我国化妆品出口竞争力测度及比较

尹 有 李婉霞

(湖南科技学院经济与管理学院 湖南 永州 425199)

引言

我国经济已由高速增长阶段转向高质量发展阶段,正处在转变发展方式、优化经济结构、转换增长动力的攻关期。在当前全球贸易增长的动力减弱的情况下,必须深化供给侧结构性改革,拓展对外贸易,保证我国外贸进出口总体平稳,稳中有进,外贸高质量发展有序地推进。目前全球化妆品市场规模持续增长,我国化妆品行业在市场规模增速上位列全球第一,成为带领全球化妆品行业发展的重要市场。而我国化妆品进口额远大于出口额,化妆品贸易呈现出不平衡态势。提升我国化妆品出口竞争力,扩大我国化妆品出口,缩减贸易逆差,对保持我国外贸平稳发展、推进贸易强国建设、增强我国经济创新力和竞争力具有重大意义。

一、我国化妆品出口现状

(一)出口额不断扩大,贸易逆差大。

2000-2018年我国化妆品出口额不断增长而化妆品贸易逆差却不断扩大。2018年中国化妆品出口金额为32.41亿美元,进口金额为106.84亿美元,净出口额为-74.43亿美元,中国化妆品贸易逆差巨大,在全球化妆品消费额排名前六的国家中,我国的逆差是最大的,这表明我国生产的化妆品不能满足国人需求,化妆品市场在相当程度上还是依赖于进口。加之我国在2015年下调了化妆品进口关税以及消费税,极大地推动了化妆品的进口,贸易逆差进一步扩大。

资料来源:uncomtrade

资料来源:Euromonitor 前瞻产业研究院整理

表1 2018年全球六大化妆品消费国净出口额(单位:亿美元)

(二)质量和附加值低,出口依赖低价格优势

根据中国海关数据显示,2019年中国化妆品出口均价为13.20千美元/吨,进口均价为58.16千美元/吨。出进出口价格比为0.23,低于0.5的水平,说明我国的化妆品的出口价格低于进口价格,出口的化妆品与进口的化妆品相比,质量和附加价值较低,我国化妆品的出口和国际竞争主要依赖低价格优势。原因是我国化妆品生产长期依赖抄袭、模仿知名品牌,本土化妆品企业处于整个微笑曲线的低端,在自主研发和营销资金投入较少。

(三)主要出口“美护”产品,口腔及牙齿清洁用品更具竞争力

根据uncomtrade所提供的数据整理得出,2018年中国出口的化妆品中,76%为美容化妆及护肤品,其中国际市场占有率最高的是编号为3306的口腔及牙齿清洁用品,其国际市场占有率达到了7.89%,位居世界第四。

数据来源:联合国商品贸易数据库(uncomtrade)

表2 2018年我国三大类化妆品出口额及国际市场占有率情况

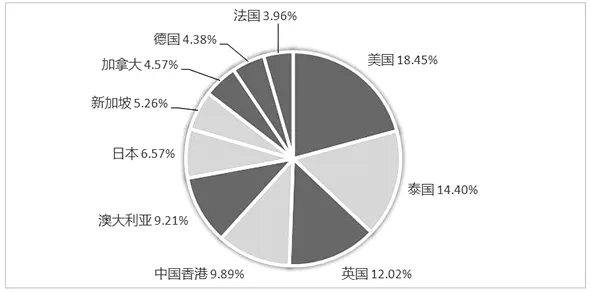

(四)出口化妆品在亚洲国家和地区市场渗透率较高

2018年中国出口的化妆品中,美容、化妆及护肤品的市场渗透率排名前十的国家和地区中有七个是欧美国家,原因是发达国家往往有更大的经济规模,其得出的市场渗透率高于小国,但相对其余两大类化妆品的市场渗透率而言,我国的“美护”产品在各个国家和地区的市场渗透率均不高。洗发护发用品在亚洲国家尤其是东南亚国家有较高的市场渗透率。口腔及牙齿清洁用品在亚洲及非洲地区市场渗透较高,具备较高的竞争力。总的来说,我国出口的化妆品在亚洲范围内占据较大的市场份额。

数据来源:联合国商品贸易数据库(uncomtrade)

数据来源:联合国商品贸易数据库(uncomtrade)

数据来源:联合国商品贸易数据库(uncomtrade)

二、我国化妆品出口竞争力

借鉴茅锐、张斌(2013)的测度方法[1],基于我国国家质检总局对化妆品的定义及数据的可得性,本文在测度和分析我国化妆品出口竞争力时,利用的是从2000-2018年中国海关和联合国商品贸易数据库(uncomtrade)统计的HS编码为33的精油、香水、美容品、卫生用品这一个大类下3304-3306的产品数据。本文仅以中国大陆的进出口数据计算分析得出的结果代表我国的化妆品出口竞争力水平,中国香港、中国澳门以及中国台湾的化妆品竞争力情况不包含在内。

(一)国际市场占有率总体上升,与美韩有较大差距

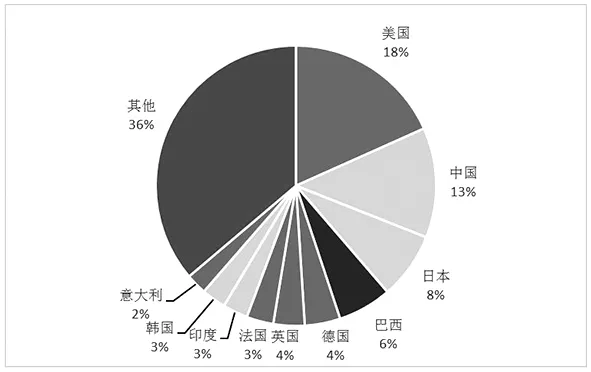

我国化妆品的国际市场占有率总体呈上升趋势,从2000年的1.36%开始逐步上升至2003年的2.08%,2004年受亚洲金融风暴和非典影响,国际市场占有率上升幅度很小,仅上升了0.01%。我国为应对危机全面提高出口退税率,于是2005年后我国化妆品的国际市场占有率又缓慢上升,直至2008年下跌至2.57%,原因是受到金融危机影响,美国和欧洲日本等的进口需求疲软。随后全球经济有所回暖,带动化妆品消费反弹,我国化妆品国际市场占有率缓慢上升,2015年达到最高。近年来我国化妆品世界市场占有率在4%左右浮动,逼近意大利,与美、韩仍有较大差距,国际市场占有率较低,表明我国化妆品出口竞争力较弱。

表3 2018年化妆品国际市场占有率前十国家

数据来源:通过uncomtrade搜集数据计算得出

(二)显示性比较优势低,化妆品产业不具备竞争优势

波兰的显示性比较优势指数都超过了1.5,具备较强竞争力,而在1.16-2.64之间,但在2012年达到2.64后下降了,竞争力逐渐减弱,近两年有缓慢回升趋势。中韩两国在2008年以前差异不大,但韩国在2010年开始有较大幅度的上升,于2016年超越中、美、意、泰四国,指数超过2,具备较强竞争力。中国的RAC指数则始终在0.5以下,从2009年开始在六个国家中排名最末且无上升趋势,原因是相对来说我国对化妆品出口扶持力度不如其他国家,化妆品产业不具备比较优势,出口竞争力相当薄弱。

图8 6个国家的显示性比较优势

(三)贸易竞争力指数大幅下跌至负数,逐渐被反超

韩国的贸易竞争力指数开始是最低的,且波动比较大,在2002年和2011年小幅度下跌,之后持续上涨,目前排名第一。美国的贸易竞争力指数一直大于零,但呈下降趋势,2018年接近零。波兰由于政府大力扶持化妆品出口,其贸易竞争力在六个国家中排名第三,也具备较强的竞争力。意大利受整体经济低迷、国内需求不旺等因素的影响在2005年与2010年有较大幅度的下跌,但由于工业生产持续上升以及出口市场得到拓展,近年来意大利的贸易竞争力指数呈现良好势头,目前在六个国家中排名第二。

我国化妆品的贸易竞争力指数在2002年达到最高0.66,这是因为入世为我国化妆品出口带来了新的机遇。但由于我国化妆品产业起步较晚,且各国对化妆品质量和安全的要求不断提高,我国化妆品出口阻大,出口量],加之我国化妆品市场又严重依赖进口,随着化妆品贸易逆差的加大,贸易竞争力指数逐年下降,并在2013年后由正转负。2015年我国化妆品进口关税以及消费税相继下调,我国化妆品贸易竞争力进一步下降,2018年跌至-0.53。2014年以前,我国化妆品的贸易竞争力指数皆大于零,化妆品的生产效率高于国际水平,2014年后则低于国际水平,且竞争力越来越弱。

图9 6个主要化妆品出口国的贸易竞争力指数

三、结论及对策

本文分析了我国化妆品在国际市场的市场的占有率(IMS)、显示比较优势指数(RCA)和贸易竞争优势指数(TC),目前这三个指标除了国际市场占有率,其他在两个指标均在六个比较的国家中排名最后。虽然2018年的国际市场占有率(IMS)有上升的趋势但不高,与美国、韩国仍有较大差距。显示性比较优势指数(RCA)指数始终不超过0.4,在2016年后有所回升,但上升幅度非常小,表明我国化妆品产业在国际上不具备比较优势。贸易竞争优势指数(TC)则较2000年大幅度下降,表明我国化妆品贸易竞争力不断下降,生产效率低于国际水平。因此可以发现中国化妆品在国际市场上的竞争力比较弱。由此,提升我国化妆品出口竞争力可考虑如下几点:第一,完善化妆品安全监管体系,提升化妆品品质;第二,进行差异化市场定位,优化产品结构,进一步多元化出口市场;第三,充分运用文化要素,加强品牌建设;第四,注重科技创新,加大研发投入;第五,注重拓宽销售渠道[2]。