新形势下我国大豆进口面临的风险与对策

沈洁 高强

摘 要:1996年中国政府决定放开大豆进口市场后,中国开始由大豆净出口国变为大豆净进口国。随着国内消费需求的快速增长,大豆进口量持续呈现增长态势。预计未来10年中国大豆进口量仍将增长,但增速可能放慢。随着经济全球化的纵深推进,国内外粮食市场的关联度越来越强,特别是当前,国家间的博弈、地区间的冲突不断,贸易保护主义蔓延等多重因素使得我国面临的风险相对较大。近期,新冠肺炎疫情全球蔓延,国际粮食市场价格波动对我国粮食贸易造成一定影响,尤其我国大豆进口依存度较高,势必对我国大豆进口产生一定影响。防范化解潜在的风险,应增加国内大豆供给、适度发展大豆精深加工、加快形成多元化进口格局。

關键词:大豆进口 风险与挑战 大豆贸易格局

近几年,我国通过贯彻“谷物基本自给、口粮绝对安全”的粮食安全新战略,持续深化农业供给侧结构性改革,粮食产量连续5年达到1.3万亿斤以上。我们用世界上十分之一的土地养活了四分之一的人口,主要的粮食作物基本实现了自给自足,但我们应清醒地认识,部分农产品仍依赖于进口,其中以大豆表现尤为明显。在全球大豆贸易中,中国进口大豆数量占据主导地位,我国近年来进口大豆数量约占全球进口大豆总量58%左右。因中国对大豆的需求非常旺盛,大豆需求量约占全球的30%,致使对大豆进口量呈现持续增长态势。2018年中美经贸摩擦发生加上2020年全球新冠疫情蔓延,我国大豆进口在国际环境不断变化的新格局下面临着诸多风险与挑战。我们应立足国内的大豆产业,采取相应措施,才能有效应对当前我国大豆产业所面临的风险与挑战。

一、全球大豆供需状况

(一)全球大豆供给仍较宽松

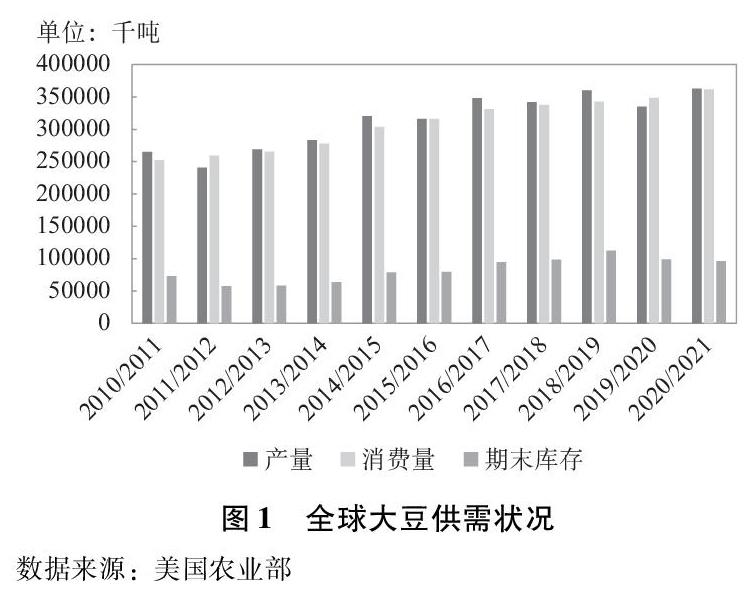

美国农业部预计2020/21年度全球大豆产量为3.63亿吨,较上年增加2538万吨,也高于2018/19年度创纪录的3.61亿吨。主产国美国、巴西、阿根廷产量均呈增长态势。预计2020/21年度全球大豆消费量为3.64亿吨,较上年度增加1515万吨,预计大豆压榨量3.16亿吨,较上年度增加1140万吨。预计大豆期末库存为9508万吨,较上年度减少460万吨,仍处于历史偏高水平。预计全球大豆出口量为1.62亿吨,较上年度增加217万吨。总体来看,全球大豆供应仍较充足。(图1)

(二)全球大豆主产国产量情况

大豆作为全球产量最大的油籽品种,近几年产量波动上涨。美国农业部最新报告预计2020/21年度全球大豆产量为3.63亿吨。美国、巴西、阿根廷为世界主要大豆生产国。2019/20年度巴西超过美国,成为世界第一大大豆生产国,2020/21年度巴西大豆产量为1.31亿吨,较上年度增加700万吨,占全球大豆产量36%;美国大豆产量为1.13亿吨,较上年度增加1586万吨,占全球大豆产量31%;阿根廷大豆产量为5350万吨,较上年度增加350万吨,占全球大豆产量15%。

总体来看,在当今全球大豆生产格局中,美国大豆在产量和出口量上霸主地位依旧。巴西和阿根廷的大豆增产空间都很大,与美国大豆相比有较强竞争力、未来发展前景最可观的将是巴西,因为与美国大豆相比,巴西大豆不仅品质不差,而且价格还低于美国,竞争优势日趋凸现。阿根廷大豆的竞争力弱于巴西。预计中国产量还将维持在全球第四的水平,但国内压榨90%需要依靠进口,在供给上对全球大豆的影响力逐步减弱,影响力将更多地在需求层面体现。

(三)全球大豆主要消费国消费状况

近几年,全球油籽消费一直呈现增长的趋势。全球各国尤其是发展中国家,对蛋白粕和植物油的消费需求呈现增长态势,带动全球油籽压榨量不断提高,是全球油籽消费持续增长主要原因。大豆一直是全球消费量最大的油籽品种。预计2020/21年度全球大豆消费量为3.64亿吨,较上年度增加1515万吨。2019/20年度全球大豆压榨量为3.16亿吨,占全部大豆消费量的比重为87%,食用消费量和饲用消费量分别为2094万吨和2705万吨,占全部大豆消费量的比重分别为5.8%和7.4%。中国、美国、巴西和阿根廷是世界大豆主要消费国。在全球大豆消费量持续增加的过程中,中国大豆消费量不断增加,尤其是在1995年中国放开大豆进口市场后,大豆压榨能力和压榨量的持续快速增加,成为全球大豆消费量不断增加的主要动力。预计2020/21年度我国大豆消费量为1.13亿吨,较上年度增加720万吨,占全球大豆消费量的比重为31%。中国是全球大豆压榨量最大国家。2020/21年度我国大豆压榨量达到9500万吨,较上年度增加650万吨,占全球大豆榨油消费量的比重为30%。

(四)全球大豆贸易状况

预计2020/21年度全球大豆出口量为1.62亿吨,较上年度增加217万吨。美国、巴西和阿根廷为全球大豆主要出口国,三国大豆出口量占全球大豆出口量的比重一直在85%以上。近几年全球大豆出口格局也发生明显变化,巴西已超越美国成为最大出口国,占全球大豆出口量的由10年前的33%升至51%,而美国大豆出口量占全球大豆出口量的比重由10年前的45%降至34%。

目前全球进口大豆的国家和地区有40多个(欧盟27国按一个地区计算),中国为第一大进口国,预计2020/21年度中国大豆进口量为9600万吨,较上年度增加200万吨,占全球大豆进口量的比重61%。欧盟为第二大大豆进口国,欧盟和中国大豆进口量合计占全球大豆进口量的比重约为70%。

当前,全球谷物市场供需形势仍较宽松。粮农组织谷物价格指数显示,2020年6月平均为96.9点,环比下降0.6点,同比下降1.9点。主要受全球新冠肺炎疫情的影响。植物油价格指数为86.6,环比上涨8.8点,同比上涨9.1点。

二、我国大豆进口状况与未来发展趋势

(一)我国大豆进口状况

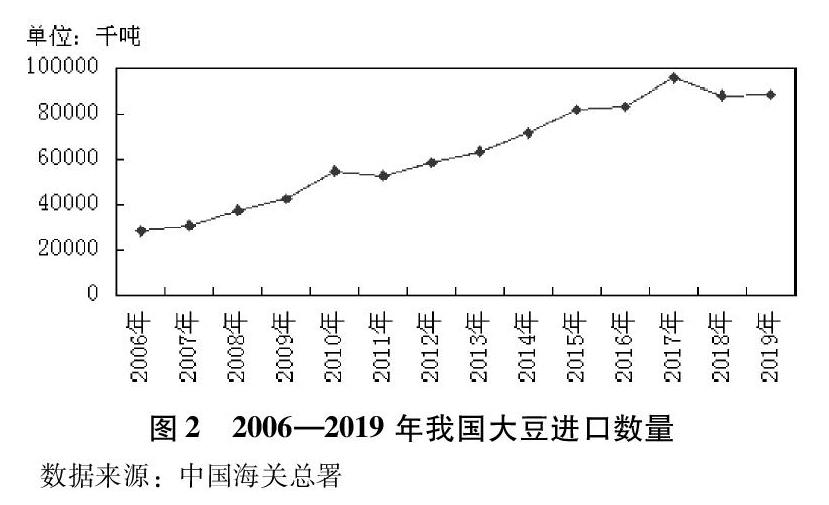

1.我国大豆进口现状。1996年开始中国由之前的大豆净出口国变为大豆净进口国。此后,随着居民生活水平日益提高,对大豆的消费需求呈现较快增长,大豆进口量除个别年份出现下降外,一直保持增加的态势。2000年中国大豆进口量首次超过1000万吨,达到1042万吨,进口量增长161.9%。2010年中国大豆进口量超过5000万吨,达到5479万吨。2017年我国大豆进口量达到创纪录的9553万吨,较上年增加14.8%,首次突破9000万吨。海关数据显示,2018年我国进口大豆8809万吨,为7年来首次下降,因中美经贸摩擦发生之后,美豆进口量大幅下降,虽然南美进口大豆数量大增,但仍不足以弥补美豆进口量的缺失。2019年我国进口大豆数量为8854万吨,与2018年持平略增0.5%。(图2)国家推出一系列政策鼓励生猪养殖,加大非洲猪瘟防控力度,加之生猪养殖利润良好,刺激生猪养殖恢复,蛋禽肉禽存栏处于高位,后期豆粕需求有望增加,国家粮油信息中心预计2020/21年度我国豆粕消费量为7165万吨,较上年度增加303万吨,预计大豆进口量为9200万吨,较上年度增加100万吨。海关数据显示,2020年1-5月我国共进口大豆3388万吨,同比增加6.7%。

2.我国大豆进口增长原因。我国大豆进口量持续增长的主要原因有:一是居民生活水平有了显著提高,对食用油及肉禽产品消费需求出现增加,作为榨油原料的大豆和饲料原料的蛋白粕的消费量随之增长。另外,近几年,中国餐饮业快速发展,带动了食用油及肉禽产品消费量的增长。2003年开始,豆油取代了菜籽油,成为我国食用植物油第一大品种,有关研究机构数据显示,2019年我国豆油食用消费量为1550万吨,占食用植物油总量的44%。二是豆粕作为主要蛋白粕供应来源,豆粕占中国蛋白粕供应总量的比例不断提高,而菜粕、棉粕、DDGS等杂粕供应持续减少。三是随着生猪养殖利润变好,豆粕在饲料配方中的添加比例增至较高水平。四是豆粕是饲料工业和养殖业的主要蛋白原料,中国生产的豆粕超过90%都用于饲用消费。豆粕以外的其他蛋白粕供应难以大幅增加,饲料养殖行业对豆粕需求增加。

3.我国大豆进口来源地情况。美国、巴西和阿根廷是我国大豆进口主要来源国,来源地较为单一。自1996年中国开始扩大大豆进口至今,以上三国的大豆数量显著增长。2019年中国自美国进口大豆数量为1694万吨,是1996年的86万吨的20倍,自巴西进口大豆5767万吨,是1996年5.3万吨的1088倍,自阿根廷进口大豆879万吨,是1996年11.8万吨的74倍。上述三个国家的大豆进口量占中国大豆进口量的比重呈现不同态势。其中,进口美国大豆占总进口量的比重在逐渐下降,进口巴西大豆的比重呈现上升趋势,2013年我国自巴西进口数量超过美国,成为第一大大豆进口来源国。进口阿根廷大豆的比重则呈现小幅波动。1996年中国进口大豆总量为110万吨,其中,美国大豆占进口总量的77.6%,巴西和阿根廷大豆进口量占进口总量分别为4.8%和10.7%。2006年中国大豆进口量为2828万吨,其中,美国大豆进口数量占进口总量的比重降至35%,巴西大豆进口数量占进口总量的比重上升至41%,阿根廷大豆进口数量占进口总量上升至22%。2006年以来,美国大豆占中国进口大豆总量比重在35-51%之间波动,巴西比重在2013年曾达到50%,阿根廷大豆占进口大豆总量比重有所下降。2019年中国自美国进口大豆1702万吨,占进口总量的19%,自巴西进口5768万吨,占进口总量的65%,自阿根廷进口879万吨,占进口总量的10%。自乌拉圭、加拿大、俄罗斯、乌克兰等其它国家进口大豆共506万吨,占比10%。(图3)

(二)我国大豆进口前景

从2016年开始,国家推进种植结构调整,适当减少玉米种植面积,恢复和增加大豆种植面积。为了积极应对复杂国际贸易环境,我国采取政策、科技、投入等综合措施振兴国产大豆,提高单产水平,延伸产业链条,努力增加大豆有效供给,提升国产大豆自给水平。但是由于国内土地有限,且人口继续保持增长,城乡居民生活水平得到提高,膳食结构日益改善,同时,国内畜牧业发展也将带动大豆需求不断上升。因大豆是食用油和饲料原料的主要来源,大豆消费需求将持续增长,未来中国大豆依靠进口的局势仍将持续。

预计未来10年中国大豆进口量仍将会保持增长态势,但增长速度很可能会放慢。农业农村部中国农业展望报告预计未来十年中国大豆进口量达到9952万吨,增长7.5%。

三、新形势下我国大豆进口面临的风险与挑战

今年以来,新冠肺炎疫情在全球蔓延。受疫情冲击,部分国家对大豆供应预期趋紧甚至恐慌,当前,我国大豆供求基本保持平衡,但进口来源地集中叠加疫情蔓延,大豆供应链面临风险与挑战。新冠疫情对我国大豆进口的影响在以下几方面体现:

(一)主产国大豆到港延迟,大豆进口一度放缓

我国大豆的对外依存度较高,与国际大豆市场的联动性非常紧密。国际市场波动向国内市场传导的潜在风险不容忽视。新冠肺炎疫情全球蔓延,主要大豆出口国美国、巴西、阿根廷的疫情形势比较严峻,作为最大的大豆进口国,疫情蔓延对我国大豆的供应链构成了挑战。据了解,主要大豆出口国南美洲、美国等疫情升级,导致主要出口大豆港口的工作效率下降,国内大豆到港延迟。巴西的驳船以及铁路运输均不发达,大豆最主要的运输到港方式是公路运输,占到全国运输量的50%以上。据有关机构数据预测,受疫情影响,2020年初巴西卡车的运输量下降了26%,巴西大豆采收和运输均有所延迟。海关数据显示,2020年3月我国进口大豆427.8万吨,创下2015年2月以来的最低水平。其中,自巴西进口209.9万吨,同比下滑24.8%。但从目前态势来看,对我国大豆进口数量总体影响相对有限。预计2020/21年度我国大豆进口量仍有望较上年度有所增加。

(二)进口大豆到货量少,国内大豆价格高位震荡

进口大豆的价格和到港节奏将决定国内大豆市场的供应和下游产品的价格。受新冠肺炎疫情影响,今年2月份以来,国内大豆价格出现不断上涨态势。国内大豆油厂的大豆用量增加,但国内沿海地区工厂进口大豆库存低于去年同期水平。市场惜售心理依然较重,大豆价格一路走高。

(三)国内豆粕库存处于历史低位,饲料原料价格上涨

受疫情影响,进口大豆到港延迟造成了国内原粮供应紧张的状况,国内豆粕库存处于历史低位,国内豆粕价格因供应紧缺以及对后期大豆到港的担忧出现持续上涨走势,现货价格全国普遍突破3100元/吨,豆粕在肉禽饲料中占50-70%,豆粕价格上涨,养殖成本和饲料原料成本也随之上升。随着进口大豆陆续到港,豆粕供应紧张局面将得到缓解。后期海外疫情,尤其是巴西和阿根廷大豆产区疫情对于国内豆类市场的影响仍需密切關注。

(四)后期对中出口大豆或将集中到港,国内大豆供应增加

2020年1-5月中国自美进口大豆897万吨,同比增加70%。美国大豆收割期通常在9月,新冠疫情的发展,对大豆采收影响有限,但主要不确定性体现在流通运输环节,届时大豆出口是否得到保障受该国新冠肺炎疫情发展态势影响较大。

其次,稳定南美地区的大豆进口也对保障国内大豆供应非常重要。2020年1-5月中国自巴西进口大豆220万吨,同比略增1%。预计2020/21年度巴西大豆产量将达到创纪录的1.31亿吨。巴西雷亚尔兑美元汇率贬值,使巴西大豆保持较高的出口竞争力,导致中国买家积极买入。当前巴西大豆处于出口高峰期,未来几个月国内到港量庞大,大豆供应充足,但巴西新冠肺炎疫情持续蔓延,一旦对内陆集散、港口装运造成实质性影响,必然会对我国进口造成影响。

四、应对风险保障我国大豆产业可持续发展的建议

随着经济全球化的纵深推进,国内外粮食市场联系越来越紧密,国内粮食市场受国际粮食市场的影响越来越深。国家间的博弈、地区间的冲突不断,中美经贸摩擦等多重因素使得我国面临的风险相对较大。特别是今年,受新冠肺炎疫情影响,多国实施粮食出口限制政策,加之受沙漠蝗灾、干旱等因素影响,国际粮食市场形势变化对我国粮食贸易造成一定影响,尤其我国大豆进口依存度较高,势必对我国大豆进口产生一定影响。因此,合理如何采取措施来应对风险迫在眉睫。笔者认为应从下面采取相应措施来应对当前我国大豆产业所面临的风险与挑战。

(一)增加国内大豆供给

在新一轮大豆振兴计划实施和市场需求拉动下,大豆播种面积有望继续扩大,农业农村部最新展望报告预计未来十年我国大豆播种面积将增加969万亩,产量不断创历史新高,预计达到2220万吨。建议继续深入实施大豆振兴计划,扩大大豆种植面积。其次,国产大豆种植收益与玉米、稻谷相比没有优势,农民种植积极性不高,应多措并举加大国内大豆生产扶持力度。同时,我们应清醒的认识到,我国大豆平均亩产不足250斤,远低于进口大豆,大豆的出油率和出粕率都不如國外大豆,我们应加大对种子培育和土壤改良的投入,加大对优良大豆品种的推广力度,提升大豆单产和品质。

(二)合理提高大豆储备数量

目前,中美经贸摩擦的走势尚不明朗,为了有效化解防范在新的国际形势下我国大豆产业所面临的国际风险的冲击,应优化调整不同粮食的储备结构,适当增加大豆中央储备。同时,鼓励企业增加社会责任储备。

(三)积极培育大豆精深加工企业,延长大豆产业链

大豆深加工是延长大豆产业链,提升大豆产业附加值,提高大豆产业化水平的重要途径。应积极培育龙头加工企业,推进企业集聚,以全产业链为纽带,整合大豆生产、加工、物流、仓储、销售以及科技等资源,构建大豆产业发展特色园区、产业化示范基地,引导大豆加工企业向园区聚集,做强做优粮食企业。

(四)优化国内大豆消费结构

大豆压榨后的豆粕是主要的饲料来源之一。建议持续加大低蛋白日粮应用技术研发与示范推广支持力度,可以减少豆粕消费需求,降低饲料成本。据测算,2018年猪饲料蛋白质水平降低,减少了豆粕使用量5个百分点左右,折合每吨可降低50kg左右豆粕,而每年我国猪配合饲料消耗量大约2.1亿吨,因此猪饲料可减少1050万吨的豆粕使用量,折合大豆1313万吨。此外,配合粮食去库存将不完善粒小麦或不易存稻谷定向销售给饲料养殖企业,从而替代部分豆粕需求。另外,从食用植物油供应来看,可适当增加油菜籽、花生等种植,增加菜籽油、花生油等消费。

(五)统筹用好“两个市场和两种资源”,加快形成多元化进口格局

我国大豆进口来源地主要集中在美洲地区,依赖度较高。但“一带一路”沿线特别是中亚国家有资源优势,可制定多元化战略,拓宽进口来源。同时,鼓励国内企业走出去发展大豆生产,布局海外种植、仓储、物流市场,积极开展粮食安全国际合作,合理利用国外资源来调剂国内供求,提高在国际贸易中的影响力。例如加强与俄罗斯的粮食合作,在远东和西伯利亚地区建立大豆生产基地,进一步加强与巴西、阿根廷、乌克兰、印度等国合作,拓宽和稳定我国大豆进口渠道。

(六)增加葵花籽粕、菜籽粕等其它蛋白粕进口需求

我国进口大豆主要是为了满足畜禽养殖蛋白粕需求,通过增加进口蛋白粕可以减少大豆进口,促进大豆进口多元化,保障我国油料供给,未来进口蛋白粕潜力有待于挖掘。2019年中国政府先后放开乌克兰葵花籽粕及印度菜籽粕的进口。为减轻对大豆进口的集中依赖程度,政府将2019年杂粕进口关税暂定为零。建议增加乌克兰、俄罗斯葵花籽粕进口;在2018年放开对印度、哈萨克斯坦菜籽粕进口的基础上,进一步放开俄罗斯、乌克兰、欧盟等国进口。

参考文献:

[1]罗进.2016年国内外大豆市场回顾及207年展望[J].中国畜牧杂志,2017(03).

[2]王辽卫.中美贸易摩擦对我国大豆产业的影响分析[J].中国粮食经济,2018(10).

[3]于文静等.中美贸易战再次爆发中国有能力保障农产品供给[J].中国食品,2019(06).

[4]李国祥.确保我国大豆供给安全需要综合施策[J].农经,2018(10).

[5]林地.中美贸易摩擦致中美大豆市场之变[J].黑龙江粮食,2019(06).

[6]贸易摩擦对中国大豆市场影响有限可控.[OB/OL].http://www.chinanews.com/business/ 2018/07-10/8561997.shtml

[7]胡冰川.大豆进口减量问题辨识与中美农业贸易格局重构[J].中国发展观察,2018(18).

[8]新冠疫情及贸易战重塑2020年中国大豆采购模式.[OB/OL].http://www.feedtrade.com.cn/sbm/news/2145951.html.

(沈洁,国家粮食和物资储备局。高强,南京林业大学农村政策研究中心)