房地产企业实施股权激励对财务绩效的影响

贾悦

摘要:所有权和经营权相分离给企业带来了委托代理问题,为解决该问题便产生了股权激励。近年来,我国越来越多房地产公司纷纷建立起了股权激励机制。现以碧桂园集团为例,首先对其股权激励的内容进行简要描述,然后采用杜邦分析法具体分析股权激励对其财务绩效的影响,最后针对碧桂园及我国房地产企业实施股权激励的普遍问题提出建议。

关键词:房地产企业;股权激励;财务绩效;杜邦分析法

中图分类号:F24 文献标识码:A

文章编号:1005-913X(2020)11-0134-03

一、引言

股权激励是针对企业高管、员工而推行的一种长期激励机制,通过给予一定股权使激励对象能以公司股东的身份分享企业的利润并承担企业发展的风险,从而切身投入到企业的建设中去,实现企业长远发展的目标。然而,并非所有实施股权激励的企业都取得了卓效,尤其房地产行业作为综合性、长链条的产业,资金和人才都高度密集,是否实施股权激励以及如何实施对企业的发展有着重要意义。碧桂园是近些年较为成功地实施了股权激励的房地产企业,但其中也不乏风险和缺陷,研究其股权激励的实施效果,对我国房地产企业制定股权激励政策具有一定的借鉴作用。

二、研究综述

(一)股权激励与企业财务绩效呈正相关

該观点的典型代表是“利益汇聚假说”,由国外学者Jesen & Meckling(1976)[1]提出,他们认为股权激励可以使股东和管理者利益共享、风险共担,从而缓解委托代理矛盾。国内学者周爽和刘建民(2016)[2]通过对比我国2014年以前实施和未实施股权激励的上市公司,得出前者比后者绩效有明显提高的结论。

(二)股权激励与企业财务绩效呈负相关

与“利益汇聚假说”相反的是“壕沟效应假说”,提出者是Fama & Jensen(1983),[3]他们认为股权激励会使高管拥有公司较高水平的股份,控制权过大可能会做出损害其他股东权利的行为,反而抑制企业的成长。David & Aboody(2010)[4]等学者支持该假说,他们指出对于股权过于分散的企业,高管为了实现自身利益最大化,有可能会实施不当的盈余管理,影响企业绩效。

(三)股权激励与企业财务绩效不相关

Charles & Palia(1999)[5]选取美国600家企业作为样本,运用固定效应模型对比数据后发现,影响企业绩效的因素较为复杂,很难证明二者之间存在关联。魏刚和杨乃鸽(2000)[6]将我国1998年791家上市公司按照行业分类,分析结论表明实施股权激励未能提升净资产收益率,二者并不存在相关性。

(四)股权激励与企业财务绩效呈倒U型曲线相关

也有学者认为股权激励与企业财务绩效并不是线性相关,而是呈倒U型曲线相关,即随着激励对象持股比例的提高,公司财务绩效先升后降。持该观点的有Servaes(1990)[7]、黄之骏(2006)[8]等,其中Servaes发现拐点所对应的持股比例介于40%到50%之间。

综上所述,股权激励的实施成果根据研究方法、样本选择的不同而不同。本文选取碧桂园这一案例,采用杜邦分析体系,对其股权激励进行横向、纵向的综合分析,找出房地产企业普遍存在的问题,并提出一些改进建议。

三、碧桂园股权激励方案

碧桂园是一家以房地产为主营业务,同时涵盖建筑、装修、物业管理、酒店开发等行业的综合性企业集团。2012年,碧桂园开始实施股权激励,命名为“成就共享”计划,2014年升级为“同心共享”计划。该激励制度下,企业自身只投资项目85%以上的股权,剩余股权则由员工进行跟投(如表1)。也就是说,一个项目由企业和员工共同出资,员工作为公司股东拥有共享企业利益的权利,同时也要与企业共同承担风险。

四、碧桂园实施股权激励对财务绩效的影响分析

杜邦分析法是一种利用财务比率之间的关系来综合分析企业绩效的经典方法。通过图1杜邦分析体系图可以看出,杜邦分析体系的核心指标是净资产收益率,通过逐级分解又可以得到若干指标,这些指标组成了两个核心等式“权益乘数=1/(1-资产负债率)”和“总资产净利率=销售净利率*总资产周转率”,可以衡量企业的盈利能力、偿债能力和营运能力,因此本文将从“一个核心指标、两个核心等式”这三方面对碧桂园的财务绩效进行系统的分析。

(一)净资产收益率

净资产收益率是评价企业财务绩效的综合指标,该指标反映股东权益的收益水平,可以衡量企业的总体盈利能力。该指标越高,说明投资带来的收益越高,企业经营状况越好。

通过表1纵向来看,碧桂园2010-2011年净资产收益率上升,这得力于当时中国房地产净资产收益率普遍上升的市场行情。2012年碧桂园推出“成就共享”股权激励制度,在实施的第一年净资产收益率略有下降,但在第二年即2013年大幅上升,并达到七年来最高值23.12%。2014年碧桂园股权激励制度升级为“同心共享”,同样经过了一年的适应期,在2016年净资产收益率再次急剧上升至20.81%。

通过表2横向来看,对比碧桂园与未实施股权激励的房地产企业,在净资产收益率的数值上,2010-2011年前者21.99%与后者31.53%差距较大,同时前者上涨2.97%,涨幅远小于后者的5.28%。从2012年开始,碧桂园经过一系列股权激励逐渐缩小了与未实施股权激励的房地产企业之间的差距,并于2016年以20.81%的净资产收益率实现赶超。同时,对比碧桂园与已实施股权激励的房地产企业,后者自2012年开始净资产收益率几乎“节节败退”,而碧桂园的净资产收益率整体呈上升趋势。

综上,碧桂园实施股权激励促进了自身净资产收益率的提升,赶超了未实施股权激励的房地产企业,跟同样实施了股权激励的竞争对手相比也较为成功。因此从净资产收益率这一核心指标来看,碧桂园实施股权激励对企业的盈利能力有积极作用。

(二)“权益乘数=1/(1-资产负债率)”

通过该核心等式可以看出,权益乘数主要受企业资产负债率的影响,反映了公司利用财务杠杆进行经营活动的程度。资产负债率越大,权益乘数越大,表明企业的偿债能力越弱,面临的风险越高。

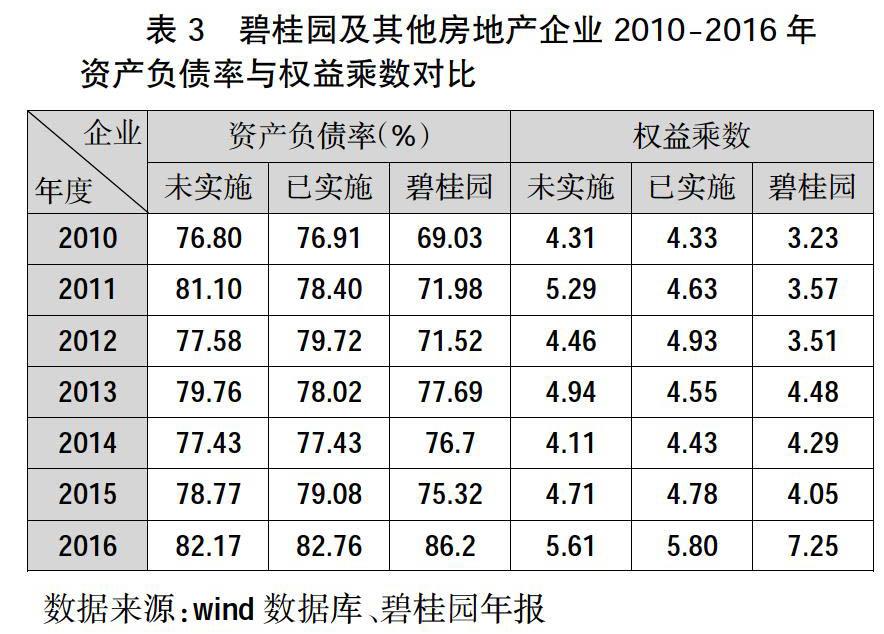

通过表3纵向来看,碧桂园的资产负债率和权益乘数整体呈上升趋势,尤其是在2012年实施股权激励之后出现了较大上涨,最高涨幅分别为10.88%、3.2%。这说明碧桂园的负债程度在不断增加,且增加的速度较快,偿债风险和财务风险也在不断增加。

通过表3横向来看,整个房地产行业的资产负债率和权益乘数整体均呈上升趋势,一般来说一个行业在规模扩张的同时通常伴随着负债程度的增加,但这其中碧桂园的涨幅最大、速度最快,至2016年资产负债率已达到86.2%,权益乘数已达到7.25%,远高于同行业的其他企业。

因此从核心等式“权益乘数=1/ (1-资产负债率)”来看,碧桂园实施股权激励未能对企业的偿债能力产生积极影响,反而致企业面临的财务风险增加。

(三)“总资产净利率=销售净利率*总资產周转率”

根据该核心等式可以看出,总资产净利率取决于销售净利率和总资产周转率,一般来说,资产周转率数值越高,表明了企业总资产周转速度越快,资产利用效率就越高,营运能力就越强。

通过表4纵向来看,碧桂园2012年实施“成就共享”后,总资产周转率上升了近2个百分点,但在实施一年后又回落了近1个百分点;2014年实施“同心共享”股权激励制度后,总资产周转率上升了不到1个百分点,实施一年后却下降了近4个百分点。也就是说,碧桂园两次实施股权激励都导致了资产周转率的上升,这说明碧桂园股权激励对改善资产周转情况有一定的积极作用,但随后的下降说明改善效果短暂。

通过表4横向来看,房地产行业的销售净利率整体下滑,这在一定程度上与限购和去库存的政府政策有关,但其中碧桂园下滑幅度最大且下降速度最快,七年里从16.73%降至8.93%,为行业垫底,说明碧桂园自身的股权激励政策还有待改善。

因此从核心等式“总资产净利率=销售净利率*总资产周转率”来看,碧桂园实施股权激励可以改善企业的营运能力,但效果并不显著和持久。

五、总结与建议

本文采用杜邦分析法,分别从“一个核心指标,两个核心等式”对碧桂园股权激励对公司财务绩效的影响进行了综合分析,发现碧桂园实施股权激励对净资产收益和资金周转情况有积极效应,公司总体财务绩效得到了一定提升,但对偿债能力并没有起到应有的改善作用。

我国房地产企业适宜的负债水平是74%,然而碧桂园扩张速度过快,使得企业的融资水平增加,资产负债率偏离适宜水平,这将会影响企业的偿债能力,给企业带来经营风险,这也是整个房地产行业面临的普遍问题。

房地产行业的资本高度密集,因此房地产企业要避免盲目扩大规模,注意合理举债,在参考碧桂园股权激励主要针对中高层的基础上,可以适当扩大股权激励对象的范围,从而全面激发员工的工作积极性,防止企业陷入财务困境。此外,在进行股权激励政策的制定和优化时,要注意控制权的配置,如果不能保证控股股东的控制能力,那么股权激励就会变相成为管理层收购。

参考文献:

[1] Jensen,M. C, Meckling, W.H. Theory of the firm: Managerial behavior,agency costs and ownership structure[J].Journal of Financial Economics,1976(3):305-360.

[2] 周 爽,刘建民.上市公司股权激励对公司绩效的影响分析[J].海南金融,2016(6):88-92.

[3] Fama,E.F,Jesen.Seperation of ownership and control[J].Journal of Lawand Economies,1983(26):301-325.

[4] David Aboody,Nicole B.Johnson, Ron Kasznik.Employee stock options and future firm performance:evidence from option repricings[J].Journal of Accounting and Economics,2010(50):74-92.

[5] Charles, P. H, Hubbard,R. G,Palia,D.Understanding the determinants of managerial ownership and the link between ownership and performance[J].Journal of Financial Economics,1999(53):353-384.

[6] 魏 刚.高级管理层激励与上市公司经营绩效[J].经济研究,2000(3):132-139.

[7] Henn Servaes.Additional evidence on equity ownership & Corporate Value [J]. Journal of Financial Eeonomics,1990(27):595-612.

[8] 黄之骏.经营者股权激励与企业价值——基于内生性视角的理论分析与经验数据[J].中国会计评论,2006(6):29-57.

[责任编辑:纪姿含]