巴拉德:押注中国市场的燃料电池“元老”

文 | 本刊记者 刘涛

巴拉德在燃料电池领域是一家元老级的公司,但仅靠目前单一的技术优势难以保证未来在中国市场的长期竞争力。

巴拉德动力系统公司近日在其官网发布新闻称,使用巴拉德质子交换膜燃料电池技术和产品的中重型商用燃料电池电动汽车全球运营里程累计已超过5,000万公里,与2017年相比增长超过5倍,处于行业领先地位。

巴拉德的质子交换膜燃料电池技术和产品(2019年已推出第8代动力模组)集成到燃料电池车辆中,多年来已为全球15个国家的约1000辆燃料电池电动客车和2200辆燃料电池商用卡车提供零排放动力。

值得注意的是,在超过5000万公里的运营里程数中,约有70%来自于在中国部署的燃料电池车辆,30%来自欧洲和北美。未来巴拉德将会继续把中国作为其战略主战场,但单一的技术转让却难掩可持续的竞争优势。

燃料电池界“元老”

巴拉德全称为巴拉德动力系统公司,于1979年由“燃料电池之父”Dr. Geoffrey Ballard在加拿大创立。巴拉德最初是一家研制锂电池的高科技公司。

19 8 3年,公司开始从事质子交换膜燃料电池开发和研制业务。19 9 2年,巴拉德在政府的支持下,为运输车辆研制了88km的PEMFC(质子交换膜)动力系统,以PEMFC为动力做试验车进行演示。1993年,巴拉德推出世界上第一辆运用燃料电池的电动公共汽车样车。

因此,巴拉德是燃料电池界名副其实的 “元老”。本田、大众、奔驰、丰田和福特等众多车企的第一代燃料电池汽车均基于巴拉德的燃料电池电堆而开发。

巴拉德最早在1990年就申请了专利,到了90年代后期专利申请量开始快速增加,并与2001年达到了最高峰。公开资料显示,巴拉德被引用次数超过60次的专利超过20余个,其中被引用次数最多的专利族的被引用次数超过200次。而专利被引用情况可以确定专利的质量和影响力。

资料来源:巴拉德官网

?

从巴拉德被专利被引用情况可以看出,巴拉德公司的燃料电池技术遥遥领先于同行业,而且巴拉德的专利在全球进行布局和占领,因此巴拉德燃料电池技术在全球范围内具有技术领先地位。

以下为巴拉德电堆集成后模块化系列产品功率及应用领域。

巴拉德自19 8 3年公司开始从事质子交换膜燃料电池开发和研制业务,迄今为止已有37年,累计投入研发费用超过10亿美元,申请超过1500相专利和专利使用权,生产超过300万片膜电极(MEA),在全球各地的客户中部署了超过670MW的燃料电池组产品,与超过15家巴士制造公司建立了合作关系。

中国主战场

中国燃料电池的发展,加拿大巴拉德动力系统公司是一个无论如何都绕不开的焦点。 巴拉德与中国的关系始于2013年。2013年,巴拉德公司逐步授权多家中国公司燃料电池技术转让,在中国建立依赖自身技术的生产线,并向中国燃料电池汽车供应巴拉德的产品。

国内公司通过购买巴拉德公司技术专利来直接切入燃料电池领域。其中,以国鸿氢能、大洋电机和潍柴动力为主。

国内企业除了购买巴拉德公司的技术专利并开展了一系列的建设生产活动之外,潍柴动力和大洋电机更是直接通过股权投资来加强与巴拉德合作。

2016年7月26日,中山大洋电机出资2830万美元,购入巴拉德 9.9%股权。2018年11月13日,巴拉德与潍柴动力达成战略合作交易,潍柴动力通过其香港子公司向巴拉德注资1.64亿美元,获取巴拉德19.9%股权,成为最大单一股东。第三大股东为英美铂业(占股2.0%,为全球最大铂金生产商),第四大股东为日清纺(占股1.5%,日企业,与巴拉德合作卡法非金属催化剂),其它股东共占剩余的66.7%。

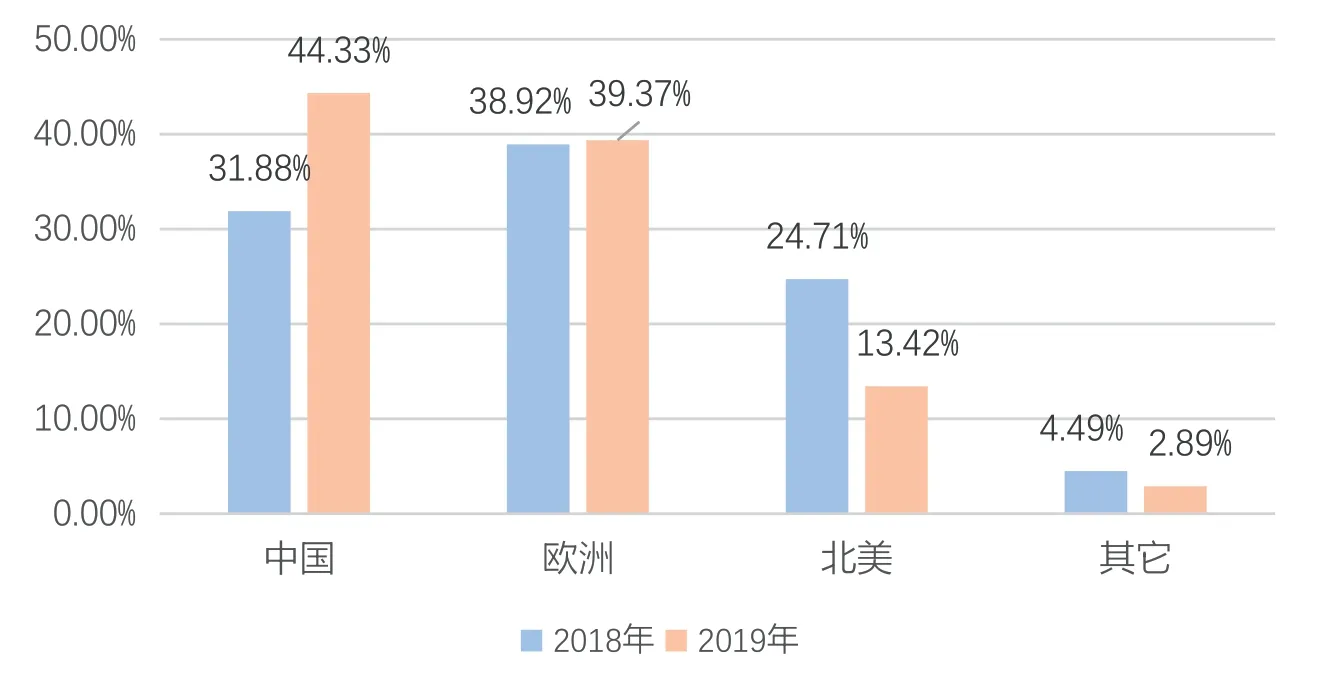

巴拉德营收占比(按区域)

从巴拉德的收入结构(区域占比)上来看。2019年中国地区收入占巴拉德总营收的比例达到了44.33%,中国超过了欧洲成为了巴拉德的第一大市场。

2020年中国地区仍将是巴拉德营收贡献的主力军。国鸿氢能股东美锦能源(000723.SZ)近期披露的信息显示,国鸿氢能于2019年和巴拉德针对下一步合作进行了第二轮商务谈判,2020年国鸿氢能将采购20万片巴拉德生产的膜电极。

此外,2019年12月,巴拉德收到合资企业潍柴巴拉德氢能科技有限公司价值1920万美元的膜电极组件采购订单,根据膜电极组件长期供应协议计划在2020年完成交付。

巴拉德总裁麦楷文在一次演讲中表示:“中国制造业规模全球最大,并拥有全球最大的新能源汽车市场,未来燃料电池汽车在中国的发展空间极其广阔,中国仍然是我们未来的主战场。

市场“双刃剑”

中国市场庞大,巴拉德也将中国作为其燃料电池业务主战场,中国燃料电池产业向重型货车倾斜与巴拉德的优势也非常契合。但是押注中国市场,也面临着较高的风险。

第一,技术服务费不可持续。从巴拉德营收结构中得知,2019年营收贡献排在第一位的是技术解决方案,占比高达53.25%。但我国针对燃料电池行业长期依赖国外的情况调整了补贴方式,将传统的购置补贴转变为补贴核心技术,因此未来国内众企业势必会解决关键核心材料技术,摆脱对巴拉德的依赖,同时,巴拉德早期一批核心技术也将满20年的专利保护期,届时通过技术转让所取得的收入还能否保持持续增长将会是很大的疑问。

第二、来自竞争对手的风险。巴拉德在燃料电池领域并不属于垄断地位,在市场上有着其他的强力竞争对手,如果中国合资公司在合作期限结束后选择另一个核心零部件供应商,那么巴拉德在中国的布局将成为一场烂仗。

第三,巴拉德盈利模式过于单一。巴拉德的收入主要来自两个方面,一是燃料电池产品的销售,其次是技术解决方案。

以竞争对手Plug Power为标的。Plug Power2019年营业总收入为2.30亿美元,是巴拉德的两倍。Plug Power的营收包括燃料电池系统及相关基础建设销售、燃料电池系统及相关基础建设服务、购电协议以及客户燃料。Plug Power不仅销售产品,还同时提供氢气供应基础设施和配套服务,已形成制氢、储运氢、加氢以及燃料电池销售的一条龙服务。

因此,巴拉德虽然看到了中国市场未来巨大的机会,以中国市场为重点的战略方向没有错,但巴拉德仅靠目前单一的技术优势难以保证未来在中国市场的长期竞争力,作为燃料电池届的“元老”押注中国市场实则是把双刃剑。