钢铁行业可转债市场发展

□ 赵子君 刘云生

一、再融资市场概况

上市公司可通过配股、公开增发、定增、可转债等多种方式实现再融资,目前以定增和可转债方式为主,且两者受政策导向影响呈现出一定程度上的再融资替代性。

定增市场一度十分火爆,同时也引发了过度融资、炒作、大规模减持等一系列乱象,扰乱了市场秩序及其健康发展,在去杠杆、监管趋严的背景下,2017年证监会相继发布定增收紧政策,对定价基准日、发行频率、减持等方面进行了约束,随后定增发行市场迅速降温,融资规模大幅缩水。但随着经济下行压力加大、企业融资难融资贵等问题再次凸显,为进一步提高再融资服务实体经济的能力,2020年2月14日证监会发布了再融资新规,放宽了定增价格,以提高参与各方的积极性,定增市场将迎来回暖。

在定增政策收紧的3年间,有实际融资需求的公司将目光转向了可转债市场,分流其项目建设、流动资金融资需要,促使可转债市场实现跨跃式发展,2017年发行规模949.39亿元,同比大涨580.49%,2019年融资家数和规模已分别达到160家和2 758.44亿元。虽然定增政策松绑必然会引发定增和可转债对再融资市场的重新分配,但在再融资市场整体扩容的氛围下、发行主体及投资方已提高了对可转债认知和参与程度的基础上,可转债所具有的独特融资优势仍然是定增所无法取代的,预计未来可转债融资不会大幅萎缩,仍将是重要的再融资工具。

二、钢铁行业可转债发行热度不高

从钢铁行业再融资情况看,募资趋势与市场整体表现一致,但融资方式却存在一定差异。2017—2019年为可转债市场的繁荣发展期,但由于可转债发行门槛较高,要求连续3年盈利、近3年加权平均净资产收益率平均不低于6%、近3年现金分红不低于近3年年均可分配利润的30%等,而同期钢铁行业因经历产能过剩、供给侧结构改革等,导致这3年满足发行条件的企业分别只有5家、15家和17家,数量虽有增加但仅有久立特材在2017年发行1只10.4亿元可转债。而这3年以定增方式募集建设资金的上市钢企有5家,共募集资金109.56亿元,而这5家在定增发行日均不符合可转债发行条件,这使得在可选方式有限时钢企仍以定增作为再融资的首选。

2019年年报公布后,钢铁行业符合可转债发行条件的企业有17家,占上市钢企比重为50%,考虑到市净率影响转股价格,若同时满足市净率不低于1倍,则仅剩9家,占比26.47%。而同为周期性行业的煤炭、水泥行业满足发行的家数分别为19家、10家,占比48.72%、55.56%;满足市净率不低于1倍后,仍分别有18家、10家;2019年可转债发行规模分别为42.57亿元、10.87亿元,也是目前其行业存续规模。可见,同为周期性行业,钢铁行业因存在板块行情不佳、过半破净、置换产能集中投产影响供需平衡、国际贸易摩擦加剧等困难,在面对募集成功与否和市场表现不确定性较大的融资环境下,对发行可转债热情不高。

截至2020年4月底,钢铁行业累计发行可转债13只,募集资金325.55亿元,尚存2只可转债,合计金额14.8亿元。

三、钢铁行业可转债情况

1.新发可转债

(1)“凌钢转债”上市表现不佳

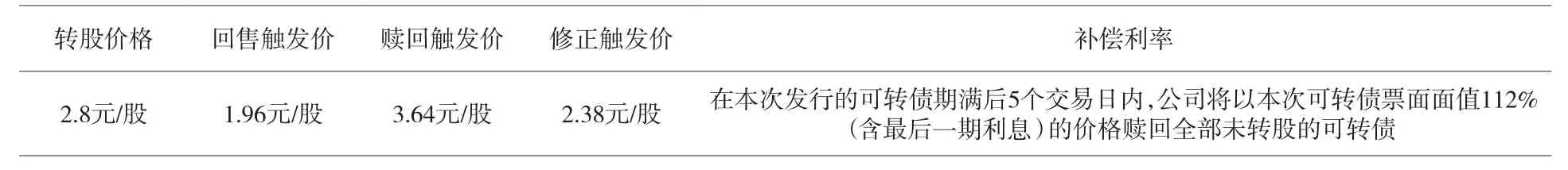

自2019年4月起凌钢股份历时1年,经董事会审议通过、辽宁省国资委核准、股东大会审议通过、下调募资金额及用途、证监会核准后,于2020年4月13日成功发行“凌钢转债”,募集资金4.4亿元,发行费率1.91%,扣除发行费用后资金用于原料厂改扩建工程3.08亿元、偿还债务1.32亿元,这是继久立特材后时隔2年多,钢铁行业再次迎来可转债的发行。凌钢转债主体及债项评级均为AA,无担保,期限6年,票面利率依次为0.4%、0.7%、1.1%、1.6%、2.0%、2.2%,采取优先配售和上网定价方式发行,配售比例41.94%。除上述普通条款外,特殊条款约定如表1所示。

表1 凌钢转债特殊条款

2020年5月13日,“凌钢转债”上市首日收于102.6元,涨幅仅为2.6%,为2020年可转债最低涨幅,换手率69.24%,纯债溢价率10.8%,转股溢价率31.78%。2020年受疫情影响,中国乃至国际经济均受到严重冲击,未来经济走势不确定性骤增,股市在大幅下挫后持续震荡,“凌钢转债”正股“凌钢股份”股价一路下跌破净,可转债发行后股价始终处在2.38元/股以下,发行日市净率仅为0.8倍,转股溢价率已高达25%。以2019年年报计算每股净资产为2.8元,而转股价格不能低于每股净资产,因此“凌钢转债”没有潜在下修转股价格的可能,投资者失去下修条款博弈预期,叠加地域、行业发展、板块行情等多重因素导致“凌钢转债”上市后表现不佳。截至2020年4月底,仅有7家非金融公司是在破净情况下强发可转债,上市表现均不及同期其他可转债。

(2)正股“凌钢股份”利润显著下滑

凌钢股份地处辽宁省,实际控制人为辽宁省朝阳市国资委,是东北最具竞争力的棒线材钢铁企业,在东北主产板材的格局中形成了一定的产品差异优势,主要产品有热轧中宽带钢、 螺纹钢、圆钢、线材、焊接钢管等。2016年在收购控股股东凌钢集团全部钢铁产能提振主业并逐步向特钢转型后,产能及业绩大幅提升,目前具备生铁505.7万吨、粗钢570万吨和钢材701万吨的年生产能力,2019年钢材产量587.72万吨,同比增长7.05%,产能利用率83.84%。

2016年以来,得益于供给侧结构改革,钢铁行业整体盈利情况大幅好转,凌钢股份地处东北,原销售区域以东北为主,但受近年来东北经济下行、区域固定资产投资增幅放缓等影响,钢材销售逐步向华北、华东转移,从而拉动收入增长。2019年,铁矿石、废钢等大宗原材料价格大幅上涨使得生产成本增加,而钢材价格受经济下行、贸易摩擦、供需结构失衡等影响出现下跌,导致行业利润空间受到挤压,凌钢股份净利润大幅下跌64.24%,毛利率、净资产收益率分别进一步下滑至7.01%和5.64%,盈利能力处于钢铁行业中下游。

2.存续可转债

(1)“久立转2”静待赎回时机

2017年11月8日,久立特材在2014年发行“久立转债”后再次发行了“久立转2”,募集资金10.4亿元,主体及债项级别均为AA,无担保,期限6年,截至2020年4月底,未转股比例99.97%,转股价格经分红派息调整后,特殊条款见表2。

表2 “久立转2”特殊条款

2017年12月1日,“久立转2”上市首日收于100.04元,涨幅仅为0.04%,盘中一度跌破发行价,换手率66.04%,转债溢价率22.65%,转股溢价率5.33%;2018年曾多次触发下修条款,但均未实施向下修正,可能与尚未到回售期压力不大、正股股价相对于转股价格跌幅并未出现长期明显扩大、对正股上涨持积极态度等有关,公司并不急于主动下调转股价格,以免对正股价格造成影响。久立特材股价在历经大幅下跌后,2019年上涨25.6%,带动了“久立转2”行情走高,目前股价处于震荡下行阶段但未跌破6.1元/股,2020年4月30日市净率1.74倍,“久立转2”收盘价116.11元,转债溢价率19.6%,转股溢价率26.38%。

鉴于久立特材2014年发行的“久立转债”也是微幅触发下修条款而未实施向下修正,而是在触发强制赎回条款后立即实施了赎回,最终转股比例99.82%,表明公司转股意愿很强,但在没有回售压力的情况下不愿通过下修价格来促使债转股。

(2)正股久立特材盈利能力强,持续关注出口业务

久立特材是国内规模最大的工业用不锈钢管制造企业,具备11万吨的年生产能力,2019年产能利用率为85.91%,细分市场占有率稳居第一,产品主要为工业用不锈钢无缝管和焊接管。2019年,钢铁行业特钢表现整体好于普钢,抗周期性凸显,久立特材净利润逆势实现64.65%的增长,增幅位列钢铁行业第二;毛利率和净资产收益率也持续向好,分别为27.44%和15.37%,是钢铁行业最佳盈利能力表现,但收入规模相对较小,为44.37亿元。需要注意的是,久立特材出口金额占比22.12%,目前公司出口业务虽仍保持增长,但2019年我国不锈钢出口出现萎缩下滑8.06%,要持续关注国际贸易摩擦对该公司经营业绩的影响。

3.待发可转债

截至2020年4月底,本钢板材、永兴材料已于2020年1月23日、4月9日分别通过证监会核准可发行可转债。

(1)本钢板材暂缓发行

本钢板材与凌钢股份一样,同处于辽宁省,实际控制人为辽宁省国资委,主要产品为热轧板、冷轧板、特钢,钢材销售区域以东北、华东为主;受国际贸易摩擦影响,2019年出口金额大幅下降41.31%,2020年疫情再次冲击了海外市场需求,未来钢材出口不确定因素仍将长期存在。2019年虽然生铁、粗钢产量实现同比小幅增长,但特钢大幅下降28.44%;毛利率、净资产收益率持续下滑,2019年分别为6.21%、2.88%,虽然收入规模较大但盈利能力处于同行业较低水平。本钢板材股价在3~4元/股震荡下行,2019年每股净资产5.03元,到2020年4月底市净率已跌至0.68倍。本钢板材拟发行可转债募集资金68亿元,用于高牌号无取向硅钢和特钢改造等6个项目建设资金48亿元、偿还银行贷款20亿元,并追加了本钢集团提供担保。其2018年40亿元定增的募投项目虽已基本投产,但由于生产还不稳定且市场认可度不高等原因,2019年盈利不及预期且处于亏损状态;2019年又以36.9亿元现金收购原租赁的关联公司本溪钢铁和本溪北营的热轧机生产线以提高上市主体资产完整性和独立性,并减少关联交易;2020年本钢板材调整延长了部分设备和房屋建筑物的折旧年限,减少折旧额对利润的影响。鉴于其经营状况和市场现状,并参考凌钢转债的上市表现,若现阶段发行可转债,将存在破发或募集失败的可能,发行压力较大。因此,2020年5月21日本钢板材在召开的2019年度股东大会中审议通过了延长可转债办理有效期至2021年5月,暂缓了发行节奏。

(2)永兴材料择机待发

作为钢铁行业细分领域中不锈钢长材的龙头企业,永兴材料的不锈钢棒线材市场占有率稳居前二,并已向双主业战略转型,2020年锂电产业正式投产,可带来新的利润增长点。2019年,永兴材料与久立特材达成战略合作,以加强彼此上下游供应链关系的稳定性,且久立特材增持永兴材料股份至10%。2019年永兴材料毛利率、净资产收益率较2018年小幅下降,分别为11.3%和10.11%,盈利能力处于同行业中游水平,但收入规模相对较小,与久立特材同水平,为49.09亿元。永兴材料拟发行可转债募集资金不超过7亿元,用于炼钢厂技改、碳酸锂项目、锂矿石采选及补充流动资金来强化双主业发展,无担保。2019年,永兴材料股价上涨60.77%,2020年虽受市场影响大幅下跌,但有反弹迹象,目前股价在15~16元/股震荡,2020年4月底市净率为1.68倍。

三、钢铁行业可转债发行空间及利弊

目前,钢铁行业满足发行条件且市净率不低于1倍的有9家企业,剔除方大特钢已在2020年2月主动撤回了可转债发行申请,其余8家上市钢企分别为中信特钢、三钢闽光、柳钢股份、金洲管道、常宝股份、武进不锈、久立特材和永兴材料。

钢铁行业仍被金融机构列为“两高一剩”严控贷款规模企业,加上经济下行压力加大而钢铁产能又集中释放,产量的增加使供给端价格受到压制,利润摊薄,叠加国际贸易摩擦钢材出口前景不明,上市钢铁企业更应积极拓宽融资渠道,优化资金结构,降低资金成本。

可转债兼备债、股双性,其具有的融资优势这时就显而易见了。钢铁行业发债规模较大,相较于公司债、中期票据等债券品种,可转债虽然发行门槛较高、核准制下审批时间略长,但在融资成本、融资期限、融资灵活性等方面却具有明显优势。可转债发行期限一般为6年,累进利率下第一年票面利率仅为0.1%~0.6%,6年平均票面利率在1.4%左右,与其他中长期债券相比利息至少减半,可实现低成本募集中长期资金;同时,可转债退出方式包括到期赎回、强制赎回、回售、转股多种方式结合,3/4的可转债退市时转股比例达到80%以上,发债主体可根据市场行情、偿债意愿,选择是否向下修正转股价格或强制赎回,促使投资者转股来减轻到期还本压力。

对比定增,可转债发行成本较低,费率可降低2个百分点左右;可转债存续期0.5~6年,平均存续期2年,稀释股本节奏平缓,逐渐摊薄每股收益和净资产收益率,不会像定增一样立即摊薄即期回报、大幅加重业绩压力。

因此,满足可转债发行条件并且有产品升级、产线技改、环保或多元化发展等项目融资需求的钢铁企业,在行情及业绩有一定支撑时,可考虑发行可转债,多管齐下提高资金保障能力,借助资本力量实现产品高端化、业务多元化转型,跳出中低端市场竞争激烈的产业格局。