现代货币理论大辩论的主要问题与深层次根源*

贾根良 何增平

一、引言

2019年,一场围绕着现代货币理论(Modern Money Theory或Modern Monetary Theory,MMT)的大辩论在美国兴起。2020年,新冠肺炎疫情对全球经济增长造成严重冲击,也深刻影响着各国政府制定经济政策的边界、工具和思维方式。在此背景下,现代货币理论与财政赤字货币化问题也在我国学术界引发了激烈争论。作为20世纪90年代以来逐渐形成的一种非主流经济学理论,现代货币理论此前一直默默无闻,但在近年来可以说是一夜爆红。美国的社会各界关注现代货币理论是因为,该理论的一个基本结论认为,像美国这样具备完全货币主权的国家总是能够用本国货币进行支出,而不会破产或者债务违约。这一严重刺激财政保守主义神经的命题将现代货币理论推向了舆论的风口浪尖:左翼人士利用现代货币理论为自己的政策主张和社会改良方案辩护,希望以此来打破财政保守主义的束缚;与此相对的是,财政保守主义的拥护者则坚持财政平衡的红线,对现代货币理论提出了种种质疑。在这场辩论当中,尤其值得注意的是名为“绿色新政”(Green New Deal)的政治运动。“绿色新政”的社会改良方案已经成为即将到来的美国大选的一大热门话题,它主张效仿罗斯福新政,推出大规模的政府项目,从而解决美国所面临的经济、社会和环境问题。现代货币理论成为“绿色新政”为自身政策可行性辩护的重要理论依据。

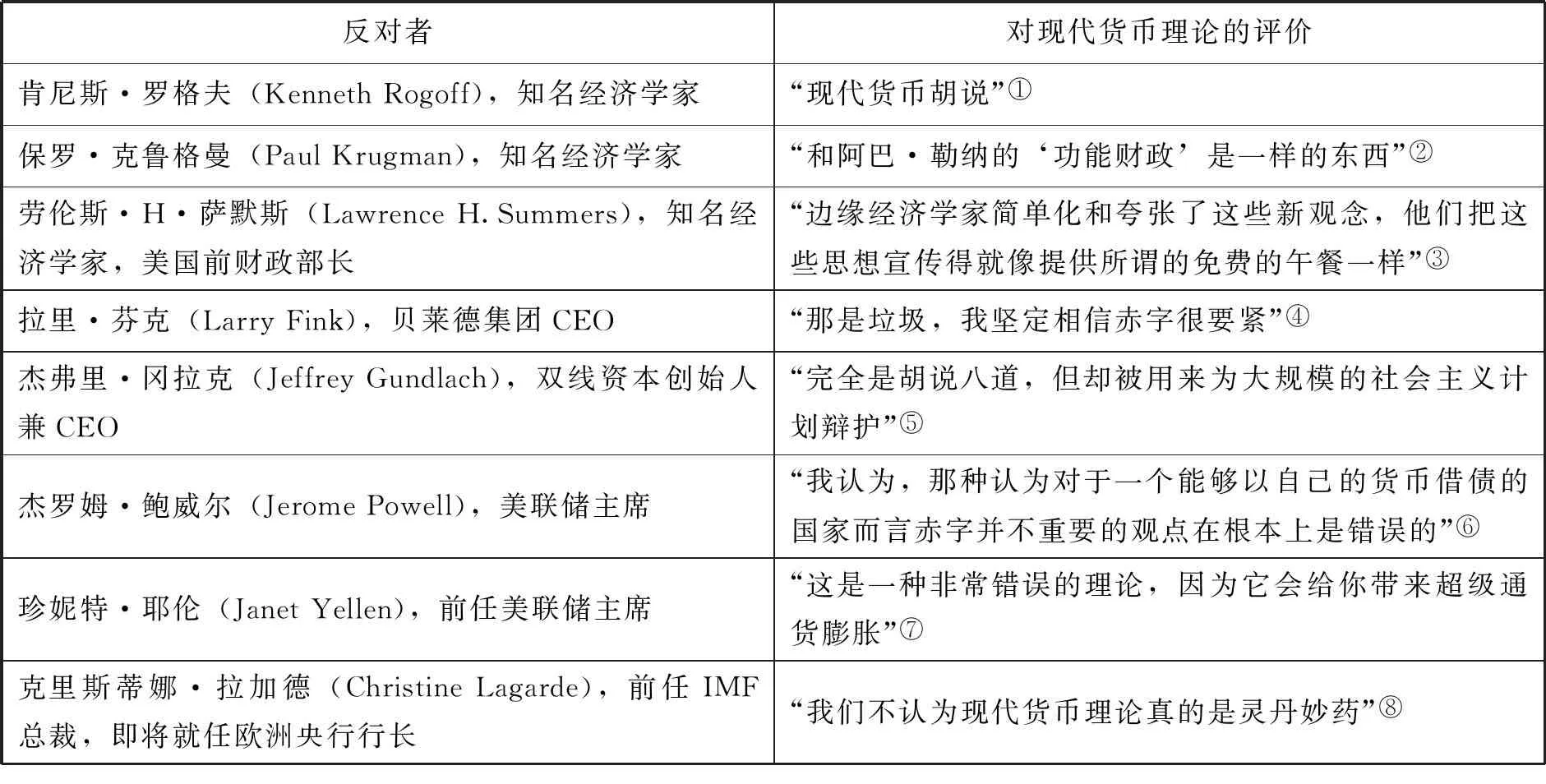

实际上,在这场关于现代货币理论的大辩论出现之前的几年,非主流经济学内部就一直存在着对现代货币理论的争论,但这种争论几乎没有受到媒体和公众的关注。2019年的这场大辩论主要是以西方主流经济学和建制派财政金融高级官员为一方、现代货币理论家及其支持者为另一方而展开的,前者对现代货币理论的批评一般采取了虚构、误解和诋毁的方式。具体地说,这种批评大体上可以分为两种。第一种是对现代货币理论不加分析的负面评价,并将其与某种意识形态或者负面现象联系起来。例如,前任美联储主席耶伦说,“这是一种非常错误的理论,因为它会给你带来超级通货膨胀。”(1)Curran,E.“Yellen Says She’s ‘Not a Fan of MMT’ as List of Detractors Grows”.https://www.bloomberg.com/news/articles/2019-03-25/yellen-says-she-s-not-a-fan-of-mmt-as-list-of-detractors-grows.第二种则提供一定的理论分析,但这种批评一般首先将现代货币理论解释为某种主流经济学中已经存在的事物,如扩张性的财政政策、功能财政或赤字货币化等,然后按照主流经济学的理论模型对此加以批评。无论是哪种批评,他们对现代货币理论都鲜有较深入和较完整的了解。参见表1。

表1 代表性的反对观点

一个新理论成为公众热议的焦点既是好事也是坏事。一方面,炒热话题可以提升一个理论的知名度,让更多的人了解新理论,但另一方面,快餐化、碎片化的知识传播方式使得新理论常常得不到正确的介绍,并且既有观念的先入之见常常会有意或无意地曲解新理论。目前,辩论双方在理论交锋上的浅尝辄止实际上已经使得这场辩论进入一个低效而乏味的阶段:对现代货币理论的介绍是流于表面的,批评者将现代货币理论当作单纯的政策主张却鲜有涉及它的理论分析;对现代货币理论的分析是标签化的,现代货币理论被简单处理为主流经济学中已经存在过的对象以供批判;对现代货币理论的评价是站队式的,人们的态度取决于他们的政治立场与现代货币理论被贴上的标签之间的关系。结果是,急忙树立的“稻草人”带不来客观严谨的理论介绍,肤浅的理论交流带不来对基础理论的反思,立场性发言带不来对新理论潜在价值的挖掘。例如,我们在后面还会谈到的保罗·克鲁格曼和现代货币理论的代表人物斯蒂芬妮·凯尔顿(Stephanie Kelton)之间的辩论。

辩论的停滞使得现代货币理论和主流经济学之间的根本分歧没有被触及,而这本该是理论辩论的应有之意。正因如此,本文试图在介绍现代货币理论的基本理论的基础上,澄清对现代货币理论的几个误解,并分析这场辩论的两个热点问题:挤出效应与通货膨胀。本文将说明,这场辩论的核心并不是单纯的政策主张之争,而是在理论层面上对财政和货币金融问题的认识有着根本不同。第二部分首先介绍现代货币理论的基本经济原理,并由此澄清对现代货币理论常见的几个误解。第三部分讨论挤出效应问题,这一问题背后是内生货币观和外生货币观的对立。第四部分讨论通货膨胀的问题,这一问题背后是货币数量论的传统观念以及后凯恩斯主义经济学对货币数量论的批判。第五部分探讨这场大辩论爆发的深层次根源及其未来走向。(2)由于篇幅所限,我们在这里未能介绍现代货币理论对改革当前国际货币体系的重要理论价值。现代货币理论在欧元区建立之初就指出,这种制度设定会限制欧元区国家的财政政策空间,实际上为后来的主权债务危机埋下了伏笔。现代货币理论对于如何打破美元霸权并建立新的更加稳定的国际货币体系有着重要的理论价值,参见贾根良:《国内大循环:经济发展新战略与政策选择》,北京,中国人民大学出版社,2020。我们将会对此展开进一步研究。

二、现代货币理论的基本经济原理

对现代货币理论的一种常见误解是认为现代货币理论只不过是一些诸如强调财政政策作用的政策建议。这种观点忽视了现代货币理论首先是对主权货币体系和资本主义生产方式下的金融体系的理论分析,更没有觉察到它提供了一种替代西方主流宏观经济学的新框架。由于篇幅所限,本文仅对现代货币理论的理论框架作一个简要的概括(3)我们的研究团队将在近期翻译出版一部现代货币理论的宏观经济学教材(Mitchell,W.,Wray,L.R.,and M.Watts.Macroeconomics.London:Red Globe Press,2019),其中包含了更多的理论细节。,包括以下几点:

(1)货币是一种债务。任何人都可以发行自己的债务,问题是如何让别人接受这种债务。主权货币是国家发行的债务,人们愿意接受这种债务在根本上是因为人们可以用它来缴税(以及其他的费用、罚款),也就是说,税收驱动着货币。

(2)主权货币系统内存在货币的金字塔结构。按照债务的流动性从高到低排列为:主权货币(国家的债务)、银行存款(银行的债务)、企业债务、家庭债务。下一级债务的最终清偿需要用到上一级债务,比如,商业银行之间的结算最终需要用主权货币来完成。

(3)贷款创造存款。任何的债务都需要首先在债务关系中创造出来,然后才能偿还。例如,在私人部门,商业银行首先向企业发放贷款,创造出自己的债务(银行存款);然后向企业回收贷款,消除自己的债务。对于政府来说,政府首先向私人部门支出主权货币,创造自己的负债;然后向私人部门征税来回收主权货币,消除自己的负债。

(4)对于一个具有完全货币主权的国家而言,政府是主权货币的发行者,它总是有能力发行更多的货币来进行支付。政府支出创造货币,政府收入毁灭货币。政府向私人部门进行支付,私人部门持有的货币随之增加;政府部门向私人部门征税,私人部门持有的货币随之减少。

(5)财政部的收支会产生准备金效应:财政部支出,私人部门的货币增多,市场利率有下降的压力;财政部收税,私人部门的货币减少,市场利率有上升的压力。为了实现中央银行的利率目标,中央银行与财政部相互配合来实现中央银行的目标利率。

(6)中央银行的独立并不会妨碍具有完全货币主权的政府创造货币进行支出。在具有完全货币主权的国家,中央银行钉住目标利率,市场按照市场利率接受国债,国债拍卖按照市场利率进行,因而财政部总是能保证其在中央银行的账户余额为正,从而顺利进行支出。财政部通过其在中央银行的账户进行收支,同时中央银行可以独立地制定利率目标和政策目标,两者之间不会构成冲突。(4)更加具体的内容参见贾根良、何增平:《为什么中央银行独立是伪命题?——基于现代货币理论和经济思想史的反思》,载《政治经济学评论》,2018(2)。

(7)完全的货币主权意味着一国发行本国的主权货币,并且不承诺其主权货币与某种外汇或者贵金属保持固定的兑换比率。货币主权决定了一国的财政政策空间。在没有货币主权的情况下(例如,美元化、金本位、欧元区),政府的财政政策受限于其所持有的外汇和贵金属储备。浮动汇率制度下财政政策空间是最大的,但这并不意味着一个国家必须采用浮动汇率制度。汇率制度的选择取决于一个国家因时因地对财政政策空间和其他经济目标的权衡取舍。

(8)理解资产负债表和基本的核算原理很重要。在核算当中,一个部门的金融负债等于另一个部门的金融资产。如果将国民经济划分为政府部门、私人部门和国外部门,那么,核算上存在一个恒等式:

政府部门盈余+私人部门盈余+国外部门盈余=0

也就是说:

政府部门赤字=私人部门盈余+国外部门盈余

在不考虑国外部门的情况下,政府部门的盈余对应着私人部门的赤字,这将放大私人部门的金融风险。(毫无疑问,部门内部的情况同样重要,这里只是为了简化说明的需要)

以上的介绍都是对经济现实的客观描述。这里不是要说明一个国家的政策应该怎么做,而是基于美国等许多国家的具体现实,说明这些国家的货币金融系统实际上是怎么运行的。下面是现代货币理论所提出的政策建议:

第一,财政政策应该遵循“功能财政”(functional finance)的原则,而非“稳健财政”(sound finance)的原则。功能财政是指,财政收支的目标应该是实现某些宏观经济目标,如充分就业和物价稳定,而不应该考虑财政收支是赤字还是盈余。现代货币理论反对“大水漫灌”式的政府支出计划。财政政策需要考虑一个国家所面临的资源、环境和生产能力的约束,关注财政支出的结构,避免由于资源短缺和产能不足而造成的通货膨胀。

第二,现代货币理论倡导实施就业保障计划,它是功能财政的一个例子。政府按照最低工资水平雇佣所有愿意工作的劳动者,从而保证充分就业。由于劳动力缓冲库存的存在,在工资存在上升压力的时候,劳动者从就业保障计划流向私人部门;在工资存在下降压力的时候,劳动者从私人部门流向就业保障计划。因此,就业保障计划起到了稳定工资,进而稳定物价的作用。最后,就业保障计划需要因时因地灵活设计,降低对资源和环境的压力。它会提供产品和服务,也可能会提高劳动生产率(例如兴建基础设施)。

尽管以上介绍过于简单,但是我们仍然能够发现,当前许多对现代货币理论的质疑其实是没有必要的,因为这些质疑建立在对现代货币理论的错误解读上。这些误解是当前的争论缺乏实质性进展的重要原因。

第一,现代货币理论不等于财政赤字货币化。一种观点认为,现代货币理论的一个重要主张是政府应该通过增发货币的方式来弥补财政赤字。(5)例如,姜超、李金柳、宋潇:《现代货币理论说了啥?》,参见凤凰网,http://finance.ifeng.com/c/7n2O78ugMP4。这种观点背后的逻辑是,政府在支出之前需要通过某种方式为自己的支出融资,而赤字货币化(或者更准确地说,中央银行买入国债,将其转化为货币)是政策选择之一。这种观点有两个问题。首先,国债是否会转化为货币取决于私人部门的选择,而非政府部门的选择。如果私人部门对货币的需求上升,那么市场利率就会上升;为了维持利率目标,中央银行就会买入国债(逆回购),从而满足私人部门对货币的需求。相反,如果私人部门对货币的需求下降,那么市场利率就会下降;为了维持利率目标,中央银行就会卖出国债(回购),从而满足私人部门对国债的需求。显然,中央银行是否会买入国债取决于私人部门的选择,而非政府的选择。其次,现代货币理论认为,政府并不能通过征税和发行国债来得到融资。如果一个企业用存在一家商业银行的存款向该银行偿还了贷款,那么在银行的资产负债表上,银行的资产(向该企业的贷款)和负债(该企业的银行存款)都会减少。银行得到融资了吗?显然没有。该银行的资产没有增加,它并没有新增的资产可以用于支出。没有经济主体会通过得到自己的负债来获得融资,融资需要的是得到别人的负债。同样的道理,政府通过税收或者发行国债来收回自己的负债时,政府的资产不会增加,它所做的不是融资,而是销毁自己的负债。这和真正意义上的融资——比如企业得到了银行贷款,或者国家得到外汇贷款——是不同的。另外,财政赤字货币化一般被当作非常态的政策选择,常常和滥发货币、通货膨胀联系在一起。我们将在本文的第四部分说明这种联系也是存在疑问的。

第二,现代货币理论不等于中央银行应该放弃独立性。罗格夫将与现代货币理论的争论当作“下一场为了中央银行的独立性的战斗”。(6)Rogoff,K.“Modern Monetary Nonsense”.https://www.newtimes.co.rw/opinions/modern-monetary-nonsense,2019-03-05.但是,现代货币理论并不主张取消独立的中央银行。从前面的介绍中可以看出,现代货币理论想要说明的是:首先,财政政策和货币市场不是完全独立的。财政政策会带来货币市场的变化,因此实现利率目标需要中央银行和财政部的相互配合。其次,独立的中央银行并不会阻碍主权政府进行支出。中央银行先在市场上创造出主权货币,财政部再发行国债将这些货币转移到它在中央银行的账户当中,然后进行支出,这和财政部直接把国债卖给中央银行没有本质区别。中央银行会保证市场上流动性充足,利率稳定,从而使得国债拍卖顺利进行。中央银行这么做的理由不是因为它听命于中央政府,而是因为中央银行的职责是维护支付系统和金融市场的稳定。国债的拍卖日一般是高支付流量日,为了避免市场上出现流动性短缺,中央银行会事先向市场注入流动性。至于是否应该维持中央银行的独立性,或者说中央银行在多大程度上应该具有货币政策的决策权则是另外一个话题。

第三,现代货币理论不等于无限制地扩大政府支出。一种常见的“稻草人”谬误认为现代货币理论主张政府可以无节制地支出,进而批评它没有考虑到资源、环境和通货膨胀的约束。现代货币理论的经济学家几乎会在任何的场合声明:现代货币理论不提倡政府无节制地扩大支出。现代货币理论的观点是,如果一个国家拥有完全的货币主权,它的支出不存在财政上的约束,它不会被迫债务违约和破产,但是它会面对资源、环境、生产能力和通货膨胀的约束。政府可以不受财政约束地进行支出,并不代表政府应该无限制地进行支出。

三、挤出效应与内生货币观

对现代货币理论的一种代表性的反对意见认为,现代货币理论主张加大利用扩张性的财政政策,但是政府支出的增加将带来利率的上升,从而抑制私人投资,即挤出效应。因此,反对者认为,他们所理解的现代货币理论只有在类似于存在“流动性偏好陷阱”的特殊时期才有可取之处,但由于挤出效应的存在,现代货币理论不能长久地用于指导经济政策。例如,克鲁格曼就指出,在正常时期,“财政赤字确实挤出了私人支出,因为减税或者政府支出的增加将会带来更高的利率”。(7)Krugman,P.“What’s Wrong with Functional Finance? (Wonkish)”.https://www.nytimes.com/2019/02/12/ opinion/whats-wrong-with-functional-finance-wonkish.html.因此,是否选择财政政策“取决于你如何看待其中的权衡取舍”。他使用一个只有IS曲线的IS-LM模型的图示来说明这一点。(8)Krugman,P.“Running on MMT (Wonkish)”.https://www.nytimes.com/2019/02/25/opinion/ running-on-mmt-wonkish.html.克鲁格曼的观点遭到斯蒂芬妮·凯尔顿的反对。凯尔顿认为,克鲁格曼错误地假设货币供给是固定不变的,这和现实中中央银行的操作不一致;政府支出增加了私人部门持有的货币,因此政府支出会对利率有向下的压力,而非向上的压力。(9)克鲁格曼没有接受她的解释,因为这和克鲁格曼的模型得出的结论完全相反。这场小规模的辩论最后不了了之。

显然,以上有关挤出效应的争论的关键是利率是否会随着政府支出的增加而上升。流行的经济学教科书一般用IS-LM模型来解释挤出效应:政府支出增加会带来国民收入增加,国民收入增加会带来货币需求增加,货币需求增加会带来利率上升。另外,除了IS-LM模型,在政策辩论中还流行着一种带有可贷资金理论色彩的说法,即“政府能够获得更多的经济体中的金融资源,但是这必须以私人投资的减少作为代价”。(10)Kelton,S.“Paul Krugman Asked Me about Modern Monetary Theory.Here Are 4 Answers”.https://www.bloomberg.com/opinion/articles/2019-03-01/paul-krugman-s-four-questions-about-mmt.具体来说,这种观点认为:一定时期内的可贷资金是固定的;利率决定于对可贷资金的供给和需求;政府部门增加支出一般伴随着增发国债,这相当于政府要与私人部门从有限的资金池中争夺资金;在给定货币供给的情况下,对货币的需求增加了,结果是利率上升,私人投资受到抑制。总之,无论是以上哪种说法,结论都是政府支出有可能推高利率从而挤出私人投资。

这种针对现代货币理论的反对意见的问题在于,它先入为主地将现代货币理论限定为一种政策指引而非理论分析,忽略了现代货币理论在利率问题上有着不同的理论解释。例如,克鲁格曼在一开始就将现代货币理论视为勒纳的功能财政观点的翻版,并且自始至终地使用IS-LM框架进行分析。要让双方的理论探讨更进一步,我们有必要深入了解双方在理论上的根本分歧,也就是外生货币观和内生货币观的对立。

以克鲁格曼为代表的主流经济学家秉持着货币外生的理念。这种观点认为,中央银行是通过控制货币数量的方式来执行货币政策的,也就是说,货币数量是由中央银行外生决定的。在IS-LM模型中,体现为货币市场上垂直的货币供给曲线。更具体地说,中央银行直接控制着基础货币的数量;依据基础货币的数量,商业银行按照相对稳定的货币乘数创造出银行存款;当中央银行扩大(减少)基础货币供给时,商业银行会增加(减少)银行存款的创造(也就是贷款)。于是,广义的货币供应量(例如M2)就随着基础货币数量的变化而变化,从而也就受到中央银行的控制。但是,这样的说法面临一个直接的问题,那就是当今世界各国的中央银行都是以利率而非货币数量作为货币政策的中介目标,这使得挤出效应的说法陷入了尴尬的境地。在利率目标制的货币政策框架下,如果中央银行维持原有的利率目标,那么政府支出应该不会带来利率的上升,从而也就不会带来挤出效应。显然,克鲁格曼意识到这一问题,因此他只给出了一条IS曲线,而没有相应的LM曲线,在这个模型中,利率水平不是由IS曲线和LM曲线相交决定的,而是由中央银行直接决定的。这使得他关于挤出效应问题的论述显得模棱两可:他一方面承认利率水平由中央银行直接决定,但另一方面却坚持政府支出会推高利率水平。(11)克鲁格曼在另一篇文章中暗示了一种可能的解释:政府支出会带来通货膨胀,通货膨胀会使得美联储提高利率水平,从而带来挤出效应。但是,政府支出并不一定会带来通货膨胀。这个问题将在本文的下一部分进行讨论。参见Krugman,P.“How Much Does Heterodoxy Help Progressives?(Wonkish)”.https://www.nytimes.com/2019/02/12 /opinion/how-much-does-heterodoxy-help-progressives-wonkish.html。

现代货币理论以及后凯恩斯主义经济学者支持的则是内生货币观。内生货币观的一个重要观点是,外生货币观实际上曲解了真实经济世界中金融市场的实践,货币数量并不是可行的货币政策的中介目标,中央银行实际可行的中介目标是利率。按照内生货币观的说法,货币供给是内生于经济系统的,这意味着中央银行在实践中被动地按照市场需求提供流动性。(12)内生货币观还有其他的理论观点,这里只是介绍了其对中央银行的货币政策操作的观点。在现实经济活动中,中央银行的职责是维持支付系统的稳定,这意味着中央银行需要确保金融系统中有足够的流动性从而使得日常的结算能够顺利完成。例如,在美国,商业银行在中央银行的准备金账户每个工作日会发生2亿亿美元的交易,而中央银行平均每分钟要为此提供300亿美元的当日内的信用支持,在支付的高峰期,这一数字会达到1 000亿美元。(13)Fullwiler,S.T.“Interest Rates and Fiscal Sustainability”.Journal of Economic Issues,2007,41(4):1003-1042.对于中央银行来说,这是日常业务,而非金融危机时的特殊政策。中央银行可以拒绝商业银行的准备金需求吗?可以,但代价却是支付系统会陷入流动性危机中。换句话说,在中央银行的日常业务中,由于其职责所系,中央银行总是在被动地满足商业银行的准备金需求。

中央银行实际可行的中介目标是利率。中央银行总是按照一定的价格向市场提供流动性,并由此达到钉住利率目标的目的。在不同的国家,中央银行钉住利率目标的做法有所不同。它可以选择钉住一个或者多个目标,可以用不同的货币政策工具来达到这一目的。在历史上,货币主义的政策实验——以货币数量作为货币政策的中介目标——以失败告终,如今世界上的中央银行都转向了价格型的货币政策调控方式。按照内生货币观,既然利率水平是由中央银行直接控制的,那么挤出效应的逻辑就出现了问题。只要中央银行维持原有的利率目标,那么政府支出的增加就不会带来利率水平的上升,也就不会挤出私人投资。

有必要说明的是,这里的解释和斯蒂芬妮·凯尔顿的说法有所不同。如前所述,凯尔顿认为,政府支出的结果是利率下降而不是利率上升。这是对客观事实的描述,但是作为对利率问题的回应,这却不是一个好的答案。政府支出对应着货币从公共部门流向私人部门,或者更准确地说,在中央银行的资产负债表上,政府支出表现为政府账户余额的减少和商业银行账户余额的增加。结果是,商业银行持有的准备金增加了;对于超出实际需要的准备金,商业银行会在市场上将其借给其他的金融机构,结果是市场利率存在下降的趋势。政府支出确实会对利率产生向下的压力,但是,中央银行不会任由利率下降。如果利率下降偏离了中央银行的目标,那么中央银行会动用货币政策工具来稳定它的目标利率。政府的支出会对私人部门持有的货币和市场利率产生影响,但是,对于挤出效应,这不是问题的核心。问题的核心是,如果中央银行在实践中内生地供给货币,外生地钉住利率目标,那么,由于利率上升所产生的挤出效应就不会发生。

四、通货膨胀与货币数量论

对现代货币理论的另一种代表性的反对意见认为,现代货币理论主张无限制地“印钱”来增加政府支出,这会造成严重的通货膨胀。但是,正如我们在第二部分所说,现代货币理论不等于无限制地增加支出。现代货币理论认为,如果一个国家拥有完全的货币主权,它的支出不存在财政上的约束,它不会被迫债务违约和破产,但是它会面对资源、环境、生产能力和通货膨胀的约束。政府可以不受融资约束地进行支出,并不代表政府应该无限制地进行支出。现代货币理论所主张的功能财政认为,财政的内容和结构同样重要:一方面,现代货币理论反对“大水漫灌”式的政府支出计划,具体的支出计划应当考虑一个国家的各种资源和生产能力,因地制宜从而尽量避免通货膨胀的压力;另一方面,政府的支出计划应当规定价格而非规定数量,例如,在公共就业计划当中应当规定工资水平而非规定雇员的数量,这样的话,就业计划的支出规模会随着通货膨胀压力或者通货紧缩压力的产生而自动变化,达到自动稳定器的效果。

以上这些解释显然不足以打消人们的顾虑,因为稍有经济学常识的人几乎都会将货币数量的增加和通货膨胀联系在一起。货币数量论的先入之见使得人们在听说现代货币理论的那一刻就惊呼:“那是魏玛!那是津巴布韦!”因此,我们有必要从理论和历史层面对通货膨胀问题和货币数量论做进一步的解释。

货币数量论在经济思想史上由来已久。货币数量论不只是一个简单的比例关系式,即MV=PY,它还是一种因果关系的说明。按照熊彼特的说法,经济思想史上的货币数量论具有以下基本含义:“第一,货币数量是一自变量——特别是,它不受价格和实际交易额的影响而变化;第二,流通速度是一种制度上的已知数,它变化得很缓慢或者根本不变化,但不管怎样,是不受价格和交易额影响的;第三,交易——或者让我们说产出——与货币的数量无关,只是由于巧合,两者才会一道变动;第四,货币数量的变化,除非由同一方向的产出变化所吸收,否则会机械地影响所有的价格,而不问货币数量的增加额是怎样使用的,亦不问它首先冲击的是哪一个经济部门(即谁得到它)——货币数量的减少也是一样。”(14)约瑟夫·熊彼特:《经济分析史》,第2卷,505页,北京,商务印书馆,2010。换句话说,货币(M)是原因,价格(P)是结果。

然而,很多学者都注意到,货币数量论的因果联系在现实当中并不成立。(15)参见陈彦斌、郭豫媚、陈伟泽:《2008年金融危机后中国货币数量论失效研究》,载《经济研究》,2015(4)。首先,货币的流通速度没有想象中的那么稳定。在解释高速通货膨胀的时候,一些货币主义的学者不得不放弃这一假设。(16)例如,我们在下文当中会论及的魏玛共和国时期的恶性通货膨胀。参见 Balderston,T.Economics and Politics in the Weimar Republic.Cambridge:Cambridge University Press,2002,pp.34-58。其次,“货币(M)是原因,价格(P)是结果”这种理论显然与“贷款创造存款”的学说相冲突。我们认为,这一学说才是符合实际的。按照这一学说,现实中的因果联系应该是从生产(Y)和价格(P)到货币(M)。这是因为,商业银行是根据企业的生产需求创造货币的(Y→M);同时,如果价格上升了,企业生产成本提高了,它就可能需要从银行申请更多的贷款(P→M)。最后,货币数量论仍然是以萨伊定律作为前提假定的。但是,在市场经济中存在过剩产能和非自愿失业是常态。试想,假如商业银行愿意放松贷款条件并且企业有动力扩大生产(M上升),那么,在总需求不足的情况下,产出的增加不一定会带来价格水平的上升。

实际上,比起关注货币数量,我们更应该关注其背后的现实经济因素,从而理解通货膨胀的生成机制。(17)这种争论在经济思想史上起码可以追溯到英国的金块主义论争上。参见贾根良、何增平:《货币金融思想史上的两大传统与三次论争》,载《学术研究》,2018(11)。后凯恩斯主义经济学认为,通货膨胀是不同群体争夺有限的实际产出的过程;价格是由厂商按照生产成本加成定价确定的,它保证了在分配当中每一个收入群体的收入的实现。(18)由于篇幅所限,在此不对后凯恩斯主义经济学的通货膨胀理论作过多的介绍。后凯恩斯主义经济学的微观价格理论主张价格是由成本加成决定的,反对现实中存在瓦尔拉斯式的市场出清价格。参见Lee,F.S.Post Keynesian Price Theory.Cambridge:Cambridge University Press,1999。例如,假设今天因为某些原因工人工资上涨,那么这将压缩资本家的利润,从而减少资本家可以获得的实际产出数量。为了维持利润率,资本家就会在增加了的工资的基础上按照一定比例进行加成定价。结果可能是工人的名义工资上升,但是由于物价水平的上升,他们的实际工资不变。如果工人愿意接受这样的结果,那么物价水平就不会继续上升了。但是,如果工人和资本家之间围绕着实际产出的分配的斗争不断持续,从而工资水平和物价水平都持续上升,那么持续的通货膨胀就会发生。然而,在现实生活中,这样的通货膨胀一般不会永远持续下去。一方面,不同群体的斗争最终会由于阶级力量的对比以及制度和传统等原因而停止,不同群体最终对实际产出的分配达成一致。另一方面,在市场经济条件下,过剩产能和非自愿失业是常态,在短期,随着总需求的增加,更多的产出能够被生产出来;在长期,新增的投资会带来更多的工厂和机器,这将进一步增加生产能力。

对于政府增加支出来说,如果政府部门和私人部门是在争夺有限的实际产出,并且私人部门不愿意做出任何让步,那么这确实会带来通货膨胀。但这样的情况不一定会发生。首先,政府部门不一定是在与私人部门争夺资源,例如现代货币理论所提倡的就业保障计划针对的是在私人部门找不到雇主的失业者。其次,政府部门的支出能够创造资源或者提高私人部门的劳动生产率,例如“绿色新政”计划在美国大规模新建新能源设施和其他基础设施。再次,在存在过剩产能的情况下,私人部门同样可以提供更多的产出。最后,政府部门可以通过收入政策和税收政策等方式来协调和缓和不同群体对实际产出的竞争。因此,尽管我们不能说政府增加支出一定不会带来通货膨胀,但是,说政府增加支出势必会带来通货膨胀显然是言过其实的。在历史上,要发生现代货币理论的反对者所说的恶性通货膨胀,那必须是在一些极端的情形下,例如魏玛共和国时期的德国。

一直以来,魏玛共和国都被作为滥发货币导致恶性通货膨胀的代表,但是,相对于关注货币数量的变化,了解魏玛共和国所处的具体历史环境更有利于我们认识恶性通货膨胀的产生。尽管第一次世界大战的战火基本没有波及德国本土,但是德国损失了大量的领土、资源和劳动力,生产能力下滑。这使得德国需要扩大进口来满足国内需求。同时,巴黎和会使得魏玛共和国背负了1 320亿金马克(Goldmark,与黄金挂钩,1金马克等于358毫克黄金)的赔款,并要求魏玛共和国每年偿还20亿金马克和26%的年出口额,这进一步恶化了魏玛共和国的国际收支情况。尽管魏玛共和国动用外汇储备、黄金储备和实物偿付了一部分赔款,但是仍然无法按照条约按期支付剩余的赔款。在出口能力不足,没有其他外汇来源的情况下,魏玛共和国只能用纸马克(Papiermark,不与黄金挂钩)在市场上买入外汇和黄金。由于赔款和进口需求的增加,恶化的国际收支状况使得马克急剧贬值,进口商品价格上升,国内出现了通货膨胀的压力。

在这一时期,德国国内的局势动荡,不同群体之间对立严重。工会和资本家都不愿意负担由于马克贬值所带来的商品价格上升,于是就出现了工资和价格的螺旋式上升。此时,魏玛共和国的统治基础却是非常薄弱的,极左和极右的派别都有可能发动政变。为了维持薄弱的政治基础,魏玛政府要争取工会、资本家和地主的支持,大规模的征税或者其他收入政策显然都不是明智之举。实际上,一直到1923年,到了所有人都认为恶性通货膨胀难以接受的时候,当时的施特雷泽曼政府才开始起草新的税收计划,这项税收计划在1923年末才真正实施,这时通货膨胀早已失去了控制。(19)James,H.The German Slump:Politics and Economics,1924-1936.Oxford:Clarendon Press,1986,pp.42-43.除了赔款以外,当时的魏玛政府还承担了大量其他支出,例如士兵的抚恤金和返乡安置费用。随着价格的上升,魏玛政府的开支变得越来越大,但收入税却是按照前一时期的收入来计算的。结果是魏玛政府陷入了恶性循环中:政府越是通过增加支出的方式与私人部门争夺有限的实际产出,价格就越上升;价格越上升,政府就越是需要依靠增加支出来争夺有限的实际产出。

魏玛共和国的恶性通货膨胀与政府滥发货币有关吗?当然有关。然而,这背后是魏玛共和国所面临的极端恶劣的国内外政治经济环境和严重的资源短缺:大量以外币或者黄金计价的外债;受到破坏的国内生产能力;动荡不安的国内政局;尖锐的阶级对立。在这种情况下,魏玛共和国陷入不同部门之间争夺有限的实际产出的混乱当中。显然,无论是现代货币理论的支持者还是反对者都会同意,问题所在不是货币数量的变动,也不是政府通过创造货币的方式进行支出,而是魏玛共和国所面对的恶劣的政治经济环境和利益群体对有限产出的激烈争夺。

五、结语:激烈争论的深层次原因和未来走向

如前所述,我们对2019年在美国发生的有关现代货币理论的激烈争论的若干主要问题进行了讨论。从经济思想史的角度看,这样一场针对某种经济理论的辩论的广泛性是二十多年来少有的,而且还是在现代货币理论是一种非主流经济学理论的情况下。这场辩论的参与者不仅有声名显赫的经济学家,有位高权重的政府官员,而且还有大量正在寻求变革的普通民众;这场辩论的主要平台不是处在象牙塔顶端的学术期刊,而是有着极高关注量的主流新闻媒体和社交媒体;这场辩论不仅局限于美国国内,而且波及欧洲、日本等世界主要经济体,也引发国内学者展开了热烈讨论。在2008年以前,这是难以想象的。我们认为,正是因为越来越多的人,无论他们来自学术界、金融业界还是其他行业,都意识到现代货币理论有助于破解传统宏观经济理论与政策的困局,这场有关现代货币理论的辩论才会有如此之高的热度。

在2008年全球金融危机前,很少有经济学家和政府官员意识到他们需要全新的宏观经济理论或者政策体系。相反,普遍流行的观点是当时的宏观经济理论和政策取得了很大的成功。用本·S·伯南克(Ben S.Bernanke)的话说就是,“在过去二十年左右的时间里,经济版图的最突出特征是宏观经济波动的显著下降。”(20)Bernanke,B.S.“Remarks by Governor Ben S.Bernanke”.https://www.federalreserve.gov/BOARDDOCS/ SPEECHES / 2004/20040220/.他援引其他人的说法,将这种宏观经济状况称为“大缓和”(Great Moderation)。对于“大缓和”的原因,他认为货币政策的改进是最主要的。在这一时期,“新货币共识”(New Monetary Consensus)成为宏观经济政策的重要理论基础。“新货币共识”建立在动态随机一般均衡模型(DSGE)基础之上,融合了跨期优化、理性预期、黏性价格等主流宏观经济理论的理论特征。(21)范志勇、杨丹丹:《“新共识”货币政策框架的形成、内涵和实践原则:基于中国视角的批判》,载《教学与研究》,2016(4)。

然而,“大缓和”的美好景象没有持续多久,2008年的全球金融危机就爆发了。一方面,这场危机暴露出“新货币共识”等原有理论的诸多不足,其中很重要的一点就是缺乏对金融部门和金融稳定性的关注(22)钟伟、张晓曦:《对“新共识”宏观货币理论的反思》,载《金融研究》,2009(5)。;另一方面,这场危机极大地打击了人们对原有宏观调控政策体系有效性的信念。随着名义利率下降到零,原本主要依靠货币政策的调控模式达到极限,然而经济复苏仍然遥遥无期,货币当局不得不转向非常规的货币政策这一未知领域。并且,越来越多的人意识到,即便非常规的货币政策也是力有未逮的,财政政策需要发挥更大的作用。(23)例如,桥水投资公司的创始人雷·达里奥(Ray Dalio),参见Dalio,R.“It’s Time to Look More Carefully at ‘Monetary Policy 3 (MP3)’ and ‘Modern Monetary Theory (MMT)’”.https://www.linkedin.com/pulse/its-time-look-more-carefully-monetary-policy-3-mp3-modern-ray-dalio/。

尽管财政政策在应对2008年危机时起到了一定作用(24)迈克尔·雅各布斯、玛丽安娜·马祖卡托:《重思资本主义:实现持续性、包容性增长的经济与政策》,39-58页,北京,中信出版集团,2017。,但是债务上限和财政平衡等问题阻止了财政政策进一步发挥作用。特别是在欧洲债务危机爆发之后,对主权债务危机的研究成为学术界一时的时尚,而扩张性的财政政策则成为宏观经济政策的雷区。罗格夫和卡门·M·莱因哈特(Carmen M.Reinhart)的研究是当时最有影响力的研究之一。他们认为,在90%处存在一个政府杠杆率的阈值,当政府杠杆率超过90%时,政府债务的增长会对经济增长有负面作用。(25)Reinhart,C.M.,Rogoff,K.S.“Growth in a Time of Debt”.American Economic Review,2010,100(2):573-578.然而,正如现代货币理论所指出的,这些研究忽视了货币主权的问题,将不同国家的货币制度状况混为一谈;欧债危机的一个重要背景是欧元区的设立使得欧元区国家失去了创造货币进行支出的能力,它们必须先获得欧元才能进行支出,主权债务危机才成为可能。(26)Nersisyan,Y.,Wray,L.R.“Does Excessive Sovereign Debt Really Hurt Growth? A Critique of ‘This Time is Different’,by Reinhart and Rogoff”.Levy Economics Institute Working Paper No.603,2010.总之,传统的货币理论和财政理论阻碍了财政政策发挥更大的作用,某种程度上成功地将财政政策这扇大门重新关上了。

因此,传统的宏观经济理论和政策陷入困局之中,传统的宏观经济理论无法为宏观经济政策找到明确的出路,传统的宏观经济政策也无法回应民众对改变当前经济现状的诉求。就在这时,人们发现现代货币理论为破解这个困局提供了全新的思路。它在理论上为财政、金融、货币等重要问题提供了全新的视角,在政策上解放了财政政策工具。现代货币理论所带来的这些新思想有力地回应了人们要求变革的呼声。

为什么现代货币理论会在社交网络上、在美国普通民众中产生这么大的反响呢?这是因为普通民众对经济状况有着最切身的体会。最近,美国利维经济研究所(Levy Economics Institute)发表的一份研究报告指出,自2008年国际金融危机结束以来,美国经济复苏缓慢,而且当前的经济复苏是美国自第二次世界大战以来所有经济周期当中最为缓慢的。尽管失业率有所下降,从2009年10月的10%下降到2019年3月的3.8%,但就业人口占总人口的比例(2019年1月为60.7%)却远远没有恢复到危机之前的水平(2006年12月为63.4%),这说明失业率下降的一部分原因是部分劳动人口放弃了寻找工作,从而不再被纳入失业率的计算当中。同时,新创造出的岗位也主要集中在低技能和低薪酬领域。(27)Papadimitriou,D.B.,Nikiforos,M.,and G.Zezza.“Can Redistribution Help Build a More Stable Economy?”.Levy Economics Institute,2019,http://www.levyinstitute.org/files/download.php?file=sa_apr_19.pdf&pubid=2611.

复苏缓慢的经济形势使得民众变得越来越愿意接受各种社会改良方案。在这些社会改良方案之中,最有代表性的就是“绿色新政”。“绿色新政”旨在效仿罗斯福新政的做法,推出大规模的政府项目,来解决美国所面临的经济、社会和环境问题。其主张包括:保障就业、全民医保、减免教育贷款、改善基础设施、保护生态环境、发展可再生能源等等。“绿色新政”已经成为下一届总统大选的热门议题。但是,“绿色新政”也遭到了许多质疑。反对者的一个重要论点是,美国政府根本无法负担这种巨额的支出。对此,“绿色新政”一开始的主张是通过向富人征税的方式来使得美国政府的债务水平不进一步扩大。然而,加税的政策主张不能讨好选民,对于选情不利,这就使得“绿色新政”的支持者们开始从现代货币理论中寻求帮助,从而说明征税并非必需的,美国政府有能力负担这些新增债务。(28)尽管现代货币理论和“绿色新政”之间存在着密切联系,但不能将现代货币理论等同于“绿色新政”。现代货币理论是对资本主义金融体系和财政体系的理论分析,无论哪一派的政客都可以利用它来为自己的政策主张服务。以“绿色新政”为代表的社会改良主张在美国民众当中反响热烈,这些改良方案希望借由现代货币理论来突破财政保守主义的束缚,这使得现代货币理论获得了极高的关注度。

除了前面所说的情况以外,传统宏观经济理论与政策的困局在欧元区还有一层特别的含义。现代货币理论认为,欧元区的国家实际上是在使用一种外国货币,这使得它必须首先获得这种货币(税收或者发行国债),然后才能进行支出;这种制度设计使得它不能像美国那样通过创造货币的方式进行支出,财政政策的作用空间由此受到限制。尽管此前欧洲央行在二级市场上买入成员国的国债一定程度上缓解了一些国家的债务压力,放大了它们的财政政策空间,但是欧元区的经济形势仍然不容乐观。2019年8月,欧元区19国的失业率仍然处于7.4%的高位。(29)Eurostat.“Total Unemployment Rate”.https://ec.europa.eu/eurostat/data/database.这使得越来越多的人意识到,要摆脱当前经济困难的局面需要从根本上改革欧元区的制度,让财政政策能够发挥更大的作用。无论欧元区在未来会面临怎样的变革,它们都难以从传统的宏观经济理论体系中找到理论依据,难以从支持着欧元区制度的“最优货币区”理论中找到答案。“最优货币区”理论将货币单纯视为交易的媒介,将统一货币作为减少交易成本的手段,却忽视了货币在很长的历史时期里一直都是主权货币,与国家的财政活动有着密切的联系。这就是为什么现代货币理论不仅在美国有着广泛的群众基础,而且在欧洲也有着深远的影响力的原因。

实际上,呼唤变革是当今时代的一个全球性命题。在过去的几年里,世界各地建立了许多现代货币理论的研究组织。现在,巴西、保加利亚、加拿大、智利、法国、德国、印度、意大利、墨西哥、波兰、西班牙以及其他一些国家都有现代货币理论的研究组织。《纽约时报》的詹姆斯·威尔逊(James Wilson)在推特上甚至预言,“左翼和右翼年轻的激进分子转向现代货币理论的速度之快,将对本世纪20年代和30年代的美国政治产生深远的影响”。(30)Rochon,L.P.“MMT and TINA”.Real-World Economics Review, 2019,(89):156-166.

总之,对现代货币理论的关注在未来不会很快消退。尽管这场在主流经济学与现代货币理论之间发生的辩论可能会由于种种原因而没有进展,但是只要西方国家经济的结构性问题没有解决,只要传统的宏观经济理论无法为宏观经济政策找到出路,只要传统的宏观经济政策无法对这些经济问题做出有力的回应,那么现代货币理论在西方国家的群众基础只会越来越大,对现代货币理论的关注只会越来越强。

从经济学发展的角度看,现代货币理论处在一个特殊的位置上。它不是内生于原有的宏观经济学体系的,而是一种“外来物种”。它对货币、金融、财政等问题的认识与主流经济学有着根本的不同。它代表了一种突变的经济学基因,这种突变及其带来的与传统理论的竞争正是经济学理论进一步发展的动力。更重要的是,现代货币理论是一枚扎根于当前社会实践的钉子,它不会因为种种诋毁、抹黑和成见而被轻易拔掉。可以预见的是,它将为马克思主义经济学、后凯恩斯主义经济学、演化经济学等西方左翼经济学提供理论阵地,使得这些经济理论进一步走入大众视野,在公众议题的讨论中产生更大的影响力。如果其他流派的非主流经济学愿意加入这股思潮当中,那么其带来的理论冲击将会远远大于我们今天所见的水平。

在宏观经济政策上,现代货币理论为摆脱当前传统宏观经济政策的困局提供了可能的出路。如果现代货币理论只是一种对解决现实问题来说无足轻重的象牙塔理论,它绝不可能有如此高的理论热度。现代货币理论的奠基者斯蒂芬妮·凯尔顿和威廉姆·米切尔曾分别指出,如果没有对现代货币理论的理解,就不可能在美国或世界其他地方成功地推行真正的进步议程,未来实现公平的、可持续的繁荣有赖于广大选民对现代货币理论及其政策原则的广泛理解。(31)Hail,S.Economics for Sustainable Prosperity.Cham:Palgrave Macmillan,2018,p.vi.因此,为了观察和深入研究现代资本主义经济的重大变化,密切关注国际上有关现代货币理论争论的新发展是必不可少的。

尽管现代货币理论存在着不足,个别理论也难免存在缺陷,但可以预言,它必将对财政学、货币银行学、宏观经济学、政治经济学、发展经济学和经济史等诸多学科的发展产生重要影响,并有可能在宏观经济学领域催生一场比“凯恩斯革命”意义更重大的“哥白尼革命”,从而对国家发展战略和经济政策产生深远的影响。虽然现代货币理论的绝大部分内容是对经验事实的描述,但其中也隐含着一些规范含义,而这些规范含义更契合社会主义的某些制度特征,其政策动议也只有在社会主义制度下才能得到更好的实施。因此,深入研究现代货币理论对中国特色社会主义政治经济学特别是其财政金融理论、宏观经济理论的发展也具有重要的借鉴意义。