啤酒:高端布局与产能优化并行

王炳根

根据GlobalData的统计,2018年中国啤酒市场总消费量为488亿升,在整体中国啤酒市场,市场已从高度分散化过渡到相对整合,前五大酿酒商占2018年啤酒市场总量接近70.4%,按消费量计算,2018年华润雪花啤酒为市场领导者,其次为青岛及百威;根据价值基准,百威亚太则是市场头部企业,其次为华润雪花啤酒及青岛。

聚焦高端化发展

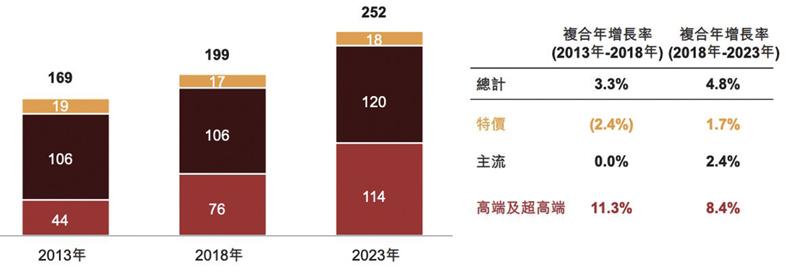

根据百威亚太招股书中的行业概览和GlobalData,高端化是亚太地区啤酒市场的结构性趋势。中国啤酒市场的高端化势头体现为高端及超高端的消费量占比由2013年的10.9%上升至2018年的16.4%,且预期该趋势会持续。尽管当前增长强劲,但高端及超高端类别的占比仍大幅低于主要基准发达/成熟啤酒市场(美国为42.1%),从侧面说明伴随着经济持续发展高端及超高端类别的增长空间巨大。(图2)

图1:按消费量计算的中国啤酒市场竞争格局概览(2018年)

事实上,重点厂商在存量博弈下,已经从低价竞争时代进入高价竞争时代,高端化是核心驅动,叠加产能优化(淘汰低效率工厂),将推动行业的盈利确定性。这源于高端类别带来了收入和利润的增量,这部分增量市场的竞争方式与以往低端市场的竞争方式大相径庭。

图2:按价格类别划分的亚太地区啤酒市场价值(十亿美元)

低端市场的竞争手段主要是价格战和费用战,这也是造成当前行业吨价畸低的主要原因。但高端市场的竞争方式则更多要依靠品牌力,即公司推出的高端产品和高端品牌是否能获得消费者认可。在这个过程中,渠道力对公司引导高端化具有一定的帮助作用,但不能完全替代品牌的作用,例如如果某公司在某地区份额高,但是以往品牌印象过于低档,则在该地份额较高可能是由于当地消费水平中低端消费占多数的缘故,随着啤酒消费升级,消费者寻求更高档次啤酒时,仍然有可能放弃以往份额高的低档品牌,而去追求消费者心目中品牌形象更高档的产品,这就为其他品牌形象更好,而以往在当地份额较小的啤酒企业创造了机会。对这些具备品牌力和一定程度渠道能力的企业来说,目前全国各地中高端细分市场逐步兴起,消费者尚未形成牢固的品牌认知和忠诚度,这正是占领消费者心智、抢滩争夺中高端细分这一块“增量蛋糕”的好机会。

关于重点厂商的产品结构布局方面(见图3),国内头部企业中,华润在低端和中端细分同时具有相对优势;青岛结构略强于华润,在高端市场亦有一定份额;百威高端优势最为明显、同时在低端细分占据一定份额(依靠哈尔滨啤酒);重庆啤酒在中高端类别的消费量明显高于其他企业。在未来的高端化趋势当中,现阶段厂商在低、中及高档产品价格带的布局将对于企业未来是否能抢占其他厂商的市场份额或是决定性的因素。

图3:重庆、百威、青岛、华润产品结构一览(按消费量计算)

优化产能,关厂提效

表1:重点企业战略布局一览

资料来源:股市动态分析整理、安信证券、中信建投证券、招商证券

表2:行业关键数据一览

资料来源:东方财富Choice

啤酒行业当前供给过剩,单厂产量低,这大幅拉低了啤酒企业的运营效率。根据中信建投的统计,重庆啤酒已进行了一轮关厂清理,单厂产量从4.5万千升提升至6.4万千升;华润啤酒单厂产量约13万千升,但近年关厂动作频繁且管理层表现出较强的关厂决心,未来关厂加速可期,预计未来3~5年单厂产量可提升至20万千升附近,运营效率将快速、大幅提升;青岛啤酒目前单厂产量约13万千升与华润相当;百威中国的生产最具规模效应,估计其单厂产量已接近50万吨。目前青岛啤酒在全国约有60余家工厂;华润啤酒约90家;百威约15~20家;重庆啤酒14家。因关厂提效,华润啤酒2008年归母净利润率为仅1.9%,在2009-2019年归母净利润率已提升至2%-4%的区间。