政府补助的会计处理与纳税调整

王静

每年的企业所得税汇算,不征税收入一直是会计、税务从业人员做纳税调整的难点,很容易出现只调减不调增、跨年调整不连续等错误情况,究其原因,主要是对应税收入与不征税收入的纳税调整处理不够清晰,以及没有综合考虑会计处理与纳税调整事项。

企业会计准则中的政府补助是指企业从政府无偿取得货币性资产或非货币性资产,但不包括政府作为企业所有者投入的资本,并将其分为与资产相关的政府补助和与收益相关的政府补助。而在企业所得税中,并没有政府补助的概念,《企业所得税法》第六条,“企业以货币形式和非货币形式从各种来源取得的收入,为收入总额”,政府补助属于其他收入,在判断政府补助的属性时,将取得的政府补助资产分为应税收入与不征税收入,应税收入与不征税收入的纳税调整存在较大差异。

一、企业会计准则处理

根据企业会计准则的规定,与资产相关的政府补助,是指企业取得的、用于购建或以其他方式形成长期资产的政府补助,与资产相关的政府补助确认为递延收益的,应当自相关资产达到预定可使用状态时起,在该资产使用寿命内平均分配,分次计入以后各期的损益(营业外收入)。相关资产在使用寿命结束前被出售、转让、报废或发生毁损的,应将尚未分配的递延收益余额一次性转入资产处置当期的损益。

与收益相关的政府补助,是指除与资产相关的政府补助之外的政府补助。如果是用于补偿企业以后期间的相关成本费用或损失的,确认为递延收益,并在确认相关成本费用或损失的期间,计入当期损益或冲减相关成本;用于补偿企业已发生的相关成本费用或损失的,直接计入当期损益或冲减相关成本。

需要补充的是,与企业日常活动相关的政府补助,应当按照经济业务实质,计入其他收益或冲减相关成本费用,与企业日常活动无关的政府补助,应当计入营业外收支。

二、企业所得税处理

企业所得税在判断政府补助的属性时,将政府补助分为应税收入与不征税收入,根据《企业所得税法》第七条,收入总额中的下列收入为不征税收入:

(1)财政拨款。

(2)依法收取并纳入财政管理的行政事业性收费、政府性基金。

(3)国务院规定的其他不征税收入。

以及在《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》(财税〔2011〕70号,以下简称“70”号文)号文件中规定,企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除:

(1)企业能够提供规定资金专项用途的资金拨付文件。

(2)财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求。

(3)企业对该资金以及以该资金发生的支出单独进行核算。

如果企业取得的政府补助收入同时符合上述的条件,才能作为企业所得税上的不征税收入进行处理,否则,将会作为应税收入处理。

同时,不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除,用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除。但是作为应税收入处理的政府补助,无论是支出所形成的费用,抑或是支出所形成资产所计提的折旧和摊销,均可以在税前进行扣除,不受上述限制。

对于作为不征税收入处理的,在5年(60个月)内未发生支出且未缴回财政部门或其他拨付资金的政府部门的部分,应计入取得该资金第六年的应税收入总额,计入应税收入总额的财政性资金发生的支出,允许在计算应纳税所得额时扣除。

注:“×”表示不能在企业所得税税前扣除,“√”表示能够在企业所得税税前扣除。

三、与资产相关的政府补助的会计与税务处理

例:20×0年1月1日,H企业收到财政拨款600万元,拨款文件指明其用于购买污水处理设备,20×0年1月25日,H企业购入污水处理设备,成本为720万元,其中使用财政拨款600万元,企业自有资金120万元,采用直线法计提折旧,预计使用年限10年,假设无残值,20×8年12月31日,H企业将该设备出售,取得收入100万元,假设不考虑转让设备过程中发生的税費,现对其进行会计及税务处理:

会计处理:

(1)收到资金拨付款时:根据财政拨款文件要求,企业取得的该笔款项用于购买固定资产,形成长期资产,判断其为与资产相关的政府补助。

借:银行存款6000000,贷:递延收益6000000

(2)购入设备时:

借:固定资产7200000,贷:银行存款7200000

(3)固定资产计提折旧及摊销递延收益

20×0年2月开始,固定资产开始每月计提折旧,月度折旧额为:

7 200 000/120=60000

20×0年计提折旧总额为:60 000*11=660 000

20×1年至20×8年,每年计提的折旧额为:60 000*12=720 000

20×0年2月开始,递延收益开始摊销,月度摊销额为:

6 000 000/120=50 000

20×0年递延收益摊销额为:50 000 *11=550 000

20×1年至20×7年,每年摊销额为:50 000*12=600 000

20×8年处置前递延收益摊销额为:50 000 *11=550 000

20×0年计提折旧:

借:管理费用 [ 假设折旧费用进入管理费用科目核算]660 000,贷:累计折旧 660000

20×1年至20×8年计提折旧:

借:管理费用720 000,贷:累计折旧720 000

20×0年摊销递延收益:

借:递延收益550 000,贷:其他收益[ 假设该政府补助与企业日常活动相关]550 000

20×1年至20×7年摊销递延收益:

借:递延收益600 000,贷:其他收益600 000

20×8年摊销递延收益:

借:递延收益550 000,贷:其他收益550 000

(4)固定资产处置环节:

借:固定资产清理780 000,累计折旧6 420 000,贷:固定资产7 200 000

借:银行存款1 000 000,贷:固定资产清理780 000,资产处置收益220 000

剩余递延收益的一次性摊销:

借:递延收益700 000 ,贷:其他收益700 000

税务处理:

(1)如果上述政府补助资金并不符合70号文规定的三项条件,将被作为应税收入进行处理:

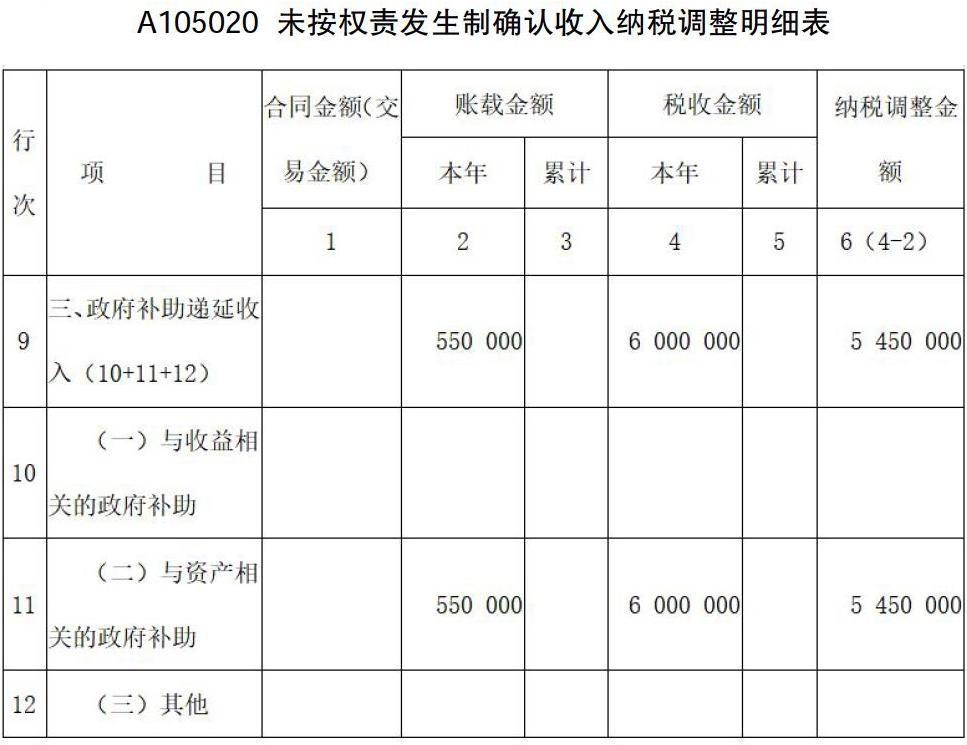

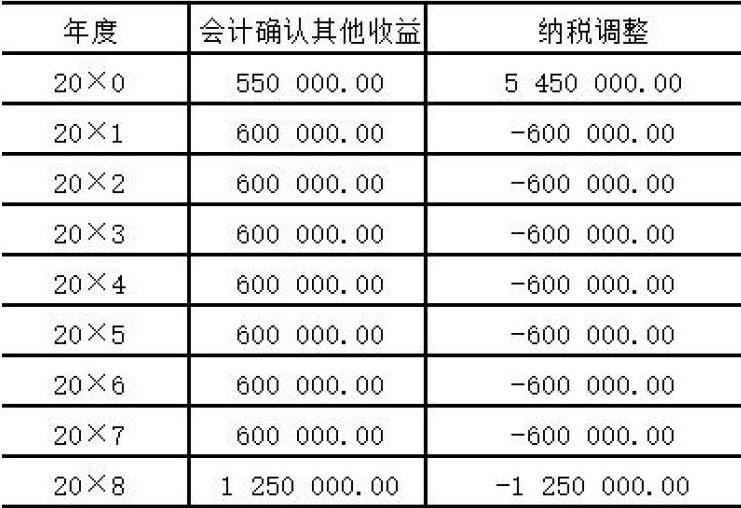

收到6 000 000资金拨付时,将一次性作为应税收入做调增处理,摊销递延收益时,对会计上确认的其他收益做纳税调减处理,该部分调整在A105020未按权责发生制确认收入纳税调整明细表反映,下表以20×0为例进行调整:

A105020 未按权责发生制确认收入纳税调整明细表

对于固定资产计提的折旧,允许在企业所得税税前扣除,不需要做纳税调整处理。

固定资产处置时的净值780 000元,允许在企业所得税税前扣除,不需要做纳税调整处理。

固定资产处置时一次性摊销的递延收益700 000元,因在收到政府补助资金时已经全额做过调增处理,故摊销时做调减处理,同样在A105020未按权责发生制确认收入纳税调整明细表反映。

综上,在应税收入处理模式下,政府补助资金在收到年度一次性全额做纳税调增,随着递延收益的摊销,摊销金额逐年在摊销年度进行调减,固定资产折旧允许在税前扣除,实际上履行了提前纳税的义务。

(2)如果上述政府补助资金同时符合70号文规定的三项条件,将被作为不征税收入进行处理:

收到6 000 000资金拨付时,因递延收益暂未进行摊销,不做纳税调整处理。

固定资产计提折旧,企业不征税收入用于支出所形成的固定资产,折旧不得在税前扣除,20×0年计提的折旧及后续20×1年至20×8年计提的折旧均不得在税前扣除,在A105080 资产折旧、摊销情况及纳税调整明细表中进行纳税调整,需要注意的是,对于自有资金1 200 000支付的固定资产形成的折旧可以在税前扣除,对于政府补助资金6 000 000形成的折旧不得在税前扣除,资产折旧调增金额以不征税收入额为限。

递延收益的摊销,因符合不征税收入确认的条件,在摊销时做纳税调减处理,在A105040专项用途财政性资金纳税调整明细表计入本年损益的金额填写,最终体现在A105000纳税调整项目明细表第8行不征税收入调减列体现。

固定资产处置时的净值,不允许在企业所得税税前扣除,需要做纳税调增处理。需要注意的是,对于自有资金支付的固定资产形成的净值130 000可以在税前扣除,对于政府补助资金形成的净值650 000不得在税前扣除。

固定资产处置时一次性摊销的递延收益700 000元,因资产已计提的折旧及处置时尚未摊销完的折旧均已做纳税调增处理,另外其符合不征税收入确认的条件,摊销时做调减处理。

综上,在不征税收入处理模式下,政府补助资金随着递延收益的摊销,摊销金额逐年在摊销年度进行调减,固定资产折旧不允许在税前扣除,折旧金额逐年在摊销年度做纳税调增,实际上实现了递延纳税。

四、與收益相关的政府补助的会计与税务处理

与收益相关的政府补助,如果属于应税的收入,会计在收到补助资金时一次性确认为收入,税法也要求在收到时确认为收入,两者之间不存在差异,无须调整。

与收益相关的政府补助,如果满足70号文的不征税收入确认条件,会计在收到补助资金时一次性确认为收入,税法对会计确认的营业外收入做纳税调减处理,同时,在资金支出与之相对应的费用做纳税调增处理。