逆周期资本账户管制对宏观经济稳定与社会福利改善的作用

刘震 史代敏 牟雯波

内容提要:资本管制能否有效抵御外部冲击实现宏观经济稳定存在争论,本文通过构造开放经济的DSGE模型研究投资限制和逆周期金融交易税等资本管制工具对于实现宏观经济稳定和改善社会福利的作用。通过比较不同政策安排下主要宏观经济变量的波动性和脉冲响应函数可以发现,采用逆周期金融交易税作为资本管制工具在抵御外部冲击、维持宏观经济稳定方面具有比较优势。设置投资限制的资本管制促进了货币政策的独立性,可以使货币政策专注管理国内的经济增长和通货膨胀问题。通过不同政策安排下的福利分析可知,增加投资国外资产的限制对社会福利的增进起到负面作用,增加逆周期金融交易税的资本管制却可以减轻由投资限制导致的资源配置扭曲,从而放松投资国外资产的限制从根本上提高社会福利。所以,在资本管制工具的选择上,采取逆周期金融交易税可能比采用投资限制更优。随着资本账户开放的基本条件不断成熟,用金融交易税取代投资限制更符合浮动汇率制和自由兑换的资本账户的需求。

关键词:资本管制;宏观经济稳定;社会福利;动态随机一般均衡

中图分类号:F015 文献标识码:A 文章编号:1001-148X(2020)01-0085-10

一、引言

2008年的金融危机打破了许多宏观经济学理论中的共识和陈规,特别体现在对资本账户管制的认识上。之前,部分学者对资本账户管制持消极态度,认为资本自由流动和浮动汇率制度有利于资源的优化配置和经济效率的提高(Johnson和Mitton,2003)。也有文献表明,通过对全球外汇交易抽税可以减少国际金融市场的投机行为从而可以减少宏观经济波动(Tobin,1978),但是对托宾税是否能够有效控制资本流动具有较大争议,如果仅仅是单边征税托宾税,那么将无法实现资本流动的有效控制(Garber和Taylor,1995)。因此,在政策实践上,完全可兑换的资本账户依旧是一些新兴市场国家发展的方向。

学术界和政策层面对于资本账户管制的认识在2008年金融危机之后发生了转变。在政策实践上,巴西、韩国等国家纷纷在2008年金融危机后采取了资本管制有效控制了本币升值和热钱流入。金融危机以后的宏观经济学研究开始重视金融因素和金融周期对于解释宏观经济波动的作用,因此部分文献指出在考虑金融摩擦的作用下,资本账户管制可能是抵御外部冲击实现金融稳定的有效工具。例如,Jeanne和Korinek(2010)采用时变税率的庇古税作为资本账户管制工具时,庇古税可以内生化与国际贷款相关的负外部性。Korinek(2013)又进一步说明即使在没有国际协调的情况下,庇古税作为资本账户管制的工具也能改进资源配置效率并且在理论上说明在庇古税的作用下具有达到帕累托有效配置的可能。类似地还有Bianchi(2011)在考虑金融摩擦的作用下也发现了资本账户管制具有改进资源配置效率的作用。Farhi和Werning(2012)说明资本账户管制能够抵消由风险溢价冲击导致的过度国际资本流动对一国经济稳定和金融稳定的负面影响。Devereux和Yetman(2014)在资本账户管制的背景下研究了货币政策工具抵御外部冲击的有效性,研究说明限制资本账户开放程度可以提高货币政策工具抵御世界流动性陷阱的作用。

中国对资本管制的政策实践已久,目前资本账户管制程度依旧比较高,但是我国在放松资本账户管制方面取得了显著进展。目前,关于中国资本管制的学术研究主要是三大类:其一,研究资本管制的有效性,区别在于衡量政策有效性的角度,具体来说体现在保持资本流动稳定(管理资本外逃和热钱流入等问题)、实现宏观经济稳定和抵御金融危机冲击等角度(张勇,2015);其二,针对资本管制自身问题的研究,体现在资本管制存在的必要性,资本管制工具的创新和国外资本管制经验介绍等角度(高秀成等,2018);其三,在资本账户管制的制度背景下,研究汇率制度选择、货币政策和外汇储备管理等问题(彭红枫等,2018)。此类文献较多,不再一一举例。

目前,中国已深度融入全球经济一体化和国际分工体系,随着“一带一路”建设的不断发展,中国经济开放程度的不断提高,中国经济也会受到更多来自全球经济波动的外部冲击。同时,在结构性去杠杆过程中的潜在风险释放与全球经济波动的外部冲击相互作用,使中国经济保持稳定发展所面临的风险明显加大。特别是美联储退出量宽政策并开启加息和缩表周期,对我国的宏观经济稳定带来外部冲击。因此,本文通过构造开放经济的DSGE模型研究投资限制和逆周期金融交易税等资本管制工具对于实现宏观经济稳定和社会福利的作用。本文的研究与之前关于中国资本账户管制文献有三点不同:

其一,近年来分析中国资本账户管制作用的DSGE模型对金融摩擦的刻画明显不足,在建模过程中未充分考虑金融因素的重要作用而仅仅在新凯恩斯主义DSGE模型框架下研究资本管制的相关问题。然而,金融摩擦等金融因素对于解释宏观波动和金融周期具有重要作用,所以本文依据Aoki等(2004)、Christensen和Dib(2008)、Gerali等(2010)的研究成果分别针对家庭、非金融企业和银行引入了对应的金融摩擦机制,进一步利用该DSGE模型分析世界利率上行在金融摩擦作用下对宏观经济稳定的影响并分析资本管制和逆周期资本流动管理机制作为短期管理工具的有效性。

其二,以往刻画中国资本账户管制的宏观经济模型中,大多数选择用持有国外资产的调整成本表示资本管制的强度,引入调整成本的目的在于刻画国外资产和国内资产之前的不完全替代关系,其作用在于引入非抛补的利率平价关系。但是,资本管制的工具除了提高投资国外资产的门槛限制之外,还有征收无息准备金或者征收金融交易税等工具(高秀成等,2018)。因此,本文除了沿袭持有国外资产具有调整成本的设定之外,还考虑了对国外资产交易征收金融交易税的情况。

其三,本文不仅关注资本账户管制的短期稳定作用,也同时关注资本账户管制对社会福利的影响。以家庭效用函数的稳态值和消费补偿变化作为衡量社会福利水平的标准,以此為依据分析投资限制和逆周期金融交易税等资本管制工具对于社会福利的影响。

二、动态随机一般均衡模型

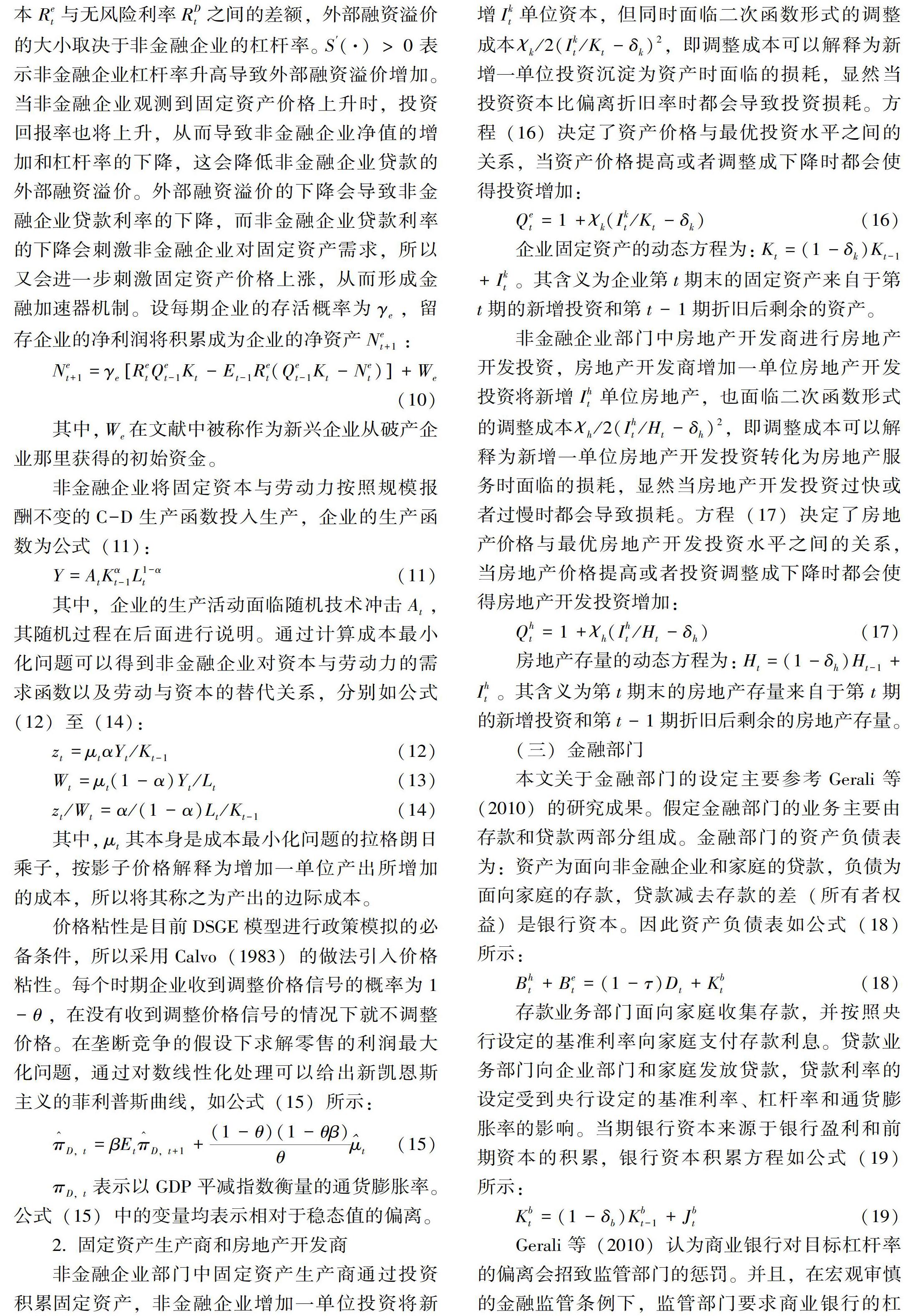

模型的基本框架为:家庭部门的总收入分别来自于持有政府债券的利息、银行储蓄的利息和国外资产的利息、劳动获得的工资收入,同时家庭部门的总支出包括消费支出、房租支出等。剩余的收入家庭继续通过持有政府债券、银行储蓄和国外资产来进行跨期资源的配置。考虑到家庭购房资金部分源自于外部融资,所以采用Aoki等(2004)提出的“房地产-金融加速器”框架刻画家庭购房行为。非金融企业部门除了在生产要素市场上雇佣劳动力和租赁资本品用于生产活动之外,还按照Christensen和Dib(2008)的设定将典型的金融加速器机制引入非金融企业部分用于刻画非金融企业部门杠杆率与固定资产投资之间的关系。金融部门从家庭部门吸收存款,并将贷款放给非金融企业和家庭部门分别用于购买固定资产和房地产,同时又按照Gerali等(2010)研究将杠杆率约束引入到金融机构的目标函数中,从而刻画对于偏离目标杠杆率而带来的惩罚。国际部门包括进口和出口两个部分,进口商品最终被家庭部分消费。政府部门的行为包括货币政策和财政政策两个部门,其一按照泰勒规则刻画货币政策行为,其二按照政府的跨期财政收支平衡来刻画财政政策行为。模型的具体函数设定和最优化问题如下。

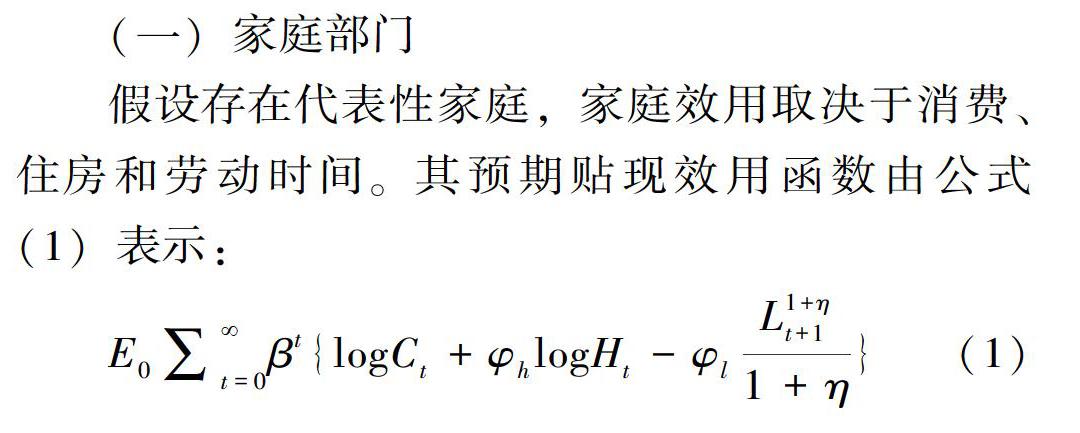

(一)家庭部门

需要说明的是部分参数校准方法和经济含义。对于主观折现因子β将其校准为0.9989,稳态通货膨胀率校准为1.08%,所以稳态年度存款利率为1.52%,稳态值符合目前存款利率较低的现实情况。将参数η校准为2,所以劳动供给的Frisch弹性为0.5,与Keane和Rogerson(2011)的实证研究一致。参数φl为15,从而使得稳态劳动时间占时间禀赋的50%。参数θ为0.75,说明价格调整的久期为4个季度。对于货币政策参数ρπ和ρy按标准泰勒规则的设定分别校准为1.5和0.5。按照马家进(2018)的计算,2015年至2017年私营企业工业企业的资产负债率为52%,所以将企业的杠杆率校准为2,对应稳态企业资产负债为50%。按照2017年西南财经大学中国家庭金融调查与研究中心发布的《中国工薪阶层信贷发展报告》的统计,从2013年至2017年,中国城镇家庭资产负债率从4.5%上涨至5.5%。所以,将家庭的杠杆率校准为1.05,这样稳态家庭资产负债率为4.8%与统计数据接近。参数S′(Δess)Δess/S(Δess)和S′(Δhss)Δhss/S(Δhss)被称之为杠杆率相对于外部融资溢价的弹性,按照刘一楠和王亮(2018)的估计将稳态外部融资溢价设定为1.008,所以根据家庭和企业稳态杠杆率及稳态外部融资溢价可以计算出杠杆率相对于外部融资溢价的弹性分别为0.004和0.055。参数ψ1刻画了国外债券和国内政府债券之间的不完全替代性将其校准为0.02。固定资产折旧率为0.025,房产折旧率为0.02,分别对应年化折旧率为10%和8%,反映房产折旧速度慢于固定资产。对应参数ν其经济含义为进口商品占消费品的比例将其校准为0.2。出口需求相对于实际汇率的弹性ζ校准为1,符合Feenstra等(2012)实证研究所测算的结果。对应参数ε衡量了金融机构偏离杠杆率目标引致的惩罚强度,按照Gerali等(2010)的设定将其校准为11.5,同样的稳态杠杆率目标按照2011年颁布《商业银行杠杆率管理办法》将其校准为0.04。对应法定准备金率τ,按照Chang等(2018)的研究结论将其设定为0.15。按照Bai等(2012)关于中国经济增长的核算,将资本的参数弹性α校准为0.5。按Chang等(2018)的研究结果,国有企业的生存概率为0.97,民营企业的生存概率为0.69,企业的平均生存概率为0.83,因此本文將企业的生存概率γe校准为0.85,同时为了简化分析假设家庭的生存概率γh等于企业的生存概率γe。对于四个外生冲击以及存款利率的自回归系数其数值刻画冲击的持续性将其全部校准为0.5。为了在相同基准上对比冲击的动态响应,从而三个冲击扰动项的标准差全部校准为0.01。

(三)资本账户管制的稳定作用

本文在有无逆周期金融交易税的两种情况下分别计算主要宏观经济变量的标准差,以此衡量逆周期金融交易税对于宏观经济稳定的作用。并且,计算脉冲响应函数来模拟世界利率上涨后主要宏观经济变量的动态路径,以此分析世界利率上升的背景下逆周期金融交易税的资本账户管制对宏观经济稳定的作用。

通过数值模拟计算出不同政策安排下主要宏观经济变量的标准差如表2所示。情况0存在逆周期金融交易税并且放松了投资门槛。情况1此时只存在投资门槛作为资本管制工具。情况2存在逆周期金融交易税和投资门槛作为资本管制工具。根据变量的属性将变量分为三组:第一组衡量生产端,分别从产出、产品价格、生产成本和要素价格等角度反映经济供给端的波动程度;第二组衡量需求端,从支出法的角度出发,分别采用消费、投资和政府支出等角度反映经济需求端的波动程度;第三组衡量国际贸易和国际金融,分别采用经常账户盈余、贸易账户盈余、实际汇率、名义汇率、进口和出口等变量的标准差衡量国际部门的波动程度。

首先,横向比较不同政策安排下生产端、需求端和国际部门等三个方面主要变量的相对波动性。在时变金融交易税情况下(对应情况0和2)三个方面主要变量的波动性均低于只存在对外投资门槛管制(对于情况1)的情况。所以,将金融交易税和投资限制联合使用对于宏观经济稳定目标来说要优于单独使用投资限制的情况。

进一步通过对比情况0和2,同时有金融交易税作为资本管制工具,但是情况0相对于情况2放松了投资限制,此时生产端、需求端和国际部门等三个方面主要变量的波动性相对较低,这说明金融交易税在投资限制放松或取消的情况下对于稳定宏观经济波动具有更优的表现。因此从宏观经济稳定的角度出发可以说明与其将投资限制和金融交易税联合使用不如放松投资限制而只使用金融交易税。

通过对比不同政策设定下的主要宏观变量的波动性说明,放松投资限制而同时使用金融交易税的政策设计优于将投资限制和金融交易税联合使用的政策设计,而将投资限制和金融交易税联合使用的政策设计优于单独使用投资限制的情况。所以从宏观经济稳定的角度出发,存在情况0优于情况2,情况2优于情况1的顺序关系。

采用世界利率暂时提高1%模拟世界利率上升的情况。世界利率上升的脉冲响应函数如图1所示,横轴表示冲击后的时期长度,纵轴表示变量偏离稳态值的百分比。通过脉冲响应分析可知,在短期内世界利率的提高后总产出和通货膨胀均出现短期下滑。由于货币政策盯住经济增长和通货膨胀率,所以货币当局选择降息以宽松货币政策对冲经济下行压力。从生产端来说,世界利率上升后生产的边际成本以及工资和租金等要素价格均显著下降。从需求端来说,世界利率上升后消费、投资和政府支出均短期下降,但是投资和政府支出反弹较快均是在世界利率上升2个季度后显著回升。

将不同的政策设定进行对比,还有两点发现。首先,通过将情况1与情况2对比发现,在相同投资限制的程度下,逆周期金融交易税有效地对冲了来自世界利率上涨对经济增长产生的下行压力,避免了生产端和需求端出现大幅度波动。其次,通过对比情况0与情况2发现,两种情况下主要宏观经济变量的调整回稳态的路径类似且幅度相近,但是作为货币政策工具的存款利率在放松投资限制的情况下调整幅度更大,这说明投资限制的存在增加了货币政策的独立性,在有投资限制的作用下货币政策可以更加关注国内的经济稳定和通货膨胀问题,当投资限制放松后,货币政策必须在维持内部经济稳定时也需要兼顾外部稳定。

总体来说通过脉冲响应函数可知,由于世界利率上涨后会出现产出下降和通货通胀率下降等特征,所以世界利率上涨表现为典型的总需求冲击。在世界利率上涨的影响下,逆周期金融交易税可以有效抵御世界利率上涨的不利冲击,保证宏观经济稳定。最后,对国外资产设置投资限制的资本管制促进了货币政策的独立性,可以使得货币政策专注管理国内的经济增长和通货膨胀问题。

四、资本管制的福利分析

从图2可知,投资限制和金融交易税均是影响社会福利的重要因素。首先,投资国外资产的限制对于社会福利具有负面作用。具体来说,随着金融交易税税率的提高,放松投资限制情况下的福利函数值和消费补偿变化均大于加强投资限制的情况。这说明,投资限制使得国外资产和国内资产之间的不完全替代关系进一步加重,使得资本无法充分流动从而降低了资源配置的效率。其次,金融交易税具有减轻资源配置扭曲提高福利水平的作用。具体来说,无论是放松投资限制还是加强投资限制,随着金融交易税税率的提高福利函数值和消费补偿变化均是金融交易税税率的单调增函数。这说明,金融交易税减轻了由投资限制带来的资源配置扭曲并且随着投资限制的放松,金融交易税对提升社会福利和消费补偿变化的作用更强。原因在于金融交易税具有抵御外部冲击稳定宏观经济波动的作用,高税率降低了投资国外资产的税后回报率从而减少了资本外流,所以在低波动的情况下,福利函数值和消费补偿变化更高。

通过不同政策安排下的福利分析可知,增加投资国外资产的限制对社会福利的增进起到负面作用,而增加逆周期金融交易税的资本管制却可以减轻由投资限制导致的资源配置扭曲并且对短期宏观经济稳定起到促进作用。所以,从福利分析的角度来说,采用逆周期金融交易税作为资本管制的工具可能比提高投资国外资产的限制更加有效。

五、结论

本文通过构造包含金融摩擦的开放经济DSGE模型在世界利率冲击的背景下研究投资限制和逆周期金融交易税等资本管制工具对于实现宏观经济稳定和社会福利的作用。

基于DSGE模型的數值模拟发现,在世界利率上涨的影响下,逆周期金融交易税可以有效抵御世界利率上涨对经济增长的不利冲击,保证宏观经济稳定。对国外资产设置投资限制的资本管制保证了货币政策的独立性,可以使得货币政策专注管理国内的经济增长和通货膨胀问题。通过对比不同政策设定下的主要宏观变量的波动性说明,放松投资限制而使用金融交易税的政策设计优于将投资限制和金融交易税联合使用的政策设计,而将投资限制和金融交易税联合使用的政策设计优于单独使用投资限制的情况。通过不同政策安排下的福利分析可知,增加投资国外资产的限制对社会福利的增进起到负面作用,而增加逆周期金融交易税的资本管制却可以减轻由投资限制导致的资源配置扭曲并且对短期宏观经济稳定起到促进作用。所以,从福利分析的角度来说,采用逆周期金融交易税作为资本管制的工具可能比提高投资国外资产的限制更加有效。

本文的结论对资本账户管制的实施和未来资本账户开放也有部分参考价值。有效的资本管制在经济遇到外部金融危机或外部市场波动等冲击时具有维持国内经济稳定、防止资本过度外流、保证货币政策独立性等积极作用。但是,从资本管制的政策工具的选择问题来说,采取逆周期金融交易税可能比采用投资限制更优。设置投资限制本质上属于行政调控,采用非市场的方式干预资本流动,势必会产生资源配置扭曲和效率损失。随着中国经济开放程度不断加强,设置投资限制势必会制约人民币国际化进程和限制中国企业走向国际市场的步伐。随着资本账户开放的基本条件不断成熟,用金融交易税取代投资限制更符合浮动汇率制和自由兑换的资本账户的需求。

注释:

① 函数设定为Ω(B*t,BGt)=ψ1/2(etB*t/PD,t-B~*)2+ψ2/2(BGt/PD,t-B~G)2。

② 根据序数效应论,我们只关注效用函数值的顺序,并不关注数值大小。所以,数值大小并无实际含义。

参考文献:

[1] Johnson,S.and T. Mitton. Cronyism and Capital Controls[J].Journal of Financial Economics,2003(67):351-382.

[2] Tobin,J. A Proposal for International Monetary Reform[J].Eastern Economic Journal,1978(4):153-159.

[3] Garber, Paul and Mark P. Taylor. Sand in the Wheels of Foreign Exchange Markets: A Sceptical Note[J].The Economic Journal, 1995(105):173-180.

[4] Jeanne, O. and A. Korinek. Managing Credit Booms and Busts: A Pigouvian Taxation Approach[R].NBER Working Paper No. 16377, 2010.

[5] Korinek, A. Capital Controls and Currency Wars[R].Manuscript,University of Maryland, 2013.

[6] Bianchi, J. Overborrowing and Systemic Externalities in the Business Cycle[J].American Economic Review,2011(101):3400-3426.

[7] Farhi, E. and I. Werning. Dealing with the Trilemma: Optimal Capital Controls with Fixed Exchange Rates[R].NBER Working Paper 18199,2012.

[8] Michael B. Devereux and James Yetman. Capital Controls, Global Liquidity Traps, and the International Policy Trilemma[J].The Scandinavian Journal of Economics,2014(116):158-189.

[9] 張勇.热钱流入、外汇冲销与汇率干预——基于资本管制和央行资产负债表的DSGE分析[J].经济研究,2015(7):116-130.

[10]高秀成,张靖,刘飞.跨境资本流动的宏观审慎管理工具研究[J].经济问题,2018(4):22-25.

[11]彭红枫,肖祖沔,祝小全.汇率市场化与资本账户开放的路径选择[J].世界经济,2018(8):26-50.

[12]Kosuke Aoki,James Proudman, Gertjan Vlieghe. House prices, consumption, and monetary policy:a financial accelerator approach[J].Journal of Financial Intermediation,2004(13):414-435.

[13]Ian Christensen, Ali Dib. The financial accelerator in an estimated New Keynesian model[J].Review of Economic Dynamics, 2008(11):155-178.

[14]Gerali, A., Neri, S., Sessa, L., et al. Credit and banking in a DSGE model of the euro area[J].Journal of Money, Credit, and Banking,2010(42):107-141.

[15]Calvo,Guillermo. Staggered prices in a Utility-Maximizing Framework[J].Journal of Monetary Economics,1983,12:383-398.

[16]马骏,施康,王红林,等. 利率传导机制的动态研究[J]. 金融研究,2016(1):31-49.

[17]Chang,C.,Liu,Z.,and Spiegel, M. M. Capital Controls and Optimal Chinese Monetary Policy[J].Journal of Monetary Economics,2015(74):1-15.

[18]Keane, M. P. and R. Rogerson. Reconciling Micro and Macro Labor Supply Elasticities: A Structural Perspective[R].NBER Working Paper 17430,2011.

[19]马家进.金融摩擦、企业异质性和中国经济波动——基于DSGE模型的分析[D].杭州:浙江大学博士毕业论文,2018.

[20]刘一楠,王亮.内生的杠杆阈值、金融加速器与宏观经济波动——基于动态随机一般均衡模型的分析[J].南方经济,2018(12):57-77.

[21]Feenstra,R.C.,M.Obstfeld,K.N.Russ. In Search of the Armington Elasticity[R].NBER Working Paper w20063,2012.

[22]Chang, Chun, Zheng Liu, et al. Reserve Requirements and Optimal Chinese Stabilization Policy[R].Federal Reserve Bank of San Francisco Working Paper 2016-10, 2018.

[23]Faia, E., Monacelli, T. Optimal interest rate rules, asset prices and credit frictions[J].Journal of Economic Dynamics and Control, 2007(31):3228-3254.