我国结构性通货紧缩的主导因素界定

郭莹莹

〔摘要〕 2012—2016年间,我国PPI持续同比负增长走势,CPI 则保持正增长,背离分化的结构性通缩特征比较明显,而2019年这种背离分化情况再次呈现。文章通过周期因素、结构因素、货币因素和国际因素四个方面构建出马尔科夫区制转换模型,借助累计脉冲响应分析其原因。研究发现我国结构性通货紧缩的国内主导因素是近些年我国产业转型升级,居民收入水平的提高对服务的需求提升比较快,服务业的快速发展对工业产生挤压;国际主导因素是美国长期的量化宽松政策导致我国金融体系产生的大量资金流入固定投资领域,加剧产能过剩抑制工业价格。宽松的资金环境在推动资产价格的大幅上升后会损害社会资本收益造成资本外流,资本的大量外流导致国内货币供应量的收缩和人民币的贬值压力,货币供应量减少又加剧通缩。

〔关键词〕 结构性通货紧缩; 马尔科夫模型,区制转换; 脉冲响应;累计脉冲响应

〔中图分类号〕F8309〔文献标识码〕A〔文章编号〕1008-2689(2020)04-0102-10

一、 问题的提出

信用货币时代通货膨胀是经济常态,学界也普遍认为温和通货膨胀有利于刺激经济增长,而关于通货紧缩的研究比较少。对于通货紧缩较早的研究是关于1929—1933年的大危机导致的经济衰退,之后通货紧缩的典型例子便是20世纪90年代初日本“失去的20年”这一世界热门话题。1997年东南亚金融危机和2008年美国次贷危机发生后,很多国家经济出现衰退,我国也因金融危机的影响出现了改革开放后最早的两次经济通货紧缩现象。在1998—2002年和2009年,我国CPI和PPI分别同時出现持续负值状态。但是与这两次通货紧缩相比,2012—2016年和2019年,我国的经济则出现了比较复杂的结构性通货紧缩现象,期间PPI表现为持续同比负增长的状况,而CPI则保持正增长,PPI与CPI指标之间的缺口走势呈现明显分化。在经济新常态的背景下,我国物价水平持续走低,经济下行压力不断出现,而价格指标的背离和分化对判断经济形势走势,制定调控宏观经济的政策带来很大的干扰。而关于我国结构性通货紧缩问题研究的文献甚少,仅有的少量文献在研究该问题时选取的指标范围窄,对结构通缩的主导因素的界定不够清晰,对结构性通缩的形成机制分析不完善。鉴于此,本文借助于马尔科夫区制转换模型在OX软件中构建因变量对自变量脉冲响应分析的优势,绘制出累计脉冲响应效果图。从而借助于累积脉冲响应效果,分析结构性通货紧缩的影响因素和作用机制,对结构通缩的主导成因进行更加精准的定位,为政策制定提供参考。

二、 通货紧缩研究文献综述

(一) 通货紧缩基础理论研究

在传统的经济学理论研究中,马克思的经济危机理论没有使用通货紧缩这一术语,但是其相关理论中已经解释了通货紧缩的原因及形成机制。马克思理论认为经济危机的根源在于资本主义生产关系和生产力之间内在矛盾,经济的周期性生产过剩问题导致危机发生。1929—1933年资本主义世界发生经济大危机。英国经济学家凯恩斯对危机发生过程进行了详细阐述,推断通货紧缩形成机理,提出了“有效需求不足”是导致这场经济危机的根本原因。他认为需求同时包含投资需求和消费需求两个方面,在流动性偏好、边际消费倾向递减和资本边际效率递减三个规律影响下,社会产生了有效需求不足,直接导致社会生产过剩,从而出现通货紧缩和失业局面。而美国经济学家欧文·费雪则从供给角度出发详细论证了企业过度负债是大萧条的主要原因。在社会债务负担过重的情况下,因恐慌或者心理预期悲观等因素会导致社会普遍的债务清偿,而这又使企业财务资金出现紧张,为偿还高额债务企业开始缩减生产或者变卖资产,更加剧了企业资金短缺问题的进一步恶化。同时伴随资金供求紧张的是社会实际利率随之上升,这无疑进一步加剧还本付息的负担,由此形成恶性循环,使经济最终陷入萧条和通货紧缩。经济学家米尔顿·弗里德曼通过对美国曾经发生的多次通货紧缩进行观察,经过数据分析发现美国发生通货紧缩时期都伴随着明显的货币供应量的下降,并通过实证数据发现货币供应量和物价水平之间存在正相关关系。弗里德曼认为引起总需求减少的主要原因是货币量的减少,并提出了现代货币数量理论,即只要保持货币供应量的稳定增长率就可以避免经济的剧烈波动,从而实现货币政策的目标。

而到了20世纪70年代,西方社会普遍出现滞涨现象,这对凯恩斯的理论形成挑战。供给学派认为凯恩斯的理论颠倒了因果关系,政府设法提高低收入者的收入水平和需求水平反而会打击工作和生产积极性,这是导致经济衰退和通货膨胀并存的原因。所以滞涨不是需求不足,而是供给不足,解决滞涨问题的关键是把管理供给作为重点,供给学派主张应该通过降低税收等措施促进社会生产增加供给。20世纪90年代末,美国经济学家保罗·克鲁格曼通过对日本长期通货紧缩的研究,认为日本的通货紧缩不能从供给的角度进行解释,日本长期通货紧缩的出现是由于某些原因限制了总需求的增加。克鲁格曼将理性预期引入到凯恩斯的流动性陷阱理论中,预期影响人们当前和未来的消费决策,只有提高公众的未来通货膨胀预期,才有助于经济走出流动性陷阱。此外,克鲁格曼还从人口增长率和移民等角度分析了日本的通货紧缩成因[1]。

经济理论界多数文献是从经济总量角度分析通货紧缩的成因,也有少部分学者从经济结构的不均衡角度研究通货紧缩的成因。20世纪60年代Balassa和Samuelson构建了巴拉萨—萨缪尔森模型(即B-S模型),试图将价格水平的长期趋势同经济结构性因素联系起来。该理论认为可贸易部门生产效率提高往往比较迅速,可贸易部门的利润率就会比较高,从而工资水平也会提高。不可贸易部门的生产效率提升不大,但是社会工资水平都有平均化的趋势,不可贸易部门会以同样的比例提升工资水平,从而导致不可贸易价格相对可贸易价格的相对升高。Aukrust把B-S模型和小国模型联系起来构建了斯堪的纳维亚模型,该理论以结构性通货膨胀理论做基础,并将其与通货膨胀的国际传递机制相结合。

(二) 关于通货紧缩影响因素的国内外文献述评

国内外关于哪些因素直接导致通货紧缩的发生,哪些因素造成通货紧缩的进一步恶化等问题的研究,不同的学者从不同的研究角度给予一定解释。Bernanke和Gertler(1996)[2]认为资产价格下跌使债务人资产负债表恶化,债务担保品价值下跌和债务清偿压力加大,债务人开始变卖资产造成资产价格的进一步下跌趋势,形成债务型通货紧缩。Nagahata和Sekine(2002)[3]研究了日本经济泡沫破裂时货币政策的传导机制,认为因资产负债表恶化造成银行的信贷恐慌,央行货币政策渠道受阻影响政策最终效果。Caballero等(2007)[4]指出日本信贷市场结构僵化,银行信贷资金流向效率低的关联企业,资金没有合理优化配置使得日本央行货币政策失效,无法通过宽松政策刺激经济摆脱通货紧缩。Mitsuru Katagiri等(2019)[5]把包含价格水平的财政理论嵌入到一个重叠世代模型中,得出过去40年的老龄化发展给日本带来了不可忽视的通缩压力,并对国债负担和战略债务创造承诺效应的争论提供了新的视角。

伍志文(2003)[6]认为我国上个世纪90年代出现的通货紧缩和资产价格上升并存现象,主要是货币过度虚拟化导致。东南亚金融危机导致资本外流和银行不良资产上升,国家宽松货币政策形成的大量资金却滞留金融体系,无法流向实体经济领域。伍戈和曹红钢(2014)[7]分析中国CPI和PPI背离走势,认为大宗商品价格和居民收入都显著影响物价的结构化变动,巴拉萨-萨缪尔森效应在中国比较明显。吕捷和王高望(2015)[8]认为CPI、PPI正负背离的背后原因是因為国家长期宽松的货币政策推动社会劳动力不断从农业部门转移到工业和服务业部门,从而使CPI不断上涨而PPI长期趋于下降。刘凤良等(2017)[9]则认为结构性通货紧缩是因为政府大幅提高投资和积累改变了经济结构,其中总需求的结构调整是价格指数背离分化的诱因,而供给部门间资源转移障碍加剧了背离分化趋势。潘士远和章耀(2017)[10]探究中国近年来出现的货币超发和通货紧缩共存现象,得出因为生产效率较低的国有企业成为流动性的持有者,吸收了超发的货币,进而导致通货紧缩。张启迪(2017)[11]实证研究认为2011年以来中国通货膨胀水平下降的主要原因是国际大宗商品价格下降吗,其次才是经济下行因素,认为本轮通货紧缩是以良性通货紧缩为主,恶性通货紧缩为辅的结构性通货紧缩。莫万贵、袁佳等(2019)[12]认为我国结构性通货紧缩是经济周期性因素和结构性因素共同作用的结构,其中结构性因素是主因,周期性因素是诱因。唐弋夫、张国林(2020)[13]通过货币分解理论、资产均衡理论、货币流向理论验证货币超发与通货紧缩并存的应然性与实然性,应防范货币超发下的通货紧缩问题。

学者们从不同角度对结构性通货紧缩形成机制和影响因素给予解释。但是这些研究都存在一些局限性。首先是视角普遍比较单一,很难对结构性通货紧缩的形成实质进行全面分析,导致对结构通缩主导因素的界定众说纷纭不够清晰。其次采用的线性计量分析模型不能很好的捕捉经济变量间的精准关系。随着社会的发展,经济要素间的关系错综复杂,不同时期内变量间的关系存在明显的非线性特征,构建传统单一线性时间序列分析模型可能导致结论存在较大的误差。本文通过全面梳理结构性通货紧缩的影响因素,借助OX软件绘制结构通缩影响因素的累积脉冲响应图,能够相对准确的判断结构性通货紧缩的因素主导,以及各个主导因素的最大累计影响值和发生时间,从而为分析结构通缩的形成机制和治理结构性通缩提供参考。

三、 实证分析

(一) 马尔科夫区制转换模型理论

受外界要素影响或者国家政策变动冲击,经济时间序列的线性趋势会发生明显改变,再使用单一线性模型研究经济问题就会造成较大误差。汉密尔顿通过把不同的状态变量引入经济学实证研究构建马尔科夫区制转换模型,可以比较准确的拟合不同状态特征下的经济规律。该模型根据状态的不同形成一系列结构方程,同时还能够刻画不同状态的概率和状态间转移概率,被广泛的应用于周期性,波动性,冲击性等经济问题方面的研究。普通的线性回归模型经过拟合后,截距(I)、系数(A)、均值(M)和残差方差(H)等一系列参数都是唯一固定的。但是马尔科夫区制模型中,这些参数可以跟随区制的变化而不同。实际应用时通常可以设置模型的某一参数随区制变化,也可以设置多个参数随区制变化[14]。

其中εsk~NID(0,σsk),SK代表区制状态,K为区制状态的个数,n和L分别表示自变量的个数和因变量的滞后阶数。普通的线性回归模型经过拟合后,截距(I)、系数(A)、均值(M)和残差方差(H)等一系列参数都是唯一固定的。但是马尔科夫区制模型中,这些参数可以跟随区制的变化而不同。实际应用时通常可以设置模型的某一参数随区制变化,也可以设置多个参数随区制变化。

模型中不可观测变量状态变量SK是一个离散时间下离散状态的马尔科夫随机过程,在任何时刻都不能确定其处于什么状态,但是其每次转换概率仅仅依据前一时间段的状态情况:

Pij表示从状态j到状态i的状态转换概率,对于非时变模型可以假设这些转换概率是确定不变的,即对于所有状态间的转变是由一个概率转移矩阵所决定,可以被描述为:

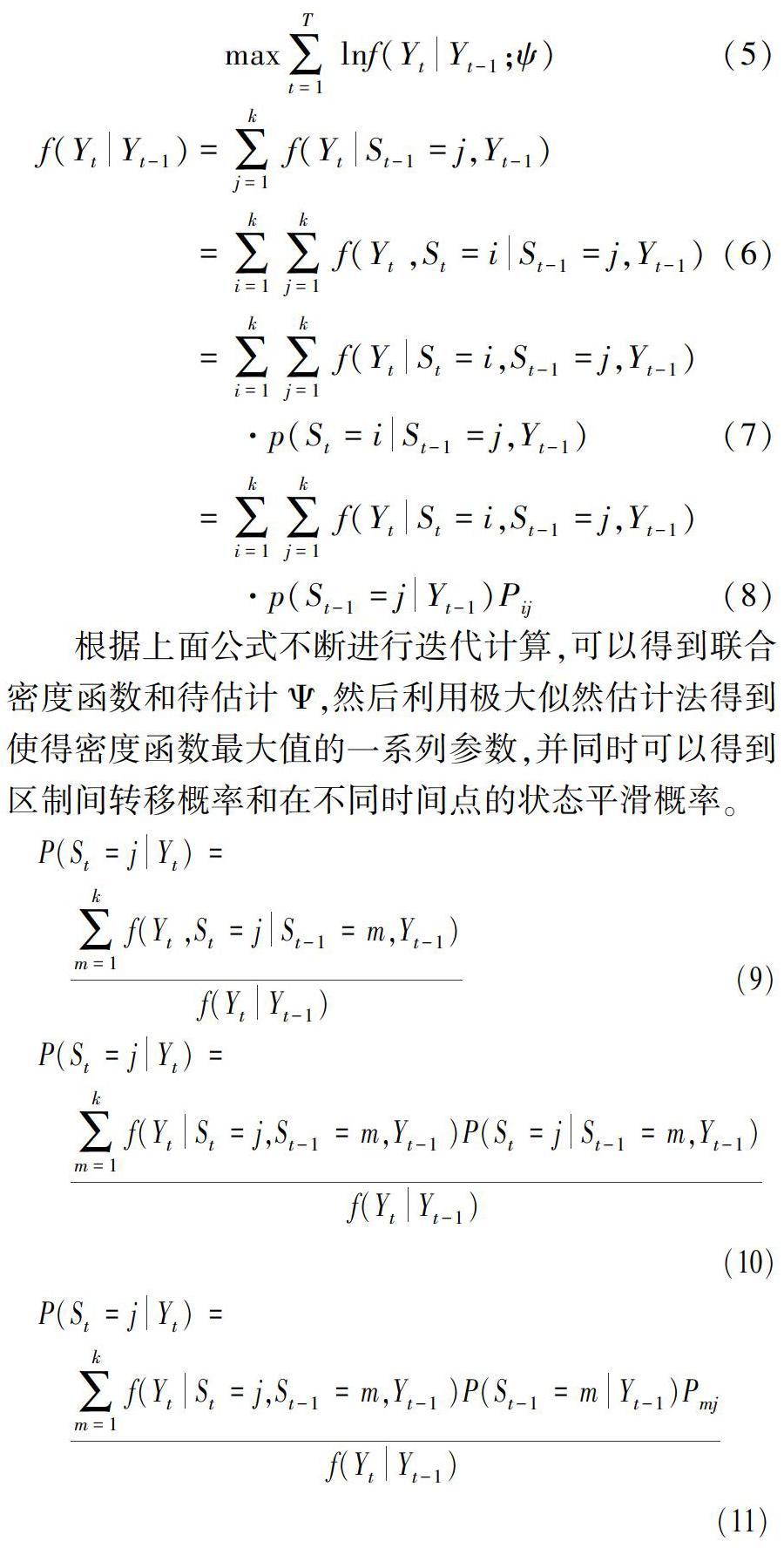

转换概率是未知的,但是可以通过样本数据信息计算出转换概率,在状态转换概率矩阵确定的情况下,通常使用最大似然估计法对模型进行估计。每种状态下的似然估计值是以每种状态发生的概率为权数计算出的加权平均值。计算步骤如下:

假设残差独立同分布,Ψ是一系列待估参数,可以得出,

取对数后求联合概率密度最大化值,

根据上面公式不断进行迭代计算,可以得到联合密度函数和待估计Ψ,然后利用极大似然估计法得到使得密度函数最大值的一系列参数,并同时可以得到区制间转移概率和在不同时间点的状态平滑概率。

(二) 指標选取和数据处理

根据国内外通货紧缩相关研究文献的梳理,通货紧缩的影响因素可以归纳为以下几类。周期性因素主要包括经济增长、固定投资等。经济增长由GDP产出缺口衡量,用HP滤波估计出的GDP趋势项和实际增长率的差值计算得到。固定投资用全社会固定资产投资完成额(不含农户)部分估计,考虑到我国房地产市场对国民经济影响比较显著,衡量固定投资时添加了房地产投资指标。结构性因素通常包括产能过剩、杠杆率、产业结构等。关于产能过剩通常借助人民银行5000户企业景气扩散指数设备能力利用水平衡量,用100减去该指数代表产能的过剩水平。但该指标统计范围比较小,鉴于此本文添加规模以上企业资产利润率作为辅助指标,因为企业的利润率水平直接影响企业的产能利用率。产业结构采用二三产业产值之比和二三产业劳动生产率之比两个指标,可以衡量产业结构特征,以及贸易品部门和非贸易品部门的生产效率,用于估计巴拉萨—萨缪尔森效应。杠杆率采用社会融资规模(剔除股票融资)与GDP的比值进行粗略衡量,因为社会融资规模(剔除股票融资)代表全社会对金融机构的负债,该指标可以反映金融和实体经济关系。社会融资规模是月度数据,GDP是季度数据,需要对GDP数据进行月均处理。金融因素主要包括货币供给量、信贷规模、利率、汇率和资产价格等。因货币供应量M2和实体经济关系趋弱,在此借鉴范立夫、张捷(2011)[15]利用货币供给M1和M2增速剪刀差研究货币和物价间关系。国际要素主要包括国际大宗商品价格、贸易条件和贸易高权重关系国的经济指标,在此选用美国的一些经济指标。所有数据来源于CEIC香港环亚经济数据库、RESSET金融数据库、中经网数据库、中国人民银行和国家统计局。样本数据区间为2001年1月—2019年9月的月频率数据,对样本数据进行ADF平稳性检验和格兰杰因果关系检验,保留符合条件的指标用于实证分析,检验结果见表1。

(三) 实证模型设定

根据Krolzig(1998)[16]的研究结论,通常情况在结构向量自回归模型中,截距项跟随状态转移的模型结构MSI(K)-VAR(L)或者均值项跟随状态转移的模型结构MSM(K)-VAR (L) 就能够满足不同的需要,如果有必要可以添加方差项也跟随区制转移发生变化。而模型的区制个数和滞后阶数的选取方法通常是根据AIC 准则、HQ 准则、SC 准则及对数似然值进行综合判断,从而选择最优模型结构进行分析。遵此原则,CPI的分析模型确定为MSI(2)-VAR(1)结构,PPI的分析模型确定为MSI(2)-VAR(1)结构。模型数据处理主要借助于OX软件中运行完成。

(四) 关于CPI影响因素分析

利用MSI(2)-VAR(1)结构模型对CPI相关因素样本期内对CPI的脉冲影响效应和累计脉冲影响效应情况如图1和图2所示。从图1可以看到PPI的一个正向冲击会导致CPI的小幅正负震荡,说明工业品生产价格波动很难传导到下游消费品行业。从图2的累计脉冲响应效果看也能证明该结论,PPI对CPI的累计脉冲效应到15个月达到最值约-1。GDP(产出缺口)的一个正向冲击会导致CPI的上升,说明经济增长过热需求大于供给时,会带动消费品价格上升。脉冲响应在第5个月达到最值03左右,图2的累计脉冲响应到40个月达到最值约3,这说明经济

增长对居民消费品通胀的推动不是很明显。FA(固定资产投资)的一个正向冲击导致CPI的脉冲响应非常小,说明固定资产投资对消费品价格波动的直接影响很弱。MM(M1和M2货币供给增长率差值)一个正向冲击会导致CPI的脉冲响应和累计脉冲响应正负波动,且绝对数值并不是很大,说明货币政策对居民消费价格水平的影响有很大不确定性。SIND (上证综指)一个正向冲击会导致CPI在第12个月达到脉冲响应值最15左右,累计脉冲响应值到25个月达到最值250左右,说明在我国股票资产价格的财富效应对消费的影响非常显著。LOAN(金融机构人民币各项贷款)一个正向冲击会导致CPI出现正负波动,但是从累计脉冲响应效果看以正向冲击为主,只是影响不够显著,到12个月才达到累计最值约35。这说明金融机构信贷投放大量流入工业生产领域,对社会消费能力影响比较小。SPSI(标准普尔高盛商品现货指数)的一个正向冲击会导致CPI的脉冲影响效果正负波动,但是根据累计脉冲响应的特征说明该指数对CPI的影响整体确定为正向,到11个月实现累计最值约50。标准普尔高盛商品现货指数构成权重最大是能源,说明能源价格导致的我国输入型通货膨胀比较明显。BDI(波罗的海干散货指数)的一个正向冲击导致CPI的脉冲响应和累计脉冲响应均比较小,说明BDI对消费品价格波动的直接影响不明显。UM(美国货币存量M2增速)的一个正向冲击导致CPI的明显下降,累计脉冲响应值也是负值并且绝对数值也很大。这似乎和通常的理论认识相矛盾——美国量化宽松导致全球流动性泛滥和通货膨胀。金融历史学家拉塞尔·纳皮尔解释了这一奇怪现象,他认为2007年以来,美国长期的量化宽松导致中国产生巨量的现金,这种流动性最初会产生一定的通胀,但是更大的危险会使中国陷入通货紧缩。因为有两个方面原因,首先金融体系产生的大量资金流入固定投资领域,加剧产能过剩抑制价格。其次工资、大宗商品价格和房地产等资产价格的大幅上升后会损害社会资本收益造成资本外流。CPI自身的一个正向冲击导致CPI的累计脉冲响应在11个月达到最值约7,说明我国存在通货膨胀惯性,但不是价格波动主导因素。OC(产能过剩)的一个正向冲击导致CPI的脉冲响应在第20个月达到最值5左右,累计脉冲响应到30个月达到最值约75,表明随着产能过剩增长,社会大量资源和农村劳动力流入第二产业,城市消费人口的增加和农副产品生产能力的下降势必推动消费品价格的上升。BS(产业生产率差异)一个正向冲击会导致CPI脉冲响应效果正负震荡且绝对数值较小,说明巴拉萨—萨缪尔森效应对消费领域价格影响不明显。LR(杠杆率)一个正向冲击会导致CPI在第16个月达到脉冲响应最值9左右,累计脉冲响应到32个月达到最值约150,说明社会融资规模尤其是消费信贷融资对居民消费价格指数的波动影响显著。

(五) 关于PPI影响因素分析

利用MSI(2)-VAR(1)结构模型对PPI样本期内各个因素对PPI的脉冲影响效应和累计脉冲影响效应情况如图3和图4所示。从图3可以看到CPI的一个正向冲击会导致PPI的微微上下震荡,说明消费品价格波动很难反馈到上游工业生产行业。从图4的累计脉冲响应效果看也能证明该结论,CPI对PPI的累计脉冲效应到30个月达到最值只有-75。MM(M1和M2货币供给增长率差值)一个正向冲击会导致PPI在短期内快速上升,图3显示在9个月达到最值约23。说明通货和活期存款增长速度大于定期存款增长速度时能显著带动工业品领域价格上涨,并且持续效应也很显著。从图4的累计脉冲响应看,18个月的累计值达到最值250左右,可见工业生产价格对宽松的货币政策反应比较明显。图4中PPI对SIND (上证综指)一个正向冲击在第32个月达到最值-10,图4累计脉冲响应到44个月达到-150。说明股市行情较好,股权融资增大容易推动产能过剩的加剧,对工业生产价格形成明显压力。LOAN(金融机构人民币各项贷款)一个正向冲击会导致PPI在第13个月达到脉冲响应最值约15,累计脉冲响应到25个月达到最值220左右。表明社会融资规模对工业品价格正向影响很显著,因为社会融资规模增长为工业生产领域注入大量流动性,宽松货币环境推高物价,这和MM指标的结果是一致的。SPSI(标准普尔高盛商品现货指数)的一个正向冲击会导致PPI在第4个月达到脉冲响应最值约45,累计脉冲响应在15个月达到最值400左右,说明该指数对PPI的影响极其显著。标准普尔高盛商品现货指数构成权重最大是能源,说明能源价格导致的我国输入型通货膨胀非常明显。BDI(波罗的海干散货指数)的一个正向冲击导致PPI的脉冲响应和累计脉冲响应值均较小,说明BDI对工业品价格波动的直接影响不显著。PPI自身的一个正向冲击导致PPI的脉冲响应和累计脉冲响应值都较小和方向不稳定,表明我国工业品价格通货膨胀惯性很弱。INS(产业结构)的一个正向冲击导致PPI在第10个月达到脉冲响应最值约-23,累计脉冲响应在30个月以后接近最值约-380。表明近年来随着我国产业转型升级和居民收入水平的提高,对服务的需求提升比较快,服务业发展速度要快于制造业,服务业的快速发展对工业产生挤压效果。OC(产能过剩)的一个正向冲击导致PPI的脉冲响应在6个月达到最大值-20,累计脉冲响应到12个月达到约最值约-150,说明产能过剩导致工业品价格的下跌压力。BS(产业生产率差异)一个正向冲击会导致PPI脉冲响应在12个月达到最值8左右,累计脉冲响应到30个月以后最值接近110。说明随着产业结构转型升级,第三产业的快速发展,其价值和利润创造能力对第二产业形成冲击,也反映出巴拉萨—萨缪尔森效应在我国并不显著。UM(美国货币存量M2增速)的一个正向冲击导致PPI的明显下降,9个月达到脉冲响应最值约-38,累计脉冲响应20个月达到最值-500。再次证明了拉塞尔·纳皮尔的分析,即美国长期的量化宽松会导致中国陷入严重的通货紧缩。

(六) PPI和CPI变动主导影响因素和机制分析

借助于OX软件下的马尔科夫区制转换模型的脉冲响应和累计脉冲响应分析,把结构性通货紧缩的主导因素脉冲响应达到的最值和累计最值以及发生时间归集到表2中。从表2可以看出,推动居民消费价格指数CPI通胀的主要因素包括金融资产价格、社会融资杠杆率、国际大宗商品价格等。而推动居民消费价格指数CPI通缩的主要原因是美国长期量化宽松政策。工业出厂价格指数PPI通胀的主要推动因素包括国内宽松货币政策、金融机构信贷规模和国际大宗商品价格等。而推动工业出厂价格指数PPI通缩的主要原因是产业结构调整,产能过剩和美国的量化宽松政策。结合上述实证分析结果和相关经济理论,对我国近些年长期持续的结构性通货紧缩的主要原因归结为以下几个方面。首先,国内主导因素是我国长期相对宽松的货币环境,居民收入不断提高,再加上国内资产价格的快速升值也一定程度上造成居民财富效应,促成居民社会消费需求不断增长,尤其对服务业的需求增长较快。这推动了第三产业的快速发展,形成对传统工业发展一定程度的挤压效果。国外主导因素首先是美国长期的量化宽松政策导致我国金融体系形成的巨额流动性涌入到固定投资领域,这加剧了国内的产能过剩,对工业价格形成压力。其次是随着工资、大宗商品和房地产等价格的大幅上升后会损害社会资本收益率造成资本外流,资本的大量外流导致国内货币供应量的收缩和人民币的贬值压力,货币供应量减少加剧通缩压力,而人民币贬值又会引起国际间贸易紧张影响我国的出口贸易活动。

在上述主导因素的相关作用机制下,导致了近些年我国宏观经济市场价格表现出了结构性的剪刀差状态,即居民生活领域的通胀和工业领域的通缩相伴发生。

四、 结论和建议

在经济新常态的背景下,我国工业领域价格水平持续走低,经济下行压力不断出现,而价格指标的背离和分化对判断经济形势走势,制定调控宏觀经济的政策带来很大的干扰。本文通过周期、结构、金融和国际四个维度筛选结构通缩的影响因素,借助于脉冲响应和累计脉冲效果,对我国的结构性通缩的主导因素和形成机制进行了更加精准的界定。通过研究,未来要改变结构性通缩经济状况,需要在产业结构上大力推进中央经济工作会议提出供给侧结构性改革去产能。供给侧结构性改革的本质是借助于环保要求和产出能耗标准,通过兼并破产和清算等一系列市场经济规则淘汰低效率供给,保留和扩大高效率供给,避免经济走向衰退,进而实现经济发展的转变,促使产业结构向绿色、高端链条扭转,增强产业国际市场的竞争力。在金融方面,面对国际市场资金的大量流入和流出对经济的冲击,我国应该实行灵活多变的货币政策,不断创新货币政策操作工具,同时要增加汇率的灵活性,改进汇率形成机制。有序推进金融业对外开放,吸引更多国际金融机构进入我国参与金融市场创新和提升金融市场经营效率,构建多层次和更加透明的资本市场,为人民币国际化做好准备。

〔参考文献〕

[1][美]保罗·克鲁格曼.萧条经济学的回归和2008年经济危机[M]. 刘波 译. 北京:中信出版社, 2009.

[2]Bernanke, B.,Gertler, M. & Gilchrist,S. The financial accelerator and the flight to quality[J]. Review of Economics and Statistics, 1996,78(1):1-15.

[3]Nagahata, T. & Sekine, T. The effects of monetary policy on firm investment after the collapse of the asset price bubble: an investigation using Japanese micro data[R]. Bank of Japan Research and Statistics Department Working Paper No. 02-3, 2002.

[4]Caballero, R. J., Hoshi,T. & Kashyap,A. Zombie lending and depressed restructuring in Japan[J]. American Economic Review, 2008, 98(5): 1943-1977.

[5]Katagiri,M. Konishi,H. & Ueda,K. Aging and deflation from a fiscal perspective[R]. KIER Working Papers 905, Kyoto University, Institute of Economic Research, 2014.

[6]伍志文, 鞠方. 通貨紧缩、资产膨胀与货币政策——兼论当前中国的货币总量和货币结构问题[J]. 管理世界, 2003,(11):7-17,155.

[7]伍戈, 曹红钢.中国的结构性通货膨胀研究—基于 CPI 与 PPI 的相对变化[J].金融研究, 2014,(6):1-16.

[8]吕捷, 王高望. CPI与PPI“背离”的结构性解释[J]. 经济研究, 2015,50(4):136-149.

[9]刘凤良,章潇萌,于泽. 高投资、结构失衡与价格指数二元分化[J]. 金融研究, 2017,(2):54-69.

[10]潘士远, 章耀. 货币超发下的通货紧缩——基于新货币主义的视角[J]. 浙江大学学报(人文社会科学版), 2017,47(5):213-225.

[11]张启迪. 良性通货紧缩还是恶性通货紧缩——基于2011年以来通货膨胀水平下行的原因分析[J]. 财经理论与实践, 2017, 38(3):2-9.

[12]莫万贵,袁佳,魏磊,高海燕.中国结构性通缩中的周期性与结构性问题[J]. 金融研究, 2019,(3):37-52.

[13]唐弋夫, 张国林. 货币超发与通货紧缩: 中国货币之谜的理论审视与事实佐证[J]. 南京社会科学, 2020,(1):29-36,46.

[14]Hamilton, J. D. & Susmel,R. Autoregressive conditional heteroskedasticity and changes in regime[J]Journal of Econometrics, 1994,(64): 307-333.

[15]范立夫, 张捷. 货币增速剪刀差与CPI相关性的实证研究[J]. 财经问题研究, 2011,(6):57-62.

[16]Krolzig, H. M. Econometric Modelling of Markov-Switching Vector Autoregressions using MSVAR for Ox[R]. Oxford Working Paper, 1998.

(责任编辑:夏 雪)