中国铜产业月度景气指数持续回暖

马骏|文

7月,受价格重心上移、消费复苏带动,铜产业运行压力有所缓解,景气指数小幅回升。中国铜产业月度景气指数持续回暖,位于“正常”区间下部运行。

2020年7月,中国铜产业月度景气指数为32.2,较上月上升1.7个点;先行合成指数为87.2,较上月上升0.6个点;一致合成指数为75.7,较上月上升1.3个点(近13个月中国铜产业月度景气指数如表1所示)。7月,中国铜产业月度景气指数持续回暖,位于“正常”区间下部运行。

景气指数位于“正常”区间下部运行

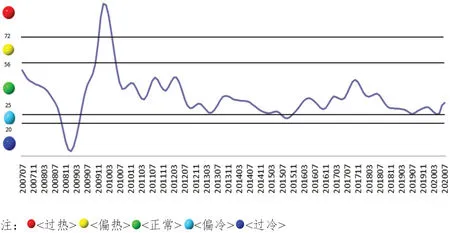

2020年7月,中国铜产业月度景气指数持续回暖,位于“正常”区间下部运行。中国铜产业月度景气指数变化趋势(如图1所示)。

由中国铜产业月度景气信号灯可见(见图2),2020年7月,在构成中国铜产业月度景气指数的9个指标中,LME铜结算价、M2、进口量指数、投资总额、房屋销售面积、电力电缆、铜生产指数、主营业务收入等8个指标位于“正常”区间运行;利润总额1个指标位于“偏冷”区间运行。

先行合成指数有所回升

2020年7月,中国铜产业先行合成指数为87.2,较上月上升0.6个点(见图3)。在构成中国铜产业先行合成指数的6个指标中4涨2降(季调后数据)。其中,同比增长的4个指标是M2、进口量指数、铜产业投资总额和电力电缆,同比分别增长11.3%、9.2%、4.7%和4.1%;同比下降的2个指标是LME铜结算价、商品房销售面积,同比下降15.3%和6.8%。

表1 2019年7月至2020年7月中国铜产业月度景气指数表

产业运行态势分析

一是价格强势上行。7月,LME当月期和三月期铜均价分别为6354美元/吨和6349美元/吨,环比分别上涨10.7%和10.2%,同比分别上涨7.0%和6.6%。SHFE当月期和三月期铜均价分别为51211元/吨和50954元/吨,环比分别上涨8.8%和10.1%,同比分别上涨9.1%和8.9%。

7月,内外盘铜金属价格延续上涨格局,外盘铜价最高运行至6633美元/吨,内盘铜价最高上探至53520元/吨,内盘表现整体强于外盘。铜价上行除了受海外疫情影响和铜矿供给支撑外,海外市场需求复苏,也起到一定推动作用。宏观层面,受相关经济刺激政策带动,市场对2020年经济表现整体预期向好,推动有色等大宗商品价格普遍上涨。受此带动,铜价表现强势。

二是精铜产量同比增长。6月,中国精炼铜产量86.0万吨,同比增长3.5%,产量环比与上月基本持平。

由于疫情得到有效控制,限制铜冶炼企业产能释放的相关因素得到根本改善,精炼铜累计产量同比增速持续上行。其中,矿产铜产量同比增长相对较快,带动精炼铜累计产量同比增长。截至6月,中国矿产铜产量381.3万吨,同比增长7.0%,增速较5月止扩大1.8个百分点。同期,中国精炼铜累计产量482.2万吨,同比增长4.7%,增速较5月止提升1.9个百分点。但受智利、秘鲁等铜精矿主产国疫情形势影响,全球铜矿供应趋紧,加工费持续下行,铜冶炼企业原料供应及盈利能力受到挤压,产能释放受限。6月,矿产铜产量环比与5月基本持平。

三是铜精矿供应趋紧,加工费持续下行。6月,中国铜精矿产量15.4万吨,同比增长13.6%。进口铜精矿实物量159.4万吨,同比增长8.9%,环比下降5.8%。

图1 中国铜产业月度景气指数趋势图

图2 中国铜产业景气灯图

图3 中国铜产业合成指数曲线图

图4 SHFE与LME铜金属价格走势图

图5 中国精炼铜产量情况图

图6 中国铜精矿产量及进口量情况图

受中国铜矿山复工达产,新建、扩建项目投产及达产影响,中国铜精矿生产持续恢复,累计产量同比由负转正。截至6月,中国铜精矿累计产量80.3万吨,由4月份的同比下降8.2%,转为同比增长8.4%。

铜精矿进口量上,一季度受疫情影响,铜冶炼企业普遍面临硫酸胀库、运输受阻、生产原辅料供应受限、精铜库存增加等限产因素,原料需求减弱,铜精矿进口量同比罕见下降。二季度,受铜冶炼产能利用率恢复带动,铜精矿进口需求明显上升,累计进口量同比增长。5月,受秘鲁、智利等国疫情蔓延影响,全球铜精矿供应下降,中国铜精矿累计进口量同比增幅有所收窄。6月,中国铜精矿进口量环比下降。

受铜精矿供应收紧影响,加工费持续下行。7月末,铜精矿现货TC报价48~52美元/吨,较6月底下降1.5美元/吨,位于近年低位运行。

四是消费持续复苏,初级消费表现强于终端消费。6月,中国铜消费持续复苏。主要铜消费产品产量环比持续增长。初级消费产品,铜材、电力电缆累计产量同比均实现正增长。终端消费产品,汽车、空调累计产量同比降幅持续收窄。房地产累计投资同比实现正增长。

6月,中国铜材产量187.7万吨,同比增长6.1%。电力电缆产量480.1万千米,同比增长10.3%,累计产量由同比下降,转为同比增长2.4%。汽车产量231.1万辆,同比增长20.4%,累计产量同比降幅较5月止收窄7.1个百分点。空调产量2490.3万台,同比增长12.0%,累计产量同比降幅较5月止收窄6.7个百分点。房地产累计投资同比由负转正,6月止累计增长1.9%。

库存数据上看,海外消费市场复苏滞后国内,LME铜库存持续下降。7月末,LME铜库存较6月末减少8.8万吨,至12.8万吨。国内库存受铜消费淡季及精铜产量持续增长影响,进入累库阶段。7月末,SHFE铜库存较6月末增加4.5万吨,至15.9万吨。

图7 中国铜材产量情况图

图8 终端铜消费领域投资、产量同比增速情况图

图9 中国铜废碎料进口量及再生铜产量情况图

五是再生铜产量同比降幅收窄。6月,中国进口铜废碎料6.9万吨,同比下降60.1%,进口量与上月持平。受洋垃圾进口禁令影响,中国铜废碎料进口量持续下降。截至6月,中国进口铜废碎料43.1万吨,同比下降49.6%,降幅较5月止扩大2.6个百分点。

虽然铜废碎料进口量持续下降,限制再生铜原料供应,但进口铜废碎料整体含铜品位升高。此外,近期受铜价强势上行带动,再生铜供应商出货意愿增强;盈利空间增大,促进再生铜冶炼企业增产,再生铜产量环比增长。截至6月,中国再生铜产量100.9万吨,同比下降3.6%,降幅较5月止收窄2.1个百分点。

六是产业盈利能力持续修复。上半年,LME三月期铜均价5512美元/吨,同比下跌10.7%;SHFE三月期铜均价44630元/吨,同比下跌7.4%。受价格同比整体下跌影响,6月止,铜矿采选实现利润25.8亿元,同比下降6.9%。

受铜冶炼厂开工率恢复,下游消费复苏带动,铜冶炼、压延加工实现利润同比降幅持续收窄。6月止,铜冶炼实现利润40.2亿元,同比下降37.0%,降幅较5月止收窄21.7个百分点。铜压延加工实现利润43.1亿元,同比下降37.4%,降幅较5月止收窄6.6个百分点。

综合而言,受价格重心上移、消费复苏带动,铜产业运行压力有所缓解,景气指数小幅回升。按此趋势预计,今后一段时间铜产业景气指数仍将位于“正常”区间底部运行。