内部控制、机构投资者与上市公司海外并购绩效

王治皓,廖科智,齐 岳,2b

(1.浙江工业大学 管理学院,浙江 杭州310014;2.南开大学a.商学院;b.中国公司治理研究院,天津300071)

一、引 言

在“走出去”和“一带一路”倡议等对外开放政策的支持下,海外并购已经成为中国企业实现技术转型和市场扩张的重要手段,成为影响企业核心竞争力的重要因素。尽管海外并购能够给企业带来产业转型和国际化的宝贵机会,但支付过高溢价、投资亏损项目和并购整合失败等海外并购中的价值损失问题也不容忽视。作为公司一项重要的投资决策,海外并购绩效不可避免地受到公司治理问题的影响。Jensen(1986)提出的自由现金流假说表明,当企业具有充足的现金流时,管理层可能会为了扩大资源控制的范围而接受净现值小于0 的投资项目,由此导致企业价值受损[1]。在此基础上,Masulis等(2007)、Harford等(2012)进一步研究了并购发起方公司的治理环境对并购绩效的影响机制,指出代理成本会负面影响上市公司的并购绩效,为公司治理与并购绩效的研究提供了重要的研究范式[2-3]。

与国外以控制权市场为主的外部治理模式不同,内部控制有效性和机构投资者持股是国内上市公司进行治理优化的主要模式,对中国上市公司的投资效率(钟马和徐光华,2015;池国华等,2016)[4-5]、盈 利 可 持 续 性(宫 义 飞 和 谢 元 芳 ,2018)[6]和环境绩效(黎文靖和路晓燕,2015)[7]等方面起到积极的推动作用。虽然内部控制有效性、机构投资者持股与公司经营绩效的实证分析已经十分丰富,但已有研究对上述两个重要的治理维度与海外并购绩效的关系则关注较少。中国上市公司的海外并购绩效如何?内部控制有效性和机构投资者持股在上市公司进行海外并购决策的过程中起到怎样的作用?公司治理状况的改善是否能够提升公司的海外并购绩效?这些问题仍需要进一步论证支持。

由此,本文以2005-2018 年发生的303 次中国上市公司海外并购为研究对象,利用事件研究法对海外并购的绩效进行计算,在此基础上对公司的内部控制有效性、机构投资者持股比例与海外并购绩效的相关关系和作用机制进行实证分析。研究发现:①整体来看,以累计异常收益率测度的中国上市公司海外并购绩效显著为正;②在控制公司财务指标等因素的情况下,内部控制有效性和机构投资者持股比例与上市公司海外并购绩效之间存在正向的相关关系;③内部控制有效性和机构投资者持股的作用效果在国有企业组中表现得更加明显。

综合来看,本文的边际贡献在于:①利用事件研究法对中国上市公司海外并购绩效进行了测度,为海外并购的价值效应提供了经验证据;②在中国资本市场的情境下从内部控制有效性和机构投资者持股的视角研究了公司治理与海外并购绩效的关系,从治理维度拓展了海外并购影响因素的研究范围;③在不同的产权性质下分组探讨了内部控制有效性和机构投资者持股的传导效果和作用机制。

二、文献回顾与研究假设

相对于常规的公司财务决策,海外并购面临更大的操作复杂性和外部环境不确定性,但同时海外并购涉及大量的现金或股权交易,作为一项重要的财务战略决策对上市公司的价值带来重要影响。因此,海外并购的经济后果及其影响因素一直以来便是财务金融领域备受关注的研究话 题(Erel 等,2012;Ferreira 等,2009;Gaur 等,2013)[8-10]。Chen 等(2019)指出,相对于公司在国内的投资决策,海外并购过程中管理层与投资者之间可能会产生更多的信息不对称因素,进而引发代理冲突[11]。而Masulis等(2007)则指出企业代理成本的提升可能会引致管理层选择并购项目时的道德风险行为,即为了扩大管理层的控制权而损害投资者的利益[2]。在此基础上,Harford(2012)进一步指出,在高代理成本的公司中,管理层可能会为协同效益差的项目支付过高的溢价,由此导致投资者的长期价值发生损失[3]。由此可见,公司治理问题是影响海外并购动机的重要因素,进而会对海外并购的绩效产生重要影响。国外研究中,以Jenson(2015)、Gompers 等(2003)为代表的学者对治理要素与并购绩效的研究主要聚焦于外部控制权市场的有效性和股权结构等因素[12-13],这与国外上市公司的治理结构和集体诉讼制度等治理方案是密切相关的。

由于中国股票市场成立时间较晚,投资者保护的相关制度尚在完善的过程当中,控制权市场对投资者保护的能力相对较弱。而由财政部和证监会等政策制定机构着力推进的内部控制制度和机构投资者持股制度则在中国上市公司的治理优化中起到重要作用(李维安和李滨,2008)[14]。张涤新和李忠海(2017)进一步指出,内部控制制度和机构投资者制度是中国资本市场目前正在推行的两项变革,有助于推动上市公司重大决策流程的规范化和违规风险的降低[15]。由此,本文立足于中国上市公司海外并购决策的治理情景,首先对中国上市公司海外并购绩效的整体状况进行回顾整理,然后从内部控制有效性和机构投资者持股两方面回顾公司治理影响企业绩效的相关文献,并进一步提出研究假设。

(一)中国企业海外并购绩效

在“走出去”和“一带一路”倡议等对外开放政策的激励下,中国企业愈加频繁地采用海外并购的方式进行扩张,而并购行为对企业绩效的影响则成为国内外学者关注的重要话题。顾露露和Reed(2011)采用并购公告日前后的累计异常收益率来评估并购的绩效,研究结果表明中国海外并购整体获得了正向的市场评价[16]。冼国明和明秀南(2018)则从企业创新的视角出发,发现海外并购能够有效地推动滞后期企业创新水平的提升[17]。

然而,学者们也发现中国上市公司的海外并购绩效出现了明显的异质性,即不同的公司特征可能会导致企业的海外并购绩效出现明显差异。Chen和Lin(2017)在制度理论和信号理论的基础上讨论了A股和港股市场的海外并购绩效异质性,指出国有企业在海外并购中获得的市场评价相对较差[18]。余鹏翼和王满四(2014)通过对沪深两市的103 家海外并购案例进行实证研究,发现大股东持股比例、并购双方文化异质性等因素对海外并购绩效产生正向影响[19]。李诗和吴超鹏(2016)则从制度理论出发,探讨了外交关系和东道国状况对海外并购绩效的影响,从宏观层面发现影响海外并购绩效的重要因素[20]。

综合来看,已有研究在对海外并购绩效的异质性进行解读时,主要关注外部宏观因素、文化差异和外交关系等因素的影响。然而,作为一项具有高度信息不对称特征的投资决策,海外并购决策的合理性和科学性可能会受到代理成本的影响,管理层的行为决策存在扩大控制资源范围的代理动机。同时,与以控制权市场为主导的欧美市场不同,中国上市公司的内部控制有效性和机构投资者参与对上市公司重大决策机制的优化具有重要作用,探讨其对海外并购市场绩效的影响具有一定的研究价值。

(二)内部控制有效性和海外并购绩效

内部控制是一个会计程序或系统,其目的是提高企业运作效率确保政策的实施、捍卫资产、避免欺诈和错误,进而最终控制企业的经营风险。Goh和Li(2011)研究结果表明,具有较高水平内部控制的公司,对于企业战略的制定与执行、规避经营风险、促进企业内部资源整合、提升企业经营效率和增加企业价值具有重要的保障作用[21]。

有效的内部控制可以在企业实施并购时优化并购目标的选择,确保标的物在产业链、关键资源等方面符合企业的战略发展要求,进而确保整个并购过程中对风险的预防与控制。崔永梅和余璇(2011)的研究结果表明,完善的内部控制制度能够保障企业并购标的物选择、并购方案的制订与交易实施、并购后整合的过程中控制并规避各种风险,最终促进企业实现并购战略[22]。杨忠智(2011)指出,企业海外并购与发展的战略目标的关键性因素是公司内部控制制度的有效执行[23]。Skaife 等(2013)的研究指出,有效的内部控制在企业并购后的整合过程中能够确保企业在并购计划的制定、资源的分配、业绩考核以及信息反馈中获得高质量信息,进而控制与避免并购整合的风险[24]。

综合来看,在企业进行复杂的海外并购过程中,完善的内部控制制度可以使企业在并购战略规划、标的物选择、并购计划安排、并购交易方式与并购后资源整合中很大程度上预防与规避可能的运营风险。基于此,本文提出研究假设1。

H1:其他条件相同的情况下,上市公司内部控制有效性与其发起的海外并购绩效存在正相关的关系。

(三)机构投资者持股与并购绩效

并购作为企业最为重要的资源配置战略,是公司治理效果的重要体现,机构投资者应在公司重大事项决策中发挥应有作用。

Shleifer 和Vishny(1986)、Hartzell 和Starks(2003)、Aggarwal等(2011)、Panousi和Papanikolaou(2012)的研究均指出,机构投资者为了获得更好的收益,会通过“用手投票”的方式积极参与公司治理,监督公司管理层和大股东的行为[25-28]。杨嘉琳等(2018)研究发现,境外投资者持股会更明显影响上市公司治理绩效[29]。周绍妮等(2017)也发现,积极参与公司治理的机构投资者能够提升企业的并购绩效[30]。

综合来看,机构投资者持股对上市公司的重大决策产生外部治理监督的作用,机构投资者不仅可以直接监督并参与上市公司在海外并购筹划、进行与整合的全过程,还可以有效降低市场与上市公司在海外并购事件上的信息不对称程度,推动外部投资者正面评价上市公司所进行的海外并购活动。基于此,本文提出假设2。

H2:其他条件相同的情况下,上市公司机构投资者持股比例与其发起的海外并购绩效存在正相关的关系。

金宇超等(2016)研究表明,相对于民营企业,国有企业管理层的战略财务决策可能会受到政治晋升和政治关联压力等因素的影响[31],代理冲突对企业决策的影响在国有企业中表现得更加复杂。众多实证研究的结果表明,国有企业的并购决策受到管理层政治晋升激励和影响,国有资本的政策驱动推动了国有企业并购行为的发生。

因此,在“一带一路”倡议和“走出去”等一系列产业政策的推动下,处于较差治理环境的公司管理层可能会在自利动机的激励下进行海外并购投资,加快海外并购的完成速度,而相对忽视并购自身的价值和项目本身的合理性,进而导致较差的并购绩效。相对而言,具有较好的内部控制有效性和较高机构投资者持股的企业则在选择海外并购标的时更加审慎。由此,本文提出假设3。

H3:与民营企业组相比,上市公司内部控制有效性、机构投资者持股比例与其发起的海外并购绩效之间的正相关关系在国有企业中更加明显。

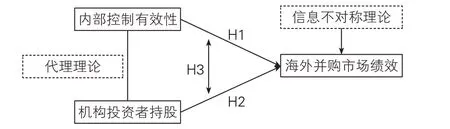

综上所述,本文的理论分析框架总结如图1所示。

图1 理论框架

表1 模型变量与定义

三、研究设计

(一)样本选择与数据来源

本文以2005-2018 年中国上市公司开展并完成的海外并购活动为研究对象,参考Harford(2012)的做法[3],对样本数据进行如下预处理:①删除ST 类上市公司、金融业上市公司样本;②考虑市场交易数据的可得性,删除上市公司以外的样本样本;③删除关键财务指标缺失的样本;④排除以短期投资或交易性金融资产持有为目标的海外并购活动,删除持股比例小于5%的样本;⑤由于部分企业在非交易日发布海外并购公告,将该类企业的海外并购事件发生日调整为公告后第一个交易日,同时删除在海外并购公告发布前后3天内停牌的样本;⑥对于一年内发生多次海外并购的样本,取当年第一次海外并购作为研究对象。最后得到303组有效的样本观测值。

本文所获取的海外并购时点和交易信息来源于Wind 上市公司并购重组数据库,内部控制指数来源于迪博(DIB)内部控制与风险管理数据库,机构投资者持股和产权性质数据来源于Wind 数据库,财务杠杆、公司规模、TobinQ、Roa、公司成立年限和企业性质等控制变量来源于CSMAR 数据库。采用的实证分析软件为Stata15,在确定海外并购绩效时使用Matlab进行编程。

(二)变量衡量与模型构建

本文的被解释变量为海外并购绩效,由事件研究法所计算的累计异常收益率进行测度。解释变量为内部控制有效性和机构投资者持股比例,分别由迪博(DIB)数据库的内部控制指数和Wind 数据库的机构投资者持股累计值测度。主要研究变量含义见表1所列。

1.因变量:海外并购市场绩效

参考Masulis(2007)[2]、Harford等(2012)[3]的方法,本文以海外并购完成公告的首次披露日为事件发生日,利用事件研究法计算海外并购的并购绩效。对于海外并购处于非交易日的研究样本,本文将事件发生日调整为首次公告后的第一个交易日。对于事件窗口,本文选定7日和11日作为事件窗口期,即分别衡量海外并购公告日前后3 日和5 日的累计异常收益率。对于事件估计期,本文选定事件窗口前的60 个交易日为估计窗口,在此基础上对事件窗口期内的正常收益率进行测算。

本文基于传统的市场模型对正常收益率进行测算,模型如(1)所示。其中,Ri,t和RM,t分别为个股和市场指数在t时间的日收益率;βi是股票i的收益率对市场指数收益率的回归系数;εi,t代表回归残差。

根据模型(1)回归后得到系数αi和βi,进一步根据模型(2)在事件窗口期内计算预期正常收益率:

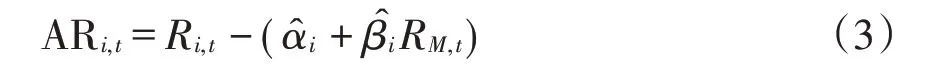

接着计算每只股票在事件窗口期内每日超常收益率ARi,t。根据模型(3),股票i在第t日的超常收益率为:

最后,本文根据模型(4),计算上市公司股票在前后3 日和前后5 日的累积异常收益率CAR,计算公式为:

2.自变量:内部控制有效性和机构投资者持股比例

本文的自变量包括内部控制有效性和机构投资者持股比例,分别从内外部治理的视角对上市公司的公司治理有效性进行测度。

对于内部控制有效性,本文选取迪博(DIB)内部控制与风险管理数据库中的内部控制指数来进行测度,其取值范围在0~1 000 之间。由于因变量海外并购绩效的数值较小,为了更清晰地呈现变量之间的关系,本文对内部控制指数进行对数处理。

对于机构投资者持股比例,本文基于Wind 数据库中的共同基金、保险公司、QFII 等机构投资者持股的原始数据,将各类机构投资者的持股权重进行加总后对机构投资者持股比例进行测度。

3.控制变量

本文核心研究问题是内部控制有效性和机构投资者持股对海外并购市场绩效的影响。为了缓解遗漏变量所导致的内生性问题,本文参考余鹏翼和王满四(2014)[19]、邓秀媛等(2018)[32]的方法,在研究过程中控制了公司异质性因素,选取的控制变量包括财务杠杆、企业规模、托宾Q值、总资产收益率、企业年限和产权性质。同时,本文控制了行业固定效应和年份固定效应的影响。

4.实证模型

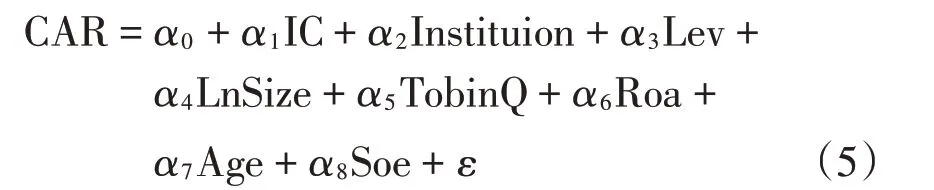

为对主要的研究假设进行实证检验,本文构建如(5)所示的实证模型:

被解释变量为上市公司的海外并购绩效,分别为市场绩效CAR[-5,5]和CAR[-3,3],解释变量为内部控制指数IC和机构投资者持股比例Instituion,控制变量包括财务杠杆Lev、公司规模LnSize、市场估值水平TobinQ、总资产收益率Roa、公司成立年限Age、产权性质哑变量Soe。

对于H1 和H2,本文主要关注α1和α2的系数值及其显著性水平,若α1显著大于0,则H1 成立,若α2显著大于0,则H2 成立。对于H3,本文在产权性质的分组检验中进行探讨。

四、实证研究结果

(一)描述性统计结果与初步检验

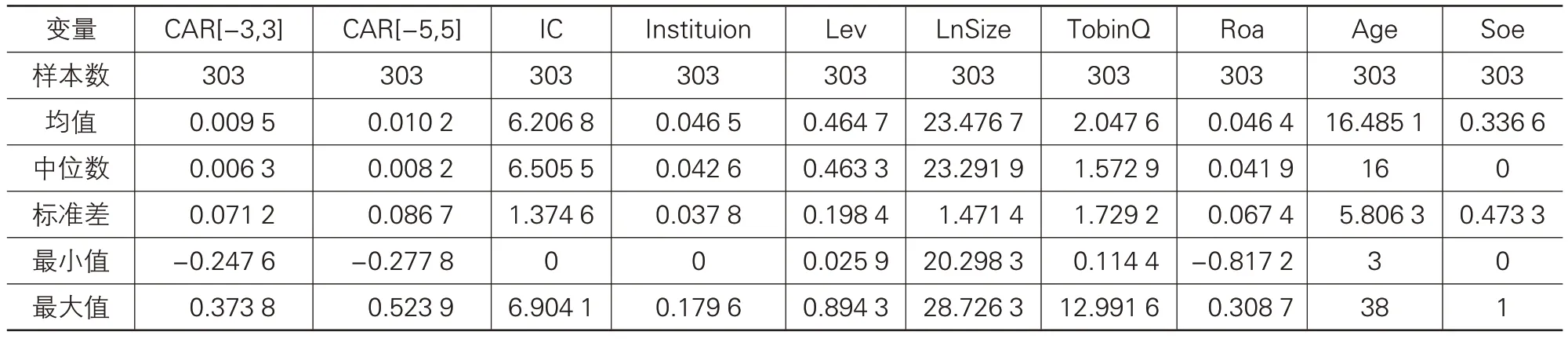

表2报告了主要研究变量的描述性统计结果。由表2可知,以7日和11日为事件窗口衡量的海外并购绩效均值分别为0.009 5 和0.010 2,而标准差分别为0.071 2 和0.086 7,表明整体来看中国上市公司的海外并购取得了较好的绩效,但企业之间的海外并购绩效存在较大的差异。而代表自变量的内部控制有效性和机构投资者持股比例的均值则分别为6.206 8 和0.046 5,整体来看机构持股比例较低,对公司决策的影响有限。

表2 描述性统计结果

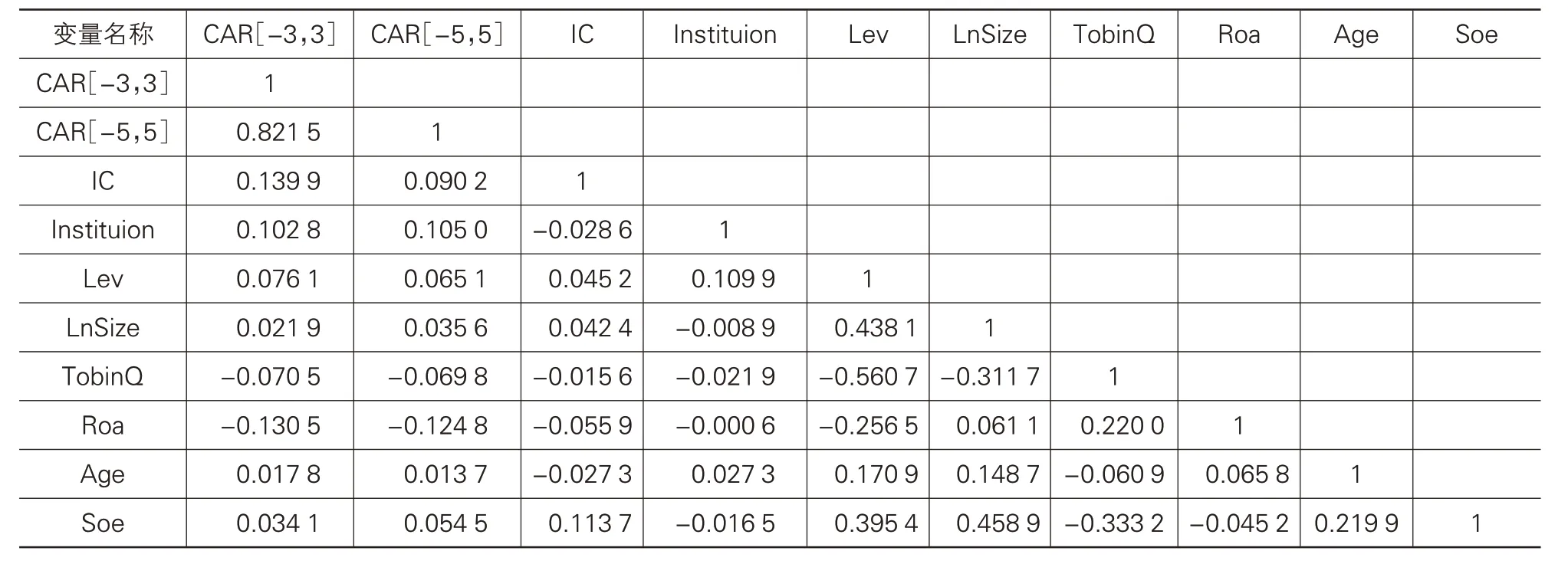

表3展示了变量的相关系数,由表3可知,以7日和11日为事件窗口的海外并购绩效与内部控制指数的相关系数分别为0.139 9和0.090 2,而与机构投资者持股的相关系数分别为0.102 8和0.105 0,可以初步看出海外并购绩效与代表内外部治理的解释变量之间存在正向的相关关系。为避免多重共线性问题对回归结果的影响,本文计算了各解释变量和控制变量的方差膨胀因子(VIF)值,发现系数均小于5,表明变量之间不存在严重的多重共线性问题,通过OLS估计的回归估计结果是无偏的。

表3 主要变量的相关系数矩阵

为了进一步考察治理有效性与海外并购绩效的关系,本文基于自变量的中位数将样本空间进行划分,在此基础上利用均值T检验对海外并购市场反应进行单因素分析,检验结果见表4所列。

表4 单变量分组下海外并购绩效的均值t检验

T检验结果表明,CAR[-3,3]和CAR[-5,5]在内部控制指数分组下的均值差异分别为0.731 7%和0.474 9%,均在5%的显著性水平下大于0。而CAR[-3,3]和CAR[-5,5]在机构投资者分组下的均值差异分别为1.139 0%和1.439 1%,对应的显著性水平分别为0.061和0.042。整体来看,单变量检验的结果部分支持了H1和H2。

同时,本文分别基于Breusch-Pagan 检验对变量的异方差问题进行诊断,发现变量存在异方差问题,故本文在进行回归分析时采用稳健标准误对显著性水平进行计算。

(二)基准回归分析

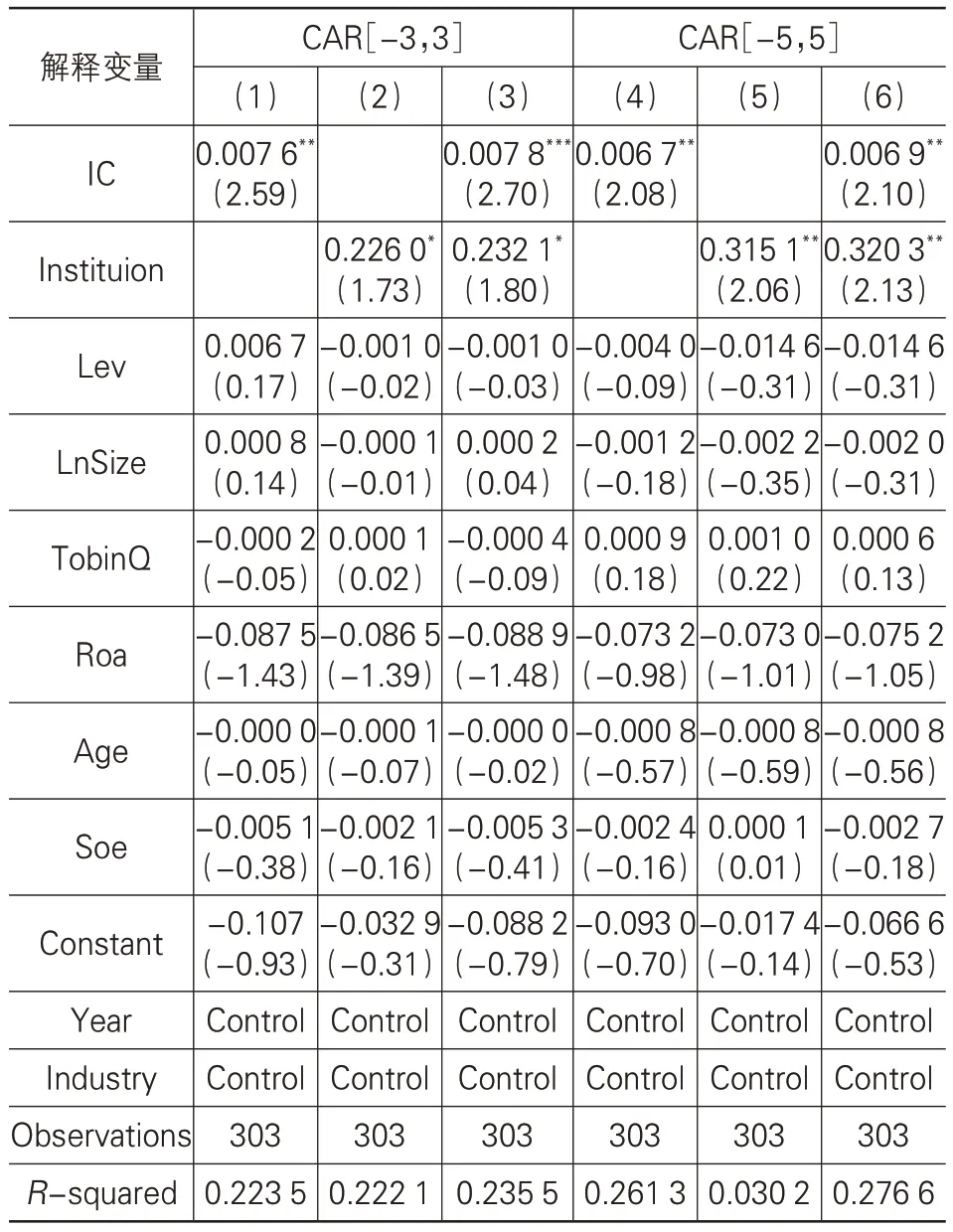

表5展示了本文的基准回归分析结果。在表5中,本文分别选取CAR[-3,3]和CAR[-5,5]作为因变量,在控制企业财务特征、年份固定效应和行业效应的基础上分别对变量之间的相关关系进行检验。在栏(1)和栏(4)中,本文仅考虑了内部控制有效性的影响;在栏(2)和栏(5)中,本文仅考虑了机构投资者持股比例的影响;在栏(3)和栏(6)中,本文则考虑了内部控制有效性和机构投资者持股比例的混合影响。

表5 基准回归结果

由表5的栏(1)和栏(4)可知,内部控制有效性的系数值分别为0.007 6和0.006 7,均在5%的显著性水平下大于0,而在栏(3)和栏(6)中,对应的回归系数分别为0.007 8 和0.006 9,分别在1%和5%的显著性水平下大于0。研究结果支持了H1,即内部控制有效性的提升有助于改善上市公司的海外并购绩效。

由表5的栏(2)和栏(5)可知,机构投资者持股比例的回归系数分别为0.226 0 和0.315 1,分别在10%和5%的显著性水平下大于0,而在栏(3)和栏(6)中,机构投资者持股比例的回归系数分别为0.232 1 和0.320 3,分别在10%和5%的显著性水平大于0。研究结果支持了H2,即机构投资者持股比例的提升有助于改善上市公司的海外并购绩效。

基准回归的数据结果表明,在控制其他变量和固定效应的情况下,内部控制有效性和机构投资者持股在改善上市公司海外并购绩效方面发挥了积极的治理作用,内部控制有效性强和高机构投资者持股的企业进行海外并购更能得到资本市场的认可。研究结果支持了Harford 等(2012)[3]和Chen 等(2019)[11]的理论在中国资本市场的适用性,即较高的内外部治理质量能够有效地改善公司的并购行为,从而推动并购绩效的提升。

(三)进一步分组检验

考虑国有企业与民营企业在决策动机和激励机制方面的异质性,本文进一步将研究样本按照产权性质进行分组,在此基础上进行回归分析,数据结果见表6 所列。表6 分别呈现了以CAR[-3,3]和CAR[-5,5]为因变量的回归结果,由表6 可知,国有企业组中内部控制有效性的回归系数分别为0.009 6 和0.007 8,其对应的t值分别为1.90 和1.76;而在民营企业组中,内部控制有效性的回归系数分别为0.005 8 和0.006 0。从系数的大小来看,内部控制有效性在国有企业中的作用要强于其在民营企业中的作用,H3 部分得证。

而对于机构投资者持股比例,国有企业组中回归系数分别为0.420 1 和0.581 2,均在10%的显著性水平下大于0;而在民营企业组中,机构投资者持股比例的回归系数分别为0.182 0 和0.218 2,对应的t值分别为0.97 和1.00,不能拒绝原假设。无论是从回归系数的大小还是显著性水平均可以看出,机构投资者持股比例在国有企业海外并购中发挥的治理效应均强于民营企业,研究结果部分支持了H3。

由表6的数据结果可以看出,与民营企业组相比,上市公司内部控制有效性、机构投资者持股比例与其发起的海外并购绩效之间的正相关关系在国有企业中更加明显,H3得到验证。

表6 产权性质分组检验结果

五、稳健性检验

为了提升研究结论的可靠性,本文对基准回归结果进行了一系列的稳健性检验。

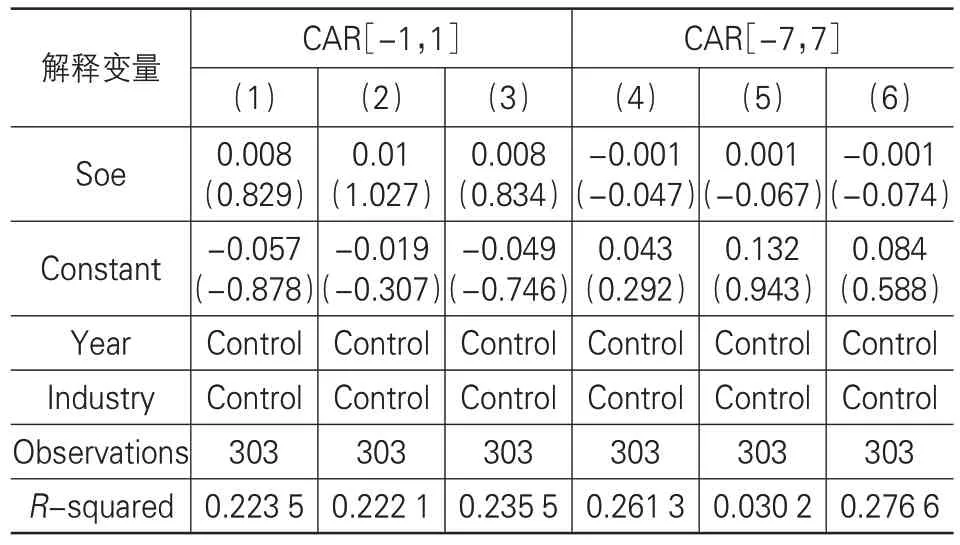

首先,改变因变量的测度标准,将替换后的因变量带入基准回归模型中进行检验。考虑回归结果对海外并购绩效所选择的事件窗口的敏感性,本文计算窗口长度为3日和15日的海外并购绩效,并将其带入回归模型中进行检验,研究结果见表7所列。由表7可知,内部控制指数和机构投资者持股的回归系数、显著性水平与表5 相差较小,数据结果基本支持H1和H2,表明本文的研究结论是比较稳健的。

表7 替换因变量检验结果

续表7

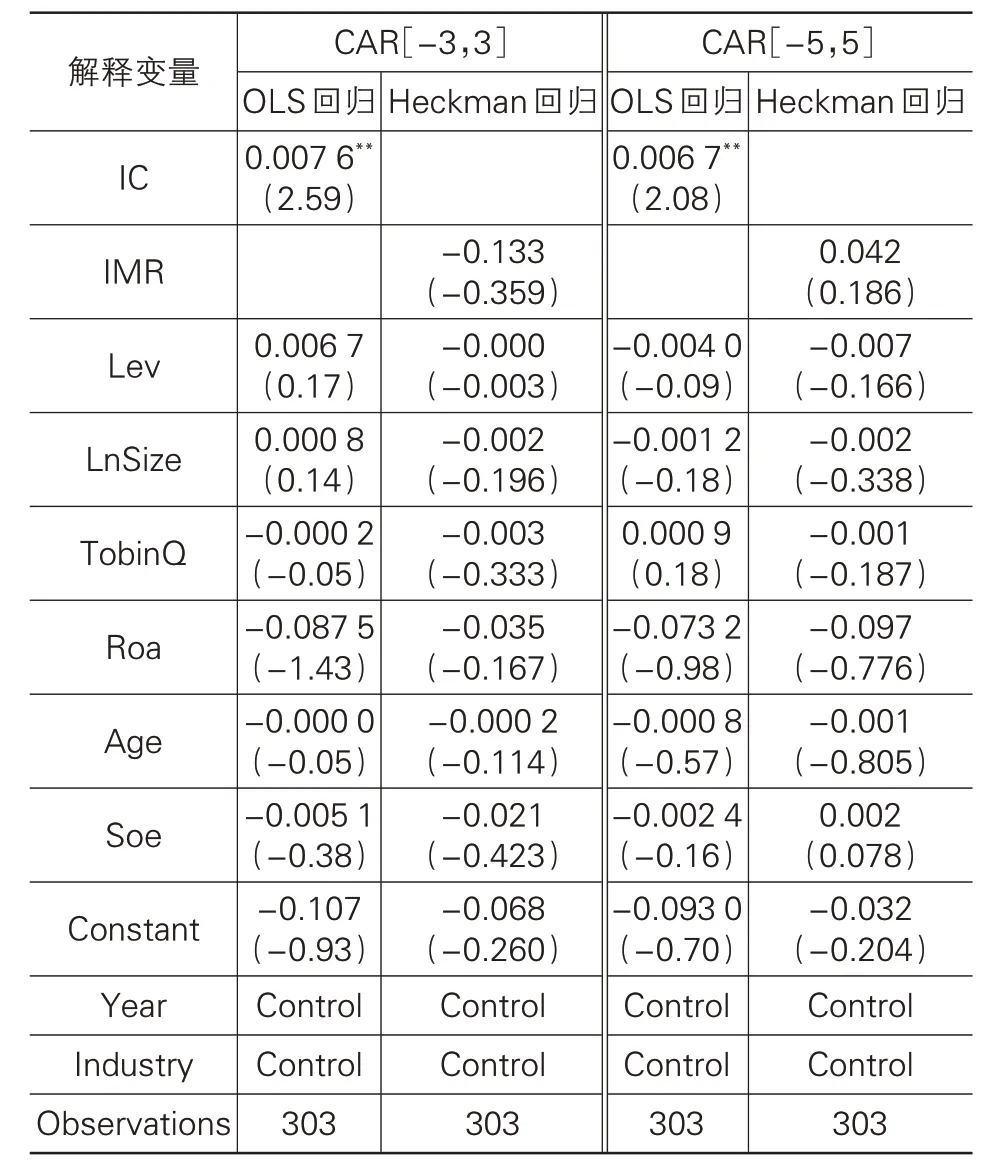

其次,考虑研究结果可能受到样本选择偏差的影响,本文采用Heckman两阶段模型对回归结果进行稳健性检验。第一阶段,以主要控制变量为自变量,分别以内部控制指数和机构投资者持股为因变量;第二阶段,将逆米尔斯比率(IMR)加入回归模型当中,通过观察IMR的系数和显著性水平判断样本选择偏差是否存在。由于篇幅有限,本文仅汇报Heckman两阶段模型的第二阶段结果,实证结果见表8和表9所列。

由表8可知,以CAR[-3,3]和CAR[-5,5]为因变量,逆米尔斯比率(IMR)的回归系数分别为-0.133 和0.042,其对应的显著性水平分别为-0.359 和0.186,表明本研究不存在样本选择问题,本文关于内部控制有效性的检验结果基本是稳健的。

表8 Heckman第二阶段检验结果(内部控制有效性)

由表9可知,以CAR[-3,3]和CAR[-5,5]为因变量,逆米尔斯比率(IMR)的回归系数分别为0.074 和0.052,其对应的显著性水平分别为1.231和0.789,表明样本选择问题并不存在,本文关于机构投资者持股的检验结果基本是稳健的。

表9 Heckman第二阶段检验结果(机构投资者持股)

六、结论与展望

本文以2005-2018年中国企业的303起海外并购为研究样本,基于内部控制有效性和机构投资者持股的研究视角,采用实证方法分析影响海外并购成功交易的绩效。研究发现:第一,在我国企业进行海外并购交易中,并购绩效与市场表现均显著为正;第二,公司内部控制有效性的提升可以显著提升我国企业海外并购的绩效;第三,机构投资者持股比例越高,我国企业海外并购的绩效越好;第四,公司内部控制有效性、机构投资者持股比例与其发起的海外并购绩效之间的正相关关系在国有企业中更加明显。

基于研究结果,本文提出以下建议:

首先,本文结果表明我国企业在进行海外并购实现企业的中长期战略目标的同时,并购绩效显著为正。这一结果表明企业海外并购在我国资本市场中形成正向效应,而我国资本市场则由投机主导的投资方式向价值投资的方式进行转变。

其次,在“一带一路”倡议政策支持下,中国企业应积极提升自身的内部控制有效性以实施海外并购这一重要企业决策,进而提升并购绩效,最终实现企业中长期战略目标。

最后,本文的研究对政府监管机构和机构投资者也有一定的指导作用,政府监管机构应当支持并鼓励机构投资者积极参与上市公司的运营与治理,进而在实施海外并购等公司重大战略时发挥正向作用以提高并购绩效。