金融扶贫对农村经济的驱动作用研究

——以河南省P市为例

赵怡冰, 唐永文

(1.南昌大学理学院,南昌 330100; 2.中国共产党广西壮族自治区委员会党校,南宁 530000)

贫困是全世界共同面临的难题,也是我国社会发展经济繁荣的一大障碍. 农村是扶贫攻坚的主战场,更是汇聚诸多难点[1]. 为支撑脱贫攻坚大局,需要逐步探索出一条切合实际的金融扶贫工作方向,找准发展农村经济和金融扶贫的联结处,增强农村经济发展活力. 然而,农村经济发展仍面临诸多困境. 因此,本文以河南省P市为例,分析其引导金融资源精准投向贫困区域、增强贫困群众脱贫的内生动力的一系列措施及存在的不足,为日后学者对于金融扶贫的研究提供借鉴.

1 P市村级经济情况统计

目前,P市有2217个行政村、14 786村民小组. 通过对其农村集体资产的登记、核实和确认工作,共清查账面资产63.59亿元,核实资产总额87.32亿元. 1170个行政村完成了农村集体经济组织成员身份确认工作,占比52.8%,确认集体经济组织成员108.3万人;1059个行政村完成了股权设置及折股量化工作,量化资产总额24.7亿元;811个行政村成立了村集体经济组织,247个行政村颁发了村集体经济组织登记证书,分别占行政村总数的36.6%、11.1%.

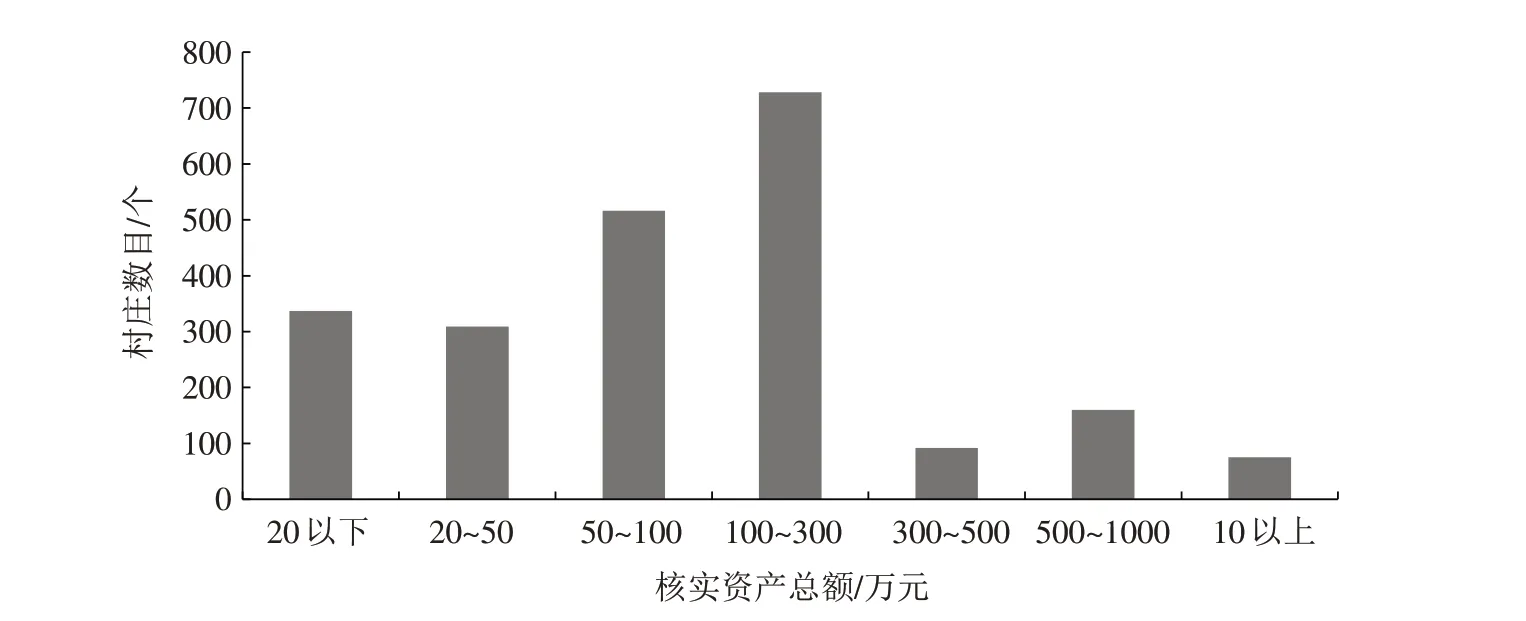

全市核实资产总额在1000 万元以上的村数有75 个,占3.4%;500~1000 万元的村有160 个,占7.2%;300~500万元的村有92个,占4.1%;100~300万元的村有728个,占32.8%;50~100万的村有516个,占23.3%;20~50 万元的村有309 个,占13.9%;20 万元以下的村有337 个,占15.2%. 如图1 所示,全市资产总额在100 万元以下的村庄占52.41%,说明P市各村还需要采取诸多措施来壮大农村集体经济,带动更多的村民增收致富. 由客观事物发展规律可知,随着资产总额上升到一定程度时,村庄数目会相应减少,然而其中资产总额在500~1000万元之间产生数据异常,实际上是P市开展的脱贫攻坚工作所带来的成效. 同时也折射出一些问题,图中数据在100~300万元的区间达到峰值,整体数据呈现左偏并在左侧出现厚尾现象,农村集体经济的效益在少部分村庄中发挥了较大的作用,然而在大部分村庄中仍未完全施展开.

图1 全市行政村的核实资产总额情况Fig.1 Verified total assets of all villages in the city

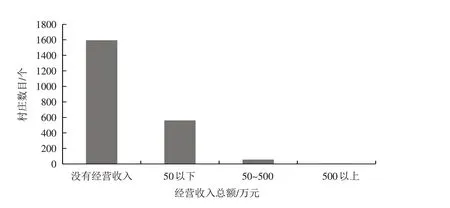

截至2018 年底,全市2217 个行政村有经营收入的村622 个,占28.1%. 其中收入总额在500 万元以上的村有5 个;50~500 万元的村有56 个;50 万元以下的村有561 个;没有经营收入的村1595 个,占71.9%.如图2 所示,全市行政村中有经营收入的村不足三成,且随着收入总额的上升,村庄数目呈指数型衰减,总体上集体经济发展缓慢,个别村镇集体经济发展较好. 面临这一严峻的事实,需要进行深入调研,探索金融扶贫为促进农村集体经济的发展做出的贡献,并且,河南省作为粮食主产区,由于粮食主产区长期受制于农业思维,发展集体经济面临更多的阻碍. 因此,以P 市的金融扶贫工作为例,分析金融扶贫在农村集体经济中发挥的效用,对广大北方的粮食主产区金融扶贫的推进乃至农村集体经济的发展具有十分重要的参考意义.

图2 全市行政村的经营收入情况Fig.2 Operating income of all villages in the city

2 金融扶贫中的“六结合”及其驱动作用

2.1 金融扶贫与县域发展相结合,提升城市经济活力

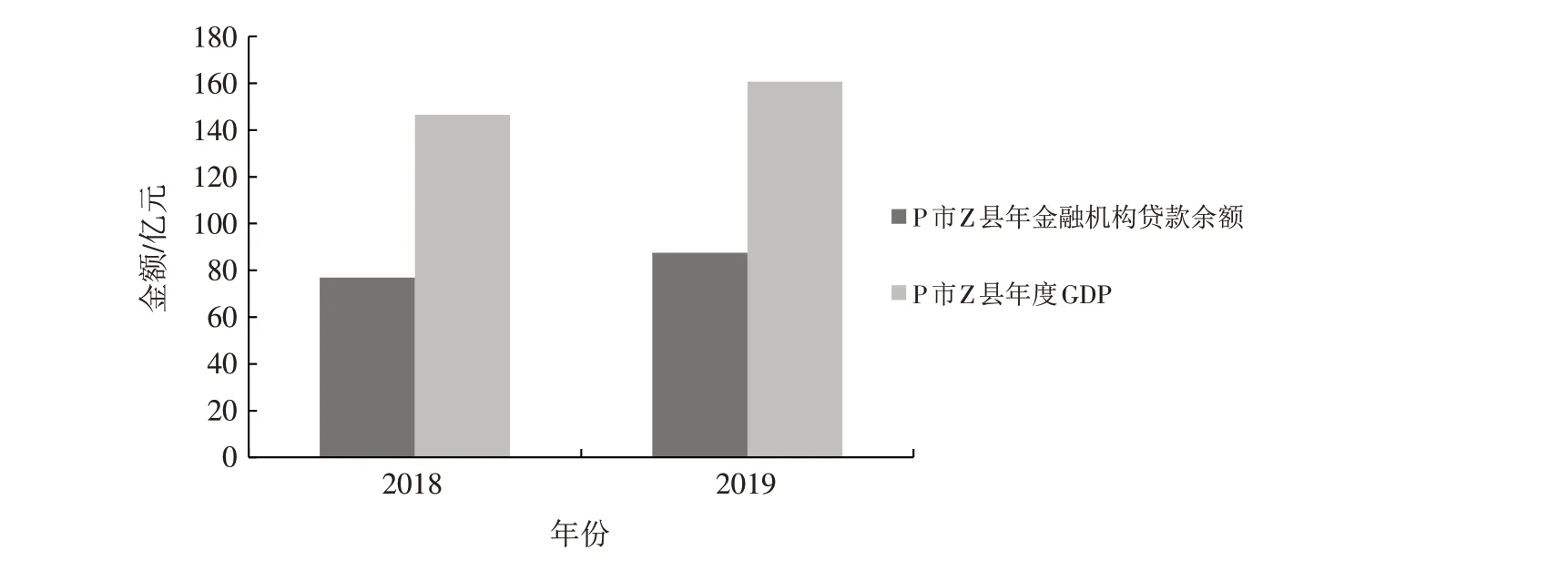

金融是经济的命脉,一个地区社会经济的发展离不开金融的有力支持[2]. 因此,须着眼于整个县域来统筹进行金融扶贫,乡镇发展产业分工明确,各村根据实际情况发展特色产业,政府加大对贫困县域主导产业的培育和支持力度,金融机构自主提升政治站位和战略思维. 2019 年上半年,P 市金融机构新增贷款75.87 亿元,其中新增扶贫小额信贷达14.12 亿元,占新增贷款额的18.61%,发放支农再贷款26.11 亿元,扶贫再贷款5.01 亿元. 通过充分发挥资源优势,利用金融扶贫政策,争取扶贫小额信贷8.61 亿元,通过户贷户用、企贷企用和合作社带贫等模式,发展食用菌栽培、林果种植、旅游开发等主导产业,不仅直接帮助和带动36 174 户贫困户的增产增收,还有效开发当地资源,培育主导产业. P 市Z 县2018 年金融机构贷款余额为76.93 亿元,2019年为87.58亿元,同比增长13.84%;2018年GDP为146.47亿元,2019年为160.63亿元,同比增长9.67%,如图3所示,可见为脱贫攻坚提供有力的金融支撑对于地区的发展影响重大.

图3 P市Z县2018年和2019年金融机构贷款余额与县城经济(GDP)关系变化图Fig.3 The relationship between loan balance of financial institutions and annual GDP of Z County P City in 2018 and 2019

2.2 金融扶贫与龙头企业相结合,促进产业扶贫

产业扶贫是脱贫攻坚的根本,而金融支持是产业发展的保证. 因此,金融扶贫必须紧紧围绕产业扶贫的需求来谋划和开展工作,用金融之活水浇灌产业之根苗,使金融扶贫与产业扶贫相互促进,以大产业的引进培育促稳定脱贫[3]. P 市X 县在开展金融扶贫工作中,以金融扶贫支撑产业扶贫,探索出一条“金融支持产业,产业带动企业,企业帮扶贫困户”的道路. 龙头企业做强产业链顶端,为产业扶贫模式提供有力支撑,由农民进行劳作来搭建中间种植养殖环节,使产业发展更加稳定持续,同时,政府以配套金融服务为企业提供政策支撑、以扶贫贷款普惠金融支持为农民群众发展产业资金提供保障[4]. 目前,X县已通过金融支持建立产业扶贫基地2个,发展产业项目8个,为企业注入扶贫信贷资金6.15亿元,直接带动贫困户17 645户,培育农村集体经济作为合格融资主体,做到金融扶贫与产业扶贫的有效结合,实现脱贫攻坚与产业发展的双重效益. P市共有16家被认定的省龙头企业,各企业以产品收购方式扶贫5028户,收购各类产品75.89万t,支付金额5 886.37万元;以入园务工方式扶贫268户,支付工资2 781.23万元;以资金入股方式扶贫3796户,入股资金4 169.44万元,贫困户分红3 923.72万元;以土地入股方式扶贫603户,入股土地面积128.51 hm2,分红595.61万元;土地租赁方式扶贫47户,租赁土地面积10.64 hm2,支付租金3.21万元.

2.3 激发贫困户内生动力与企业带贫帮扶相结合

以“户贷户用户还”为主要思路,注重激发贫困群众脱贫致富的愿望和潜能,是金融扶贫的应有之义. 将有劳动能力、有生产项目、有良好信用的建档立卡贫困户作为金融支持的重点,为其提供“5 万以下、3 年以内、两免一补、执行基准利率”的扶贫小额贷款,帮助解决脱贫致富资金难题[5]. 目前,P市已发放户贷户用扶贫小额贷款2.58 亿元,带动7119 户贫困户,对符合信贷条件的贫困户实现应贷尽贷. 同时,对那些老弱病残、鳏寡孤独、无法获得银行贷款的贫困户,由政府寻找和筛选生产经营好、带贫能力强的企业,通过“金融+企业+贫困户”的扶贫模式,在带贫企业和贫困户之间建立利益联结机制,将贫困户纳入现代产业体系,银行为企业发放金融扶贫贷款,企业给贫困户分得营业利润,进而实现多方共赢. 并且,带贫企业可享受金融扶贫优惠政策,按每获得10 万元贷款带一个贫困户履行贷款责任[6]. 目前,P 市金融机构为优质企业发放23.02亿元的扶贫贷款,带动和帮扶74 869户贫困户,获得良好带贫效果. Y县创立扶贫企业发展基金,建立扶贫资金池,统一调配企业贷款和贫困户利润分成,使企业带贫机制更加顺畅,效益更加明显. 目前,该县扶贫企业发展基金规模已达到2900万元,吸纳扶贫企业10家,发放扶贫贷款8500万元,带动3242户贫困户.

图4 P市龙头企业以不同方式帮扶贫困户的比例关系Fig.4 The proportions of different ways of P City leading enterprises to assist poor households

2.4 多种金融机构相结合发挥互补优势

一方面以银行业金融机构为主,尤其以农信社(农商行)、农行、邮储银行为主体责任银行. 由银行与政府签订脱贫攻坚合作协议,搭建政银合作服务平台,研发特色扶贫贷款产品并为符合条件的贫困户开通审批绿色通道. 截至2019年6月底,P市银行业金融机构共发放各类精准扶贫贷款34.49亿元,累计扶贫小额信贷金额已达26.35亿元,仅农信系统就投放12.68亿元.

另一方面,保险、证券等非银行业金融机构参与脱贫攻坚,形成大金融扶贫格局. 目前,P市保险业已实现医疗补充、意外伤害、农业保险对建档立卡贫困户全覆盖[7]. X县由人保财险与县政府合作,与人保财险公司、省畜牧业投资担保公司、农开投资担保公司等签订扶贫养殖项目协议,首期投资1亿元,合作建立养猪项目. 以“政府+金融+龙头企业+集体经济+扶贫”这一组合扶贫模式,促使保险资金进行直接投资,弥补扶贫资金不足的短板[8]. P市Y县某集团与“政融保”合作,争取到2000万元的保险扶贫资金,用于发展绿色养殖,带动贫困户脱贫致富,获得良好的社会效益.

2.5 政府推动与市场牵动相结合,助力合作经济

脱贫攻坚是统揽经济社会发展的战略任务,在金融扶贫工作中,也必然要靠政府力量积极推动、筹划和审定扶贫方案、组织进行专题讨论脱贫攻坚工作. P市人行市中心支行充分发挥支农、扶贫再贷款作用,为全市争取26 亿元的再贷款规模. 银监分局发挥好在扶贫小额信贷上的职能作用,督导各银行加大放贷力度. 同时,金融作为经济发展的动脉,又受经济规律制约,金融扶贫工作也必须遵从市场价值规律. 以“政府主导、市场调节、各方共赢”为原则,使筹划项目依据市场需求,银企合作符合市场规则,投向投量考虑市场风险,利益分配依靠市场调节,检查督导遵循市场规律,推进政府、银行、企业、贫困户和谐发展,实现参与各方既各司其职、又相互配合,既风险同担、又互利共赢的局面.

2.6 当前脱贫与长远致富相结合,推动集体经济发展

脱贫攻坚是一项功在当代,利在千秋的伟大事业,必须立足眼前,着眼长远. 在开展金融扶贫工作时,将贫困群众短期脱贫与长期致富紧密结合起来,做到标本兼顾,统筹谋划. 各贫困村根据实际情况梳理自身发展壮大集体经济的思路,为贫困户长期脱贫受益奠定基础. 无自有资金、无劳动技能的贫困户利用到户增收和小额贷款资金,借助技术培训手段,积极发展养殖、种植、光伏、电商、加工业等,增加收入渠道,实现稳定持续脱贫. 同时,由众多优质企业为愿意参加劳务工作的贫困户提供就业岗位,来稳定村民的收入来源.P 市由财政部门统筹出资,建立众多扶贫合作社,吸引贫困群众入股入社,把贫困户变股东,把资金变股金,合作社利润除补贴村集体经济外,贫困户可由此获得分红. 同时,合作社秉承边运营、边探索、边完善的思路,使该模式在市场上能够长期有效地运行,贫困户得以获取可持续性的经济来源,助力集体经济的发展.

3 金融扶贫中的“四个体系”及其驱动作用

为开展好金融扶贫乃至为整个乡村振兴工作提供强有力的组织保证,需要注重“四个体系”,它是做好金融扶贫的基础,也是金融扶贫工作的抓手和支撑.

3.1 金融服务体系

发展农村经济的基础是调动农民的积极性,P市积极鼓励外出农民工、优秀农村生源返乡创业,为其提供良好的金融环境. 另一方面,P市通过有效整合“政、银、担、保、投”等各类资源、盘活农村生产要素、创新信贷产品来优化综合服务能力,促进信用体系建设. 通过“信用+信贷”、“支农再贷款+银行贷款+风险担保基金+保证保险”等信贷模式,推进全市金融扶贫服务体系建设. 同时,依托现有机构职能,设立金融扶贫服务中心、乡镇设立金融扶贫服务站、行政村设立金融扶贫服务部,三级金融扶贫服务组织信息共享、各司其职、协调联动,为金融助推脱贫攻坚发挥组织保障作用,促进农村经济的平稳发展.

3.2 信用评价体系

P市进一步优化全市农村信用环境,金融机构加大其信贷投放力度. 政府建立建档立卡贫困户、带贫企业等的电子信用档案,建立健全信用信息采集、评价和应用机制,组织开展“信用户、信用村、信用乡镇”创建[9].对于认定的带贫企业实行动态管理,建立淘汰机制,确保带贫成效显著. 商业银行应健全内部风险控制和差异化监管考核机制,防止各种跑冒滴漏问题,提升金融扶贫的精准度和有效性. 监管部门也应加强对商业银行与扶贫有关的各项指标的监管[10]. 此外,村干部激励、督促村民注重自己个人信用的同时,积极自主获取投资企业的信用信息,避免盲目投资.

3.3 风险防控体系

为保证金融扶贫的可持续性,需要充分防范金融扶贫各阶段中所面临的风险. 各级金融扶贫服务组织和相关银行业金融机构、政府性担保机构、有关县直部门、乡镇政府等,严格把关对于建档立卡贫困户和带贫企业的贷前审查、贷后管理、到期前风险预警、到期后风险化解,建立风险共担缓释、项目资金监管、保险跟进防范、激励约束熔断等机制,完善风险防控体系,切实维护金融机构债权安全[11].

3.4 产业支撑体系

P市按照一二三产融合发展思路,积极建设金融扶贫产业支撑体系,不断推进产业转型升级,引进培育龙头企业,发展新型农业经营主体[12],通过“生产+加工+科技”的形式,聚集现代生产要素,持续促进产业扶贫与金融扶贫深度融合. 各金融机构因地制宜,开发畜牧贷、阳光贷、丝绸贷、粮食贷、化肥贷、“千头线”特色养殖贷等金融扶贫产品,有效满足各类融资需求[13]. X县积极发挥金融扶贫产业支撑体系作用,金融机构持续加大对扶贫产业的金融放贷力度,积极发展以千头线生猪养殖、林果种植业、肉牛养殖、光伏发电等大产业为主的绿色农业、特色工业,以生态旅游和电子商务为主的现代服务业,从而延伸农业的产业链,将更多的就业机会留在农村,为农民带来更多的收益.

4 金融扶贫的工作成效与不足

P 市以坚持“六个结合”的工作思路来进行金融扶贫,“四个体系”已基本实现全覆盖. 扶贫小额信贷户历年累计贷款金额7.57 亿元,当年贷款金额2.89 亿元,历年累计贷款户数13 711 户,当年新增贷款户数7325户,新增户贷率为9.44%,历年累计户贷率为17.67%,精准扶贫企业贷款已投放4900万元. 保险扶贫方面,已经实现医疗补充、意外伤害、农业保险对建档立卡贫困户的全覆盖. 在证券业扶贫上,企业可享受贫困地区“上市直通车”政策,从而吸引一批工商资本和社会资本投资种养基地建设和农产品精深加工.

坚持围绕“六个结合”与“四个体系”进行金融扶贫工作来发展农村集体经济,方向是对的,成效是明显的,但仍存在诸多不足之处:

1)群众政策知晓率不高. 发展农村集体经济,转变思想认识是重中之重,然而受限于个别贫困群众文化水平低、理解能力有限的影响,贫困群众对政策存在“说不清楚”现象. 并且一些村干部自我发展意识不强,完全依靠政府扶持,这就需要持续做好政策宣传工作. 村干部应积极主动地发展农村集体经济、配合金融扶贫工作,引导村民深刻认识农村集体经济在推进社会主义新农村建设中的作用和金融扶贫对于农村集体经济的正向促进作用.

2)扶贫小额信贷引发的问题. 在当前经济下行的大环境下,扶贫小额信贷的贷款企业和贷款贫困户会面临一定的风险. 部分种植业、养殖业等贷款经营项目见效慢,由于企业的收益下滑或恶意拖欠,有可能使农户无法按时收回贷款本息,农户的收益难以得到有效的保障,扶贫小额信贷逾期风险压力大. 并且,贷款贫困户通常不关心企业所进行的产业扶贫项目,只是关注所得的分红,这就使贫困户并未获得一个长期有效的脱贫路径.

3)财力支持度不足. 相对于巨大的扶贫需要,政府在金融扶贫方面的投入不充分. 在发放贷款时,金融机构为规避风险,金融扶贫门槛设置较高,倾向于选择龙头企业进行放款,而对于财力不足但有需求的农民,并不具备良好的保证条件和足够价值的担保物,使其难以获得相应的金融扶持. 这种项目与资金的不对称需要和国家金融扶贫政策不对等,导致政府扶贫对象与金融机构扶贫对象相矛盾,降低金融扶贫的效用.因此,金融机构需要完善金融体系,对于具有不同需求、不同能力的贷款人设计针对性的金融产品[15].

5 进一步推进金融扶贫的建议

5.1 持续抓好金融扶贫政策宣传

发动金融扶贫干部、驻村工作队、结对帮扶人和金融机构从业人员,利用广播电台、报纸、网络等媒体渠道,以及进村入户等时机,提高金融扶贫政策知晓率和宣传覆盖面. 同时,人行应与农村信用社、农村商业银行密切联系,向个体企业和小规模农户普及金融扶贫政策.

5.2 注重提高金融扶贫质量

以户贷户用户还主为原则,政府深入挖掘户贷户用潜力,对那些有贷款意愿、有劳动能力、有发展项目、符合授信条件的贫困户,做到应贷尽贷. 金融机构应足额、优先满足符合条件的贫困地区扶贫再贷款、支农再贷款等政策性再贷款资金需要. 银保监分局落实好金融机构扶贫小额信贷分片承包责任制,引导各金融机构加大扶贫贷款投放力度,在巩固户获贷率的同时,最大限度地提升户均获贷额度和贫困户受益额度,从而提高金融扶贫质量.

5.3 高度关注和防控金融风险

由银保监分局完善数据监测、风险缓释和熔断机制,对可能影响贷款安全的不利情形及时采取针对性措施. 对贷款到期,仍有贷款需求的贫困户,由银行业金融机构在风险可控的前提下,办理无还本续贷业务[16]. 对确因非主观因素逾期的贫困户,政府帮助办理展期,对通过追加贷款能够渡过难关的,给予追加贷款支持,避免因债返贫,对已发生的贷款风险,及时启动熔断机制,防止风险蔓延.

5.4 企业积极推进市场建设

为使带贫企业更好地在贫困地区发展特色产业、帮助贫困户稳定就业,增强企业的自身竞争力是极为重要的. 企业应努力拓展农业发展领域,延长农业产业链,发展农产品精深加工,大力开展农业产业化经营,朝着产供销一条龙、贸工农一体化的方向奋力迈进[17]. 同时,积极参加全国农业品牌大、农交会等大型会展,拓展市场品牌,提高品牌市场影响力,发挥品牌效益,助力金融扶贫工作的开展.

5.5 多举措培育带头人

习近平同志曾明确指出:“农村经济社会发展,说到底,关键在人”. 可鼓励乡村本土能人、有返乡创业意愿和回报家乡愿望的外出农民工、优秀农村生源大中专毕业生以及科技人员等人才领办、创办集体经济,壮大“懂农业、爱农村、爱农民”的新三农人才队伍,并应保障合理的收入水平,对自愿留在农村工作的技术人员给予一定经费补助[18]. 也可将有限的资金投入到培养带头人方面,大面积启动政府出资为县乡免费定向培养医学生和农学、师范、法学人才计划,从而以点带面,提高农村人才数量和质量,以乡村人才振兴推动乡村集体经济振兴.