CEO金融背景会促进实体企业金融化吗?

王新媛(北京科技大学经管学院 北京 100083)

一、引言

近年来,我国经济发展状况受脱实向虚现象影响严重,金融逐渐成为了企业追逐高回报的方式而偏离了原本服务实体经济的职能(彭俞超等,2018)。国家统计局公布的数据显示,自2015年以来,我国金融业增加值占国民生产总值的比例均在8%上下,而全球金融业增加值占GDP的比值仅在4%左右,我国金融业的发展出现超速现象。党的十九大报告指出,“要深化金融体制改革,增强金融服务实体经济能力”。2017年底,中央经济工作会议明确指出,防范化解金融风险是决胜全面建成小康社会的三大攻坚战中的重中之重。2019年12月24日,财政部副部长许宏才在有关论坛年会上表示,要防止出现脱实向虚、实体经济衰败、产业空心化等问题,即要避免企业因过度投资金融资产而导致业务重心偏移,防控好企业过度金融化的风险。而防控风险的重要步骤之一就是要了解风险的形成机制,以及企业金融化的形成原因。

以往对企业金融化的研究主要集中在企业金融化的成因与经济后果两方面,其中更多研究聚焦于企业金融化的宏观成因以及企业金融化对企业经营层面与社会层面的影响,而针对企业金融化的微观影响因素的探讨大多聚焦于企业的经营指标。目前鲜有文献对CEO背景特征与企业金融化的关联进行探究。CEO是企业的重要决策者,高管梯度理论表明,CEO的经历能够影响其决策方式(Hambrick and Mason,1984),从而作用于企业经营的各个方面。邓建平等(2017)认为,高管金融背景能够影响企业的现金持有水平,姜付秀等(2018)则证实了具有财务经历的CEO能够在一定程度上帮助企业解决融资难的问题。那么,CEO金融背景是否也能影响企业金融资产的配置决策呢?本文将对CEO金融背景与企业金融化的关系展开研究,为从微观层面防控企业过度金融化风险提供相关参考。

本文以2008—2018年我国沪深两市A股上市公司为研究样本,针对CEO金融背景对企业金融化的影响进行了实证检验。本文可能的贡献有以下两点:第一,本文拓宽了高管特征与企业金融化关联的研究范围。以往的研究对于高管金融背景的涉猎较少,且大多将金融背景直接等同于银行关联(邓建平、曾勇,2011;曲进、高升好,2015),本文的研究为高管背景相关研究提供了新的思路。同时,丰富了高管的不同经历与企业金融化的作用方式,证实了企业CEO的金融经历会促进企业的金融化。第二,本文的研究具有现实意义,为避免企业过度金融化提供了新的治理思路,为防范金融风险提供了新的渠道。

二、理论分析与研究假设

企业金融化是指部分实体企业希望通过金融投资上的高回报弥补在主营业务上的不佳业绩表现。过度的金融化会导致企业形成“脱实向虚”现象,不利于企业的可持续发展。企业金融化的影响因素包括宏观因素与微观因素。其中宏观因素包括经济政策的不确定性(彭俞超等,2018)、利润管制力度(杨筝等,2019)以及市场竞争等(张春鹏、徐璋勇,2019)。微观因素包括企业经营层面的企业社会责任(刘姝雯等,2019)以及内部控制(王瑶、黄贤环,2020)等。CEO特征能够对企业经营的多方面产生效应。CEO的工作经历使其对某个领域的知识更为了解(Hitt and Tyler,1991),从而能够作用于企业战略选择与经营绩效(Hambrick and Mason,1984);CEO的高情商特征能够减少过度自信等激进行为,并且能够提升在资本结构、投资决策和股利分配上的财务决策有效性(Azouzi and Jarboui,2014);CEO的财务经历有利于缓解企业融资约束(姜付秀等,2018)。关于高管背景与金融化的关联性,已有学者从不同角度进行了证实。杜勇等(2019)认为,高管的学术背景能够抑制企业的过度金融化;于连超等(2019)的研究表明,高管的从军经历会加大企业的金融化程度。与此同时,已有研究显示高管金融关联的影响具有两面性。虽然聘请具有金融背景的CEO在一定程度上能够提升企业的投资效率(曲进、高升好,2015),但是金融背景的高管也可能对企业创新产生负面影响(宋迪、杨超,2017)。因此,高管的金融经历对企业金融资产配置决策的影响存在促进或抑制两种可能性。

一方面,CEO的金融经历会使得他们加大企业的金融投资,促进企业的金融化。首先,CEO的相关金融工作经验使得他们对于资本市场运作和监管信息相对熟悉,同时他们又具有大量的人脉与信息渠道的积累,于是能够高效识别投资机会(许罡,2018),倾向于大量持有金融资产。其次,具有金融背景的CEO对于风险的耐受性较不具有相关背景的CEO更高(杜勇等,2019),会更加积极地进行金融投资决策(Cus tó dio and Metzger,2014),并且倾向于鼓励资本从企业内部流出(Davis,2019)。再次,资本市场的预测信息对CEO施加了一定的盈利压力,促使他们从主营业务外的金融投资获利以满足股东的要求(柳永明、罗云峰,2019)。杜勇等(2019)的研究表明,具有金融经历的CEO可能出于套利动机而进行大量的金融资产投资。由此可知,具有金融背景的CEO有可能利用自身的知识与社会资本的优势,提升企业的金融资产比例。

另一方面,CEO的金融经历会使得他们适当减少企业的金融投资,抑制企业的金融化。首先,具有特定背景的CEO会更加谨慎、科学地进行公司决策(杜勇、周丽,2019)。当企业越来越倾向金融活动时,会危害到企业的生产效率(Daniele and Ozlem,2018),同时也会对企业创新能力造成损害(王红建等,2017),因而会导致企业的主营业务受到威胁,不利于企业的持续经营。而具有金融背景的CEO对决策的经济后果能够进行合理评估(鱼乃夫、杨乐,2019),因此会减少金融资产投资,避免企业因金融化程度过高而遭受损失。其次,邓建平、曾勇(2011)认为,高管的金融背景能够缓解企业和资金借贷市场的信息不对称,帮助企业获得更多的融资机会、缓解融资约束,因而企业通过增持金融资产解决融资问题的动机会相应减弱。再次,引入具有金融背景的CEO可以在一定程度上解决资金的流动性问题(邓建平、陈爱华,2017),于是金融化不再是企业提高现金持有水平的必须手段(胡奕明等,2017)。因此,具有金融背景的CEO能够充分考虑金融化的不利影响并且降低企业金融化的程度,从而减少企业的金融资产比例。

综上所述,本文提出如下对立性假说:

假设1a:具有金融背景的CEO,其所在企业金融化的程度更高。

假设1b:具有金融背景的CEO,其所在企业金融化的程度更低。

三、研究设计

(一)样本选取与数据来源

本文选取2008—2018年度我国沪深A股上市公司为研究样本,为保证结论的稳健性,对企业样本进行了如下筛选:剔除了ST和*ST企业;剔除了金融及房地产行业上市公司;剔除了数据缺失值。此外,为防止极端数据值影响检验结果,本文对所有连续变量进行了缩尾处理(Winsorize)。本文所有数据来源于CSMAR数据库与WIND数据库。

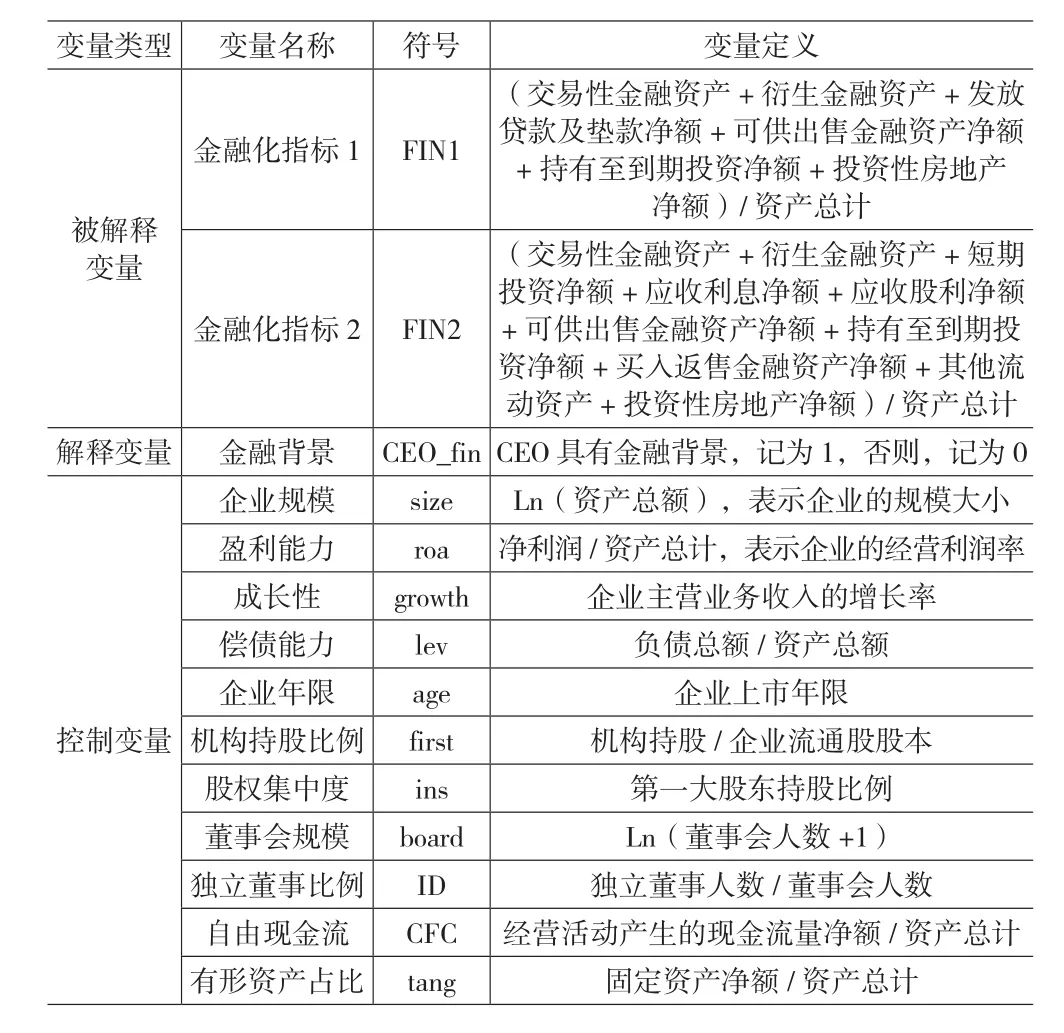

(二)变量定义与度量

1.被解释变量:企业金融化(FIN)。本文参照杜勇等(2019)、吴军等(2018)的研究,采用金融资产占总资产的比重对企业金融化程度进行测量。出于谨慎性原则,本文采用两种方式来界定企业金融资产范围。第一种方式界定的金融资产包括交易性金融资产、衍生金融资产、发放贷款及垫款、可供出售金融资产、持有至到期投资以及投资性房地产。第二种方式界定的金融资产包括交易性金融资产、衍生金融资产、短期投资、应收利息、应收股利、可供出售金融资产、持有至到期投资、买入返售金融资产、其他流动资产以及投资性房地产。由于企业日常经营也会产生现金流,持有货币资金的动机与其他金融资产的持有动机并不完全相同,因此,虽然货币资金属于金融资产的范围,但本文未将其纳入计算范围之内。

2.解释变量:CEO金融背景(CEO_fin)。本文参照邓建平等(2017)、戴泽伟等(2019)的研究对CEO的金融背景进行界定,若CEO具有在商业银行、投资银行、保险公司、期货公司、交易所以及信托公司等金融机构工作的经历,则认为该CEO具有金融经历,将变量定义为1;反之,则定义为0。

表1 变量定义

3.控制变量:本文参照以往相关研究,引入与企业经营相关的控制变量。包括企业规模(size)、盈利能力(roa)、成长性(growth)、偿债能力(lev)、企业年限(age)、机构持股比例(first)、股权集中度(ins)、董事会规模(board)、独立董事比例(ID)、自由现金流(CFC)以及有形资产占比(tang)。

具体变量说明见上页表1。

(三)研究模型

为检验本文的研究假设,本文建立多元回归模型如下:

FIN=β0+β1CEO_fin+γControl+ε

在模型中,FIN为企业的金融化程度,CEO_fin表示企业的CEO是否具有金融相关背景,Control表示本文所选取的控制变量。此外,本文还对行业固定效应与年度固定效应进行了控制,以提升结论的稳健性。

四、实证结果分析

(一)描述性统计与相关性分析

从表2可以看出,企业金融化的水平在不同企业中具有一定差异,两种金融化指标(FIN1、FIN2)的最小值均为0,最大值则分别达到了0.4024与0.4970,表明部分企业金融资产的持有量占总资产的比重超过了40%,金融化程度较高;CEO金融背景(CEO_fin)的均值为0.0444,证明具有金融背景的CEO仅占所有样本企业CEO的4.44%,大部分企业并未聘请具有金融经历的CEO。

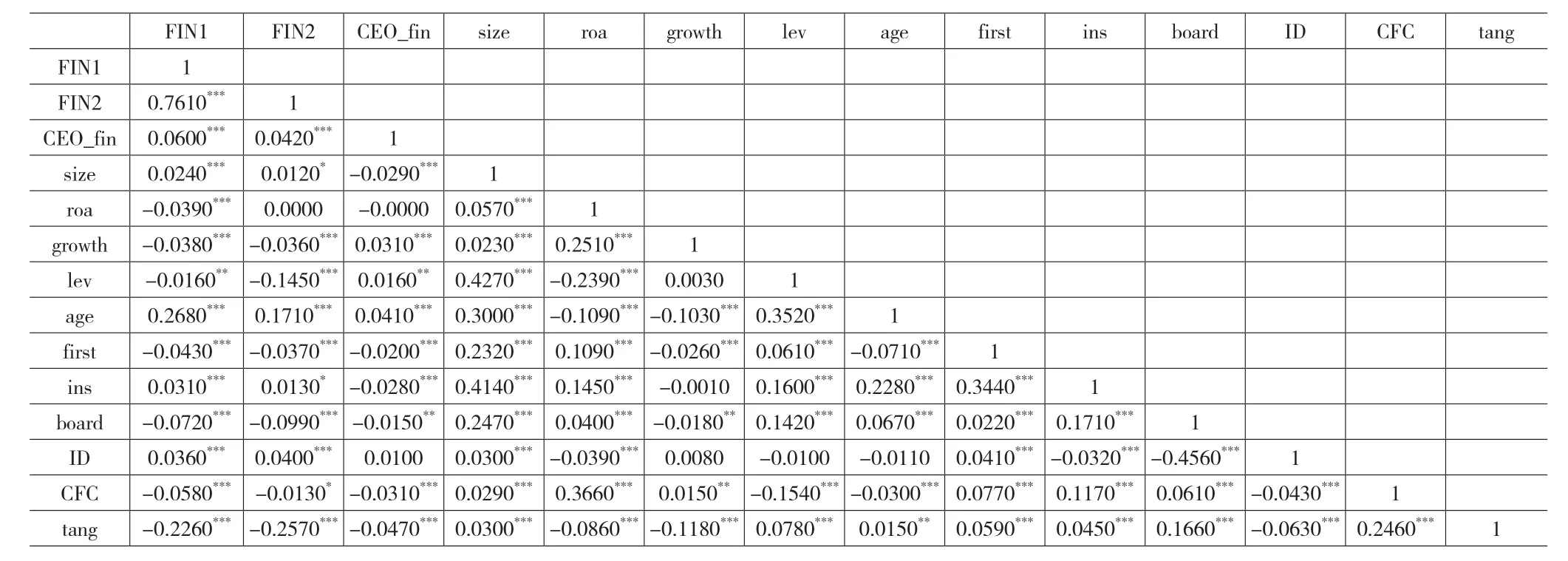

本文对研究变量进行了Pearson相关系数检验,进而初步确定了企业金融化与CEO金融背景的相关性。从表3可以看出,金融化指标FIN1与CEO金融背景的相关系数为0.0600,金融化指标FIN2与CEO金融背景(CEO_fin)的相关系数为0.0420,均在1%水平上显著,初步支持了本文的研究假设1a,即具有金融背景的CEO会促进企业的金融化。由于变量之间的系数均未超过0.5,可见,各研究变量之间并未存在多重线性关系问题,但还需通过多元回归分析来得到更为严谨的结论。

表2 主要变量描述性统计

表3 主要研究变量Pearson相关系数检验结果

(二)多元回归结果分析

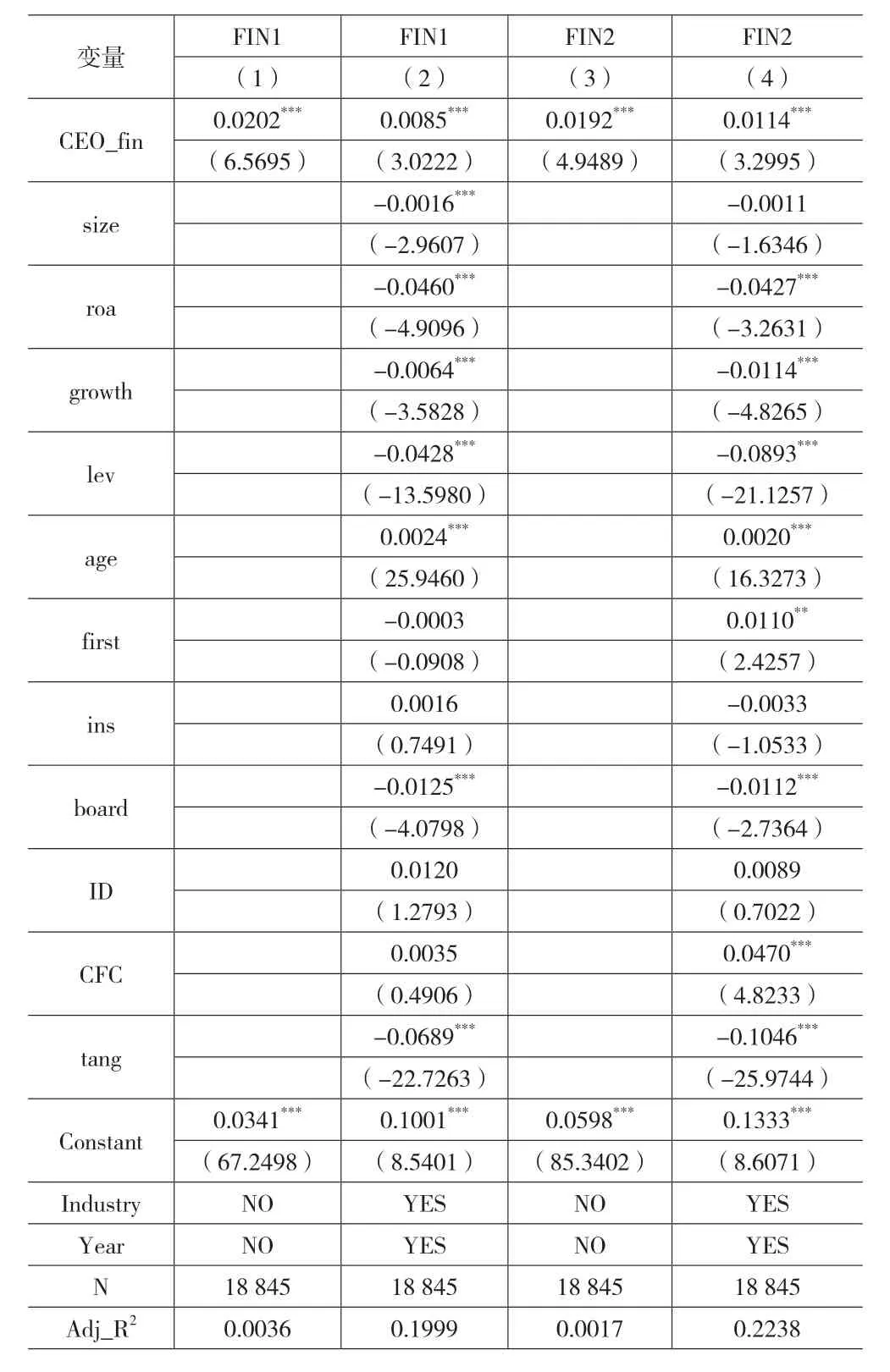

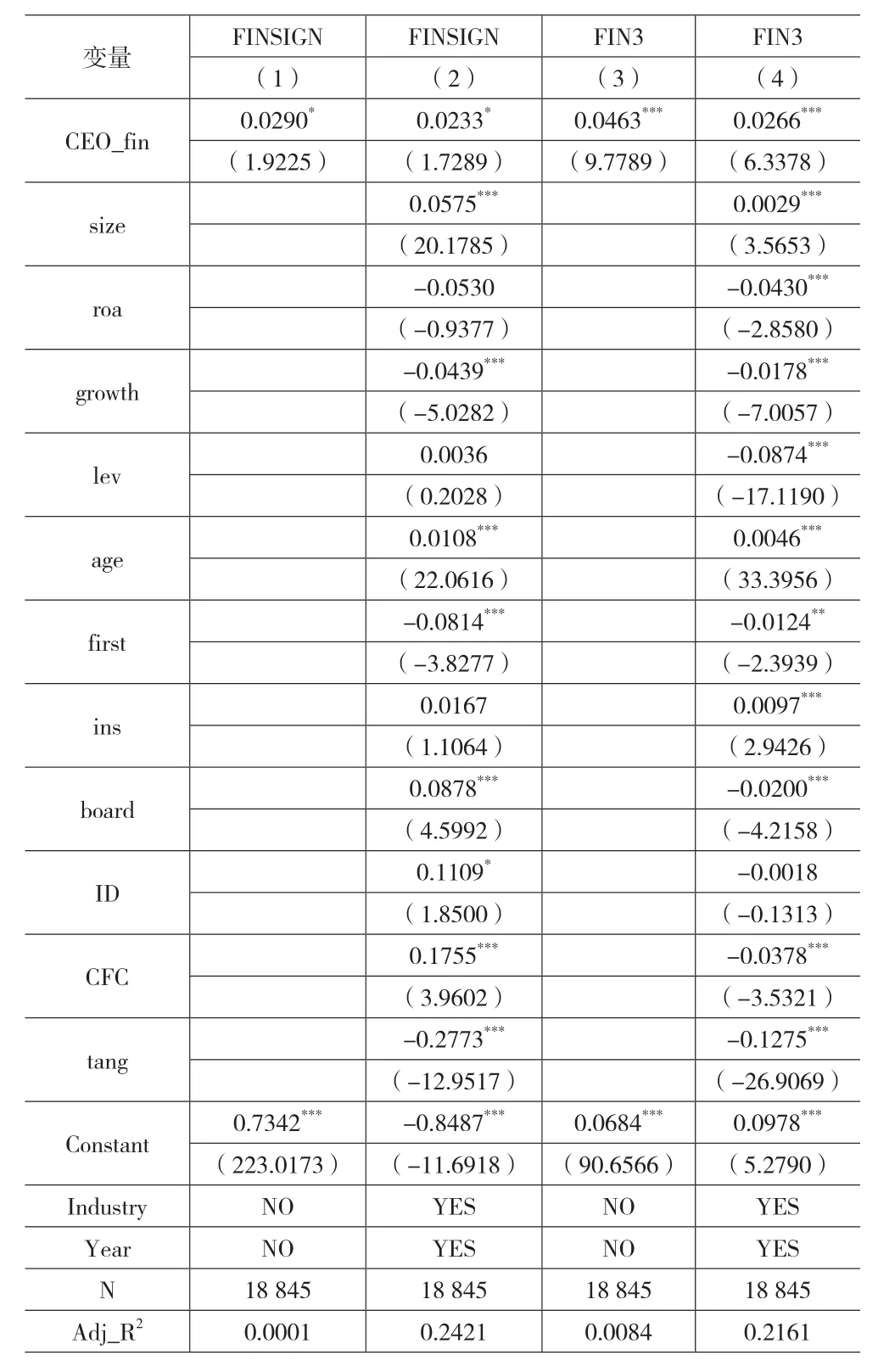

本文在回归时采用稳健标准误消除异方差对结论的不利影响。从下页表4CEO金融背景与企业金融化的多元回归结果可以看出,第(1)和第(3)列分别报告了金融化指标FIN1、FIN2在不加入任何控制变量的条件下的回归结果,其中CEO金融背景(CEO_fin)的回归系数为0.0202与0.0192,且均在1%水平上显著;第(2)列和第(4)列加入了其余公司特征控制变量,结果表明,CEO金融背景(CEO_fin)的回归系数分别为0.0085与0.0114,且均在1%水平上显著。因此,CEO金融背景会增大企业的金融资产比例,提高企业的金融化程度,支持了本文的研究假设1a。这表明,具有金融背景的CEO,一方面可能会利用个人经验与人脉等优势,加大对金融资产的投资;另一方面,之前的金融经历使得CEO承受风险能力更强,当面临外界较高的盈利期望时,其可能会出于追求超额利益的动机大量配置金融资产,从而促进了企业的金融化。

表4 多元回归结果

表5 替换变量回归结果

(三)稳健性检验

本文通过替换变量、子样本回归的方法重新进行多元回归检验,以进一步提升研究结论的稳健性。

1.替换变量。本文同时参考张成思等(2016)、俞毛毛等(2020)的研究,将金融资产范围重新定义为交易性金融资产、衍生金融资产、可供出售金融资产、持有至到期投资、长期股权投资与投资性房地产,与之前研究相比最大的差别是加入了长期股权投资。

(1)金融化投资虚拟变量。若企业进行了上述金融资产范围内任一项目的投资,则将金融化投资虚拟变量(FINSIGN)赋值为1,反之则赋值为0。表5第(1)列显示了未加入任何控制变量的回归结果,CEO金融背景(CEO_fin)的回归系数为0.0290;表5第(2)列显示了加入相关控制变量后的结果,CEO金融背景(CEO_fin)的回归系数为0.0233,且均在10%水平上显著。更换变量后,CEO金融背景对于企业金融化仍然具有促进作用。

(2)金融化资产占比。这里依然采用金融资产与总资产的比值度量企业金融化水平(FIN3),金融资产范围如上述定义。表5第(3)和第(4)列报告了多元回归结果,加入控制变量前后CEO金融背景(CEO_fin)的相关系数分别为0.0463与0.0266,且均在1%水平上显著,仍然支持本文的研究假设1a,即具有金融背景的CEO会加大企业的金融资产比率,促进企业金融化。

2.排除金融危机的干扰。由于2007年底爆发的全球金融危机在一定程度上会对我国一段时间内的金融投资行为产生影响,而这种影响一直持续到2012年(俞毛毛、马妍妍,2020),因此本文剔除了2008—2012年间的数据进行重新回归。从下页表6回归结果可以看出,CEO金融背景(CEO_fin)的回归结果均在1%水平上显著,与前文得出的结论相同。

五、进一步分析

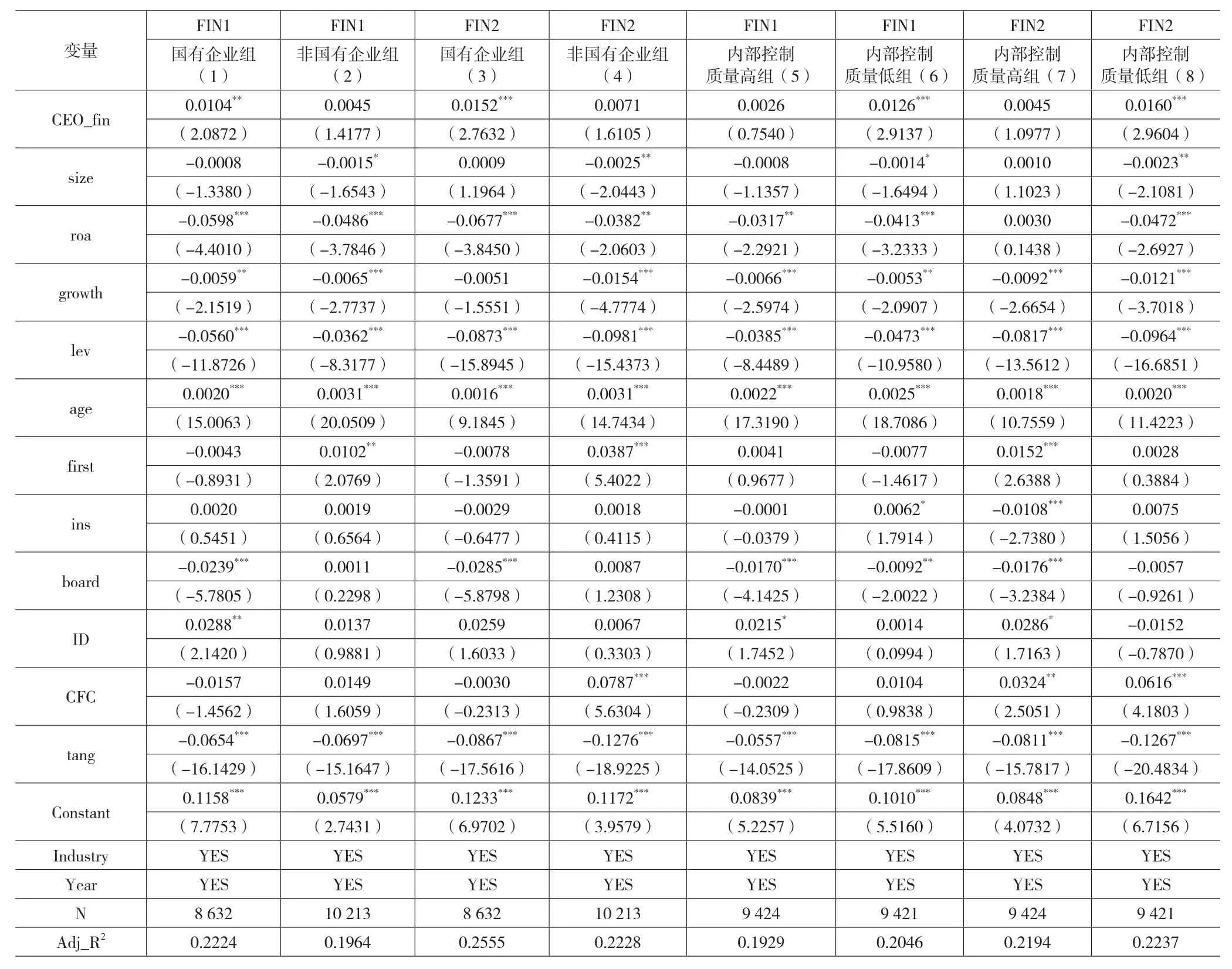

为进一步探究在不同环境下CEO金融背景对于企业金融化的促进程度是否会产生差异,本文选取了产权性质(soe)、内部控制环境(IC)两个变量进行分组回归。具体调节变量度量方式如下:当企业为国有控制企业时,产权性质(soe)变量赋值为1,反之赋值为0;当企业迪博内部质量控制指数大于该指数中位数时,内部控制环境(IC)变量赋值为1,表明其内部控制制度更为有效,反之赋值为0。

(一)产权性质

相对于非国有企业来讲,国有企业受政府支持力度更高、在资金出现问题时更容易得到政府的补助。因而相较于非国有企业中具有金融经历的CEO,国有企业中具有金融经历的CEO可能会出现过度自信的表现(杜勇等,2019),更能够承受金融资产高收益同时所带来的高风险,从而进行大量的金融资产投资。回归结果如下页表7 第(1)、(2)、(3)、(4)列所示,在加入相同控制变量的前提下,CEO金融背景(CEO_fin)在国有企业环境下的回归系数分别为0.0104和0.0152,分别在5%和1%水平上显著;而CEO金融背景(CEO_fin)在非国有企业环境下的回归系数分别为0.0045和0.0071,均不显著。这表明,CEO金融背景对于企业金融化的促进作用在国有企业环境下更为显著。

(二)内部控制环境

王瑶等(2020)的研究认为,内部控制较好的企业,可以更好地实现权力制衡、高风险规避,使得管理层更难凌驾于内控之上并进行高风险的金融资产投资,即企业金融化的程度能够被高水平的内控所降低。因此,尽管CEO的金融背景能够使其提高金融资产的配置数量,但是有效的内控制度会阻止高管的过度投资行为,从而抑制CEO金融经历所带来的企业金融化程度的提升。本文参照王瑶等(2020)的研究,采用迪博公司披露的内部控制指数对企业的内部质量进行衡量。回归结果如下页表7第(5)、(6)、(7)、(8)列所示,在公司内部控制质量较高的情况下,CEO金融背景(CEO_fin)的回归系数分别为0.0026和0.0045,均不显著;而在公司内部控制质量较低的情况下,CEO金融背景(CEO_fin)的回归系数分别为0.0126和0.0160,均在1%水平上显著。由以上结果可知,在内部控制质量较差的企业中,CEO金融背景对企业金融化的促进作用更为显著。

六、研究结论

本文利用我国2008—2018年沪深A股上市公司的数据,实证检验了CEO金融背景对企业金融化的影响。由实证检验结果可知:(1)CEO金融背景的确会促进实体企业金融化,且在更换研究变量的度量方式与进行子样本回归之后,研究结论未发生改变。(2)CEO金融背景对企业金融化的促进作用在国有企业以及内部控制环境较差的企业中更为显著。

本文丰富了管理者特征与企业决策关联的相关研究,为解释企业金融化的成因提供了新的思路。在国家高度重视促进实体经济发展、防控金融风险的背景下,本文的研究具有一定的现实参考价值。如果企业金融背景高管在团队中占比过高,可能会使得整个管理层出现过度追求金融投资的高收益的现象。因此,实现高管团队的合理配置能够降低企业过度金融化的风险。同时,根据实证检验结果,在特定环境中高管金融经历对金融投资的促进作用更强烈,为此,监管部门应加强对国有企业以及内控质量较低的企业金融投资的关注。但需要强调的是,具有金融背景的高管若将企业金融化控制在合理水平,则能够为企业创造价值。本文只是证实了CEO金融背景与企业金融化的正向关联,并不等同于聘请具有金融经历的CEO就一定会导致企业过度金融化而带来风险,关键在于如何利用好二者的关联关系,将企业金融化控制在适度水平、将金融化转化为提升企业价值的工具,使金融回归其服务实体经济发展的本职,从而促进我国经济高质量发展。

表7 分组回归检验结果