如何破解科技型企业“融资难题”?

刘岱 王崇举 李军锋

摘 要:科技型企业作为创新活动的主体,由于其知识产权资产化导致的“轻资产”典型特征,融资难的问题尤为突出。为此,2017年重庆正式启动科技型企业知识价值信用贷款改革试点,对科技型企业进行知识价值信用评价并授信,由合作银行进行纯信用贷款,为解决科技型企业融资难问题进行了初步的探索。2018年重庆市科技局优化了科技型知识价值的评价模型,并逐步扩大了试点范围。本文全面分析2018年重庆市科技型企业知识价值信用贷款的总体思路及其过程,通过对重庆市科技型企业知识价值融资实证分析,总结提出了通过创新政府的政策支持、加强科技型企业的信用体系建设、提升银行金融创新服务以及加强多部门的协作等方式来破解科技型企业融资难题。

关键词:融资困境;科技型企业;知识价值信用;科技创新能力

中图分类号:F273.4 文献标志码:A 文章编号:1674-8131(2020)04-0050-09

一、引言

党的十八大以来,党和国家不断强化创新理念,作出创新部署,明确创新任务。党的十九大报告明确提出“从现在到二〇二〇年的全面建成小康社会决胜期”,要坚定实施科教兴国战略、人才强国战略、创新驱动发展战略、乡村振兴战略等七大战略,而这七大战略的核心是创新、改革和协同。与此同时,作为科技创新主体的中小科技型企业却普遍面临资金短缺、融资难等问题。

以重庆为例,2018年重庆科技型企业的调研数据显示,一半以上的科技型企业面临资金短缺问题,主要原因是以科技创新为主的科技型企业往往需要在研发方面投入大量的资金。2018年,重庆市规模以上工业企业平均研发投入强度为1.49%(数据来源:《2019年中国统计年鉴》),而同年重庆市科技型企业平均研发投入强度为4%,在重庆科技型企业数量占比超过85%的小微型企业,研发投入强度甚至达到了30%(数据来源:重庆生产力促进中心),由此带来的资金短缺现象就尤为突出。

而科技型企业由于其自身“轻资产,重知识”的特征,虽然创新性强,企业发展速度快,但由于规模小,财务管理水平偏低,融资上很难得到银行的青睐,融资难问题显得更为突出。

二、科技型企业融资需求与融资困境

1.科技型企业特征

科技型企业指具有高技术含量、核心竞争力强且能够不断推出适应市场新品的企业。这类企业一般分为两类:一类是指主要从事电子、信息、新材料、新能源、生物工程等技术产业领域的产品与新技术应用开发;另一类是指以客户信息为基础的特许经营的知识密集型公司。与固定资产、存货等需要大量资金投入的传统企业相比,科技型企业一般是轻资产企业。其经营模式的主要特点是,企业通常不进行大规模固定资产的投资,而是注重自身的研发能力、营销能力、终端销售等价值链增值环节。从资产负债结构看,科技型企业的应收账款、存货和固定资产占总资产的比例较低,现金储备占总资产的相对比例较高。可利用自身优势,强化价值链中高附加值环节,依托外包或资产租赁等方式减少资源投入。同时,优质科技企业一般处于价值链上下游位置,能够形成无息负债,并且充足的现金流储备可让科技型企业免于过重的有息债务。从资产质量看,科技型企业具有资产高、轻、精的特点从而更注重建设自身软实力。从整个产业价值链看,科技型企业注重技术创新与产品研发,在产业价值链中处于主导与核心地位。

2.科技型企业融资困境

学者们围绕科技型企业融资难问题进行了深入的分析,综合起来,科技型企业融资难问题主要源于以下几方面的原因:一是与科技型企业自身的规模及其资产管理水平有关,尤其是中小科技型企业;二是与信息不对称有关,众多中小科技型企业虽然在财务指标、创新能力等方面表现出了明显的竞争力,但由于信息不对称,银行目前的风险评估体系并不能将其作为优质企业进行识别;三是融资渠道单一,现行的融资体系并不能充分考虑科技型企业的需求 [1][2][3]。

当前,国内商业银行主要以信贷审批和抵押担保为主,执行“三性”贷款政策。但由于科技型企业的资产形态轻、投资少,抵押过程中能够有效抵押资产规模较小,难以满足相关资金需求缺口。对于专利、技术、版权等无形资产的知识产权质押融资,无形资产的价值评估难度大,单靠科技型企业相关知识产权来申请贷款难度较高。究其根源,完善的信用贷款体系尚未建立,信息不对称与银企之间的不信任导致融资难度大。同时,国内民间借贷融资政策法规不健全,除部分南方发达地区进行了借助民间资本解决中小企业融资问题的试水。我国的融资担保制度不完善,担保机构数量不足,资金来源少,运作不合理,严重影响了担保机构功效。我国的风险投资机构在政策的推动下已经开始成长,但从总体上看,风险投资机构的数量受到相关法律制度、风险投资来源、运营规范的限制。目前,这种股权资本融资模式效果有限。此外,政府对科技型企业的财税政策支持,包括科技投资、税收、财政、政府采购等政策支持,部分缓解了科技型企业的融资压力,但从总体上看,全社会中小企业融资体系还不完善,政府扶持政策还没有形成有效的合力,未来需要进一步完善。

三、重庆市解决企业融资难问题的实践:科技型企业知识价值信用评估和授信

重庆市科技型企业知识价值融资的基础是科技型企业知识价值评价及其授信工作。科技型企业知识价值评价及其授信是指将科技型企业所拥有的自主或授权的知识产权,以及能体现他们研发创新能力、成果转化能力、市场营运能力的现实和潜在的知识价值,量化成一组具体的信用指标,以便全社會尤其是各类金融机构对这些企业的知识价值形成科学的判断和认识,并以该信用指标体系为基础,设定相应的信用等级及贷款额度,继而通过政府组建知识价值信用担保和风险补偿基金、合作银行贷款的方式,解决科技型企业的融资难问题。

重庆市科技型企业知识价值信用贷款始于2017年5月。第一轮试点以知识产权、研发投入作为科技型企业创新能力的主要评价指标,将科技人才、创新产品、创新企业作为附加指标,对科技型企业的知识价值信用进行综合评价和授信,累计有近三百家科技型企业获得贷款,贷款总额近4亿元,其中单个企业的贷款最高额度达到了240万元,缓解了部分科技型企业的融资难问题,但由于评价指标体系相对单一,且过于强调指标绝对值,部分优质的中小创新企业通过该评价体系难以得到相对高的信用等级,从而丧失贷款机会。

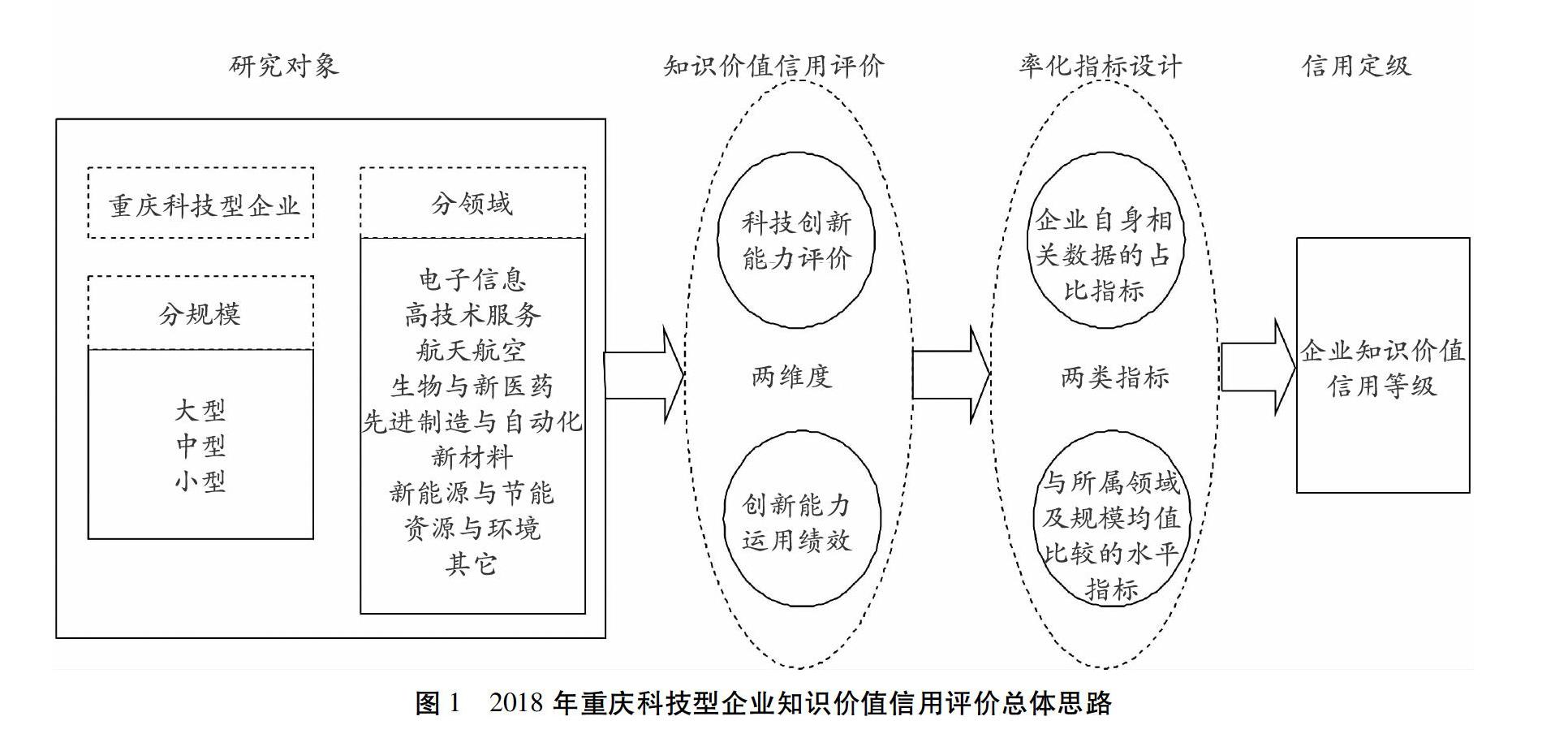

为进一步将创新性较强的优势企业进行科学的筛选,以弥补2017年科技型企业知识价值信用评价模型存在的不足,重庆市科技局修正并完成了2018年重庆市科技型企业知识价值信用评价体系,从科技型企业的科技创新能力和创新能力的运用绩效两个方面,通过分领域、分规模的相对指标设计,综合评定科技型企业的知识价值,以此作为科技型企业知识价值授信参考。

同时,2018年重庆扩大科技型企业知识价值信用贷款的试点范围,全年新增贷款企业432家,累计为500家企业放款13.03亿元,其中知识价值信用贷款6.39亿元,叠加商业贷款6.64亿元。首次获得银行贷款的企业为143家,占比达到29%。通过按基准利率执行的贷款政策,企业的贷款成本大幅降低,一定程度缓解了重庆科技型企业融资难的问题。本文基于2018年重庆科技型企业知识价值信用评价及其授信工作,对重庆以知识价值信用贷款解决科技型企业融资难问题的实践进行了梳理和总结,以期为中西部地区解决企业融资难问题提供借鉴。

1.总体思路

由于科技投入或产出会因为企业规模的不同而有显著差异,不同技术领域(如先进制造与自动化、电子信息等)在上述指标上也体现出明显的行业差异。如果将所有科技型企业统一在一个维度上进行比较,势必造成规模大、所处技术领域投入多(如先进制造与自动化领域)的企业与规模小、所处技术领域本身研发投入少(如高技术服务领域)的企业差距相当明显,使得在各自技术领域有突出优势的企业在评价中处于劣势,得不到相应的贷款支持。将企业放置在对应的技术领域及其规模上进行评价,方能真实、客观的体现企业的科技创新水平。

基于这样的思路,2018年重庆市科技型企业知识价值信用评价,将企业按照先进制造与自动化、电子信息等8大技术领域和大中小三类规模,通过企业自身相关数据的占比指标和在所属领域及规模比较的水平指标综合评定其知识价值。同时基于指标所体现数据的动态性、关键指标的显著性和可比较性、评价指标数据的可获得及客观公正性等原则构建了评估科技型企业知识价值的指标体系,运用功效函数对各指标实际值进行转化,使指标得分更有识别度,同时又缩小大型、中型和小型不同类型企业的得分差距,使评价结果更为客观、真实。总体评价思路如图1所示。

2.方法

(1)指标体系的设计

科技型企业知识价值信用评价作为科技担保的新模式,学者的研究并不多见,相关的研究主要集中在科技担保的信用评价方法及其风险识别、信用担保的模式及实践等。

汪泉(2014))建议用“SPECIAL”信用评价方法来识别和衡量信用风险[4];钱宇丹等(2015)分析了知识产权担保融资制度[5];殷贵梅(2016)总结了多方共担风险的苏州科技金融模式[6] ;李玥等(2017)从创新投入、主体协同、创新产出、创新环境四个方面构建基于知识整合的企业技术创新能力评价指标体系)[7];张林等(2018)从研发投入强度、科技产出、人员投入等方面构建了企业技术创新能力评价体系[8];朱俊杰(2019)分析了重庆市知识价值信用评价的实践价值[9]。

2018年重庆科技型企业知识价值信用评价借鉴了经典的信用评价标准,以及重庆市科技局科技型企业数据库的数据分析,构建了重庆科技型企业知识价值信用评价指标体系,依次经过了德尔菲专家调查、德尔菲专家权数分析以及科技局科技型企业数据资料的数据验证等,从科技型企业的科技创新能力和创新能力的运用绩效两个维度综合评定科技型企业的知识价值,并以该信用指标体系为基础,设定相应的信用等级及贷款额度,继而通过政府担保、银行贷款的方式解决重庆科技型企业融资难问题。

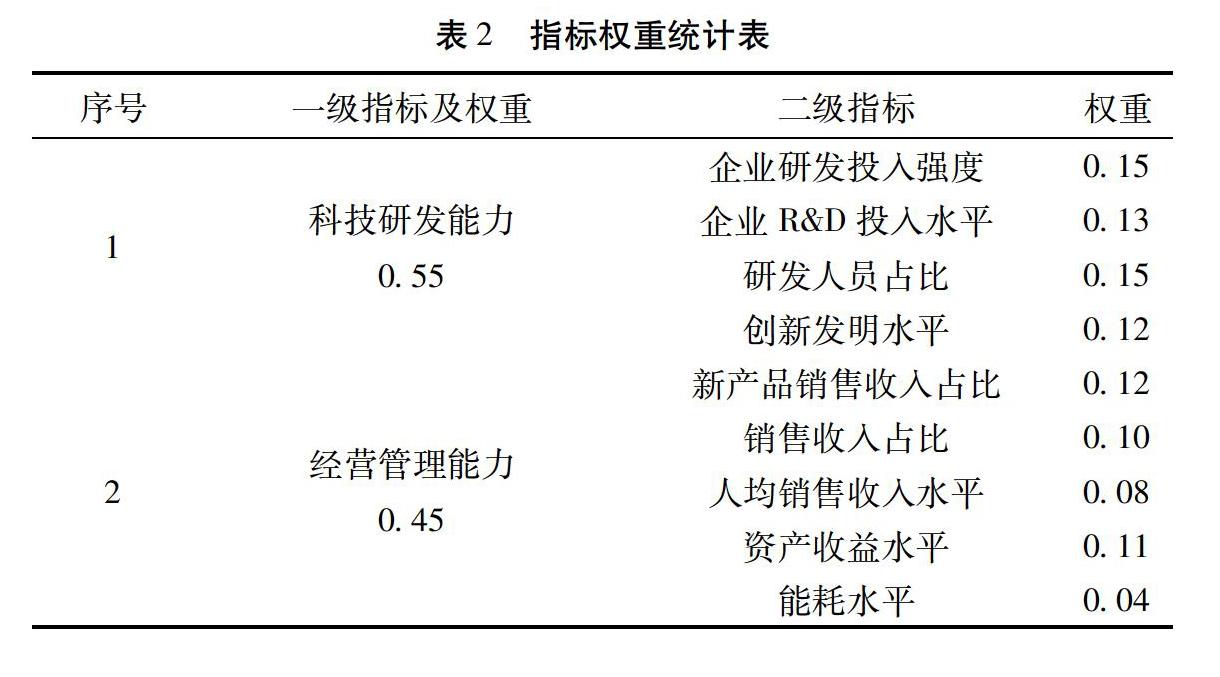

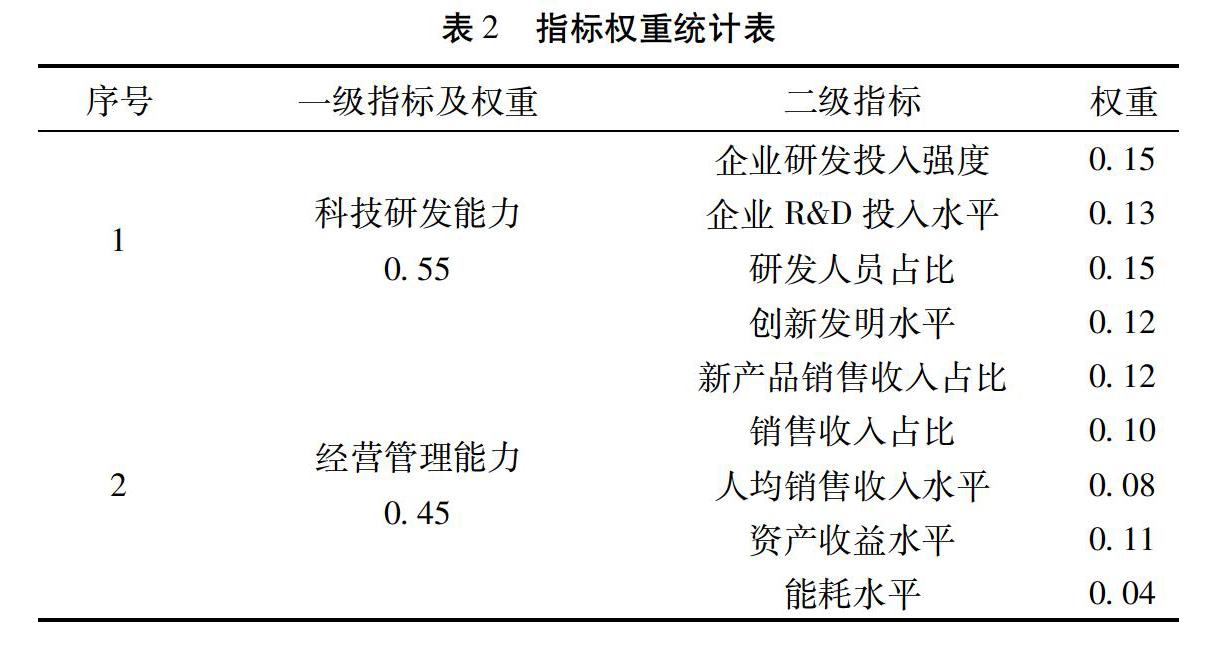

2018年重庆科技型企业知识价值信用评价体系用科技研发能力衡量科技型企业的科技创新能力,用企业的经营管理能力指标来衡量创新能力的运用绩效,包含了企业研发投入强度、企业R&D投入水平等9个二级指标,具体评价指标体系如表1所示。

(2)赋权结果

运用Delphi方法和层次分析法确定企业知识价值信用评价各指标的权重,如表2所示:

如前所述,在指标的确定和实施过程中,将企业自有研发平台作为参考指标,经从科技型数据库中提取出有研发机构的企业在企业研发投入强度、企业R&D投入水平、研发人员占比和创新发明水平四项指标的表现,与没有自有研发平台的企业进行相比,发现这些企业在上述四项指标的总体表现比无自有研发平台的企业普遍提升了约1.1~1.2倍。故对拥有自有研发平台的科技型企业,将其科技研发能力一级指标整体权重扩大1.1倍,以保证评价结果更接近于现实。

(3)运用功效函数进行无量纲处理

为消除科技型企业数据库内各企业指标实际值量纲不同对于结果的影响,选择功效系数评价法对科技型企业数据库内各企业的指标实际值进行转化,通过指标值与所属领域和同等规模企业的最优值和最劣值的对比,得到单个指标的功效系数,继而通过线性综合法计算出各综合功效系数。

3.2018年重庆市科技型企业知识价值信用评价及授信

2018年重庆科技型企业知识价值信用评价是基于重庆科技型企业数据库2017年企业年报数据来进行的。2017年,全市在重慶市科技型企业数据库系统登记注册的企业累计6725家,上报年报并经审核确认的科技型企业为6200家,2018年知识价值信用评价均基于重庆市科技型企业数据库中这6200家企业的数据。为保证数据的真实性,重庆市科技局在知识价值信用评价体系设计的同时,委托第三方利用大数据技术对重庆市科技型企业管理系统入库的企业数据进行数据真伪的比对,并在此基础上测算知识价值信用各相关指标值。

根据重庆生产力促进中心《2017年重庆市科技型企业年度发展报告》的数据,2018年重庆科技型企业知识价值评价各技术领域的主要数据指标如表3所示,可以看出不同规模、不同技术领域企业的主要指标数据差异显著,这也为分领域、分规模评价科技型企业知识价值信用提供了很好的依据。

对提交了年报并确认审核通过的6200家企业按所属领域进行筛选,并继而在不同技术领域内对不同规模进行分类,找出不同技术领域的三类不同规模企业的优劣的极值,用功效函数对各企业的各项指标值与同领域同规模企业的最优值与最劣值(忽略空值及非正值)进行对比,计算得出某一个特定企业某项特定指标的功效系数,再运用线性综合法得出特定企业的综合功效系数。通过功效函数把得分定义到[60,100]这个区间,再通过常用的扩大分差的办法,对原始分进行折合,根据国际通用的五级信用等级划分标准,得到2018年重庆科技型企业知识价值评价的授信等级。

根据科技型企业2018年入库企业表单筛选出提交2017年年报的企业,同时为保证数据的有效性以及分领域分规模对比的一致性,删除了无技术领域、企业规模信息以及指标数据缺失的单位。在此基础上,对2017年的数据进行比对,有效比对之后的企业数量为3867家。对这些企业进行全距差异度、分布差异度、等级差异度等的对比分析显示,2017年的评价方法使得企业之间得分差异显著,但偏向于大型企业易得高分,并且满分的企业相对较多。

2018年的评价方法由于运用了相对指标,削弱了大型企业数量指标的优势,并且将获取高分的难度进一步提高,服从正态分布,更符合实际情况。比较表4和表5,可以看出2018年的评价算法提升了B和C占比,降低了D和E两个等级占比情况,A等级占比情况变化不明显。这也符合统计学一般规律,企業等级呈正态分布。

为了继续验证模型的有效性,将2018年知识价值评价的分等结果与上一年度获得知识价值信用贷款的294家企业数据进行比对,企业名称匹配成功的共279家,通过对这279家企业从知识价值信用等级和银行审批额度与授信额度差异情况两个方面进行验证。32.62%的企业等级与上一年度评价等级一致,只有1.79%的企业等级变化幅度较大,其他企业的等级变化均在可接受的范围。

再继续对上一年度获批贷款企业的银行审批额度与企业授信等级进行对比,在279家企业中,通过对2017年度企业知识价值授信额度和银行实际发放贷款额的比较分析,有约三分之一的企业其银行审批额度小于授信额度,有59家企业的审批额度大于授信额度,而近一半的企业授信额度与银行审批额度相同。对2018年知识价值信用评价重点验证了银行审批额度大于或小于知识价值授信额度的情况,在104家银行审批额度小于授信额度的企业中,根据2018年新算法的运算结果,有76家企业评价等级降低或者不变,占比73.08%;59家审批额度大于授信额度的企业中,有51家企业信用等级不变或者有所提升,占比86.44%,与银行放款的实际匹配程度较高。

以上验证表明该模型能够较准确的评价企业信用等级,为政府和银行在为企业发放贷款等支持过程中提供有效的依据。

四、科技型企业融资难题破题之路

1.创新政府的政策支持

解决科技型企业融资难问题的重庆实践,重在制度创新、政策创新。重庆市瞄准了科技型企业创新能力及其知识价值,通过对科技型企业的知识价值进行合理的评价和授信,由财政资金建立知识价值信用贷款风险补偿基金,合作银行可在知识价值信用贷款的基础上叠加商业贷款,由此缓解了科技型企业的融资难问题。重庆市自2016年启动了“十百千”科技型企业培育工程,2018年完善了科技共享资源平台和科技型企业数据库,开发了知识价值信用贷款线上申报平台,实现了网上申报、网上审核、网上管理。通过科技创新券、企业知识价值信用评价、科技企业培育、天使投资基金、创业种子引导基金等制度,重庆市人民政府在成果转化、科技金融、资源共享等方面加强了政策引导,建立起“财政奖补+融资担保+减税降费+政策采购”的配套扶持政策体系,有力改善了企业融资环境。2019年重庆市进一步修订了《重庆市科技型企业入库培育实施细则》,依托企业数据库对入库科技型企业提供更为精准的服务和支持。

2.加强科技型企业的信用体系建设

科技型企业尤其是中小微科技型企业,由于自身管理不够规范,很难获得银行的青睐。仅有政府政策的引导,如果企业自身不注重规范化的管理和信用体系建设,也很难获得较高级别的知识价值信用等级。因此,科技型企业自身需要修炼好内功,规范自身的管理,提升财务等各项指标的透明度,在大数据时代,认真对待工商、税务、知识产权等各级管理部门数据的统计工作,做好基础数据的规范整理。随着企业征信体系的建设推进,未来的融资等各项支持政策也必将以大数据呈现出来的企业信用为基础来进行筛选。

3.提升银行金融创新服务

银行是知识价值信用贷款实施的重要主体,知识价值信用贷款为纯信用贷款,无抵押,且银行执行贷款基准利率,所以该项政策,从一开始对银行的金融服务就提出了新的挑战。一是银行如何快速响应该项需求,提高贷款效率;二是如何做好风险防范,对于科技型企业,动态把握哪些数据和信息,方可及时预警;三是需要思考以知识价值为代表的纯信用贷款,在未来会有怎样的发展趋势,银行如何结合已有的实践提供更多的创新服务。 2018年《重庆市人民政府办公厅关于推进金融标准创新建设的实施意见》提出对符合国家重大发展战略、供给侧结构性改革、大数据智能化领域的实体经济企业,实施细化分类名单制管理、继续推进联合授信试点、提升金融科技运行效能,银行也会继续在多样化的创新服务中更好的缓解企业的融资需求。

4.加强多部门的协作

科技型企业的融资难问题,往往是多种因素综合作用的结果。以研发投入因素为例,研发投入过高导致企业资金缺口大,是造成科技型企业融资难问题的主要原因,但研发投入过高有可能是因为企业所处领域技术更迭快而导致的持续投入;也有可能是研发大环境难以支撑,从而需要企业外包或者外聘技术团队从而加大了成本投入等,由此可见,技术、人才、资源、环境等诸多因素共同导致了科技型企业的融资难问题,而在支持企业的各项政策中,跟人才相关的优惠政策、跟研发创新相关的支持政策、跟风投、直接融资相关的政策等可能出自不同的管理部门,在管理上或者政策的宣讲上难以形成合力,降低了政策的实施效果。重庆知识价值信用贷款在多部门协作上做了很好的探索,考虑到数据的真实性是整个知识价值评价的核心基础,重庆市科技局通过与知识产权局对接,获取科技型企业的科技产出等显性成果;通过与税务部门对接,获取研发费用加计扣除值,二次对比科技型企业的研发投入。总之,以大数据为手段,加强了各部分的协作,助力知识价值信用评价及其实施。

参考文献:[1] 孔海文.中国科技型中小企业的融资困境问题研究[J].北方经贸,2017(2):136-137.

[2] 柳成洋,王东升.科技型企业融资增信问题破解[J].开放导报,2018(4):106-109.

[3] 顾天佑.科技金融支持中小企业面对的困境及其应对[J].中国经贸导刊,2019(3):70-71.

[4] 汪泉,曹阳.科技金融信用风险的识别、度量与控制[J].金融论坛,2014(4) : 60-64.

[5] 钱宇丹,尹奎杰.知识产权担保融资制度探究 ——以科技型中小企业为例[J].学术交流,2015(12): 132-135.

[6] 殷贵梅.多方共担风险的科技金融苏州模式研究[J].金融纵横, 2016(7): 77-80.

[7] 李玥,张雨婷,郭航,等.知识整合视角下企业技术创新能力评价[J].科技进步与决策,2017(1) : 131-133.

[8] 张林, 宋阳.企业技术创新能力评价体系构建研究[J].商业经济研究, 2018(10):114-17.

[9] 朱俊杰.重庆市知识价值信用贷款发展对策建议[J].经济研究导刊,2019(29):146-148.

How to Solve the "Financing Problem" of Scientific and Technological Enterprises?:

Analysis of the Practice of Knowledge Value Credit of Scientific

and Technological Enterprises in Chongqing

LIU Dai 1a,1b, WANG Chong-ju 1a, LI Jun-feng 2

(1.a. Yangtze Upriver Economic Research Center; b. Rongzhi College, Chongqing Technology and Business University, Chongqing 400067, China; 2. Chongqing Productivity Promotion Center, Chongqing 401147, China)

Abstract: As the main part of innovation activities, scientific and technological enterprises are facing the problem of financing difficulties because of the typical characteristics of "light assets" caused by the capitalization of intellectual property rights. Therefore, in 2017, Chongqing officially launched the pilot reform of knowledge value credit loan for science and technology-based enterprises, carried out knowledge value credit evaluation for science and technology-based enterprises, and implemented pure credit loan by cooperative banks, which initially explored to solve the financing problem of science and technology-based enterprises. In 2018, Chongqing Science and Technology Bureau optimized the evaluation model of scientific and technological knowledge value, and gradually expanded the scope of the pilot. This paper comprehensively analyzes the general idea and process of the knowledge value credit loan of Chongqing science and technology-based enterprises in 2018. Through the empirical analysis of the knowledge value financing of Chongqing science and technology-based enterprises, it summarizes and puts forward the ways to solve the problem by innovating the government's policy support, strengthening the construction of the credit system of science and technology-based enterprises, improving the bank's financial innovation service, and reinforcing the multi-sector cooperation.

Key words: financing difficulty; science and technology-based enterprises; knowledge value credit; science and technology innovation ability

CLC number:F273.4 Document code: A Article ID: 1674-8131(2020)04-0050-09

(編辑:莫远明)