非洲各国油气资源潜力及选区研究

王宇坤

( 中国石化集团国际石油勘探开发有限公司)

近年来,非洲地区的石油储量和产量不断增加,在全球能源供应格局中的地位大幅度提升[1,2]。随着贸易条件的改善以及全球经济联系的增强,投资环境日益良好。非洲作为中国第二大石油进口来源地和最大的海外份额油来源地,是中国重要的能源合作伙伴[3]。伴随中国经济新常态战略机遇期的到来,非洲作为中国企业“走出去”的主战场,将会有更加重要的战略地位[4,5]。欧美发达国家石油企业对非洲投资整体下降,更为中国石油企业在非洲发展提供了机遇[6]。在此背景下,非洲资源潜力和战略选区问题成为中国石油公司拓展海外业务的关注重点。

一直以来,学者专家对非洲资源潜力和中国企业在非洲的油气战略进行了不同角度的研究[5-10],这些研究一般从勘探选区的角度考虑,对各国盆地地质、资源和投资环境相结合进行详细分析的不多。本文从非洲各国含油气盆地地质和资源情况出发,结合全资产生命周期综合评价模型,考虑研究对象的勘探评价、开发生产等特点,探究非洲主要国家的资源潜力、政治经济情况,为综合选区和资源拓展提出方向性建议。

1 非洲油气资源分布概述

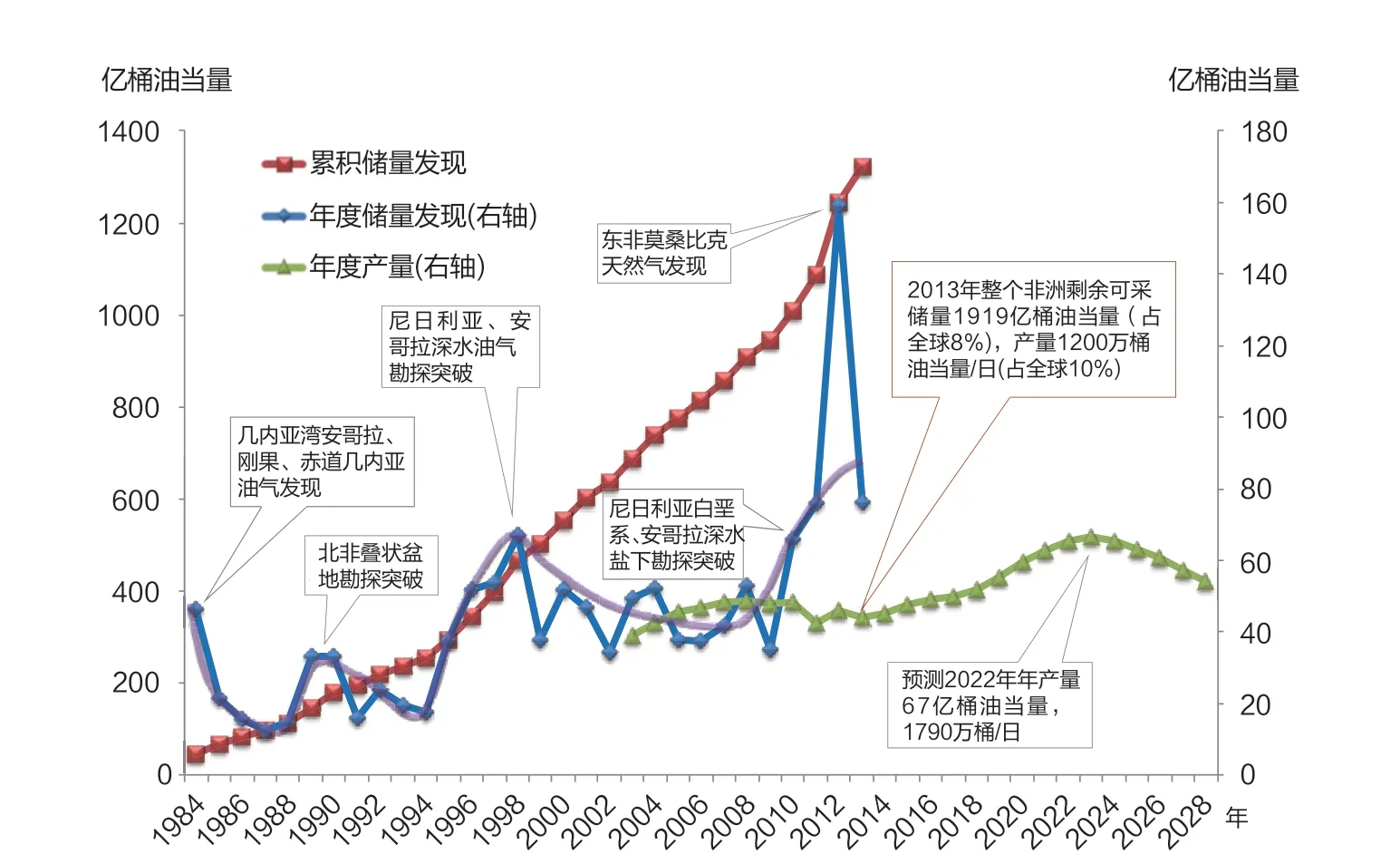

非洲为世界第二大洲,面积达3022万平方千米,占世界陆地总面积的20.4%,由53个国家组成,人口约11亿,习惯上将非洲分为东非、西非、北非、南非和中非5个区域。近年来,非洲油气资源可采储量增长迅速,油气产量前景广阔,已在北非、西非等传统产油区取得重要进展,也在东非、非洲内陆获得重要突破(见图1)。2020年,整个非洲油气剩余可采储量为2083亿桶油当量,由1991年占世界总储量的6%上升至13%;产量1324万桶油当量/日,约占世界总产量的9%。上世纪90年代以来,非洲经济增长明显提速;2008年国际金融危机中,非洲经济表现出良好的抗冲击弹性[2]。近年来,非洲营商环境改革成效斐然,基础设施支出增加且质量改善[3]。2000年以来,随着“走出去”战略的提出以及中非合作论坛的召开,掀起了一股中国企业尤其是资源类企业在非洲进行直接投资的热潮。

图1 非洲油气储量发现及未来产量预测

本研究涉及非洲36个主要和潜在产油气国家(后文列出的32个国家,不包括多哥、圣多美和普林西比、几内亚共和国、苏丹,这4个国家虽然可能在未来有潜力,但仅初步研究了其相关投资环境),65个沉积盆地和90个含油气次盆地。从分布上看,北非、中非、西非是油气勘探成熟区及主要产区,东非是勘探热点及快速成长区。在陆上,北非油气主要分布于阿尔及利亚、利比亚、埃及北部,以及突尼斯南部的苏尔特、伊利济、北埃及等沉积盆地;中非、西非油气由象牙海岸的加蓬、下刚果、宽扎等盆地延伸至安哥拉[8]。海上石油主要在几内亚湾一带的大陆架上,以尼日尔三角洲等沉积盆地为代表。

2 非洲主要国家盆地类型和资源潜力

2.1 非洲主要国家盆地类型及综合地质

非洲是冈瓦纳大陆一部分,其区域石油地质和盆地形成与冈瓦纳大陆显生宙以来的构造演化相一致[7]。非洲北部为古特提斯海的南岸,早古生代撒哈拉地台及其以北被动陆缘的发生、发展与沉积控制了北非油气的区域分布。中、新生代冈瓦纳的裂解及大西洋、印度洋的形成与发展控制了非洲东、西海岸诸盆的区域石油地质条件以及内陆裂谷系的油气前景[11]。区域性的板块构造活动导致非洲板块不同区域及部位形成并发育了不同成因、不同类型的沉积盆地,并具有不同的油气潜力。按地质成因,可分为3类盆地:1)大陆边缘新生代进积三角洲盆地,中、新生代裂陷盆地,中、新生代走滑盆地;2)克拉通内裂谷盆地,前陆盆地;3)中、古生代坳陷盆地(见表1)。

?

不同类型的盆地因独有的古地理背景、不同的沉积地层,形成了不同的油气成藏体系[7,9]。依据盆地类型、富含油气情况、水深区带,结合各个次盆的成油气地质条件,对非洲36个国家的65个沉积盆地、90个含油气次盆进行综合地质研究认为,大陆边缘新生代进积三角洲盆地为非洲最为富含油气的地区之一,按成藏条件可分为4类。1)A类盆地:大陆边缘新生代进积三角洲盆地,主要分布于尼日利亚的尼日尔三角洲和埃及的尼罗河三角洲,油气可采储量占整个非洲的30%左右[12]。这类盆地成油气地质条件良好,区域构造地质背景极有利于烃源岩形成,主要以第三系砂岩储层为主。2)B类盆地:大陆边缘中、新生代裂陷盆地和走滑盆地,主要分布于非洲近岸地区,是非洲富含油气地区。这类盆地成油气地质条件良好,主要以中、新生代的砂岩为主,部分为碳酸盐岩储层。西非中南部的盆地(例如下刚果、宽扎等盆地)成藏条件最好,东非南部和北非次之,而西非西南部和东非东部,由于烃源岩和储层品质参差不齐,成藏条件一般。3)C类盆地:克拉通内裂谷盆地,主要集中在中非剪切带和新生代东非裂谷系内,大部分裂谷盆地发育了陆相河流-三角洲-湖泊沉积体系,成油气条件良好。4)D类盆地:中、古生代坳陷盆地和前陆盆地,主要分布于非洲北部和南部的海西褶皱带内,盆地内地形变形和剥蚀严重,烃源岩保存较差,油气成藏条件不如上述盆地。

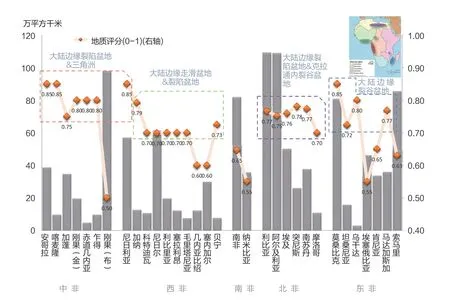

图2 非洲各国主要含油气盆地面积及综合地质评分

总体来看,油气勘探程度较高的富含油气盆地,在陆上和浅水区带地质风险较小,但仍面临一定难点,例如,盐下地震成像等圈闭落实方面的技术挑战,以及成油气地质规律认识的突破。而油气勘探程度相对低的地区,虽地质风险较高,由于与富含油气盆地具有可类比的地质条件,仍具有良好的资源前景[7,11](见表1)。

从地区、国家看,中非、几内亚湾地区和北非地区的含油气盆地面积最大,综合地质评分最高(见图2)。中非、几内亚湾地区以大陆边缘中、新生代裂陷盆地和三角洲盆地为主;北非地区以大陆边缘裂陷盆地和克拉通内裂谷盆地为主。西非西南部主要以大陆边缘走滑盆地和裂陷盆地为主,盆地面积和综合地质评分较高,具有一定潜力。东非地区主要以大陆边缘裂陷盆地为主,成油气地质条件变化较大。南非地区主要为前陆盆地及大陆边缘裂陷盆地,成油气地质条件较差。概括而言,北非和几内亚湾沿岸具有最大的资源规模,东非大陆边缘具有良好的资源潜力,西非西南部、中非和东非板内中新生代裂谷盆地和马达加斯加西南大陆边缘盆地具有一定的资源前景。

2.2 非洲主要国家资源和产量情况

非洲主要32国有待发现原油444亿桶和待发现天然气341万亿立方英尺(见图3),主要原油发现潜力集中在尼日利亚、阿尔及利亚、马达加斯加、南苏丹、莫桑比克、加蓬,共275亿桶,占整个非洲的54%;主要天然气发现潜力集中在尼日利亚、阿尔及利亚、马达加斯加、南苏丹、莫桑比克、加蓬,共210万亿立方英尺,占整个非洲的58%。

根据伍德麦肯兹(2020年)数据,非洲主要35国剩余可采原油储量740亿桶,天然气储量668万亿立方英尺(见图4)。原油产能潜力主要分布于传统产油区,即几内亚湾和北非地区。几内亚湾、北非、东非天然气产能潜力巨大。

从剩余经济可采和技术可采储量的角度来看,安哥拉、尼日利亚、利比亚、阿尔及利亚、埃及剩余原油经济可采储量最多。尼日利亚和莫桑比克地区天然气经济转换率不高,仍有很大潜力(见图5)

根据伍德麦肯兹公司数据,2020年,非洲5个主要产油国为尼日利亚、阿尔及利亚、埃及、安哥拉和利比亚,产量合计为1128万桶油当量/日,其中原油产量为593万桶/日;其余产油国的产量为196万桶油当量/日,其中原油产量为146万桶/日。

3 非洲主要资源国综合评价

3.1 全资产生命周期综合评价模型

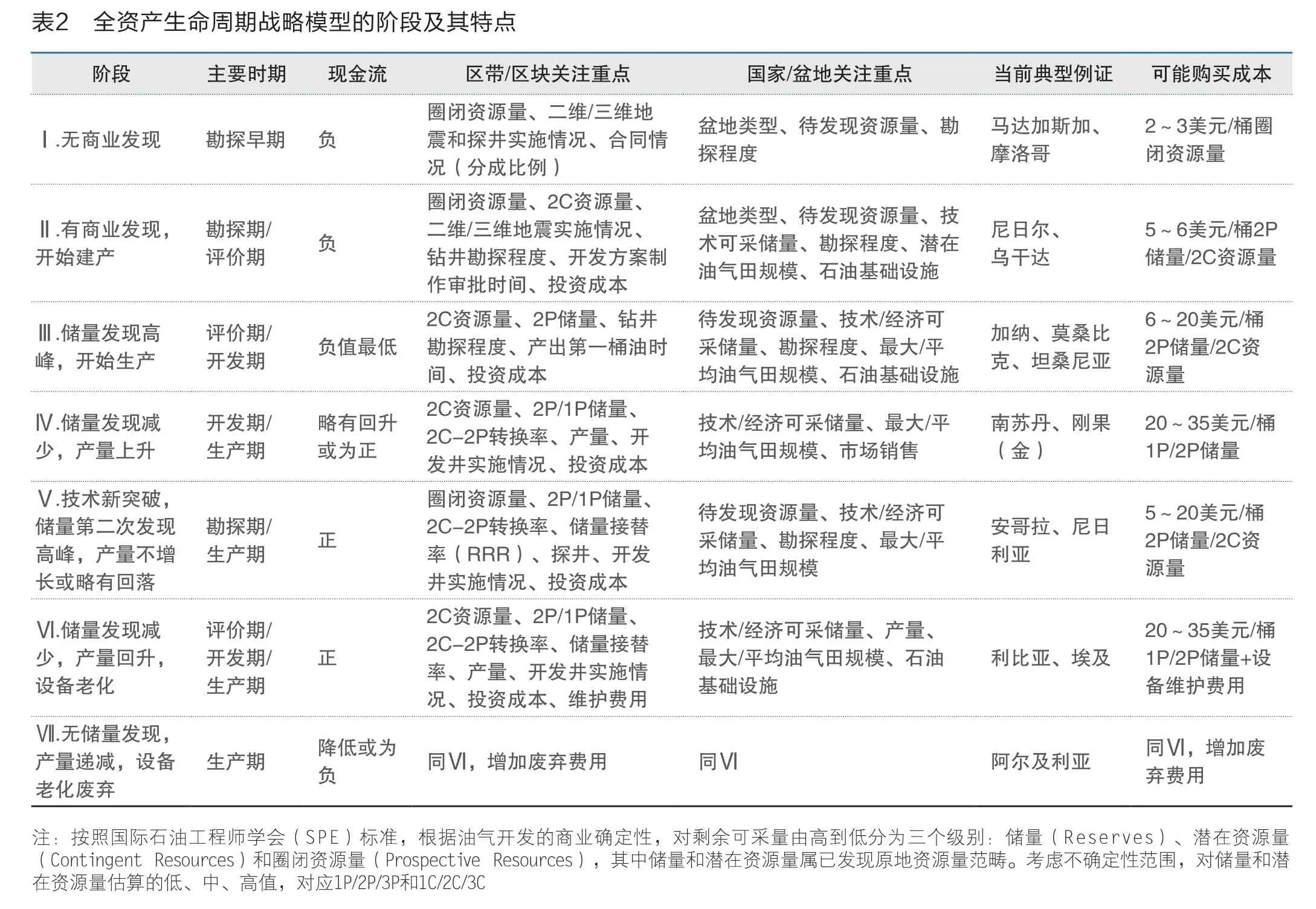

海外油气业务拓展往往面临地质、资源、经济和政治多方面的考量[15]。对此,可从战略和策略两个角度,对国家、盆地、区带和区块进行分级评价研究(见图6)。

理想化的全资产生命周期中的储量发现(勘探评价)和产量(开发生产)可分为7个阶段(见表2)。依据国家/盆地/区带/区块处于的不同阶段,综合考虑潜力,进行战略和策略级别的评价。各不同阶段均需综合考虑基本石油地质条件、资源情况及政治经济情况,但各有重点。

从勘探评价考虑,处于Ⅰ、Ⅱ、Ⅴ阶段的国家/区块具有较高的进入价值,需着重对地质条件、勘探程度、圈闭资源量、潜在开发指标、投资成本等进行综合评价,尤其应注意平均商业成功率,成本是否能回收等因素;从开发生产角度考虑,处于Ⅱ、Ⅲ、Ⅴ阶段的国家/区块具有较高的进入价值,需着重对2C资源量与2P储量、开发指标、投资成本、基础设施、销售市场等进行综合评价,尤其应注意未来开发投入及周期,产出第一桶油的时间等因素。前瞻性和实际性是国家/盆地战略评价的要点,时效性和经济性是区带/区块精细评价的要点。

3.2 综合评价

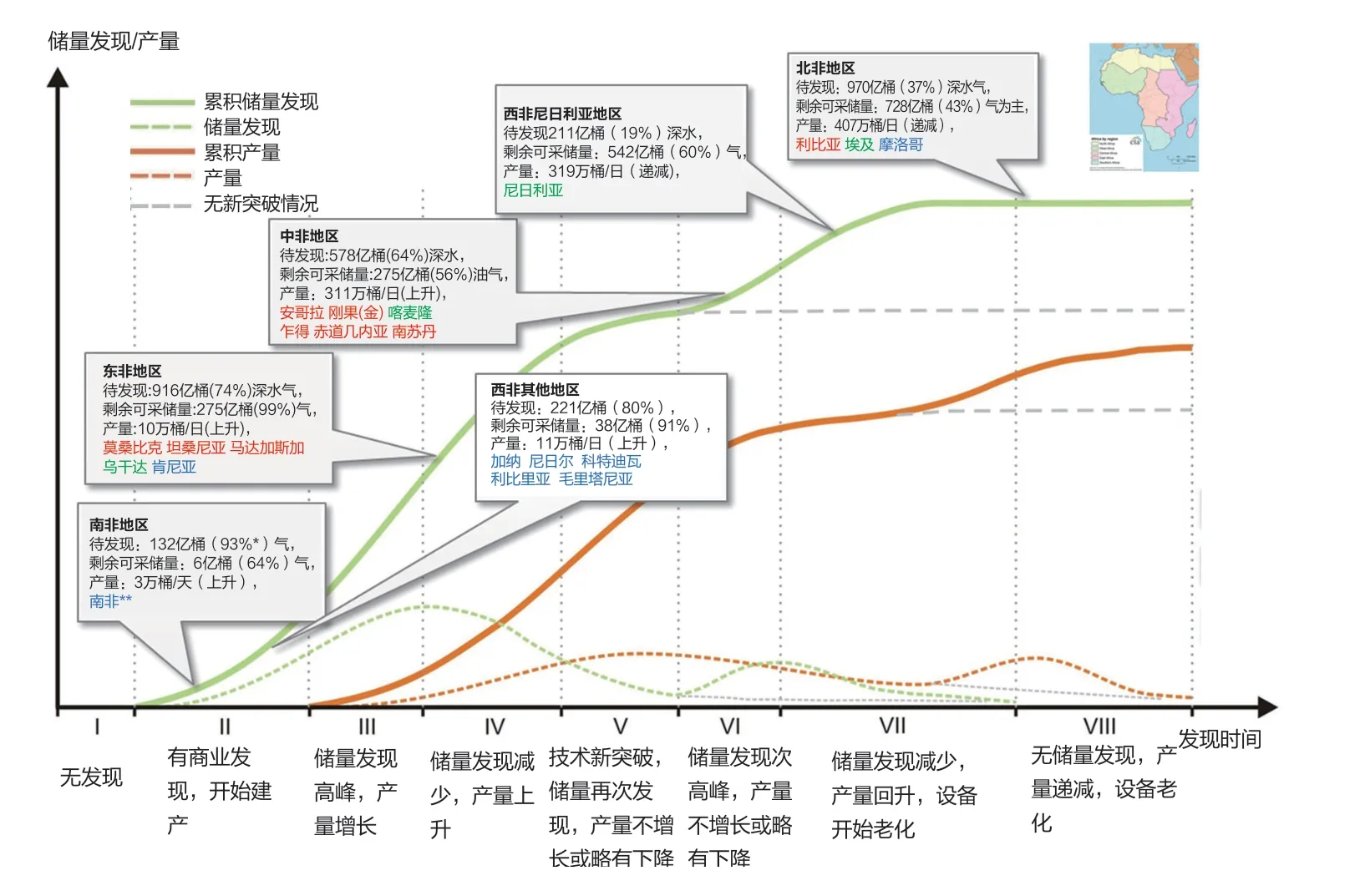

在资金和技术支持下,非洲地区油气勘探开发活动日益活跃,非洲的油气储量和产量都呈现出新格局。笔者着眼于战略层面,结合地质评价和投资风险,考虑待发现储量、剩余可采储量、最大/平均油气田规模、未来产量预测和近年来主要油气行为等状况,以及油气资产生命周期中所处的位置,分别提出对策建议(见图7、表3)。

4 非洲地区战略研究

4.1 综合选区和资源拓展

非洲地区油气资源潜力巨大,产量前景良好,近年来投资环境日益改善[2,14]。作为非洲主要产区,埃及、尼日利亚、利比亚、阿尔及利亚、安哥拉的地位不会改变,其他区域的地位或有所提升,特别是东非、西非区域。非洲地区可能的资源拓展方向有以下几个。

图7 非洲各地区资源战略评价

1)以几内亚湾为核心,向西至利比里亚,向东至安哥拉,以摩洛哥为潜在勘探战略扩充点。该方向的特点为中风险、较高投入、中短周期、中高回报。未来几内亚湾仍是非洲主要产区,以评价期/开发期资产为主。几内亚湾以西,加纳、科特迪瓦、利比里亚等国家投资环境良好,以勘探期/评价期资产为主,近年来,深水白垩系浊积砂体勘探取得重大成果,并已迅速建产。几内亚湾以东以评价期/开发期资产为主,石油基础设施相对完善,近年来,刚果(金)、安哥拉地区盆地深水盐下的重要发现增加了该区的资源潜力和产量基础。摩洛哥的索维拉盆地深水盐构造勘探可为战略扩充。

2)以埃及为核心,向西至阿尔及利亚。该方向的特点为低风险、较高投入、短周期、中低回报。北非地区资源潜力有限,主要以评价期/开发期项目为主,未来北部深水地区仍有较大的天然气勘探开发潜力。利比亚地区虽然资源潜力良好,但存在较大的投资环境风险。

3)以莫桑比克为核心,向北至肯尼亚,以马达加斯加为勘探战略扩充点。该方向的特点为中风险、中低投入、长周期、中低回报。近年来,莫桑比克的鲁伍马盆地获世界级深水天然气发现,并在北部盆地持续有新的气田发现。深水天然气产能建设是该区域未来的热点。马达加斯加南部穆龙达瓦盆地与鲁伍马盆地类似,天然气勘探可作为战略扩充。

4)以南苏丹、乌干达为核心,向南对一系列裂谷盆地进行勘探。该方向的特点为高风险、低投入、中长周期、中回报。近年来,乌干达地区的艾伯特-爱德华裂谷盆地获得规模储量发现,并已开始基础设施建设。南部盆地类型相似,具有一定勘探潜力。

4.2 非洲地区战略研究

企业的发展战略是指依据企业确定的长期目标与近期目标,选择企业达到这些目标所遵循的途径,并为实现这些目标而对企业重要资源进行管理[17]。石油公司的发展战略除了要对资源潜力、政治经济进行综合考虑,还要考虑内外部环境,例如投入资金额度、人力资源、技术能力、其他公司策略等[15]。

来自欧、美、亚洲的外国石油公司与越来越多的非洲本土石油公司的竞争态势引起世人关注。全面竞争的格局已在非洲地区基本形成并将长期持续,西方国际大石油公司将继续保持优势,亚洲国家石油公司迅速发展,本土石油公司所独有的地域优势将逐渐凸显[18,19,20]。

据此,中国石油企业要从国际化向本土化转变,加大当地社会发展和公益事业投入,树立企业品牌;要从单打独斗向强强联合转变,从贸易合作为主向投资合作转变,采取多种方式,增加在主要油气合作区的市场份额;要从政治优势向技术优势转变,例如发挥国内精细勘探和提高采收率等方面的技术优势。石油公司应以追求价值增长为核心理念,以公司的良性发展、有机成长为战略目标,建立合理的资产结构,保持健康的储量接替,实现公司的可持续发展,在保证产量和效益的基础上,谋求区域性合理的资产组合。

5 结论

非洲地区盆地资源潜力巨大。北非和几内亚湾沿岸具有最大的资源规模,东非大陆边缘具有良好的资源潜力,西非西南部,中非、东非板内中新生代裂谷盆地和马达加斯加西南大陆边缘盆地具有一定的资源前景。

非洲地区产量前景良好。埃及、尼日利亚、利比亚、阿尔及利亚、安哥拉在未来仍会是非洲主要产区;坦桑尼亚或将成为较有影响力的产区。

根据全资产生命周期综合评价,几内亚湾区域为非洲最优进入区域;尼日利亚、安哥拉为最优进入国家。

非洲地区可能的资源拓展方向主要包括以1)几内亚湾、2)埃及、3)莫桑比克、4)南苏丹与乌干达为核心的四种;其中以几内亚湾为核心的资源拓展方向具有中风险、较高投入、中短周期、中高回报的特点,为最优选择。

石油公司发展战略应立足于现有资产,形成协同效应,建立合理的资产结构,保持健康的储量接替,实现公司的可持续发展。