新金融工具准则下购买理财产品及结构性存款的会计处理

龙敏

摘要:2018年,新《企业会计准则第22号——金融工具确认和计量》开始实施,非金融机构购买银行理财产品及结构性存款的会计处理也随之发生了改变。文章结合新旧准则的差异,对实务中的会计核算问题进行了分析,并列举了部分上市公司的会计处理方法,为实务中的会计处理提供一定的借鉴。

关键词:新金融工具准则;理财产品;结构性存款

引言

2017年3月,财政部印发修订了《企业会计准则第22号——金融工具确认和计量》[财会〔2017〕7号](以下简称“新准则”),来替代2007年开始实施的第22号企业会计准则(以下简称“旧准则”)。对于很多非金融企业而言,影响最大的就是购买的理财产品及结构性存款如何确认、计量,新准则已于2018年1月1日实施,但实务处理时仍存在一些疑惑,故文章结合CAS22对购买的理财产品及结构性存款的会计处理进行简要分析与探讨。

一、新旧准则差异

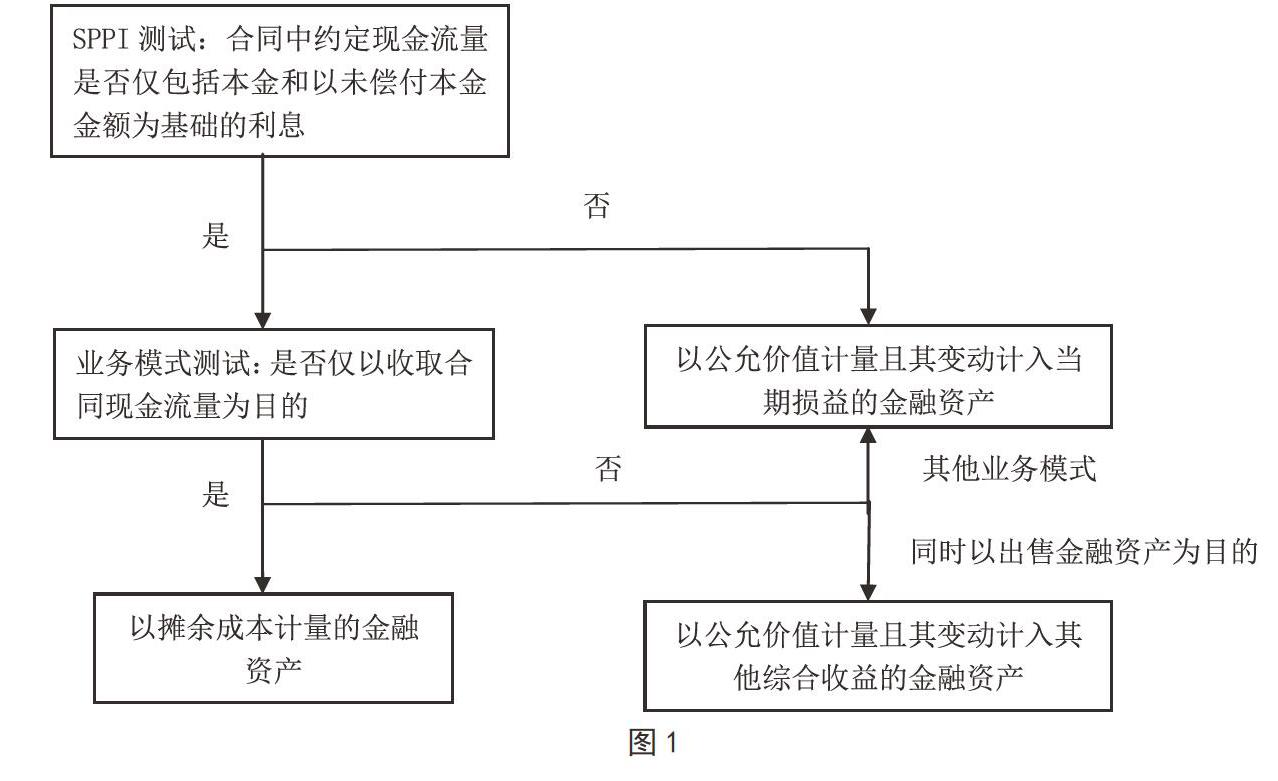

新准则将金融资产划分为以摊余成本计量的金融资产(amortised cost,以下简称“AC”)、以公允价值计量且其变动计入其他综合收益的金融资产(fair value through other comprehensive income,以下简称“FVTOCI”)、以公允价值计量且其变动计入当期损益的金融资产(fair value through profit or loss,以下简称“FVTPL”)。因为名字及会计处理方法相似,很容易让人理解为其分别对应旧准则的持有至到期投资、可供出售金融资产、以公允价值计量且其变动计入当期损益的金融资产。不过,这种理解是不准确的,因为金融资产的分类标准发生了显著地变化。

旧准则第十八条指出,不符合贷款和应收款项、持有至到期投资、以公允价值计量且其变动计入当期损益的金融资产等三类资产确认条件的金融资产需指定为可供出售金融资产。

而新准则中,具有类似托底性质的却是FVTPL。新准则第十九条将FVTPL定义为,AC和FVTOCI之外的金融资产。

所以,新旧准则不仅仅是金融资产分类名字的变更,更是实质的变化,下面就具体介绍一下新准则如何进行分类。

新准则第十七条规定,同时满足下面条件的金融资产才可以指定为AC:

1.企业持有该资产的目的仅为收取合同中约定的现金流量;

2.该金融资产的合同现金流量仅包括本金和以未偿付本金金额为基础的利息。

新准则第十八条规定,同时满足下面条件的金融资产才可以确认为FVTOCI:

1.企业持有该资产的目的,既包括收取合同现金流量,又包括出售该金融资产;

2.该金融资产的合同现金流量仅包括本金和以未偿付本金金额为基础的利息。

(新准则第十九条介绍了例外情况:企业可以将非交易性权益工具投资直接指定为FVTOCI,但后续不得撤销该指定。因该条为特殊指定,故不在文章中进行讨论。)

从定义可以看出,如要定义为AC及FVTOCI,该金融资产必须通过“合同现金流特征”测试,也称SPPI(Solely Payment of Principle and Interest on the Principle)测试。新准则第十六条中介绍,如果要通过SPPI测试,金融资产在合同存续期间产生的合同现金流量仅包含本金和以未偿付本金金额为基础支付的利息,即与基本借贷安排相一致,可以理解为应与银行发放借款类似,仅能获得贷款方到期支付和提前偿还的本金、按时支付的利息,而利息金额仅取决于本金和利率,利率又仅取决于货币时间价值、贷款方的信用风险和基本借贷风险。所以,除特殊指定外,权益工具投资因现金流入无法预测且为股息和资本处置收益,故不能通过SPPI测试,可直接作为FVTPL进行确认计量。

其次,决定金融资产初始确认类别的是金融资产被管理的业务模式,如持有目的仅为收取合同现金流量,则分类为AC;如持有目的同时包括收取合同现金流量和处置金融资产,则分类为FVTOCI。

所以,金融资产初始确认分类判断思路汇总如图1所示:

二、购买银行理财产品的会计处理

(一)保本保收益類理财

该类理财产品与定期存款类似,其现金流由到期支付的本金和利息组成,可以通过SPPI测试。且一般情况下公司为取得理财收益,一般不会提前转让,业务模式为收取合同现金流量,故可以按照AC进行计量。将原始期限在一年上的理财产品作为“债权投资”列报,其中剩余期限在一年内的部分重分类为“一年内到期的非流动资产”,将原始期限在一年内的理财产品作为“其他流动资产”列报。

每月末,需按照合同约定利率计提“投资收益”和“其他应收款”(因利息未到支付期,故不建议计入“应收利息”)。

(二)其他类型理财

保本浮动收益理财、非保本浮动收益理财、非保本保收益理财的现金流虽也是由到期支付的本金和利息组成,但是利息并不是在未偿付本金金额的基础上。考虑货币时间价值和信用风险、基本借贷风险的对价,而是取决于理财产品发行方通过持有基础资产赚取的收益以及出售基础资产赚取差价等因素,故未通过SPPI测试,只能分类为以FVTPL。将原始期限在一年上的理财产品作为“其他非流动金融资产”列报,其中剩余期限在一年内的部分重分类为“一年内到期的非流动资产”,将原始期限在一年内的理财产品作为“交易性金融资产”列报。

对于低风险(本金几乎无损失风险,收益确定性较大)的理财产品,在每月末也应按照预计收益率计入“公允价值变动损益”和FVTPL。如理财产品风险较大,则需使用估值技术计量对其公允价值评估,并将变动计入“公允价值变动损益”。

新准则未提及金融资产终止确认时,已计提的公允价值变动损益如何进行账务处理。但可参照新准则《应用指南》例题21、22,该部分公允价值变动损益在理财产品到期时,未转入“投资收益”。

需要注意的是,现金流测试应该按照双方签署的合同来进行判断。实务中购买关联方发行的理财产品,虽私下承诺保本保收益,但没有合同约束,不能认定为保本保收益理财。

同时,新准则《应用指南》也提示,企业需对特定的基础资产或其现金流量进行评估(即穿透),来确定合同是否符合本金加利息的合同现金流特征。证监会出版的《上市公司执行企业会计准则案例解析(2019)》中案例 2-11也列举了例子:某款非保本浮动收益型理财产品的基础资产为单一固定利率信贷资产,理财产品的存续期限与该信贷资产的剩余存续期限相同,且该理财产品收入的唯一来源是该信贷资产利息收入。对理财产品进行穿透后,发现理财产品将收取的现金流量仅为信贷资产的本金和固定金额利息,可以通过SPPI测试。同时企业持有该理财仅为收取合同现金流,不以出售为目的,则可以将该理财产品分类为AC。不过,例题中也指出,目前实务中,很多银行理财产品无法穿透判断其基础资产是否满足本金加利息的合同现金流量特征,此时理财产品只能按照前文所说分类为FVTPL。

三、购买结构性存款的会计处理

结构性存款是指嵌入金融衍生产品的存款,通过与利率、汇率、指数等的波动挂钩或者与某实体的信用情况挂钩,使存款人在承担一定风险的基础上获得相应的收益。

之前,许多结构性存款产品和普通的定期存款没有本质区别,只是利率偏高,作为保本理财的替代品,变相高利吸储。但为了杜绝“假结构”、规范银行运作管理,中国银保监会于2019年10月颁布了《关于进一步规范商业银行结构性存款业务的通知》,强调纳入存款管理和衍生品真实交易。结构性存款回归收益与衍生品挂钩的特征。

收益既与衍生品挂钩,则收益不像基本借贷安排里仅为弥补本金不能收回风险而收取的利息,因而无法通过SPPI测试,则应分类为FVTPL。根据结构性存款的原始期限和剩余期限,作为“交易性金融资产”“其他非流动金融资产”“一年内到期的非流动资产”列式在报表上。

四、部分上市公司核算举例

部分上市公司在2018年报中披露的理财及结构性存款的核算情况如表1所示。

从表1中可看出,旧准则下,上述公司按照理财产品的性质有的分类为可供出售金融资产、有的分类为贷款和应收款,在新准则下,均作为FVTPL进行核算,证明了新旧准则中金融资产的类别变化不仅仅是名字变更,而是实质性的变化。

同时,上述公司对理财产品和结构性存款的会计处理与前文分析的作为FVTPL或AC核算的建议相一致。

结语

在新金融工具准则下,购买的保本保收益理财建议按照“以摊余成本计量的金融资产”进行计量。除非对理财产品与结構性存款穿透后,发现其品基础资产的合同现金流量仅包括本金和以未偿付本金金额为基础的利息,否则,保本浮动收益理财、非保本浮动收益理财、非保本保收益理财及结构性存款建议按照“以公允价值计量且其变动计入当期损益的金融资产”进行计量。

参考文献:

[1]财政部:《关于印发修订<企业会计准则第22号——金融工具确认和计量>的通知》,财会〔2017〕7号.

[2]财政部:《关于印发修订<企业会计准则第22号——金融工具确认和计量>的通知》,财会〔2006〕3号.

[3]财政部会计司编写组:《<企业会计准则第22号——金融工具确认和计量>应用指南》,中国财政经济出版社,2018:58–62.

[4]中国证券监督管理委员会会计部.上市公司执行企业会计准则案例解析(2019)[M].北京:中国财政经济出版社,2019:72–74.

[5]银保监会:《中国银保监会办公厅关于进一步规范商业银行结构性存款业务的通知》,银保监办发〔2019〕204号.