浅析国际工程项目卖方信贷融资

闫智伟

【摘 要】 本文从项目实践的角度,将对外承包工程中卖方信贷融资的几类常见模式进行了对比,结合中国信保保险的保障内容、审批、除外责任等因素和特点,分析了中国信保不同保险险种的选择对卖方信贷业务的风险缓释作用和再融资资金的杠杆作用。

【关键词】 对外承包工程 卖方信贷 信保保险

一、引言

从改革开放以来,我国经贸活动的体量和发展形态都得到了迅速发展和转变。早期以对外贸易作为主要的经济活动形态,产品类型也多以劳动密集型产业为主。随着我国国内基建活动增长和基建企业能力的增强,自90年代初,我国企业对外承包工程已初具规模,承保项目多以资本密集型项目为主,因此,对外承包工程活动整体都以政府或国有企业为主导,对海外项目的融资需求也是以政府对政府(G-G)的模式进行。随着亚洲金融危机、美国次贷危机等负面经济影响,主权政府债务压力增加、担保能力下降,大型项目的开发从政府主导(政府担保或政府借款)的形式逐步转化为公私合营(PPP)或私人资本参与或主导(PFI,Private Fund Initiative)的形式。

私人资本参与度的增加激活了海外承包工程市场的活力,我国对外承包工程从2010年至2019年新接订单年复合增长率为7.6%,完成合同额年复合增长率也达到了7.2%。早期对外承包工程在政府或国资背景企业的主导下,项目融资模式多以主权借款或主权担保为主,买方信贷包括中国信保中长期信用保险和“两优贷款”的使用为主要的融资工具。由于对外承包工程资金需求量较大,对私人资本的财务状况和盈利目标造成了较大的压力,私人资本对承包商的融资配套能力提出了更为严苛的要求,近期,主要以买方信贷、卖方信贷、小比例参股和项目融资作为主要融资形式,形成了EPC+F(Financing)以及EPC+F+I(Investment)的主要商业模式。而综合考虑了融资审批时间、融资对于项目开发商财务状况要求、担保要求、融资条件、融资期限等因素,以出口方作为主要增信提供方的卖方信贷成为了对外承包工程常见的融资模式。

中国出口信用保险公司(“中国信保”)为2001年我国政府为支持海外出口贸易所设立的政策性信用保险机构。在海外项目投融资配套产品中,主要以出口买方信贷保险、出口卖方信贷保险、出口延付合同再融资保险、短期出口信用保险特定合同保险、海外投资(股权/债权)保险为主。在卖方信贷中,灵活地使用中国信保的保险产品,不仅在风险上起到了缓释作用,也在资金的使用上较好地发挥了保险的杠杆作用。

二、出口卖方信贷的常见模式

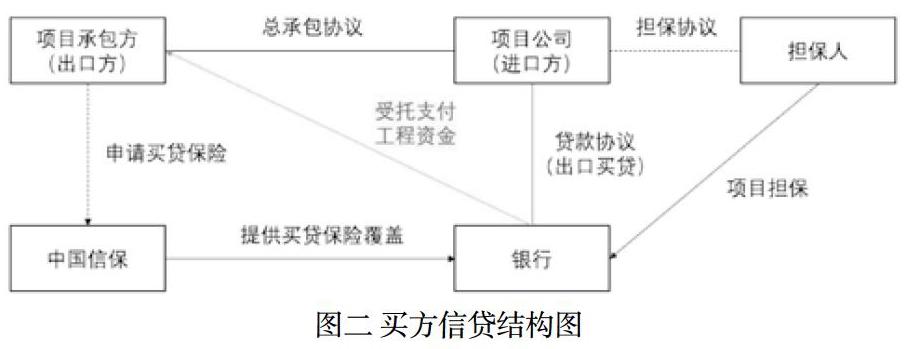

在常规的买方信贷中,进口方作为信贷资金的借款人,采用资产抵押、股权质押或其他方连带责任担保的形式进行增信,银行作为贷款方基于对进口方及增信措施的评估进行信贷审核,在买方信贷的结构中,银行多会要求借款人投保中国信保出口买方信贷保险,由出口买方信贷保险对银行信贷资金的政治风险和商业风险进行风险覆盖。

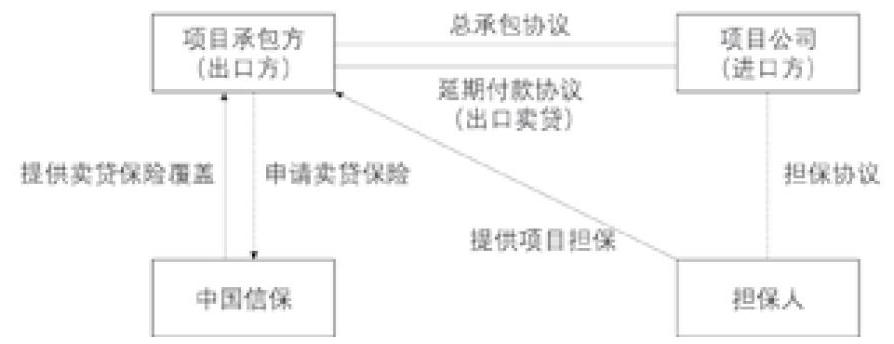

与买方信贷所不同的是,在卖方信贷中,出口方将作为信贷的提供方,与进口方签署延期付款协议,提款进度按照项目建设的实际里程碑进度进行,但在卖方信贷中,不发生实际的提款行为,而是出口方向进口方对每笔里程碑收款的应收账款进行确权。根据项目类型以及对信贷期限的要求,延期付款协议分为短期延付协议与中长期延付协议,中长期延付协议首笔提款日至最终完成还款日期限不超过15年;而一般而言,短期延付协议的信贷期限计算略有不同,从每笔应收账款确权日至每笔应收账款的还款日,期限不超过2年,根据实际情况,原则上最长可突破至3年。

短期延付协议适用于投保中国信保短期出口信用保险特定合同保险(“特险”),出口方为被保险人。特险的承包范围为出口方除预付款及质保金外的延付(出口方延期收款)金额,根据对外承包工程付款比例惯例,预付款及质保金分别为承包合同的15%及10%,即,特险的承保金额为不超过75%合同金额。在实际操作中,为扩大特险承保金额,承包商多使用质保金保函对质保金进行替代,也即实现对85%合同金额的承保。

而中长期延付协议适用于投保中国信保出口卖方信贷保险(“卖贷保险”),出口方为被保险人,承保金额为除预付款以外的延付金额,即最高不超过85%合同金额。

卖方信贷之于买方信贷的优势在于:

1.卖方信贷的提供方是出口方而非金融机构,出口方相对金融机构有对当地国别、行业、客户的相对信息优势,加之出口企业为推动业务的激励,出口方的信贷审查相对于金融机构较为宽松,对进口方的财务状况及其担保要求相对降低;

2.卖方信贷由于卖方与信贷提供方为同一主体,信保的承保范围相对于买方信贷增加了买方在商务合同项下的违约内容;

3.对于中国信保出口买贷险与卖贷险的审查要求,借款人、担保方以及标的项目需满足“三选二”[1]的审查要求,原则上无审查上的区别,但在除外责任上,由于卖贷融资结合了商务合同的考虑,在排外责任上要广于买贷险,因此对于中国信保而言,出口卖贷险的审核效率相对较高。

对于项目建设期(提款期)且回款周期较短的项目,卖贷融资结构中,可选择投保中国信保特险项目,除承保期限上的不同外,主要区别如下:

1.有别于卖方信贷险,特险的审核参照于“三选二”要求,但又较之宽松,如在项目实践中,借款方或担保方的净资产相对于借款本息余額或最高承保限额的比例介于一倍至两倍之间;

2.特险的审批效率也显著优于买贷保险,在中国信保的审批流程中,特险的审批最终由业务审查委员会完成,而对于包括买贷保险和卖贷保险在内的中长期保险,最终的审批将依次由业务审查委员会、中国信保董事会以及相关政府主管部门完成;

3.特险的承保范围在政治风险的保障上与出口卖贷险基本一致,在商业风险的损因上,增加了“超过应付款日60天仍未付款”的宽限条件,这是因为项目实践中,在买方习惯性拖欠的情况下,卖方考虑到商业客户关系需要延长欠款的处理时间;

4.特险的除外责任中,增加了“由于被保险人或者买方未能及时获得各种所需许可证、批准书或者授权,致使商务合同无法履行引起的损失”,需要说明的是,在卖贷险中,该部分则位于“”被保险人保证“中,相应地,如违背该保证,则中国信保视情况相应给予补救期内补救、降低赔付比例、拒绝承担赔偿责任和解除保单责任一系列处理措施;

5.特险的除外责任中,增加了“由于买方拒绝支付或推迟支付商务合同下的应付款所引起的间接损失”,但由于卖贷险项下明确了赔偿范围为直接损失,因此此条除外与卖贷相比并无较大不同。

三、出口卖贷再融资

由于出口卖贷是由出口方向进口方提供项目所需的信贷资金,如采用中长期延付的方式,一般回款时间在10-15年之间,对出口方的财务压力较大,而采用短期延付的方式,虽信贷资金的回款期可缩短至2-3年,但对进口方还款压力增大,在项目实践中,大型基建类项目无法在较短时间内通过项目自身收益完成还款,如通过业主自身对项目还款资金进行筹集,则仅能起到对业主财务状况在时间上的调配作用,无法实质性地解决业主财务压力的痛点。

在实践中,为缓解出口方的财务压力,出口方一般通过在卖方信贷中所形成的应收账款通过向银行等金融机构卖断下表的方式进行。在应收账款卖断下表业务中,应收账款需合法有效地进行确权,并将应收账款所有权和收益权向金融机构完成有效转让。而在工程承包项目中,承包合同一般都会存在“反转”条款以保护买方利益,以保障卖方“无瑕疵地”对工程进行完整验收。因此,在工程整体尚未完成有效性整体验收之前,应收账款的确权都存在“反转”的可能性,不能完成有效确权进而实现无追索下表,在此期间,应收账款的卖断都是以出口方承诺全额回购为前提的。

中国信保的出口延付合同再融资保险(“再融资保险”)是在银行进行对应收账款无追索买断业务时,对银行在该业务项下可能遭受的政治风险、商业风险进行保障。政治风险的损因包括所在国战争暴乱、恐怖活动以外,还增加了债务人或担保人所在国家政府或还款必须经过的第三国政府对应收账款约定的货币或其他可自由兑换货币的政府行政限制、以及以上所在国或第三国对应收账款付款的政府行政限制,从可能对应收账款还款造成损害的政治事件上,对应收账款收益权的行使进行了保障。

而在再融资保险中,除外责任也相较卖贷保险有了大幅缩减,仅包括如下条款:

1.被保险人未能合法有效地取得中长期应收款项下的所有权和收益权;

2.因被保险人的过失导致损害或丧失中长期应收款项下的权利;

3.本保险条款第二条列明之外的事件。(注:保单中第二条列明的事件即为保险所涉的商业险和政治险的损因)。

从赔付比例上来看,卖贷保险对于政治险和商业险的最大赔付比例均为90%,而再融资保险的最大赔付比例也上升到了95%,一般项目实践中,银行多会要求出口方对5%的敞口部分予以承诺差补或回购。需要特别关注的是,在一般买贷保险或者卖贷保险中,出口方对银行进行的风险敞口补足部分会被认定为信保追偿权益的一部分,而由于卖贷保险向再融资保险转换过程中,出口方的被保险人以及贷款人的身份相应转移给了银行,在实践中,出口方出具的敞口补足部分可不被视为信保的追偿权益。

从赔款等待期方面来看,卖贷保险的赔款等待期在确立债权受到损失情况下为90天,而在未确立债权的情况下,对于以实际投入成本理赔的等待期为六个月;而再融资保险的赔款等待期为90天。

需要指出的是,除了使用银行的应收账款买断的产品外,市场也在与券商、信托通过资产证券化、发债等产品上进行探讨。

在项目实际经验中,考虑到卖方信贷审批流程过长,以特险作为卖贷的保障方式,结合无追索项目融资作为再融资手段也逐渐被市场所接受。项目融资,又称为结构化融资,是以项目自身现金流的稳定性、可靠性和收益性作为融资审核的重点,优势在于极大程度地降低了项目持有人的财务压力,劣势则在于项目评估技术难度大、评估时间长、对金融机构的专业能力和行业的熟悉程度要求较高。因此,在项目承建阶段,使用特险审批快的优势迅速通过卖方信贷提供项目资金,同时期开展项目融资的尽调审批工作,进而实现在项目完工后对项目卖贷资金的再融资替换。

【参考文献】

[1] 王一栋 (2018). "“一带一路”倡议下中国对外投融资担保现状、国际经验与政策建议." 国际贸易(02): 40-43+52.

[2] 周晋 (2020). "出口信用保险在国际PPP项目中的作用与应用." 上海商业.

[3] 朱玉庚 (2017). "从案例管窥出口信贷." 中国外汇(09): 56-57.

[4] 张萌 (2019). 国际工程承包F+EPC模式研究与应用, 浙江大学. 硕士: 55.

[5] 张君涛与高雷丽等 (2020). "国际工程项目融资模式创新与选择." 国际工程与劳务(04): 34-37.

[6] 乔海俊 (2019). "浅谈出口信用保险在国际工程中的作用." 商业经济(08): 174-176.

[7] 吕胜海与董慧莹 (2020). "出口卖方信贷融资新尝试——中信保出口卖方信贷保险项下应收账款融资模式." 中国外资(09): 94-95.

[8] 张嬴 (2018). "出口延付合同再融资保险应用解析." 中国外汇(20).

[9] 李阳 (2003). "利用出口賣方信贷进行融资." 中国金融家.

[10] 张宏德 (2017). "出口延付合同再融资保险在EPC项目中的应用." 国际经济合作(04): 73-75.

[11] 孙胜杰与魏小华等 (2018). "国际工程承包中延付安排的优化." 国际工程与劳务(10): 72-74.