量化投资中趋势策略的应用

【摘 要】 随着计算机的技术的进步,传统的投资方式由于效率低下、人为心理因素干扰以及投资策略单一等缺点,已经越来越无法适应全球投资者的步伐,因此,借助现代统计学、数学的方法,从海量历史数据中寻找能够带来超额收益的多种“大概率”策略,并纪律严明地按照这些策略所构建的数量化模型来指导投资,力求取得稳定的、可持续的、高于平均的超额回报的量化投资崭露头角。本文主要介绍量化投资在双均线策略、以及单均线策略中应用。

【关键词】 量化投资 双均线 动量

一、量化投资发展

量化投资是指通过数量化方式及计算机程序化发出买卖指令,以获取稳定收益为目的的交易方式。在海外的发展已有30多年的历史,其投资业绩稳定,市场规模和份额不断扩大、得到了越来越多投资者认可。互联网的发展,使得量化投资概念在世界范围的传播速度非常快,随着我国资本市场的不断完善,量化投资策略开始为大量的投资人员提供新的投资思路,不过由于起步较晚还处于发展的初级阶段,所以在发展过程中仍旧存在许多不全面的情况。[1]

在一定程度上说,量化投资可以理解为自动化交易系统,只不过随着人工智能技术的发展,量化投资被赋予了新的内涵,比如在投资模型的构建过程中,需要进行数据清洗、数据挖掘、数据分析、数据回测、机器学习等,以便使量化策略变得更加有效,使量化模型不断得到完善,从长期来看能够持续、稳定盈利。[2]

二、双均线策略

(一)策略简介

双均线策略,通过建立m天移动平均线,n天移动平均线,则这两条均线必有交点。若m>n,n天平均线“上穿越”m天均线则为买入点,反之为卖点。该策略基于不同天数均线的交叉点,抓住股票的强势和弱势时刻,进行交易。即:策略逻辑是在金叉时候买进,死叉时候卖出,所谓金叉死叉是两条均线的交叉,当短期均线上穿长期均线为金叉,反之为死叉。

比如:入场条件:快线(9日均线)上穿慢线(18日均线);出场条件:快线下穿慢线

(二)回测优化

此次选取股票代码为000001的平安银行,回测时间区间为2017.05.01-2020.51;交易保证金比率:5%,其余交易成本暂且为0。

参数设置:快线周期MA1=9 慢线MA2=18 结果如图1所示:

参数设置:快线MA1=25,MA2=50 结果如图2所示

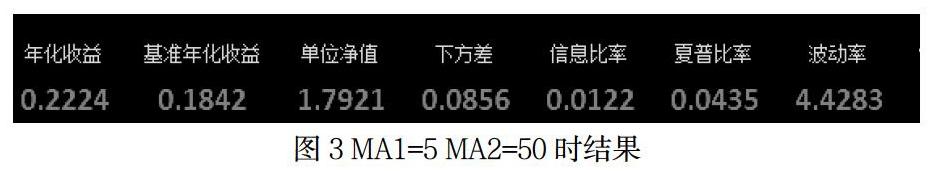

参数设置:快线MA1=5,慢线MA2=50

(优化从理论上来讲,长度越大的两根相邻均线之间的差异越小,例如2日均线和3日均线之间的差异,远远大于100日均线和101日)均线之间的差异。结果如图3:

首先,由上面的回测可以发现:在快线周期MA1=9 慢线MA2=18时回测出来的收益率是小于当快线MA1=25,慢线MA2=50以及快线MA1=5,慢线MA2=50的时候。

其次,由图像可以看到快慢均线周期较短时,其收益回测时大部分处于基准收益下方,说明该参数下的策略并非最优。当扩大周期后即MA1=25,慢线MA2=50 ,其收益增加5%左右,但波动率也有所加强,在后者中,其收益大部分位于基准之上,说明这样策略下,收益是大概率优于长期持有。

最后,进行优化后即快线MA1=5,慢线MA2=50的时候,年化收益达到22%。

三、动量策略

(一)策略简介

股票的收益率有延续原来的运动方向的趋势,即过去一段时间收益率较高的股票,在未来依旧会取得高于平均的收益率。动量效应是研究过去的历史行情,并预测过去的行情能延续。

该策略比较大的争议就是:很多人认为动量效应是一种非常激进、盲目的投资策略,说白了就是追涨杀跌,其风险程度相当高,一不小心就可能买在顶点。其潜在的优势就是盈利空间巨大,劣势是盈利机会较少。

计算公式:动量值=最新收盘价-N日MA

进场:动量值大于零且动量值一直在增加中

出场:动量值小于零且动量值一直在减少中

(二)回测优化

对于该策略的有效性的评价,依旧选取股票代码为000001的平安银行,回测时间区间为2017.05.01-2020.51;交易保证金比率:5%,其余交易成本暂且为0。

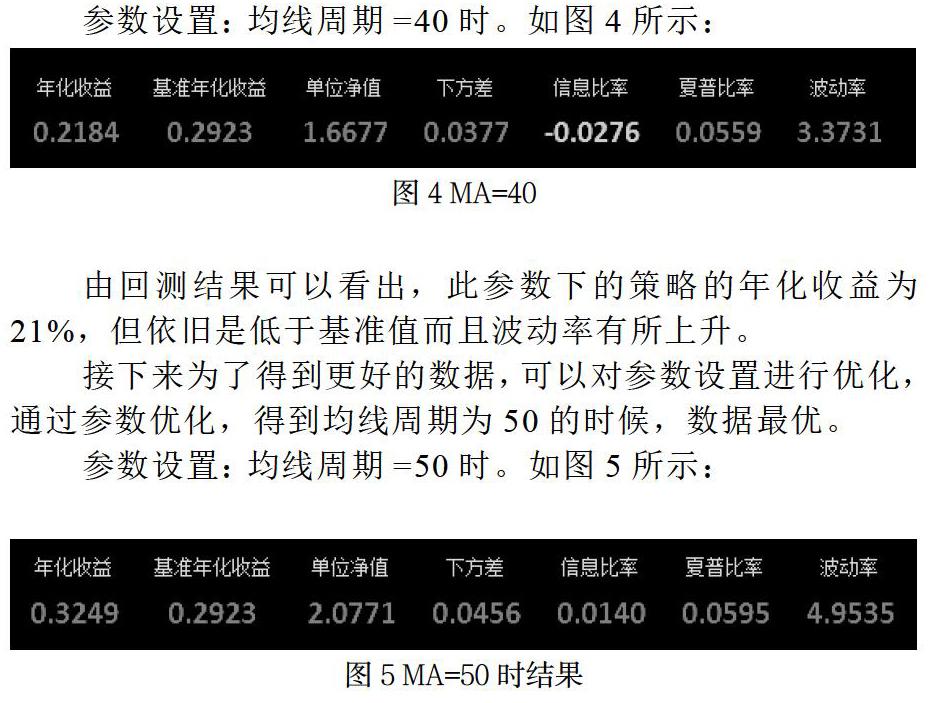

参数设置:均线周期=40时。如图4所示:

由回测结果可以看出,此参数下的策略的年化收益为21%,但依旧是低于基准值而且波动率有所上升。

接下来为了得到更好的数据,可以对参数设置进行优化,通过参数优化,得到均线周期为50的时候,数据最优。

参数设置:均线周期=50时。如图5所示:

由回测结果可以看出,优化参数参数之后的策略的年化收益是大于基准值的。而且在回测历史区间内,大部份时段的收益是是大于长期持有的收益。但是相对的其波动率有所增长,风险略微增大。

该种参数优化其实是一种遍历算法,这会导致的缺点是:过度拟合。这就相当于对着结果找过程。一般这样找出来的参数只适用于过去的数据,对于未来是否适用,我们无法确定。

三、策略效果对比

利用该双均线策略和MTM策略进行回测平安银行,采取的是一个比较理想的环境,即未设置交易成本。所以在最后得到的收益等指标是较为理想的,因为没有频繁交易开关仓带来的手续费,这样盈利是净值。从优化的回测结果可以看见在初始资金量相等一系列条件相等的时候:

其实从表格1对比各项评价指标来看其实MTM要略优于双均线的。但是这存在样本误差与选取的标的和回测区间有关。其实在实务中,动量交易策略要比双均线更为流行。这两项指标策略属于比较经典的策略,还有许多的不足,仅仅靠优化参数还不够。

【参考文献】

[1] 白一池.资本市场量化投资策略和风控措施探析[J].现代商业,2020,5:117-118.

[2] 姜学文.超买超卖量化投资策略构建[J].科学管理,2020,1:117-117.

作者簡介:张翔,1995——,男,汉族,安徽合肥,金融专硕在读,安徽大学经济学院