实物期权理论在互联网企业价值评估中的应用

马佳怡 薄建奎 商庆迪

摘要:为了促进互联网行业的健康发展,构建更加符合互联网企业特点的企业价值评估体系,本文根据文献总结互联网企业的特点及估值难点,分析现有企业价值评估方法的适用性,并且对比各种评估方法的优缺点,利用实物期权理论寻找一条更适合互联网企业发展现状和特点的价值评估模型,给互联网企业价值评估提供一条新思路,丰富了企业价值评估体系。

关键词:实物期权;互联网企业;价值评估

中图分类号:F49;F832.51 文献识别码:A 文章编号:2096-3157(2020)11-0102-02

一、互联网企业特征及评估难点

1.投资风险较高、发展不确定性高

与传统行业相比互联网企业的前期投资非常大,投入所占比例较大的是平台技术支撑、用户挖掘成本等。前期互联网企业盈利情况通常不太理想,经营风险非常高,企业的预期收益率比传统行业的高许多,所以无论是企业管理者还是投资者所承受的风险比传统行业高很多。

互联网企业面临着国家政策变化随机性强、技术更新或淘汰速度快、消费者需求变化快等市场情况,因此互联网的发展存在很高的不确定性,这种不确定性增加了企业价值评估的难度。

2.决策具有动态性

互联网企业是典型的轻资产企业,拥有比传统企业更多的新资源,如网站访问量、APP下载次数等[1],因此企业的决策灵活性较强。任何决策的制定是一个动态的过程,投资者需要根据市场的变化、信息的掌握不断调整投资决策,充分利用灵活性的特点降低风险[2]。利用传统估值方法准确评估这类企业存在非常大的局限性,传统评估方法无法适应动态下的价值评估。

3.无形资产比重较大

无形资产是支持互联网企业发展的关键要素也是其在市场上占据有利地位的“定海神针”。互联网企业的超额收益来源于其自创技术型无形资产及其他专利技术,因此其存在大量的无形资产,而无形资产价值评估历来是企业价值评估的难点。

二、互联网企业价值评估途径研究

1.实物期权的概述

期权是一种没有相关对称义务的权利,即在到期日或之前根据预定价格购买或出售约定资产(股票)的选择权[3]。当企业未来发展存在较强的不确定性时,企业管理者通过预先付出一定的代价获得根据未来市场环境的变动,对项目投资方案或企业资产进行灵活管理的选择权,在预期可获得经济利益的情况下管理者可执行该项权利,管理者可以灵活选择是否执行。Aswath Damodaran在其著作中表示,“实物期权的价值主要体现在企业管理者在风险投资过程中的纠错行为和学习能力”[3]。在实物期权的理念中不确定性比确定性更具有投资价值。

2.现有企业价值评估方法适用情况分析

基于我国国情,资产基础法在企业整体价值评估和股权价值评估实务中的运用比较常见,但资产基础法最大的缺点是忽略了企业拥有的表外无形资产的价值,而互联网企业很多表外无形资产恰恰是其获利能力的重要来源,在评估企业整体资产价值时忽略该类资产的价值显然是不合适的。相对估值法在一些实务中难以被运用的最主要原因之一是缺少可比较企业的关键资料。研发创造能力及用户资源等核心竞争力对互联网企业来说是独特的且无法模仿的,故在公开市场无法寻求到可比企业,可行性比较低。收益法在实务中的运用比较广泛,然而收益法在运用中也饱受诟病,主要是因为企业管理和战略灵活性的价值未被纳入收益法的评估范围,而实物期权恰好弥补了收益法的这个缺点。

3.互联网企业价值评估引入实物期权理论的合理性分析

在互联网企业价值评估中引入实物期权理论的前提是能创造并识别出对企业整体价值影响较大的实物期权,因此需要对其适用性进行分析:

第一,互联网企业具备期权特性。互联网企业的核心竞争力是研究开发的技术型无形资产,由于技术的不断创新迭代和市场变化的不可预测性,企业投资项目未来回报是难以预测的,具有比较高的不确定性,从实物期权的视角来看,不确定性越高,越可能为企业带来超额收益。

第二,管理灵活性具备期权价值。互联网企业主要的价值构成是无形资产和人力资本,相比那些重资产企业,互联网企业的投资决策具有较强的管理灵活性,这种由管理灵活性带来的价值赋予实物资产构成了实物期权价值。

综上所述,本文认为互联网企业的潜在价值是具备实物期权特性,可以通过实物期权定价模型较好地进行评估。

4.互联网企业价值评估模型构建

基于针对互联网企业的特点及估值难点的分析,本文认为互联网企业整体价值包含企业现有资产创造的价值,以及不确定性产生的实物期权价值即潜在价值。本文将选用收益法中的自由现金流量模型对企业现有资产价值进行评估,对于收益法忽略的那部分潜在价值则选用实物期权模型中的BlackScholes(BS)模型来评估,构造出自由现金流量模型加BS期权定价模型的互联网企业整体价值评估模型。

(1)基于自由现金流量模型的企业现有资产价值评估。

自由现金流折现模型通过折现企业未来自由现金流量求得企业现有资产价值。互联网企业在成长阶段处于高速增长,随着企业的发展会逐步进入到稳定增长期,企业的增长率会趋于稳定。本文选取相对符合互联网企业特征的两阶段模型,具体模型如下:

(2)基于BS期权定价模型的潜在价值评估。

原始的BlackScholes期权定价模型(BS模型)是为估值欧洲期权而设计的。因此,无论是提前行权还是红利的支付,都不会影响其模型的期权价值。BS模型中的看涨期权价值,可以表述为以下模型:

三、案例分析——以Z公司的整体价值评估為例

1.案例分析

Z公司一家从事软件开发的上市公司,Z公司从2017年开始研发投入不断增加且计划2020年研发一项以AI人工智能技术为基础的社交软件,该项目分两期完成,在完成前期的投资之后,管理者会根据产品在市场上的反馈情况决定继续投资或终止项目,由此判断Z公司存在一项扩张期权。

2.Z公司现有资产价值评估

本文通过对Z公司发展现状和未来发展战略进行总结分析,预计2020年~2024年公司将处在高速增长期,2025年开始为稳定发展的增长期,通过对Z公司所处行业目前宏观经济形势及公司自身运营管理水平的分析,结合我国的 GDP 增长情况,确定永续期增长率 g=6%,运用两阶段自由现金流量折现模型对Z公司的现有资产价值进行评估,评估基准日为2020年1月1日,在净利润的基础上计算企业自由现金流量,公式如下:

企业自由现金流量=净利润+利息费用×(1-所得税率)+折旧及摊销-资本性支出-营运资本增加

通过查阅Z公司2015年~2019年的审计报告等相关资料,对企业未来五年(2020年~2024年)的主营收入、成本、费用、追加投资等项目进行预测,并通过以上公式计算得出企业未来五年的自由现金流量,计算结果见表。

其中,折现率采用加权平均资本成本模型来确定。无风险收益率选取评估基准日2020年1月1日的5年期国债到期收益率Rf=4.27%。通过所收集的数据资料,运用加权平均资本成本模型计算得出折现率为14.28%。

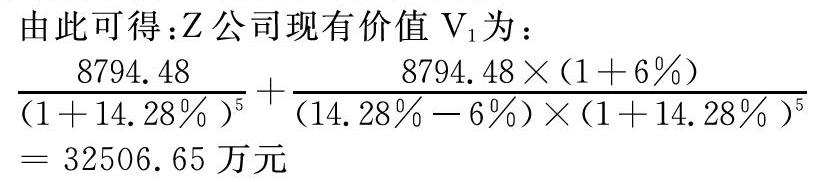

由此可得:

3.Z公司潜在价值评估

根据BS模型的公式及评估步骤,需要估算参数有:标的资产价值S、波动率σ、期权的执行价格K、期权到期时间T以及无风险收益率r。

(1)标的资产价值为投资项目产生的未来现金流量现值。本文采用Z公司2020年~2024年的自由现金流量的净现值,计算得出S=24384.66万元。

(2)标的资产的波动率是指项目未来收益率的标准方差。本文以Z公司的股价波动率代替项目价值的波动率,采用极大似然估计法求解固定区间内的波动率,计算得出年波动率σ=85.26%。

(3)本次计算将通过公司管理柔性的成本来确定期权的执行价格。管理柔性的成本为公司该AI产品研发项目二期建设投资成本,即K=4973.92万元。

(4)期权的到期时间为该项目二期完成时間,即T=2。

(5)无风险收益率选取2020年1月1日发行的5年期国债到期收益率Rf=4.27%。

综上所述,2019年1月1日Z公司的企业整体价值为:企业现有价值V1+期权价值V2=32506.65+20235.23=52741.88(万元)。

四、结论

本文在传统企业价值评估方法中引入实物期权模型,在一定程度上验证了实物期权模型的可行性及适用性,充分地考虑了互联网企业高投入、高收益、高成长的特性,为我国互联网企业价值评估提供了一个新的思路。实物期权在理论上很完美,但由于现实情况的复杂,不同企业所面对的情况有很大的差别,所以在将来的运用中必须因地制宜。

参考文献:

[1]付娇娇.基于实物期权理论的互联网企业价值评估[D].保定:河北大学,2017.

[2]陈洁,苑泽明.基于价值链的高新技术企业无形资产竞争优势研究[J].现代财经(天津财经大学学报),2008,(6):89~92.

[3]埃斯瓦斯·达莫达兰(Aswath Damodaran),估值:难点.解决方案及相关案例[M].2版.李必龙,李羿,郭海,译.北京:机械工业出版社,2013.

作者简介:

1.马佳怡,青岛理工大学商学院学生。

2.薄建奎,青岛理工大学商学院副教授。

3.商庆迪,供职于中国人民银行济南分行营业管理部。