全球钛资源现状概述及我国钛消费趋势

崇霄霄, 栾文楼, 王丰翔, 2, 邱铁栋, 张万益

1. 河北地质大学资源与环境工程研究所区域地质与成矿作用重点实验室,河北 石家庄 050031; 2. 中国地质科学院矿产资源研究所自然资源部成矿作用与资源评价重点实验室,北京 100037; 3. 河北省地矿局第九地质大队,河北 邢台 054000; 4. 中国地质调查局发展研究中心,北京 100037

钛[titanium (Ti) ]具有强度高、低密度、抗腐蚀、低阻尼、超导性的特点,被广泛应用于航空航天、生物医疗、信息技术、高端装备制造等领域,被誉为“太空金属”“海洋金属”和“全能金属”[1,2]。显然,钛的应用是衡量国家发达程度的标志之一,其社会的工业化程度越高,用量越大。美国将钛列为35种关键矿产目录,并认为其是继铁、铝之后处于发展中的“第三金属”和“战略金属”[1]。欧盟将钛列入61种关键原材料目录。在我国,钛也因其优良的物理化学性质和稀缺性,使钛产业被列为中国制造2025和《新材料产业发展指南》中的重点。

钛属于大离子亲石元素,主要以氧化物和硅酸盐的形式存在。地壳中含钛矿物近140多种,常见的有钛铁矿(FeTiO3)、金红石及同质多像锐铁矿(TiO2)、铁板钛矿(Fe2TiO5)、钙钛矿(CaTiO3)、镁钛矿[(Mg, Fe)TiO3]、红钛锰矿(MnTiO3)和榍石(CaTiSiO5)等[3,4,5,6]。然而,钛金属的经济价值和开采潜力高度依赖于赋存矿物的品质,目前具有开采价值的主要为钛的氧化物:钛铁矿和金红石(锐钛矿)[7,8]。全球近90%的钛资源从钛铁矿分离提取,而高品质的钛产品主要依赖金红石类矿物。

加强全球钛资源资源现状与利用趋势研究,能够为制定关键矿产产业政策提供理论依据,进而加强钛资源的矿产管理。本文从全球钛资源分布特征出发,研究判断全球钛产业发展形势和供需格局,深入分析世界和我国钛资源的供应形势,提出保障我国钛资源安全供应的合理化建议,以期对实现能源资源保障和全球配置提出理论思考。

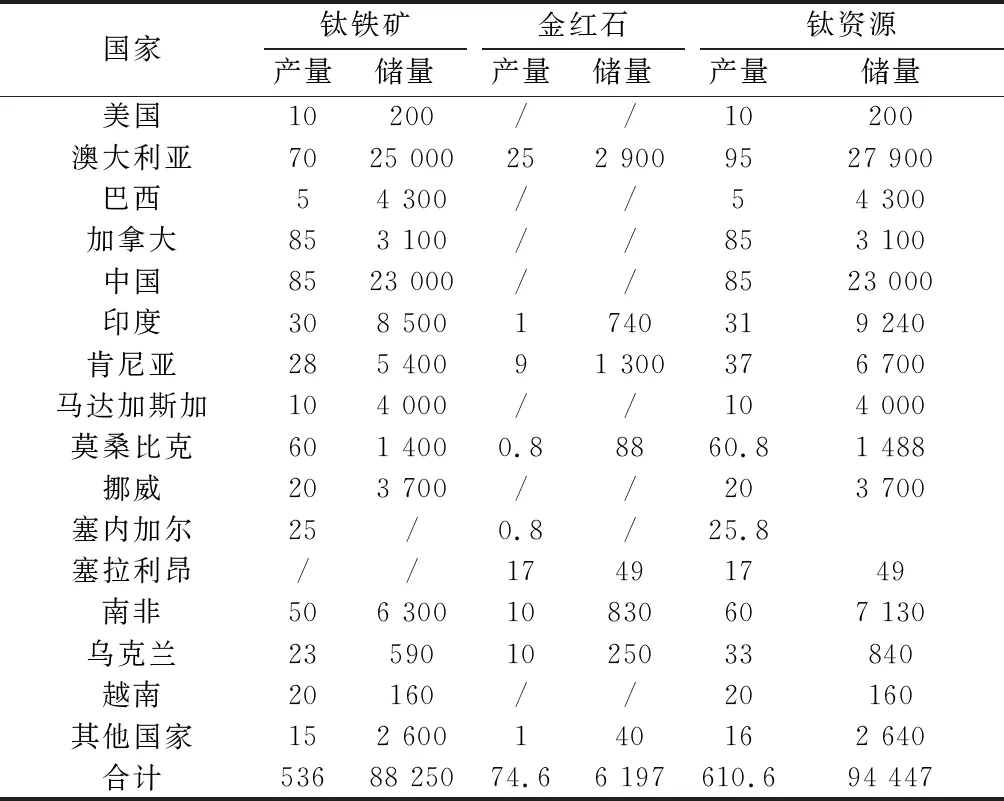

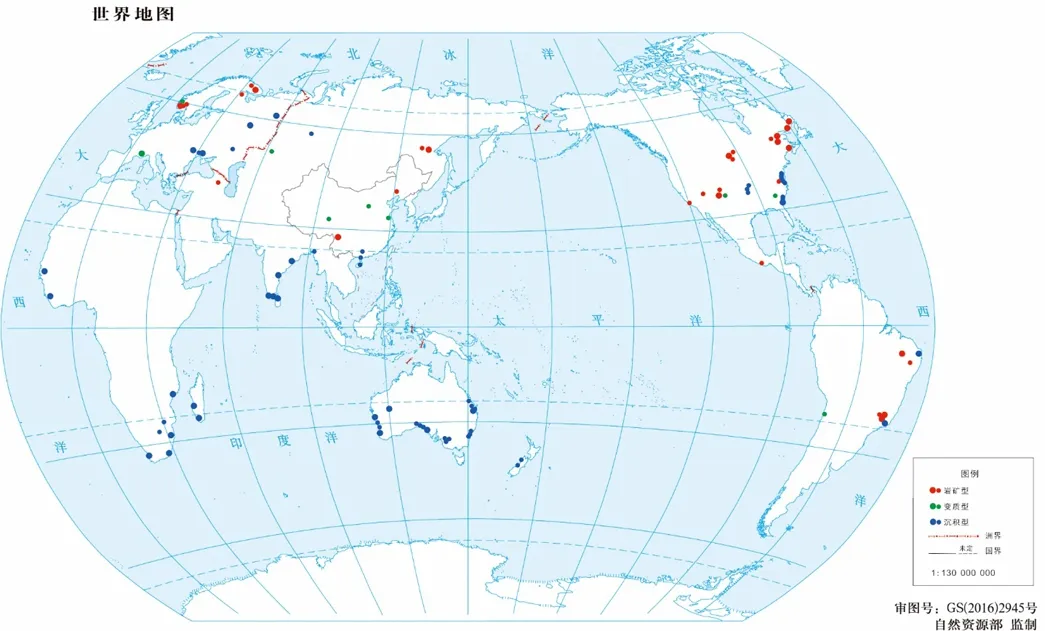

钛元素在地壳的丰度为0.61%,主要分布在亚洲、非洲、北美、欧洲和大洋洲等地(图1)。其中,具有工业开采价值的矿物主要为钛铁矿和金红石,根据美国地质调查局数据[9],全球钛铁矿和金红石储量分别为8.8亿t和6 200万t(表1)。

表12018年全球钛铁矿、金红石产量及储量(104t)(数据源自USGS,2018)[9]

Table1 Global production and reserves (104t ) of ilmenite and rutile in 2018(Datafrom USGS,2018)

国家钛铁矿产量储量金红石产量储量钛资源产量储量美国10200//10200澳大利亚7025 000252 9009527 900巴西54 300//54 300加拿大853 100//853 100中国8523 000//8523 000印度308 5001740319 240肯尼亚285 40091 300376 700马达加斯加104 000//104 000莫桑比克601 4000.88860.81 488挪威203 700//203 700塞内加尔25/0.8/25.8塞拉利昂//17491749南非506 30010830607 130乌克兰235901025033840越南20160//20160其他国家152 600140162 640合计53688 25074.66 197610.694 447

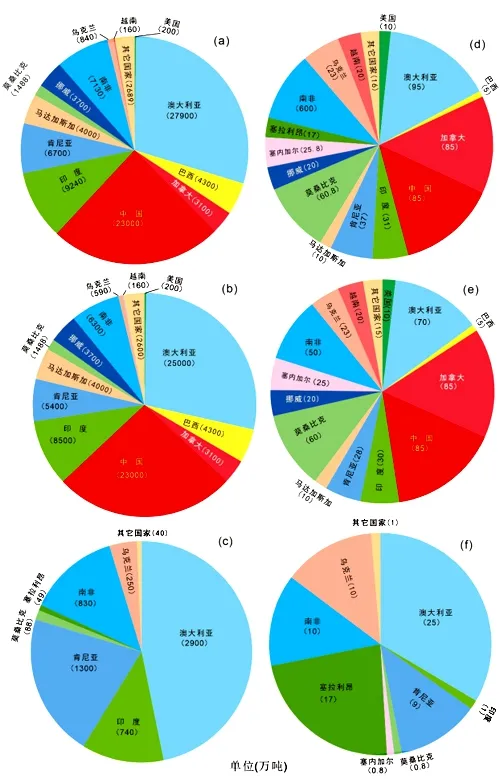

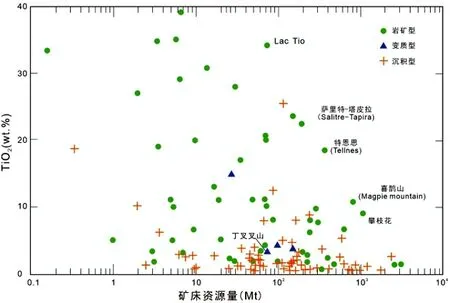

全球已探获有钛矿资源的国家有30多个,钛资源量排在前列的国家分别有中国(2.3亿t)、澳大利亚(2.5亿t)、印度(8 500万t)、南非(6 300万t)、巴西(4 300万t)和塞拉利昂(490 万t)(图2a)。根据赋存矿物划分,钛铁矿资源主要集中在中国、澳大利亚、印度、南非和巴西等国(图2b);金红石钛矿资源量则主要分布在澳大利亚、南非、印度和塞拉利昂(图2c)。根据矿床类型划分,沉积型钛矿成矿带主要分布在澳大利亚东西海岸、南非理查兹湾、美国南部和东海岸、印度半岛南部喀拉拉邦、斯里兰卡、乌克兰和巴西东南海岸,典型矿床为澳大利亚的North Stradbroke Island、南非的Bothaville、Richards Bay等(表2和图1);岩浆型钛矿主要分布在美洲北部、北欧和中国的岩浆省,典型矿床有加拿大Lac Tio、挪威Tellnes、中国的攀枝花和承德大庙等(表2和图1);变质型金红石钛矿主要分布在全球高压-超高压变质带,典型矿床意大利的PiamPaludo、中国的东海、丁叉叉山等(表2和图1)。

图1全球钛矿床类型及其分布(矿床数据主要源自USDI and USGS,2017)[1,10,11]

Fig. 1 Types and distribution of titanium deposits in the world (Ore deposit data are mainly derived from USDI and USGS, 2017)[1,10,11]

1 钛矿床成因类型

就全球而言,钛矿化受产出环境、原岩地球化学以及富集的动力机制控制明显。世界级的钛矿床主要分布在古老地盾区及其边缘或褶皱带中的变质地体内[5,6]。众多的钛矿床类型中,从成因类型及规模来看主要有三类:(1)与侵入岩有关的岩浆-热液型的钛矿床(岩矿型),该类型矿床多具有成矿区集中、贮量大的特点,但是多是共生矿,主要矿物有钛铁矿、钛磁铁矿等,矿石品位(质)较低,矿石选矿分离较为困难;(2)与高压-超高压变质作用有关的金红石钛矿床,该类型矿床具有品位相对较高,成分简单,可综合回收利用矿物多,经济价值高等特点;(3)海滨沉积型钛矿,是当前世界上钛矿床中最重要的类型。该类矿床主要集中在海岸、河滩等地,矿物有金红石、砂状钛铁矿、板钛矿、白钛矿等:该类矿床具有Fe2O3较高含量、结构疏松、杂质易分离等特点。三类矿床以岩矿型和沉积型矿床为主(图3)。

图2全球钛资源分布特征:(a)世界主要钛资源分布国家;(b)和(c)世界钛铁矿和金红石资源分布国家;(d)世界主要钛原料生产国;(e)和(f)世界钛铁矿和金红石资源生产国图.

Fig. 2 Distribution characteristics of global titanium resources: (a) Major titanium resource distribution countries in the world; (b) Distribution countries of ilmenite resources in the world; (c) Distribution countries of rutile resources in the world; (d) Major producer of titanium raw materials in the world; (e) Producing countries of ilmenite resource in the world; (f) Producing countries of rutile resource in the world

图3世界主要钛矿床(主要成因类型)资源量(Mt)与TiO2品位(%)对比图解(修改自USDI and USGS,2017)[1]

Fig. 3 Comparison of resources (Mt) and TiO2grade (%) of major world titanium deposits (main genesis types)

岩矿型钛矿床指与晚期岩浆作用有关的岩浆钛铁矿床,碱性杂岩中岩浆型钛铌钽稀土矿床、斑岩型钛铁矿床以及热液斑岩型矿床。晚期岩浆作用有关的富铁钛氧化物矿床是由一套复杂的镁铁质岩石组成,包括斜长岩、辉长岩和辉长岩。主要矿石矿物为钛铁矿和钛赤铁矿,常见规模巨大的钒钛磁铁矿矿床。而碱性杂岩中岩浆型钛铌钽稀土矿床一般为中小规模。赋矿围岩为一系列连续侵入的碱性岩石,包括碳酸盐岩、霞石、辉石、正长岩等岩石类型[12]。此类矿床含有丰富的钙钛矿(一种钙钛氧化物),辉石的TiO2含量在1.9%~9.6%之间(平均约5.3%TiO2),还有大量的稀土元素、钍、铌、钒[13]。在大型火成岩体热液变质矿床中,钛矿床一般是出现在含有浸染性黄铜矿和其他硫化物的斑岩铜矿床周围的蚀变带内,如美国宾汉峡谷(Bingham Canyon)或智利厄尔特尼恩特(El Teniente),金红石可由含钛硅酸盐和氧化物的破坏,通过高温热液流体引入围岩而形成[14,15]。此类矿床规模较小,主要矿物为金红石。

表2钛矿床类型及典型矿床

Table2 Titanium deposit types and typical deposits

矿床类型典型矿物经济价值代表性矿床岩浆、热液矿床(岩矿型)斜长岩地体鲕粒-钛铁矿1魁北克湖,挪威特尔内斯斜长-辉长岩钛铁矿、钛磁铁矿2纽约桑福德湖区,层状镁铁质侵入岩钛铁矿、钛磁铁矿2魁北克喜雀山,中国攀枝花超基性橄长岩钛铁矿、钛磁铁矿3明尼苏达长鼻山钠长石交代锐钛矿3挪威Krager,弗吉尼亚玫瑰岛碱性/交代钙钛矿、板钛矿、金红石3科罗拉多州铁山,阿肯色州磁铁湾碱性风化岩锐钛矿2巴西卡塔洛、萨利特尔、塔皮拉中性风化岩金红石4弗吉尼亚州、玫瑰岛斑岩矿床金红石3犹他州宾汉姆、智利ElTeniente变质型矿床榴辉岩控矿金红石2挪威Engebøfjellet,意大利皮亚帕卢多斜长角闪岩控矿金红石3中国代县绿片岩控矿金红石5马里兰州迪宁接触交代斜长岩钛铁矿-金红石4弗吉尼亚州玫瑰岛交代富铝片岩金红石5科罗拉多州Evergreen沉积型矿床河流沉积金红石,钛铁矿1塞拉利昂的莫格韦莫和谢尔博河海滩或海岸沙丘钛铁矿、变质钛铁矿、金红石、白榴石1澳大利亚东部北斯特拉布鲁克岛;南非理查兹湾;佛罗里达州TrailRidge岩化古砂矿钛铁矿、变质钛铁矿、金红石、白榴石2南非布什维尔风化沉积变质钛铁矿、白榴石1佛罗里达州TrailRidge(部分)

注:经济价值意义如下:1,具重大现实意义;2,潜在重要;3,可能重要;4,中等重要;5,次要。

变质型钛矿床一般是金红石矿床。这一大类的金红石矿床主要包括榴辉岩型、角闪岩型、变质(粉)砂岩型和变质铝硅酸盐岩4个矿床类型[5,6]。富钛原岩的变质作用是对这类金红石矿的共生矿物组合和含铝硅酸盐矿物中TiO2含量高低影响较大的因素。在高压(超高压)、高级变质的榴辉岩中,钛的氧化物只以金红石形式存在,一般不生成钛铁矿,共生的脉石矿物可能有石榴子石、绿辉石和闪石等,只有在退化变质带才有可能出现少量钛铁矿;在中(低)级变质的角闪片岩和变质(粉)砂岩中,金红石常与钛铁矿等密切共生,个别矿床甚至出现较多的锐钛矿。

沉积类型的钛矿床,矿石类型多为高级钛铁矿和金红石。一般是从海岸沙丘和海滩砂中的松散重矿物(比重> 2.85 g/cm3的矿物)中获取的。当含钛矿物和其他重矿物从母岩中被剥蚀,经过运输和分选,最后沉积在河流、海滩或风成环境中时,就形成了重砂矿床。许多开采利用价值高的沉积钛矿床具有以下特点: (1) 矿床位于被动大陆边缘,并伴生有高级变质岩或镁铁质火成岩;(2)多出现在受海平面变化控制或沉积率相对较低的海岸线区域;(3)随着海侵或高能波浪沿海岸漂流期间,矿砂经过了反复冲刷改造;(4)许多障壁岛和(或)风成沙丘经剥蚀以后在地形上可形成砂矿体高点[16-19]。

2 全球钛资源的生产与出口

2.1 主要生产与出口国

近年来,全球钛矿产量基本保持平稳,产量稳定在600万t以上,主要产自澳大利亚、加拿大、中国、南非、莫桑比克等国(表1和图3d)。其中,钛铁矿原材料主要生产于澳大利亚、中国、加拿大、莫桑比克、越南、挪威等(图3e),2018年产量为536万t(表1),金红石的生产国则主要为澳大利亚、塞拉利昂、南非、乌克兰等(图3f),2018年的产量总和为75万t(表1)。其中南非、澳大利亚、加拿大、莫桑比克、印度等国出口量较大,主要供应至美国、日本、中国、德国等国家。

2018年,世界钛工业在航空航天、一般工业、能源和石化等领域的钛需求继续稳步回升,随着全球钛工业的产量稳步增长,预计全球钛矿的产能未来五年内将会继续显著增长。

2.2 主要矿业企业

2.2.1 全球钛资源供应企业

全球钛资源的开发主要集中在美国、加拿大、南非、澳大利亚、南非等国。截至2016年,全球钛精矿总产能近650万t/a,主要控制在力拓(Rio Tinto)、爱绿卡(IIuka)等十大供应商,其产能比重占世界总供应量的80%(表3)。其中,力拓(Rio Tinto)为全球钛矿最大生产商,主要拥有加拿大、南非和马达加斯加三个生产基地钛铁矿年产量约140 ~ 150 万t(表3)。此外,力拓(Rio Tinto)、艾璐卡(IIuka)和特诺(Tronox)则分别控制着加拿大、澳大利亚和南非主要的钛矿资源和原料供应。

2.2.2 我国主要钛矿企业

我国钛资源主要以钛铁矿为主,钛矿生产基地主要集中在四川攀西地区、云南、广西、广东、河北、海南等地[20]。

我国虽然存在众多钛原料生产企业,但目前产量能够跻身全球前列的企业较少,在产量和质量上均不能满足国内下游企业对钛原料的需求,每年还需从澳大利亚等国进口大量的高品质的钛精矿。目前我国主要的钛精矿采选企业包括攀钢矿业、龙蟒矿冶、重钢西昌矿业、安宁股份、坤元/立宇、兴中矿业、兴鼎钛业等(表3)。上述企业均集中于我国攀西地区,产品以钒钛铁精矿为主,其中攀钢矿业、龙蟒矿冶、重钢西昌矿业以及安宁股份四家公司的钛精矿年产能较高,合计约225万t,约占国内总产量的26.4%。

表3全球和我国主要钛矿石生产企业(数据源自中国有色网)

Table3 Major titanium ore production enterprises in the world and China (Data from the China nonferrous network)

矿业公司国家/地区矿山分布钛原料产品TiO2产能/(万t·a-1)全球钛矿石生产企业力拓RioTinto英国加拿大RTFT、马达加斯加QMM金红石、氯化渣、酸溶渣170爱绿卡Iiuka澳大利亚西澳大利亚州、维多利亚州钛精矿、金红石110特诺Tronox美国南非KZN、澳大利亚Tiwest钛精矿、钛渣、人造金红石、金红石、白钛石75克罗诺斯Kronos挪威挪威Tellnes钛精矿40肯梅尔Kenmare爱尔兰莫桑比克Moma钛精矿、金红石33科斯特Cristal澳大利亚澳大利亚Bunbury钛精矿、白钛石、金红石27我国主要钛矿石生产企业攀钢矿业四川白马、朱家包包钛精矿80龙蟒矿冶四川红格钛精矿60重钢西昌四川太和(西昌)钛精矿40安宁股份四川潘家田钛精矿45

3 全球钛资源主要消费与进口国

截至2016年,全球钛精矿消费>600 万t,钛精矿消费相关产值>180亿美元。钛精矿加工主要形成三个产品:(1)钛白粉(所占比重约90%),主要作为涂料行业、油墨行业、塑料行业、造纸行业、橡胶行业、化纤行业、医药和食品行业制品的原料;(2)海绵钛(所占比重约4%),是生产钛材的主要原料,主要应用于航空航天、生物医疗等方面;(3)钛焊条(所占比重约6%),主要用于工业辅助材料[21,22]。

全球钛精矿消费主要集中在亚洲、欧洲和北美,三大地区消费合计占全球近 90%。就具体国家而言,全球钛消费主要集中在中国、美国和日本[23]。其中,中美消费量共占全球80%以上:(1)我国已经成为全球钛精矿消费第一大国。随着经济的快速发展,我国钛精矿的消费一直处于稳步上升的趋势。截至2016年,消费总量基本处于> 500万t/a;(2)美国是钛矿第二消费大国。自2008年金融危机后,钛消费量逐步回升,基本维持在100万t/a 上下;(3)日本也是钛矿重要的消费大国。其原料主要依赖进口,消费总量一直在15万t 左右。

4 我国钛资源消费现状与趋势

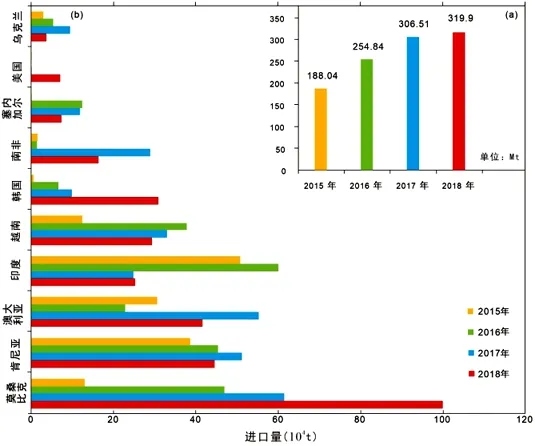

4.1 我国主要进口来源

由于我国缺乏高品位钛矿,增加国外高品质钛精矿的进口已成为必然趋势。目前中国高品质钛精矿对外依存度已经超过50%。据最新数据显示,2015—2018年,我国钛精矿在经历了数年低谷后,呈现逐年上升态势,年均进口量为267.32万t,其中,2018年钛精矿进口量为319.9万t,为历年之最(表4和图4)。由此可见,2015年以来,尽管我国经济从高速增长进入中高速增长的调整阶段,但经济结构不断调整,航空航天、航海、生物科技等高端制造突飞猛进,钛精矿的需求量将不断增长。因此,我国高品质钛资源对外依存度高将成为长期的国情[24-27]。

图4 2015—2018年中国钛金属主要进口国(b)和近年进口总量(a)统计图(数据源自:中国有色网)

Fig.4(a)Statisticalchartoftotalimportsinrecentyears; (b)Majorimportersoftitaniumfrom2015to2018(DatafromtheChinanonferrousnetwork)

就进口来源国而言,2015—2018年期间,莫桑比克、肯尼亚、印度、澳大利亚是中国最主要的钛精矿进口国,约占总进口额的71%(图4和表4)。需要指出的是,莫桑比克和塞内加尔钛资源的进口量逐年增长,成为我国钛精矿进口来源的亮点;韩国和美国的进口量增加主要体现在用于高端制造的钛材方面;此外,尽管越南和印度仍然是我国钛精矿的主要进口国。但由于地缘政治和进口国政府的出口限制,这两国对我国进口量呈较大波动,增加了未来中国钛进口的不确定性。

4.2 我国钛工业生产现状

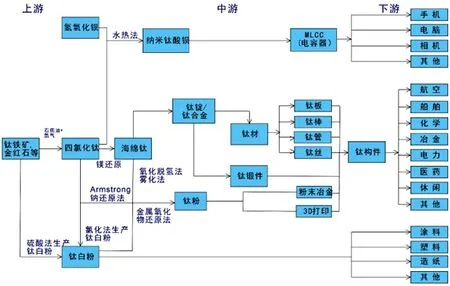

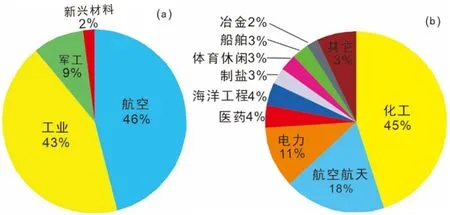

钛金属的消费与全球经济冷暖密切相关,总体可分为三个繁荣阶段:(1)第一阶段(1988—1990年),美国民用航空工业的复苏和日本化学、发电工业市场的活跃导致了国际钛加工业市场的相对活跃的阶段,这一阶段持续到1990年美国经济衰退和日本经济泡沫的崩溃;(2)第二个阶段(1994—2001年),钛金属消费第二个活跃期是由于日本经济复苏且美国民用航空工业再次复苏,这一阶段随着亚洲金融危机和航空市场的萧条而终止;(3)第三阶段(2004—2008年),自2004年始,国际经济和航空业呈现飞速发展,钛金属消费急速增长。就消费领域而言,全球46%的钛精矿制作成钛材(钛板、钛棒、钛管和钛丝),并进一步制作成钛构件、晶体结构致密的钛锭等,应用到航空航天领域(图5和6a);43% 的钛精矿制作成钛白粉,主要应用于涂料、塑料、油墨、造纸等工业领域(图5和图6a);2% 钛精矿也可制成钛粉、四氯化钛等,应用在新兴材料(MLCC,粉末冶金、3D打印)(图5和图6a)。此外,还有9%的钛精矿用作军工产业(图6a)。[23]

表42015-2018年中国钛精矿主要进口国及进口量统计表(数据源自:中国有色网)

Table4 Statistics of major importers and imports of titanium concentrates from 2015 to 2018 (Data from the China nonferrous network)

产地2015年进口量/万t占比/%2016年进口量/万t占比/%2017年进口量/万t占比/%2018年进口量/万t占比/%莫桑比克12.946.8846.91861.42099.9731肯尼亚38.6220.5445.371851.11744.5614澳大利亚30.5116.2322.83955.251841.6113韩国0.490.266.5339.78330.910越南12.346.5637.691532.91129.329印度50.827.0260.12424.75825.248南非1.450.771.31128.89916.275塞内加尔0.110.0612.36511.7947.322美国0.050.03000.0506.962乌克兰2.951.575.3329.4633.621总和188.04100.00254.84100306.51100319.9100

与国际钛金属消费一样,我国钛金属需求增长也与我国经济发展阶段密切相关。建国初期,我国钛金属需求主要以军工为主,占总需求的90%以上。自改革开放以来,我国经济飞速发展,钛金属消费急速增长。2000—2005年,我国钛白粉和海绵钛的产量分别为30 ~ 40万t和2 000 ~ 3 000 t,尚能满足国内消费,进口量仅为4 ~ 6 万t。此时,我国钛金属主要以化工、冶金、制盐和电力等一般工业需求为主,合计占需求量60 %。自2005—2014年,我国钛矿消费年均增长率为17%,进口量增长率28%。

图5钛产业链示意图(中国产业信息网)

Fig. 5 Schematic diagram of titanium industrial chain (China industry information network)

图6钛资源在国内外主要消费领域分布统计[21,22]

Fig. 6 Distribution statistics of titanium resources in major consumption fields at home and abroad[21,22]

自2015年以来,我国经济发展进入中高速增长的“新常态”,生态文明的发展理念对矿业经济提出了新的要求,钛金属需求结构正发生重大变化。随之,我国钛金属应用在众多领域需求均有所增长,尤其表现在电力、航空航天、体育休闲和医疗等。最新的统计显示,我国当前钛金属的主要消费领域是化工、航空航天、电力、医药行业,其所占比重分别为45%、18%、11%和4%(图6b)。

4.3 我国钛金属的消费趋势

由于国内氯碱、PVC等化工行业产能已过剩,2012年以来国家开始严控其新建产能。因此,钛在化工领域的需求增速经历了一轮低谷以后,目前呈现复苏态势。随着国家实施“一带一路”、军民融合国家战略,以及“中国制造2025”规划纲要,促进工业化与信息化深度融合,产业结构逐步迈向中高端市场。与钛产业链密切相关的几大消费领域必将连续增长,主要增长点如下:(1)预计到2020年,我国核电装机容量的目标是5 800万kW,这意味着国内核电领域用钛消费量会持续增加,该领域对钛的需求仍有较大的增长空间;(2)航空及军工水平的优化提升,将带动钛材需求增长。“十三五”以来,我国持续加快推进新一代战斗机、大型运输机及大型发动机研制与列装,钛合金用量也与日俱增;(3)民用客机的国产化是我国钛金属增长的重要动力。据中国航空工业集团公司预测,未来C919大飞机的产量将逐年增长,2033年产量将达到220架;这一项目将为国内钛合金在航空领域的应用提供了机遇;(4)钛合金在新能源汽车零部件制造上的应用[21,22]。总体而言,我国可能将继续保持全球第一钛精矿生产国和消费国的地位。

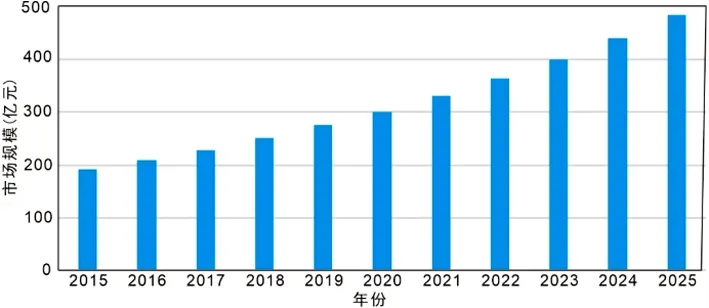

图7中国钛资源消费市场增长趋势预测

Fig. 7 Forecast of the growth trend of China's titanium resources consumption market

依据2015—2018年我国钛精矿的消费量,预计2019—2025年,我国预计年需求增长率约5 %左右,截止2025年底,我国钛精矿的消费量将达到430万t,届时我国钛产业产值将从2015年的100亿元增加到2025年的近500亿元(图7)。

5 思考与建议

5.1 思考

(1)当前钛资源开发过程中,我国钛矿仍呈现“多、小、散”的特点,大中型矿山企业所占比例不足,严重的制约了钛矿的规模开发和矿产资源的综合利用。就钛产品的种类而言,我国低端钛制品产能过剩,然而高端钛合金产品种类远不能满足我国航空、医疗等高端产品的研发及生产上,仍需大量进口高端钛制品。

(2)就整个钛资源产业链而言,上游高品质的钛资源的安全供应已经成为我国战略性新兴产业可持续发展的内在需求。我国钛矿品位低,导致过度依赖高品质钛精矿。越南、印度、澳大利亚是中国主要的钛矿进口国,约占总进口额的71%,短期内高品质钛精矿进口量下降并不能改变中国钛资源对外依存度较高的事实。

(3)中国钛资源在二次利用方面明显不足。在钛及其合金制品的生产过程中,形成的大量碎屑表面被氧化物、油乳和其他杂质所污染。对于一些重要用途的产品来说,属于“不合格”的废料类。但部分钛屑用于生产钛钛合金和其他含钛材料,并没有被有效利用;也有相当一部分钛屑作为废料被积存起来或低价出售,造成资源的浪费。

5.2 建议

(1)在我国经济结构转型和环保生态政策加码的形势下,进一步加强低品位钛矿的规模化开采,也应加大高品质的变质型钛矿的勘查工作,尤其是榴辉岩型金红石钛矿的勘查,以增加我国钛资源的自给率,降低对海外资源的高度依赖以保证我国钛行业的健康稳定发展。

(2)中国与主要进口国的贸易关系,是未来中国钛精矿的进口最难以把握的变数之一。因此,应坚持“走出去”战略,利用“两个市场”,积极参与全球钛资源配置,稳定全球进口供应。同时应从战略高度推进技术革新,改变我国钛行业同质化、中低端钛产品产能过剩的局面。逐步解决行业推广应用和企业市场开发不足,钛及合金产品的稳定性与国外差距大等问题。

(3)加强钛资源开发利用管理的同时,注重绿色开采和中国钛资源的二次回收,加大利用程度。将废屑作为原始配料(替代海绵钛)用于生产钛的半成品,可以降低生产成本,因为钛屑要比海绵钛便宜5倍甚至更多。鉴于国外对于废钛、二次钛资源的有效利用,中国钛资源在二次利用方面明显不足。加大废钛渣、钛屑的二次利用将会大大缓解中国钛的供应压力,并且可以降低经济成本,缓解供应压力。

6 主要结论

全球钛资源分布较广,三十多个国家拥有钛资源。主要分布在澳大利亚、南非、中国、印度和肯尼亚等国。目前全球具有工业利用价值的钛资源主要是钛铁矿和天然金红石,其中钛铁矿占绝大部分。钛目前已成为国民经济建设中重要的矿产资源,在世界领域有着广泛的用途和越来越大的市场需求。

我国是世界钛资源储量大国,也是主要的钛资源消费国,目已经初步建立了完整的钛产业体系。进入新时代,随着我国尖端产业的发展,钛资源需求仍旧旺盛,尽管需求增速放缓,但总量(尤其是高品质钛矿)仍然很大。预计到2025年,我国钛精矿的需求将> 400万t。然而,从资源质量来看,我国钛矿品位低,选矿难度较大,优质钛资源对外依存度高,因此,加强我国钛矿产业升级、加大高品质钛矿的勘查工作以及促进高品质钛矿原材料的进口多元化势在必行。

致谢:数据搜集及论文撰写过程中,得到吴建设教授级高工、张伟波博士和郭襄博士的大力帮助,在此表示感谢。

——以金红石为例