“欧佩克+”机制与俄罗斯、沙特、美国的能源博弈

曹峰毓

自2014年下半年以来,全球石油市场出现了愈发严重的供过于求的现象,导致国际油价从2014年7月的每桶约100美元下跌至2016年1月的每桶约30美元。(1)“Spot Prices,” US. Energy Information Agency, October 28, 2019, https://www.eia.gov/dnav/pet/PET_PRI_SPT_S1_M.htm,登录时间:2019年12月20日。在这种情况下,俄罗斯与沙特在控制石油产量方面的合作趋向密切。2016年底,两国联合石油输出国组织(OPEC,以下简称“欧佩克”)成员国与部分非欧佩克成员国(2)非欧佩克成员国为俄罗斯、哈萨克斯坦、阿曼、阿塞拜疆、巴林、文莱、赤道几内亚、马来西亚、墨西哥、苏丹和南苏丹。达成了“减产保价”协议。为确保减产协议能够得到切实履行,协议参与国在2017年1月23日建立了欧佩克与非欧佩克部长级联合监督委员会(Joint OPEC-Non OPEC Ministerial Monitoring Committee),标志着这一合作走向机制化。2018年6月,随着国际石油价格的逐步回升,俄沙两国为防止供应不足,又联合上述产油国实施了共同增产。(3)刘冬 :《年近“花甲”显颓势——欧佩克影响力下降及其应对举措》,载《国际石油经济》2019年第1期,第54-55页。至此,联盟完成了从“市场保价器”向“市场调节器”的功能转变。学界曾以协议的签署地命名该产油国集团,称之为“维也纳联盟”(Vienna Alliance)。也有学者从该组织的产量调控功能出发,将该机制命名为“欧佩克+”(OPEC+)。(4)学界曾长期以“欧佩克与非欧佩克产油国联盟”等类似称谓代指这一产油国集团。2018年1月,俄罗斯的罗斯石油公司(Russneft)最早称之为“欧佩克+”;同年3月,《阿拉伯时报》则首次以“维也纳联盟”命名该集团。参见“RussNeft: Produced 7m Tonnes of Crude Oil in 2017, Fulfilling the OPEC+ Agreement,” Rogtec, January 9, 2018, https://rogtecmagazine.com/russneft-produced-7m-tonnes-crude-oil-2017-fulfilling-opec-agreement/,登录时间:2020年4月2日;“Oil Market Moves Towards Balance,” Arab Times, March 7, 2018, https://www.arabtimesonline.com/news/oil-market-moves-towards-balance-kuwait-kufpec-planning-to-raise-output-to-150000-bpd-by-2020-ceo/,登录时间:2020年4月2日。

自“欧佩克+”机制建立以来,学界对该机制的研究相对有限。总体而言,这些研究倾向于从市场层面分析“欧佩克+”机制的成立原因,认为它是“页岩革命”(Shale Revolution)背景下沙特、俄罗斯避免国际油价长期低位运行与提升对石油市场控制力的应对措施。(5)参见富景筠 :《俄罗斯与欧佩克:竞争与合作的复杂关系》,载《当代世界》2019年第8期,第62-67页;吴磊、曹峰毓 :《特朗普与欧佩克的国际石油市场话语权之争》,载《当代世界》2018年第9期,第40-43页;Bassam Fattouh and Andreas Economou, Oil Supply Balances: The Four Cycles of the OPEC Oil Output Policy, Oxford: The Oxford Institute for Energy Studies, 2018; Valery Akinfiev, “Modeling and Estimating the Impact of the OPEC Agreement on Oil Production in Russia,” Adv Syst Sci Appl, No. 3, 2019, pp. 131-139。这一观点固然能够反映部分现实,但并不全面。回顾俄罗斯与沙特的能源外交史,“欧佩克+”机制的建立实际上对两国来说均具有一定的“反常性”。本文将对“欧佩克+”机制建立的“反常性”进行分析,从能源地缘政治的角度进一步探寻促使“欧佩克+”机制成立的核心因素,考察俄罗斯、沙特与美国围绕“欧佩克+”所进行的外交博弈,并尝试对2020年3月上旬以来全球石油价格战背景下各方博弈的变化与前景进行讨论。

一、 “欧佩克+”机制建立的“反常性”

虽然国际石油市场的剧烈变动为俄罗斯与沙特的相互接近提供了条件,但从以往两国能源外交行为的角度来看,市场性因素并不足以解释“欧佩克+”合作机制的建立。

(一) 沙特: 渐趋衰弱的市场主导者

一直以来,沙特在国际石油市场拥有难以撼动的重要地位。2019年,该国石油总储量与日产量分别为2,977亿桶与1,229万桶,占世界总量的17.2%与13.0%。(6)BP, BP Statistical Review of World Energy 2019, London: BP, 2019, pp. 14-16.沙特能源外交的核心是利用巨大的石油储量、生产能力及其在阿拉伯产油国中的巨大影响力,保持本国对国际石油市场的主导权。

在很长一段时间内,沙特在国际石油市场中占据毋庸置疑的主导地位。通过在第四次中东战争中领导阿拉伯石油输出国组织(OAPEC)对西方国家发动石油禁运,沙特一举奠定了中东产油国在当代石油权力体系中的核心位置。此后,沙特又主导了欧佩克统一基准油价、设立石油产量配额等工作,并凭借最高的闲置产能充当“浮动产油国”。然而,沙特对国际石油市场的主导地位一直受到来自欧佩克内外的挑战,并处于持续衰弱之中。

在欧佩克内部,沙特一直难以弥合“鸽派”与“鹰派”间的矛盾。这导致在20世纪70年代对于石油标价的调整以及80年代以来对生产配额的制定上,欧佩克曾多次陷入严重分裂。(7)刘冬 :《欧佩克石油政策的演变及其对国际油价的影响》,载《西亚非洲》2012年第6期,第42-47页。2014年下半年以来,国际石油价格大幅下跌,欧佩克内部再次出现严重分裂。沙特一直奉行不减产政策,试图争取到更大的市场份额;而委内瑞拉、伊朗等国则出于国内严峻的经济状况,主张尽快减产以提升油价。两派的巨大分歧使得欧佩克在2016年11月才开始探讨减产事宜。(8)陈腾瀚 :《欧佩克内部派系之争的原因、影响及走向》,载《现代国际关系》2017年第9期,第59页。

在很多情况下,沙特实际上也无力抵御来自欧佩克外部的压力。1973年至1985年是以沙特为首的欧佩克对国际石油市场干预能力最强的时期。沙特以本国34°轻质油的价格为基准,领导欧佩克建立了“基准价—差价”体系。该体系实际上固定了成员国的石油销售价格,而成员国的具体产量则由石油市场空出的“剩余需求”来确定。1985年,随着非欧佩克国家石油产量的快速上升,它们采取低价销售战略侵蚀欧佩克市场。沙特被迫放弃了对欧佩克基准油价的支持,转而通过协调欧佩克成员国石油产量来间接控制国际油价,并试图将国际油价保持在较低的“合理区间”。(9)从严格意义上说,欧佩克在1982年便开始实施生产配额制,不过此时维持“基准价—差价”体系仍是欧佩克调控国际石油市场的主要方式,生产配额只是保障该体系顺利运行的手段。然而,2003年之后,随着中国、印度等国经济的快速发展,石油市场供不应求,加之石油投机行为的推波助澜,国际油价大幅攀升。沙特等国多次增产但仍无法对油价进行有效调控,最终于2005年放弃了对国际油价的干预,转而维持市场的供求平衡,并表示只有在油价因供给短缺而上涨的情况下,才会考虑对石油产量进行调整。(10)刘冬 :《欧佩克石油政策的演变及其对国际油价的影响》,第53-54页。

综上所述,沙特在国际石油市场中的影响力虽然被国际社会所公认,但这种影响力呈现持续减弱的趋势。从历史经验来看,沙特未能有效弥合欧佩克内部“鸽派”与“鹰派”的矛盾,同时面对非欧佩克国家石油产量的不断上升与新兴市场国家石油需求的激增,沙特还逐渐丧失了对国际油价的调控能力。值得注意的是,在市场主导权遭到挑战之时,沙特虽然与非欧佩克国家进行过短暂合作(11)1986年底,欧佩克曾与非欧佩克国家达成临时性减产协议。参见陈腾瀚 :《欧佩克减产协议:历史与现实》,第8页。,但其从未尝试与非欧佩克国家建立机制性的合作关系。

(二) 俄罗斯: 传统的“搭便车者”

俄罗斯一直是世界石油市场的主要参与者之一。2019年,该国石油储量与石油日产量分别为1,062亿桶与1,144万桶,各占世界总量的6.1%与12.1%。(12)BP, BP Statistical Review of World Energy 2019, pp. 14-16.不过,由于俄罗斯相当数量的油田集中在气候恶劣且基础设施匮乏的西伯利亚地区,该国石油的生产综合成本高达每桶30美元,对国际石油价格的波动也更为敏感。(13)相比之下,沙特的石油生产成本仅为每桶5美元,其他中东产油国家约为每桶18美元。参见米军、刘彦君 :《国际石油价格波动与俄罗斯经济增长》,载《欧亚经济》2015年第5期,第22页。例如,在1998年的亚洲金融危机中,随着国际油价由1997年初的每桶25美元降至1998年底的每桶10美元,俄罗斯的石油收入随之骤降了约100亿美元,降幅达三分之一。(14)Joseph Mann, “Russia’s Policy Towards OPEC,” Middle Eastern Studies, Vol. 45, No. 6, 2009, p. 987.而在2014年末国际油价的大幅下跌中,俄罗斯2015年第一季度的国内生产总值下降了2.2%。(15)米军、刘彦君 :《国际石油价格波动与俄罗斯经济增长》,第5、29页。

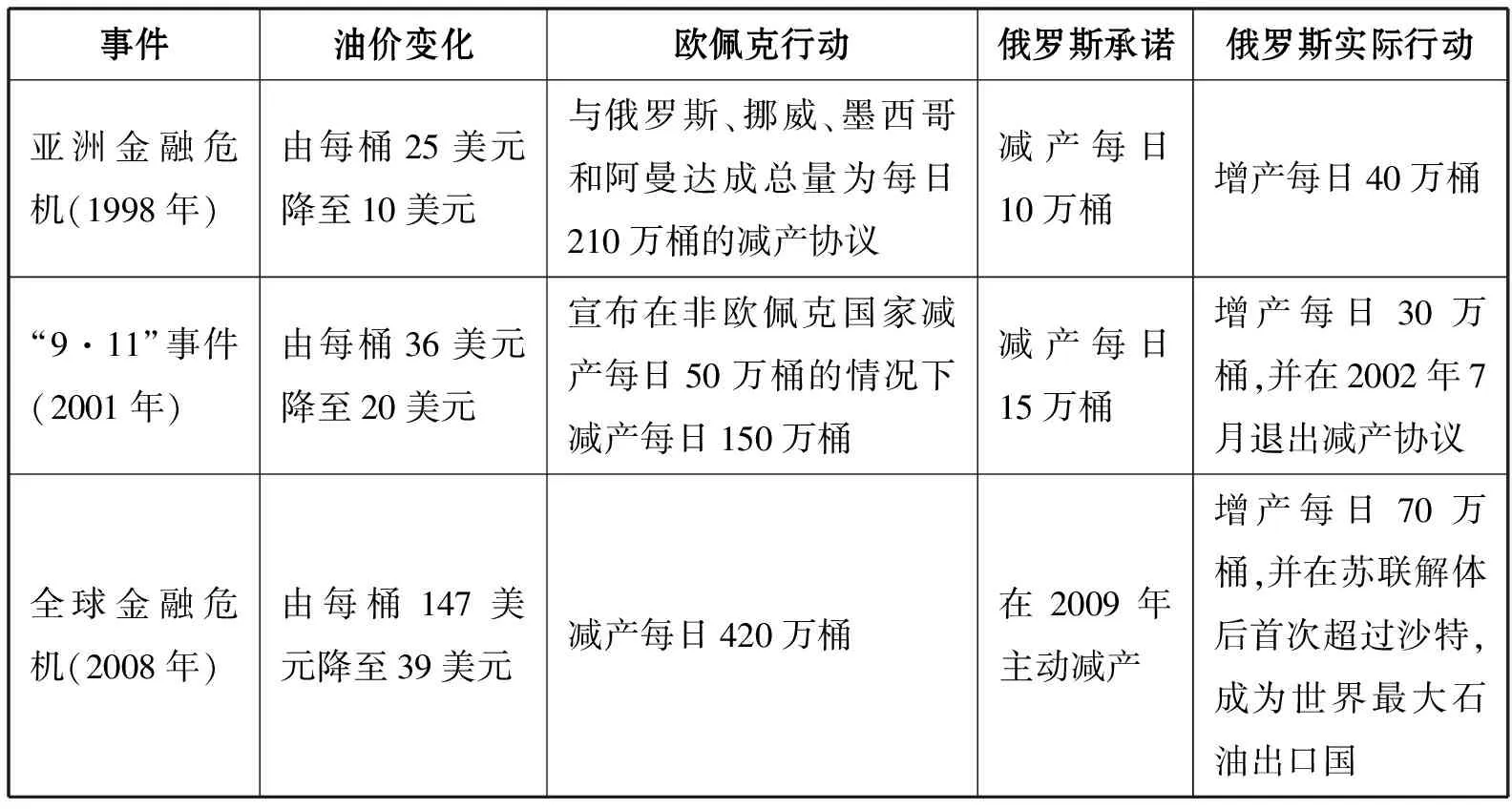

低油价虽然对俄罗斯的经济发展有着明显的不利影响,但俄罗斯却长期对与欧佩克开展合作缺乏意愿。例如,在1998年亚洲金融危机爆发后,欧佩克成员国与俄罗斯、挪威、墨西哥和阿曼四个非欧佩克成员国达成了一项总额为每日210万桶的减产协议。其中,俄罗斯虽承诺减产10万桶,但实际上并未认真履行该协议。尽管俄罗斯国家石油管道运输公司(Transneft)对其石油出口管道进行了一定管控,其他石油公司却积极通过其他替代路线出口石油,导致俄罗斯的石油产量最终不降反升。(16)James Henderson and Bassam Fattouh, Russia and OPEC: Uneasy Partners, Oxford: Oxford Institute for Energy Studies, 2016, p. 2.类似情况在2001年“9·11”事件与2008年金融危机导致的油价暴跌中均一再上演(见表1)。

表1 1998年~2008年俄罗斯的石油减产承诺与实际行动

资料来源: James Henderson and Bassam Fattouh,RussiaandOPEC:UneasyPartners, Oxford: Oxford Institute for Energy Studies, 2016, pp. 1-3; “OPEC vs Russia,”Economist, November 23, 2001, http://www.economist.com/node/883371,登录时间:2020年1月19日。

由此可见,俄罗斯在与欧佩克的互动历史中往往采取“搭便车”策略。俄罗斯一方面鼓励欧佩克减产,尽量稳定国际石油市场;另一方面则乘机增产,尽可能侵蚀欧佩克的市场份额并依托欧佩克制造的高油价获取更多收益。

(三) 市场性因素不足以解释“欧佩克+”机制的建立

2014年7月以来国际石油市场的新变化,对俄罗斯与沙特的国家利益均造成了重大不利影响。其中,低迷的石油价格再次成为俄罗斯经济发展的阻碍。(17)“Spot Prices,” US. Energy Information Agency, October 28, 2019, https://www.eia.gov/dnav/pet/PET_PRI_SPT_S1_M.htm,登录时间:2019年12月20日。以“欧佩克+”机制成立的2016年为例,即便以每桶50美元的国际油价计算,当年俄罗斯的国内生产总值也会下降0.5%;每桶30美元的国际油价则会使俄罗斯国内生产总值降幅达到2%。(18)James Henderson and Bassam Fattouh, Russia and OPEC: Uneasy Partners, p. 4.迫切需要石油收入的俄罗斯完全有理由采取与以往一样的“搭便车”战略。2015年9月,时任俄罗斯石油公司首席执行官伊戈尔·谢钦一度明确表示反对任何减产计划。(19)Ibid.不过,俄罗斯最终还是承担了除沙特以外的第二大减产义务,并在缓和沙特与伊朗的矛盾(20)由于伊朗不肯承担减产义务,“欧佩克+”谈判几乎破裂。2016年11月28日,俄罗斯总统普京致电伊朗总统鲁哈尼,说服鲁哈尼劝说伊朗最高领袖哈梅内伊放弃强硬立场,最终使欧佩克成员国能够在11月30日就减产问题达成共识。参见“Putin ‘Directly Involved’ in OPEC Reaching Production Cut Deal,” Russia Today, December 2, 2016, https://www.rt.com/news/368978-putin-oil-deal-opec/,登录时间:2020年1月4日。、协调欧佩克与非欧佩克产油国政策、制定减产配额和监管减产情况等方面做了大量工作,成为此番减产政策出台和落实的中坚力量。(21)刘乾 :《俄罗斯能源战略的转向和面临的挑战》,载《欧亚经济》2018年第3期,第63页。在仍急需通过扩大石油投资与出口提振经济的情况下,非市场性因素很可能是促使俄罗斯做出这一战略转向的主要原因。

对于沙特来说,随着以页岩油气为代表的非常规油气在北美地区的大规模开发,其在国际石油市场中的影响力被进一步稀释。其中,美国的石油产量在2009年止跌回升,至2016年产量已经达到了每日约1,237万桶,与沙特几乎持平。(22)BP, BP Statistical Review of World Energy 2019, p. 16.在美国石油产量激增的影响下,沙特难以维持2005年以来石油供需平衡的战略,这导致市场出现了严重的供过于求现象。不过,沙特起初也并未试图与非欧佩克国家进行合作,反而再次试图独立解决危机。在国际石油市场已经供大于求的情况下,沙特依旧维持不减产政策。沙特希望以此打压页岩油气的生产,并扩大自己的市场份额,确保自身在国际石油市场中的地位。(23)刘中民、王然 :《沙特的石油不减产政策与国际能源新格局》,载《现代国际关系》2016年第5期,第56页。

综上所述,不论是低迷的石油价格,还是围绕国际石油市场主导权的争夺,均不能自然促成俄罗斯与沙特的联合。仅从石油市场的角度进行分析,“欧佩克+”机制的建立明显不是常态。这表明,非市场因素在“欧佩克+”机制的建立中很可能占据着核心地位。

二、 “欧佩克+”机制建立中的美国因素

在众多非市场性因素中,美国在页岩油气开采领域的技术突破无疑带来了最为深远的影响。在“页岩革命”爆发前,美国凭借在综合国力上的巨大优势,已通过控制石油运输通道与金融市场、建立石油保障体系等手段,在当代的石油博弈中占据了优势地位。(24)徐建山 :《论油权——初探石油地缘政治的核心问题》,载《世界经济与政治》2012年第12期,第126-129页。不过,在严重依赖石油进口的情况下,由于缺少对生产性权力的直接掌握,美国对石油市场的影响仍以间接调控为主,这使得沙特、俄罗斯等产油国在能源博弈中拥有一定的转圜余地。“页岩革命”的爆发标志着美国以主要产油国的身份重归世界石油舞台,补齐了该国能源权力中的短板。这不仅使美国原有的能源权力倍增,更标志着该国对产油国最后战略空间的侵蚀。在此趋势下,未来俄沙两国很可能将日益难以对国际能源市场施加战略性影响。而“页岩革命”后这种不利的战略态势是迫使俄沙两国寻求联合,并最终建立“欧佩克+”机制的主要原因。

(一) “页岩革命”前美国在世界石油市场中的地位

石油的资源储量、运输通道以及消费市场是当代能源地缘政治的三大组成要素。(25)同上,第121-125页。其中,俄罗斯与沙特凭借丰富的石油储量均可被划分为资源型油权国。此外,由于控制着通向西欧、东南欧、东亚等地区大量的石油出口管道,俄罗斯也被认为是通道型油权国。相比之下,沙特虽处于地理位置十分重要的中东地区,但因其并不掌控霍尔木兹和曼德海峡两大“咽喉”地区,其对石油出口通道的实际控制能力较为有限。

相比之下,美国作为唯一超级大国,在能源地缘政治三大主要领域均具有十分明显的优势。在对石油运输通道的控制上,美国凭借遍布海外的军事基地保持着对世界主要石油运输通道的军事介入能力。此外,巨大的政治经济影响力也成为美国干涉俄欧等地油气贸易的重要工具。(26)为增加欧洲能源进口多元化、抵消俄罗斯对欧盟国家的能源地缘优势,美国积极促使中亚—里海国家修建绕过俄罗斯的油气出口管道。这一战略的成果包括巴库—第比利斯—杰伊汉石油管道(BTC)、巴库—第比利斯—埃尔祖鲁姆天然气管道(BTE)以及“纳布科”管道计划。参见罗振兴 :《美国在中亚—里海地区的能源政策评析》,载《美国研究》2005年第2期,第125-126页。虽然伊朗等少数国家可在霍尔木兹海峡等部分石油通道上对美国的控制权发起挑战,但美国是全球最强通道型油权国仍毋庸置疑。

在对世界石油市场的控制上,美国自身就是世界最大的石油消费市场,其石油消费一直占到世界总量的20%以上。(27)BP, BP Statistical Review of World Energy 2019, p. 20.美国还可利用自身的实力优势迫使其他石油进口国与之结成联盟,共同对部分石油出口国实施限制性政策。其中,美国先后对利比亚、伊朗、伊拉克等国实施的石油制裁便是典型案例。此外,对国际金融市场的控制更进一步加强了美国的市场性权力。一方面,世界绝大多数石油贸易均以美元结算,这使得美国完全可以通过调控本国货币政策来影响甚至控制国际油价;另一方面,美国纽约商品交易所是世界最主要的石油期货交易市场之一,美国是高盛、花旗、摩根士丹利、摩根大通等金融巨头总部的所在地,也是世界石油期货交易规则的直接制定者与重要参与者。

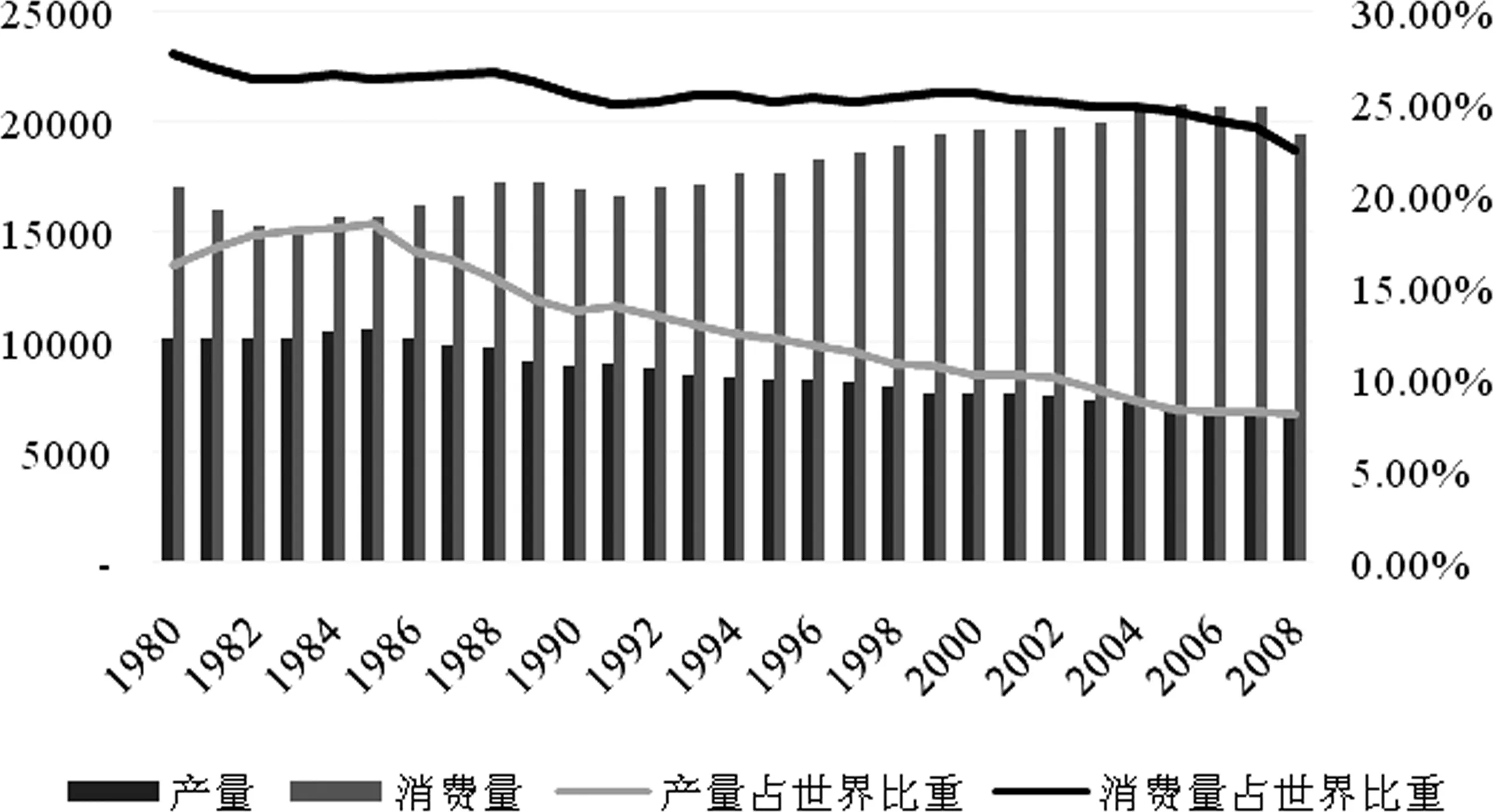

图1 1980年~2008年美国石油产量与消费量情况(单位: 千桶/日)

资料来源: “Statistical Review of World Energy — All Data, 1965-2018,”BP, November 1, 2019, https://www.bp.com/content/dam/bp/business-sites/en/global/corporate/xlsx/energy-economics/sta ̄tis ̄tical-review/bp-stats-review-2019-all-data.xlsx,登录时间:2019年12月15日。

长期以来,对进口石油的严重依赖是美国在能源政治领域少有的软肋。该国虽然有着较高的石油储量与产量,但更高的消费量使其成为石油进口国(见图1)。在第四次中东战争中,阿拉伯产油国正是利用这一点,通过使用“石油武器”沉重打击了美国经济。美国虽然通过建立石油储备体系并成立带有集体安全性质的国际能源机构(IEA)部分弥补了这一不足,但无法从根本上扭转这一战略劣势。在“页岩革命”爆发前的2008年,美国的日均石油进口量仍达到1,270万桶,占美国总消费量的65.2%。(28)BP, BP Statistical Review of World Energy 2019, pp. 14-16.

在此情况下,美国只能通过间接方式获得石油资源的分配权,其政策选择受到很大制约。美国通过贸易歧视、经济制裁甚至军事干预的手段打压利比亚、伊拉克等“不友好”产油国,而对尼日利亚等“友好”产油国则通过加强投资与各种援助的方法进行拉拢。(29)宋微 :《从漠视开发到全面关注——冷战后美国对撒哈拉以南非洲经济政策的调整》,载《世界经济与政治》2012年第8期,第58-59页。这便为沙特、俄罗斯等主要产油国在能源外交领域留下了一定的博弈空间。

一方面,美国如果要对“非友好”产油国进行干涉,必须考虑可能带来的市场波动及其对本国能源供应的影响;而对于“友好”产油国来说,美国对其石油资源的依赖也在客观上增加了对方与美国的议价能力,使美国不得不以更高的成本维持双方的“友好关系”。以美沙关系为例,在海湾战争以及伊拉克战争中,美国均需要与沙特就维持石油市场稳定问题提前进行沟通,而沙特虽然与美国在反恐等领域存在矛盾,但仍凭借着巨大的石油产量成为美国在中东地区的重要盟友。

另一方面,由于不存在石油出口能力,在针对石油运输通道的博弈上,不论是采取军事手段,还是政治、经济手段,美国所能做的只是促进或阻碍特定生产者与消费者之间的石油贸易。而受到石油产销区地理分布等客观条件的影响,这种策略在某些情况下是难以见效的。例如,虽然美国很早就意识到俄罗斯对欧盟国家的油气出口将成为俄干预欧盟内部事务的重要支点,但欧盟国家普遍缺乏油气资源的现实又使得这种贸易很难被阻止。

(二) “页岩革命”对美国能源权力的“倍增效应”

“页岩革命”爆发后,美国石油产量在2009年止跌回升,并在2018年达到了每日1,531万桶。同一时期,页岩油占美国石油产量的比重也由11.1%上升至58.9%。(30)吴磊、曹峰毓 :《论世界能源体系的双重变革与中国的能源转型》,载《太平洋学报》2019年第3期,第38-40页。至2019年9月,美国已经实现了石油净出口。(31)Gregory Meyer, “US Is Net Exporter of Oil for First Time in Decades,” Financial Times, November 30, 2019, https://www.ft.com/content/9cbba7b0-12dd-11ea-a7e6-62bf4f9e548a,登录时间:2019年12月5日。预计至2040年,美国将成为世界最大的石油与天然气生产国,两者的总产量将分别占到世界总额的18%和24%。相比之下,沙特和俄罗斯将分别成为世界第二大石油生产国与第二大天然气生产国,占世界石油和天然气总产量的比重仅为13%与14%。(32)BP, BP Energy Outlook 2018, London: BP, 2018, p. 63.

“页岩革命”的爆发不仅帮助美国摆脱了石油进口依赖这一短板,还产生了一系列连锁反应,进而对该国的能源权力带来了“倍增效应”。从总体上看,随着对外部石油资源依赖的减弱,美国与传统石油出口国之间的利益关系与行为模式将发生根本性的转变(33)富景筠 :《页岩革命与美国的能源新权力》,载《东北亚论坛》2019年第2期,第115页。,由此也将全面改变俄罗斯、沙特等主要产油国面临的战略态势。正如约瑟夫·奈(Joseph S. Nye)所说:“‘页岩革命’同样也是一场地缘政治革命。”(34)Joseph S. Nye, “The Changing Geopolitics of Energy,” Searchbonus, November 9, 2017, https://searchbonus.eu/p-s-the-changing-geopolitics-of-energy-joseph-s-nye/,登录时间:2019年12月17日。

第一,“页岩革命”大幅提升了美国在能源外交上的灵活性。随着对外部石油依赖程度的降低,“石油武器”难以再对美国带来直接伤害,美国对伊朗等“非友好”产油国的遏制行动可以更加“不计后果”。同时,美国与“友好”产油国交往的动因逐渐由原有的生存性需求转变为外交战略性需求。这种转变将迫使部分产油国付出更大的代价以换取美国在国防、外交等领域的支持。

俄罗斯长期处在美国的战略围堵之中,近年来两国因乌克兰危机、叙利亚问题爆发了多轮外交冲突。乌克兰危机爆发后,石油成为美国制裁俄罗斯的主要领域,制裁内容包括禁止向俄罗斯石油企业出口技术设备、提供贷款等。不过,考虑到可能带来的严重经济后果,美国对俄罗斯的制裁仍留有很大余地,并没有对本国与俄罗斯的石油贸易进行直接干涉。(35)徐洪峰、王海燕 :《乌克兰危机背景下美欧对俄罗斯的能源制裁》,载《美国研究》2015年第3期,第74-76页。然而,在两国的下一轮交锋中,凭借新取得的能源优势,美国很可能会进一步加大对俄罗斯的遏制力度。

沙特虽然一直被认为是美国在中东的重要盟友,但两国关系并不对称。总体而言,沙特牺牲了自身的战略自主性以获取美国的安全保障,而这一交易能够成立的前提是沙特丰富的石油资源在美国的生存与全球霸权中均具有不可替代的作用。但“页岩革命”后,因对外石油依赖程度的降低,沙特对美国的战略意义有所下降。两国的盟友关系虽不至于中断,但美国可能会减少对沙特的战略投入,这无疑使沙特在中东乱局中面临更加不利的局面。

第二,在对石油运输通道的控制上,“页岩革命”的爆发使美国自身成为潜在的石油出口国,有能力直接介入石油贸易。目前,美国已经开始向波兰、立陶宛等国出口液化天然气,这在降低这些国家对俄能源依赖的同时,也获取了对它们的能源影响力。美国此举无疑是在俄欧传统能源合作关系中打入了楔子,进而撼动了欧洲的传统地缘政治格局。(36)富景筠 :《页岩革命与美国的能源新权力》,第121页。

第三,在对石油市场的控制上,“页岩革命”将改变石油市场的供求调节机制。在传统石油开采技术下,新增投资通常需要数年时间才能转化为石油产出,且这种投资通常高达数十亿美元。这使得石油生产难以对市场价格的变化进行快速反应,进而导致欧佩克在减产之时,俄罗斯等非欧佩克产油国短时间内只能对自身的石油产量进行较为有限的调整,难以迅速填补人为制造出的供应缺口,使得前者的类似行动往往能够获得比较明确的预期收益。

相比之下,页岩油井规模较小、单位投资较低且可在数月甚至数星期内投入使用,可以更快地对价格变化做出反应。(37)Joseph S. Nye, “The Changing Geopolitics of Energy”.凭借这一技术优势,页岩油将有能力在短时间内填补因减产造成的供应缺口。这将大幅降低欧佩克减产策略的有效性。以页岩油开采为主的美国很有可能替代沙特,成为主要的“浮动产油国”,而页岩油的开采成本将成为决定国际油价的重要因素。有学者据此得出“页岩革命”后欧佩克将难以对国际石油市场产生战略性影响的结论。(38)Dawud Ansari, “OPEC, Saudi Arabia, and Shale Revolution: Insights from Equilibrium Modeling and Oil Politics,” Energy Policy, Vol. 111, 2017, p. 168.

此外,页岩油在产量调节上的灵活性同样也使俄罗斯面临严重威胁。由于俄罗斯大量油田分布在气温极低的寒带地区,为防止油井与管道冻结以及由此对油田带来的伤害,这些油田难以根据市场需要迅速降低产量。(39)王永中 :《世界原油市场形势与供应国行为》,载《欧亚经济》2018年第3期,第31页。这种特性无疑使得俄罗斯在与美国的能源竞争中处于更加不利的态势。

由此可见,“页岩革命”对美国的影响不仅体现在摆脱石油进口依赖上,而且还使美国在地缘政治领域的优势实现了全面提升,能对俄罗斯与沙特的原有地位造成根本性的影响。对俄沙两国来说,相较于历次危机,“页岩革命”带来的威胁不论是在广度上还是在深度上均有着本质区别。因此,正是在这种史无前例的危机下,俄沙两国才打破了决策上的路径依赖,转而与对方寻求建立机制性的能源合作关系。(40)孙永祥 :《俄罗斯在国际能源格局中仍处强国地位》,载《欧亚经济》2018年第3期,第25页。

三、 “欧佩克+”机制背后俄罗斯、沙特与美国的外交博弈

“欧佩克+”机制的建立标志着俄罗斯与沙特在能源领域的密切联合,两国希望以此抵消美国在石油市场以及地缘政治上的优势地位。作为两国对“页岩革命”的反制措施,该机制也引起了美国的强烈关注。围绕“欧佩克+”机制的建立与运行,俄罗斯和沙特已在不同层次与美国展开外交博弈。

(一) 俄沙两国凭借“欧佩克+”机制对美国“页岩革命”的抵消

围绕“欧佩克+”这一能源合作机制的外交博弈首先体现在石油市场层面。如前所述,凭借原有优势以及“页岩革命”带来的“倍增效应”,美国得以在世界石油市场中对俄罗斯与沙特的地位发起根本性挑战。不过,受制于在综合国力方面与美国的巨大差距,俄罗斯与沙特反制措施的实际效果十分有限。最终,俄沙两国决定通过组建联盟来掌握全球半数以上石油资源,并以产量上的绝对优势来抵消美国在能源领域的综合优势。

正是基于这一共同目标,俄罗斯与沙特逐步靠拢,并于2016年10月领导欧佩克成员国与部分非欧佩克成员国达成了15年来的首项共同减产协议。前述国家约定每日共同减产180万桶,由此宣告了“欧佩克+”机制的建立。2017年11月,各方决定将该减产协定延长至2018年底。随后,该联盟又于2018年6月中止了减产策略,决定每日增产100万桶石油以防止市场供应短缺。(41)吴磊、曹峰毓 :《特朗普与欧佩克的国际石油市场话语权之争》,第42页。据统计,“欧佩克+”机制控制的石油储量超过了世界总量的80%,产量则占到了世界总量的约60%。(42)富景筠 :《俄罗斯与欧佩克:竞争与合作的复杂关系》,第66页。

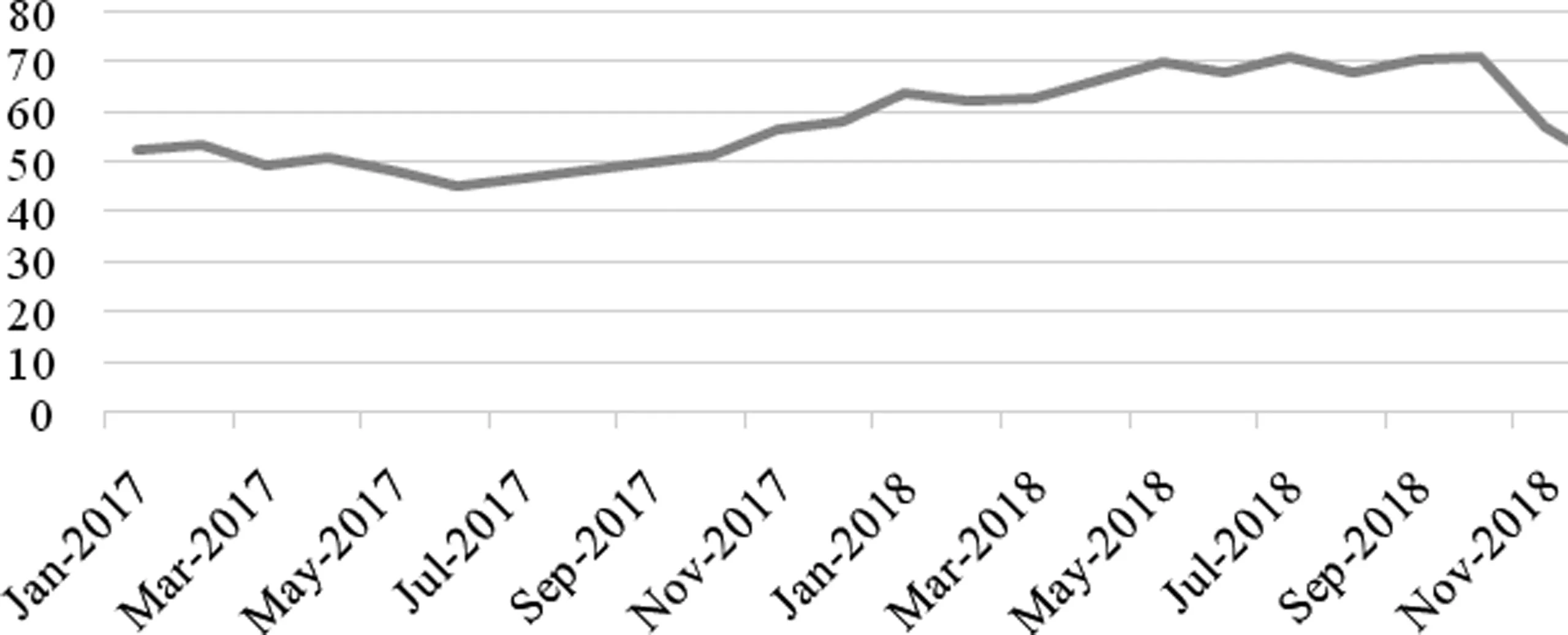

凭借在石油资源上的优势,俄罗斯与沙特在很大程度上得以重拾对国际石油市场的掌控。国际油价的走势与“欧佩克+”的预期基本一致。布伦特石油价格逐步从2017年1月的每桶52.50美元上涨至2018年6月的每桶67.87美元;而在该组织实施增产后又下降至2018年12月的每桶49.52美元(见图2)。(43)“Spot Prices,” U.S. Energy Information Agency, October 28, 2019, https://www.eia.gov/dnav/pet/PET_PRI_SPT_S1_M.htm,登录时间:2019年12月20日。

图2 2017年1月~2018年12月布伦特石油价格变化(单位: 美元/桶)

资料来源: EIA, “Spot Prices,”U.S.EnergyInformationAgency, October 28, 2019, https://www.eia.gov/dnav/pet/PET_PRI_SPT_S1_M.htm,登录时间:2019年12月20日。

其次,“欧佩克+”机制对抵消美国因“页岩革命”而产生的地缘政治影响具有重要意义。“页岩革命”爆发后,随着美国对外石油依赖的逐渐降低,沙特对美国的战略意义大幅下降。这使沙特在与美国的外交博弈中陷入了更加不利的地位。2016年3月,时任总统奥巴马批评沙特一直在美国的中东外交中采取搭便车策略;8月,美国60多名议员因人权问题联合要求推迟向沙特出售武器;9月,美国国会通过《法律制裁恐怖主义赞助者法案》(JASTA)(44)该法案俗称“9·11”法案。,赋予美国公民向沙特政府就“9·11”袭击事件中的责任进行控诉与索赔的权利。(45)田文林 :《当前沙特与美国矛盾:表现、根源及前景》,载《当代世界》2017年第3期,第39页。这一系列事件一度导致美沙关系跌至冰点。对于亟需改变外交不利态势的沙特来说,俄罗斯是受美国因素影响较小,同时最有能力对中东事务产生重要影响的域外大国。(46)强晓云 :《俄罗斯与中东的能源合作述评》,载《阿拉伯世界研究》2017年第1期,第54页。

此外,俄罗斯还着力加强与中东产油国的协调合作。俄罗斯试图通过填补中东的权力真空,突破自身在乌克兰危机上受到美欧战略围堵的不利局面。除传统盟友伊朗外,沙特也成为俄罗斯关注的重点国家。“页岩革命”后美国在中东实行战略收缩,这为俄罗斯的这一行动提供了良好契机。2015年6月,俄沙两国在圣彼得堡国际经济论坛召开期间签署了6份合作协议,内容涉及能源、基础设施、太空、贸易等领域,并签署了价值高达100亿美元的投资备忘录。(47)邵玉琢、罗林 :《外交战略调整背景下的俄罗斯与沙特关系》,载《俄罗斯东欧中亚研究》2018年第2期,第44页。

在此背景下,“欧佩克+”机制被认为是俄罗斯和沙特拓展上述外交战略的成果,并为俄沙之间的进一步合作创造了条件。(48)以往俄罗斯采取的“搭便车”政策曾使沙特认为俄罗斯是不可信任的合作伙伴;而因同属于石油出口大国,两国潜在的竞争关系也使得俄罗斯一度认为两者间的竞争关系要大于合作。参见强晓云 :《俄罗斯与中东的能源合作述评》,第54页。2017年6月,俄罗斯与沙特就采矿、石油开采、石化工业以及油田服务等30多个领域签署了合作协议。(49)“Russian Oil Companies Discuss Cooperation with Saudi Arabia in 30 Various Fields,” Sputnik News, June 1, 2017, https://sputniknews.com/business/201706011054179474-russia-saudi-arabia-oil-cooperation/,登录时间:2019年11月18日。同年10月,沙特国王萨勒曼率领总人数高达1,500人的庞大代表团对俄罗斯进行了历史性访问。除探讨进一步加强在石油产量控制领域的协调外,两国又在能源合作等领域签署了高达30亿美元的合作协议。(50)Henry Foy, Ahmed Al Omran and Anjli Raval, “Saudi King’s Visit Expected to Strengthen Ties with Russia,” Financial Times, October 4, 2017, https://www.ft.com/content/7ceea568-a8e0-11e7-ab55-27219df83c97,登录时间:2019年12月2日。尤其引人注目的是,俄罗斯与沙特还签署了一项价值30亿美元的军售协议,计划成立双边军事合作委员会。这意味着俄罗斯与沙特的合作已经拓展到了安全领域。(51)“Saudi King, Putin Agree Deals on Historic Russia Trip,” Al Jazeera, October 5, 2017, https://www.aljazeera.com/news/2017/10/saudi-king-putin-sign-deals-historic-russia-trip-17100510 ̄2100 ̄641.html,登录时间:2019年12月3日。两国在石油领域的合作机制正逐渐发展成为解决中东地区政治、经济与军事问题的综合性平台。(52)Ahmed M.A., “Energy Dialogue Between Russia and Saudi Arabia in 2010-2017,” Vestnik RUDN. International Relations, Vol. 18, No. 2, 2018, p. 342.

总体而言,俄罗斯通过建立“欧佩克+”机制大幅提升了与沙特的关系,进一步增强了其在中东的存在,并在一定程度上突破了美国的战略围堵;而沙特则通过“欧佩克+”强化了在俄美间的平衡外交战略,进而改善了外交上的不利态势。因此,俄罗斯与沙特均以对方为支点,通过建立“欧佩克+”机制与一系列后续事件,较为有效地抵消了美国因“页岩革命”而获得的地缘优势。

(二) 美国对“欧佩克+”机制的反应

面对“欧佩克+”机制成立后俄罗斯与沙特日趋密切的外交关系,美国迅速做出了反应。首先,针对两国联合实施的石油产量控制,尽可能扩大自身石油生产与出口能力是美国的一个重要对策。2017年1月,特朗普总统在上任当天便签署了《美国优先能源计划》(America First Energy Plan),作为他任职期间美国能源政策的纲领性文件,宣称要大力促进石油等化石能源产业的发展。此后,特朗普又在《促进能源独立和经济增长的行政命令》中决定放松在环保、温室气体减排领域的大量限制,并通过退出《巴黎协定》、废除《清洁电力计划》等手段为石油产业的发展创造条件。(53)吴磊、曹峰毓 :《特朗普与欧佩克的国际石油市场话语权之争》,第39-41页。

此外,美国还将原有的“能源独立”战略替换为更加积极的“能源主导”战略,将能源战略的目标由减少对外依赖改为控制国际能源市场走向。美国以迅速发展的石油产业为依托,积极向他国推销本国石油产品。2017年11月,中美两国签署了总额1,637亿美元的合作协议。印度、韩国等油气进口大国以及波兰等欧洲国家也成为美国石油出口重点推销的对象国。(54)同上,第41页。不过,美国石油出口能力的提升是一个较为漫长的过程。预计至2040年,美国石油与天然气的年总出口能力仅为360百万吨油当量,相当于俄罗斯的一半。(55)BP, BP Energy Outlook 2018, p. 63.

其次,利用政治影响力进行干预是美国的主要反制手段,利用外交手段尽可能分化“欧佩克+”机制是美国采取的重要措施。对于“欧佩克+”中的传统敌人伊朗,美国再次进行了强力打压。2017年7月,特朗普签署了多项针对伊朗的制裁措施;2018年5月,美国决定单方面退出伊核协议,重新对伊朗施加全面制裁。美国威胁将对任何与伊朗进行石油贸易的国家实施制裁,企图通过这种方式使伊朗的石油出口收入归零,此举对伊朗的石油出口造成了极为严重的冲击。正是出于这种预期,伊朗希望国际油价能够维持高位以尽可能减少经济损失,并成为2018年6月“欧佩克+”机制增产行动中最主要的反对者。(56)Alex Lawler, “Exclusive: Iran Slams U.S. for Seeking Saudi Oil Output Hike, Says OPEC Won’t Comply,” Reuters, June 8, 2018, https://www.reuters.com/article/us-oil-opec-iran-exclusive-idUSKCN1J415J,登录时间:2019年11月10日。

卡塔尔是美国分化“欧佩克+”机制的另一个突破口。因经济与政治领域的竞争以及对伊朗威胁的不同认知,卡塔尔与沙特等国一直存在着很深的矛盾。(57)孙德刚、安然 :《“同质化联盟”与沙特—卡塔尔交恶的结构性根源》,载《西亚非洲》2018年第1期,第68-82页。这为美国从内部瓦解“欧佩克+”机制提供了机会。2017年5月,美国与沙特就反恐、遏制伊朗等问题达成了共识。外界普遍认为,这意味着美国将默许沙特对卡塔尔展开制裁行动。在卡塔尔断交风波发生后,特朗普的一系列声明也证实了美国在该事件中的推动作用。(58)唐志超 :《美国的中东伙伴危机持续加深》,载《世界知识》2017年第5期,第47页。随着危机的持续发酵,卡塔尔最终宣布于2019年1月正式退出欧佩克。与此同时,美国却趁卡塔尔陷入孤立之际,通过加强军售等手段积极增强对这个世界第三大天然气储量国的政治影响力,进一步加大了在能源市场中的话语权。

对俄罗斯与沙特这两个“欧佩克+”机制的核心成员,美国将关注的重点放在了沙特上。一方面,特朗普政府积极修复与沙特的友好关系。2017年5月,他打破了美国总统在首次出访中选择邻国的惯例,将沙特作为其海外访问的第一站,表现出对沙特非同寻常的重视。在此次访问中,特朗普与沙特就能源合作达成了高达500亿美元的合作协议。2018年3月,沙特王储穆罕默德·本·萨勒曼对美国进行了长达18天的访问,其间美国表示要全力支持沙特“2030愿景”(Vision 2030)的实施。通过一系列高层互访与合作协议的签订,特朗普认为美沙关系正处于“历史最好时期”(59)“Remarks by President Trump and Crown Prince Mohammed Bin Salman of the Kingdom of Saudi Arabia Before Bilateral Meeting,” The White House, March 20, 2018, https://www.whitehouse.gov/briefings-statements/remarks-president-trump-crown-prince-mohammed-bin-salman-king ̄dom-saudi-arabia-bilateral-meeting/,登录时间:2020年4月2日。。卡舒吉事件发生后,虽然很多证据表明卡舒吉遇害与沙特高层有紧密联系,但特朗普出于维护美沙特殊关系的需要,一直强调沙特对美国的特殊意义,有意淡化卡舒吉事件的影响。(60)Makini Brice, Pete Schroeder and Idrees Ali, “Trump Calls Saudi Arabia a ‘Spectacular Ally’, Despite CIA Report Blaming the Crown Prince for Jamal Khashoggi’s Death,” Business Insider, November 17, 2018, https://www.businessinsider.com/trump-calls-saudi-arabia-spectacular-ally-despite-cia-report-on-khashoggi-death-2018-11,登录时间:2019年11月15日。

另一方面,美国也对沙特进行了适度施压。特朗普曾多次表达对沙特以及欧佩克控制石油产量的不满。例如,2018年4月20日,特朗普在社交网站上指责欧佩克人为提升石油价格的行为;7月4日,他又要求欧佩克对持续高涨的天然气价格做出适当反应。他甚至直接声称欧佩克国家应该降低油气产品价格,以回报美国提供的安全保障。同月,特朗普还明确要求欧佩克每日增产200万桶。(61)对于特朗普的上述表态可以有不同理解。页岩油气较高的生产成本决定了高油价实际上有助于美国本土油气产业发展,因此特朗普的此番表态可能只是在中期选举前安抚民众的政治手段;但与此同时,更低的油价有助于美国国内其他产业的发展,有利于促进美国整体经济。不过,无论背后的真实意图如何,特朗普试图利用美国的政治影响力左右欧佩克政策是不争的事实。与此同时,美国还决定出售一半的石油储备。上述行动显然与当时“欧佩克+”正在实施的“减产保价”政策背道而驰。(62)吴磊、曹峰毓 :《特朗普与欧佩克的国际石油市场话语权之争》,第40-41页。

相比之下,俄罗斯虽然在与美国的地缘政治竞争中处于相对劣势,但美国对俄能源政策的影响力较为有限。俄罗斯目前仍是欧盟国家最主要的油气进口来源国。在缺少替代进口源的情况下,欧盟国家并不热衷于配合美国对俄罗斯采取制裁行动。与此同时,美国与俄罗斯之间目前仅维持着低水平的石油贸易。2018年,美国从俄罗斯进口的石油总量约为1.4亿桶,仅占美国总进口量的3.8%,俄罗斯总出口量的4.2%。(63)BP, BP Statistical Review of World Energy 2019, p. 28; “U.S. Imports from Russia of Crude Oil and Petroleum Products,” EIA, November 1, 2019, https://www.eia.gov/dnav/pet/hist/LeafHandler.ashx?n=pet&s=mttim_nus-nrs_1&f=a,登录时间:2019年11月10日。这使得美国对俄罗斯的单独制裁难以产生明显效果。

不过,虽然美国难以对俄罗斯的能源政策施加影响,但却正试图为制裁“欧佩克+”的产量控制行为创造法律基础。早在2000年,美国参议院就曾对《反石油生产和出口卡特尔法案》(No Oil Producing and Exporting Cartels Act)进行讨论。该法案的修改版本在此后的第106届至112届国会中均曾被提交。(64)Phillip Brown, “No Oil Producing and Exporting Cartels (NOPEC) Act of 2018,” Federation of American Scientist, November 7, 2018, https://fas.org/sgp/crs/misc/IF11019.pdf,登录时间:2019年10月29日。不过,在美国历届总统的反对下,该法案均未能通过。(65)其中值得注意的是,2007年该法案曾先后通过了美国参众两院的投票,只是因时任美国总统小布什使用否决权才最终夭折。参见Javier Blas, “OPEC Faces a Bigger Problem in Washington Than Trump’s Tweets,” Bloomberg, June 9, 2018, https://www.bloomberg.com/news/articles/2018-06-19/opec-faces-a-bigger-problem-in-washington-than-trump-s-tweets,登录时间:2019年12月18日。2019年2月,美国众议院司法委员会通过了该法案的最新版本,为其提交众议院表决扫清了障碍。与以往不同,特朗普本人曾多次表达对“欧佩克+”价格控制行为的不满,同时美国政府的多名高级官员也对该法案表示了支持。有观点认为,目前是该法案获得通过的最好机会。(66)李倩 :《美酝酿立法对抗欧佩克》,载《中国能源报》2018年7月30日,第5版;Tom DiChristopher, “A Bill to Hobble OPEC Is Advancing in Congress. Trump’s Support is the Question,” CNBC, February 8, 2019, https://www.cnbc.com/2019/02/08/a-bill-to-hobble-opec-is-advancing-in-congress.html,登录时间:2019年12月13日。如果该法案得以通过,那么任何国家团体通过限制石油、天然气或石油产品的生产或销售,进而影响其市场与价格的行为,将被判定为违法。(67)Phillip Brown, “No Oil Producing and Exporting Cartels (NOPEC) Act of 2018”.据此,美国将可以对“欧佩克+”机制的成员国提出起诉。该法案虽尚未通过,但已经对“欧佩克+”机制的运行带来了无形阻碍。“欧佩克+”的法律团队已经与伟凯律师事务所(White & Case LLP)商议对该法案的应对措施。(68)“US Congress’s New Bill Targets OPEC, Russia, Non-OPEC Oil Alliance,” Sputnik News, July 25, 2018, https://sputniknews.com/us/201807251066677899-us-russia-opec-oil/,登录时间:2019年10月29日。在法律顾问的建议下,成员国在讨论政策时已避免直接讨论油价,转而采取“维护市场稳定”的表述。(69)Alex Adams, “NOPEC Needed to Counter OPEC’s Anti-Market Actions,” Securing America’s Future Energy, March 12, 2019, https://secureenergy.org/press/nopec-needed-counter-opecs-anti-market-actions/,登录时间:2020年4月2日。

总体而言,美国虽然在石油出口能力上与“欧佩克+”成员国之间存在着较大差距,但种种迹象表明,美国凭借全面的政治影响力仍在很大程度上维持着对国际石油市场的掌控。有学者甚至认为,对于国际石油市场来说,美国对伊朗和委内瑞拉的石油制裁起到了比“欧佩克+”的产量控制更为重要的作用。(70)李扬 :《国际石油市场中的欧佩克与美国:从互补性共生到竞争性共生》,载《当代世界》2019年第8期,第69页。事实上,在“欧佩克+”机制相关各方中,仅沙特、阿联酋、科威特实行了较大幅度的主动减产;安哥拉、墨西哥的产量下降主要源于设备老化与管理不善等;而伊朗与委内瑞拉产量下降则主要源于美国施加的制裁。包括俄罗斯在内的大多数国家均在石油生产上超出了协议的规定配额。如果排除上述的非自愿减产,“欧佩克+”机制对石油产量的调控作用实际上十分有限。(71)Andrew J. Stanley, “Is OPEC Playing a Losing Hand?,” Center for Strategic and International Studies, May 10, 2019, https://www.csis.org/analysis/opec-playing-losing-hand,登录时间:2019年12月11日。此外,也有观点认为,“欧佩克+”机制在2018年6月的增产活动实际上是为了配合同期美国对伊朗的制裁,以降低预期中伊朗产量减少对国际石油市场的冲击。(72)Alex Lawler, “Exclusive: Iran Slams U.S. for Seeking Saudi Oil Output Hike, Says OPEC Won’t Comply”.

四、 余论: 三极体系下国际能源格局的发展前景

“页岩革命”的爆发深刻改变了世界能源格局。随着美国以主要产油国身份重回世界石油舞台,国际能源供应体系正在由欧佩克与俄罗斯等独立产油国相对峙的两极体系,过渡至沙特、俄罗斯、美国并存的三极体系。以此为背景,“欧佩克+”机制的建立可看成俄罗斯与沙特两国联合制衡美国、维持市场秩序的一次尝试。

不过,俄罗斯、沙特两国在能源政策上的巨大差异决定了“欧佩克+”难以成为长期性的合作机制。进入2020年以来,新型冠状病毒肺炎(COVID-19)爆发导致世界石油消费低迷,在3月6日的“欧佩克+”会议上,沙特要求在第二季度增加每日100万~150万桶的减产份额,并将目前每日210万桶的减产方案维持至2020年末。(73)Rania El Gamal, Alex Lawler and Olesya Astakhova, “OPEC Struggles to Win Russian Backing for Big Oil Cut Amid Coronavirus,” Reuters, March 4, 2020, https://www.reuters.com/article/us-opec-meeting/opec-struggles-to-win-russian-backing-for-big-oil-cut-amid-coronavirus-idU ̄SK ̄BN ̄20R16,登录时间:2020年3月13日。但沙特的提议遭到了俄罗斯的反对,双方最终未能就未来减产问题达成任何协议。虽然俄罗斯与欧佩克依旧声称愿意开展进一步磋商,但具体的会谈日期仍未确定。(74)Keith Johnson, “Russia’s Defiance Sets the Stage for Oil Price ‘Bloodbath’,” Foreign Policy, March 6, 2020, https://foreignpolicy.com/2020/03/06/russias-defiance-sets-the-stage-for-oil-price-bloodbath/,登录时间:2020年3月13日。沙特更是声称,除非准备达成新的协议,否则会谈将没有任何意义。(75)Rania El Gamal and Olesya Astakhova, “UAE Joins Saudi in Opening Oil Taps as Row with Russia Slams Crude Prices,” Reuters, March 12, 2020, https://www.reuters.com/article/us-global-oil-opec/uae-joins-saudi-in-opening-oil-taps-as-row-with-russia-slams-crude-prices-idUSKBN20Y36W,登录时间:2020年4月3日。

会谈破裂后,沙特发起了新一轮石油价格战。沙特不仅大幅调低了石油出口价格,同时宣布会将石油产量提升至每天1,200万桶的创纪录水平。(76)Anjli Raval, “Saudi Arabia Plans Oil Capacity Boost in Latest Price War Move,” Financial Times, March 11, 2020, https://www.ft.com/content/da47d98c-636e-11ea-a6cd-df28cc3c6a68,登录时间:2020年3月14日。国际油价应声下跌,其中布伦特原油价格单日大跌24%,降至每桶34.36美元。(77)“Oil Price Charts,” Oil Price, March 14, 2020, https://oilprice.com/oil-price-charts/46,登录时间:2020年3月14日。石油市场的波动还蔓延到了金融市场,导致美国股市暴跌,数次触发熔断机制,而此前该机制仅在1997年10月27日因亚洲金融风暴触发过一次。

可见,随着主要产油国数量的增加,能源博弈中冲突发生的概率不可避免地增加了。世界石油供应体系可能正在进入有史以来最不稳定的时期。这种不稳定将阻碍石油市场的良性发展,并最终会损害包括石油进口国在内的各方利益。成立产量控制联盟或发动价格战均可看成是主要产油国在新的市场环境下寻找平衡点的努力,但稳定的市场格局目前还远未建立。三极时代下的全球能源治理已经成为国际社会不可回避的重要议题。

如果沙特、俄罗斯与美国三大主要产油国间能够建立有效的能源合作机制,无疑将对国际石油市场的稳定大有帮助。不过,美国一直十分警惕俄罗斯在能源领域的权力增长。2019年12月,为了阻止俄罗斯进一步强化在欧盟能源市场中的主导地位,美国已经以“保护北约国家能源安全”的名义对参与“北溪-2”(Nord Stream 2)天然气管道项目的企业实施了经济制裁。(78)“Nord Stream 2: Trump Approves Sanctions On Russia Gas Pipeline,” BBC, December 21, 2019, https://www.bbc.co.uk/news/world-europe-50875935,登录时间:2020年4月3日。再考虑到两国间的长期竞争态势,俄美之间基本不可能进行直接的能源合作。不过,由于石油市场的稳定同样符合美国石油企业的利益(79)低油价与世界性的经济不景气已沉重打击了美国的页岩油企业。该国的“怀廷石油公司”(Whiting Petroleum)已于4月1日申请破产,成为了此轮价格战中首个倒下的页岩油企业。Gaurav Sharma, “Oil Price Crash Pushes Whiting Petroleum to Bankruptcy as Stock Slumps 91%,” Forbes, April 1, 2020, https://www.forbes.com/sites/gauravsharma/2020/04/01/oil-price-crash-pushes-whiting-petroleum-to-bankruptcy-as-stock-slumps-91/#44610a015a24,登录时间:2020年4月3日。,该国仍有可能利用自身的政治影响力促使沙特结束价格战,并与俄罗斯再度建立合作关系。(80)Ruslan Mamedov, “Can Russia, Saudi Arabia Strike New OPEC+ Deal with US Help?,” Al-Monitor, April 2, 2020, https://www.al-monitor.com/pulse/originals/2020/04/russia-saudi-oil-us-deal.html#ixzz6IYEWlElh,登录时间:2020年4月3日。甚至目前已经有官员考虑建立美沙石油联盟,替代已经日渐失效的欧佩克。(81)Timothy Gardner, “U.S.-Saudi Oil Alliance Idea Born at White House, Put on back Burner for Now,” Reuters, April 1, 2020, https://www.reuters.com/article/us-global-oil-usa-saudi/u-s-saudi-oil-alliance-idea-born-at-white-house-put-on-back-burner-for-now-idUSKBN21I31E,登录时间:2020年4月3日。相比之下,沙特则拥有最大的战略选择空间。不论是选择复活“欧佩克+”机制还是与美国结成新联盟,沙特的战略选择都将成为左右国际能源格局的关键因素。