上市公司定向增发的公告效应及影响

——基于事件研究法的验证

朱艳苹 郭薇

一、引言

目前,我国上市公司股权再融资的方式主要有配股、公开增发新股、定向增发新股和可转债四种方式,其中定向增发因发行门槛低、操作方便等优势成为我国上市公司最主流的融资手段之一。在学术研究方面,关于定向增发的研究一直是国内外学者研究的热点。根据国内外学者对不同市场上定向增发公告效应的研究发现,绝大多数的学者对“上市公司对外宣布定向增发能够在短期内对股价产生利好,获得累计平均超额收益率为正的公告效应”这一观点达成共识。然而,随着我国证券市场的不断发展,定向增发方式也不断完善和创新,同时上市公司定向增发的发行对象和目的不同,也将会影响上市公司的内在价值,进而影响市场的股价变化;此外,投资者情绪也会对市场投资者的投资积极性产生影响,从而影响上市公司宣布定向增发预案公告日前后的股价。因此,本文拟采用事件研究法分类讨论了不同市场行情和不同增发对象下定向增发预案公告对股票市场的反应,研究不同因素对定向增发公告效应的影响程度。

在相关文献上,国外学者Wruck(1989)最初发现定向增发的短期公告效应为正,增发公告日前3天至公告日当天产生的累计平均超额收益率为4.5%,而公开增发的累计平均超额收益率为-3%,短期公告效应为负。对于这一事件的超额收益,Hertzel & Smith(1993)进行了更深入的探讨,两位作者发现增发公告日前3天的累计平均超额收益率为1.72%,公告日前29天到公告日后10天的累计平均超额收益率为8.78%。受上述研究启发,后续许多学者对不同市场定向增发公告效应的研究也获得了正的累计平均超额收益率,说明定向增发公告效应为正,如Hertzel et al.(2002)用事件研究法对美国证券市场1980年至1996年期间619例上市公司公告事件样本进行实证研究,发现定向增发公告产生的超额收益率显著为正,公告日前3天到公告日当天累计平均超额收益率为2.4%,证实了定向增发公告能够对短期证券市场产生正的公告效应;Barclayet al.(2007)对美国市场定向增发公告效应的研究也获得类似的结论,即公告前1日至公告日的累计平均超额收益率为1.7%,定向增发公告效应为正效应。国内学者也有类似的结论(张鸣和郭思永,2009;晏艳阳等,2010)。然而,也有学者通过上述方法验证得出了相反的结果:Chen & Ho(2002)基于新加坡市场数据,实证结果显示定向增发公告产生负的累计超额收益率,数值为-0.87%,研究结果与其他市场反应相反,市场表现为利空。同样的,Fagerheim & Slemdal(2011) 基于挪威市场数据也得出类似的结论。

由此,本文判断公告效应导致的收益率变动还须考虑市场状态与投资者情绪等因素,简单的事件验证并不足以说明其中的结构性问题。鉴于此,本文从大股东是否参与、投资者情绪下的市场行情、董事会定向增发预案公告日窗口等因素进行切入,验证了定向增发公告效应的影响。本文结果对定向增发公告效应的研究有助于上市公司深入了解不同情况下定向增发公告的不同市场反应,为上市公司利用定向增发的公告效应选择合适的定向增发公告的时机和方式提供了参考经验。

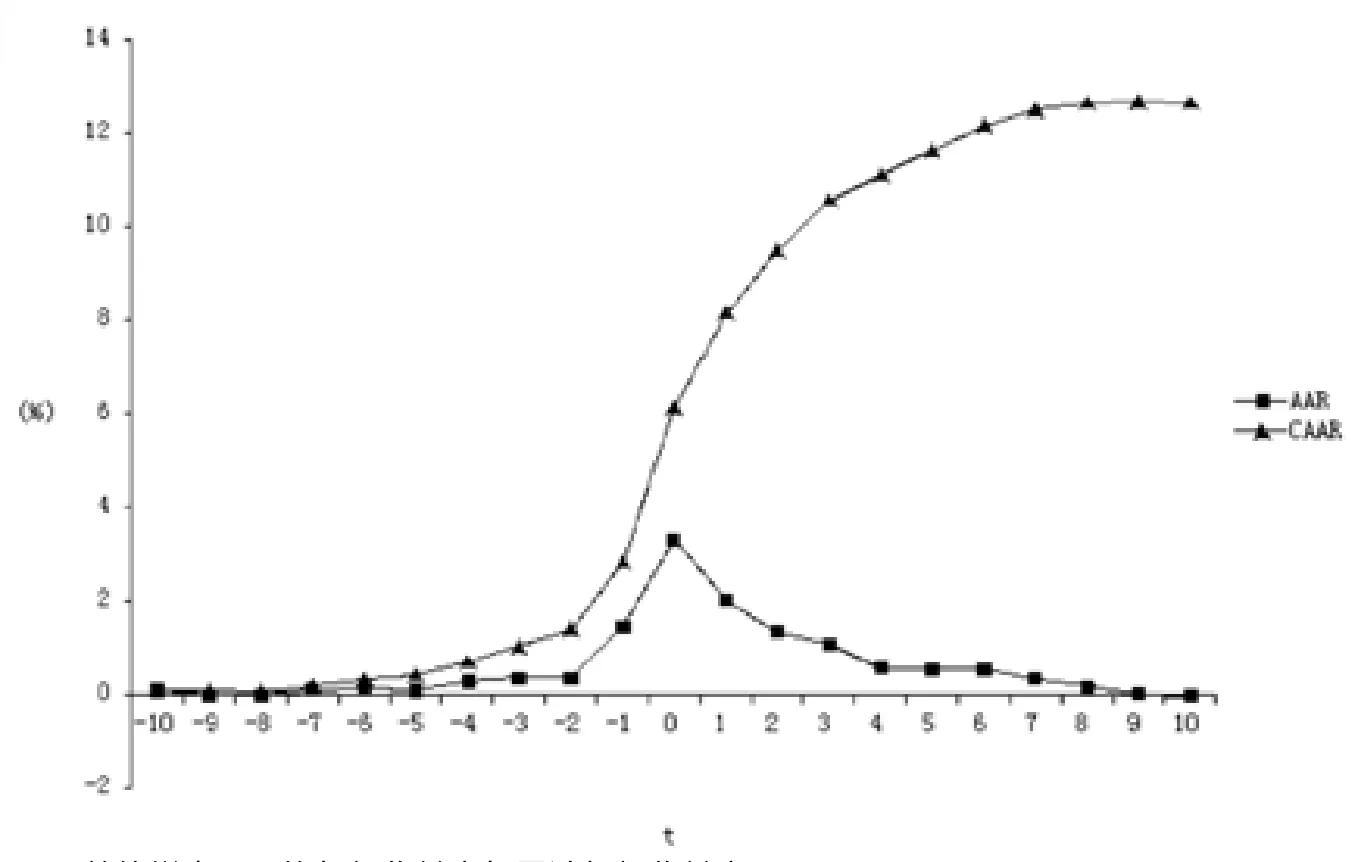

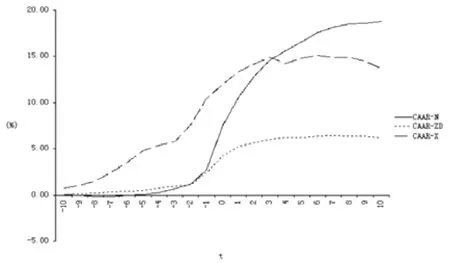

图1 总体样本日平均超额收益率与累计超额收益率

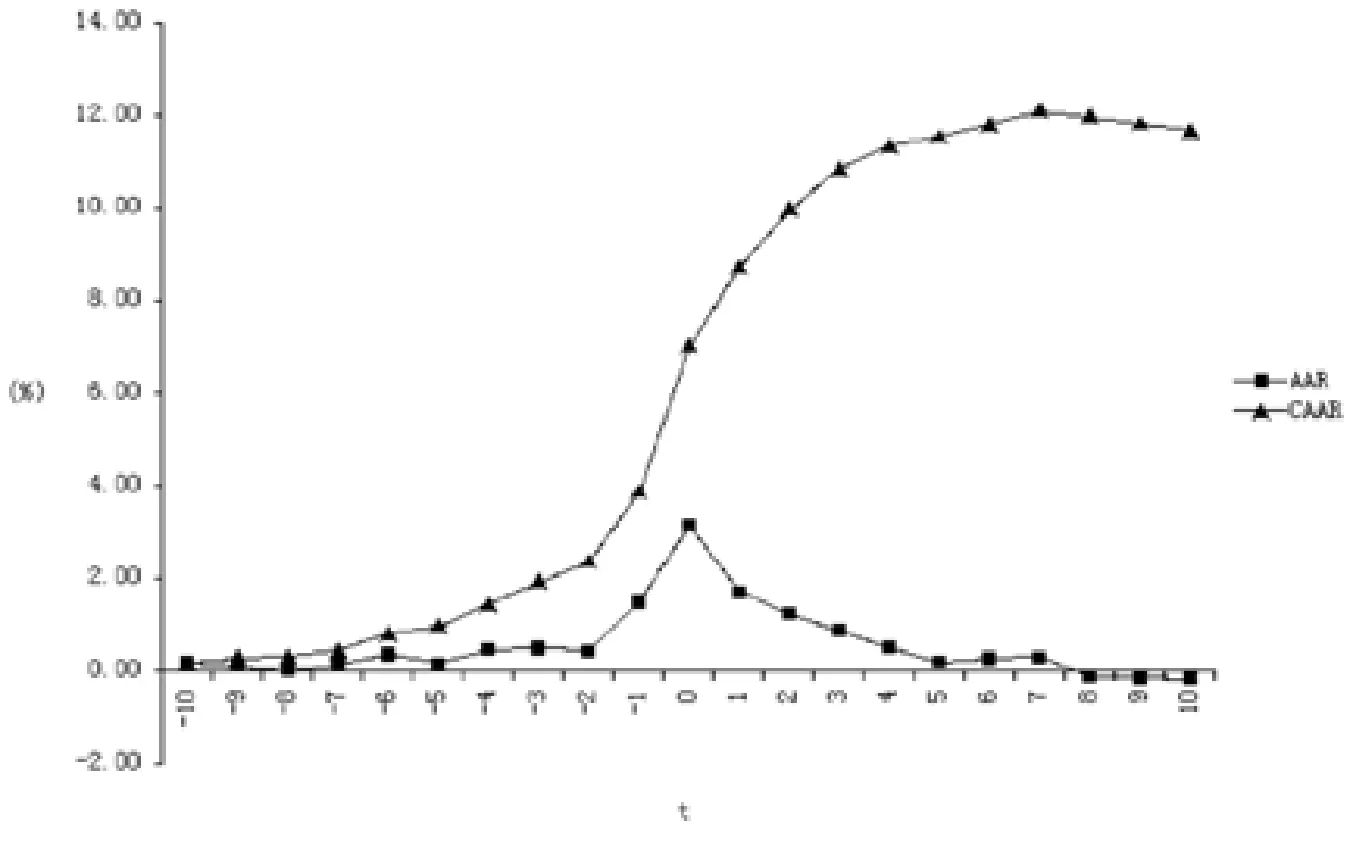

图2 大股东参与样本日均超额收益率与累计平均超额收益率

图3 非大股东参与样本日均超额收益率与累计平均超额收益率

二、方法选择与简述

本文将利用我国沪深两市A股市场成功实施定向增发的上市公司样本数据,首先用不同的分类标准将样本数据分组,按照分组样本用事件研究法进行实证研究,再采用独立样本检验的方法对各组样本的累积超额收益率(CAR)进行比较分析,进而对影响定向增发股价效应的不同因素进行分析。其中,事件分析法主要包含以下几个重点:

(一)事件日与时间窗口的确定

定向增发成功实施是一个相当长的过程,其中主要涉及董事会预案公告日、股东大会通过日、证监会通过日、定向增发股份解禁日四个关键日期。由于实施过程漫长,市场对定向增发的关注度不会持久,而董事会定向增发预案公告日是上市公司首次在公开发布定向增发新股信息的时候,随后股东大会决议公告才会再次披露增发预案,而从预案公告到证监会批准后定向增发公告需要漫长的一段时间,市场对定向增发的反应会减淡。因此,董事会定向增发预案公告日前后是研究市场投资者对上市公司定向增发事件反应的最佳时点。

时间窗口即上市公司定向增发董事会预案公布当天,但实际分析中,为了捕捉定向增发预案公告的提前效应和滞后效应,通常会将事件窗口向前后扩展一段时间,具体分为“事件窗口”、“估计窗口”与“事后窗口”。本文定义到的时间窗口为“事件窗口”,用表示,时间长度设为;到的时间窗口为“估计窗口”,用表示,时间长度设为;到的时间窗口为“事后窗口”,用表示,时间长度设为。

图4 总样本及按发行对象分组样本的日均超额收益率

图5 总样本及按发行对象分组样本的累计平均超额收益率

(二)模型的选择

(1)超额收益率的估计

超额收益率(AbnormalReturn)是用来估计事件的影响程度,简称为,指第支股票在事件窗内日的超额收益率,定义如下:

(2)正常收益率的估计

(3)平均超额收益率

平均超额收益率(AverageAbno rmalReturn)简称AAR,是超额收益率的平均值。事件研究法的目的是在于探讨某个事件对股票收益率的影响,因为每家公司在估计过程中存在许多不确定因素,若只是观察超额收益率是无法得到任何结论的,因此每只股票的超额收益率包括特定事件引起的收益和干扰事件引起的收益。为了去除干扰事件对个股超额收益率造成的影响,将所有样本的超额收益率平均化,从而降低干扰事件对股票收益的影响。最终得到平均超额收益率,定义为:

(4)个股累计超额收益率

累计超额收益率(CumulativeAb normalReturn)简称CAR,是超额收益率的累计值。个股累计超额收益率(CAR)的估计因研究对象的不同而附有不同的含义和计算方法。针对个股的累计超额收益率称为个股累计超额收益率(CAR),用表示,定义为第支样本公司股票在事件窗口内个股超额收益率()的累计值,计算方法用以下公式表示:

(5)累积平均超额收益率

累计平均超额收益率(Cumulative AverageAbnormalReturn)简称CAAR,是样本个股累计超额收益率的平均值,表示事件对总体公司样本的平均影响。将整个事件窗口内累计超额收益率加总后按样本总数平均化,就可以得到累积平均超额收益率,用表示,定义为事件窗内的所有样本个股累积超额收益率的均值,计算公式表示为:

图6 不同市场行情下定增预案公告的日均超额收益率

图7 不同市场行情下定增预案公告的累计平均超额收益率

三、实证检验

(一)样本选择

考虑到样本年度的完整性和定向增发模式在我国市场实施的过渡阶段,本文将样本区间设定为2007年1月1日至2017年12月31日。由于本文对事件的定义为“上市公司董事会对外发布定向增发预案”事件,因此本文选取的样本为目前已成功实施定向增发的上市公司在2017年1月1日至2017年12月31日期间董事会定向增发预案的公告事件样本。为了保证实证结果的准确性,在所选样本基础上按照一定的标准进行筛选。本文样本的筛选标准如下:

(1)剔除宣告增发的金融类上市公司样本。

(2)剔除ST类上市公司样本。因为ST类上市公司股票的涨跌幅限制不同于一般股票的涨跌幅限制,容易受市场操作出现连续数个涨停板,影响增发股票的公告效应。

(3)剔除在事件窗口内连续停牌的上市公司股票。因为本文主要研究的是增发公告的短期市场反应,长时间停牌会影响增发的公告效应。

(4)剔除在事件窗口内发生其他可能影响股价变动的重大事件的上市公司样本。因为重大事件可能会对公司股价产生明显的影响,会干扰独立考察增发公告单一事件对股价的影响,为避免此类事件对股价影响的噪音,将其剔除。

(5)剔除数据库中存在数据缺失的上市公司样本。

经过筛选符合标准的最终样本公司共有1038家,结果如表1所示。

(二)实证结果

根据事件研究法,以1038例成功实施定向增发的上市公司董事会定向增发预案公告事件为样本,计算出事件日前后共10个交易日的日均收益率与超额收益率,结果如表2所示。

在事件窗[-10,10]内,总体样本日均超额收益率与累积超额收益率走势如图1。

表1 实证样本

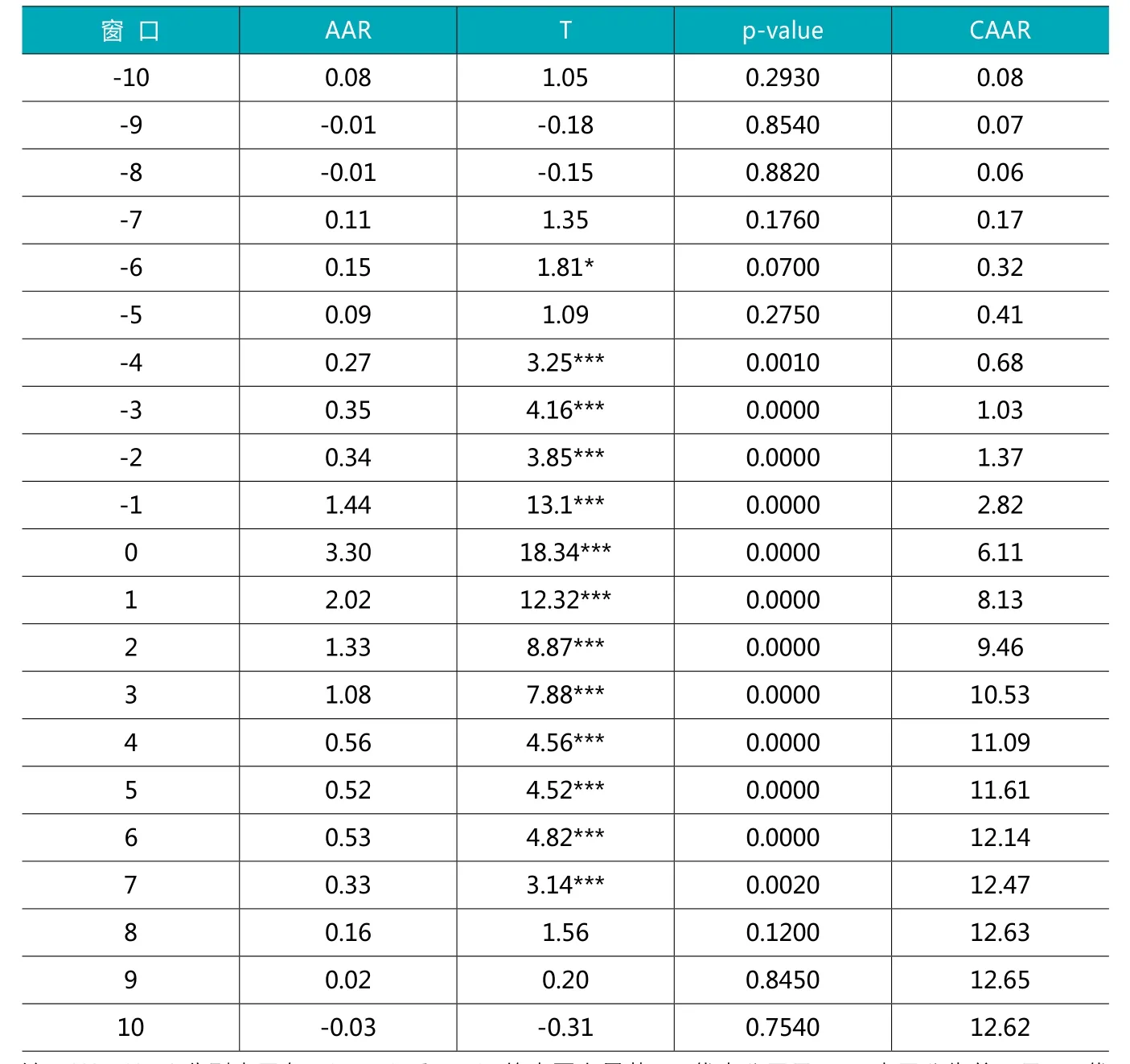

表2 总体样本日均超额收益率与累积超额收益率

据表2和图1显示,总样本日平均超额收益率AAR在[-10,10]的事件窗口内基本均为正,尤其在事件窗口[-1,3]内日平均超额收益率的表现较为明显,该时间窗内的AAR均在1%以上,说明定向增发公告能给上市公司股票带来正的市场反应,公告日前1天和公告日后3天时间内,定向增发的公告效应表现最为明显。定向增发公告前1日,平均超额收益率AAR开始上升并在宣告日t=0时达到峰值,此时AAR的数值为3.3%,宣告日后平均超额收益率AAR开始下降,到t=4时趋于平缓,这说明随着时间的推移,定向增发的公告效应逐日减淡,平均超额收益率AAR下降,最后向正常收益率趋近。根据累计平均超额收益率CAAR的走势,可以发现累计平均超额收益率CAAR在事件窗口内呈整体上升趋势,特别在[-2,4]窗口内,累计超额收益率CAAR加速上升,具体趋势表现为事件日前2天,累计平均超额收益率CAAR开始抬头,后呈直线上升趋势,上升幅度在事件日当天达到最大,事件日之后增速开始放缓,直到事件日后第4天开始趋于平稳。从显著性水平上来看,在事件窗[-4,7]内的平均超额收益率AAR在1%的置信区间内显著,事件日前后一段时间AAR显著不等于0,说明了定向增发公告在短期内对证券市场产生显著的正公告效应。研究结果发现,定向增发公告确实能够在短期内刺激股票价格上涨,而且这种正公告效应不仅发生在定向增发公告发布日及公布后,更发生在公告发布日之前,特别是公告发布日前1至2天,由此可以推测我国证券市场存在信息提前泄露问题,但不是很严重。

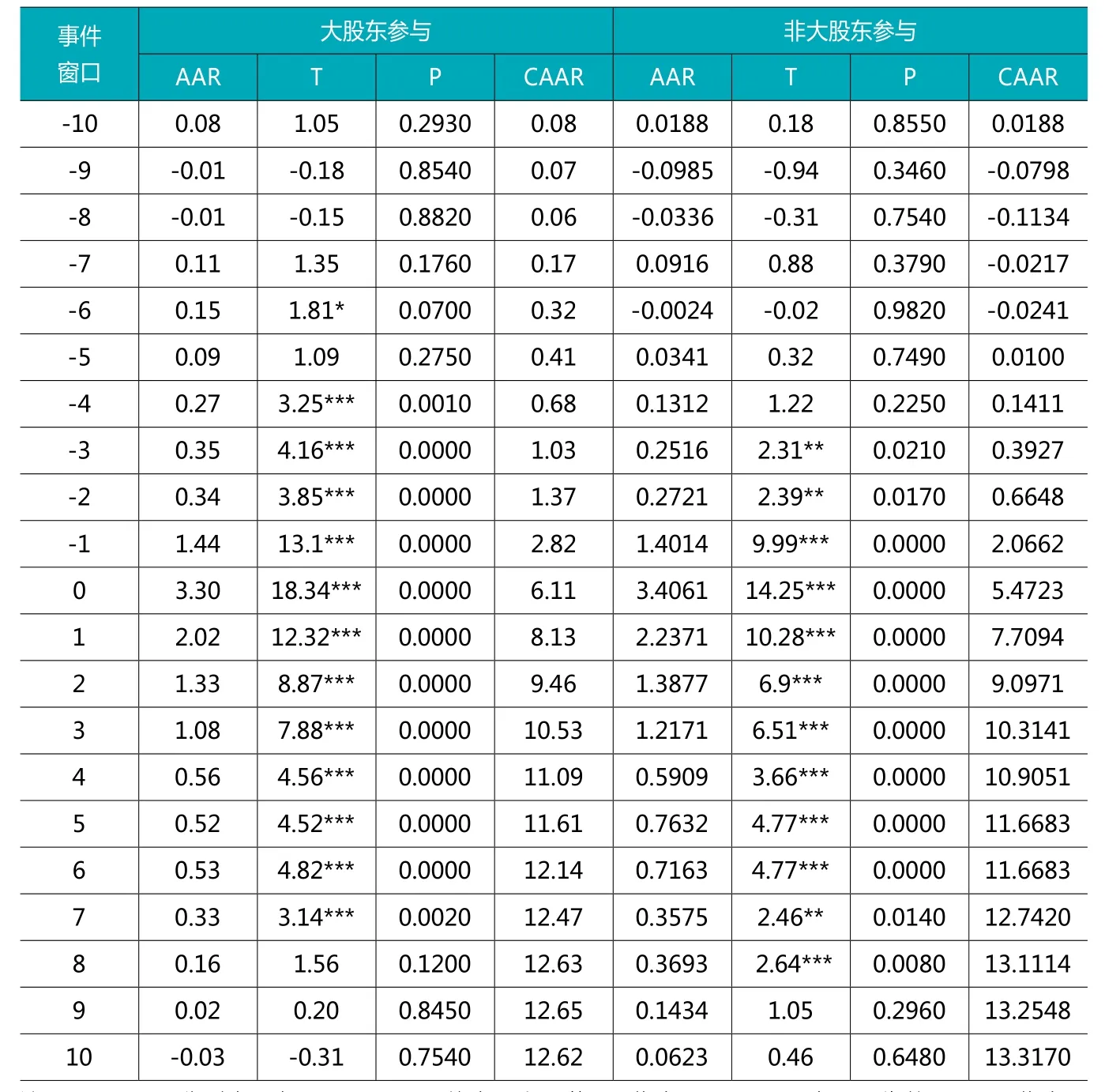

进一步可以验证,大股东参与定向增发认购的平均超额收益率AAR在数值上与非大股东参与定向增发认购的平均超额收益率AAR差异不大,都基本为正,峰值达2.3%-2.4%。但是从完整事件窗[-10,10]内的累计超额收益率CAAR来看,非大股东参与认购的CAAR要大于大股东参与认购的CAAR。从数值上分析,造成这种差距的主要原因是事件日t=0后大股东参与认购样本的平均累计超额率AAR不及非大股东参与认购的样本,这说明大股东参与认购的定向增发在公告后对市场的影响较弱。在事件窗[-10,10]内,大股东参与定向增发样本和非大股东参与定向增发样本的日平均超额收益率(AAR)与累计平均超额收益率(CAAR)的走势如图2与图3所示。

为了更直观简明地比较大股东参与认购和非大股东参与认购情况下的公告效应大小,本文将总体样本和根据是否有大股东参与情况下的分样本日平均超额收益率(AAR)在事件窗[-10,10]内的走势表现在图4上。图中,AAR-all表示总体样本日平均超额收益率;AAR-share表示大股东参与的样本日均超额收益率;AAR-noshare表示非大股东参与的样本日平均超额收益率。

表3 大股东是否参与的分样本日均超额收益率与累计平均超额收益率

同样,本文还编制了图5以显示总体样本和按发行对象分组样本的累计平均超额收益率(CAAR)在事件窗[-10,10]内的走势。图中,CAAR-all表示总体样本累计平均超额收益率;CAAR-share表示大股东参与认购的样本累计平均超额收益率;CAAR-noshare表示非大股东参与认购的样本累计平均超额收益率。

根据图5,可以发现在增发对象包含大股东情况下的CAAR在[-10,5]的事件窗口内比不包含大股东情况下的CAAR在数值上有明显的差异,即CAAR-share(-10,5)>CAAR-noshare(-10,5),并且这个差异在事件期开始的时候较小,后逐渐拉大,并且越接近公告日差异越大;差异在公告当日开始缩小,甚至在公告日后第6日开始出现反转,即CAAR-share(6,10)

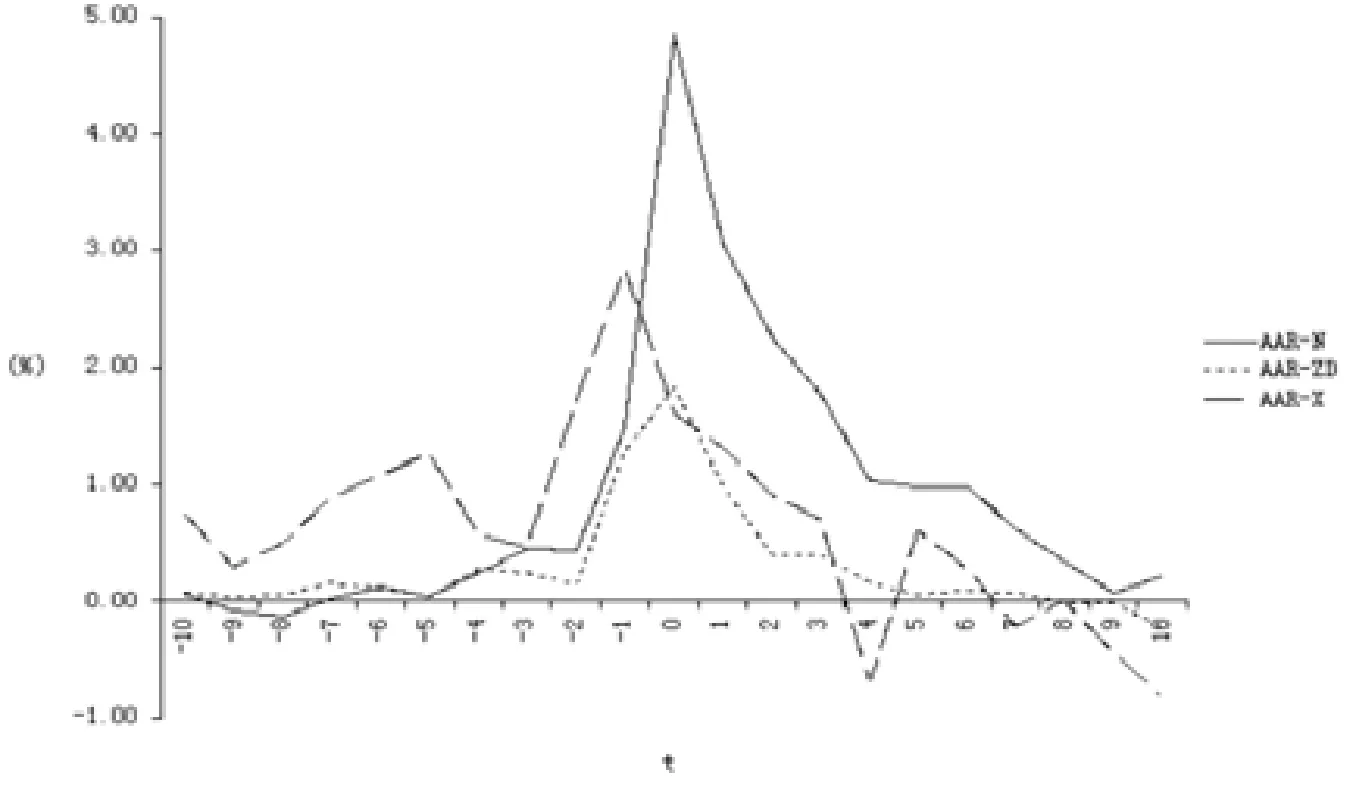

进一步,本文发现总体样本中牛市中的样本共507例,熊市中的样本共39例,调整市中的样本共492例,总体上来看牛市状态下增发最多,熊市状态下增发最少。但由于样本期间跨度大,包括了牛市4年,熊市1年,震荡市6年,在样本期间不同市场状态持续时间不同,因此本文将样本数量年均化,获得牛市、熊市和调整市状态下的年均定向增发预案样本数量分别为127例、37例和82例。由此可见,上市公司在牛市状态下公布预案并成功发行的数量最多,其次是调整市。在熊市状态下上市公司不愿意或不易于向证券市场定向增发。为了研究不同市场行情下定向增发的公告效应,本文利用事件研究法计算了事件窗口[-10,10]内不同市场行情下的日均超额收益率(AAR)和累计平均超额收益率(CAAR),并对AAR的数值进行检验。具体数据见表4。

根据表4,本文对不同市场状态下的平均超额收益率和累计超额收益率进行比较分析。从数值上来看,在窗口[-10,10]内无论是牛市、熊市还是震荡市,平均超额收益率大体上均>0,牛市中平均超额收益率仅有2天为负,熊市中平均超额收益率有4天为负,震荡市中平均超额收益率有3天为负。事件公告日前后共21天内,平均超额收益率AAR的峰值在牛市和震荡市均出现在公告日(t=0),数值分别为3.07和1.83,在熊市中峰值出现在公告日前一天(t=-1),数值为2.84。从AAR峰值表现来看,牛市>熊市>震荡市。通过分析累计平均超额收益率在不同行情下的表现发现,在牛市中数值最高为18.80,其次是在熊市中为13.64,最后是震荡市仅为6.17。综上所述,不同市场行情下的公告效应不同,牛市中的公告效应最强,其次是熊市,震荡市的公告效应最弱。从显著性水平上来看,在牛市行情下公告日前3天至公告日后 第7天,AAR(t=-3至t=7) 在1%的置信区间内显著。AAR(t=-4)的显著性水平为10%,AAR(t=8)的显著性水平为5%,其余均不显著。在熊市行情下仅公告前第5天及及公告 前2天,AAR(t=-1,-2,-5) 在1%的水平上显著。在震荡市行情下AAR(t=-1,t=0,t=1,t=3)在1%的水平上高度显著,AAR(t=-4,t=-3,t=2)在5%的水平上显著。显著性结果显示,牛市行情下,投资者情绪高涨,定向增发在预案公告前后都能产生正的公告效应,平均超额收益率大于0,而且公告效应主要发生在预案公告日后,而且持续时间较长,最长可以持续到预案公告日后8天。而在投资者情绪不高的熊市行情下,结果显示公告效应仅显著发生在公告日前两天,持续时间短。在震荡市行情下,预案的公告效应较为折中,平均超额收益率在窗口[-2,3]内显著,持续时间不及牛市。

表4 分市场行情样本日均超额收益率与累计平均超额收益率及检验结果

从图6-7可以看出,在预案公告日前2日,无论是在牛市、熊市还是震荡市状态下AAR均表现出大幅上涨的趋势。在牛市状态和震荡市状态下AAR的走势基本一致,公告日前AAR上涨,公告日后AAR下降。熊市状态下的AAR-X曲线与牛市和震荡市下的AAR-N曲线和AAR-ZD曲线有着明显的差异,AAR-X曲线在事件窗口[-10,10]的前期和后期表现出明显的波动性,而且峰值并不是在公告日当天,而是在公告日前一天,即t=-1。另外,熊市状态下的AAR在公告日前的时间窗口[-10,-1]内明显高于牛市状态下的AAR,且出现一次明显的回调。本文认为造成这种现象的原因主要有以下几方面:第一,熊市状态下的内幕交易更严重,且存在明显的信息泄露。第二,熊市状态下,由于利好消息的稀缺,单个定向增发的股票能够迅速吸引整个证券市场的关注,在证券市场整体不振的状态下,对个股股价起到“兴奋剂”的作用,从而获得更高的超额收益率。受投资者情绪影响,熊市状态下的平均超额收益率不具有持久性,公告日三天后,熊市状态下的AAR骤然降至-1.08%,后虽有拉升,但很快回落至负数,主要原因在于投资者情绪较弱的情况下,投资者趋于保守,虽然视定向增发为利好消息,但对上市公司的未来并不看好,“利好”消息一过,投资者很快就会撤出。而预案公告日之后AAR出现降后回升的现象,其主要原因是在熊市状态下的上市公司出于吸引潜在投资者的动机需要维护股价,进一步提升超额收益率,否则就会随着市场下行,但由于熊市下维护股价成本大难度高,正的超额收益率无法持续,最终导致CAAR-X回落。而牛市状态下,事件窗口后期的AAR虽然保持下降但均大于0,CAAR-N上涨后逐渐趋于稳定,原因主要有三方面:第一,因为牛市状态下公司维持股价的难度低,第二是因为预案公告是对未来实施定向增发涉及的定价基准、价格区间、募集对象等进行披露,只是定向增发整个过程的开始,因此投资者对公司的未来有更多的期待,第三是因为投资者情绪的高涨抵消了信息不对称因素,推高了投资者对上市公司未来的期望值。上述两方面原因使得公司个股能够在事件后期维持正的超额收益率。

综上分析可知,我国证券市场定向增发的市场反应在牛市、熊市、调整市不同市场行情下存在一定的差异。受投资者情绪影响,牛市之下的公告效应最强,熊市之下的公告效应最弱。熊市下的公告效应在公告日前就存在,并在公告前一日到达峰值,说明了熊市下的公告效应具有“前置性”,明显存在内幕交易或信息的提前泄露现象。在公告日4天后,牛市下累计平均超额收益率CAAR仍能维持稳定,但熊市下的CAAR开始回落,主要原因是投资者情绪不同引起投资者对公告事件的期待程度不同。

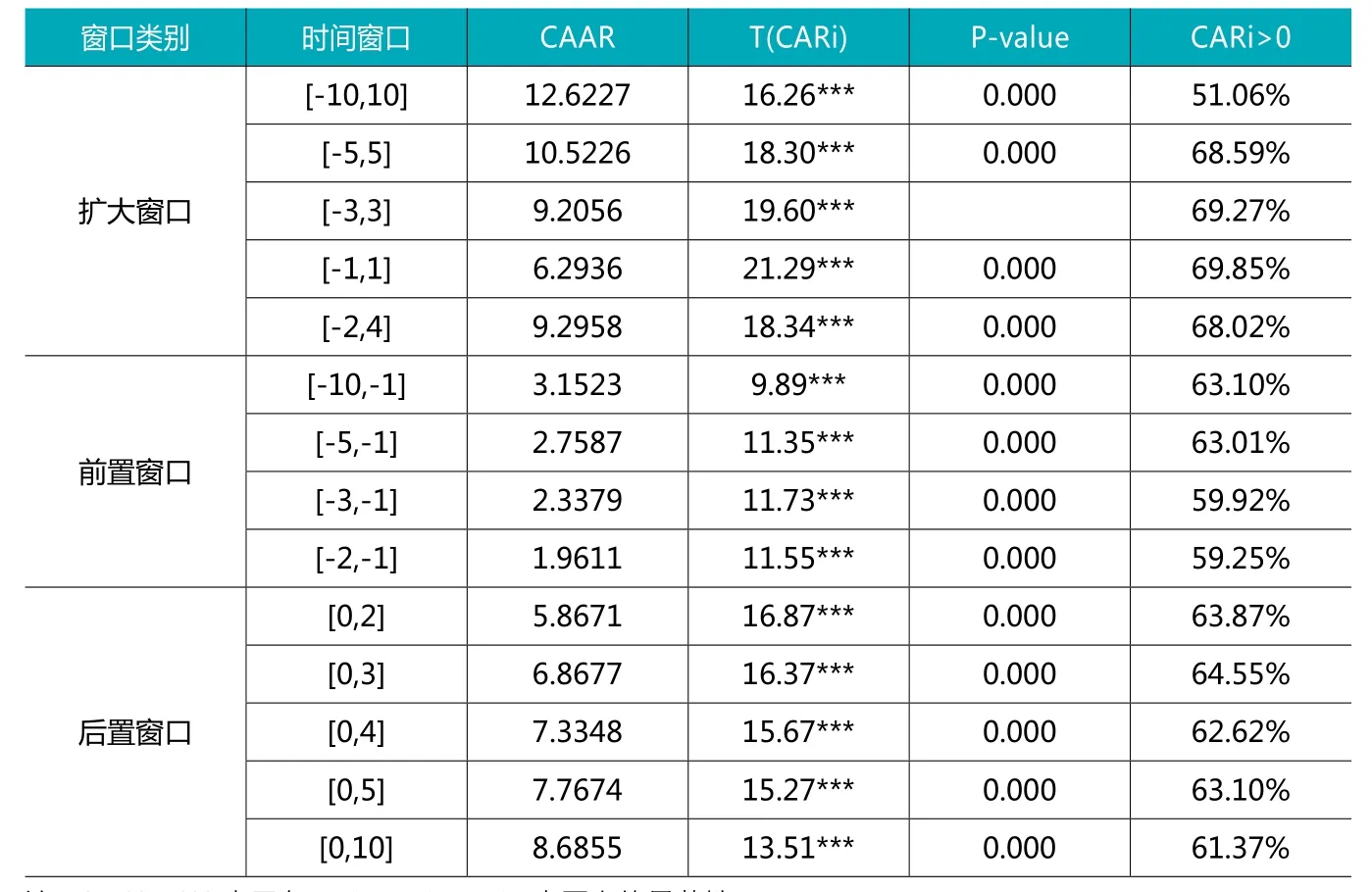

为确保上述分析结果稳健,本文进一步将窗口分为扩大窗口、前置窗口、后置窗口三个类别。扩大窗口为公告日前后的时间窗,前置窗口为公告日前的时间窗,后置窗口为公告日及之后的时间窗,再用事件研究法计算不同时间窗口累计超额收益率并进行T检验。表5的汇报了事件期内不同时间窗口的CAAR(即窗口内CAR平均值)以及对CAR的T检验结果。所有窗口期内CAR都在10%的水平上显著,且每个窗口内的平均值CAAR均大于0,特别是前置窗口内的CAAR也大于0。总体来看,定向增发事件在短期内会给投资者带来正效应,投资者对定向增发预案公告的反应是积极的,实证也说明了定向增发信息很可能在公告前流出,可能存在内幕交易。

表5 总体样本下不同窗口的累计超额收益率的 T 检验

四、研究结论

本文选用 2007 年至 2017 年末我国 A 股市场成功实施定向增发的上市公司董事会公布定向增发预案的 1038 例事件样本,首先按照大股东是否参与定向增发和不同投资者情绪下的市场行情将整体样本分组,再采用事件研究计算和检验整体样本和子样本下董事会定向增发预案公告日前后[-10,10]的事件窗口内的日均超额收益率和累计平均超额收益率,并对不同样本组的公告效应进行比较分析,研究结果显示,定向增发的公告效应在事件窗口[-10,10]的累计平均超额收益率为 12.62%,且显著性水平较高,说明我国证券市场定向增发公告效应显著为正,短期内对上市公司股价有积极的影响;向大股东定向增发的公告效应在事件窗口[-10,10]的累计平均超额收益率为 11.65%,比非大股东定向增发公告的累计平均超额收益率(13.32%)低;牛市样本组在事件窗口[-10,10]的累计超额收益率 为18.8%,熊市样本组为 13.64%,震荡市样本组为6.17%,投资者情绪越高定向增发的公告效应越强。