引入金融背景高管人员与企业资本结构调整

任碧云,杨克成

基金项目: 国家哲学社会科学规划项目(16BJY157)

作者简介: 任碧云(1962—),女,山西晋中人,博士,天津财经大学金融学院教授,博士生导师,研究方向:金融宏观调控;杨克成(1978—),男,河北保定人,天津财经大学金融部博士研究生,研究方向:公司金融。

摘 要:基于2011-2017年沪深A股民营上市公司引进金融背景高管人员事件,运用倾向得分匹配和双重差分模型(PSM-DID)对该类事件与资本结构间的关系进行研究。结果显示:与未发生引进事件的控制组样本相比,处理组样本的资本结构出现了显著的向上调整,说明提高债务融资能力并改善资本结构是民营上市公司引进金融背景高管人员的重要动因之一。

关键词: 高管金融背景;资本结构;民营上市公司

中图分类号:F272.9 文献标识码: A 文章编号:1003-7217(2020)02-0088-006

一、引 言

近年來,随着我国资本市场的不断发展和上市公司专业分工水平的提高,越来越多的非金融业上市公司开始聘用具有银行、证券、基金等金融机构工作经历的人才担任执行董事、独立董事及经营管理层高级管理人员(以下称为“金融背景高管人员”),聘用金融背景高管人员已成为上市公司管理实践中较为普遍的现象。

目前,关于高管人员背景特征对于企业决策行为的影响机制的研究,有的讨论了高管人员背景特征对内部控制质量和企业财务重述行为等方面的影响作用,即高管人员在专业能力与资源等方面的差异会影响其行为模式,进而会对企业经营绩效等形成影响[1,2];有的讨论了银行背景董事与负债率的关系,发现企业聘用银行背景高管人员能够降低其融资约束,并提高其债务性融资比例[3,4]。还有研究发现,企业的董事具有银行工作背景,有助于其以更低的成本进行债务融资[5];企业能够通过聘请具有银行工作背景的董事,显著增加企业的银行借款总额和长期借款[6]。

资本结构领域的研究表明,企业特征、宏观经济及制度环境等内外部因素均会对企业的资本结构决策行为构成影响;企业特征变量是影响资本结构决策的主导性因素,国别间金融市场发达程度等变量的影响作用不显著,行业集中度则能够解释一部分资本结构差异[7];上市公司资本结构除与企业特征层面变量具有相关关系外,还与GDP实际增长率存在正相关关系,我国东部地区上市公司具有更快的资本结构调整速度[8];当企业的资本结构低于目标水平时,经理人的薪酬越高,企业向上调整资本结构的速度越快[9];现金薪酬和股权激励对资本结构具有不同的作用机理,并呈现为非线性的倒U型或U型关系,但民营企业高管人员具有的政治关联背景对资本结构并无直接影响[10]。

综观现有关于银行关联与资本结构间的关系研究发现,在以下方面有待进一步完善:一是随着我国影子银行体系规模的不断膨胀,越来越多的企业通过信托、券商、基金子公司等通道进行类信贷融资,尽管此类融资的资金来源多数仍来自于银行体系,但融资方案制定、资源对接等环节多由信托、券商等机构主导。对于企业来说,除引入银行背景高管人员之外,引入非银金融机构背景高管人员以增强债务融资能力,已成为企业管理实践中较为常见的现象,但现有文献尚未讨论此类“金融关联”对资本结构的影响机制。二是现有文献普遍采用各类回归模型对资本结构问题进行假设检验,可能存在反向因果等内生性问题。因此,本文以民营上市公司首次引进金融背景高管人员事件为切入点,讨论和检验引进事件的发生对其资本结构的影响,以期从资本结构的维度解释民营上市公司引进金融背景高管人员的动机及引进效果,并通过引入PSM-DID模型对内生性问题进行有效控制。

二、研究假设

(一)金融背景高管与资本结构调整

根据Hambrick 和 Mason提出的高阶理论,企业高层管理团队的性别、年龄、教育和职业背景等人口统计学特征会影响其认知和行为模式,并对企业的战略决策和经营绩效产生重要影响[11]。目前,基于高阶理论视角,有学者在公司金融、战略管理等领域做出了探索[1,12]。此外,还有学者提出,具有不同个性特征高管所作出的资本结构决策会表现出显著的异质性,并对高管年龄、任期、教育背景等变量与资本结构调整速度的关系进行了实证检验,发现男性和任期较长高管所在企业的资本结构调整速度更快[13]。

对于民营上市公司来说,高管人员是否具有金融机构的工作经历,会对其所供职企业的资本结构产生重要影响。一方面,企业对资本结构进行向上或向下调整,涉及专业的战略和财务决策,以及大量的负债或股权融资安排,会对高管人员专业能力提出较高要求,而具有金融机构工作经历的高管人员在专业技能方面有较为突出的优势。例如,具有银行背景的独立董事能够依托其专有知识,帮助企业提高信贷决策质量[14]。因此,企业可以通过引进具有银行、信托、券商等工作经历的高管人员,并借助其专业能力来实现资本结构调整目标。另一方面,企业能否实现其资本结构调整目标,也在相当程度上取决于是否能够获得金融机构的支持。企业在引进金融背景高管人员后,可充分发挥其社会资本及关系网络优势,更加高效地获得相关金融资源。同时,金融市场中供需双方间广泛存在的信息不对称,会加重企业面临的融资约束。企业可通过引进金融背景高管人员与金融机构建立正式与非正式沟通渠道,从而降低与金融机构间的信息不对称程度,进而缓解逆向选择问题。此外,不同产权性质企业面临的资本结构调整问题并不一致,并会导致民企和国企在引进金融背景高管人员方面的动机差异。长期以来,民营企业面临着普遍的金融压抑,金融压抑带来的严重融资约束,会导致民营企业的实际资本结构长期低于目标资本结构[15]。因此,民营上市公司引进金融背景高管人员的动机,可能是利用引进人员的专业能力和社会资本优势,实现其增强债务性融资能力及向上调整资本结构的目标。因此,提出研究假设1。

假设1 民营企业引进金融背景高管人员与向上调整资本结构正相关。

(二)金融背景高管职务类别与资本结构调整

本文所称的金融背景高管人员,既包括在上市公司担任执行董事和经营层高管职务的人员,也包括担任独立董事的人员。担任上述两类职务的人员其履职和发挥作用的机制存在较大差异。关于独立董事可在企业中发挥何种作用,以及实践中发挥了哪些作用等问题,存在着广泛和长期的争议。部分学者认为,独立董事应主要发挥监督作用,既包括对第一类委托代理问题的监督,还包括对第二类委托代理问题的监督[16-19]。也有学者对独立董事能够发挥监督作用的观点提出了质疑,认为独立董事主要依托其专业知识为企业经营提供咨询及建议[20]。然而,企业的资本结构调整行为涉及诸多的财务决策和操作事宜,需要花费大量的时间和精力,而独立董事的履职特点决定了其一般是通过监督和咨询等间接方式参与资本结构调整事项。可以预期担任执行董事或经营管理层高管职务的金融背景人员更能发挥专业和社会资本等方面的优势,并帮助企业实现资本结构调整目标,因此,独立董事在资本结构调整方面的作用低于其他非独立董事高管人员。由于企业的部分资本结构决策是重大的经营管理事项,企业的独立董事也可能会在不同程度上参与此类决策,例如,增资扩股、引入战略投资者等事项,均会对企业的资本结构产生实质性影响。因此,提出研究假设2。

假设2 相较独立董事,担任执行董事或经营管理层高管职务的金融背景人员在资本结构调整过程中发挥的作用更大。

三、研究设计

上市公司聘任董事和高级管理人员的决策行为,除需满足《证券法》等法律法规要求之外,一般归属于企业自主决策的范畴。对于民营上市公司来说,是否聘任具有金融背景的高管人员,是企业根据自身经营需要所进行的自主选择,存在明显的选择性偏差(Selection Bias)。为此,基于倾向评分匹配方法的双重差分模型(PSM-DID)检验民营上市公司引进金融背景高管人员对资本结构的影响作用,即基于一组可观测特征,匹配出与引进金融背景高管人员的企业相近的未引进企业,从而降低选择性偏差的影响,再采用双重差分模型消减不随时间变动的企业个体效应,最终分离出引进金融背景高管人员事件的处理效应。

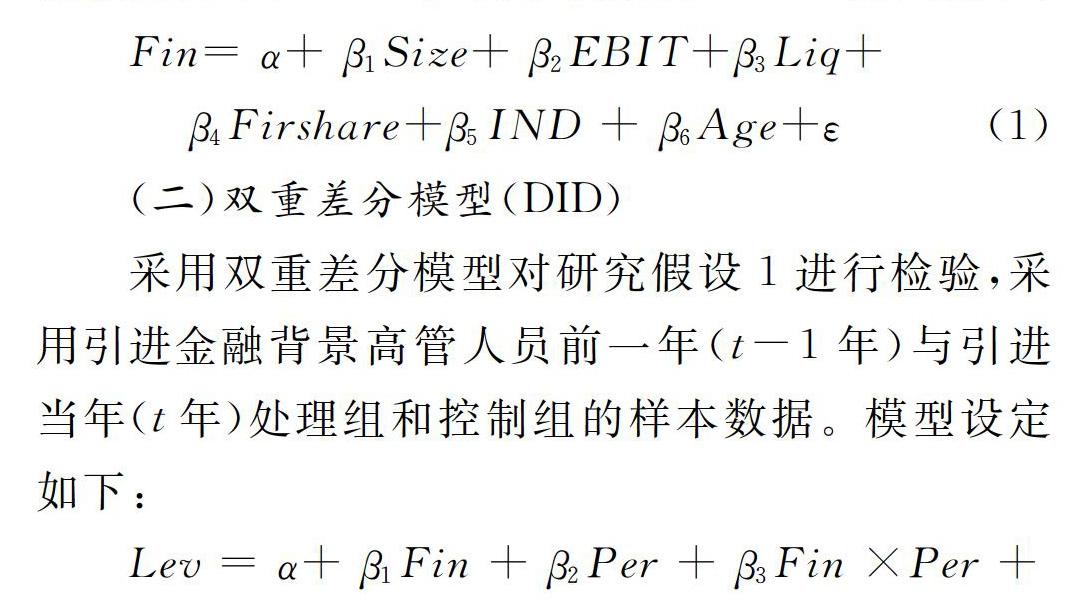

(一)倾向得分匹配(PSM)

以沪深A股民营上市公司为研究对象,选取2011—2017年首次引进具有金融背景高管人员(包括具有金融监管机构、银行、保险、证券等背景的董事和经营层高级管理人员)的上市公司为处理组样本,以同期全部高级管理层人员均无金融背景的上市公司为控制组样本。使用的财务及公司治理数据来源于国泰安CSMAR数据库,根据上市公司最终实际控制人的类型筛选出产权性质为民营的上市公司,并基于年报信息进行手工整理得到首次引进金融背景高管人员数据。然后,进行样本筛选:(1)剔除金融业企业样本;(2)剔除ST、*ST企业样本;(3)剔除关键变量值缺失的样本;(4)剔除无实际控制人的样本。共计得到210个处理组样本。PSM的具体步骤如下:首先,以样本企业是否引进金融背景高管人员(Fin)为因变量,以引进事件发生前一年度的一组可观测特征为自变量进行Probit估计。参考Rosenbaum 和 Rubin的做法 [21],PSM过程中选取的可观测变量应同时影响行为倾向和结果变量,即此组变量既会影响上市公司引进金融背景高管人员的决策,也会对其资本结构构成影响,因此,选取资产规模(Size)、总资产息税前收益率(EBIT)、流动比率(Liq)、第一大股东持股比例(Firshare)、独立董事比例(IND)、上市年龄(Age)六个指标。其次,根据估计结果对样本企业引进金融背景高管人员的概率进行拟合,计算其倾向得分Pscore。再次,根据Pscore对处理组与控制组样本进行配对,从而在控制组中选出与处理组类似的样本企业。最后,构建Probit模型并得到样本引进金融背景高管人员的倾向得分,根据得分筛选并确定控制组样本。PSM过程中使用的Probit模型如下:

Fin= α+ β1Size+ β2EBIT+β3Liq+

β4Firshare+β5IND + β6Age+ε(1)

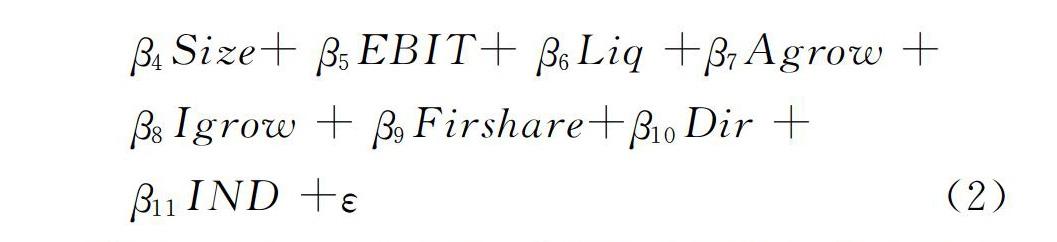

(二)双重差分模型(DID)

采用双重差分模型对研究假设1进行检验,采用引进金融背景高管人员前一年(t-1年)与引进当年(t年)处理组和控制组的样本数据。模型设定如下:

Lev = α+ β1Fin + β2Per + β3Fin ×Per +

β4Size+ β5EBIT+ β6Liq +β7Agrow +

β8Igrow + β9Firshare+β10Dir +

β11IND +ε (2)

模型(2)中,对于发生引进金融背景高管人员事件的处理组样本,令虚拟变量Fin=1,对于经PSM处理后匹配出的控制组样本,令Fin=0。设置引进金融背景人员时间虚拟变量,发生事件的年份Per=1,否则为0。被解释变量Lev,表示事件发生年份的資本结构波动性,采用资产负债率作为代理变量。控制变量包括资产规模、总资产息税前收益率、流动比率、资产增长率、主营业务收入增长率、第一大股东持股比例、董事会规模及独立董事比例等。根据模型(2),对于控制组样本来说,发生引进金融背景高管人员事件的前1年度、发生当年的资本结构变量的波动分别为α、α+β2,不受引进事件影响情况下的资本结构差异为difference0=β2,即排除引进事件影响情况下样本企业资本结构的时间趋势差异。对于处理组样本来说,发生引进金融背景高管人员事件的前1年度、事件发生当年的资本结构变量的波动分别为α+β1、α+β1+β2+β3,不受引进事件影响情况下的资本结构差异为difference1=β2+β3,既包括引进金融背景高管人员事件的处理效应β3,也包括时间趋势差异β2。因此,引进金融背景高管人员事件对资本结构的净影响效应为difference1 -difference0,即DID估计量β3是核心变量。如果引进金融背景高管人员会导致资产负债率出现显著的向下调整,则β3的系数应显著为负。反之,则β3的系数应显著为正。

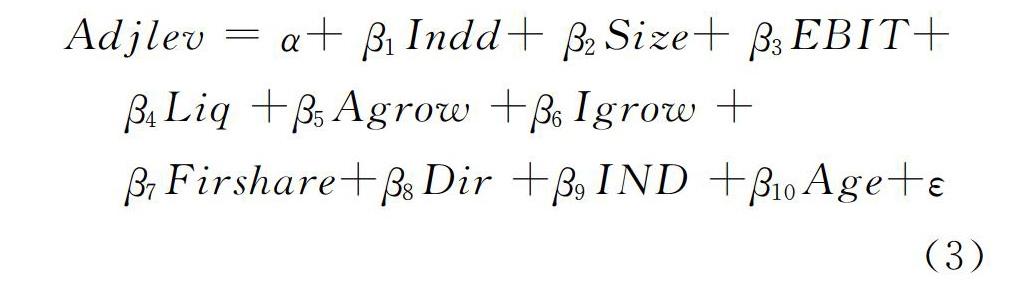

(三)引进人员职务类别与资本结构

为检验假设2,根据样本上市公司所引进金融背景高管人员的任职情况,设置职务类别虚拟变量Indd。对于新引进金融背景人员中,有一名及以上引进人员担任执行董事或经营管理层高管的,取值为1;全部担任独立董事的,取值为0。设置资产结构调整幅度变量Adjlev,根据引进金融背景高管人员前后的资产负债率变动情况取值。模型设定如下:

Adjlev = α+ β1Indd+ β2Size+ β3EBIT+

β4Liq +β5Agrow +β6Igrow +

β7Firshare+β8Dir +β9IND +β10Age+ε(3)

各变量的具体定义如表1所示。

四、实证分析

(一)倾向匹配得分处理

根据研究设计,处理组样本为引进金融背景高管人员的上市公司,控制组为同期间高管层人员均不具备金融背景的上市公司,采用Probit模型估计倾向得分并采用最近邻匹配方法进行配对。PSM方法的可靠性取决于处理组、控制组样本在引進金融背景高管人员的前一年度在资产规模(Size)、总资产息税前收益率(EBIT)、流动比率(Liq)、第一大股东持股比例(Firshare)、独立董事比例(IND)、上市年龄(Age)等变量是否存在显著差异。如果匹配后两组样本不存在显著差异,则说明两组样本在该年度发生引进金融背景高管人员的概率接近,具备相互比较的条件。从表2可以发现,经PSM匹配后,两组样本在上述六个变量方面的均值差异T检验均未达到显著性水平,说明以上变量在试点组和对照组中均衡分布,两组样本符合统计意义上的同质性要求,PSM匹配效果较好。此外,样本集资本结构变化情况具有以下特征:一是处理组样本在引进事件发生前一年度和发生当年的资产负债率分别为0.410和0.435,出现了明显上升,初步支持了假设1的观点,但仍待DID模型检验;二是同期控制组样本的资产负债率波动较小,控制组民营企业资产负债率从0.409微降至0.403。

(二)双重差分检验

首先,采用混合面板数据模型对假设1进行检验。如表3第(1)(2)列结果所示,Fin变量的系数为正,且在10%水平上显著,说明民营上市公司引进金融背景高管人员后,其资本结构出现显著的向上调整,假设1得到支持;资产规模、EBIT、流动比率等变量的系数在1%水平上显著,系数符号与已有研究结果相一致。然而,这一模型结果可能因内生性问题而存在偏误。为此,采用双重差分固定效应面板模型重新对假设1进行检验,结果如表3第(3)(4)列所示。其中,引进金融背景人员虚拟变量Fin具有时间不变性,在固定效应估计过程中会被自动删除,但不影响模型估计的结果及有效性。从第(3)(4)列可以发现,变量Fin ×Per的系数为正值,且分别在1%和5%水平下显著,说明引进金融背景高管人员这一事件显著提高了民营上市公司的负债率,从而支持了假设1。控制变量方面,资产规模变量的系数在估计结果中为显著正值,而总资产息税前收益率、流动比率变量的系数在估计结果中均显著为负,与现有文献的结论基本一致。

(三)引进人员职务类别与资本结构关系检验

表4列示了引进人员职务类别与资本结构间关系的检验结果。表4第(1)(2)列中,变量Indd的系数显著为正,说明担任执行董事或经营层高管职务的金融背景人员,在民营企业资本结构向上调整过程中发挥了更为重要的作用,支持了假设2。进一步地,采用资本结构调整幅度(Adjlev)为因变量重新进行模型估计,结果如表4第(3)(4)列所示,其中,变量Indd的系数同样显著为正,进一步支持了假设2。

(四)进一步分析与稳健性检验

尽管以上检验了新引进金融背景高管人员职务类别对上市公司资本结构的影响,但新引进人员的从业背景差异是否会影响资本结构的问题尚不明确。在处理组样本中,新引进金融背景高管人员的工作经历主要集中在银行业金融机构、证券及基金等非银行业金融机构两类,另有部分人员兼有多类机构的工作经历。上述两类机构在业务与风控模式、从业人员资源与能力等方面存在一定差异,可能会对引进企业的资本结构形成影响。为此,分别设置并检验银行类、证券类背景虚拟变量与资本结构的关系,但并未发现显著的影响,导致这一结果的可能原因是,证券、基金和信托等机构可通过资管计划、信托贷款等多种方式为企业提供资金支持,企业的融资渠道已日趋多元化。为了验证结论的可靠性,进行如下稳健性检验:一是调整了PSM匹配方法,匹配方法由最近邻匹配改为半径匹配,并重新构造了控制组样本;二是调整了资本结构变量时点,采用引进金融背景高管人员事件发生后年度(t+1、t+2年)的资本结构为被解释变量;三是替换了部分控制变量。从上述稳健性检验的结果来看,模型结果未发生显著变化,说明本文的主要结论较为稳健(限于篇幅,具体结果不再列示)。

五、研究结论及政策建议

企业高管人员作为经营和财务决策的主要制定者,能够对企业经营绩效产生重大和长期影响。从高管人员是否具有金融背景角度出发,讨论其对资本结构影响对于理解资本结构调整行为的微观基础至关重要。以上研究表明:(1)与未发生引进事件的控制组样本相比,处理组民营企业的资本结构出现了显著的向上调整;(2)担任执行董事或经营层高管职务的新引进金融背景高管人员能够在资本结构调整过程中发挥更大作用;(3)改善资本结构是民营上市公司引进金融背景高管人员的重要动因之一,且突出体现为增强债务性融资能力并向上调整资本结构。

基于上述研究结论,提出如下建议:一是继续引进金融背景人员优化民营上市公司高管人员结构,充分发挥金融背景高管人员对企业发展的引领和带动作用,特别是金融背景高管人员在企业发展战略、投融资方面的积极作用,并有效降低企业融资成本。二是建立更加科学的选人机制,把好优秀高管人员引进“入口关”,建议民营上市公司充分利用金融监管部门公开发布的金融从业人员违法违规处罚信息平台,构建更严密的信息收集、对比和筛查机制,杜绝不符合资质条件或资信不高的人员进入企业。三是完善激励约束机制,建议民营上市公司增强具有金融背景高管人员“跳槽”至实体企业的积极性、主动性,并辅之以恰当的考核激励机制,降低其道德风险。四是完善金融背景高管人员离任审计机制,民营上市公司可通过加强金融背景高管人员离任审计等方式,对相关人员进行公正、合理的评价,并根据审计结果履行问责或任期激励兑现等程序。

参考文献:

[1] 池国华, 杨金, 邹威. 高管背景特征对内部控制质量的影响研究——来自中国A股上市公司的经验证据[J]. 会计研究, 2014(11):67-74.

[2] 何威风, 刘启亮. 我国上市公司高管背景特征与财务重述行为研究[J]. 管理世界, 2010 (7): 144-155.

[3] Booth J R, Deli D N. On executives of financial institutions as outside directors[J]. Journal of Corporate Finance, 1999, 5(3): 227-250.

[4] Byrd D T, Mizruchi M S. Bankers on the board and the debt Ratio of firms[J]. Journal of corporate finance, 2005, 11(1-2): 129-173.

[5] Sisli-Ciamarra E. Monitoring by affiliated bankers on board of directors: evidence from corporate financing outcomes[J]. Financial Management, 2012, 41(3): 665-702.

[6] 祝继高, 韩非池, 陆正飞. 产业政策、银行关联与企业债务融资——基于A股上市公司的实证研究[J]. 金融研究, 2015(3):176-191.

[7] Kayo E K, Kimura H. Hierarchical determinants of capital structure[J]. Journal of Banking & Finance, 2011, 35(2):358-371.

[8] 麦勇, 胡文博, 于东升. 上市公司资本结构调整速度的区域差异及其影响因素分析——基于2000-2009年沪深A股上市公司样本的研究[J]. 金融研究, 2011(7):196-206.

[9] 黄继承, 阚铄, 朱冰, 等. 经理薪酬激励与资本结构动态调整[J]. 管理世界, 2016 (11): 156-171.

[10]赵宇恒, 邢丽慧, 孙悦. 政治关联, 高管激励与资本结构[J]. 管理评论, 2016, 28(11): 150-161.

[11]Hambrick D C, Mason P A. Upper echelons: the organization as a reflection of its top managers[J]. Academy of management review, 1984, 9(2): 193-206.

[12]李小林, 叶德珠, 张子健. CEO 财务经历能否降低公司权益资本成本?[J]. 外国经济与管理, 2018, 40(9).

[13]周业安, 程栩, 郭杰. 高管背景特征与资本结构动态调整——国际比较与中国经验[J]. 经济理论与经济管理, 2012,32(11):11-22.

[14]刘浩, 唐松, 楼俊. 独立董事:监督还是咨询?——银行背景独立董事对企业信贷融资影响研究[J]. 管理世界, 2012(1):141-156.

[15]卢峰, 姚洋. 金融压抑下的法治、金融发展和经济增长[J]. 中国社会科学, 2004(1):42-55.

[16]Fama E F, Jensen M C. Separation of ownership and control[J]. The journal of law and Economics, 1983, 26(2): 301-325.

[17]Adams R B, Hermalin B E, Weisbach M S. The role of boards of directors in corporate governance: a conceptual framework and survey[J]. Journal of economic literature, 2010, 48(1): 58-107.

[18]Jiang G, Lee C M C, Yue H. Tunneling through inter corporate loans: the China experience[J]. Journal of Financial Economics, 2010, 98(1): 1-20.

[19]叶康涛, 祝继高, 陆正飞, 等. 独立董事的独立性: 基于董事会投票的证据[J]. 经济研究, 2011, 1: 126-139.

[20]Demb A, Neubauer F F. The corporate board: confronting the paradoxes[J]. Long range planning, 1992, 25(3): 9-20.

[21]Rosenbaum P R, Rubin D B. The central role of the propensity score in observational studies for causal effects[J]. Biometrika, 1983, 70(1): 41-55.

(责任编辑:寧晓青)

Executive Financial Background and Corporate Capital Structure:Evidence from POEs

REN Biyun, YANG Kecheng

(School of Finance, Tianjin University of Finance & Economics, Tianjin 300222, China)

Abstract:Based on a sample of introducing financial background executives of A-share listed POEs in 2011-2017 years, this paper uses the propensity score matching (PSM) and difference-

in-differences(DID) methods to study the relationship between the introduction event and capital structure by ownership types. The results indicate that the capital structure of the POEs has shown a significant upward adjustment. It shows that improving debt financing ability and capital structure is one of the important reasons for POEs to introduce executives with financial background.

Key words:executive financial background; capital structure; POEs