探析保险公司资管产品

(南开大学 天津 300000)

大资管时代的到来,个人投资者可以选择的理财产品种类越来越多。从传统的银行理财,到公募基金产品的选购,以及券商资管、私募基金产品的补充选择,摆在投资者面前的选择非常多。那么保险资管产品又该如何突出重围?个人投资者是否会成为保险资管的主要资金来源?

一、保险资管公司的发展背景及现状

我们文中提到的的保险资产管理公司,常常和保险公司密切相关,一般是保险公司的控股子公司,保险资产管理公司的业务范围和保险公司其实并不相同。保险资管公司是专门管理保险资金的金融机构,主要接受保险公司的委托来管理并运作保险基金,据数据统计,这部分资金占比达到83.5%。截止目前,我国一共有25家保险资管公司,9家专业型保险资产管理机构。

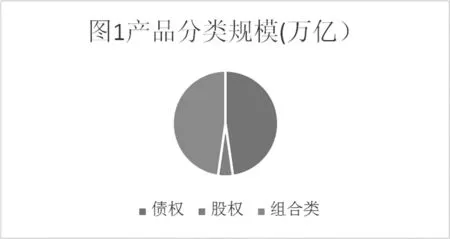

资保险资管公司的稳步发展,保险资管产品的管理规模2019年底资金余额接近2.8万亿元,具体规模可以参加图1。在发行产品数量方面,累计发起设立各类债权、股权投资计划1311只。而在2018年12月末,累计发起设立共有1056项,合计备案规模2.5万亿元。

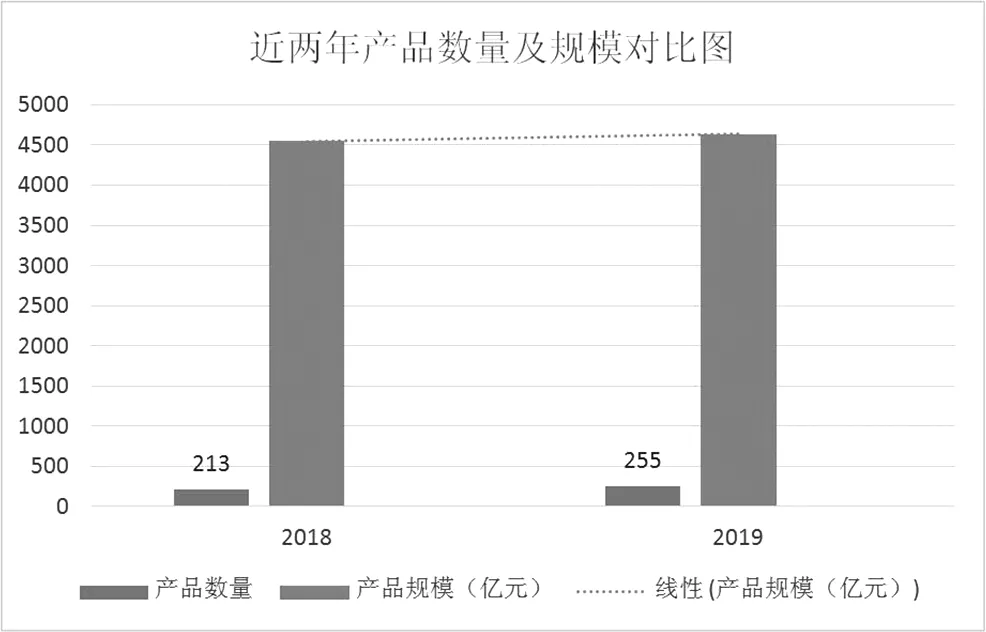

对比2018年,2019年保险资管从产品备案数量和规模方面,增长比较缓慢,数据变化不显著。可以参考图2,对比两年的数据变化,可见保险资管在原来的规则下,增长乏力。

在产品类型的分类方面,一半以上注册产品投向是基础设施债权投资计划,占总规模比72%;投向于不动产债权的有97只,注册规模占比约20%;最少的是股权类资管产品,仅剩余4只,而且总规模不到百亿。由此可见,保险资管的投资偏重于基础设置建设,也更看好不动产的未来增值。

保险资管产品分类投向的债权或股权计划,归纳看来主要资金流向于交通、能源、水利等基础设施项目,也就是说保险资金作为长期投资资金,对实体经济的长周期项目更为偏好,也是主要的引导作用。而组合类保险资管产品主要投向股票、债券等公开市场品种,丰富了保险资金配置方式和策略,也就在此类产品中会与券商资管、私募基金、公募基金的投向会有重叠,造成同质化产品现象。

从目前市场上的情况来看,保险资管产品投资运作产品期限较长,因此很难去做高杠杆的配比,反而是限制了保险资管的激进操作,造就了稳健的风格。然而,各类保险资管产品缺少统一的制度安排,与其他金融机构资管业务的监管规则和标准也存在差异。在2020年3月,银保监会正式发布《保险资产管理产品管理暂行办法》,新的《办法》的制定在统一保险资管产品规则的基础上,终于弥补在保险资管方面的监管空白,对保险投资业务监督管理,对促进保险资管产品业务持续发展是有正面引导意义的,也有利于保险资管走向大众。

二、保险资管同其他机构产品对比分析

(1)投资范围差异。我们从保险资管产品的投资范围分析,保险资管产品投资包括国债、地方政府债券、中央银行票据、政府机构债券、金融债券、银行存款、大额存单、同业存单、公司信用类债券、证券化产品、公募基金、其他债权类资产、权益类资产和银保监会认可的其他资产。从投资范围来看,与市场上其他资管机构的理财产品,尤其是私募资管组合类产品的投资范围总体一致。主要差异在银保监会认可的其他资产方面,会有证监会有差异,例如非标的投资。

(2)资管产品的规模数量方面。对比统计在证监会监管体系内的资管产品的数据,截至2019年底,如表1所示。三类资金管理机构的产品规模均远高于保险资管。

产品数量资金规模(万亿)同比变化(万亿)公募基金654414.8+1.7持牌机构2923919.8-3.3私募基金8173913.7+1

在表中的持牌机构,主要是券商资管、期货资管及基金子公司等传统的金融机构的资金管理部门,规模最大的是券商资管。而2019年2万余家私募管理人,在协会备案数量增加7110只,私募基金的规模增长主要的部分是在股权类和创投类。2019年的增长还是股权偏多,而股权是一个长期的投资,在此处的增加可见合格投资人的投资理财意识已逐渐成熟,能够接受长周期的投资期限。

因此,从产品规模数据来看,保险资管的发展还有相当大的空间,仅仅对比私募资产管理产品,还有10万亿的差距需要补足。对比发现,其实在2019年保险资管的增长规模同私募基金还有一个倍差。

(3)保险资管产品的债权和股权投资并行。保险资管产品是可以做债权及股权类的投资,也就是一家持牌机构是可以同时发行两类底层产品的,不局限与证监会标准资产范围,这对于普通投资者是一个标准补足。也就是说,投资者可以在同一家资管机构,做到长期投资和短期投资的搭配,有利于投资者的资金安排。

三、保险资管新规对保险资管的影响分析

在3月的保险新规出现,通过细则对比,我认为对保险资管有以下方面的影响:

(1)募集基金渠道和性质变化。首先,新规指出保险资产管理机构可以自行销售保险资管产品,也可以委托符合条件的金融机构以及银保监会认可的其他机构代理销售保险资管产品。在代理销售保险资管的渠道方面,进行了扩充,增加产品销售渠道,也就是增加了客户获知信息的渠道。随着销售覆盖面的增加,有助于保险资管产品销售量的提升,银行渠道销售可以类比私募基金在这部分的销售量,预计会抢占约30%的私募规模。

其次,增加了两类合格投资者:分别是接受金融监督管理部门监管的机构及其发行的资产管理产品,以及基本养老金、社会保障基金、企业年金等养老基金。合格投资者范围扩大,有利于保险资管产品规模扩大。养老金、社保基金、企业年金,这些大规模的资金的进入,更有利于保险资管的稳定操作,引导长期一个长期的健康投资。

保险资管产品对个人合格者的认定,合格投资者是指具备相应风险识别能力和风险承担能力,投资于单只产品不低于一定金额且符合条件的自然人、法人或者依法成立的其他组织。比较来看,保险新规对合格投资者认定,基本上同于证监会之前发布的合格投资者认定,可见两会在投资者身份是趋同的监管思路。差异在于投资起点方面,合格投资者投资单只固定收益类保险资管产品的金额不得低于30万元;投资于单只混合资管产品的金额不低于40万元;投资于单只权益类产品、单只商品及金融衍生品类产品的金额不低于100万元。这对于个人投资者是个利好,有助于获得个人投资者的青睐。

(2)保险投资范围的扩充,有利于投资收益的增长。保险资管产品管理办法规定,组合类保险资管产品投资非标比例不超过35%;投资于非标准化债权类资产的余额,在任何时点上也不得超过其管理的全部组合类产品净资产的35%。投资比例的明确,有利于管理人的实际操作,尤其是在非标类投资比例方面,保险资管有优势与其他资产管理机构,能够更加吸引投资者的关注,获得此类资金的投入。

归纳来看,保险资管产品与其他资管产品最重要的特点是具有中长期运作时间,个人合格投资者的接受度会相对偏低,然而通过数据展示发现投资者对长期并不排斥。另外,保险资管产品想发挥出时间价值优势,谋求差异化发展是必然,需利用资源优势,找出独特的投资品种,丰富投资者的选择。保险资管产品作为市场上长期投资工具的代表,打开销售途径是重要的发展方向,市场需求度必然可观。从整体的经济角度来看,保险资管的投向是真正挂钩于实体经济的,那么畅通有效的长期保险资金,是非常有益于实体企业的融资,能够提高直接融资比重,能够利于实体经济的发展。