2019年钼工业发展报告

刘 萌 ,刘沛源 ,李 伟

(中国有色金属工业协会钼业分会,陕西 西安 710075)

1 2019年世界钼工业发展概述

据美国地质调查局(USGS)2018年发布的数据,全球钼资源储量约1 729万 t,其中中国储量达858.9万 t金属量,占全球总储量的49%。智利、美国及秘鲁3国合计拥有全球钼储量的39%。

2019年全球钼精矿产量为26.8万 t钼(详见表1),同比增长4.04%。消费量为26.2万 t钼,供应相对过剩0.4万 t钼。亚洲同比增加1.93%至10.57万 t钼;中美及南美同比下降3.36%至8.34万 t钼;欧洲同比增长102.22%至1.82万 t钼;北美同比增长3.58%至6.07万 t钼。

表1 2019年全球钼产量 万t(金属量)

数据来源:安泰科

2 2019年中国钼工业发展现状

2.1 经济运行情况概述

2.1.1 生产能力

2019年中国钼选矿生产能力为35万 t/ d(矿石处理能力);氧化钼、钼铁焙炼能力超过28万 t/ a;钼酸铵生产能力为54 980 t/a;钼酸钠的产能仍为9 850 t/a;高纯二硫化钼粉的产能仍保持1 700 t/a;高纯三氧化钼生产能力为18 000 t/a;钼粉及其制品(包括钼粉、未锻轧钼金属产品、已锻轧钼金属产品、钼丝、其他钼制品等)的产能为20 000 t/a。

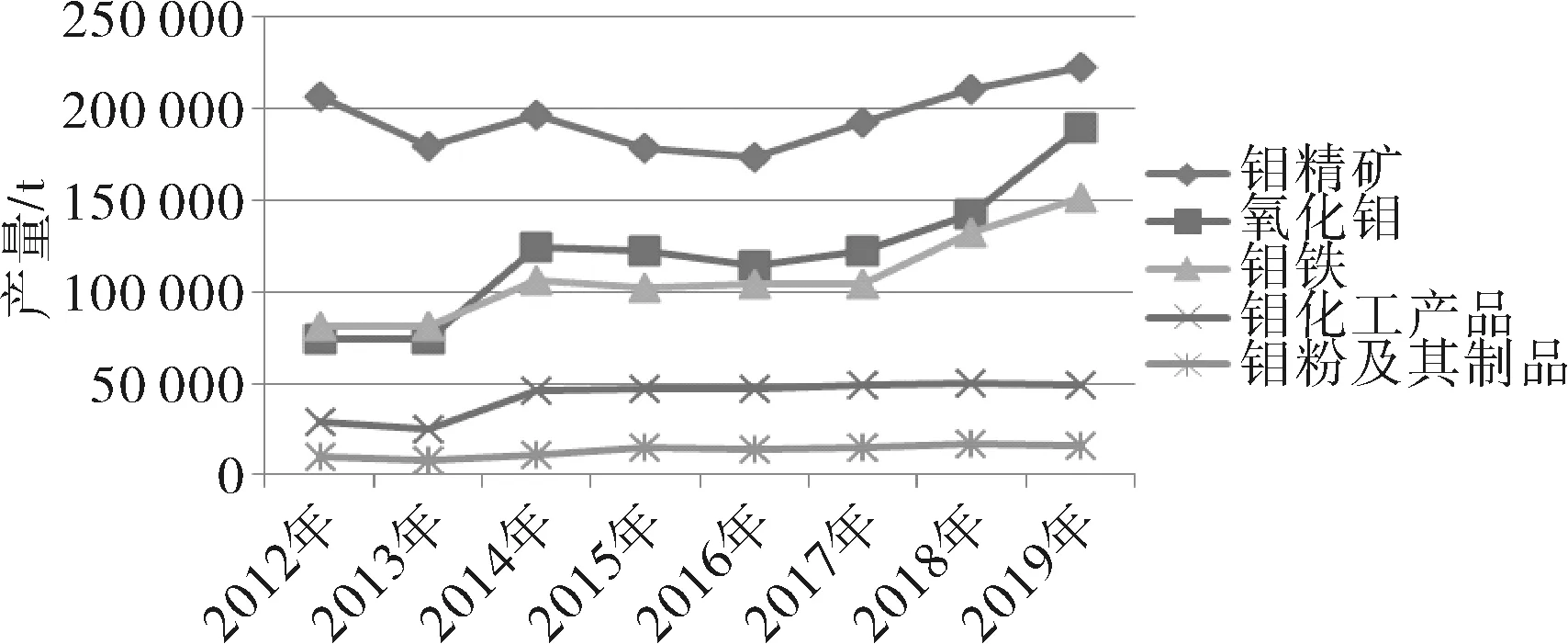

2.1.2 产品产量

据中国有色金属工业协会钼业分会统计,2019年中国钼精矿产量为222 604 t,同比增加0.05%;工业氧化钼产量为189 850 t,同比增加33.2%;钼铁产量152 000 t,同比增加14.6%,钼化工产品产量为49 391 t,同比下降0.1%;钼粉及其制品产量为16 352 t,同比下降0.2 %。中国钼产品产量近年来变化情况见图1。

图1 中国钼产品产量近年来变化情况

数据来源:中国有色金属工业协会钼业分会

2.2 产业结构

2.2.1 产品结构

2012~2019年中国钼产品结构见表2。由表2可见,2019年氧化钼、钼铁产量占76.64%,居于钼产品主导地位,与我国钼消费在钢铁中的应用占80%基本吻合;钼化工产品产量所占份额与2018年相比提高4.5%;钼粉及其制品产量所占份额略有提高。钼化工产品、钼粉及其制品所占份额逐年增高,说明我国钼工业的产业结构调整效果正逐步显现。

表2 2012~2019年中国钼产品结构 %

数据来源:中国有色金属工业协会钼业分会

2.2.2 产业分布情况

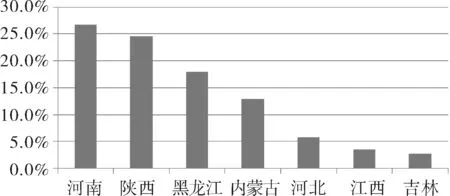

2019年中国钼精矿的生产主要集中在河南、陕西、内蒙古、黑龙江、吉林、江西、河北等省区,以上省区钼精矿产量占全国钼精矿总产量的94.25%,副产钼精矿产量为26 153 t,占钼精矿总产量的11.75%。2019年中国钼精矿产量分布见图2。

2019年中国钼铁的生产仍然集中在河南、陕西、辽宁等省,其中主要生产企业有金堆城钼业集团有限公司,洛阳栾川钼业集团有限公司和辽宁新华龙大有钼业有限公司,合计产量占到全国的60%。

2019年中国钼酸铵等钼化工产品的生产主要集中在陕西、江苏、安徽、河南等省,其中陕西、江苏钼化工产品的产能占全国总产能的70%左右,陕西省钼化工产品的生产主要集中在金堆城钼业集团有限公司,而江苏、河南、安徽等省区的钼化工产品的生产分布较广,中小企业多。

2019年中国钼粉及其制品的生产主要集中在陕西、河南、江苏和辽宁等省,该四省的钼粉及其制品的生产能力分别占比依次为26%、21%、15%、5%,占全国的70%左右,江苏、河南等地专业生产钼粉及其制品的厂家较多,但规模都较小。陕西省钼粉及其制品的生产较为集中,主要企业为金堆城钼业集团有限公司,其产量占全国总产量的32%左右。

图2 2019全国钼精矿产量占比分布

数据来源:中国有色金属工业协会钼业分会

2.3 市场与价格

2.3.1 国际市场及价格

2019年国际氧化钼、钼铁价格走势见图3。据统计, 2019年全年《MW》氧化钼平均价格为11.6美元/磅钼,同比下降2.77%。2019年国际氧化钼价格波动范围在9.4~12.5美元/磅钼;另外,同期欧洲钼铁价格范围在22.1~29.4美元/kg;年均价27美元/kg,同比下降6.87%。

图3 2019年国际氧化钼、钼铁月均价走势

数据来源:安泰科

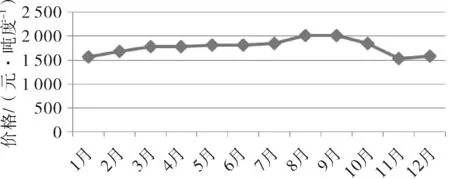

2.3.2 中国国内市场及价格

2019年国内钼精矿月均价格走势见图4。9月份是全年最高点为2 022元/吨度,最低点是11月份为1 530元/吨度。

据统计,2019年中国国内钼精矿平均价格为1 776元/吨度,同比增长1.66%。

图4 2019年钼精矿月均价45%

数据来源:中国有色金属工业协会钼业分会

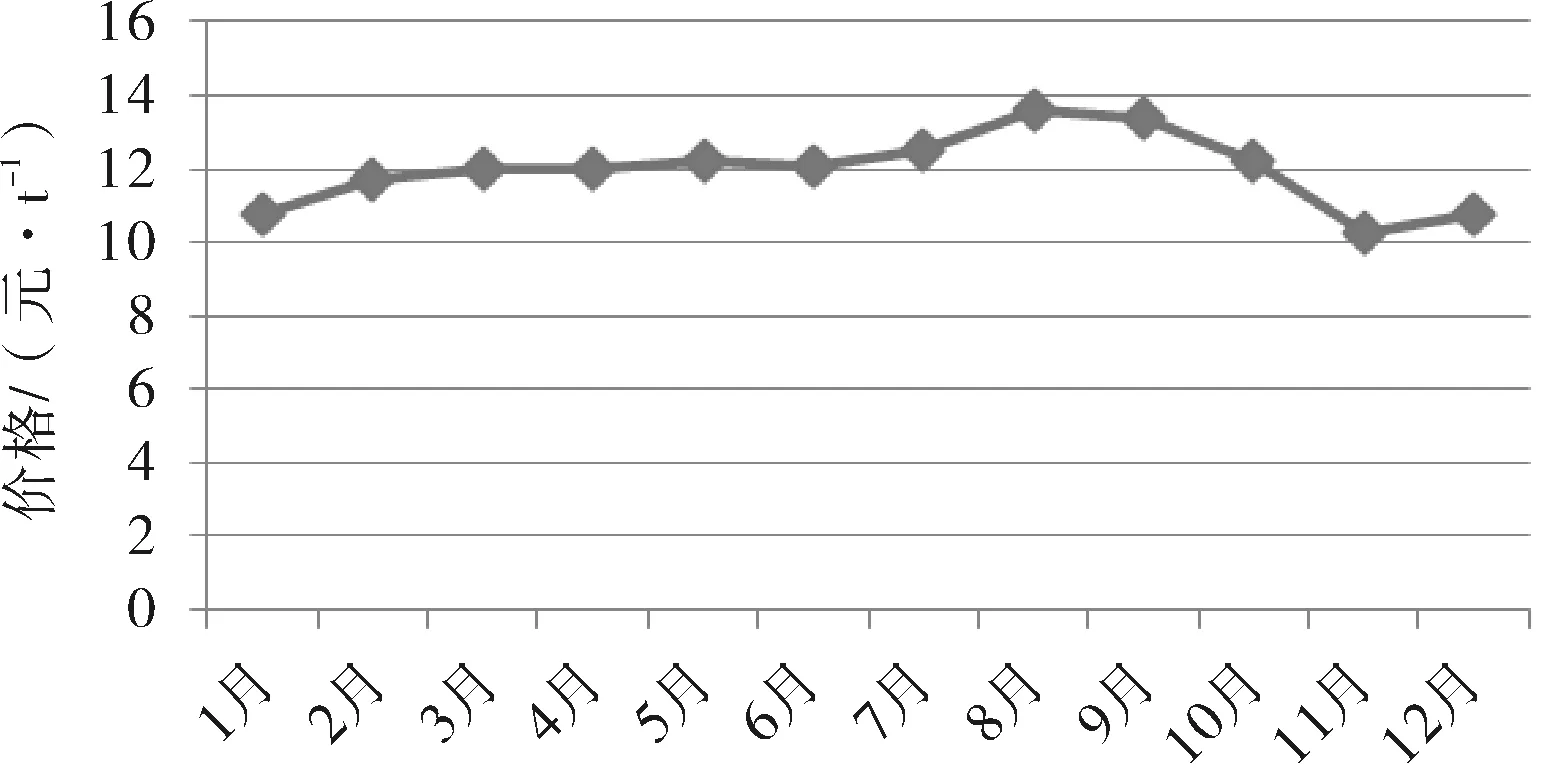

2019年国内钼铁月均价格走势见图5。8月份是全年最高点为136 000元/ t,11月份为最低点103 000元/ t,全年平均价格为119 600元/ t,同比增长8.4%。

图5 2019年钼铁月均价60%

数据来源:中国有色金属工业协会钼业分会

2.4 进出口贸易

2.4.1 2019年中国钼产品进出口情况

据统计,2019年中国钼产品进出口总量(详见表3)为44 733 t(实物量,下同),同比减少1.79%; 2019年中国钼进口量大于钼出口量,净进口量为3 745 t。

表3 2019年1~12月份中国钼产品进出口量

数据来源:中国海关,安泰科

2.4.2 中国钼产品进口情况

2019年我国共进口12 154 t 钼(折纯钼),同比增加14.02%。其中,氧化钼进口量为4 081 t钼,同比增加58.5%,占总进口量的33.76%;钼精矿进口量为5 953 t钼,同比减少9.78%,占总进口量的49.25%,以上两种产品进口量占总进口量的83%;钼铁进口量为1 296 t钼,同比增加442.3%。

2.4.3 中国钼产品出口情况

2019年我国共出口14 141 t钼(折纯钼),同比减少7.84%。其中,氧化钼出口量为1 568 t钼,同比减少47.4%,占总出口量的11.09%;钼精矿出口量为1 265 t钼,同比减少29.5%,占总出口量的8.95%;钼铁2 554 t钼同比增加37.9%,占总出口量的18.06% ;钼化工产品为1 005.66 t钼,占总出口量的7.11%,钼金属产品为5 400 t钼,占总出口量的38.19%。

3 2019年中国钼工业经济运行状况

3.1 政策环境

2019年6月30日,国家发展改革委、商务部发布了《外商投资准入特别管理措施(负面清单)(2019年版)》、《自由贸易试验区外商投资准入特别管理措施(负面清单)(2019年版)》、《鼓励外商投资产业目录(2019年版)》。依据清单、目录文件内容,最新政策指出:采矿业领域取消了禁止外商投资钼、锡、锑、萤石勘查开采的规定。

2019年8月14日工业和信息化部为贯彻落实党中央、国务院关于转变政府职能和深化“放管服”改革的精神,自即日起废止钨钼(工业和信息化部公告2012年第30号)等33个原材料工业行业规范(准入)条件。鼓励行业相关组织充分发挥作用,加强行业自律,维护市场公平秩序,引导企业健康发展。

2019年8月26日第十三届全国人民代表大会常务委员会第十二次会议审议、通过《中华人民共和国资源税法》,确定钼矿资源税率由11%调至8%,自2020年9月1日起施行。

2019年8月27日国家发展和改革委员会第2次委员会议审议、通过2019年第29号令《产业结构调整指导目录(2019年本)》,自2020年1月1日起施行。《产业结构调整指导目录(2011年本)(修正)》同时废止。依据目录,整理涉钼内容如下:第一类 鼓励类。有色金属:1.有色金属现有矿山接替资源勘探开发,紧缺资源的深部及难采矿床开采。2.高效、低耗、低污染、新型冶炼技术开发。3.高效、节能、低污染、规模化再生资源回收与综合利用:(1)废杂有色金属回收利用。(2)有价元素的综合利用。(3)赤泥及其它冶炼废渣综合利用。4.信息、新能源有色金属新材料生产:(1)信息:铝铜硅钨钼稀土等大规格高纯靶材、超高纯稀有金属及靶材。第二类 限制类。有色金属:1.钨、钼、锡、锑冶炼项目(符合国家环保节能等法律法规要求的项目除外)。第三类 淘汰类。落后生产工艺装备,用反射炉焙烧钼精矿的钼铁生产线。

3.2 产业结构调整情况

行业集中度提高,产业区域已形成,钼精矿的生产主要集中在河南、陕西、内蒙古、黑龙江、吉林、江西、河北等省区,除陕西、河南以外其他各省钼企业均只生产钼精矿;氧化钼、钼铁的生产主要集中在河南、陕西、辽宁等省,其中陕西和河南的钼铁生产主要集中在金堆城和洛钼,辽宁省的钼加工企业较分散。钼酸铵等钼化工产品的生产主要集中在陕西、江苏、安徽、河南等省,且钼化工产业布局正在发生改变,四川、辽宁、吉林等省出现了钼化工在建项目;钼粉及其制品的生产主要集中在陕西、河南、江苏和辽宁等省。

3.3 经营形势

我国钢铁工业处于结构调整、转型升级为主的发展阶段,特钢及合金钢比重仍有提升空间,其对包括钼在内的合金的需求仍有望保持适度增长。考虑到全球经济环境,预计2020年全球钼供应总体保持平稳略有回落。

据统计2019年全球不锈钢产量为5 337万 t,同比增长5.3%,产量增长主要来自中国,2019年中国不锈钢占全球的市场份额为57%;据不锈钢协会统计中国不锈钢粗钢产量2 940.0万 t,同比增加269.31万 t,增长了10.08%;双相不锈钢产量180 943 t,同比增长12.62%,所占比例0.62%; 进口不锈钢111.88万 t,同比降低73.41万 t,降低了39.62%;出口不锈钢367.23万 t,同比降低32.21万 t,降低了8.06%。不锈钢表观消费量2 405.33万 t,同比增加202.53万 t,增长了9.19%。

中国钼在钢铁中的应用占钼总需求80%以上,钢铁中钼消费主要以合金钢和不锈钢为主。与其他国家相比,中国在超级合金、不锈钢和合金钢中钼的使用量较低,而在工具钢、高速钢、钼金属、铸件和化学品中钼的使用量较高。目前我国含钼不锈钢仅占全国不锈钢产量的2%~3%,国际含钼不锈钢占全球不锈钢产量的14%~18%;我国不锈钢每吨消费钼1.1 kg,国际不锈钢每吨消费钼2.9 kg,与国际先进水平仍有较大差距,仍有巨大的发展空间。

3.4 市场供需及消费情况

3.4.1 世界钼市场供需及消费情况

3.4.1.1 全球钼供应情况

2019年全球钼精矿产量为26.8万 t钼,同比增加4.04%。其中美国钼精矿产量为4.06万 t钼,同比增长1.75%,占全球总产量15.15%;智利钼精矿产量为5.44万 t钼,同比下降6.69%,占全球总产量20.3%;秘鲁钼精矿产量为2.9万 t钼,同比增长3.57%;墨西哥钼精矿产量为1.63万 t钼,同比增长13.99%;中国钼精矿产量为10.02万 t钼,同比增长5.47%,占全球总产量37.39%,中国仍是全球最大的钼生产国。

3.4.1.2 全球钼消费量情况

2019年全球钼的消费量为26.2万 t钼,同比增长0.84%。其中日本钼消费量为2.33万 t钼,同比下降6.25%;西欧钼消费量为6.51万 t钼,同比增长0.16%;美国为2.98万 t钼,同比下降12.25%;中国钼消费量为9.38万 t钼,同比增长5.39%。中国仍是全球最大的钼消费国,约占全球钼消费总量的35.8%。

3.4.2 中国钼市场供需及消费情况

3.4.2.1 中国钼供应情况

2019年中国钼产品进口量为1.22万 t钼 (折纯钼),同比增加14.02%。2019中国钼产量10.02万 t钼(折纯钼),加上钼的进口量1.22万 t钼(折纯钼),中国钼总供应量为11.24万 t钼,同比增加6.34%。

3.4.2.2 中国钼消费情况

2019年中国各行业钼消费总量为9.38万 t钼,比2018年增加5.39%。

2019年出口量为1.41万 t钼(折纯钼),同比下降7.84%,中国钼的消费量为9.38万t钼,中国钼总消费量为10.79万 t钼,同比增加3.15%。

我国2010~2019年间钼产量年均增长率为1.86%,保持逐年平稳增长,进出口量基本持平,消费量年均增长率为4.62%,供需达到微弱平衡(详见表4)。

表4 2010~2019年钼市场供需情况表 万t

数据来源:钼业分会、中国海关、安泰科

4 当前中国钼工业发展中存在的突出问题和对策建议

4.1 存在的突出问题

4.1.1 产业结构调整还未完成

我国钼工业经历了近40年的快速发展,基本上完成了从无到有的转变,完成了从初级产品到深加工产品的转变,特别是经历2008年金融危机以来的价格成本挤压,初级产品生产的市场化程度达到了较高水平,300家矿山企业经产能置换,淘汰落后,只留不到20家企业,产业集中度大幅提高。但是钼化工、钼金属工装设备、生产技术、产品质量同质化情况严重,产业结构调整仍在进行。

4.1.2 产品应用领域有待进一步扩大

我国钼产业基础较差且政策支持力度不足,造成钼的应用领域在基础研究、应用研究、技术创新投入相对薄弱,高精尖的钼金属产品还需进口。

4.1.3 部分地区环保形势严峻

环保督查力度加大,除三大环保区域以外,还存在着严重的环保问题,特别是东北地区仍存在污染问题。

4.1.4 钼行业企业税费负担沉重,阻碍创新技术、环保等领域发展

钼矿山企业现行税赋占整体销售收入的30%以上,远高于其他有色矿山行业,造成钼行业利润空间减少,影响与其他金属行业的公平竞争,不利于钼的可替代性应用;不利于钼企业技术创新、环保等领域的发展。

4.1.5 政府职能转变,行业协会不能及时承接,缺乏工作抓手,行动缺乏法律支撑,效果难以显现

4.2 对策建议

(1)深化国有企业改革,推进我国钼行业间的不同所有制、不同类型企业走强强联合道路。促进建设国家级的钼企业集团,深度调整产业结构。

(2)坚持以市场为导向,加大产品转型升级力度,开展差异化产品战略,对新产业、新材料、新技术实施政策倾斜。

(3)加大安全环保查处力度,维护行业公平竞争。尽管国家环保核查制度已实施,仍有很多中小加工企业在没有相应环保设施的情况下违法违规生产,不仅污染了环境,同时也对具有社会责任的企业生产经营活动带来巨大的冲击,为保护环境,维护公平竞争,建议环保部门加大查处力度。

(4)减轻企业负担。钼矿山企业增值税占销售收入的13%,由矿山企业抵扣项较少导致,特别是采矿权益金的缴纳使企业重复交税,压缩了企业的利润空间,不利于企业健康发展,建议应充分考虑企业的实际情况,减轻企业税费负担。

(5)建立钼资源地储备、保障资源开采有序发展。在国家找矿战略的促进下,钼矿的商业性探矿成果丰硕,为了保护国家的钼矿资源过度开采,建议暂停对新发现的钼矿的采矿证审批,实行资源地储备制度,保护国家的钼矿资源。

(6)强化行业协会的协调作用。积极发挥行业协会的作用,行业协会要积极研究行业发展和产业安全面临的重大问题,提出可操作性的政策建议,积极引导企业认真执行国家产业政策、反映行业企业诉求,加强行业自律,维护市场公平,促进行业平稳、健康、可持续发展。