A股韧性较强有望企稳反弹

云飞扬

近期,国际金融市场出现历史罕见的剧烈动荡,多国股指遭遇熔断,美国千股跌停频发。2月12日至今仅一个多月时间,道琼斯指数跌幅已超过35%。众所周知,涨跌互为因果。2008年次贷危机结束以来,道指从6470点持续上升到29568点,涨幅高达257%,投资者普遍获利丰厚,高位卖盘压力明显。

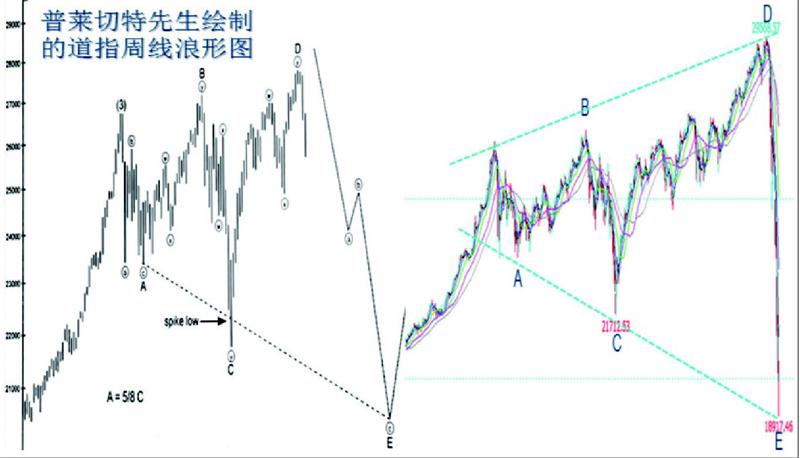

上期文章提到美国波浪理论大师普莱切特先生的预测,有许多读者朋友感兴趣,我们来共同学习一下。(见图一)

图一:普莱切特先生的美股浪形分析与实际走势

图一左侧是普莱切特先生2019年8月绘制的道指周线浪形,右侧是实际走势。如今,道琼斯指数真的跌破了2018年的低点,并走出幅度巨大的E浪,形成预期的ABCDE五浪结构。

熟悉波浪理论的朋友知道,调整浪一般为平台形和之字形,经常出现收敛三角形。这样的巨型扩展三角形从未见到过,更难以预料,能提前作出正确研判需要深厚功力和极大勇气。普莱切特先生的功底,令人叹为观止。可以说,没有其他任何一位专家学者通过基本面分析预见到本次股灾。看来,经典的艾略特波浪理论,的确值得给予更多关注和思考。

常识告诉我们,那些貌似偶然的事件背后都有其深刻的必然性,泡沫终将破灭,总会有压垮骆驼的最后一根稻草。美股雪崩的原因是内在的,具体来讲,有个逐步传递推进的过程:首先,2月24日道指出现今年首个千点下跌,并引发了连锁反应;接着,大比例的程序化交易不断触发停损,加剧了市场波动;然后,几万亿美元规模的ETF开始被动减仓,促使机械性卖盘涌出。

其实,美股走势早已不是随机漫步。近几年,纳斯达克指数常常走出刀削般平直的K线轨迹,这或许是算法交易主导的结果,而一旦节奏同步形成不利共振,其破坏力度便超乎想象。

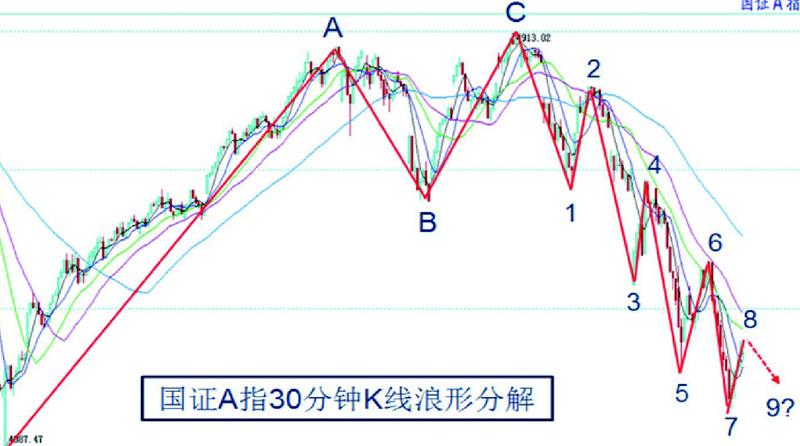

美股暴跌,不可避免会引起欧洲等全球股市联动,虽然相对而言A股国际化程度比较低,但影响也不小。我们来看一下国证A指的浪形。(见图二)

图二:国证A指30分钟K线浪形分解

由圖可见,春节后的反弹高点出现在3月5日,比预期的21天延迟了2个交易日。之后进入整齐的下降通道,反复逐波走低,目前已走完7波子浪,处于第8子浪中,是否会出现最后的第9子浪,然后企稳反弹呢?

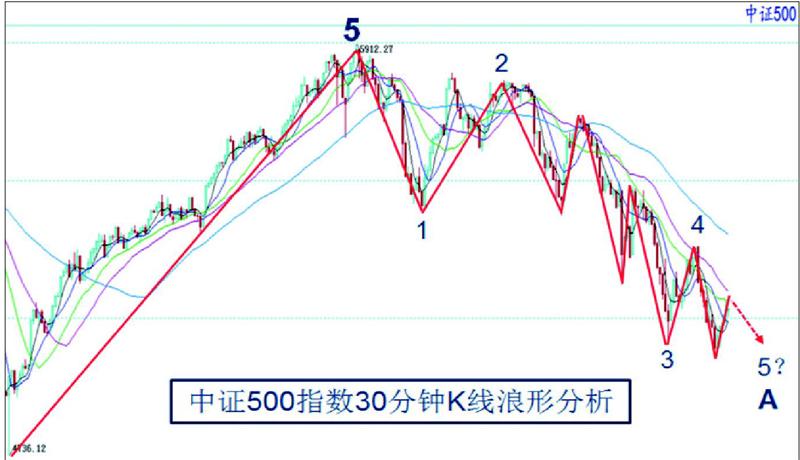

今年各大指数的高点出现日期不尽相同,走势的差异较大。笔者从未做过9浪的划分,也许还是中证500指数的浪形比较容易理解一些。(见图三)

图三:中证500指数30分钟K线浪形分析

这是传统的浪形结构,可认为中间的第3子浪延长,包含了5波细浪。那样,当前就已处在第5浪段。5浪结束后,很可能将出现较明显的B浪反弹。深证成指的浪形与此相似,中小板、创业板指数亦可作参考。

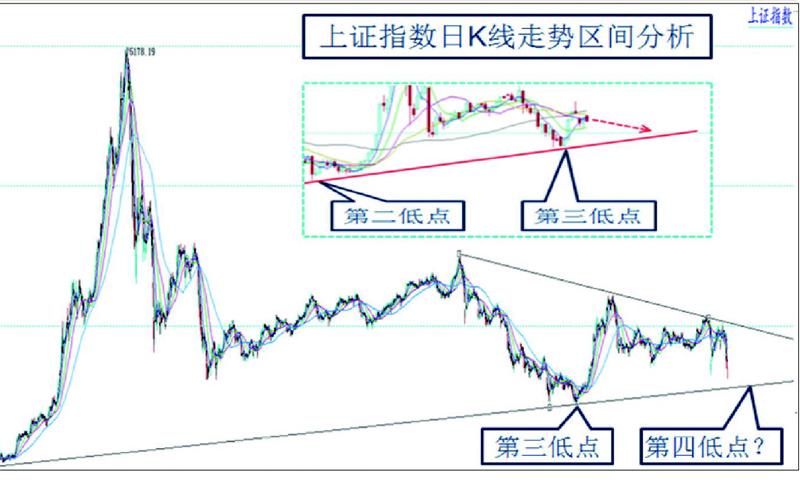

细节虽然重要,但在当前宏观一点的方向趋势更重要。今后一段时间,大盘的运行区间可能会怎样呢?(见图四)

图四:上证指数日K线走势区间分析

不难看出,2018年1月以来的高点连线似乎对指数有制约作用。笔者去年7月曾分析预期A股大盘或将回到低点连线。如果下行趋势线的压制能起作用的话,那么上行趋势线的支撑也应该有作用。那么未来上证指数有望在2600点附近获得支撑,然后在该收敛三角形区域内运行较长时间。

在操作方面,复杂形势下,投资者更有必要使用衍生品为持仓做保护,期权是性能卓越的风险管理工具。不过,由于最近波动率飙升到了40附近的高位,期权合约权利金都要贵不少。毕竟在波动加大的情况下,更有可能到达原本较难触及的价位,“出险”概率比平时高了,保险费自然会涨上去。