风险投资的“风险时刻”

王姗姗

INVEST & MERGING

得知新冠病毒“人传人”之后,对疫情发展一直惴惴不安的云启资本创始合伙人毛丞宇坐不住了。1月20日,他第一时间想到应该给一个被投项目—“工品汇”打电话,问问他们的仓库里还有多少3M口罩。

“工品汇”是一家服务于贸易商和中小企业的工业品采购服务公司。2017年获得云启资本领投的B轮融资前,毛丞宇在尽职调查中曾注意到,这家公司的账面上有部分资金被周转率较低的产品占据了。从讲究“动销率”(注:动销率=商品累计销售数量÷商品库存数量,是用来反映商品销售情况的经营指标)的视角来看,这是个问题。到仓库实地调查时,他发现,这部分产品原来是3M的N95级防护口罩。

当时,“工品汇”创始人严彰对毛丞宇解释称,3M口罩的销售情况受大城市不时爆发的雾霾状况影响很大,在行业内被看成是“硬通货”—关键时刻,谁能拿得出足够的3M口罩,就有可能抢下更大的客户和订单。

“当时我们认可了这个说法、完成了投资。没想到这个知识点会在这次疫情期间派上用场。”毛丞宇对《第一财经》杂志感慨道。

2019年至今,中国一级市场投资的“热潮”不再。这个春天突如其来的疫情,更是打乱了许多投资机构的工作节奏。疫情让原本敢冒风险、期望博得大回报的投资人变得谨慎,少投或是不投,一度成为行业抵御疫情变化的主流选择。

清华大学全球私募股权研究院在2月初曾主导发起一份调研,对65家主流私募股权和创业投资机构展开问卷调查。当时,26%的投资机构选择不再投资;在这些机构年前已签下投资条款清单(注:termsheet,代表初步投资意向)的项目中,有55%放缓了打款前的尽职调查过程。

也有反其道而行之、主动出击的投资机构。2月10日,光速中国的投资团队正式开始办公。这天他们专门安排了一辆车,将年前基本确定投资意向的某个人工智能公司创始人从家里接到了办公室,全员戴着口罩签下了termsheet。

头部机构的动作,会被视作行业判断是否回暖的风向标。今年2月,红杉资本中国基金倒是一口气投资了25家公司,较去年同期不降反升;腾讯2020年完成的投资已有16起,其中投资金额超1亿美元的案例数超过1/3;PE与VC并举的高瓴资本,开年以来更是披露了贝壳找房、凯莱英、君乐宝、驯鹿医疗等多个项目投资,其最新一笔赌注,押在了同样被疫情影响了线下店布局的喜茶身上。

行业过冬、策略分化、巨头突进……一级投资市场在2020年春天发生的这些变化,影响可能比想象中更为深远。

拥抱“确定性”

过去一个月里,凯辉基金中国办公室的投资团队通过电话和见面沟通的公司,总数超过了200家。因为“不能出门、不能出差、所有时间几乎都在打电话”,基金管理合伙人段兰春觉得团队的效率反而提高了。

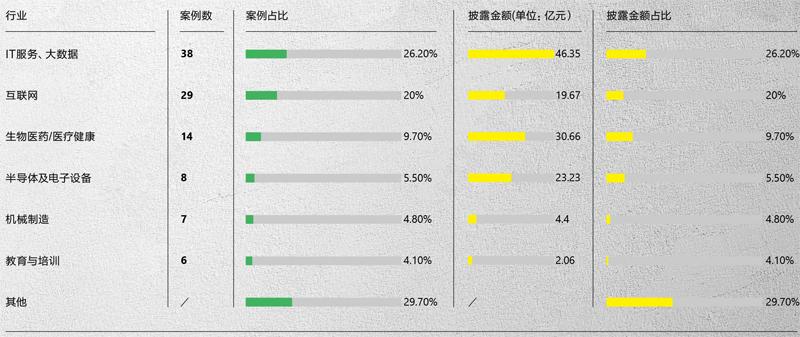

2月中国VC/PE市场融资最活跃的六大行业

数据来源:清科私募通

凯辉基金是一家欧元背景的私募基金,目前总资产规模达35亿欧元,其中超过15亿欧元是一年内募资到的可投资金。2020年第一季度内,这家基金完成了9笔新投资、6家已投企业的再融资与并购,以及3個项目的退出/部分退出,投资节奏和成果据称与往年持平。

“在200个公司里,我们切实在推进的项目不超过10个。真正的好公司近期竞争还是相当激烈的,疫情也没有影响到它们选择投资机构的标准。”段兰春对《第一财经》杂志表示。

从某种角度来说,此刻在市场上仍能受到投资人追捧的项目,代表的是一种“确定性”—其商业模型、盈利能力和创始团队都已被市场初步验证。相对于传统的“风险投资”理念,这些项目的“风险”相对更低。

专注于新经济领域的精品投行穆棉资本创始合伙人孙婷婷、应金凤对过去一两年市场变化的直觉判断是:天使轮、A轮的早期项目无论是在数量还是投资金额上,都已经显著萎缩;B轮、C轮代表的成长期项目在数量上也有缩水;因为“主流机构在头部成长期项目上投的钱更多,市场的集中效应更明显了”,整体投资规模上变动不大。

疫情虽然对行业头部项目的业绩和现金流有造成冲击,但并不影响投资机构对于公司发展前景的根本判断,受到影响的部分更多是企业的融资节奏。“比如说一个企业原本每12个月融一轮资,现在受各种限制会变成18个月融一轮;也有烧钱速度加快的,以前单轮融资2000万美元就够了,现在变成3000万美元,否则企业可能过八九个月就撑不下去了。”毛丞宇举例说。

随着对这些优质项目的渴求,投资环节中受疫情影响最大的尽职调查过程,也在“克服困难”的主基调下悄然加速。“现在越是针对头部的项目,投资机构的决策速度越要快。因为到了各家机构抢份额这一步,是很难留思考时间给你的。”孙婷婷对《第一财经》杂志表示。

3月中旬,凯辉的团队成员已四散到北京、深圳、广州、河南等地接洽潜在项目。另外,一些企业所在地的法律或审计服务机构也能为远程尽职调查提供帮助。总之,一切正如穆棉资本的描述:“变通方法很多,就看机构自身有多想变通了。”

押注硬科技

在3月的第二周里,云启资本连续对外发布了3条投资和再融资新闻。所涉3家企业擎朗智能、骞云科技、新石器的业务领域,全部侧重于机器人、云服务管理、无人车这些“硬科技”领域。毛丞宇向《第一财经》杂志介绍称,这些项目都是在疫情期间推进、近期完成打款交割的。

云启资本擅长的智能硬件、人工智能、企业服务等to B投资方向,是行业寒冬和疫情期间为数不多能稳定发展的“小热点”。对于腾讯、阿里巴巴、字节跳动等行业头部公司而言,to B也是其2019年至今最显要的发展方向之一。

“硬科技项目常见的问题是:在产生巨大的财务收入之前,需要持续不断的研发投入。相应在融资环节,我们就要理解核心技术,再将其翻译成资本市场熟悉的语言。”青桐资本CEO乔建华对《第一财经》杂志表示。

此外,疫情也让与药品研发、医疗服务相关的医疗领域受到资本青睐。清科私募通2020年2月的统计数据显示,当月全国VC/PE市场投资的成果半数集中于IT、互联网及生物技术/医疗健康三大方向,其中IT行业共发生投资事件38起、生物技术/医疗健康行业有14起。

“以创新药的开发为例,因为每个阶段的进程非常明确,它实际上成了一个可预测性非常强的项目。医药更接近于科学研究,这和TMT、消费所依赖的消费者洞察很不一样。”乔建华对《第一财经》杂志介绍称,生物医药领域这种高风险、高回报,且与可预测性并存的发展状况,使得资本市场在过去几年反而增强了为其不同阶段设计专业投资策略的意愿,“专业的医药投资机构、上市公司,以及政府专项基金,实际都在做大量的相关布局。”

2月中国VC/PE投资较为集中的轮次

数据来源:清科私募通

大公司的机会

今年3月,曾服务过多家新经济领域头部公司融资的泰合资本任命了一位新的管理合伙人陈治平,全面管理公司的战略交易和并购业务。在一篇分析文章中,陈治平对比中美两国经济周期走势、行业并购数据后,得出的判断是—“不确定性升高的时候,能做和愿意做大交易的机构都会变得更少、倾向于更谨慎,反而有足够现金流保障的企业和财务投资人很愿意借机出手,通过中小型并购或重组为自己补充产品、技术、市场和团队。……我们在这拨并购的暗流涌动里已经看到了类似的机会。”

段兰春对《第一财经》杂志表示,并购行为近年来的升温,实际仍与基金退出渠道受限有关。“以过去十年来看风投在中国市场的项目总体退出率只有10%,累积到现在,已经成了大家都不得不面对的‘堰塞湖问题。所以未来越来越多的公司肯定会寻求通过并购或其他方式,让财务投资人得以退出。另外,经济增速放缓也使得行业的头部企业更加关注以并购提升增长的份额。”

疫情增加了企业经营的变数,客观上也会缩短一些企业主在并购交易中的决策期。那么,在即将到来的新一轮并购浪潮中,此前同样已经升温的大公司战略投资者,会成为主要接盘者吗?

《第一财经》杂志接触的多家投行都表示,上下游关系的企业、行业头部上市公司,以及腾讯、百度、阿里巴巴等大公司所代表的战略投资者,目前都是他们接触项目客户时,几乎必须讨论的融资方向或业务合作对象。

现金充裕、投资意愿强,是这些战略投资者在疫情期间的最大优势。毛丞宇近期曾与在Google工作的朋友讨论,如果疫情在美国变成长期趋势,Google手中的大量现金是否会加速布局投资产业公司的可能性。在中国,一个相似的例子可能是百度—其今年3月披露的公司年报显示,百度手中的类现金流动资产超过了1300亿元人民币。

在这样的背景下,部分创业公司也在逐渐摈弃“不站队”或者是公司必须自主发展上市等狭隘思路,开始考虑合理利用各类行业生态内的战略资源。

在科技领域中,“重要的战略投资或并购对象,往往能成为大公司斗法过程中的关键棋子。这对于促进行业发展或是财务投资人的退出,其实都是很好的结果。”乔建华表示。

警惕“全球化”影响

完成项目投资后,投资机构往往会许给创业者眼花缭乱的各类投后服务,如创始人领导力培训、品牌建设、人力及法务服务协助,以及与被投企业间的业务搭桥,为的是进一步加码双方的关系。

对于部分国际化程度更深的投资机构,这个服务清单还可以加长。凯辉基金的相关策略中,“全球化”就是个重要主题:中国的被投公司可以借助基金的布局,更顺畅地拓展国际业务、在海外搭建本土化团队;凯辉在中国以外投资的其他项目同样可以快速进入中国市场。

“创新技术、医疗这些领域,都是没有国界可言的,所以对想造就优秀企业的创业者来说,国际化是或早或晚必须要做的事。我们只是在这方面帮助他们更快更平稳。”段兰春对《第一财经》杂志表示。

2月1日至3月20日VC/PE投资代表案例

数据来源:根据公开资料整理

但是这次新冠病毒对全球经济的深远影响,可能超出了大多数投资者的预料。

在云启的投资项目列表中,有几家与外贸进出口、跨境交易紧密相关。在疫情发生的早期,因为进口援助物资源源不断流入中国市场,有公司的营收业绩远超预期,但毛丞宇还是提醒创业者,4月的日子可能和2月很不一样。

2020年,投资机构也可能会遭受到全球金融市场剧烈衰退的连带打击。公开数据显示,截至2019年11月底,国内一级市场共完成330只基金的募集,其中人民币基金募资总额仅上涨28%,美元基金募资额则暴涨874%。许多头部投资机构在2019年都完成了超规模的新基金募资,弹药充足;但在2020年这样的开局形势下,亟待募资的投资机构,势必将面临更全面的审视。

最近一段时间,毛丞宇與许多大型投资机构及二级市场分析师每日交流,以跟踪他们对于市场变化的反应。这些看似经验丰富的投资者在疫情早期轻描淡写的反应,以及在美股市场初次暴跌熔断时的乐观心态,令他有些吃惊。

“只能说人都存在认知边界吧,他们没意识到中国的供应链对全球的重要性,以及这个供应链被打破之后,恢复起来有多难。”

但毛丞宇也觉得,动荡的全球市场,可能也帮中国的投资机构补了不少宏观经济的课,“日后在面临危机时,会更有助于帮助创业者更好去辨别什么是‘危、什么是‘机。”