基于NPV法的帕丁顿健康园区投资风险研究

王嬿婉

摘要:帕丁顿健康园区按照原定计划将投资建成高端理疗项目,但考虑到该方案存在较大潜在风险,因此现基于风险管理的视角对该项目进行了系统性评估。分析发现,该项目原定的投资方案,存在较大的现金流风险、外部环境风险、市场需求风险以及机会成本风险。利用NPV法对项目可选择的四种投资路线做出量化评估,比较各种备选方案的收益、成本与风险并分析背后的成因,建议投资放弃原定投资精品健康园区的方案,调整投资大众型健康园区。

关键词:项目投资;风险评估;风险管理

中图分类号:F830.593 文献标识码:A

文章编号:1005-913X(2020)02-0113-04

一、项目背景

有投资者计划在帕丁顿建设一个健康园区,园区定位的初衷属于高端监看项目,健康园区中的临床治理住宿条件具备艺术级别。这个项目能完全满足临床与手术各方面的需要,并且得到了所有相关组织者们的支持,而且项目如果成功实施,将能够取代当地三家经营状况不太好的医院。但是,走高端路线,投资者在追求高回报的同时也会承担更多的潜在风险,需对项目作出系统性评估,理性权衡不同投资规模的性价比。

二、文献综述

在全球化经济环境下,企业竞争焦点已经从产品阶段前移至投资阶段,因此企业未来的市场地位很大程度上是由于今天产生的竞争性投资机会所决定(Van,1998)。审视项目投资价值,风险来自于外部市场波动性、项目本身所具有的复杂性、企业自身资本的有限性,而经济危机和政治因素也都可以为投资项目带来突发性的风险(Limin et al.,2012)。正是由于这些风险的存在,Ran & Graharn(2016)提出,投资者难以准确定义项目具体的投资规模、投资时机,导致研发项目收益经常达不到预期目标,因此科学准确地做好项目前期投资评估对于企业的决策者来说尤为重要。目前可用于风险投资项目评价的决策分析方法主要有净现值法、实物期权法、预期效用法、资本资产定价模型、多因素分析法等(Armada et al.,2012;Pennings & Sereno,2014),这些方法各有其特点和侧重,为风险投资决策分析提供了有效的思路和工具,其中,净现值法是项目评价普遍采用的基本方法。

三、项目投资主要风险

(一)现金流风险

该项目的现金流风险,主要由项目投资的定位和投资者的实际能力两方面决定。帕丁顿健康园区的定位是主打高端品牌,硬件投入要求达到一流水准。这意味着,项目建设对于资金的需求庞大。同时,投资者自身资产实力有限,如果不假借外力单凭自有资产无法满足项目的投资需求,一旦建设期项目资金供需出现缺口极容易导致项目流产。

(二)外部环境风险

外部环境风险主要由政治环境和经济环境构成。该项目政治环境总体稳定,但经济环境却不容乐观,很多金融机构均持审慎、保守态度,这无疑给项目融资带来了困难,无论融资渠道或是融资金额,都会受到不同程度上的桎梏。而融资渠道作为高端项目建设的咽喉,如果不畅通,项目即使立项也难以落地。

(三)市场需求风险

项目最终服务的对象是消费者,消费者的需求程度和消费意愿决定了项目后期的收益程度。帕丁顿健康园区的最初构想是主打纯高端市场,面向具有较高需求能力的目标客户。但从实际,当地社会总体消费能力只是中等偏上水平,而存在健康消费需求的目标客户又多为中老年群体,消费能力会进一步缩水,所以推出的项目究竟能够争取到多少消费份额存在很大的不确定性。

(四)机会成本风险

投资者的投资是存在预算约束的,在投资的过程中,如果投资者需要权衡各个备选方案的投资利弊。项目投资的成本可以从机会成本的角度来解析,即考虑如果这部分直接成本以及其他间接资源投资到其他一个或多个项目中,是否能够取得更大收益。如果该项目取得收益的代价过大,则背离了投资的初衷。这就涉及到投资收益问题,也涉及到盈亏平衡点时间长短的问题,需要作出量化评估方能科学定位风险大小。

四、基于NPV法不同投资策略的风险模拟

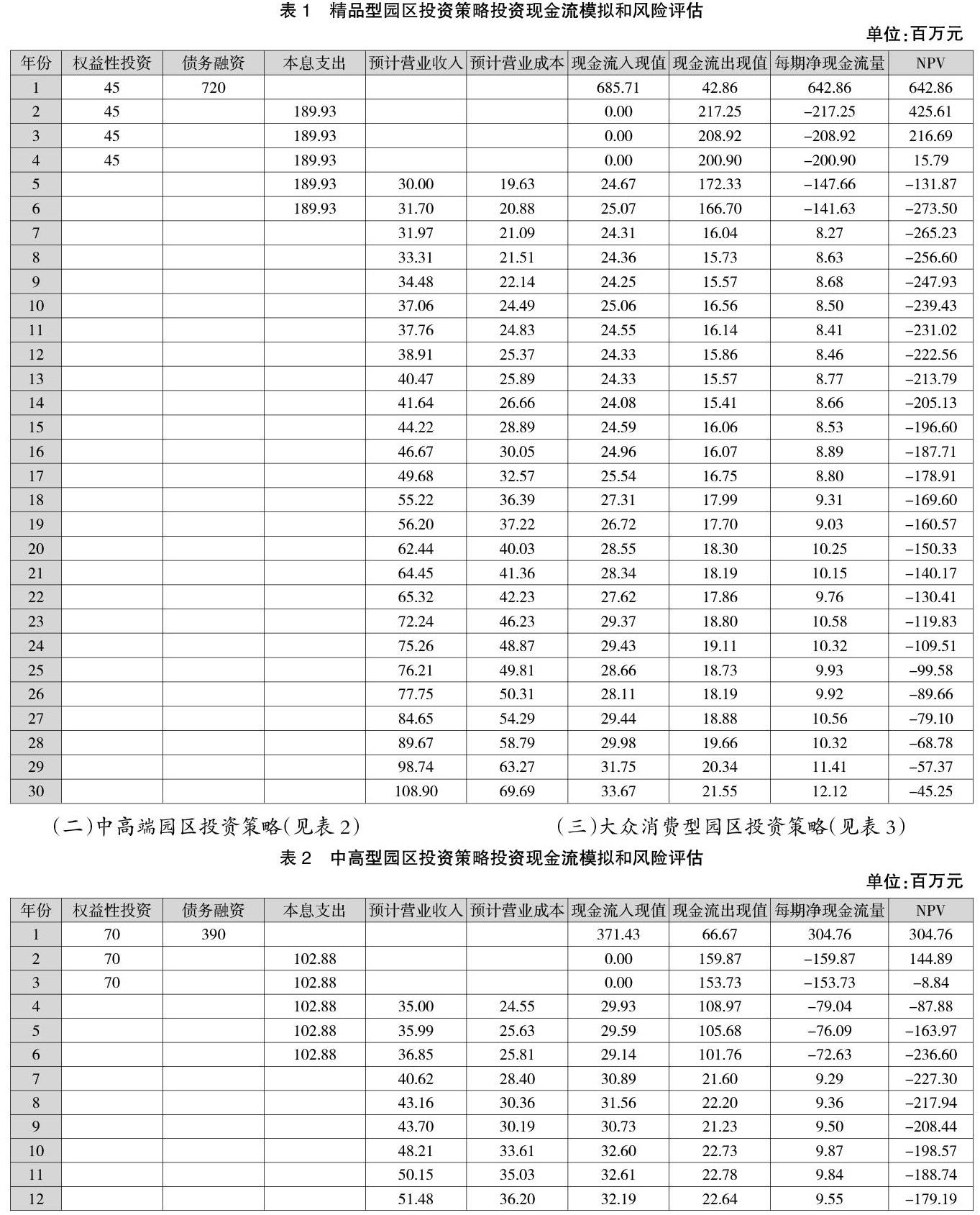

考虑用NPV法研究帕丁顿健康园区不同投资策略下的风险收益情况。如果走精品路线,预计投资9亿元,建设周期四年,融资比例达80%,成本约在经营收入65%左右波动;走中高端路线,预计投资6亿元,建设周期三年,融资比例达65%,成本约在经营收入70%左右波动;走大众消费路线,预计投资4亿元,融资比例达50%,建设周期两年,成本约在经营收入75%左右波动;走中低端路线,预计投资3亿元,融资比例达50%,建设周期两年,成本约在经营收入80%左右波动。假定项目投资建设和运营期为30年,现金流贴现率为5%,融资分五年等额归还本息,利率为10%,對各种投资策略进行模拟,结果如下。

(一)精品型园区投资策略(见表1)

(二)中高端园区投资策略(见表2)

(三)大众消费型园区投资策略(见表3)

(四)中低端园区投资策略(见表4)

五、项目管理建议

(一)投资选择建议

利用NPV法分别对四种投资策略下的现金流情况进行模拟,进而对项目投资风险做出评估。研究发现,投资者投资精品园区,利用高收费确实能够在利润率方面占得主动,但较长的建设周期以及较少的市场份额容易拖慢企业成长的节奏,如果经营管理不善在相当长一段时间内都难以实现盈亏平衡。而投资中高端园区或大众型园区属于一种折中的策略,而中高端园区的盈亏平衡点为27年,大众型园区的盈亏平衡点仅为19年,两者存在差异因为帕丁顿当地消费环境影响。而投资中低端园区属于一种保守型投资策略,虽然投入较低,但易出现产品同质化,与当地其他健康机构存在横向竞争,会被分流相当一部分市场份额。综合考虑,建议放弃原定投资精品健康园区的方案,调整投资大众型健康园区。

(二)风险管理建议

第一,针对现金流风险,精准定位自身实力,投资规模量力而行,严格控制债务杠杆,对项目现金流做出前瞻性管理,同时组织专人定期评估项目短期偿债能力和长期偿债能力。

第二,针对外部环境风险,广泛拓展融资渠道,在融资难的大环境下,为项目做好金融公关,向金融机构展示良好的企业形象以及完备的项目执行预案,为项目增加信用评级做铺垫。

第三,针对市场需求风险,展开市场调研,从优势、劣势、机会、挑战四个维度客观审析项目一旦运作将在市场中处于什么样的位置。结合当地环境走差异化营业道路,但又不能背离市场主流需求,需在两者间做出权衡和兼顾。

第四,针对机会成本风险,能够冷静理清当下资源可用于投资的各种排列组合,先思考每种方案的可行性,再比对每种方案的收益性,同目标方案做比较。如果目标方案投资代价大、战线长,可以考虑放弃或做出重大调整。

参考文献:

[1] 何沐文,刘金兰,高奇特.不确定环境下自然资源开发项目投资评价模型[J].管理科学学报,2013,16(6):46-55.

[2] Huang X.X.Chance-constrained programming mod—els for capital budgeting with NPV as fuzzy parameters[J].Journal of Computational and Applied Mathematics,2007,198(1):149-159.

[3] 刘德学,康 悦.贴现现金流量法在风险投资项目评价中应用[J].江苏科技,2000(11):45-49.

[4] 唐炎钊.国外风险投资综合评估理论和方法概述[J].科技进步与对策,2003,8(16):129-132.

[5] Van G.W.Estimating NPV varia—bility for deterministic models[J].European Journal of Operational Research,1998,107(1):202-213.

[责任编辑:纪姿含]