研发费用税前加计扣除政策对企业R&D支出的挤入挤出效应

——一个政策工具比较的视角

宋孝先,张 博,刘金涛

(1.大连理工大学人文社会科学学部,2.大连理工大学经济管理学院,辽宁大连 116024)

1 研究背景

2018年,我国全社会R&D支出占GDP比重预计达到2.15%,研发人员总量预计达到418万人年,科技事业取得长足进展。为实现2020年进入创新型国家行列的目标,我国政府部门要针对调动人的积极性和优化资源配置进行精准施策,强化已有政策落实,进一步释放科技人才的活力和创造力。近年来,为了贯彻落实创新驱动发展战略、鼓励企业加大研发投入力度,政府运用了一系列政策工具鼓励企业研发和创新,其中研发费用加计扣除政策实施力度不断加大,且增速最快[1]。那么,研发费用加计扣除是否能够促进企业R&D支出,有效激活企业创造力?与其他政策工具相比,又有什么样的优势和不足呢?回答这些问题对于丰富政策工具理论与支撑公共政策制定具有现实意义。

应该看到,学术界已经就政府不同政策工具与企业R&D支出之间的关系进行了广泛且深入的研究。第一,政府政策支持对企业R&D支出产生“诱导效应”。朱平芳等[2]分析政府科技拨款资助和税收减免对企业研发投入均产生积极影响,拨款资助的稳定程度与企业研发投入显著正相关。许治等[3]的实证研究也得出政府资助利于企业R&D支出的结论。Czarnitzki等[4]研究发现政府研发补贴能够缓和市场不确定效应,从而增加企业R&D支出。蒋建军等[5]研究指出税收政策对北京中关村科技园高新技术企业增加R&D支出具有实际激励效应。Yang等[6]利用我国台湾地区制造业企业数据的研究发现,政府税收激励政策对企业R&D支出具有促进作用。Kang等[7]研究发现,政府对企业的项目资金支持能够诱导企业提高内部R&D支出。郭迎锋等[8]研究指出政府对企业R&D资助会对企业自身R&D投入形成杠杆效应,且该效应随着工业化进程而不断增强。

第二,政府政策支持对企业R&D支出具有“挤出效应”。吴秀波[9]研究发现,我国税收抵扣政策效果并不明显,且对企业研发投入的激励作用有限。GÖRG等[10]利用爱尔兰制造业数据研究发现,政府研发资助对企业研发投入产生了一定程度的挤出效应,同时降低了整个行业的研发水平。Marino等[11]研究指出,中高等水平的政府税收优惠对企业R&D支出挤出效应更加明显。

第三,政府政策与企业R&D支出之间不是简单的线性关系。胡永健等[12]指出政府直接资助对企业技术创新支出的促进作用随着资助额度总量的变化而变化,呈现先上升后降低的态势。Lee[13]通过多个国家不同行业数据研究发现,政府研发支持对技术能力较低和市场竞争环境激烈的企业具有诱导效应,而对于技术能力较强、市场竞争压力较小的企业具有挤出效应。戴小勇等[14]认为虽然财政补贴在总体上能够促进企业研发投入,但存在门槛效应,即超出某个临界值后,政府补贴会对企业研发投入产生负向影响。Becker[15]同样证实了政府补贴与企业研发投入之间存在“倒U型”关系,并指出对更多的企业给予适度的资助比对少数企业给予大量资助更利于企业研发投入。余伟婷等[16]研究发现公共研发投资对企业研发的影响存在区域差距,且对于不同的公共研发部门的支持程度也会影响企业研发投入。

综上,目前关于政府政策工具与企业R&D支出关系的研究,主要聚焦政府财政科技资金投入和高新技术企业税收减免这两个政策工具,且没有得到一致结论,还存在进一步深入和拓展的空间。第一,现有研究主要考虑了财政支持和税收减免,较少涉及到研发经费加计扣除政策工具。实际上,研发经费加计扣除是近年来增长最快的政策工具,迫切需要对政策的效应进行评估。第二,由于数据的可获得性,现有研究主要是以行业企业作为样本展开研究。在中国的情境下,政府财政和税收政策工具主要由城市执行,企业的R&D投入存在明显的城市效应[17]。为此,本文提出构建研发费用加计扣除政策对企业R&D内外部支出的效应模型,并将其与政府财政科技资金投入和高新技术企业减免税政策进行对比,运用大连市规模以上企业进行了实证检验,考察不同政府政策工具对企业R&D支出实施效果差异,为政策工具选择和实施提供政策建议。

2 研究设计:模型、指标和数据

研发费用税前加计扣除作为税收优惠工具,能够降低企业税基,减少企业纳税额,间接鼓励企业R&D投入,减少企业R&D投资风险和资金约束。自1996年国家首次明确提出研发费用税前加计扣除以来,该政策扣除范围渐次扩大且核算申报不断简化。2015年,为扩大政策适用性,国务院决定放宽了享受优惠的企业研发活动及研发费用的范围,降低企业享受优惠的门槛。为进一步鼓励科技型中小企业加大研发费用投入,2017年国务院决定将科技型中小企业享受研发费用加计扣除比例由50%提高到75%。

政府财政科技投入作为最直接的激励方式,对特定企业或项目给予财政支持,补充企业研发资金,迅速提高企业R&D支出。高新技术企业减免税是针对国家重点支持的高新技术领域企业实行税收优惠,降低高新技术企业的研发风险,提高生产效率。与这两者相比,研发费用加计扣除政策针对开展研发活动的企业实施税收优惠,目的在于引导、鼓励企业积极开展研发活动,具有非常强的普适性。我国大中型企业来自政府的研发资金从261.7亿元增长到537.3亿元,平均年增长率15.47%;高新技术企业减免税从346.3亿元增长到702.3亿元年,增长率为15.19%。与这两者相比,研究开发费用税前加计扣除从178.2亿元增长到449.3亿元,虽然规模最小,但是增长最快,年增长率为20.32%。

2.1 研究模型

现有研究主要采用多元线性回归、门槛模型等方法研究政府政策工具的效应,考察政策工具对企业R&D支出变量的直接效应,实际上企业R&D支出本身受到多种政策工具的影响,还受到企业和行业等多方面的因素影响。为此,本文以Agosin等[18]、刘凤朝等[19]提出和优化的分析模型为基础,提出了不同政策工具对企业R&D支出挤入挤出效应分析回归模型。模型构建过程如下:

企业R&D支出受到多个变量的共同影响,政府政策只是影响企业R&D支出的主要变量之一。政府研发政策对企业R&D支出的影响,可以从基本函数模型入手,见式(1),即企业R&D支出(RI)等于政府研发政策支持(GRP)加上其他影响因素(OF):

式(1)假定政策工具对企业R&D支出不产生外部性,即政策工具每变化一个单位相对应企业R&D支出也变化1个单位。对式(1)进行深化,即允许变量GRP前有一个可正可负的系数,同时对其他影响因素进一步模型化,将变量进行取对数处理,得到式(2)。在(2)中,Z表示影响企业R&D支出的其他因素,表示其他因素的固定影响。

考虑到企业研发活动具有一定的滞后性和惯性,t-1年的企业R&D支出将影响该企业t年的企业R&D支出[20]。为此,在式(2)基础上,引入时间因素,加上滞后解释变量,对其进行扩展,生成式(3),其中ε为残差项。

在考察挤入挤出效应时,当企业R&D支出随着政府政策工具支持力度的增加而减少时,认为政府政策对企业R&D支出产生挤出效应,反之,则为挤入效应[6]。本文基于Agosin和Mayer模型衡量挤入/挤出效应,通过考察如下长期反应系数来确定在长期内是挤出效应还是挤入效应:

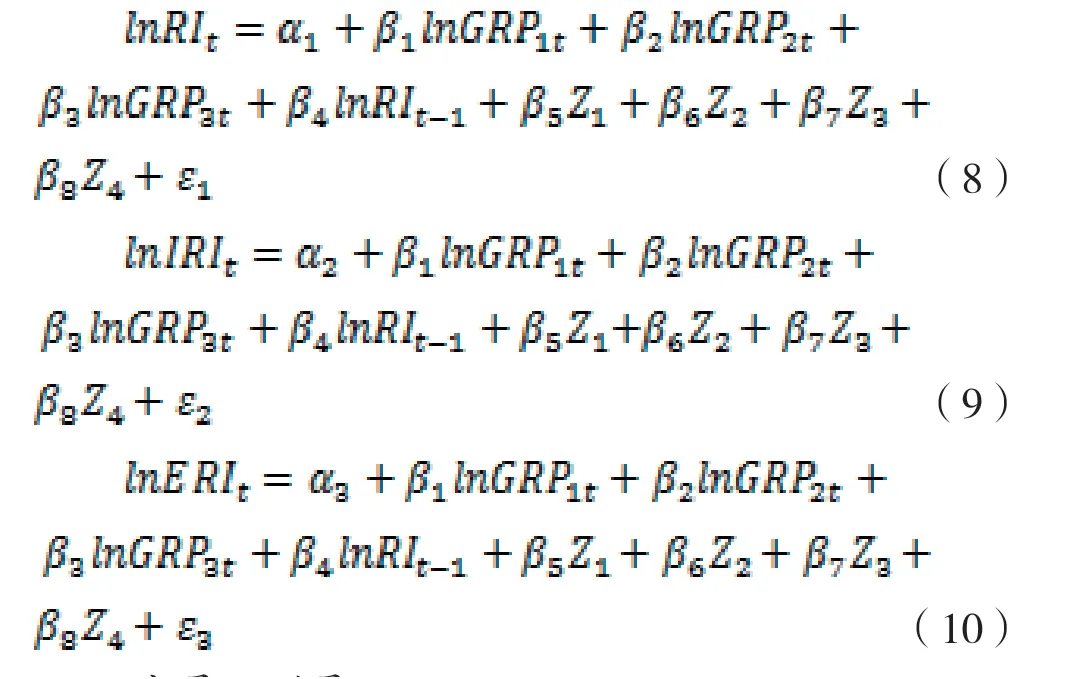

主要研发政策工具为研发费用加计扣除,研发费用加计扣除(GRP1)是指2008年出台《企业研究开发费用税前扣除管理办法》规定企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,可以在按规定据实扣除的基础上,按照研究开发费用的50%加计扣除;形成无形资产的,按照无形资产成本的150%摊销。三种企业R&D支出:企业R&D支出总量(RI)、企业内部R&D支出(IRI)、企业外部R&D支出(ERI)。结合本文自变量、因变量和控制变量的具体测量指标,对式(3)进行进一步扩展,得出:

为了进一步考察不同政策工具对企业R&D支出的效果差异,本文进一步将研发费用加计扣除政策与其余两种主要政策工具(政府财政科技经费投入和高新技术企业减免税)进行对比,分析不同政策工具对企业R&D支出(内部R&D支出、外部R&D支出和企业R&D支出总量)的不同影响。其中,政府财政科技投入(GRP2)是指政府通过财政科技支出直接支持企业的经费。高新技术企业减免税(GRP3)是指对认定为国家高新技术企业的企业,可以减征企业所得税。可进一步扩展模型,得出:

2.2 变量及测量

本文以政府政策工具作为解释变量,企业不同类型R&D支出为被解释变量进行回归模型估计。

2.2.1 被解释变量

企业研发经费支出可以进一步分为企业内部R&D支出和企业外部R&D支出。企业研发经费内部支出主要是指企业为内部开展的研发活动提供的经费[21],代表企业依靠自身技术部门和研发中心而进行独立研发[22];外部支出是指企业为与研究机构、其他企业合作研发提供的经费[21],代表企业利用研究机构、高效和其他企业优势进行的合作创新[22]。本文被解释变量主要分为三种:企业研发总支出、企业研发内部支出、企业研发外部支出。本文通过企业研发内部支出数额取对数、企业研发外部支出数额取对数及二者之和取对数进行测量。

2.2.2 解释变量

政府政策工具变量包括研发费用加计扣除减免税额、政府研发投入资金和高新技术企业减免税额三个方面进行测量。研发费用加计扣除政策是按照税法规定在开发新技术、新产品、新工艺发生研究开发费用的实际发生额基础上,再加成一定比例,作为计算应纳税所得额时的扣除数额的一种税收优惠政策,本文通过企业享受研究开发费用加计扣除减免税额取对数进行测量。政府研发经费投入政策是指企业无偿从政府直接取得的货币性资产,本文通过企业获得的各种政府资金补贴总额取对数进行测量。高新技术企业减免税政策指的是经过认定的高新企业可以依照有关规定申请享受减至15%的税率征收企业所得税税收优惠政策,本文通过企业享受高新技术企业减免税额取对数进行测量。

2.2.3 控制变量

为了控制企业R&D支出其他影响因素,本文引入了企业年龄、企业规模、有效发明专利数和企业控股情况等变量。企业年龄:表示企业成立到数据采集年份的时间,与企业进入市场的时间长短有关,能够影响企业的R&D支出[23]。企业规模:不同规模的企业之间由于存在系统性差异会影响企业的创新行为和政府资助效果[24],本文将企业分为大型、中型、小型、微型四类。有效发明专利数:一定程度上反映了企业的创新能力,有效发明专利数越高,代表企业的创新能力越强。企业控股情况:制度和体制对不同控股类型的企业产生的激励效果不同,不同控股类型的企业对研发投入的程度也不同,本文将企业控股分为集体控股、国有控股、私人控股和外商控股四类。为了克服数据中的异方差和数据剧烈波动,对自变量和因变量分别取对数,由于控制变量数据相对较小,不存在数据剧烈波动,因此不取对数。各变量的符号和含义见表1所示。

表1 变量测量

2.3 样本和数据

本文以2012—2016年大连市规模以上企业作为研究样本,探究研发费用加计扣除政策对企业R&D支出的挤入挤出效应,同时对比分析政府不同政策工具对企业R&D支出效应的差异。规上企业是规模以上工业企业的简称,某些行业企业必须达到一定的产量规模,才能符合环保、能耗、卫生安全等方面国家要求规范,同时具有成本优势。选择大连市规上企业作为研究对象,主要是基于以下几个方面的考虑。第一,规上企业是我国国民经济发展和技术创新的核心力量,在国家创新驱动发展战略中发挥着重要作用。第二,规上企业中高新技术企业较多,具有R&D支出的企业数量较大,企业所享受政府优惠政策和政府资助补贴较多,具有代表性,能够较好的反映本文的研究内容;第三,规上企业信息披露较为完全,信息易获取。本文共选取了2012—2016年大连市143家规上企业544份非平衡面板数据,相关数据来源于大连市科技局和大连市统计局。

3 实证研究

3.1 统计性描述与相关性分析

表2报告了规上企业R&D支出的描述性统计和相关性分析。为避免解释变量之间存在多重共线性问题,使解释变量的估计系数存在偏差,在进行多元回归前进行了各变量之间的相关系数检验。从企业控股情况来看,私人控股企业占样本比例为69.93%,国有控股占样本比例为15.38%,集体控股和外商控股分别占比3.50%和11.19%。企业平均寿命23.93年。

由表2可以看出,企业内部R&D支出均值(m=8.610)远大于企业外部R&D支出(m=1.705),略小于企业R&D支出总量(m=8.661),说明企业主要倾向于内部研发,这也解释了企业内部R&D支出与企业R&D支出总量高度相关这一现象。此外,自变量与因变量的相关性均呈现正向相关关系,初步认为企业R&D支出受到政府研发政策的影响。

表2 描述性统计和相关性分析

由多重共线性检验结果可知,VIF值远小于10,即解释变量与被解释变量之间不存在多重共线性问题。通过White 检验进行异方差检验,结果显示均拒绝存在异方差假设,即各模型内均不存在异方差。

3.2 回归结果分析

为了进一步分析不同政策工具与企业R&D支出之间的关系,考察在其他条件不变的情况下政府不同政策工具对企业R&D支出的影响,对企业R&D支出模型进行回归分析。由于在数据搜集过程中存在缺失数据,为此本文采用非平衡面板数据回归模型。样本整体的特征表现为在企业R&D支出等于零处左侧断尾,如果采用OLS对样本进行回归,则会导致衡量偏误。因此,我们选择断尾回归来对样本进行分析。

(1)研发费用加计扣除政策与企业内部R&D支出的关系。表3给出了政府政策工具对企业研发内部支出的影响,模型1只考虑了控制变量。可以看出,企业规模和有效专利数量对企业研发内部支出均有显著影响(),企业规模越大,企业内部R&D支出越高;企业有效专利数量越多,其内部R&D支出越多。国有控股企业相比于私人控股和外资控股企业更倾向于进行内部R&D支出,企业年龄对企业内部R&D支出并无显著影响。

模型2在模型1的基础上引入了企业内部R&D支出的滞后项,结果表明上一年的企业内部R&D支出对当年企业内部R&D支出有显著的正向影响。模型3-6分别单独引入研发政策工具,即研发费用加计扣除、财政研发经费投入、高新技术企业减免税,结果表明研发经费加计扣除与其他两种政策工具一样,对企业内部R&D支出有明显的正向影响()。具体而言,整体规模最小的研发费用加计扣除激励作用最大,而整体规模最大的高新技术企业减免税对企业内部R&D支出的激励作用却小于其他两类政策工具。当模型6同时引入三个自变量时,发现三者对于企业内部研发投入的正向影响依然显著,但研发费用加计扣除政策的效应下降,政府财政科技经费投入对企业内部R&D支出的作用最为显著,政府财政科技经费每增加1%,企业内部研发投资增加0.1% 。

表3 不同的政策工具与企业内部R&D支出回归结果

(2)研发费用加计扣除政策与企业研发外部支出的关系。表4反映了三类政府政策工具与企业研发外部支出的回归结果。模型7中,只有企业有效发明专利数量对企业研发外部支出有显著正向影响(?),企业规模和国有控股企业对于企业外部R&D支出的影响不显著。模型9-12中,研发费用加计扣除政策企业外部R&D支出没有显著影响,高新技术企业减免税具有显著正向影响()。研发费用支出加计扣除政策对企业外部R&D支出没有显著影响,说明该政策并不鼓励企业通过外包的方式开展研究开发活动。此外,外资控股企业对企业外部R&D支出有显著的负向影响(?)。在样本中,企业研发外部支出占企业研发总支出的均值为19.62%,所占份额较少,可能对企业外部研发投入影响因素实证结果具有一定影响。

表4 不同的政策工具与企业外部R&D支出回归结果

(3)研发费用加计扣除政策与企业研发总支出的关系。表5结论与表3基本一致。结果表明企业上一年研发总支出对当年研发总支出有显著的正向影响();企业规模和有效专利数量对企业研发内部支出均有显著影响;与其他两种政策工具一致,企业研发费用加计扣除政策也有利于企业研发总支出,并且政策效果最为显著;模型18表明当三种政府政策工具同时存在时,研发费用加计扣除政策出现衰减,政府财政科技经费投入对企业研发总支出的影响最为显著,政府研发经费每增加1%,企业研发总支出增加0.092%。模型13-18均表明国有控股企业对研发总支出的影响要明显大于私人控股和外资控股企业。

表5 不同的政策工具与企业R&D总支出回归结果

3.3 挤入/挤出效应分析

表6 政府政策工具对企业R&D支出的挤入/挤出效应比较

4 结论与建议

本文结合我国国情,建立研发费用加计扣除政策工具对企业研发内外支出的效应的模型,并将其与政府研发经费投入、高新技术企业减免税政策工具进行比较,以大连市规上企业为研究对象,采用2012—2016年大连市143家规上企业的544份非平衡面板数据,对模型进行实证,得出以下简要结论:

首先,研发费用加计扣除政策对企业R&D内部和总支出具有显著正向影响,并且单独影响程度要高于政府财政科技投入和高新技术企业减免税政策工具,综合影响程度高于高新技术企业减免税政策工具。研发费用加计扣除对企业外部R&D支出并无显著影响,只有高新技术企业减免税对企业外部R&D支出有显著正向影响。其次,研发费用加计扣除政策对企业R&D支出具有一定的挤出效应,但是与政府财政科技投入和高新技术企业减免税政策工具相比,研发费用加计扣除的挤出效应最弱。高新技术企业减免税对企业R&D支出的挤出效应最为强。这表明研发费用支出加计扣除政策相对于另外两种政策更利于促进企业内部研发,综合运用三种政策的挤出效应最弱。

因此,政府在制定鼓励企业研发投入政策时应更具有针对性,虽然政府政策有效激励了企业R&D支出,但是不同政策工具对于不同类型R&D支出的效果并不一致。对于R&D支出高的企业而言,应该主要采用研发费用加计扣除资助工具。具体而言,对于主要依靠自主研发的企业而言,应该主要采用政府财政科技投入资助工具,直接激励企业研发积极性;对于主要依赖外部合作研发的企业而言,应该主要采用高技术企业减免税工具。在考虑政府政策工具激励效果的同时,还需要充分考虑不同政策工具的挤出效应。高新技术企业减免税能够鼓励企业R&D外部支出,但是也会有很强的挤出效应。政策工具对于企业外部支出的挤出效应最明显。因此,对于R&D外部支出规模比较大的企业,应该谨慎运用政策工具。