2019年乘用车企业双积分格局及合规压力分析

苏卉 李宏伟 金璐

摘 要:《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》的发布与实施有效促进了我国节能与新能源汽车产业的发展,目前2016-2018年的积分交易已顺利完成,2019年的积分核算结果也正式公告。本文分析了积分政策实施效果,重点剖析了2019年乘用车企业双积分格局并对背后原因进行深入解读,对企业面临的积分合规压力进行了研究。结果表明,现阶段积分格局差异较大原因主要是自主和合资企业新能源乘用车发展速度不一致造成的,2019年企业积分合规压力不大,但随着政策标准的加严,2020年开始企业将面临严峻的合规压力。

关键词:积分格局 新能源乘用车 合规压力

Analysis of CAFC and NEV Credit Pattern and Compliance Pressure of Passenger Car Companies in 2019

Su Hui,Li Hongwe,Jin Lu

Abstract:The issuance and implementation of the“Measures on the Parallel Management of Average Fuel Consumption and New Energy Vehicle Credits for Passenger Car Enterprises”has effectively promoted the development of Chinas energy-saving and new energy vehicle industry. At present, the credit transactions for 2016-2018 have been successfully completed, and the results of the credits calculation are also officially announced.This paper analyzes the implementation effect of the credit policy, focuses on the analysis of the credit pattern of passenger car companies in 2019 and makes an in-depth interpretation of the reasons behind it, and conducts research on the credit compliance pressure faced by the enterprises.The results show that the difference in the current credit pattern is mainly caused by the inconsistency in the development speed of new energy passenger vehicles. In 2019, there is little pressure on credit compliance, but with the tightening of policy standards, 2020 Initially, enterprises will face severe compliance pressure.

Key words:credit pattern; new energy passenger vehicles; compliance pressure

為促进我国节能与新能源汽车发展,实现汽车产业转型升级,“节能与新能源汽车产业规划(2012-2020年)”、“汽车产业中长期发展规划”等规划文件先后发布,明确未来发展目标。为落实国家目标,2017年9月,工信部、财政部、商务部、海关总署、市监总局联合发布《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》,建立了平均燃料消耗量积分和新能源汽车积分并行管理机制。自办法发布实施以来,企业普遍加大研发投入,加快车型投放,产品性能质量稳步提升,市场主体活力得到激发。同时,随着油耗标准逐步加严以及新能源积分比例要求的提升,企业面临的积分合规压力也逐步显现。

1 积分政策实施效果分析

1.1 行业平均燃料消耗量变化趋势

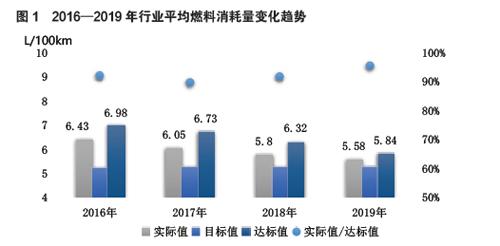

积分办法实施以来,行业平均燃料消耗量水平呈逐年下降趋势,2017-2019年同比降幅分别为5.91%、4.13%、3.79%,油耗下降幅度有所放缓。2019年计入新能源乘用车后,行业平均燃料消耗量实际值为5.56L/100km,较2016年的6.43L/100km降低了13.5个百分点。从达标情况来看,2016-2019年行业达标质量有所波动,先降低后又继续升高,2019年实际值/达标值为95.5%,行业层面实现达标。

1.2 节能技术应用情况

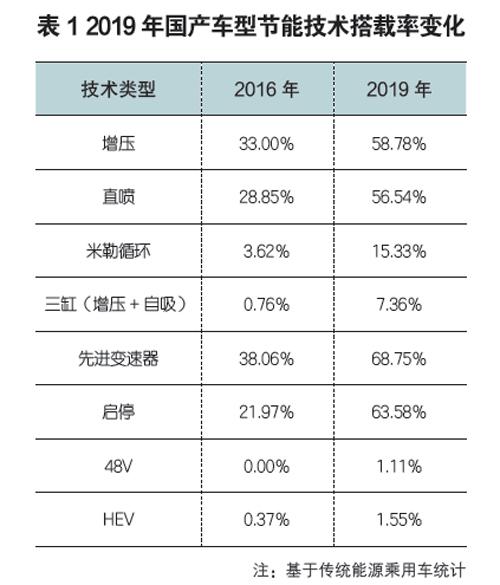

国产传统能源乘用车各项节能技术搭载率增长明显,增压、直喷、先进变速器和启停等常规节能技术应用占比持续攀升,2019年已升至58.78%、56.54%、68.75%和63.58%。而米勒循环、三缸发动机、48V和HEV较为新型节能技术应用也有较大突破:米勒循环车型搭载率增长11.71个百分点达到15.33%;三缸发动机方面,除投产车型款数更加丰富外,产品规模也进一步扩大,其年产量已接近140万辆;进入2019年后,48V轻混产品规模快速扩展,并且随着技术升级迭代,其节能效果还将进一步提升;HEV车型搭载率也由0.37%增长至1.55%,产品种类和规模都有较大提升。

1.3 新能源乘用车发展情况

在双积分政策影响下,我国新能源乘用车产业规模持续增长,连续五年位居世界首位。2019年,我国新能源乘用车产量(含进口量)107.64万辆,年均增幅46%,占乘用车产量(含进口量)已突破5%。其中自主、合资、进口企业新能源车产量/进口量占比分别为13.01%、1.50%和6.94%。

1.4 油耗和新能源积分变化趋势

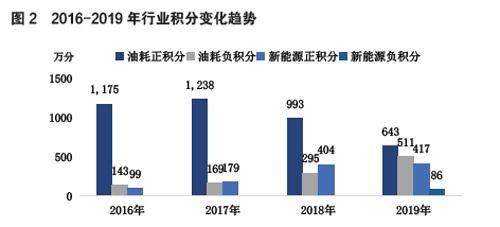

随着积分政策考核力度加大,企业合规压力逐步增加,油耗正积分呈现下降趋势,2019年油耗正积分为643万,同比降低35%;而油耗负积分快速增长,2019年企业油耗负积分同比增长73%,总计达到511万,与正积分的差距收窄至132万。新能源积分方面,由于2016-2018年不设定新能源汽车积分比例要求,行业不产生新能源负积分,2019年新能源汽车积分比例要求为10%,行业产生新能源正积分417万分,新能源负积分86万分。

2 2019年企业积分格局分析

2.1 企业积分达标情况

随着考核标准不断加严,企业积分达标难度提升。2019年行业平均油耗不达标企业数量增长至86家,达标企业数量占比下降至40%,产量/进口量占比下降至33%,其中合资企业仅有7家实现达标,达标企业数量占比仅为13%,典型合资企业如一汽大众、上汽大众、东风日产、上汽通用、东风本田均未实现达标,未来达标形势也不容乐观。2019年是对新能源积分达标要求的首次考核,行业新能源积分达到当年10%考核要求的企业数量共110家,另有34家企业未实现新能源积分达标,其中合资企业占比65%。

2.2 企业油耗和新能源积分格局分析

2019年,国产企业中,自主企业与合资企业的油耗和新能源积分表現差异较大,83%的油耗正积分主要来自自主企业,而合资企业的油耗负积分为365万分,占比达到72%;新能源正积分同样由自主贡献大部分,占比89%,而合资企业新能源负积分占比高达87%。

从积分集中度来看,自主企业油耗和新能源积分优势也较为明显。油耗正积分前十企业共产生积分468万,占行业油耗正积分总量的73%,其中自主企业为7家,分别为比亚迪有限、比亚迪工业、北汽股份、上汽乘用车、江淮汽车、广汽乘用车和东风汽车,7家企业共产生积分386万,占行业油耗正积分总量的60%。新能源正积分前十企业共产生积分280万,除特斯拉外,其余9家企业均为自主企业,贡献新能源正积分253万,占行业新能源正积分总量的61%。

2.3 企业积分差异原因分析

油耗积分为企业平均燃料消耗量的达标值和实际值之间的差额,与其乘用车生产量或者进口量的乘积,主要反映企业节能与新能源技术发展情况。2019年,自主企业与合资企业的油耗积分表现差异较大,究其原因,现阶段燃料消耗量评价方法指标对新能源给予的核算优惠较大,且不考虑新能源汽车电能消耗量的折算,因此造成油耗积分的差异主要是与各企业新能源战略布局情况有关。自主企业在新能源领域布局相对较早,2019年自主企业新能源乘用车产量81万辆,占比达到75%,合资企业新能源产品导入计划有所滞后,2019年合资企业新能源产量仅为21万辆,明显低于自主企业,造成合资企业的油耗积分表现不佳。典型表现是,2019年油耗积分前十多为自主企业,负积分前十则多为合资企业。对新能源汽车积分而言,由于部分合资企业传统车产量规模较大,新能源汽车的达标考核基数大,也导致产生较高的新能源负积分,见表3。

但油耗负积分数量多并不代表企业油耗达标水平的好坏,也不代表企业节能技术水平的高低。为更好评估企业在节能领域的实施效果,进一步评价企业在传统车油耗改善方面的努力,可采用传统车油耗达标比例(实际值/达标值)表征企业油耗达标质量,发现部分油耗负积分绝对量前十企业在传统车油耗方面表现相对较好,如一汽-大众、上汽大众、北京奔驰等进入传统车油耗达标比例排名前十,见图5。

3 企业积分合规压力分析

3.1 2019年积分合规压力分析

考虑到不同企业产品、技术导入节奏差异,年度核算积分结果也有不同,产生油耗正积分或负积分都是政策允许的,双积分政策也给予了企业多种灵活性合规方式,如使用前期积分抵偿油耗负积分、购买新能源汽车积分等。对于2019年,尽管油耗负积分达到511万分,但是据统计行业前期结转积分超过2000万分,一汽大众、北京奔驰、上汽大众等企业结转积分充裕,可以覆盖当年度产生油耗负积分,企业当年负积分合规压力并不大,见表4。

3.2 2020年积分合规压力预测

2020年受新冠疫情影响,乘用车市场整体下行,并且结构出现分化,新能源市场受冲击更大,上半年乘用车总产量下滑22%,其中新能源乘用车产量同比下滑46%,占比由6.03%下降至4.17%,预计全年难以重现高增长态势。同时,从上半年情况来看,传统车油耗下降速度也较为缓慢,不及2016-2019年年均下降2%的速度。在传统车降耗和新能源发展双重压力下,预计2020年行业整体将面临严峻的积分合规压力。

4 结论及展望

2019年油耗积分考核持续加严,并首次对新能源积分进行考核,行业积分格局发生变化。行业油耗正积分与负积分的差距收窄,新能源正积分同比处于持平状态。其中,自主和合资企业产生较大的积分差异,正积分主要来源于自主企业,负积分则主要集中于合资企业,主要是由于自主企业在新能源领域布局相对较早,合资企业新能源产品导入计划滞后造成的。

现阶段企业前期结转积分较为充裕,2019年行业合规压力不大,但2020年受新冠疫情影响,行业节能及新能源发展均不及预期,预计合规压力将增加。2021年开始五阶段积分办法将正式实施,企业双积分合规难度还将增加,企业需要积极布局新能源车型的研发和技术升级,加大新能源汽车市场化发展。而随着行业积分供需逐步收紧,积分交易价格不断提升,双积分政策效应将进一步凸显,推动行业节能与新能源汽车高质量发展。

参考文献:

[1]双积分管理办法促进节能与新能源汽车发展[J].朱敏慧.汽车与配件.2017(28).

[2]吕力,葛鹏,柳邵辉.基于节能与新能源技术路径的双积分合规成本测算模型及其应用[J].汽车工业研究,2019(1):41-44.

[3]郭传慧,付铁军,赵斌等.双积分考核下国内车企新能源产品战略研究[J].汽车技术.2018(04).

[4]柳邵辉,任焕焕,禹如杰.基于边际成本的油耗与新能源汽车积分定价模型及其应用[J]. 汽车工业研究,2017(2):40-43.