经济政策不确定性与委托贷款供给:“明哲保身”还是“行崄侥幸”

白 俊 孙云云 刘 倩

石河子大学 经济与管理学院/公司治理与管理创新研究中心,新疆 石河子 832000

一、引言

中国金融压抑、信贷配给和金融与经济发展不平衡的问题由来已久,这导致游离于正规金融体系外的各种信贷行为不断发展(王永钦等,2015[1])。作为一种中国特色的金融创新工具,企业委托贷款是指由委托人提供资金,经商业银行(受托人)等金融机构根据委托人确定的借款人、用途、币种、利率、规模、期限等代为发放、监督使用并协助收回的贷款业务。大量非金融企业绕开正规金融体系充当信用中介,即具有融资优势的国有企业或大型企业利用获得成本低廉的信贷资金或内部闲置资金从事信贷活动,将所获资金通过金融中介发放给受融资约束的民营或中小企业。鉴于委托贷款业务既能达到借款方和贷款方的利益需求,又使得金融中介从中获利,因此这一类型的企业信贷活动在中国迅速发展。截至2020年11月末,中国委托贷款存量规模为11.11万亿元,在社会融资规模中占比4%,是第四大社会融资来源(1)详见中国人民银行官网(http://www.pbc.gov.cn/diaochatongjisi/116219/index.html)。。在此背景下,委托贷款不仅成为受到信贷配给企业的替代性融资选择(钱雪松等,2015[2];钱雪松和李红林,2015[3]),而且成为支持中国经济平稳快速增长,尤其是民营或中小企业繁荣发展的重要支柱。

然而,企业委托贷款产生于中国特殊金融制度背景下,经济效应复杂(王本哲和邵志燊,2008[4];李西文等,2015[5]),容易受到宏观经济环境变化的影响。作为新兴转轨经济体,中国坚持改革开放,出台一系列经济政策驱动转型升级,是中国经济高质量发展的重要推力(彭俞超等,2018[6])。政府出台相关政策意在指引经济发展趋势以对整体经济运转产生作用,然而市场主体在经济政策发布前难以准确判断未来政策的内容,而且经济政策的执行效果在出台后也会存在多种可能,导致市场主体在决策时受到经济政策不确定性的影响(Baker et al.,2016[7])。从宏观角度来看,经济政策不确定性的上升对金融市场(Pastor and Veronesi,2012[8])、汇率波动(Krol,2014[9])和经济动荡(Caldara et al.,2016[10])等具有显著影响。从微观角度来看,经济政策不确定性增加时,企业需要对战略目标和经营活动做出改变,具体表现为降低企业固定资产投资(Julio and Yook,2012[11])、抑制金融资产投资(彭俞超等,2018)、减少商业信用发放(陈胜蓝和刘晓玲,2018[12])、降低创新投入(Bhattacharya et al.,2017[13])、提高股价崩盘风险(崔欣等,2018[14])等。不同于一般的经营活动,企业委托贷款交易涉及借贷双方,作为一种资本配置的经营决策行为更容易受到经济政策不确定性的影响。

理性经济人视角下,企业委托贷款的供给是其成本、风险和收益权衡的结果。一方面,经济政策不确定性增加,将会提高企业经营风险(王红建等,2014[15];褚剑等,2018[16]),企业为规避风险以“明哲保身”将会降低委托贷款供给;另一方面,在经济政策不确定性冲击下,融资劣势的中小或民营企业对委托贷款的融资需求增大,将会推高委托贷款利率,基于收益追逐动机的企业将会“行崄侥幸”增加委托贷款供给。基于上述截然相反的两种可能性,本文采用手工搜集的委托贷款公告数据,探究经济政策不确定性对企业委托贷款供给的影响及其作用路径。与以往文献相比,本文存在以下几点创新。第一,利用手工整理的委托贷款公告这一独特数据,通过经济政策不确定性的视角深入分析企业委托贷款供给的影响因素。本文在考察经济政策不确定性对委托贷款供给影响的基础上,分析其对委托贷款特征的影响,例如对委托贷款规模、期限、笔数以及不同关联性产生的影响,并进一步研究委托贷款借款方的风险特征对经济政策不确定性与委托贷款供给关系的影响。研究结果为全面理解企业间的委托贷款带来了新的经验证据。第二,从企业委托贷款供给这一微观经营决策视角探究经济政策不确定性的经济后果,拓展和丰富了有关经济政策不确定性的文献研究。第三,现有研究主要基于货币政策下的企业影子银行化行为,发现委托贷款等影子银行业务既有可能表现出明显的逆信贷周期性(袭翔和周强龙,2014[17];钱雪松等,2018[18]),也有可能呈现顺信贷周期性(方先明和权威,2017[19])。之所以呈现出上述差异,极有可能与宏观经济政策密切关联。因此,本文将从宏观经济政策不确定性视角研究其对企业委托贷款供给的影响及作用机理。

二、文献回顾与研究假设

(一)文献回顾

现有关于委托贷款问题的研究主要关注了委托贷款形成原因、定价以及影响。从成因来看,企业利用廉价信贷资金或内部闲置资金发放委托贷款主要基于两方面原因:一方面,向下属、兄弟等股权关联企业提供低利率贷款来代替昂贵的银行信贷资金,以满足企业集团内部融资渠道多元化需求,成为内部灵活配置资金并提高资金整体运行效率的手段(佟岩等,2010[20];钱雪松和李晓阳,2013[21];Allen et al.,2019[22]);另一方面,向非股权关联企业发放高息委托贷款,获取短期高额收益,拓宽投资渠道(李梅和孙彦娜,2013[23];李西文等,2015;余琰和李怡宗,2016[24])。从定价来看,如果委托贷款借贷双方之间的股权关联程度越大或者企业越容易从股票、债券以及银行等外部获得金融支持,那么对委托贷款利率的抑制效果越明显(钱雪松等,2013[25];钱雪松和毛子奇,2017[26]);委托贷款借贷双方之间的地理距离发挥了信息监督作用,双方的距离越远,企业集团内部贷款利率越高(钱雪松等,2017[27])。从影响来看,现有研究普遍认为委托贷款具有两面性,其一,其产生于中国特殊的金融制度,提高了社会整体资金配置效率(黄益平等,2012[28]);其二,拉长了委托代理关系并引发代理问题(袁振兴,2016[29])。此外,如果企业忽视主营业务而热衷于发放委托贷款,将不利于企业的长期可持续发展(钱雪松和李晓阳,2013)。然而,现有研究较少涉及对企业委托贷款供给影响因素以及作用机理的探究,更缺乏宏观经济环境变化的影响。

2008年金融危机使得各国经济出现一定程度的衰退,为了防止类似情形再度发生,各国政府频繁制定并出台相关经济政策以调控资本市场和实体经济的整体运行(李凤羽和杨墨竹,2015[30]),但由此引发的经济政策不确定性及其影响不容忽视。其中,国内外学者重点探究企业经营活动所受到的影响,具体包括三个方面。一是企业实体投资。一方面,从实物期权角度看,经济政策高度不确定时,等待期权价值增加,企业推迟固定资产投资是最佳选择(Rodrik,1991[31];李凤羽和杨墨竹,2015);另一方面,从金融摩擦角度看,经济政策高度不确定时,企业债务成本和股权成本增加,从而降低固定资产投资(Brogaard and Detzel,2015[32];张成思和刘贯春,2018[33])。二是企业金融资产投资。经济政策不确定性的提高分别从企业资金来源(紧缩银行信贷供给)和资产风险(带来股票价格波动)等方面降低其金融资产投资水平(Pastor and Versonesi,2012;彭俞超等,2018)。三是商业信用的提供。经济政策不确定性的增加通过影响企业财务困境、融资约束、特定关系投资等渠道,大大减少向客户提供商业信用的数量(陈胜蓝和刘晓玲,2018;Ranjan and Toscano,2020[34])。已有文献从不同方面研究经济政策不确定性对企业经营决策的影响,但忽略了企业委托贷款供给行为,而这正是本文重点的研究内容。

(二)研究假设

在中国市场化改革进程中,政府对实体经济的干预和影响导致企业经营决策较大程度上依靠于政府的经济政策或者深受其影响(褚剑等,2018),频繁出台经济政策使得经济政策不确定性的增加,而企业发放委托贷款作为一种资本配置的经营决策行为,不可避免也会随之发生变化。

首先,从成本的角度来看,经济政策不确定性增加了金融体系额外的系统性和特殊性风险,银行为了避免债务人贷款违约,其“自我保险”意识提高(饶品贵等,2017[35];Valencia,2017[36]),采取了较为严格的贷款条件,表现为减少信贷发放和提高贷款利率(Gao et al.,2017[37];Bordo et al.,2016[38])。事实上,目前国内存在的大量运作模式各异的影子银行活动,例如委托贷款、民间借贷、信托产品等资金来源的主要渠道为银行等金融机构(袭翔和周强龙,2014;沈伟,2020[39])。但随着经济政策不确定性上升,商业银行降低信贷供给和提高贷款利率无疑抬升了委托贷款供给方的外部融资成本,此时以较高流动性成本发放委托贷款并不是一种最优资本配置,企业从事信贷的意愿较低。其次,从风险的角度来看,经济政策不确定性是一种企业无法改变并避免的宏观层面系统性风险(王红建等,2014),它的上升不仅增加市场对企业产品需求的不确定性,同时提高企业管理层预测未来经济走向的难度,使得原有的经营计划频繁发生调整,导致公司未来盈利水平和现金流的波动性提升,从而增加企业经营风险(Bloom et al.,2010[40];褚剑等,2018)。最后,委托贷款借款方往往是那些资本存量水平低、竞争力弱、未来发展前景不清晰的中小或民营企业,随着经济政策不确定性提高,相比于大型或国有企业更容易受到不利冲击的影响,并增加了借款方的违约风险。如果委托贷款借款方违约较多,容易造成委托贷款供给方资金链断裂,加剧企业经营风险。此外,与银行等正规金融机构相比,以实体经营为主的企业难以向外界吸收存款,从而缺乏流动性供给;而且委托贷款供给并非企业的主营业务,所以其抵抗风险的能力弱于金融机构(李西文等,2015)。因此,经济政策高度不确定时期,企业为规避风险以求“明哲保身”的动机增强,将会降低委托贷款供给水平。

然而,经济政策不确定性上升也可能会增加委托贷款供给。一方面,委托贷款的借款方通常为中小或民营企业,本身受到信贷配给的影响,且经济政策不确定性的增加使得银行采取更为紧缩的信贷政策,致使中小或民营企业外部融资难度更大,这些难以从银行等正规金融机构获取贷款的中小或民营企业将会寻求委托贷款作为替代融资,引起委托贷款需求提高。另一方面,经济政策不确定性的增加使得银行等金融机构降低信贷发放、提高贷款利率,进而推高委托贷款利率(钱雪松和毛子奇,2017),为委托贷款等影子银行业务提出了更高的风险补偿(袭翔和周强龙,2014),如果委托贷款利差的提高抵补了经济政策不确定性带来的风险,那么企业会增加委托贷款的供给。此时,基于收益追逐的企业委托贷款供给是对市场信贷短缺的反应,企业在经济政策不确定性冲击下“行崄侥幸”,资金由具有融资优势的企业(大型或国有企业)流入融资劣势企业(中小或民营企业)。

总体来看,随着经济政策不确定性的增加,企业是否发放委托贷款取决于成本、风险和收益的衡量,如果发放委托贷款的成本较高、风险较大而收益较低,企业会降低委托贷款供给以“明哲保身”来规避经济政策不确定性下的风险;相反,如果企业发放委托贷款的收益较高而成本较低、风险较小,企业会增加委托贷款的供给,从而具有了更强的“行崄侥幸”特征。为此,本文提出如下特征竞争性假设。

H1a:经济政策不确定性的升高降低企业委托贷款供给。

H1b:经济政策不确定性的升高增加企业委托贷款供给。

三、研究设计

(一)样本数据

本文以2007~2018年中国A股上市公司为对象,按照如下方式选择样本数据:一是剔除ST、金融与保险类、回归中使用的变量缺失以及资产负债率大于1的公司;二是对连续变量的第1和第99个百分点进行缩尾处理,以减少离群值的影响,最终得到24258个公司—年度的观察值,其中上市公司发放委托贷款的共918个样本。委托贷款数据根据巨潮资讯上的委托贷款公告手工搜集得到,包括委托贷款特征和借款方数据。

(二)变量定义

1.解释变量。对于经济政策不确定性(EPU),本文使用Baker et al.(2016)开发的基于新闻的中国指数进行衡量,该指数已经得到广泛的认可和应用。因为本文采用的是年度数据,所以依照已有研究(顾夏铭等,2018[41])将经济政策不确定性一年中12个月度数据进行算术平均除100后求自然对数来创建年度指数。该指数越大,说明当年经济政策不确定性越高。

2.被解释变量。对于委托贷款供给(Enloan)的度量,本文借鉴钱雪松和徐建利等(2018)和Allen et al.(2019)构建虚拟变量的方式,按照企业有无发放委托贷款进行衡量,若企业发放委托贷款取值为1,否则为0。

(三)模型设定

由上述分析可知,经济政策不确定性的增加既有可能降低也有可能提高企业委托贷款供给。为了对上述竞争性假设进行检验,本文建立模型(1):

Enloani,t=α0+α1EPUi,t-1+α2Controli,t+Ind+εi,t

(1)

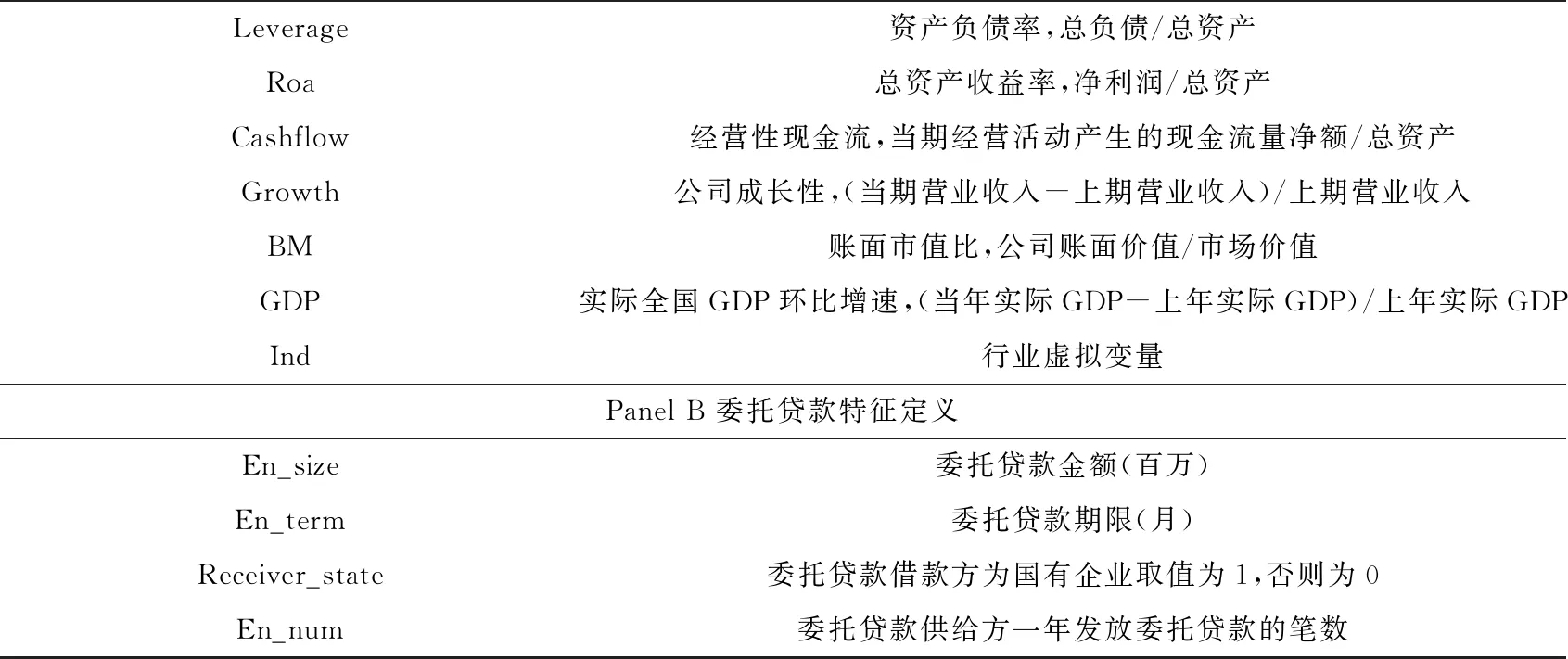

由于上期宏观经济环境变化会对下期企业经营决策产生影响,本文选取滞后一期经济政策不确定性(EPUi,t-1)指数进行回归。参照彭俞超等(2018)、顾夏铭等(2019)和宋全云等(2019)[42]的研究,本文控制了企业层面和宏观层面的影响因素,具体包括公司规模(Logasset)、资产负债率(Leverage)、总资产收益率(Roa)、经营性现金流(Cashflow)、公司成长性(Growth)、账面市值比(BM)和实际全国GDP环比增速(GDP);同时在模型中加入行业(Ind)虚拟变量,以控制企业委托贷款供给行业特征的影响。εi,t是未观测到的残差项。具体变量定义如表1 PanelA所示,Panel B 为委托贷款特征的具体定义。

表1 主要变量定义

续表1

四、实证分析结果

(一)描述性统计分析

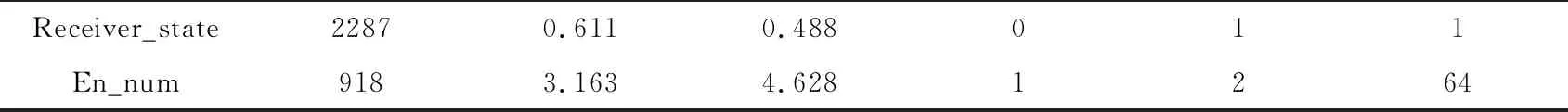

表2Panel A报告了样本公司特征、经济政策不确定性和委托贷款供给的描述性统计。其中,委托贷款供给(Enloan)的均值为0.038,表明发放委托贷款的企业在总样本中占比达到近4%;所有企业年观测值的平均(中位)经济政策不确定性(EPU)为1.989(1.706),范围从最小值0.733到最大值3.648。Panel B 为委托贷款特征的描述性统计。由于部分企业同年度会发放多笔委托贷款,所以样本期间内共有2315笔委托贷款交易数据。其中,委托贷款金额(En_size)的最小值为8千元,最大值为230亿,整体差异较大;委托贷款的期限(En_term)集中于12个月,整体期限不长。委托贷款借款方中国有企业占比为61.1%;企业同年度委托贷款发放笔数(En_num)最小值为1,最大值为64,整体差异较大。

表2 描述性统计

续表2

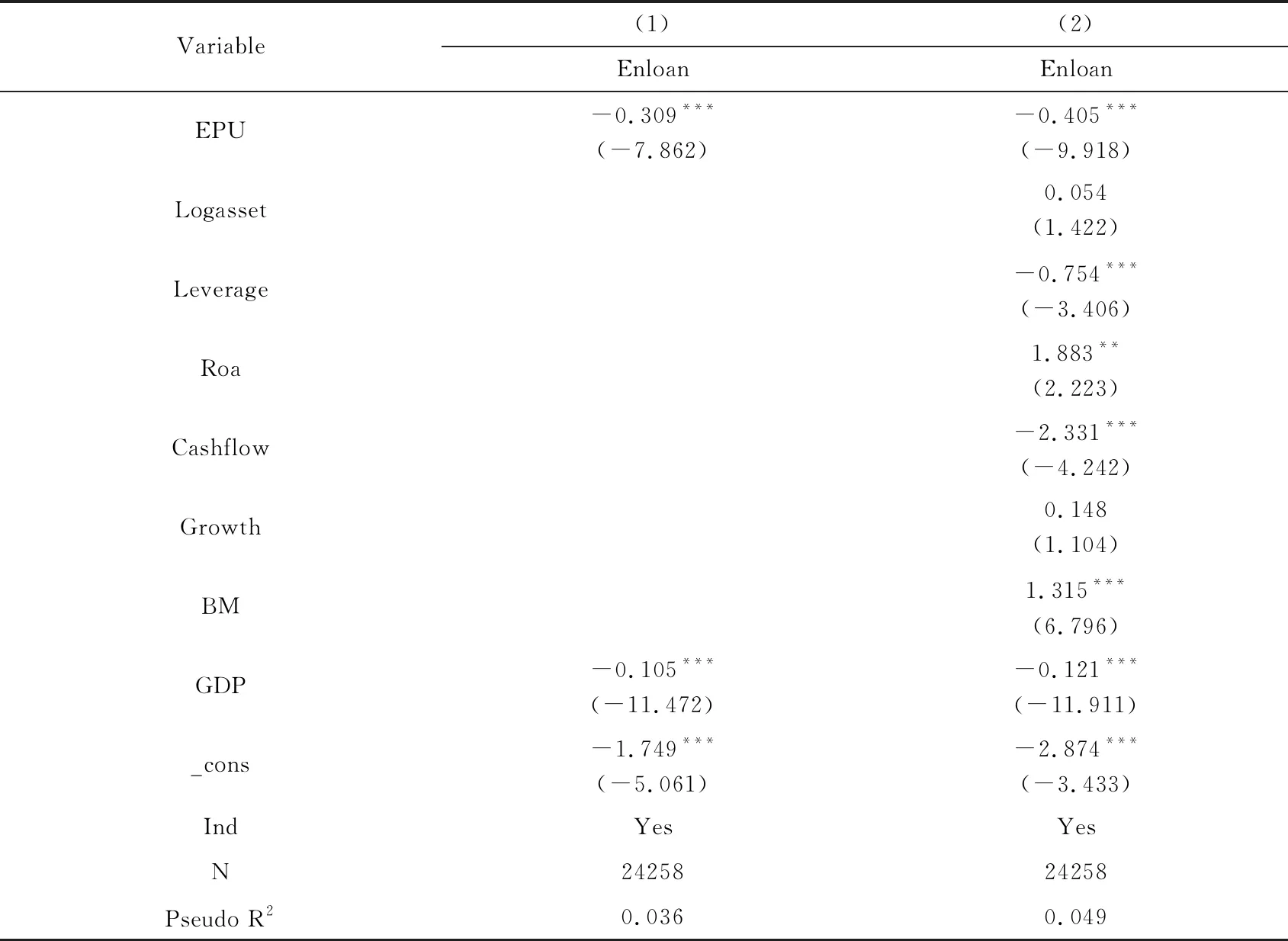

(二)基本回归分析

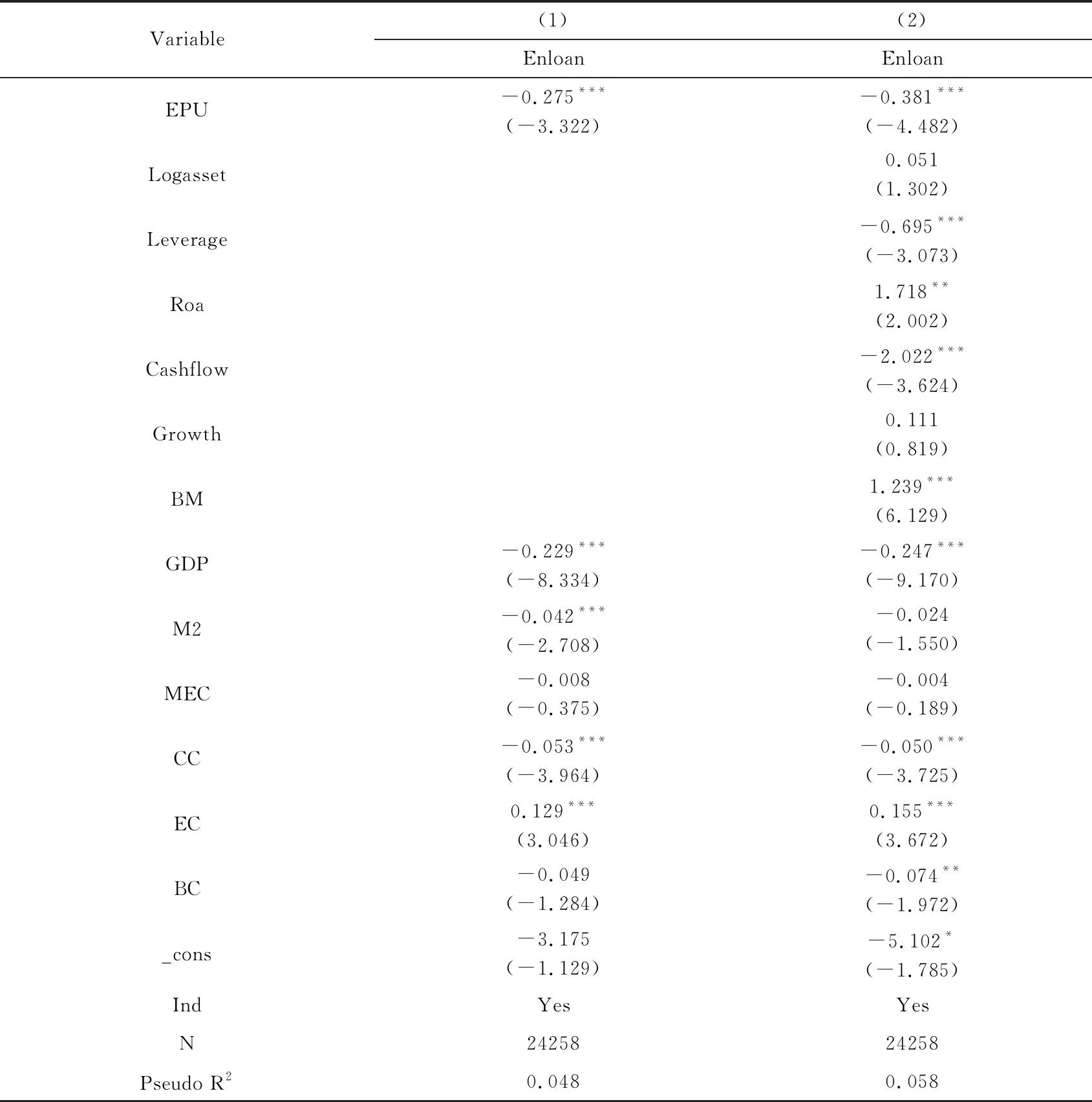

本文运用Logit 回归模型对经济政策不确定性和委托贷款供给的关系进行回归(表3)。从表3可知,第(1)列不包含企业层面控制变量,经济政策不确定性(EPU)的系数为-0.309,在1%的水平上通过显著性测试;第(2)列加入企业层面指标后,经济政策不确定性(EPU)的系数为-0.405,仍在1%的水平上通过显著性测试。这一结果与本文的研究假说H1a一致,即整个经济领域的不确定性对大多数企业的委托贷款供给具有不利影响;换而言之,随着经济政策不确定性的升高,企业通过降低委托贷款供给以“明哲保身”来应对外部环境的不利影响,进而降低了企业经营风险。

表3 基本回归结果

(三)经济政策不确定性和委托贷款特征

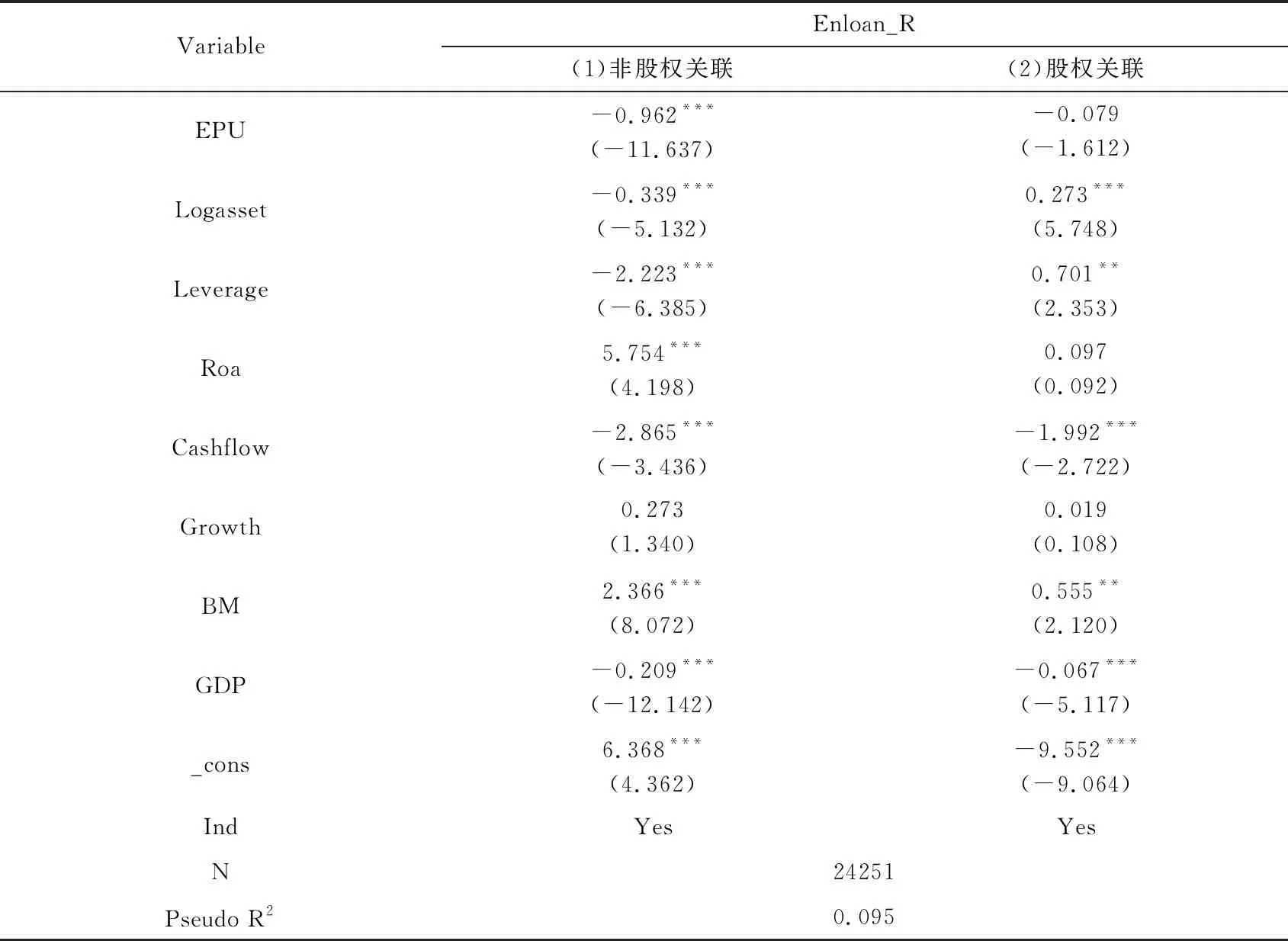

1.经济政策不确定性和不同关联性委托贷款。按照借贷双方是否具有股权关联关系,委托货款可以划分为非股权关联和股权关联型两类,这两种委托贷款的特征不同,受到经济政策不确定性的影响可能会有所差异。为了考察经济政策不确定性对不同关联性委托贷款供给的异质性影响,本文借鉴钱雪松和徐建利等(2018)的方式将委托贷款样本分为两种(2)其中既向股权关联企业又向非股权关联企业发放贷款的样本较少(7个),为从股权关联视角清晰识别出委托贷款供给所受的影响,本文剔除这些样本观测值。,使用Enloan_R作为因变量,运用多元Logit回归模型进行检验。表4第(1)和第(2)列分别报告了两种类型委托贷款的回归结果,在非股权关联组中经济政策不确定性(EPU)的系数在1%水平上显著为负,而股权关联组中经济政策不确定性(EPU)的系数虽然为负,但是并不显著,以上结果表明,经济政策不确定性对非股权关联委托贷款供给的抑制作用更强。究其原因,尽管企业发放非股权关联委托贷款可以带来高收益,但是高收益伴随着高风险,而且高额的利息成本使得委托贷款借款方在经济政策不确定性的冲击下违约风险加大。和非股权关联委托贷款相比,股权关联关系的存在使得贷款方能够约束和抑制借款方的道德风险,增强借贷双方的信息沟通效率(钱雪松等,2017[43]),进而减少经济政策不确定性冲击下的违约损失。因此,经济政策不确定性对不同关联性委托贷款供给的影响存在差异;换言之,经济政策不确定性对非股权关联委托贷款供给的抑制作用强于对股权关联委托贷款供给的抑制作用。

表4 经济政策不确定性和不同关联性委托贷款

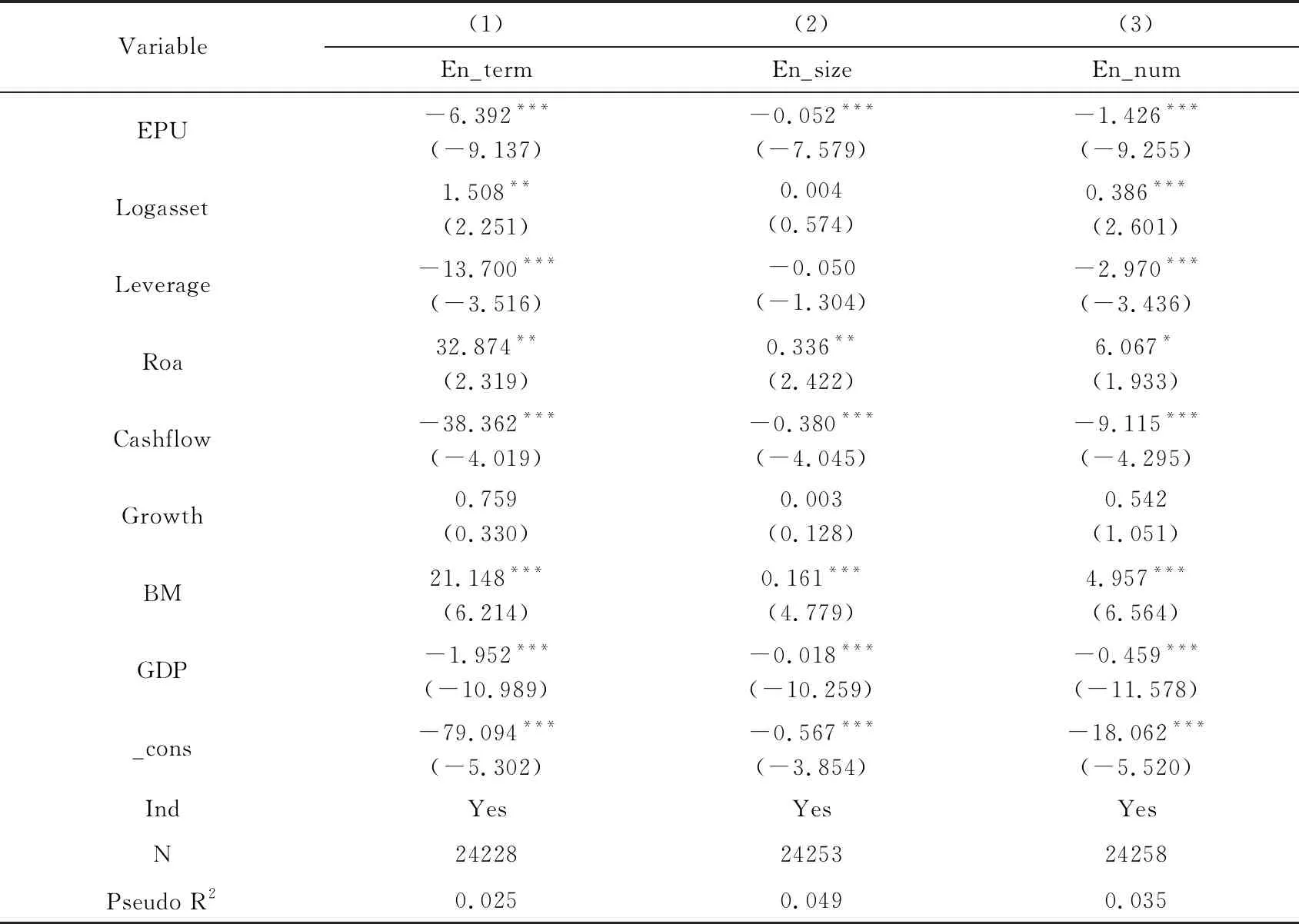

2.经济政策不确定性和委托贷款期限、规模和笔数。由前述分析可知,经济政策不确定性抑制了企业委托贷款供给,那么委托贷款的其他特征是否也会受到经济政策不确定性的影响呢?为了进一步验证本文的回归结果,本文分别从委托贷款期限、规模和笔数(参与委托贷款的频繁程度)三个特征变量进行检验。(1)委托贷款期限(En_term),用企业当年发放的委托贷款平均期限进行衡量。(2)委托贷款规模(En_size),用企业当年发放的委托贷款平均规模除以总资产进行衡量。(3)委托贷款发放笔数(En_num),用企业当年发放的委托贷款总笔数进行衡量。经济政策不确定性上升通过影响金融机构信贷供给要求,增加了企业委托贷款供给时的流动性风险,因此,为了避免此种情形下对自身资金需求产生影响,贷款企业将会缩短委托贷款期限,降低委托贷款规模,减少委托贷款发放笔数。本文借鉴钱雪松和徐建利等(2018)的回归方式,采用Tobit模型进一步探究经济政策不确定性对企业委托贷款特征的影响(3)采用Tobit模型是因为没有发放委托贷款的企业委托贷款规模、期限、笔数为零,数据被截断,委托贷款规模、期限、笔数为受限被解释变量。。表5第(1)~(3)列分别报告了委托贷款期限(En_term)、规模(En_size)和发放笔数(En_num)的回归结果,在这三列中经济政策不确定性的系数均为负值,并且具有统计显著性,这表明随着经济政策不确定性的增加,企业会降低委托贷款期限,减少委托贷款规模,降低委托贷款发放笔数,以规避外部风险来“明哲保身”,进一步验证了本文结论。

表5 经济政策不确定性和委托贷款特征

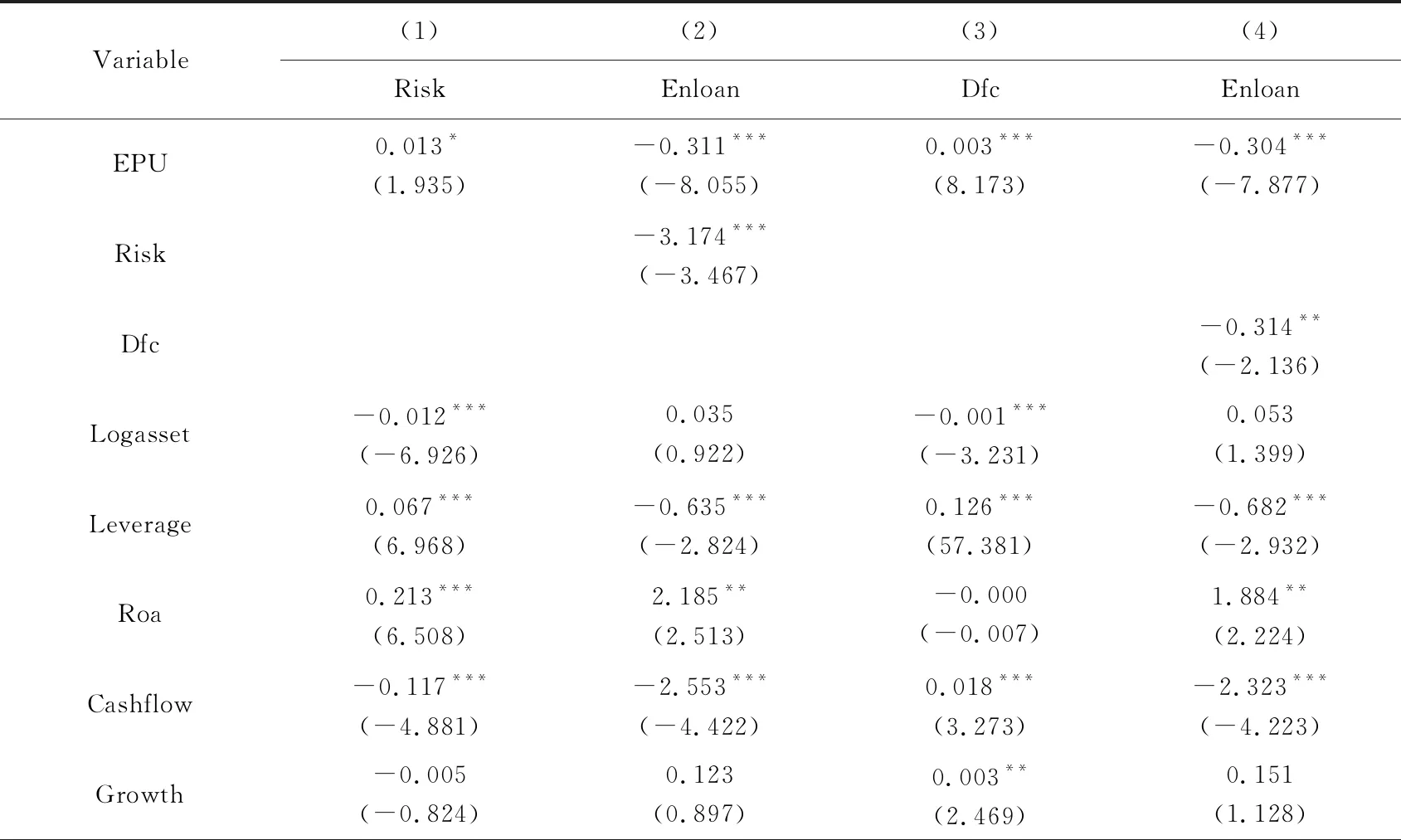

(四)作用渠道检验

根据前述理论分析,经济政策不确定性增加之所以能够抑制企业委托贷款供给,一方面是经济政策不确定性导致企业经营风险增大,另一方面是经济政策不确定性提高企业的外部融资成本。本文借鉴褚剑等(2018)的中介效应检验方法进行分析:第一,为检验“经济政策不确定性-企业经营风险-委托贷款供给”这一路径设立模型(2)~模型(3),其中Risk代表企业经营风险,借鉴翟胜宝等(2014)[44]的研究,以近3年经行业调整后的企业总资产收益率的波动率进行衡量;第二,为检验“经济政策不确定性-外部融资成本-委托贷款供给”这一路径设立模型(4)~模型(5),其中Dfc代表外部融资成本,借鉴陈胜蓝和刘晓玲(2018)的研究,使用利息费用与公司上期债务总额的比值来衡量。表6报告了作用渠道的检验结果。由表6第(1)列可知,经济政策不确定性(EPU)的系数在10%水平上通过显著性测试,表明经营风险随经济政策不确定性的上升而提高;第(2)列在控制经济政策不确定性后,企业经营风险(Risk)与委托贷款供给(Enloan)显著负相关,表明经济政策不确定性通过增加企业经营风险从而抑制企业委托贷款供给;由第(3)列可知,经济政策不确定性(EPU)的系数在1%水平上通过显著性测试,表明经济政策不确定性与企业外部融资成本显著正相关;第(4)列在控制经济政策不确定性后,企业外部融资成本(Dfc)与委托贷款供给(Enloan)显著负相关,说明经济政策不确定性通过增加企业外部融资成本从而降低企业委托贷款供给。此外,从第(2)和第(4)列结果可知,即便加入中介变量Risk和Dfc,经济政策不确定性(EPU)的系数仍然显著为负。综合上述检验结果可知,经济政策不确定性通过增加企业经营风险和外部融资成本进而降低委托贷款供给。

Riski,t=β0+β1EPUi,t-1+β2Controli,t+Ind+εi,t

(2)

Enloani,t=γ0+γ1EPUi,t-1+γ2Riski,t+γ3Controli,t+Ind+εi,t

(3)

Dfci,t=β0+β1EPUi,t-1+β2Controli,t+Ind+εi,t

(4)

Enloani,t=γ0+γ1EPUi,t-1+γ2Dfci,t+γ3Controli,t+Ind+εi,t

(5)

表6 作用渠道的中介效应检验

续表6

(五)稳健性检验

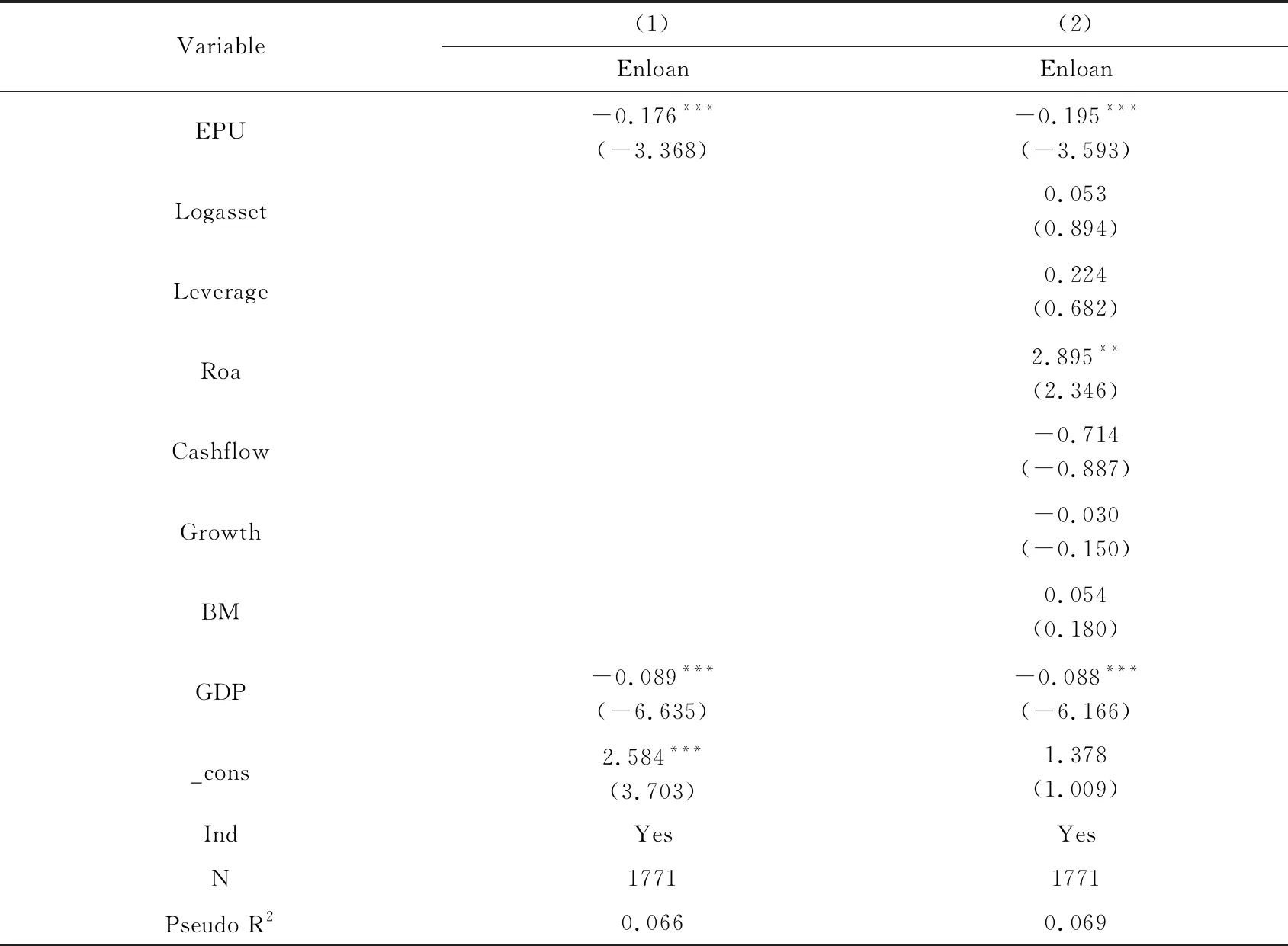

1.倾向得分匹配。为了缓解研究样本的自选择偏差问题,本文采用倾向得分匹配(PSM)进行解决。首先,根据模型(1)中除实际全国GDP环比增速外的其他控制变量进行是否发放委托贷款1:1的近邻匹配;其次,为每一个发放委托贷款的企业寻找匹配评分最接近且没有发放委托贷款企业作为参照样本,经过匹配,本文最终得到1771个样本数据。表7报告了倾向得分匹配的检验结果,不管是否加入企业层面控制变量,经济政策不确定性(EPU)的系数均显著为负,进一步证明了本文结论是稳健的。

表7 倾向得分匹配

2.遗漏变量。为了防止减轻变量问题的干扰,本文在前文分析基础上借鉴现有文献(彭俞超等,2018;宋全云等,2019),在回归模型中加入广义货币增长率(M2growth)、宏观经济景气指数(MEC)、消费者信心指数(CC)、企业家信心指数(EC)以及企业景气指数(BC)五个宏观经济指标。表8报告了排除遗漏变量的回归结果,不管是否控制企业层面的变量,在加入当前的宏观经济因素之后,经济政策不确定性(EPU)与委托贷款供给(Enloan)之间的负相关关系仍然显著。

表8 排除遗漏变量

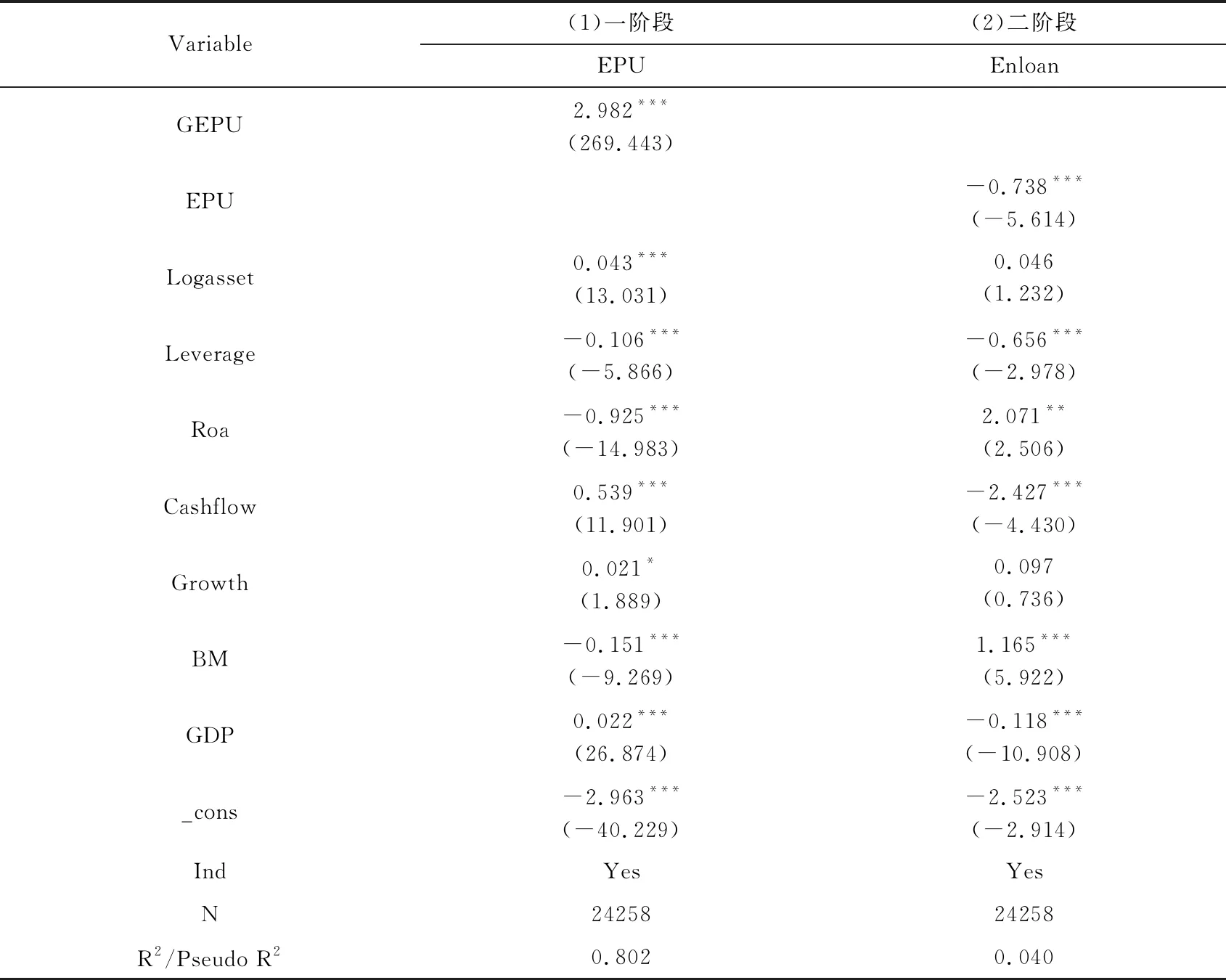

3.反向因果。为了保证本文结论的稳健,借鉴彭俞超等(2018)的方法,采用全球经济政策不确定性(GEPU)作为工具变量进行分析,以解决这一潜在的反向因果问题。两阶段最小二乘估计的第一阶段结果如表9第(1)列所示,全球经济政策不确定性(GEPU)的系数在1%的水平上显著为正,证实该工具变量与自变量是是相关的。第二阶段结果如第(2)列所示,经济政策不确定性系数仍然为负,并具有统计意义,与表3的结果一致。

表9 工具变量检验

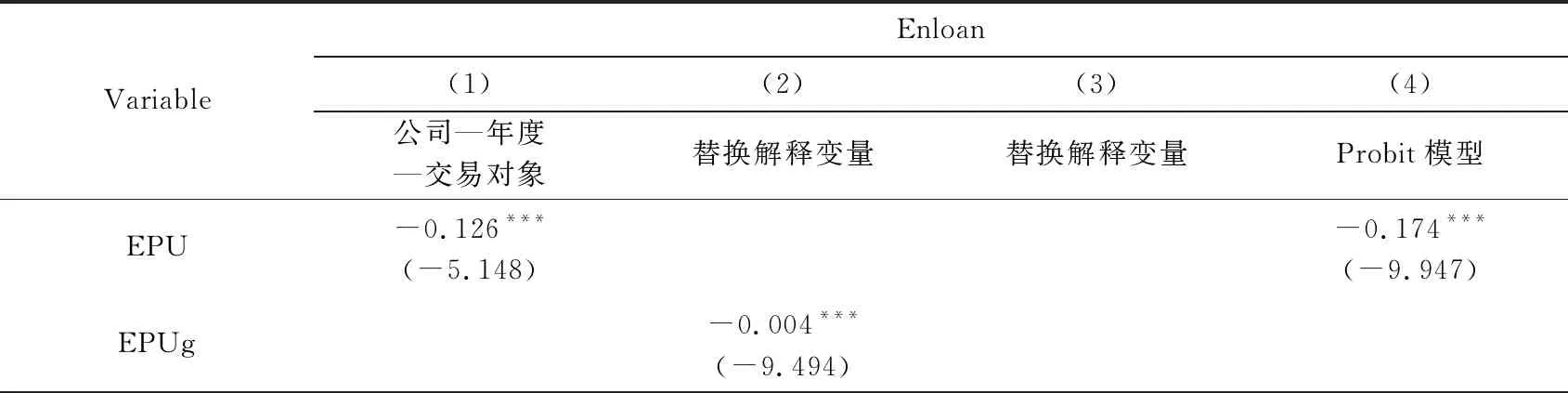

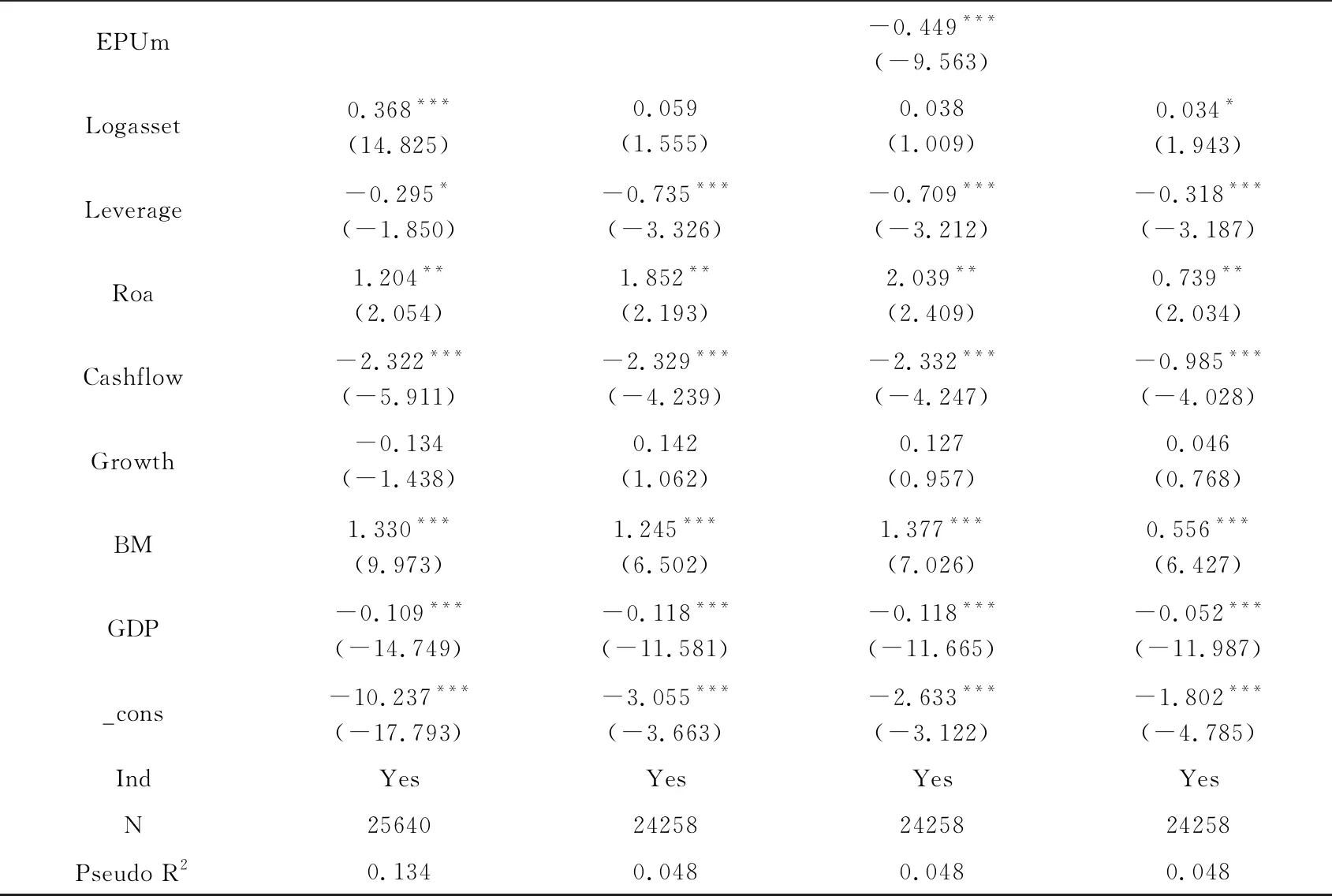

4.其他稳健性检验。第一,替换委托贷款样本。在基本回归中,本文采用公司—年度层面数据进行回归。由于企业一年中有多笔委托贷款交易,涉及不同的委托贷款借款方,为了提升结论稳健性,本文按照公司—年度—借款方层面委托贷款样本重新进行回归。第二,改变经济政策不确定性衡量方法。为了证明所得结果不受特定测算方法的干扰,本文进一步参照Wang et al.(2014)[45]和顾夏铭等(2018)的研究,分别使用几何平均数和中位数将原始的月度指数转换成年度指数即EPUg和EPUm。第三,更改回归模型。本文运用Probit 模型对经济政策不确定性和企业委托贷款供给的关系重新进行检验。经过以上数据和模型变换,相关的核心结论依旧保持稳健。

表10 其他稳健性检验

续表10

五、进一步分析

前述研究已表明经济政策不确定性的上升对企业委托贷款供给存在显著的抑制作用。由于这种影响还可能受到委托贷款供给方和借款方相关特征的影响,因此本文将进一步分析委托贷款供给方和借款方的横截面特征如何影响经济政策不确定性与委托贷款供给的关系。

(一)委托贷款供给方的横截面特征

承袭前文外部融资成本和经营风险渠道的检验,本文根据供给方企业对外部融资依赖度和抵抗风险能力的差异分组,考察其对经济政策不确定性和委托贷款供给关系的作用。

首先,本文分析企业对外部融资依赖度的差异。如果经济政策不确定性通过外部融资成本影响委托贷款供给,那么企业对外部融资的依赖度越高,此时以较高的流动性成本提供委托贷款无疑是成本高昂的。因此,本文预计相比于外部融资依赖度低的企业,经济政策不确定性对外部融资依赖度高的企业委托贷款供给的抑制作用越强。参考Duchin et al.(2010)[46]的方法,计算企业对外部融资的依赖为:

EFD=(Capitalout-Cashflow)/Capitalout

(6)

其中,EFD代表企业外部融资依赖程度;Capitalout表示资本支出;Cashflow表示经营现金流净额。本文按照每年度各行业企业外部融资依赖度的中位数将样本分为外部融资依赖度高组和外部融资依赖度低组分别进行回归。结果如表11的第(1)~第(2)列所示,经济政策不确定性(EPU)的系数显著为负,但是,在外部融资依赖度高组中经济政策不确定性系数的绝对值更大,且组间系数差异(P值为0.017)在5%水平显著,表明随着经济政策不确定性的增加,相对于外部融资依赖度低的企业,外部融资依赖度高的企业委托贷款供给下降幅度更大。

其次,本文考察企业抵抗风险能力的影响。不同企业在面对风险和危机时表现出一定的差异性,对于风险抵抗能力弱的企业,外部环境引发的不确定性冲击更有可能给企业生产经营活动带来严重影响(饶品贵等,2017);而抗风险能力强的企业可以灵活地面对经济政策不确定性带来的危机和风险。所以,在经济政策高度不确定时期,抗风险能力弱的企业对委托贷款供给引致的高风险和高成本更加敏感,使得这些企业会更加谨慎的发放委托贷款,以应对经济政策不确定性升高带来的风险;与之相对的是,抗风险能力强的企业通过调整委托贷款供给决策以应对外部经济政策不确定性上升带来的风险的动机相对较弱。借鉴陈胜蓝和李占婷(2017)[47]的衡量方法,本文使用个股股票回报率衡量企业抗风险能力强弱,并按照每年度各行业企业个股股票回报率的中位数将样本分为抗风险能力强组和抗风险能力弱组分别进行回归。结果如表11的第(3)~第(4)列所示,在抵抗风险能力弱组中,经济政策不确定性(EPU)的系数显著为负;在抵抗风险能力强组中,经济政策不确定性(EPU)的系数虽然为负但并不显著,表明随着经济政策不确定性的增加,抗风险能力弱的企业委托贷款供给下降幅度更大。

表11 委托贷款供给方特征、经济政策不确定性和委托贷款供给

(二)委托贷款借款方的横截面特征

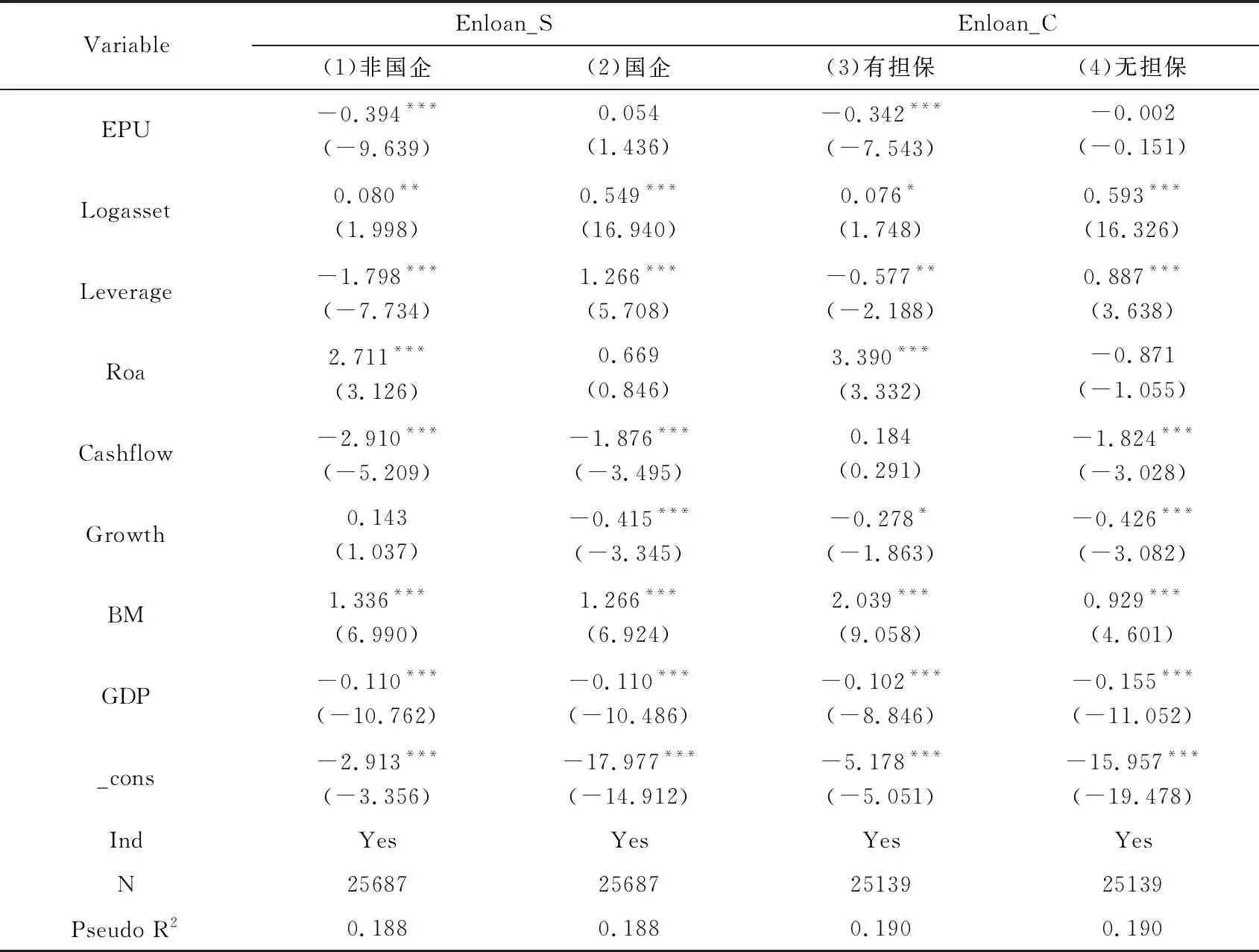

如果委托贷款借款方的风险越大,那么在经济政策不确定性的冲击下违约的概率越高,容易造成委托贷款供给方资金链的断裂,风险便从借款方企业蔓延至贷款方企业,委托贷款供给方的经营风险提高,此时企业放贷意愿较低。为了检验在经济政策不确定性较高时期,不同风险高低的委托贷款借款者对企业委托贷款供给是否存在影响,本文采用两个代理变量衡量委托贷款借款方的风险高低,并据此对委托贷款样本进行分类。第一,借款方的产权性质。出于社会安稳和保障就业的原因,政府会对拥有股权的国有企业在其处于财务危机时予以帮助,降低了国有企业债务违约的可能性(方军雄,2007[48])。所以,国有企业委托贷款借款方的风险小于非国有企业借款方。第二,委托贷款公告是否包含担保事项。借鉴钱雪松和杜立等(2015)对借款方的风险度量,若委托贷款公告中涵括担保事项表明借款方风险较大,没有担保事项表明借款方风险较小。由于企业一年中会向不同借款方发放委托贷款,因此本文采用公司—年度—借款方层面的数据,分别将Enloan_S 和Enloan_C作为因变量,利用多项Logit模型进行回归。表12报告了回归结果,由第(1)和(3)列可知,当向非国有企业发放贷款和委托贷款交易中有担保事项时,经济政策不确定性(EPU)系数显著为负;由第(2)和第(4)列可知,当向国有企业发放贷款和委托贷款交易没有抵押担保时,经济政策不确定性(EPU)系数均不显著。总体而言,委托贷款借款方的风险通常会加剧经济政策不确定性对企业委托贷款供给的抑制作用。

表12 委托贷款借款方风险、经济政策不确定性和委托贷款供给

六、结论

采用手工构建的上市公司委托贷款数据,本文探究了经济政策不确定性对企业委托贷款供给的影响及其作用渠道,得出五点结论。第一,经济政策不确定性的增加导致企业委托贷款供给显著降低,是企业规避风险以“明哲保身”的体现。第二,基于委托贷款特征的检验表明,一方面,相对于股权关联委托贷款供给,经济政策不确定性显著抑制了非股权关联委托贷款供给;另一方面,经济政策不确定性降低了委托贷款的期限、规模和笔数,进一步验证了企业面对经济政策不确定时的风险规避效应。第三,作用渠道检验发现经济政策高度不确定时期,企业的外部融资成本和经营风险增加,导致企业发放委托贷款的成本高昂、风险较大,进而抑制了委托贷款供给。第四,本文进行一系列稳健性检验,如倾向得分匹配法(PSM)、增加宏观控制变量、使用工具变量、替换委托贷款样本、改变经济政策不确定性衡量方法及回归模型,经由上述稳定性检验后的核心结论依旧保持不变。第五,根据委托贷款借贷双方特征的进一步分析发现,经济政策不确定性对委托贷款供给的抑制作用在委托贷款供给方的抗风险能力越低、外部融资依赖度越高、委托贷款借款方的风险越大时更明显。

本文的研究为经济政策不确定性和企业委托贷款供给提供了新的经验证据,同时也具有一定的政策启示。第一,经济政策不确定性之所以会降低企业委托贷款供给,在于市场主体并未完全领会政府制定的相关经济政策,导致企业对经济政策不确定性的风险判断频繁发生改变。尤其在当前新冠肺炎疫情跌宕起伏的背景下,国内经济状况变化莫测,经济环境的变化加剧了市场主体对政府经济政策的理解难度。因此,当政府要改变现行经济政策时,应提供更为可信的政策执行承诺,保持政策制定的透明性、连续性和稳定性,拓宽与市场主体的沟通渠道,稳定经济参与者对未来经济形势的预期。第二,在经济政策高度不确定时期,企业应理性判断未来的政策走向,及时根据经济政策变化来调整企业的资金配置行为,将委托贷款业务风险控制在可控范围之内,通过发放适当规模的委托贷款,优化资金配置效率。此外,企业也要增强自身抵抗外部风险和资金再生能力,以应对经济政策不确定性带来的负面冲击。第三,本文结论虽然表明经济政策不确定性的上升降低了企业委托贷款供给,但是经济政策不确定性并不是以委托贷款为代表的企业影子化行为的直接决定因素,若要改变资本“脱实向虚”现状,还应从根源上解决信贷配给问题,提升实体经济服务体系,使实体经济发展更加方便、更有效率,推进中国经济平稳健康可持续发展。