证券法修改沿革及科技创新企业加快上市的展望

■文/张剑波(上海社会科学院应用经济研究所)

2019年,作为资本市场“基础法律”的《中华人民共和国证券法》(以下简称为《证券法》)问世满20年。2019年12月28日,十三届全国人大常委会第十五次会议全体会议审议通过了《证券法(修订草案)》,修订后的《证券法》定于2020年3月1日起施行。

《证券法》的此次修订,标志着中国内地资本市场的法治化、市场化进程又向前迈出了决定性一大步,为中国资本市场全面深化改革奠定了坚实的法律基础,也是科技创新企业上市加速、促进市场优胜劣汰的福音。本文简要回顾分析20年来《证券法》的修正修订沿革情况、本次重大修订的主要情况,并对科技创新企业加快上市的前景作简要展望。

一、证券法历次制修订概况

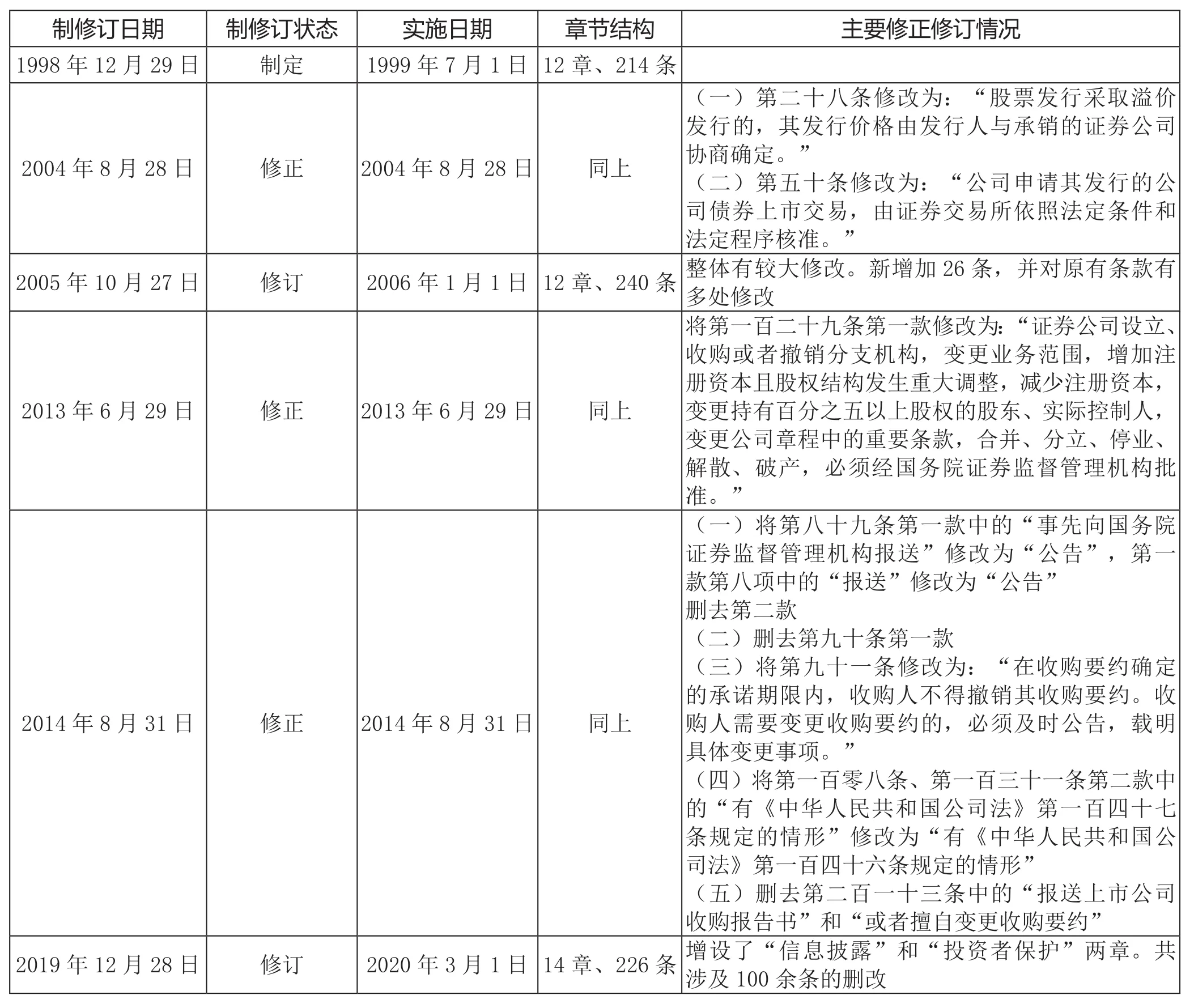

《证券法》于1998年12月29日第九届全国人大常委会第六次会议通过,1999年7月1日起实施。它的实施对于规范证券发行和交易行为,保护投资者合法权益,维护社会经济秩序,促进社会主义市场经济发展,发挥了重要作用。但随着经济和金融体制改革的不断深化和社会主义市场经济不断发展,证券市场发生了很大变化,在证券发行、交易和证券监管中出现许多新情况,《证券法》需要适应新形势发展的客观需要而修订。因此,在20年时间里,该法经历了三次修正和两次修订,分别是2004年8月28日第一次修正,2005年10月27日第一次修订,2013年6月29日第二次修正,2014年8月31日第三次修正,2019年12月28日第二次修订(详见表1)。

由表1可见,三次修正,都没有涉及章节条款结构的变动,只涉及1至5个条款内容的修改,属于“小修”;两次修订,则涉及条数的增减,甚至章节的增减,属于“大修”。

二、新修订的主要内容和亮点

与2014版《证券法》条款进行全文对比后发现,新版《证券法》从过去的12章变为14章,增设了“信息披露”和“投资者保护”两章,但条款总数从过去的240条缩减至226条。总的来看,针对旧《证券法》的删改幅度很大,涉及100余条,做出了一系列新的制度改革完善,包括:全面推行证券发行注册制度,不再实行“注册制+核准制”双轨制;完善投资者保护制度;进一步强化信息披露要求;显著提高证券违法违规成本;调整《证券法》的适用范围等。

表1 证券法历次制修订概况

(一)调整适用范围(第2条)

(1)常规证券。国内证券的发行和交易(未变),股票、公司债券(未变);增设存托凭证(CDR)和国务院认定的其他证券。本法未规定的,适用公司法和其他法律行政法规。

(2)特殊证券。政府证券、证券投资基金份额的上市交易,适用本法。其他法律行政法规另有规定的,适用其规定。

(3)境外证券。境内公司在境外的证券发行和交易活动(有限度)适用本法。扰乱境内市场秩序、损害境内投资者合法权益的,依照本法追究法律责任。

(4)金融产品。资产支持证券、资产管理产品(增设),其发行办法由国务院依照本法的原则规定。删除了“证券衍生品种”。

(二)证券发行(第9条)

(1)公开发行。全面实行注册制。相应地,取消中国证监会的发审委。

一是注册要求。公开发行应依法注册;未经注册不得公开发行。

二是注册机构。股票、公司债等向证监会注册;企业债向国务院授权部门(发展改革委)注册。

三是注册制实施。注册制的具体范围、实施步骤由国务院规定。

(2)非公开发行。不得采用广告、公开劝诱和变相公开方式。突破200人限制:向特定对象发行证券累计不超过二百人,但依法实施员工持股计划的员工人数不计算在内。

(三)首次公开发行新股(IPO)的基本条件(第12条)

(1)具备健全且运行良好的组织机构(未变)。

(2)具有持续经营能力。而不是原规定“具有持续盈利能力,财务状况良好”。这一条款对初创科技创新企业特别有利,已在科创板上市制度中提前试行。

(3)最近三年财务会计报告被出具无保留意见审计报告。而不是原规定“最近三年财务会计文件无虚假记载,无其他重大违法行为”。

(4)新增条款。发行人及其控股股东、实际控制人最近三年不存在贪污、贿赂、侵占财产、挪用财产或者破坏社会主义市场经济秩序的刑事犯罪。是对原来“无其他重大违法行为”的具体化、明确化。

(5)经国务院批准的国务院证券监督管理机构规定的其他条件。

上市公司发行新股,应当符合经国务院批准的国务院证券监督管理机构规定的条件,具体管理办法由国务院证券监督管理机构规定。

公开发行存托凭证的,应当符合IPO的条件以及国务院证券监督管理机构规定的其他条件。

(四)证券交易

(1)取消暂定上市环节,触发条件的直接退市。这对淘汰坏的上市公司是一个特别有效的规定,也会促进投资者选择持有优质上市公司股票。

(2)完善了禁止交易的制度。严禁内幕交易(第53条)、利用未公开信息交易(第54条)、操纵证券市场(第55条)、扰乱证券市场(第56条)、从业人员损害客户利益(第57条)、出借/借用账户交易(第58条)、财政/信贷资金入市(第59条)。并在第192条到195条对违规后果采取了更加严厉的惩罚措施。

(五)上市公司收购制度

(1)收购方式。投资者可以采取要约收购、协议收购及其他合法方式收购上市公司(第62条)。

(2)权益变动披露规则(第63条)。通过证券交易所的证券交易,投资者持有或者通过协议、其他安排与他人共同持有一个上市公司已发行的有表决权股份达到百分之五时,应当在该事实发生之日起三日内,向国务院证券监督管理机构、证券交易所作出书面报告,通知该上市公司,并予公告,在上述期限内不得再行买卖该上市公司的股票,但国务院证券监督管理机构规定的情形除外。

投资者持有或者通过协议、其他安排与他人共同持有一个上市公司已发行的有表决权股份达到百分之五后,其所持该上市公司已发行的有表决权股份比例每增加或者减少百分之五,应当依照前款规定进行报告和公告,在该事实发生之日起至公告后三日内,不得再行买卖该上市公司的股票,但国务院证券监督管理机构规定的情形除外。

投资者持有或者通过协议、其他安排与他人共同持有一个上市公司已发行的有表决权股份达到百分之五后,其所持该上市公司已发行的有表决权股份比例每增加或者减少百分之一,应当在该事实发生的次日通知该上市公司,并予公告。

(3)要约收购变更要求。发出收购要约,收购人必须公告上市公司收购报告书,并载明规定事项(第66条)。

收购要约约定的收购期限不得少于三十日,并不得超过六十日(第67条)。

在收购要约确定的承诺期限内,收购人不得撤销其收购要约。收购人需要变更收购要约的,应当及时公告,载明具体变更事项,且不得存在禁止的情形(第68条)。

收购要约提出的各项收购条件,适用于被收购公司的所有股东。上市公司发行不同种类股份的,收购人可以针对不同种类股份提出不同的收购条件(第69条)。

采取要约收购方式的,收购人在收购期限内,不得卖出被收购公司的股票,也不得采取要约规定以外的形式和超出要约的条件买入被收购公司的股票(第70条)。

并且,在收购行为完成后18个月内不得转让(原规定12个月)。

(六)大力加强对投资者的保护

(1)增设“第五章 信息披露”。发行人及法律、行政法规和国务院证券监督管理机构规定的其他信息披露义务人,应当及时依法履行信息披露义务。做到真实、准确、完整(第78条)。

上市公司、公司债券上市交易的公司、股票在国务院批准的其他全国性证券交易场所交易的公司,应当按照国务院证券监督管理机构和证券交易场所规定的内容和格式编制定期报告,并按照规定报送和公告(第79条)。

发生可能对上市公司、股票在国务院批准的其他全国性证券交易场所交易的公司的股票交易价格产生较大影响的重大事件,投资者尚未得知时,公司应当立即将有关该重大事件的情况向国务院证券监督管理机构和证券交易场所报送临时报告,并予公告,说明事件的起因、目前的状态和可能产生的法律后果(第80条)。

发生可能对上市交易公司债券的交易价格产生较大影响的重大事件,投资者尚未得知时,公司应当立即将有关该重大事件的情况向国务院证券监督管理机构和证券交易场所报送临时报告,并予公告,说明事件的起因、目前的状态和可能产生的法律后果(第81条)。

(2)增设“第六章 投资者保护”。强化证券公司销售责任(第88条)。销售、服务时,应充分了解投资者的基本情况、财产状况、金融资产状况、投资知识和经验、专业能力等相关信息;如实说明证券、服务的重要内容,充分揭示投资风险;销售、提供与投资者上述状况相匹配的证券、服务。证券公司违规导致投资者损失的,应当赔偿。

倒置普通投资者举证责任(第89条)。根据财产状况、金融资产状况、投资知识和经验、专业能力等因素,投资者可以分为普通投资者和专业投资者。专业投资者的标准由国务院证券监督管理机构规定。普通投资者与证券公司发生纠纷的,证券公司应当证明其行为符合法律、行政法规以及国务院证券监督管理机构的规定,不存在误导、欺诈等情形。证券公司不能证明的,应当承担相应的赔偿责任。

公开征集投票权(第90条、199条)。上市公司董事会、独立董事、持有百分之一以上有表决权股份的股东或者依照法律、行政法规或者国务院证券监督管理机构的规定设立的投资者保护机构(以下简称投资者保护机构ISC),可以作为征集人,自行或者委托证券公司、证券服务机构,公开请求上市公司股东委托其代为出席股东大会,并代为行使提案权、表决权等股东权利。禁止以有偿或者变相有偿的方式公开征集股东权利。违者予以警告,可罚款50万元以下。

现金股利(第91条)。上市公司应当在章程中明确分配现金股利的具体安排和决策程序。上市公司当年税后利润,在弥补亏损及提取法定公积金后有盈余的,应当按照公司章程的规定分配现金股利。

债券持有人保护机制(第92条)。公开发行公司债券的,应当设立债券持有人会议。发行人应当为债券持有人聘请债券受托管理人,并订立债券受托管理协议。债券发行人未能按期兑付债券本息的,债券受托管理人可以接受全部或者部分债券持有人的委托,以自己名义代表债券持有人提起、参加民事诉讼或者清算程序。

发行人违法赔偿(第93条)。发行人因欺诈发行、虚假陈述或者其他重大违法行为给投资者造成损失的,发行人的控股股东、实际控制人、相关的证券公司可以委托投资者保护机构,就赔偿事宜与受到损失的投资者达成协议,予以先行赔付。先行赔付后,可以依法向发行人以及其他连带责任人追偿。

投资者服务中心介入投资者保护(第94条)。投资者与发行人、证券公司等发生纠纷的,双方可以向投资者保护机构申请调解。普通投资者与证券公司发生证券业务纠纷,普通投资者提出调解请求的,证券公司不得拒绝。投资者保护机构对损害投资者利益的行为,可以依法支持投资者向人民法院提起诉讼。发行人的董事、监事、高级管理人员执行公司职务时违反法律、行政法规或者公司章程的规定给公司造成损失,发行人的控股股东、实际控制人等侵犯公司合法权益给公司造成损失,投资者保护机构持有该公司股份的,可以为公司的利益以自己的名义向人民法院提起诉讼,持股比例和持股期限不受《公司法》规定的限制。

代表人诉讼(中国式集团诉讼,第95条)。投资者提起虚假陈述等证券民事赔偿诉讼时,诉讼标的是同一种类,且当事人一方人数众多的,可以依法推选代表人进行诉讼。可能存在有相同诉讼请求的其他众多投资者的,人民法院可以发出公告,说明该诉讼请求的案件情况,通知投资者在一定期间向人民法院登记。人民法院作出的判决、裁定,对参加登记的投资者发生效力。投资者保护机构受五十名以上投资者委托,可以作为代表人参加诉讼,并为经证券登记结算机构确认的权利人向人民法院登记,但投资者明确表示不愿意参加该诉讼的除外。

(七)违规监管和处罚

(1)违规成本大幅度提升。例如,对擅自或变相公开发行及虚假信息直接责任个人,依据不同情形分别处罚50万元(原规定3万元起)、100万元、200万元、500万元、1000万元(原规定30万元封顶);违规主体50万元(原规定10万元起)、100万元、500万元、1000万元、2000万元(原规定60万元封顶);处非法募资额的50%(尚未发行的,顶格。原规定为5%顶格)罚款或100%罚款(已发行的,顶格。原规定为5%顶格);对保荐机构处业务收入1倍到10倍(原规定5倍顶格)的罚款。

(2)监管措施明确。

(3)执法手段完善。

三、《证券法》制修订后股市走势及对科技创新企业上市提速的展望

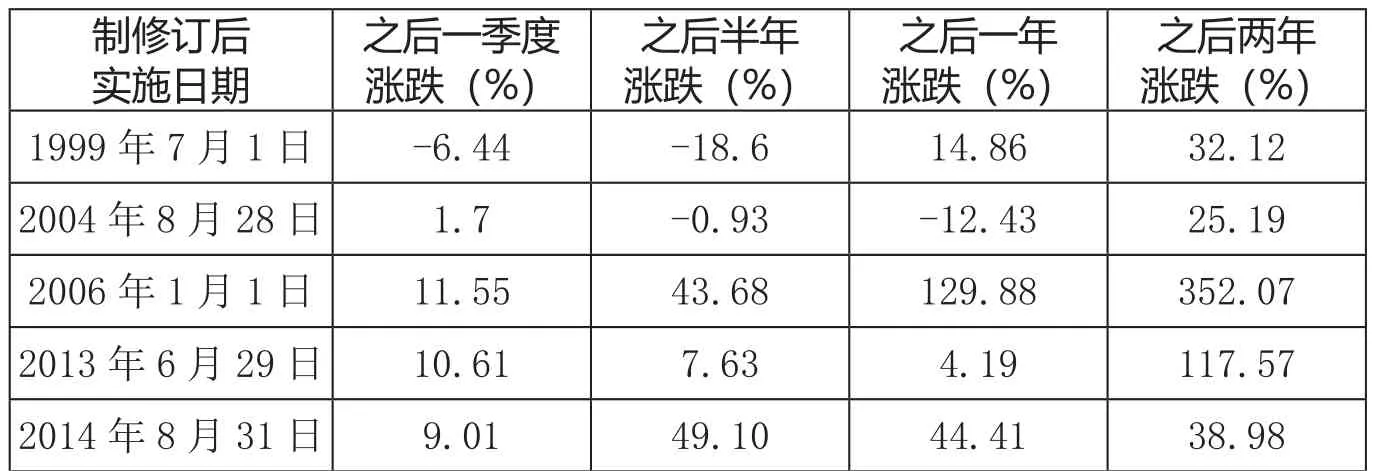

1999年7月1日,《证券法》正式实施,中国内地证券市场走上良性发展的正轨。《证券法》制修订一季度、半年、一年、两年后上证综指点位详见表2。

由表2可见,《证券法》每次制修订后的一季度、半年、一年、两年的节点,涨多跌少;如果观察周期拉长到两年来看,都是上涨的。

《证券法》正式实施后,上证综指从1678.84点持续两年震荡上行至2218.03点,上涨了32.12%,年均复合增长率为14.9%。

2006年1月1日第一次修订后的《证券法》开始实施,上证综指正好经历了最大“牛市”,从1163.88点持续两年震荡上行筑顶后回落至5261.56点,上涨了352.07%,年均复合增长率为112.7%。

2014年8月31日《证券法》第三次修正并实施,上证综指从2220.13点持续上行一年筑顶后回落至3205.99点,一年内上涨了44.41%,再过一年回落到3085.49点。两年上涨38.98%,年均复合增长率为17.9%。

本次修订,全面实行注册制,加快了企业上市步伐,将增加股票供给;另一方面,会加快不良企业的退市速度,将减少股票存量;当然上市速度一般会快于企业退市速度。但从资金入市角度看,养老、社保、保险、理财资金入市限制放松,外资QFII额度放开,外资金融机构投资内地松绑,居民大类资产配置逐步加大金融权益类比重,这些都有助于中国内地资本市场的长远健康发展。相信更多的科技创新企业会加快到科创板、创业板、中小板上市的步伐,在中国资本市场健康成长的过程中,借助金融的助力实现创新突破、企业快速成长,带动新兴产业、高科技产业的腾飞。

表2 《证券法》制修订一季度、半年、一年、两年后上证综指点位