基于因子分析法的民营企业海外并购绩效研究

(北京信息科技大学 经济管理学院,北京 100192)

一、引言

1999年,党中央、国务院实施“走出去”战略,这是我国对外开放的重要举措,开启了国内企业实施海外并购的浪潮。随着我国经济的发展,海外并购逐渐成为我国企业实施全球化战略的重要途径。根据清科数据中心的数据,我国民营企业海外并购的交易数量在2008—2015年间持续上升,在2015年达到顶峰,交易数量为137起,远超国有企业,成为我国海外并购市场的主力军。之后,受各种因素影响,民营企业海外并购的交易数量在2017年降至109起后迅速回升,从并购活跃程度看,民营企业仍是最活跃的海外买家,在我国海外并购市场中处于领先地位。

随着海外并购市场的蓬勃发展,跨国并购能否真正为并购方带来价值增值成为众多国内外学者研究的热点问题。有学者认为海外并购能对企业绩效产生正面影响。BillB Francis和Iftekhar Hasan等(2008)实证分析了1990—2003年收购方为美国企业的所有并购交易数据,发现参与细分市场并购的大型美国公司获得的平均收益高于参与综合市场并购的公司。宋维佳、许宏伟(2011)对2008—2010年间进行海外并购的8家资源型上市公司进行实证研究,发现海外并购能给资源型企业股东带来一定的财富增值。也有学者提出海外并购无效的观点。Olivier Bertrand和Marie-Ann Betschinger(2012)研究了俄罗斯发起的国内并购和国际并购对经营绩效的影响,结果发现与非并购公司相比,国内并购和国际并购均会降低并购方绩效。林季红、刘莹(2013)研究了2001—2011年中国A股市场上进行的110起海外并购事件的连续持有超长收益情况发现,并购方股东在海外并购中遭受到了明显的财富损失。承上所述,本文基于民营企业在海外并购市场中的重要地位,认为研究民营企业海外并购是否能给并购方带来价值增值十分重要,对于未来民营企业海外并购活动的实施具有理论和实践意义。

二、研究设计

(一)样本选择和数据来源

本文选取并购首次公告日在2013—2017年间的民营企业海外并购事件为研究样本,考察区间为并购前一年、并购当年、并购后第一年和并购后第二年。民营企业海外并购样本事件来自清科数据中心,绩效评价体系中的相关财务数据来自RESSET数据库、国泰安研究服务中心的CSMAR数据库,采用SPSS25和EXCEL2013对数据进行分析和处理。搜集样本时按照以下标准进行筛选:

1.并购方获得目标公司的方式是股权收购且收购比例≥40%。

2.参考李善民等多位学者的研究,剔除并购金额低于1000万元人民币的样本。

3.同一民营企业在3个月内连续进行多次海外并购,选取并购涉及金额最大的一笔,其他样本舍弃。

4.剔除财务数据披露不全的样本。

经过筛选,最终得到227个民营企业海外并购样本,2013—2017年各年度分别有29起、36起、52起、61起、49起。

(二)绩效评价指标的选取

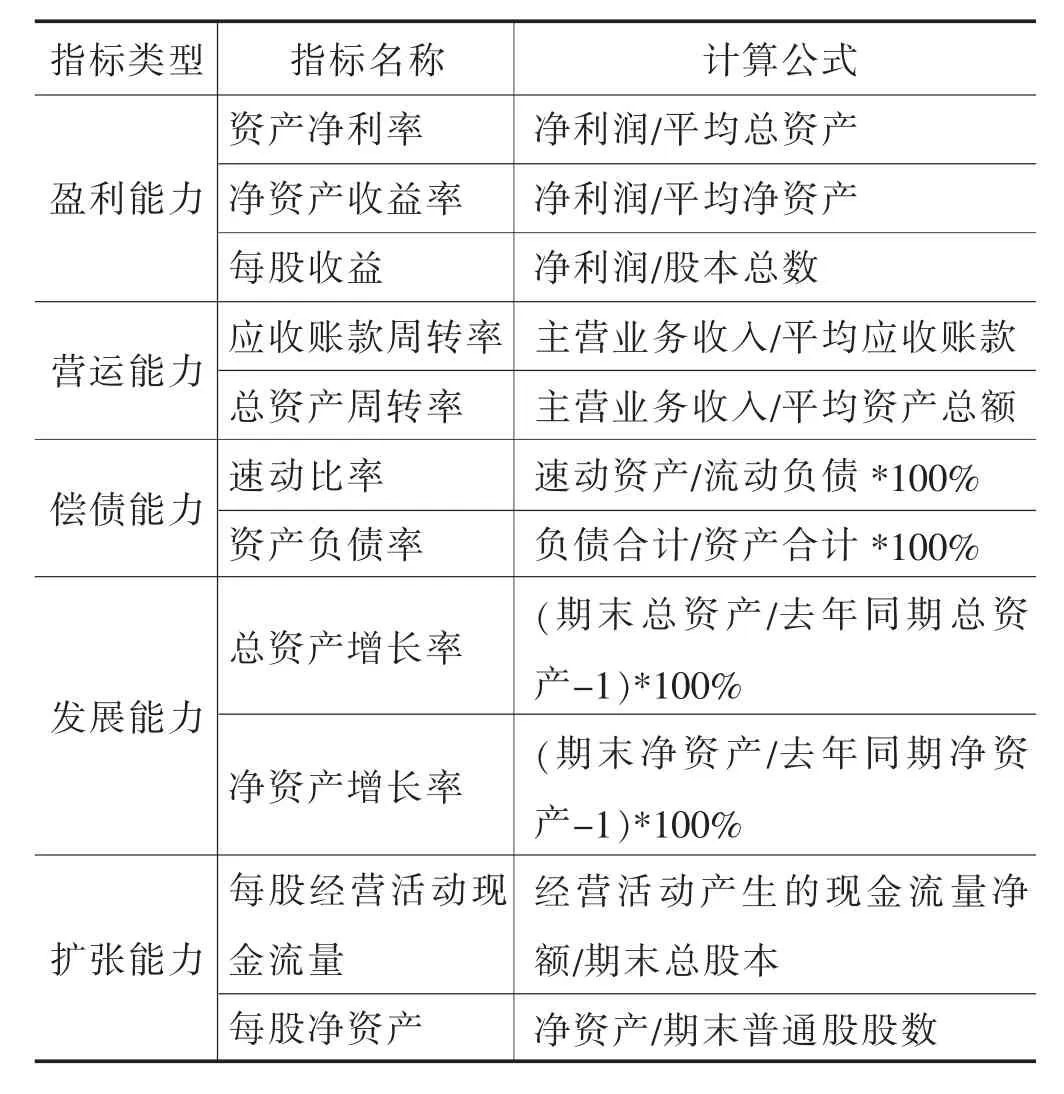

国内外学者对绩效评价指标的选取不尽相同,本文参考刘大志(2010)、李卫民和黄旭(2014)等学者的观点,从营运能力、盈利能力、偿债能力、发展能力以及扩张能力5个方面建立绩效评价指标体系来综合评价企业经营绩效,具体的指标选取如表1所示:

表1 民营企业海外并购绩效评价指标体系

三、实证研究

本文利用SPSS25,采用因子分析法对227家样本公司的11个财务指标按照并购前一年(T-1)、并购当年(T)、并购后第一年(T+1)和并购后第二年(T+2)分期分别进行因子分析,计算各期综合绩效得分。下文以并购前一年的综合绩效得分计算过程为例,其他3期过程省略,只列示最终的综合得分计算公式。

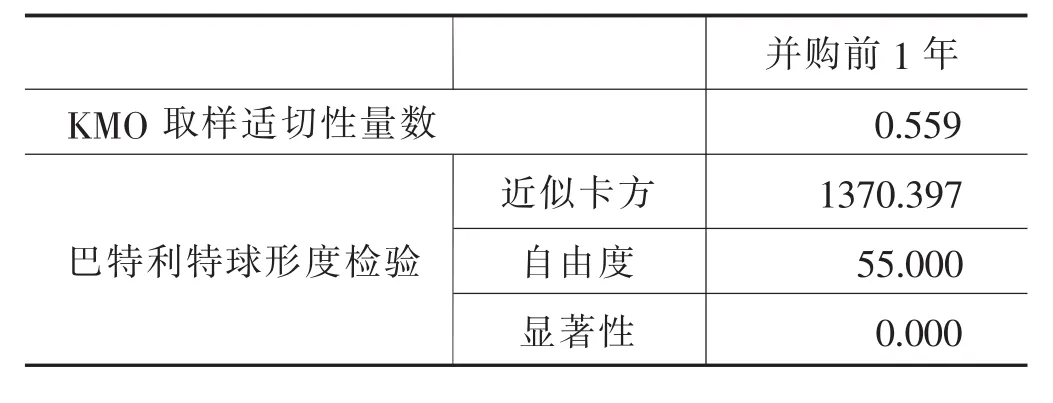

(一)KMO和Bartlett球形度检验

在进行因子分析前,首先对数据进行标准化处理,消除由于量纲不同带来的影响。然后进行KMO和Bartlett球形度检验,用于判断所选数据是否适合进行因子分析。

KMO检验用于检验变量之间的相关性和偏相关性,一般认为大于0.5即适合做因子分析;Bartlett球形度检验用于检验变量之间是否相互独立,当显著性水平小于0.05时,表明各个变量有相关关系,变量中存在公共因子。由表2可知,并购前一年KMO测定值为0.559,且显著性水平为0.000,说明所选绩效评价数据适合进行因子分析。

表2 KMO和Bartlett球形度检验结果

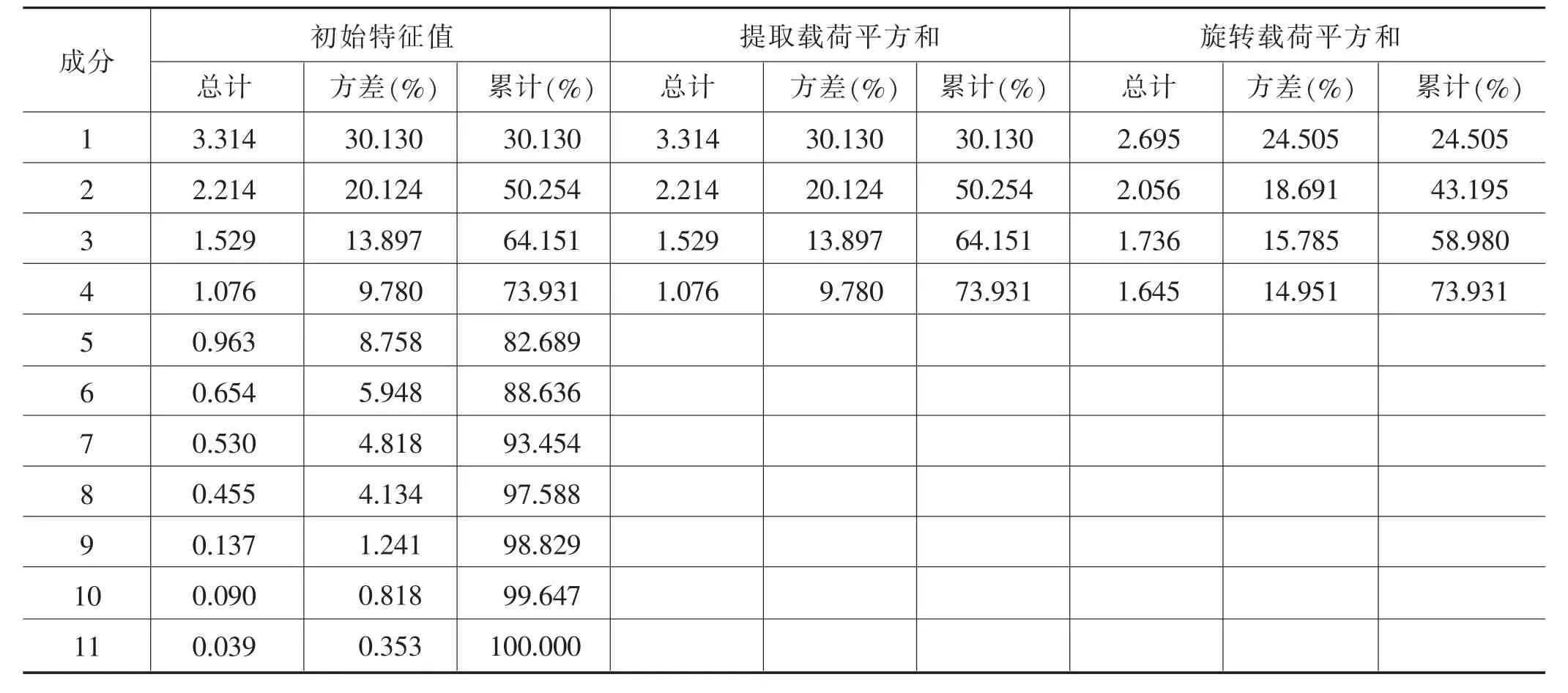

(二)提取公因子

根据特征值大于1的原则,从并购前一年的绩效评价指标体系中提取了4个公因子,其特征值分别是3.314、2.214、1.529、1.076,方差贡献率分别为 30.130%、20.124%、13.897%和9.780%。4个公因子的累计方差贡献率达到73.931%,在简化计算的同时,又能解释原始11个变量的大部分信息。

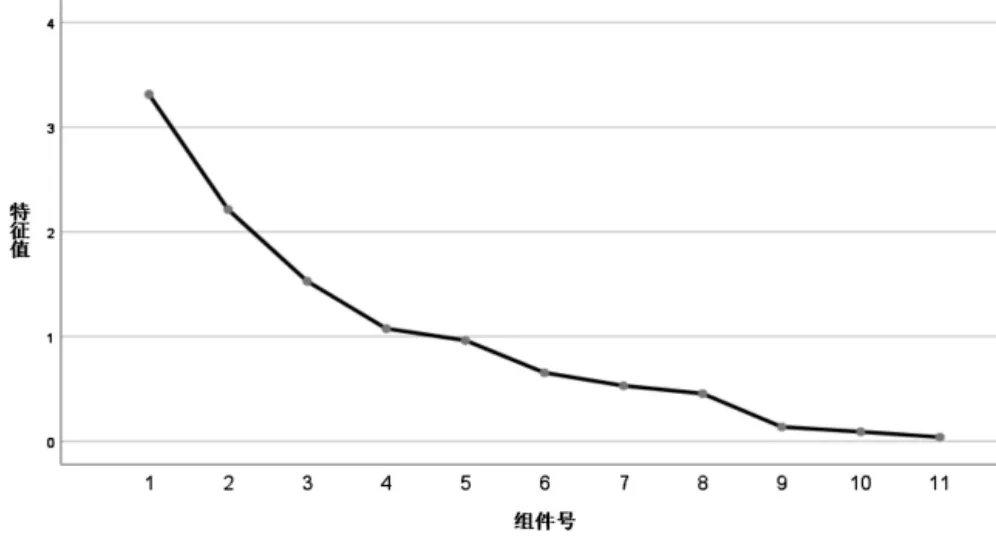

图1 碎石图

通过碎石图可以更加直观地看出最优因子的数量,它用于反应各个因子的重要程度。横坐标表示因子个数,纵坐标表示各个因子对应的特征值。看碎石图最重要的就是找拐点,即陡坡和缓坡的临界点,用于确定公因子数目。由图1可以看出,碎石图从第四个公因子开始趋于缓和。综合表3和图1的分析结果,可以从并购前一年的绩效评价指标体系中提取4个公因子来代表初始11个原始指标的大部分信息。

表3 总方差解释

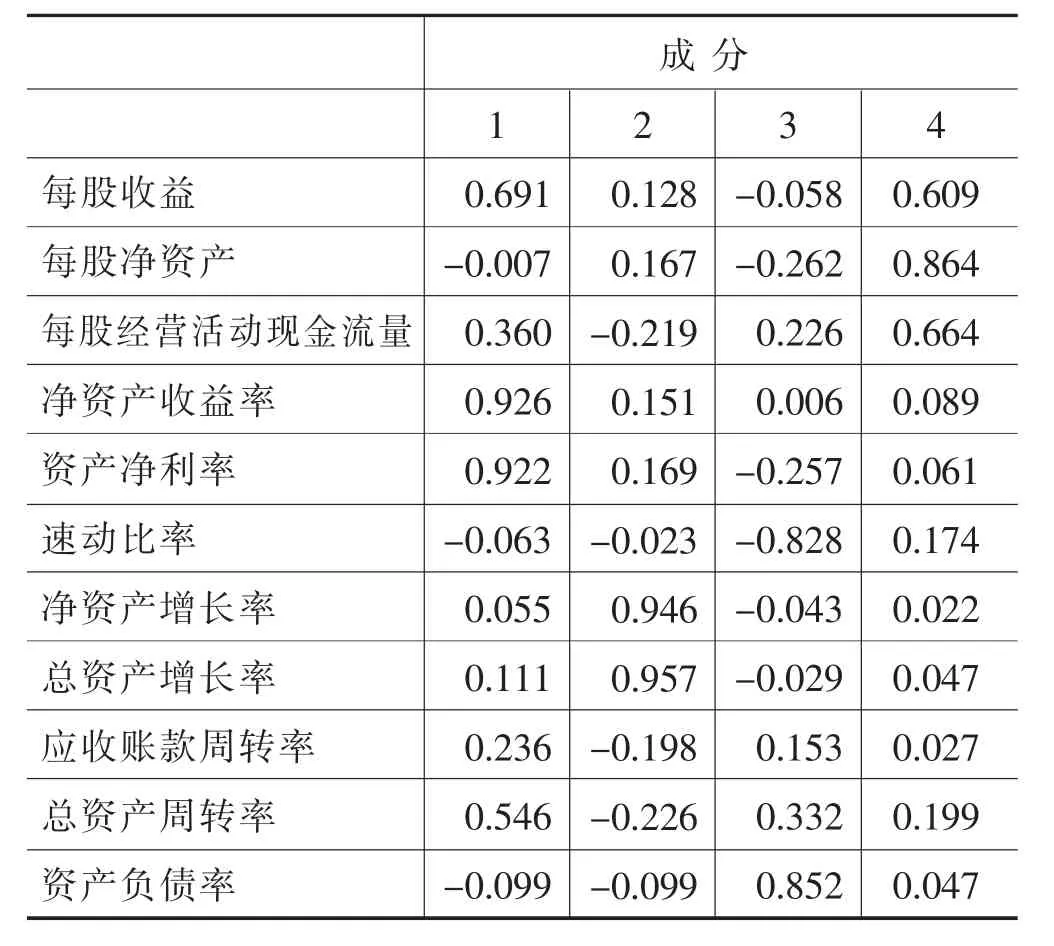

(三)旋转后的因子载荷矩阵

通过最大方差法将因子载荷矩阵进行正交旋转得到旋转后的因子载荷矩阵(见表4)。因子载荷指的是变量与公共因子的相关系数,因子载荷的取值范围为-1至1。载荷值的绝对值越大,即趋近于1或-1,表明因子对变量的影响越大;越接近于0,表明因子对变量的影响越小。

由表4可以看出,第一个公因子在每股收益、净资产收益率和资产净利率上载荷较大,说明第一个公因子代表的是并购方的盈利能力,结合表3可知,该因子对综合绩效得分的方差贡献率最高,为24.505%;第二个因子在净资产增长率和总资产增长率上有较大载荷,说明该因子对以上两个指标的解释能力较强,其代表的主要是并购方的成长能力,该因子对综合绩效的方差贡献率为18.691%;速动比率和资产负债率在第三个因子上有较大载荷,它们代表的是并购方的偿债能力,该因子对综合绩效的方差贡献率为15.785%;在第四个因子上有较大载荷的指标是每股净资产和每股经营活动现金流量,其反映的是并购方的扩张能力,该因子对综合绩效的方差贡献率为14.951%。

表4 旋转后的因子载荷矩阵

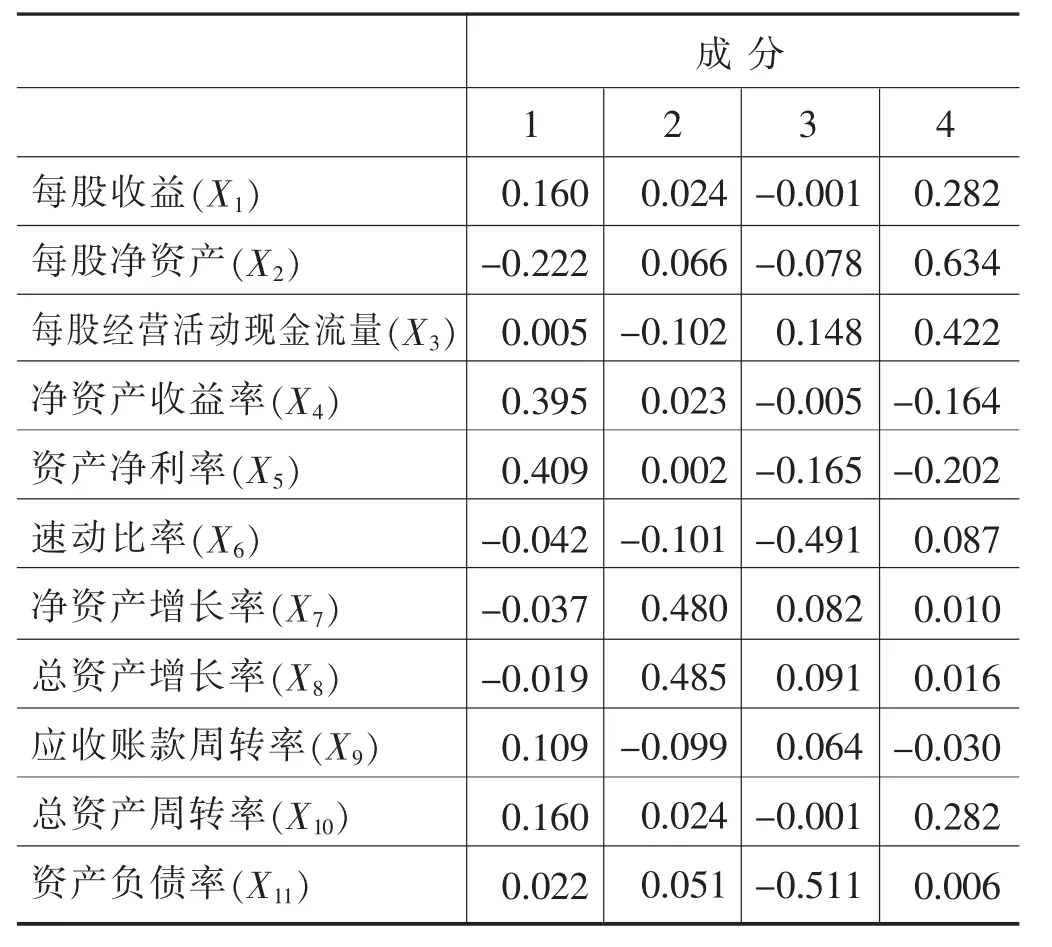

(四)因子得分和综合绩效得分

表5显示了并购前一年样本公司的成分得分系数矩阵,由此可以计算并购前一年各个因子的得分情况。

表5 成分得分系数矩阵

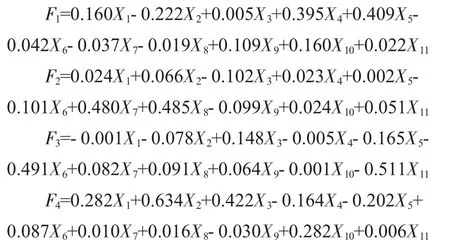

根据成分得分系数矩阵可以得到各个因子得分的线性方程组如下:

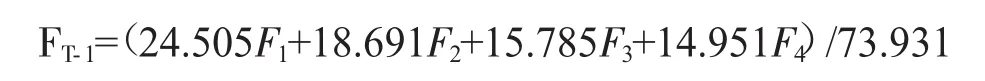

将样本公司标准化后的财务数据代入上述公式,可以计算出并购前一年各个样本公司4个公因子分别的得分。结合总方差解释表中的方差贡献率,可以得到并购前一年样本公司综合绩效得分的计算公式:

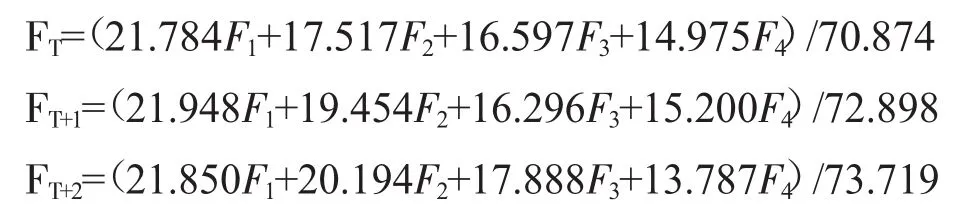

同理,可以得到并购当年、并购后第一年和并购后第二年综合绩效得分的计算公式:

四、实证结果分析

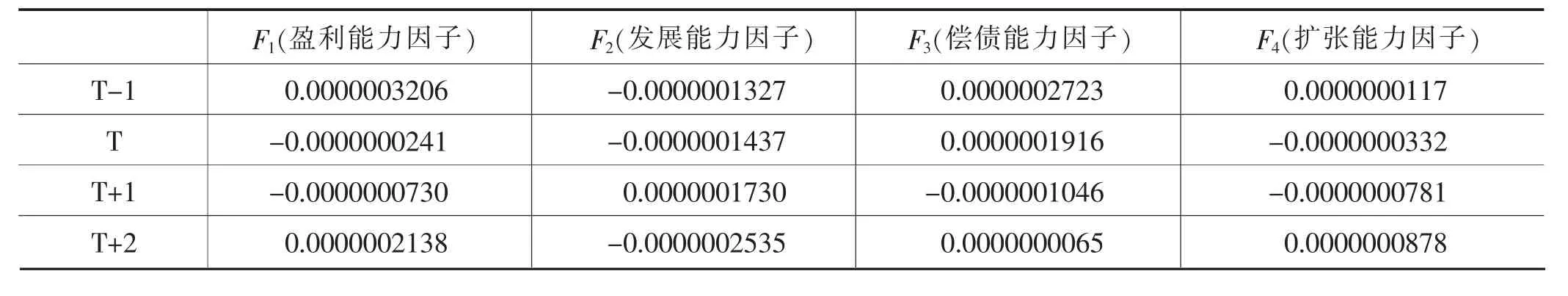

各期的4个公因子平均得分情况如表6所示:

表6 各期公因子平均得分表

由表6可以看出,盈利能力因子在并购后显著下降,在并购后第一年达到最低点,并购后第二年显著上升,相比并购后第一年增长了3.93倍,说明从短期来看民营企业海外并购后盈利能力下降,但在并购后第二年盈利能力有了大幅改善,盈利前景更加广阔。

发展能力因子的变化趋势有明显的波动,说明海外并购给民营企业的发展造成了很大冲击,且在短期内无法恢复。

偿债能力因子在并购后持续下降,直到并购后第二年才有所提升,但仍远低于并购前一年的偿债能力因子得分,说明民营企业进行海外并购时需支付大额资金,在一定程度上增加了公司的财务风险,虽然这种情况在并购后第二年有所缓解,但是仍旧没有恢复到并购前一年的偿债能力水平。

扩张能力因子的变化趋势与盈利能力因子相似,不同的是其在并购后第二年扩张能力显著上升,甚至远远超过并购前一年的水平,公司发展潜力和股票投资价值有显著提升。

通过因子分析法对227个样本公司并购前后的综合绩效得分进行计算后,对并购前后的综合绩效得分进行描述性统计(见表7)。

表7 描述性统计

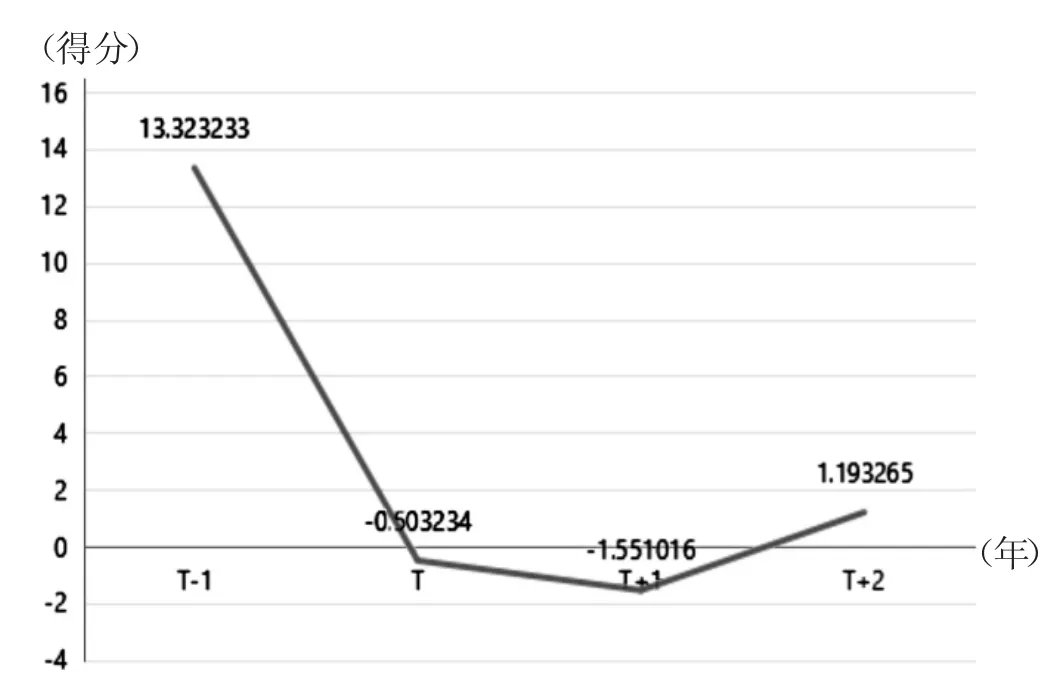

根据上表,画出样本公司并购前后综合绩效得分均值的变化趋势图(见图2)。由于使用因子分析法计算综合得分使用的是标准化后的数据,综合得分的数据较小,所以图2以10-8为计量单位。

图2 综合得分均值变化趋势图

由图2可以看出,样本公司并购前后的综合绩效得分总体呈现先下降后上升的状态。并购前一年的平均综合绩效得分最高;并购当年综合绩效得分均值急剧下降,由正转负,下降最为明显;并购后第一年仍在下降,但是速度缓慢,直到并购后第二年综合绩效得分才有所上升,但仍低于并购前一年的综合绩效得分。

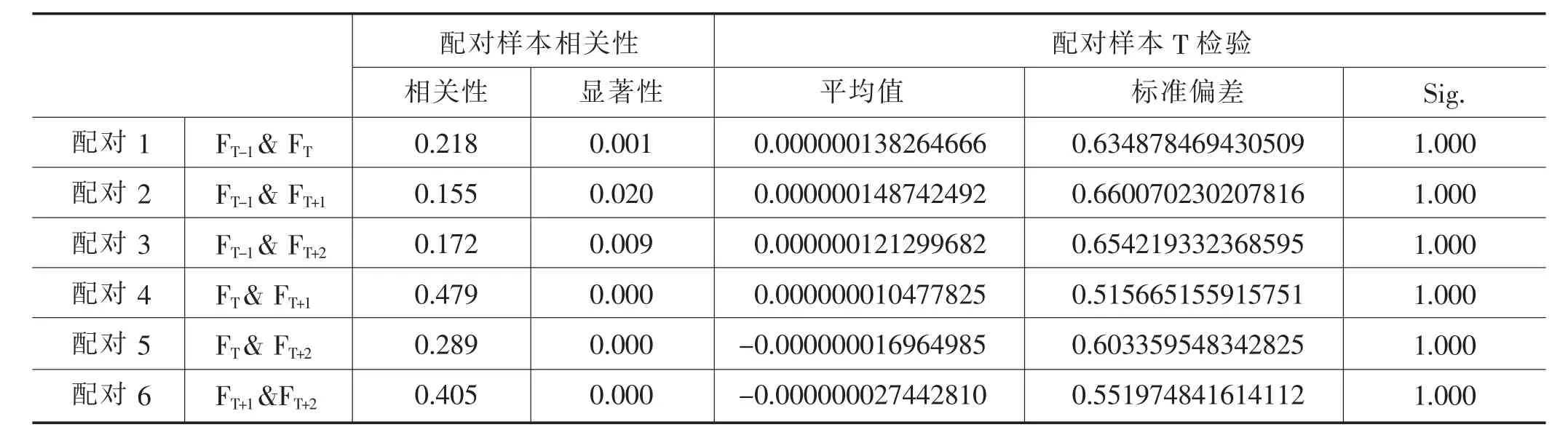

由于均值容易受到一组数据中极端值的影响,代表性较差,简单比较并购前后综合绩效得分均值的变化并不能对民营上市公司并购前后的绩效变化作定性分析,所以本文引入配对样本T检验统计方法。配对样本T检验对于分析同一对象前后测量值之间的差异很有用,可以通过配对样本T检验分析民营企业海外并购前后的综合绩效是否有统计学上的显著差异。检验结果见表8。

配对样本相关性得出了并购前一年、并购当年、并购后第一年和并购后第二年4期6个组合各自的相关系数。虽然各组的相关系数均小于0.5,但是Sig.均小于显著性水平0.05,均具有显著的低相关关系。通过配对样本T检验结果可以发现,6组数据的Sig.值均大于显著性水平0.05,所以可以得出结论:民营企业海外并购并没有给并购方带来显著的绩效变化,没有实质上提高公司的财务绩效。

表8 配对样本T检验

五、结语

本文采用因子分析法,构建综合绩效评价模型,对2013—2017年间进行海外并购的民营企业并购绩效进行了研究,结果表明:民营企业海外并购,会使其盈利能力、偿债能力和扩张能力在短期内持续下降,在并购后第一年降到最低,但是在并购后第二年又开始显著回升,其中扩张能力甚至远超并购前一年水平,从长远来看有积极影响;而发展能力不断波动变化,无明显变化趋势;从综合绩效评价来看,民营企业海外并购没有给并购方带来显著的绩效变化。