中国跨境ETF的价格偏离:情绪驱动还是信息驱动?

薛英杰 汪勇 尹玉刚

摘要:跨境ETF与其标的资产的交易市场存在时区差异,在跨境ETF交易期间价格经常会偏离净值,其究竟是情绪驱动还是信息驱动?本文以2011—2018年中国市场上交易的跨境ETF为样本,利用投资者对市场或行业信息过度反应效应,构建动态调整策略和购买持有策略获得策略超额收益,分离了过度反应对跨境ETF价格偏离的影响。研究结果显示,中国市场的投资者往往受市场或行业情绪影响对信息过度反应,使得跨境ETF价格偏离内在价值,投资者情绪对跨境ETF价格偏离的影响具有行业特征,并表现出不对称性,投资者面临负向情绪时可能更容易过度反应。进一步比较美国、新加坡、中国香港地区三个发达市场的跨境ETF,中国市场的投资者在跨境ETF交易中更容易受情绪影响,使得跨境ETF价格偏离程度更大。

关键词:跨境ETF;投资者情绪;资产价格;过度反应;超额收益;价格偏离

文献标识码:A

文章编号:100228482019(06)001015

开放科学(资源服务)标识码(OSID):

一、问题的提出

ETF作为备受投资者青睐的金融产品之一,在全球金融市场中的规模越来越大,从2001年0.1万亿美元增长到2018年的4.8万亿美元 ①。2004年我国推出第一只ETF产品,即上证50ETF,开启了ETF交易的历史纪元,到2018年12月,沪深两市共有193只ETF,资产规模高达5573.14亿元 ②,追踪标的涵盖全市场股票指数、行业股票指数、债券指数、商品指数、境外股票指数等,其中境外股票指数ETF被称为跨境ETF ③,与中国境内指数ETF不同,跨境ETF在中国市场交易,其基础资产却在其他国家或地区市场交易。目前,中国市场上跨境ETF的基础资产都是以美国主要综合股指和行业股指为主,包括标普500、纳指ETF、标普生物、标普科技、华宝油气、美国消费、标普医药、广发石油,总规模为42.23亿元。

国内市场引入跨境ETF,利于国内投资者分散市场风险,降低交易成本,但跨境ETF与其基础资产所在交易市场的时区差异,使得跨境ETF的套利机制缺失,当境外市场开盘时,国内市场可能已经收盘,其市场交易信息不能及时融入到国内跨境ETF价格中;反之,国内市场开盘时,境外市场可能已经收盘,国内跨境ETF的价格除了反映陈旧的境外市场信息,又面临国内市场上的新信息或情绪等因素的影响。因此,交易市场的时区差异将跨境ETF与其基础资产在交易时间上分离,使得跨境ETF与其基础资产交易面临不同的信息集合,在中国市场开盘后,跨境ETF价格既要反映基础资产已经反应的信息,也要反映新的全球宏观信息,还要受交易市场情绪等非理性因素的影响,那么跨境ETF的价格偏离是情绪驱动还是信息驱动?

有效市场理论认为资产价格反映了所有市场相关信息,少数投资者非理性因素导致价格偏离也会因为套利者进入而消除,使得价格处于均衡状态,但不同市场存在时区差异,一方面,发现跨境ETF价格偏离的投资者不能清楚地区分价格偏离是全球性宏观信息的融入,还是噪声交易者受情绪影响导致的误定价;另一方面,即使投资者发现跨境ETF价格偏离是受情绪等非理性因素冲击,也会由于套利机制的缺失而不能实现ETF套利,使得跨境ETF的价格偏离在整个交易过程中持续存在。而且中国资本市场是以散户主导的市场,超过1.01亿人拥有股票交易账户,散户投资者持有市场上88%的流通股,如此高的散户持股比例使得中国市场更易受投资者情绪影响,购买跨境ETF的投资者在不能区分ETF价格偏离的因素时,心里偏差会加剧,容易对情绪或无关信息过度反应,使得跨境ETF价格进一步偏离净值,所以,跨境ETF价格偏离更可能是投资者情绪引起的误定价。

本文将跨境ETF价格偏离定义为跨境ETF收益与基础资产净值收益之差,以2011—2018年在中国市场上交易的美国股票指数ETF为样本,探讨了跨境ETF价格偏离基础资产净值的机制,发现中国跨境ETF投资者受中国市场或行业情绪影响对信息过度反应,使得ETF价格偏离其内在价值,利用过度反应后的价格反转效应构建动态调整策略,以购买持有跨境ETF策略为基准,将两种策略收益差作为策略超额收益,从跨境ETF收益中分离出由投资者过度反应引起的跨境ETF价格偏离,用中国上市的所有股票股吧正向帖子评论数和负向帖子评论数占比作为市场正负情绪的代理变量,通过回归分析验证投资者情绪与跨境ETF与策略超额收益的关系,建立投资者情绪与过度反应的直接联系,发现市场情绪与跨境ETF策略超额收益有显著正向关系,并且正负情绪对策略收益的解释存在非对称性,表明投资者更容易受负向情绪影响,对市场信息过度反应。本文进一步检验了美国、新加坡、中国香港地区三个股票市场的跨境ETF的价格偏离效应,比较了不同市场跨境ETF的月度平均策略超额收益,发现跨境ETF价格偏离现象普遍存在,各市场跨境ETF交易的投资者都存在对该市场信息不同程度的过度反应,但中国市场的跨境ETF策略收益远远高于美国、新加坡和中国香港地区市场,表明中国市场更容易受投资者情绪影响,其定价效率也低于美国、新加坡、中国香港地区等发达成熟的市场。

本文的主要贡献在于:第一,检验了套利机制缺失环境中投资者情绪在资产定价中的作用,分析了驱动跨境ETF价格偏离基础资产价值的原因,有助于理解投资者情绪对证券价格形成过程的影响,为中国市场提高跨境ETF定价效率提供了思路。第二,研究结果深化了套利限制对衍生品定价效率和价格波动影响的认识。第三,通过建立投资者情绪与策略超额收益的关系,将投资者情绪与过度反应直接联系起来,为投资者过度反应受情绪影响提供了依据,丰富了过度反应与投资者情绪相关的文献。第四,研究表明跨境ETF套利机制的缺失增加了投资者的投机机会。

二、文献回顾与评述

交易所交易基金(ETF)是在证券交易所上市交易,采用被动管理方式跟踪证券指数,根据一价定律,ETF的价格应该等于其跟踪指数的证券价格,ETF的套利机制应该使ETF的市场价格始终与其净值保持一致,但在实际交易过程中经常会出现价格偏离其跟踪资产的实际价值,表现出折价交易或溢价交易的现象 [1]。随着中国金融市场逐步开放和金融改革的不断深化,ETF产品种类日益丰富,境外证券市场指数ETF在中国开始发行交易,不同国家或地区资本市场交易时间差异使得跨境ETF套利机制失效。例如,中国市場上交易的美国股指ETF,与其标的资产在交易时间上无任何重合,在整个交易日内只有一个固定的净值信息参考,投资者对ETF交易需求的冲击必然导致其价格偏离净值。

现有研究发现ETF套利机制会受各种因素影响,使得ETF套利受到不同程度的限制,出现ETF价格偏离基础资产净值的现象。一方面,ETF套利定价机制因基础资产流动性不足而受到影响,导致交易成本高昂或不可能进行交易 [2],基础资产的流动性越差,ETF的价格偏离可能越大、越明显;另一方面,套利者在某些环境中并不一定能够完成套利活动 [3],套利风险过大或交易摩擦导致套利者无法完成套利,使得证券价格偏离内在价值的现象持续存在。虽然ETF的折溢价经常超过每日买入价差,看起来存在明显的套利机会,但套利机会很难利用,除非投资者有先见之明,套利者的存在产生了一个悖论,如果套利者成功的纠正了误定价,数据中将难以发现套利机会存在的证据;相反,如果存在明显的套利机会,套利机会可能由于套利限制而不可用 [4]。世界各国或地区证券市场的交易时间参差不齐,不同市场交易期间面临的信息集合存在差异,跨国家和监管的套利难以使得不同市场上相似投资品的价格保持一致 [5],相比一般ETF,跨境ETF套利机制受限更加严重,价格偏离内在价值的现象更普遍、更频繁、更持久 [67],Pontiff [8]研究表明,套利限制能够解释ETF折溢价的四分之一,ETF折溢价可能更多受其他因素影响。

有效市场理论认为投资者是足够理性的,资产价格完全反映了所有可利用的市场信息 [9],即使市场上存在非理性的噪声交易者,其交易行为导致资产价格偏离也会在理性的套利者进入后消失,噪声交易者的存在对资产价格的影响并不重要 [10]。但Rusell等 [11]提出理性经济人存在并不足以保证经济中的理性均衡行为,噪声交易者对不包含基本面信息的一致反应也可能成为影响资产价格均衡的系统性风险 [12]。许多实证研究也证实了噪声交易对资产价格的影响,其中投资者情绪作为交易噪声被广泛讨论,发现投资者受情绪影响的非理性行为可能会长期持久存在 [1314],导致资产价格偏离内在价值。例如,Baker等 [15]研究发现,不管是全国市场还是地方市场,投资者情绪都是股票横截面收益的反向预测指标,全国市场的投资者情绪对其股票市场收益的反向预测在统计和经济意义上都显著。杨晓兰等 [1617]基于投资者本地偏好与收益波动的角度研究了投资者情绪,发现投资者本地偏好对股票价格的影响取决于投资者情绪,投资者对股票持积极情绪时,本地偏好正向影响股票价格,投资者情绪的变化显著地影响沪深两市收益,还显著地反向修正了沪深两市收益的波动。投资者情绪不仅影响股票收益与波动,还影响基金的净流量。杨墨竹 [18]研究发现,市场情绪会同时影响ETF总资金流量和市场收益,并且在控制市场情绪后,ETF总资金流量和市场收益的关系不再显著。伍燕然等 [19]证明了封闭式基金折溢价是反应市场情绪的指标,解释了封闭基金之谜。Hilliard [20]研究发现时区差异不是限制国际ETF套利最重要的因素,ETF收益主要由投资者情绪与交易费用比率决定。因此,本文认为跨境ETF价格偏离净值可能是投资者情绪等非基本面因素冲击的结果。

然而,跨境ETF交易市场开盘后,可能会出现新的全球性宏观信息,投资者获得这些信息后就会做出交易跨境ETF的决策,此时跨境ETF便会对新信息提前反应,等到基础资产开盘后跨境ETF反应的信息才会融入基础资产的净值。在完美无摩擦的市场中,信息会立即反应在资产价格中 [21],证券价格变化是投资者对其私有信息反应的表现。大量实证结果也证实了信息对资产价格有显著影响,比如,行业信息缓慢扩散导致股票收益出现领先滞后关系 [22];上市公司在选择盈余信息披露时机时,倾向于在周六公布坏消息以减少投资者的关注程度 [23];分析师发布的盈余预测修正和投资评级修正最具信息含量,能够显著预测公司未来的盈利能力 [24]。

综上所述,信息和投资者情绪都会导致跨境ETF价格偏离内在价值,跨境ETF价格偏离是信息驱动还是情绪驱动,本文分别通过信息机制与过度反应两种途径来验证。首先,中国市场的跨境ETF投资者是中国市场的投资者,其交易ETF的基础资产在美国市场交易,投资者会同时关注两个市场信息,影响跨境ETF价格的信息来源可能有三个方面,分别为中国市场信息

中国市场信息是指在中国市场开盘交易期间发布,能够影响中国资本市场和美国资本市场的全球性宏观信息。、美国市场信息和跨境ETF特质信息,三种信息都会影响跨境ETF价格偏离基础资产的净值。如果跨境ETF价格偏离是信息驱动,由于其基础资产开盘晚于跨境ETF,那么跨境ETF价格将对其基础资产净值有预测作用。在美国市场开盘后,假设无其他信息进入,跨境ETF净值将调整至ETF价格附近,在中国市场下一次开盘后,ETF价格将仍会保持在净值附近,不会出现明显的反转效应。其次,跨境ETF价格的偏离也可能是受投资者情绪影响对新信息的过度反应,或是噪声交易者对无关信息的反应。例如,Delcoure等 [25]分析了20个跨境ETF,发现在控制交易成本和时区差异后,跨境ETF交易存在显著的溢价,并且在一两天内ETF溢价通常会被修正。国际ETF份额对美国的市场回报很敏感 [26],可能是对无关信息的影响,而且投资者依赖情绪的意愿也可能由于其对自身主观判断能力的过度自信而助长 [27],对自己掌握的私有信息过度自信而影响决策行为,在套利机制受限的环境中投资者对市场信息更可能做出过度反应。如果跨境ETF价格偏离是非理性因素的结果,ETF价格对其基础资产的净值将无预测作用,在美国市场开盘后,无新信息进入时,跨境ETF净值将不做调整,在中国市场下一次开盘后,ETF价格将会调整至净值附近,表现出过度反应的现象。

套利机制和套利者的存在提高了相对定价效率,也导致了更加系统化的误定价 [3,28]。跨境ETF交易市场与其标的市场存在时区差异,及时套利不能完成,导致套利机制缺失,影响相对定价效率。但是,跨境ETF套利机制缺失与同步交易ETF套利限制的影響不同,时区差异导致的套利限制阻碍了ETF与其基础资产之间的交易噪声的传递,在降低市场定价效率的同时,也降低了跨境ETF与其基础资产受噪声交易影响程度。

三、研究设计与主要结果分析

(一)数据来源与描述性统计

本文研究选取在中国上市交易的美国股票指数基金,主要包括:标普500、纳指ETF、标普科技、标普生物、标普医药、美国消费、华宝油气和广发石油8只跨境ETF。研究中涉及的数据主要包括ETF交易数据和净值、标普500指数收益、ETF发行信息以及投资者情绪相关指标,其中交易数据来自于CSMAR数据库,主要指标为ETF日度交易开盘价和收盘价,净值数据来自于RESSET数据库,标普500指数数据来自雅虎财经网,ETF发行相关数据来自雪球网,投资者情绪相关指标来自CNRDS数据库,境外跨境ETF交易数据与净值来自于Bloomberg数据库。

研究涉及ETF相关信息如表1所示,2011年标普石油天然气股票指数ETF(华宝油气)在中国被发起,作为中国市场引进最早的美国股票市场ETF,规模达21.85亿元,2013年标普500与纳斯达克指数ETF相继被发起,规模分别为7.24亿元和6.26亿元。2016年标普生物科技指数、标普信息科技指数以及美国品质消费股票指数等主要行业指数ETF被引进中国,2017年又发起道琼斯石油指数ETF,越来越多的跨境ETF在中国市场交易,丰富了中国资本市场交易产品的种类,为投资者提供了更多投资选择,使得我国资本市场越来越完善,但是除过美国两大主要股指基金和能源指数基金外,其余行业基金规模相对较小,流动性较差。

由于跨境ETF规模越小,其交易量相对较低,流动性不足,样本不仅不具有代表性还会影响研究结果,为了保证实证结果的稳健性,剔除基金规模小于1亿元的基金。

(二)研究变量度量与跨境ETF价格偏离机制描述

1.研究相关变量度量

本文的核心在于验证跨境ETF价格偏离的驱动因素,涉及变量主要包括跨境ETF价格偏离程度(NFR)、跨境ETF收益(ER)、跨境ETF净值收益(NR)、中国市场信息(SSR)、美国市场信息(SPR)、跨境ETF特质信息(Pre)和投资者情绪指数。由于中国上证指数和美国标普500指数分别包括了中国和美国市场交易期间的所有信息,跨境ETF开盘价格包含了ETF基础资产拥有的特质信息和基础资产已经反应的历史信息,因此,分别采用上证指数收益、标普500指数收益以及ETF开盘折溢价分别代理中国市场信息、美国市场信息和跨境ETF特质信息。以上数据中,投资者情绪数据为月度频率,其余数据均为日度频率。

为了方便描述各变量的具体度量,文中给出了中国跨境ETF与其基础资产的交易时间图(见图1),用P和N表示ETF价格与其基础资产净值,用O和C表示开盘和收盘,则跨境ETF在交易日t的开盘价和收盘价分别为PO,t、PC,t,净值的开盘价和收盘价分别为NO,t、NC,t,各变量的具体计算公式如下:

跨境ETF收益:ERt=ln(PC,t)-ln(PC,t-1)(1)

跨境ETF净值收益:NRt=ln(NC,t)-ln(NC,t-1)(2)

跨境ETF价格偏离程度:NFRt=ERt-NRt(3)

用SSPC,t、SPPC,t分别表示交易日t上证指数收盘价与标普500指数收盘价,则中国市场信息、美国市场信息与跨境ETF特质信息分别计算如下:

SSRt=ln(SSPC,t)-ln(SSPC,t-1)(4)

SPRt=ln(SPPC,t)-ln(SPPC,t-1)(5)

Pret=PO,t-NC,t(6)

2.跨境ETF价格偏离内在价值的机制

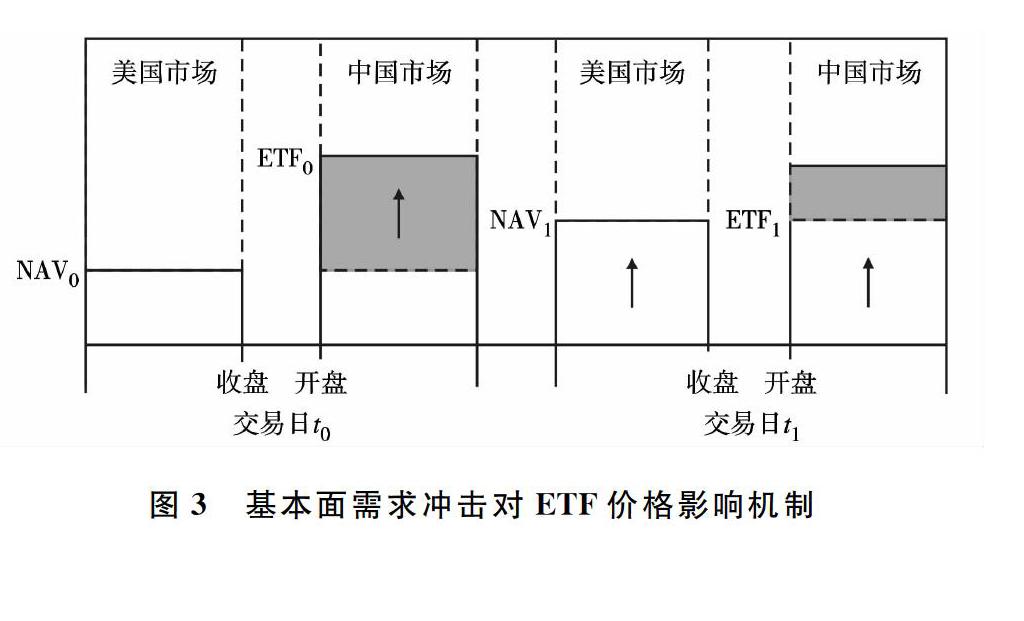

研究国内跨境ETF价格偏离内在价值的机制有利于理解跨境ETF的定价机制和效率。Ma等 [29]提出在非同步交易中,ETF价格偏离内在价值的作用机制存在两种途径,一方面,市场因素变化会导致ETF基本面发生改变,从而使得价格偏离内在价值;另一方面,流动性冲击、市场情绪等非理性因素也会导致ETF价格偏离内在价值。对于中国市场上交易的跨境ETF来说,套利限制导致投资者在跨境ETF交易期间无法通过申购或赎回来消除跨境ETF价格偏离,中国市场上交易的美国股票ETF价格偏離在整个交易时期内持续存在。如图2所示,在交易日t0,美国交易市场收盘后,在中国市场上交易的美国股票ETF的净值为NAV0,中国市场开盘后,ETF受非基本面需求冲击,价格偏离净值NAV0至ETF0,下个交易日(t1)美国市场开盘,由于基本面并未发生变化,中国市场再次开盘后,跨境ETF净值NAV1仍然保持NAV0附近,ETF价格回归到正常水平。

当中国市场在受到基本面需求冲击时(图3),ETF价格偏离净值NAV0至ETF0,下个交易日(t1)美国市场开盘,基本面发生变化,中国市场上交易的美国股票ETF净值修正至NAV1,中国市场开盘后ETF价格被修正在净值附近。

(三)实证结果与分析

1.跨境ETF价格偏离是投资者理性反应还是误定价?

根据文献综述分析,本文认为跨境ETF价格既要反映其基础资产市场已经反映的信息,也要反映交易市场的新信息,以此控制基础资产信息(NR),检验影响跨境ETF价格的信息来源,建立以下回归模型:

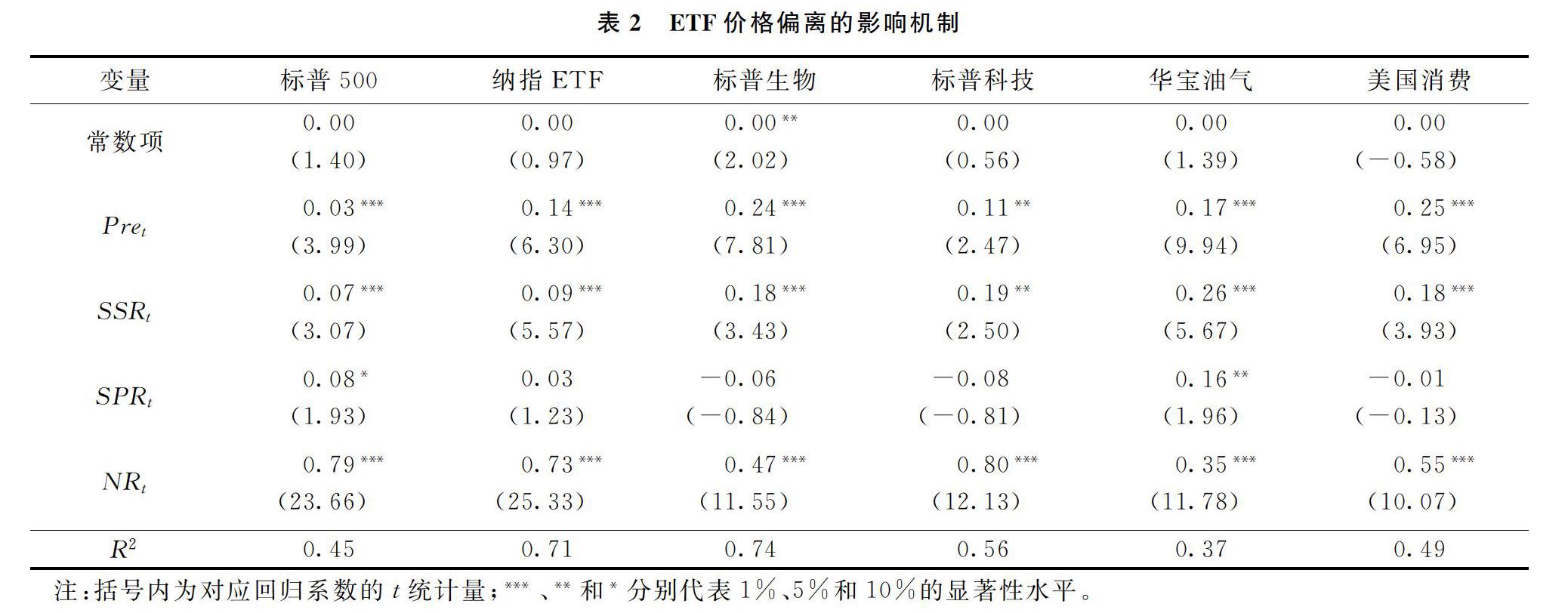

ERt=α+β1Pret+β2SSRt+β3SPRt+γNRt+εt(7)

ETF特质信息(Pre)和中国市场信息是与跨境ETF同步交易的信息,ETF开盘前,美国市场信息和跨境ETF基础资产信息都已经反应在跨境ETF基础资产市场中,跨境ETF开盘后会根据基础资产市场交易的信息调整价格。因此,本文预期所有信息对ETF价格变化影响均为正向关系,即回归模型的所有估计系数为正。如表2所示,跨境ETF特质信息(Pre)、中国市场信息(SSR)和基础资产信息(NR)对ETF收益的回归系数均显著为正,并且ETF基础资产信息对ETF价格变化的影响远远超过中国市场信息和跨境ETF特质信息的影响。在ETF对美国市场信息(SPR)的回归系数中,只有标普500和华宝油气ETF的回归系数显著为正,其他ETF对美国信息(SPR)的回归系数不显著,甚至为负,与预期相反,表明跨境ETF的价格变化在受基础资产信息的驱动的同时还受中国市场信息和跨境ETF特质信息影响。出乎意料的是在中国市场上交易的跨境ETF受中国交易市场信息的影响,而不受基础资产市场信息影响,这与常识不符,跨境ETF价格变化也许是非基本面需求冲击引起。Ben David等 [30]认为散户和机构投资者出于投机或对冲的目的偏好交易ETF,使得ETF非基本面需求冲击的暴露增加,如果套利机制存在,这些冲击可能从ETF市场传递到标的资产市场,但是跨境ETF套利机制缺失,美国市场信息对ETF价格变化影响不显著,恰好证明了基础资产市场的非基本面需求冲击并不能传递到跨境ETF交易市场。

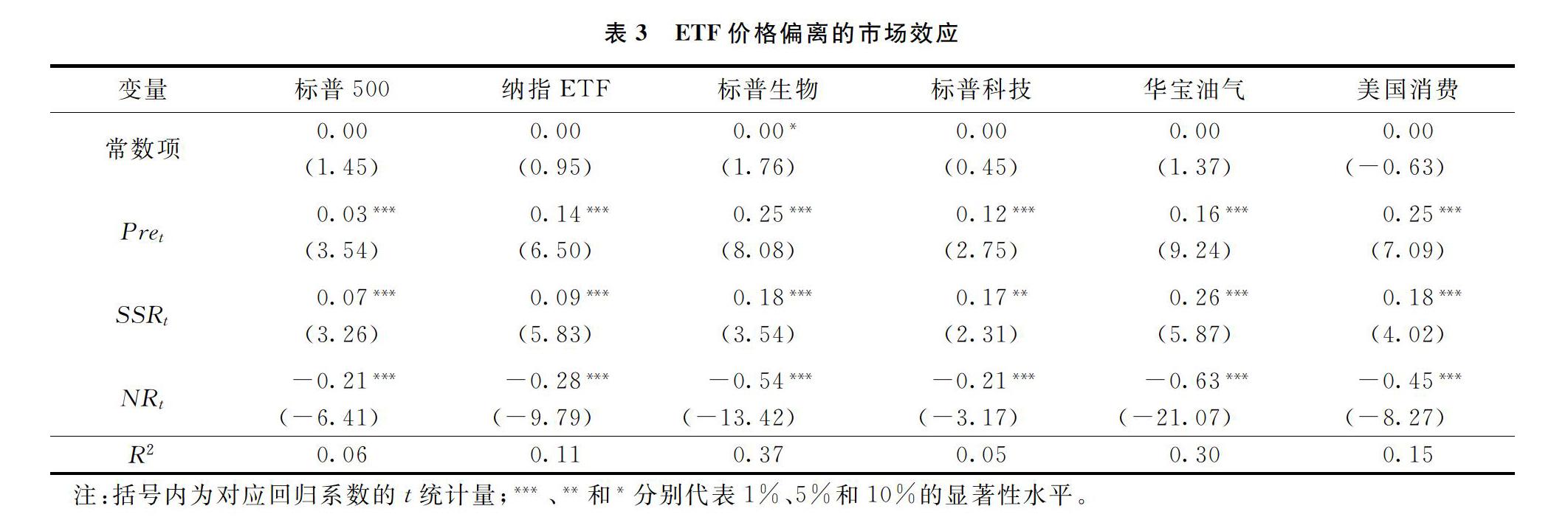

以上研究表明美国市场信息并不能影响跨境ETF的价格变化,因此,本文在研究跨境ETF价格偏离的影响因素时,只用考虑跨境ETF特质信息、中国市场信息和跨境ETF基础资产信息,建立回归模型如下:

NFRt=α+β1Pret+β2SSRt+β3NRt+εt(8)

表3的结果显示,跨境ETF价格偏离(NFR)对中国市场信息(SSR)和跨境ETF特质信息(Pre)的回归系数均显著为正,并且ETF开盘溢价(Pre)回归系数的t统计量均大于上证指数收益(SSR)回归系数的t统计量。而基础资产信息(NR)的回归系数均为负,表明中国市场上交易的美国股指ETF价格偏离主要受跨境ETF特质信息和中国市场信息影响,跨境ETF基础资产信息对跨境ETF的价格偏离有显著的修正作用,但中国市场信息并不能代表跨境ETF基础资产市场的信息,跨境ETF价格偏离其净值可能是投资者对中国市场信息的过度反应,这种信息的错误反应并不意味着与跨境ETF基础资产相关的新信息出现。

通过文献和跨境ETF价格偏离机制的分析,本文认为如果跨境ETF价格偏离是对跨境ETF基础资产相关信息的反应,投资者将不会对跨境ETF价格偏离进行修正,预期交易日t的中国市场信息(SSR)和跨境ETF特质信息(Pre)与交易日t+1的ETF收益(ER)应该呈正向关系;如果ETF价格偏离是受情绪或无关系信息影响所致的误定价,在跨境ETF基础资产价格信息更新后,会对ETF的价格偏离进行修正,预期交易日t的市场收益(SSR)和ETF开盘折溢价(Pre)与交易日t+1的ETF收益(ER)应该呈负向关系。为了验证跨境ETF价格偏离的驱动因素,建立回归模型如下:

ERt=α+β1Pret-1+β2SSRt-1+β3NRt+εt(9)

从表4可以看出,所有在中国市场上交易的美国股指ETF收益对滞后一期中国市场信息(SSR)和跨境ETF特质信息(Pre)回归的系数均为负值,且滞后期Pre的回归系数全部显著,除华宝油气和美国消费两只ETF对滞后一期中国市场信息不显著外,其余ETF对滞后一期中国市场信息的回归系数均显著为负。平均来说,ETF收益对其滞后一期跨境ETF特质信息回归系数的绝对值明显大于滞后一期中国信息的回归系数,t统计量的绝对值全部大于滞后一期中国市场信息回归系数t统计量的绝对值,表明投资者对ETF特质信息的过度反应大于对中国市场信息的过度反应,投资者过度反应具有行业特征,过度反应主要是对行业特质信息的过度反应,ETF价格偏离内在价值是市场误定价的表现。

与本文的研究结果类似,Levy等 [31]研究了在美国上市交易的外国ETF的价格形成过程,发现当国外市场收盘时,国外ETF对美国市场收益过度反应,在非同步交易期间,ETF价格变化由标普500指数主导,上证指数收益能够解释中国的跨境ETF价格的偏离,说明在中国市场上交易的美国股指ETF的价格偏离由中国市场信息主导,并且ETF投资者对中国市场信息存在过度反应。Bondt等 [32]提出证券价格变化是对基本面信息的反应,投资者获得新信息后会根据信息修正其信念,但此时往往会过度地看重最近的信息而忽略以前的基本数据,容易对基本面信息过度反应,在美国市场收盘后,中国跨境ETF无动态净值信息参考,投资者容易受国内市场情绪的影响对中国市场信息过度反应。

2.误定价与投资者获利策略

跨境ETF套利机制缺失为投资者从中获取收益提供了可以利用的机会。Palomino等 [33]研究发现投资者情绪引起投资者过度反应能够产生超额收益,本文认为中国市场交易的美国股票ETF與其标的资产的交易时间完全没有重叠,投资者对ETF的过度反应将在晚上美国市场交易后,中国市场第二天开盘时修正,可以通过投资者对过度反应的修正获得修正利差。由于投资者对资产价格的过度反应程度与市场环境和资产所处行业的热度密切相关,在构建获利策略时,必须考虑投资者对中国市场信息和跨境ETF特质信息的反应。利用投资者对市场信息(SSR)和和行业信息(Pre)的过度反应程度构造过度反应指标,具体如下:

OVRt=β1SSRt+β2Pret(10)

其中,OVRt为交易日t投资者对中国市场信息和跨境ETF所在行业信息

跨境ETF所在行业信息是指跨境ETF特质信息,由于中国交易的美国股票ETF基础资产多为美国行业指数,因此,跨境ETF特质信息等价于ETF所处行业信息,都通过ETF开盘折溢价(Pre)来代理的过度反应程度。

在中国市场每个交易日收盘前做出策略买卖决策,利用GARCH(1,1)模型对变量OVRt进行校准,通过GARCH(1,1)模型的波动方程,可以判断投资者过度反应程度偏离正常水平的大小,以帮助分析投资者过度反应程度显著高估或低估,具体模型设定如下:

OVRt=α0+α1·OVRt-1+εt(11)

εt=σt·zt(12)

σ 2t=α0+α1·ε 2t-1+β1σ 2t-1(13)

假设在ETF上市交易第一天投资1元人民币购买ETF构建投资组合,并且根据交易决策信号对投资组合进行调整,交易决策策略如下:

决策时点:A股市场每个交易日收盘前

决策规则:

情形1:如果ETF价格与过度反应指标OVRt同向变动并且εt>σtN -1(0.6),ETF价格被认为由于过度反应而高估,下一个交易日会回落,在ETF收盘时卖出1/2仓位的ETF,并在下一个交易日开盘买入等量的ETF。

情形2:如果ETF价格与过度反应指标OVRt同向变动并且εt<σtN -1(0.4),ETF价格被认为由于过度反应而低估,预期下一个交易日ETF会上涨,在收盘时买入1/2仓位的ETF,在下一个交易日开盘卖出等量的ETF。

情形3:如果情形1与情形2都没有发生,将不调整组合。

本文将以上策略设为动态调整策略,按照动态调整策略调整投资组合,在中国市场每个交易日收盘前,检查策略的交易条件是否满足,如果满足交易条件,立即执行交易策略,否则不采取任何行动。

为了评价交易策略的表现,以ETF本身的市场表现为基准,采用购买持有策略,与动态调整策略投资组合同时建立,如果动态调整策略有效,动态调整策略投资组合的表现将超过购买持有策略的投资组合。假设每次ETF交易费用为0.05%,每次调整组合都从策略收益中扣除ETF交易费用。本文将动态调整策略与购买持有策略组合收益之差定义为超额收益,按月统计两种策略在本月交易日内获得的超额收益,具体如下计算公式如下:

Rex=Rad-Rbh(14)

其中,Rad为动态调整策略组合的月度收益,Rbh为购买持有策略组合的月度收益。

表5呈现了月度策略超额收益的描述性统计,可以看出月度策略超额收益的均值和中位数均为正数,标普科技的月度超额收益最高,高达1.94%,标普500指数的超额收益为0.26%,在所有ETF中超额收益最低,其他ETF的月度超额收益均在0.5%以上,表明动态调整策略表现远远超越购买持有策略。除美国消费的偏态系数为负外,其他ETF的偏态系数均大于0,表明策略收益主要分布在均值右侧,即每次交易获利超过均值的概率大于收益小于均值的概率,并且动态调整策略平均每月交易频率在2~3次,较低的交易頻率大大减少了交易成本。

3.投资者情绪可以解释策略超额收益吗?

本文基于投资者过度反应修正建立动态调整策略,得到月度策略超额收益,从跨境ETF收益中分离了由误定价所致的部分。如果误定价是由投资者情绪引起,策略超额收益将与投资者情绪有显著的正向关系。由于本文设定的投资策略属于单项操作策略,并不能像无风险套利那样锁定价差,因此,获得的收益也承担了一定风险。为了检验本文设定的策略收益是否承担了系统性风险,首先用Fama French三因子来检验ETF月度策略超额收益,具体模型如下:

Rex,t=α+β·MKTt+γ·SMBt+δ·HMLt+εt(15)

其中,MKTt、SMBt、HMLt为月度Fama French市场、市值、价值因子。

如表6所示,所有ETF策略组合超额收益与Fama French三因子回归的截距项均显著为正,除标普500 ETF策略组合收益对市场因子与账面市值比因子的回归系数显著为正外,其余ETF收益对市场因子与账面市值比因子的回归系数或正或负,在统计上并不显著,表明策略超额收益并不是由系统性风险所致。

前文已经证实投资者对跨境ETF的市场信息和行业信息存在过度反应,并且策略收益不全来自系统性风险,那么投资者对中国市场信息过度反应所得的策略超额收益能否被投资者情绪解释?用所有上市公司股吧帖子评论数作为投资者情绪的度量指标,分别用正向帖子评论数占总帖子评论数的比例与负向帖子评论数站总帖子评论数的比例来代理投资者的正向情绪和负向情绪,建立回归模型如下:

Rex,t=α+θ1·Post+θ2·Negt+β·MKTt+γ·SMBt+δ·HMLt+εt(16)

其中,Post为月度正向帖子评论数占比,Negt为月度负向帖子评论数占比。

表7结果显示,标普500、纳指ETF和标普科技三只ETF的策略超额收益对市场正向情绪(Pos)和负向情绪(Neg)的回归系数为正,但标普科技对市场正向情绪(Pos)回归的系数不显著,表明市场情绪并不能很好的解释行业指数ETF的策略收益,市场情绪只对中国市场上交易的标普500ETF和纳指ETF的策略超额收益有较强的解释力。

不同的行业受市场情绪影响差异较大,Kaplanski等 [34]发现,在航空灾害期间,市场情绪对较不稳定的行业(如高新技术产业)产生更大的影响,而公用事业则是最不受影响的行业,与本文的研究结果一致,市场情绪对标普500、纳指ETF和标普科技有较大的影响,但标普生物、华宝油气和美国消费对市场情绪并不敏感。本文认为不同行业的股票市场表现也不尽相同,在市场情绪高涨时,也会存在一些行业表现不佳,股票市场行业表现分化使得投资者对该行业的反应也存在差异,因此,市场情绪并不能解释标普生物、华宝油气和美国消费的策略超额收益。为了进一步探究不同行业情绪对跨境ETF策略超额收益的影响,按照美国行业指数所对应行业统计中国该行业内所有上市公司股吧正负帖子数占比,构造对应行业投资者情绪指数,按照投资者对股票评论的情感态度,把情绪分为正向情绪和负向情绪,建立回归模型如下:

Rex,t=α+θ1·Post+θ2·Negt+εt(17)

其中,Post为ETF对应的行业月度正向帖子评论数占比,Negt为ETF对应的行业月度负向帖子评论数占比。

表8结果显示,超额收益与行业正向情绪(Pos)和负向情绪(Neg)的回归系数均为正,除美国消费外,其他ETF负向情绪的系数大于正向情绪的系数,且负向情绪的回归系数全部显著,表明投资者对市场情绪和行业情绪的过度反应是不对称的,策略超额收益主要由负向投资者情绪驱动。与本文的研究结论一致,卢米雪 [35]构造了行业投资者情绪指标,发现情绪对当期或预期收益影响有明显的行业特征,当期行业投资者情绪越是高涨,投资者越愿意进入市场。心理学研究也表明人类对坏消息的反应要比好消息强烈 [36],面对负向情绪投资的反应必然要比面对正向情绪的反应敏感。蒋玉梅等 [37]发现情绪乐观时的市场对于正的意外盈余具有更积极的反应,反之则是对负的意外盈余具有更消极的反应;情绪悲观时,市场对于正负意外盈余的反应是不对称的,负意外盈余对市场的冲击力度更大。这与投资者风险厌恶假说相吻合,在市场或行业情绪悲观时,投资者更加容易过度反应,更容易导致跨境ETF价格偏离内在价值。

四、稳健性检验

为了确保结论的稳健性,下文进一步检验跨境ETF价格偏离是否是由投资者情绪变化引起的误定价以及投资者情绪对策略超额收益影响的行业效应。

(一)跨境ETF误定价的检验

前文已经证实跨境ETF交易的投资者对中国市场信息和跨境ETF特有信息过度反应,跨境ETF价格偏离是误定价的表现,但ETF收益包含了当日盘中收益,可能会影响投资者修正的准确性,为了排除这个盘中收益的影响,本文用ETF隔夜收益检验投资者对中国市场信息和行业信息过度反应的结果,具体模型如下:

ERoc,t=α+β1Pret-1+β2SSRt-1+β3NRt+εt(18)

其中,ERoc,t=ln(PO,t)-ln(PC,t-1)为交易日t跨境ETF的隔夜收益。

表9结果显示,剔除盘中收益影响后,ETF隔夜收益对行业特质信息与中国市场信息滞后期的回归系数都为负,表明投资者确实存在过度反应的现象。刘力等 [38]对股票更名的事件进行分析,发现不具有任何经济意义,也不向市场传递任何新信息的公司股票名称变更“事件”可以像具有经济意义,包含新信息的“事件”那样引起股票价格的显著波动,而且这一波动呈现出过度反应特征。同样,投资者对中国信息的反应可能并不包含任何与ETF相关的信息,投资者过度反应很可能是由于市场情绪驱动。

(二)市场情绪对策略超额收益的影响

借鑒易志高等 [39]对投资者情绪指数的构建的方法,本文构建了市场情绪指数(MCI)。将Fama French的三个因子作为控制变量,市场情绪指数作为解释变量来研究市场情绪对策略组合收益的影响,建立回归模型如下:

Rex,t=α+θ·MCIt+β·MKTt+γ·SMBt+δ·HMLt+εt(19)

表10结果显示,只有标普500与纳指ETF的策略超额收益与市场情绪指数(MCI)的回归系数显著为正,标普生物的策略收益与市场情绪的回归系数显著为负,其余ETF的策略收益与市场情绪的回归系数并不显著,说明投资者情绪对跨境ETF价格偏离的影响具有行业特征,市场情绪并不能解释行业ETF的过度反应。

(三)境外市场跨境ETF价格偏离

中国跨境ETF价格偏离受情绪驱动是由中国特殊的市场环境决定还是跨境ETF中普遍存在的现象?本文选择了美国、新加坡、中国香港地区三个发展比较成熟的股票市场为研究对象,探究成熟市场中跨境ETF价格的偏离机制以及投资者情绪在跨境ETF价格偏离中的作用。

1.境外跨境ETF价格偏离与过度反应

我们在美国市场选择了基础资产在中国市场交易的ETF,在新加坡和中国香港地区市场选择了基础资产在美国市场交易的ETF,其对应的基础资产分别为德银沪深300指数、德银中证500指数、新华富时25指数、中国A股指数、纳斯达克指数和标普500指数。由于境外市场跨境ETF都是宽基指数基金

宽基指数基金是指覆盖面广的指数基金,像中国的沪深300指数基金,中证500指数基金,美国的标普500指数基金,都属于宽基指数基金。,不存在明显的行业特征,因此利用各市场指数收益

美国、新加坡、中国香港三个市场收益分别为标普500指数收益、新加坡海峡指数收益和恒生指数收益与跨境ETF开盘溢价根据式(10)构造投资者过度反应指标(OVR),以投资者过度反应指标为解释变量,跨境ETF收益(ER)为被解释变量,检验成熟市场投资者是否存在过度反应现象,具体模型如下:

ERt=α+β1OVRt-1+β2NRt+εt(20)

结果如表11所示,在美国、新加坡、中国香港地区三个发展成熟的股票市场中,投资者也对跨境ETF交易市场的信息存在过度反应,当跨境ETF市场上涨时,投资者会购买跨境ETF导致跨境ETF价格高估,在跨境ETF标的市场开盘交易后,投资者得到准确的ETF净值信息,在下一个交易日又会对自己的过度反应进行修正。

2.境外跨境ETF策略收益

与中国跨境ETF采用相同的策略,本文得到美国、新加坡、中国香港地区跨境ETF的月度动态调整策略收益(Rad)和购买持有策略收益(Rbh),根据式(10)计算得到月度策略超额收益(Rex)。比较中国、美国、新加坡和中国香港地区市场跨境ETF月度平均策略超额收益(图4),可以发现中国跨境ETF月度平均策略超额收益高达0.84%,分别是美国、中国香港地区、新加坡跨境ETF月度平均策略超额收益的2.7倍、3.2倍、4.6倍。本文认为中国市场的跨境ETF月度平均策略收益之所以远远高于美国、中国香港地区、新加坡,主要在于中国市场是以散户主导的市场,缺乏投资经验的散户容易受市场情绪影响对市场信息过度反应,导致跨境ETF价格偏离幅度大于美国、中国香港地区、新加坡等发达市场。

3.境外跨境ETF策略超额收益与投资者情绪

中国市场跨境ETF价格偏离是因为跨境ETF标的市场收盘后,投资者缺乏动态的净值信息参考,对市场信息的过度反应。然而,美国股票市场作为世界上最发达的金融市场,市场参与者主要以机构投资者为主,相比散户投资者为主的金融市场,美国市场的投资者相对比较成熟,投资经验丰富。因此,美国市场的跨境ETF价格偏离是否也受投资者情绪驱使?

为了研究这个问题,本文收集了美国个体投资者协会(AAII)构造的投资者情绪指数,该指数报告了未来6个月投资者对股票市场看牛、看熊和中立的投资者占比。以美国市场月度策略收益作为被解释变量,市场中看牛、看熊的投资者占比作为被解释变量,建立回归模型如下:

Rex,t=α+θ1·Bult+θ2·Beat+εt(21)

其中,Bult、Beat分别表示本月市场中看牛、看熊的投资者占比。

表12回归结果显示,美国市场策略超额收益(Rex)与投资者情绪成正向关系,市场中看牛、看熊投资者占比均对策略超额收益有显著影响。除德银沪深300指数ETF策略超额收益对市场看牛投资者占比(Bul)的回归系数大于看熊投资者占比(Bea)的回归系数外,其余美国跨境ETF策略超额收益对市场看牛投资者占比的回归系数均小于看熊投资者占比的回归系数,进一步说明了在熊市中投资者更容易受投资者情绪的影响而过度反应,同样支持了投资者风险厌恶的假说。

五、结论

本文以2011—2018年中国市场上交易的跨境ETF相关数据,研究了中国跨境ETF价格偏离内在价值的现象及其原因。文中重点分析了跨境ETF价格偏离内在价值的两种机制,提出跨境ETF价格偏离可能是受投资者情绪或信息影响的假设,验证了价格偏离是投资者过度反应的结果;利用投资者对市场或行业信息过度反应效应,构建动态调整策略和购买持有策略,获得了策略超额收益,分离了跨境ETF由于投资者对信息过度反应导致的误定价,检验了投资者情绪和策略超额收益的关系,建立了投资者情绪与ETF价格过度反应的直接联系。同时,选取了美国、新加坡和中国香港地区三个发展比较成熟的金融市场作为比较对象,探究了不同市场跨境ETF价格偏离机制的差异,论证了不同市场环境对跨境ETF定价效率的影响。

研究结果显示,投资者往往受市场或行业情绪影响对信息过度反应,跨境ETF净值信息更新后,投资者会立即修正其过度反应行为,ETF价格偏离内在价值主要受投资者情绪驱动,投资者情绪对跨境ETF价格偏离的影响具有行业特征,跨境EFT基础资产对应行业的投资者情绪对策略超额收益有显著影响,并且投资者对正负情绪的反应表现出不对称性,策略超额收益主要由负向情绪驱动,在情绪悲观时,投资者更容易过度反应,跨境ETF价格偏离内在价值可能是市场误定价的结果。

比较中国、美国、新加坡、中国香港地区三个市场交易的跨境ETF,本文发现无论是以散户主导的中国市场还是发展比较成熟的美国市场,跨境ETF都存在对市场信息过度反应的现象,但中国市场跨境ETF月度策略收益远远高于美国、中国香港地区和新加坡市场,表明中国市场上的投资者更容易受情绪影响对市场信息过度反应,使得跨境ETF价格偏离内在价值,而成熟的市场跨境ETF价格偏离受情绪影响相对较小,从侧面反映了中国市场定价效率要低于美国、新加坡、中国香港地区等发达市场。

参考文献:

[1] 李凤羽. 投资者情绪能够解释ETF的折溢价吗?——來自A股市场的经验证据[J]. 金融研究, 2014(2): 180192.

[2] Hilliard J. Premiums and discounts in ETFs: An analysis of the arbitrage mechanism in domestic and international funds[J]. Global Finance Journal, 2014, 25(2): 90107.

[3] Shleifer A, Vishny R W. The limits of arbitrage[J]. Journal of Finance, 1997, 52(1): 3555.

[4] Brown D C, Davies S, Ringgenberg M. ETF flows, non fundamental demand, and return predictability[J/OL]. http: ∥dx.doi.org/10.2139/ssrn.2872414, SSRN Working Paper, 2016.

[5] Hughen J C, Mathew P G. The efficiency of international information flow: evidence from the ETF and CEF prices[J]. International Review of Financial Analysis, 2009, 18: 4049.

[6] Engle R, Sarkar D. Premiums discounts and exchange traded funds[J]. Journal of Derivatives, 2006, 13: 2745.

[7] Ackert L F, Tian Y S. Arbitrage, liquidity, and the valuation of exchange traded funds[J]. Financial Markets Institutions & Instruments, 2010, 17(5): 331362.

[8] Pontiff J. Costly arbitrage: evidence from closed end funds[J]. Quarterly Journal of Economics, 2001, 111(4): 11351151.

[9] Fama E F. Efficient capital markets: II[J]. The Journal of Finance, 1991, 46(5): 15751617.

[10]Fama E F. The behavior of stock market prices[J]. Journal of Business, 1965, 38(1): 34105.

[11]Russell T, Thaler R. The relevance of 1uasi rationality in competitive markets[J]. American Economic Review, 1987, 77(3): 496498.

[12]Long J B D, Shleifer A. Noise trader risk in financial markets[J]. Journal of Political Economy, 1990, 98(4): 703738.

[13]Cliff M T, Brown G W. Investor sentiment and asset valuation[J]. Journal of Business, 2005, 78(2): 405440.

[14]Baker M, Wurgler J. Investor sentiment and the cross section of stock returns[J]. The Journal of Finance, 2006, 61(4): 16451680.

[15]Baker M, Wurgler J, Yuan Y. Global, local, and contagious investor sentiment[J]. Journal of Financial Economics, 2012, 104(2): 272287.

[16]楊晓兰, 沈翰彬, 祝宇. 本地偏好、投资者情绪与股票收益率: 来自网络论坛的经验证据[J]. 金融研究, 2016(12): 143158.

[17]王美今, 孙建军. 中国股市收益、收益波动与投资者情绪[J]. 经济研究, 2004(10): 7583.

[18]杨墨竹. ETF资金流、市场收益与投资者情绪——来自A股市场的经验证据[J]. 金融研究, 2013(4): 156169.

[19]伍燕然, 韩立岩. 不完全理性、投资者情绪与封闭式基金之谜[J]. 经济研究, 2007(3): 117129.

[20]Hilliard J. Premiums and discounts in ETFs: an analysis of the arbitrage mechanism in domestic and international funds[J]. Global Finance Journal, 2014, 25(2): 90107.

[21]Fama E F, Fisher L, Jensen M C. The adjustment of stock prices to new information[J]. International Economic Review, 1969, 10(1): 121.

[22]Hou Kewei. Industry information diffusion and the lead lag effect in stock returns[J]. Review of Financial Studies, 2007, 20(4): 11131138.

[23]谭伟强. 我国股市盈余公告的“周历效应”与“集中公告效应”研究[J]. 金融研究, 2008(2): 152167.

[24]张然, 汪荣飞, 王胜华. 分析师修正信息、基本面分析与未来股票收益[J]. 金融研究, 2017(7): 160178.

[25]Delcoure N, Zhong M. On the premiums of iShares[J]. Journal of Empirical Finance, 2007, 14(2): 168195.

[26]Pennathur A K, Delcoure N, Anderson D. Diversification benefits of iShares and closed end country funds[J]. Journal of Financial Research, 2002, 25(4): 541557.

[27]Ayton P, McClelland A G R. How real is overconfidence[J]. Journal of Behavioral Decision Making, 1997, 10(3): 279285.

[28]Hong H, Kubik J D, Fishman T. Do arbitrageurs amplify economic shocks?[J]. Journal of Financial Economics, 2012, 103(3): 454470.

[29]Ma J Z, Ho K C, Yang L, et al. Market sentiment and investor overreaction: Evidence from New York listed Asian country exchange traded funds[J]. Emerging Markets Finance and Trade, 2018, 54(11): 24552471.

[30]Ben David I, Franzoni F, Moussawi R. ETFs, arbitrage, and contagion[J]. Working Paper Series 201120, Ohio State University, Charles A. Dice Center for Research in Financial Economics, 2011.

[31]Levy A, Lieberman O. Overreaction of country ETFs to US market returns: Intraday vs. daily horizons and the role of synchronized trading[J]. Journal of Banking & Finance, 2013, 37(5): 14121421.

[32]De Bondt W F M, Thaler R. Does the stock market overreact[J]. The Journal of Finance, 1985, 40(3): 793805.

[33]Palomino F, Renneboog L, Zhang C. Information salience, investor sentiment, and stock returns: The case of British soccer betting[J]. Journal of Corporate Finance, 2009, 15(3): 368387.

[34]Kaplanski G, Levy H. Sentiment and stock prices: the case of aviation disasters[J]. Social Science Electronic Publishing, 2010, 95(2): 174201.

[35]盧米雪, 朱喜安. 行业投资者情绪的测量及其对收益的影响效应研究[J]. 统计与信息论坛, 2014(4): 5156.

[36]Soroka S N. Good news and bad news: Asymmetric responses to economic information[J]. The Journal of Politics, 2006, 68(2): 372385.

[37]蒋玉梅, 王明照. 投资者情绪、盈余公告与市场反应[J]. 管理科学, 2010(3): 7078.

[38]刘力, 田雅静. 没有信息, 也有反应: 中国A股市场股票名称变更事件的市场反应研究[J]. 世界经济, 2004(1): 4450.

[39]易志高, 茅宁. 中国股市投资者情绪测量研究: CICSI的构建[J]. 金融研究, 2009(11): 174184.

[本刊相关文献链接]

[1] 张璐, 万迪昉, 商晨, 万方. 分类账户制度能够抑制市场过度投机吗——来自中国股指期货市场的经验证据[J]. 当代经济科学, 2017(5): 4856.

[2] 张前程, 龚刚. 货币政策与企业风险承担: 投资者情绪的中介效应[J]. 当代经济科学, 2016(3): 2030.

[3] 王彬, 唐国强. 资本项目开放、汇率政策与资产价格[J]. 当代经济科学, 2016(1): 1326.

[4] 何德旭, 王轶强, 王洁. 上市公司信息披露“预警制度”的实证分析——兼论我国证券市场的有效性和过度反应[J]. 当代经济科学, 2002(3): 3036.

责任编辑、校对: 郑雅妮

What Drives Price Deviation of China Cross Border ETF: Sentiment or Information?

XUE Yingjie, WANG Yong, YIN Yugang

(School of Securities and Futures, Southwestern University of Finance and Economics, Chengdu 611130, China)

Abstract:There is a time zone difference between cross border ETF and the market for its underlying assets, and the price often deviates from its net value during cross border ETF trading. Is it sentiment or information? Taking the ETF cross border ETF traded in the Chinese market as our research samples during the period 2011 2018, this paper makes use of the overreaction effect of investors to market or industry information, constructs the dynamic rebalance strategy and the purchase hold strategy to obtain the excess return, separates the influence of sentiment on cross border ETF price deviation. The results show that investors often overreact to information under the influence of market or industry sentiment, which makes cross border ETF price deviate from intrinsic value, and investor sentiment affects cross border ETF price deviation with industry characteristics, and the influence of the sentiment on the strategy excess return is asymmetrical, and the negative sentiment has a greater impact on the strategy excess return than the positive sentiment, it shows that investors may be more likely to overreact when faced with negative sentiment. And cross border ETF price deviation from intrinsic value is driven by investor sentiment, which is the result of market mispricing Further compared with cross border ETF in the three developed markets of the United States, Singapore and Hong Kong, investors in the Chinese market are more likely to be affected by sentiment in cross border ETF transactions and make the cross border ETF price deviate more.

Keywords:Cross border ETF; Investor sentiment; Overreaction; Excess return; Price deviation; Industry characteristics