基于DEA模型的银行运行效益评价

张雨翔

(重庆邮电大学 重庆市 400065)

1 引言

评价模型是国内外学者研究的热点问题,被广泛应用于企业效益评估、投资计划配置、行业前景分析等领域。目前已有的传统评价模型如层次分析法、TOPSIS 法、模糊综合评价法等存在诸如人为主观性强、对样本数量或特征要求严苛、评价精度低等缺点,数据包络分析(Data Envelopment Analysis,DEA)作为运筹学、管理学与数理学科交叉下的新方法,可根据多项投入指标和产出指标进行相对有效性评价,具有客观性强、误差小、无需预估参数的优点,因此本文选用DEA 对12 家上市银行进行绩效评价,为投资管理、资产配置决策提供科学的信息与建议。

2 DEA模型的构建

2.1 C2R模型

1978年美国著名运筹学家A.charnes 和W.W.Cooper 在Farrell在生产率思想[1]基础上提出了基于多指标投入产出相对效率的数据包络分析法,并在上世纪80年代流行起来。我国自1988年由魏权龄[2]系统地介绍DEA 方法后,DEA 理论也逐渐发展并有所成就。

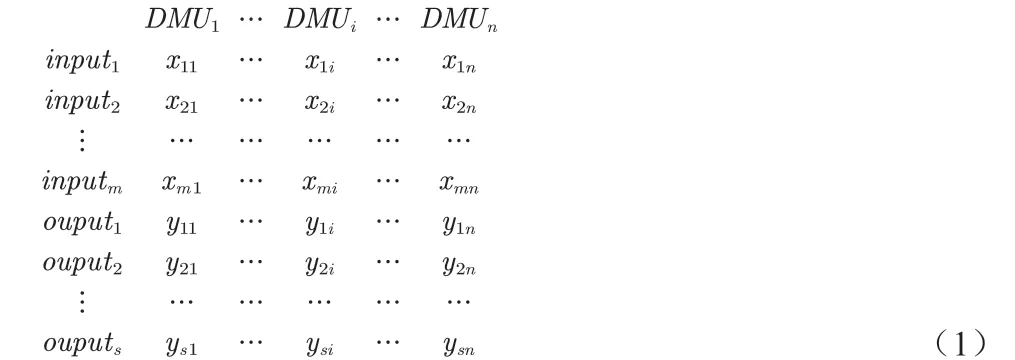

DEA 模型以决策单元(Decision Making Unit,DMU)为应用对象。设有n 个决策单元,每个DMUi有m 项输入指标x1i,x2i…,xni和s 项输出指标y1i,y2i…,yni,则n 个DMU 可构成矩阵:

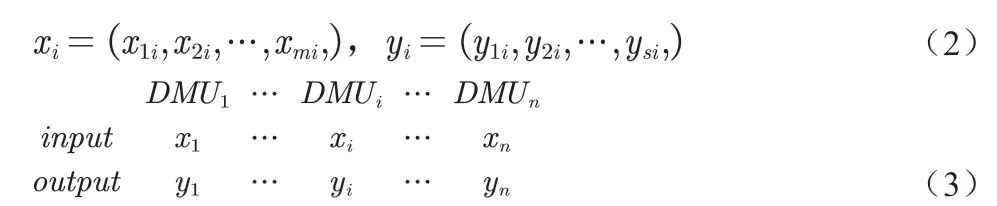

将每个DMU 的输入输出聚合为两个向量如式(2),则式(1)可化简为式(3)。

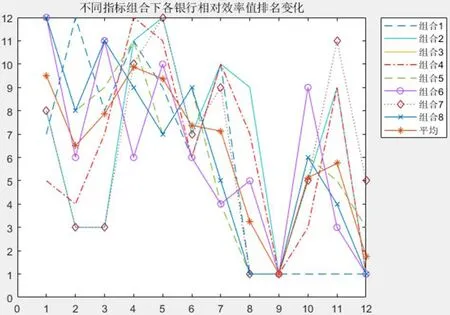

图1:不同指标组合下各银行相对效率值排名变化

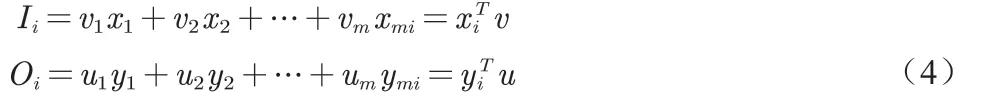

定义一维行向量X=[x1,x2…,xn]为指标输入矩阵,Y=[y1,y2…,yn]为指标输出矩阵,并对m 项输入和s 项输出赋予权重v=[v1,v2…,vm]T 和u=[u1,u2…,us]T。

可得DMUi的Ii总输入、总输入Oi为:

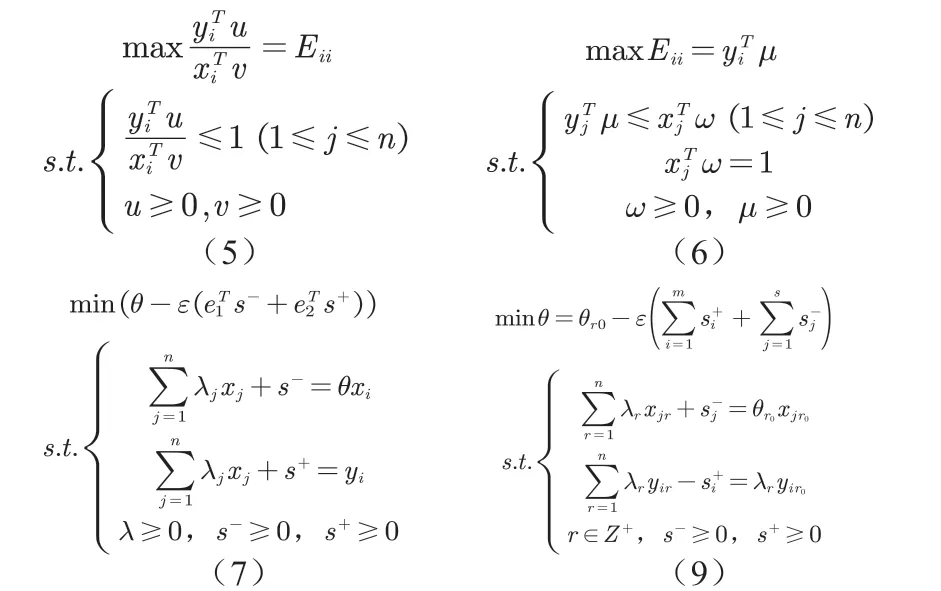

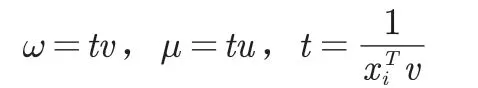

式(5)即为C2R 模型。由Charnes-Cooper 变换[3],令

将分式规划问题转化为线性规划问题,如(6)所示。

可以发现上述模型仍不利于求解,采用线性规划的对偶(dual)形式引入及非阿基米德无穷小ε,设模型最优解为λ*,s*-,s*+,θ*,其形式如模型(7)。

2.2 模型参数及结果分析

求解模型(7)得到λ*,s*-,s*+,θ*:

(1)若θ*<1 称DMUi为无效的,即DMUi可降低投入到θXi而使保持原产出不变;

(2)若θ*=1 且s*-≠0 或s*+≠0 时称DMUi为弱DEA 有效(C2R),即可通过将投入减少s*-而保持原产出不变或在原投入总和不变时使产出提高s*+。

(3)若θ*=1 且s*-=0,s*+=0 称DMUi为DEA 有效(C2R),即当前投入x 后产出y 达到了最优。此时可将其余无效DMUi投入产出调整为:

当DMUi非有效时,将DMUi在指标j 上的分量与对应指标的比值定义为投入冗余率表示该投入指标可节省的比例,同理定义产出不足率反映可提高的产出比例。

2.3 超效率DEA模型

在实证中发现,受样本指标的影响,存在多个DMU 相对效率值θ=1,对此Andersen 等[4]提出了超效率(super efficiency)DEA 模型,旨在区分前沿面上的有效DMU。其基本思想是将有效DMU 从参照集中提取出来计算其超效率得分[5],模型如(9)所示。

3 实例分析

3.1 指标的选取

表征银行投入及产出的指标众多,需要遵循科学性、全面性的原则进行选取,结合董雷[6]、杨秀猛[7]等人研究,选取《中国金融年鉴2019》12 家银行人员总数、机构总数、金融投资、负债、股东权益五项指标衡量银行投入,营业收入、新增贷款、新增存款、资产增速、不良率下降、资本充足率上升、利润增长率七项指标作为银行产出的测度。

投入产出指标过多会使相对效率值增加最终趋向于1,导致不同银行间相对效率值没有区分度。张俊容等[8]研究指出,为了使DEA 评价结果具有合理的区分度,应使DMU 数与输入输出指标数之积大小相适应,如n ≥2(m×s);孙岩[9]也指出,DEA 模型可以有效解决无法综合多投入产出指标的问题,但这一特点会使指标间交叉包含而存在线性相关性,导致效率值均为1。对此本文选用因子分析对指标进行降维,消除共线性并减少指标个数,最后使用超效率DEA 计算效率值。

3.2 指标的确定

对投入指标和产出指标进行KMO 和Bartlett 球性检验。结果KMO<0.5,球性检验显著性sig<0.05,因此指标数据适用于因子分析。

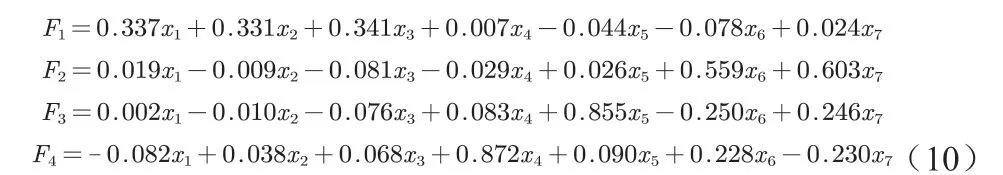

利用SPSS 软件对指标进行降维,发现投入指标仅提取一个主成分,说明投入指标无需进行降维;对产出指标提取4 个公因子后解释总方差达95.924%,能够很好地解释原始变量,由成分得分系数矩阵得到降维后的四个因子:

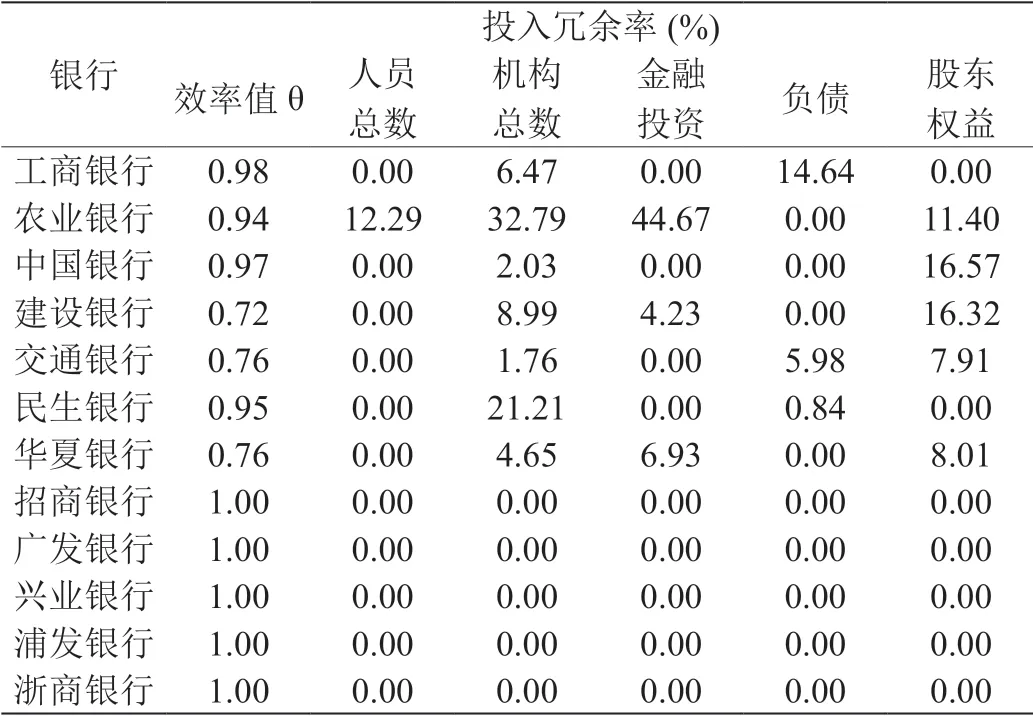

表1:投入冗余率

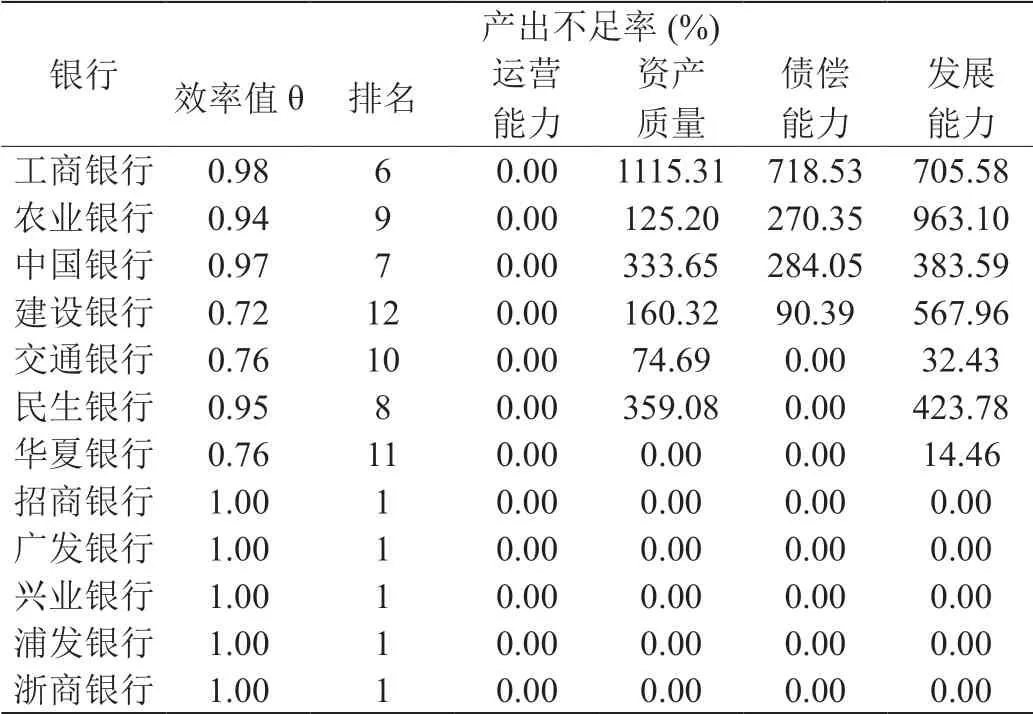

表2:产出不足率

F1在营业收入、新增贷款、新增存款上有较大载荷,解释为运营能力因子;

F2在不良资产率下降上有较大载荷,解释为资产质量因子;

F3在资本充足率上有较大载荷,解释为债偿能力因子;

F4在资产增速上有较大载荷,解释为发展能力因子。

超效率DEA 无法计算负指标,而降维后部分数据存在负值,将数据归一化到[0.1,1]使其全部转换为正数指标,计算公式为:

3.3 结果及评价

利用MATLAB 编程计算投入冗余率、产出不足率。如表1、表2所示。

分析知:招商、广发、兴业、浦发、浙商五家银行的综合效率最好,中行、工行与民生银行综合效率值位于中上,农业、交通、华夏、建设银行效率较差。

投入冗余方面,冗余集中在五大国有银行。农业银行人员、机构总数、金融投资冗余率均为最高,分别达12.29%、32.79%和44.67%。中国银行、建设银行和华夏银行的股东权益投入存在较大冗余。产出不足方面,工商银行、中国银行和民生银行在资产质量方面存在较大不足,其中工商银行不足率最高达1115.31%。债偿能力方面,四大银行的债偿能力均存在不足,在12 家银行中排名垫底。此外,五家国有银行的发展前景产出不足均高于商业银行。

从银行类型来看,国有银行资产雄厚,但效益总体位于中游,股份制商业银行的总体效益值及排名高于国有银行。

表3:指标组合

3.4 不同指标下的银行相对效率值计算与分析

3.4.1 不同指标组合相对效率值的计算

选择不同的投入产出指标对银行效率值是有影响的[10]。为了避免DEA 本身对不同指标敏感性导致的评价误差,选取不同的投入产出指标组合并计算效率。如表3所示。

计算各银行相对效率值排名及平均排名并画出折线图(图1)。

3.4.2 银行效益分析

图1 为12 家银行在8 种指标组合下及平均的相对效率值排名。可以看出:招商银行、广发银行、浙商银行的平均效率及排名位于前列,平均排名分别为3.25、1.00、1.75,多种指标组合下其相对效率均位于头部,总体效益较好。

按银行类型看,多数商业银行关于8 种评价指标组合的相对效率值都高于0.7,而五家国有银行的平均效益值仅为0.47,且商业银行指标DEA 有效数量均高于国有银行,说明商业银行的投入及产出效益领先于国有银行。

具体到五大国有银行,产出不足方面,工商银行的债偿能力最差,在多种指标组合下债偿能力产出不足均位居首位。发展能力方面,五家银行的产出不足率也处于较高水平,说明应适当调整经营策略,保证利润增长。资产质量方面,五家银行的产出不足率几乎均为0,说明自2016年国家启动不良资产证券化以来各银行充分应用市场化债转股等手段提高自身资产质量[11],效果明显。

4 结语

本文将DEA 无需预设权重参数的优点与因子分析降维结合,选取多项投入产出指标对我国12 家上市银行投入产出的相对效率进行评价,为银行改进资产配置策略、提高投资产出效率提供了思路。经研究得出以下结论:

(1)五家国有银行中工商银行综合效益最好,建设银行最差。在12 家银行中,大多数商业银行运行效率高于国有银行,且新兴商业银行处于优秀水平;

(2)由于国有银行资产规模大、业务体量大等因素,存在投资冗余较高、投资回报率低等问题,且农业银行金融投资冗余严重;

(3)各银行资产质量普遍较好,证明我国不良资产证券化取得了阶段性成果。

针对上述问题,提出以下建议:

(1)针对国有银行投入冗余从效率方面入手进行机构合并、投资计划可行性分析;

(2)建立风险预警机制,对收益较差的金融投资等投入进行风险预测,优化信贷结构、投资配置[12];

(3)鼓励效益较好的商业银行依托互联网等手段扩大业务规模、提高市场占有率。