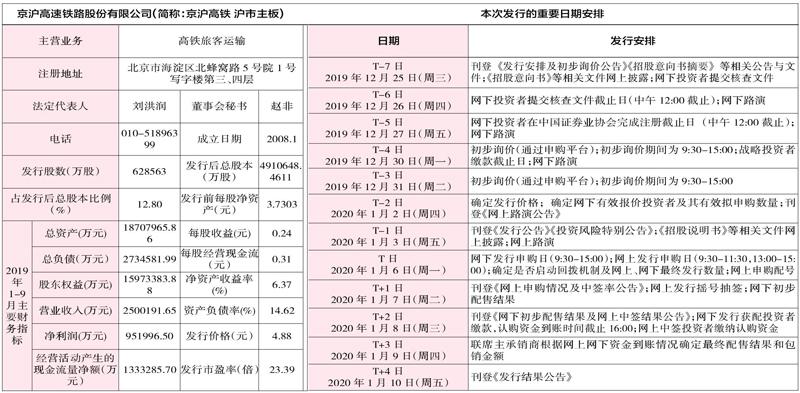

京沪高铁(601816)申购代码780816 申购日期2020.1.6

发行概览:公司本次公开发行股票不超过6285630000股,占发行后总股本的比例不超过12.80%,所募集的资金在扣除发行费用后拟全部用于收购京福安徽公司65.0759%股权,收购对价为500.00亿元,收购对价与募集资金的差额通过自筹资金解决。

基本面介绍:京沪高铁公司是京沪高速铁路及沿线车站的投资、建设、运营主体,通过委托运输管理模式,委托京沪高速铁路沿线的北京局集团、济南局集团和上海局集团对京沪高速铁路进行运输管理,并将牵引供电和电力设施运行维修委托中铁电气化局集团进行管理。

作为国家战略性重大交通工程和“八纵八横”高速铁路主通道的组成部分,京沪高速铁路的开通运营,对于完善我国综合交通运输体系,从根本上缓解京沪间旅客运输紧张局面,加快“京津冀”和“长三角”两大经济区及沿线人流、物流、信息流、资金流的流动,促进区域经济社会协调发展,改善沿线人民群众的出行条件,具有重要意义。

核心竞争力:京沪高速铁路纵贯北京、天津、上海三大直辖市和河北、山东、安徽、江苏四省,连接“京津冀”和“长三角”两大经济区,区域经济增长快,人口密度大,城市化程度高。其中上海、北京、天津三大直辖市均是我国经济最发达、人口最多的城市之一,具有良好的客源基础。

京沪高速铁路是“八纵八横”高速铁路主通道的组成部分,与京哈、太青、徐兰、沪汉蓉、沪昆等其他高速铁路相连接,沿線主要交通枢纽为我国东部地区的人流归集与疏散的交通要冲,可通过与之相连接的其他主通道以及城际铁路网延伸辐射到周边省份乃至全国,对形成快速畅通的铁路大通道、覆盖广泛的运输网络具有重要的作用,能够为旅客提供快捷、方便的高铁运输服务。

募投项目匹配性:京福安徽公司是安徽省最主要的高铁公司,线路与京沪通道、沿江通道、沪昆通道、陆桥通道、京港澳通道等相连。通过本次收购,京沪高铁公司和京福安徽公司管内线路加强了与京沪通道、沿江通道、沪昆通道、陆桥通道、京港澳通道等“八纵八横”主通道的连接,将有助于京沪高铁公司、京福安徽公司管内线路路网协同效应的进一步增强,在路网不断完善的背景下,为公司整体效益的进一步提高创造了有利条件。公司本次募集资金投资项目符合公司业务发展规划,有助于公司扩大网络覆盖,优化路网结构,发挥路网协同效应,增强骨干作用。

风险因素:政策风险、市场风险、业务经营风险、管理风险、财务风险、募投项目存在的风险、其他风险。