减税降费助推小微企业发展研究

■ 邢魁 黄姝迪(安徽财经大学财政与公共管理学院)

小微企业是发展的生力军、就业的主渠道、创新的重要源泉。为了促进小微企业良好发展,国家近年来出台多项税收优惠政策扶持小微企业的发展,解决小微企业生产经营成本高、融资难融资贵等问题。现有的文献主要研究减税降费过程中税收优惠政策的不足,缺乏减税降费政策的实施对小微企业的生产经营状况、税收负担情况以及营商环境改善等方面的实证研究,本文通过对安徽省部分小微企业的实地调研,探究减税降费政策对小微企业的影响究竟如何,为减税降费政策的深入落实与小微企业的良好发展提供相应的思路。

一、安徽省小微企业现状和减税降费成效

(一)安徽省小微企业发展现状

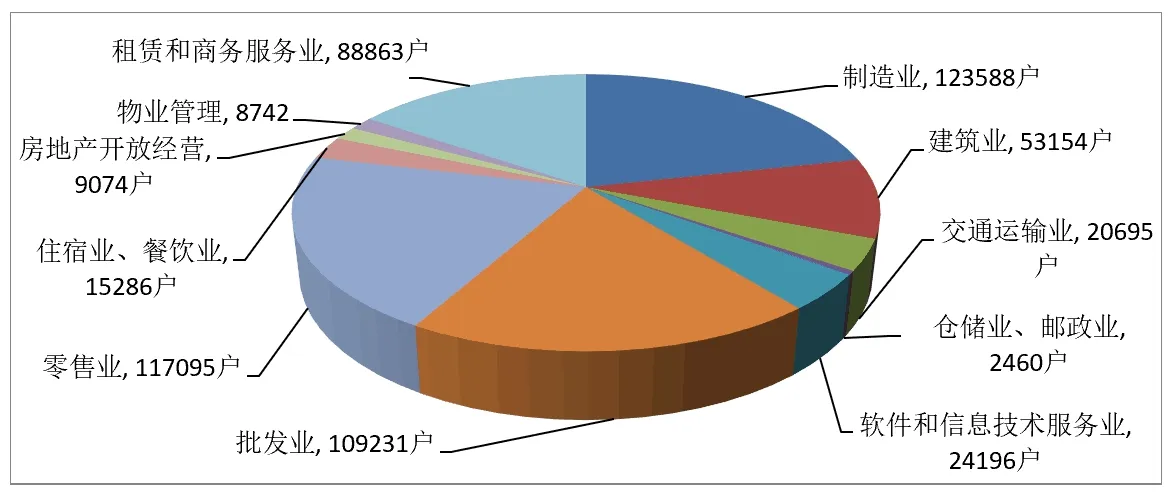

安徽省小微企业主要分布在制造业、建筑业、交通运输业、批发业、零售业、租赁和商务服务业等行业。根据安徽省统计局相关数据显示,2018年年初安徽省小型微型企业共有627256户,占安徽省企业总数的71.86%,显然安徽省小微企业的发展状况将直接影响安徽省经济的发展状况。根据统计局相关数据整理得到安徽省小微企业在各行业数量以及分布情况如图1所示。

图1 安徽省小微企业在各行业分布情况

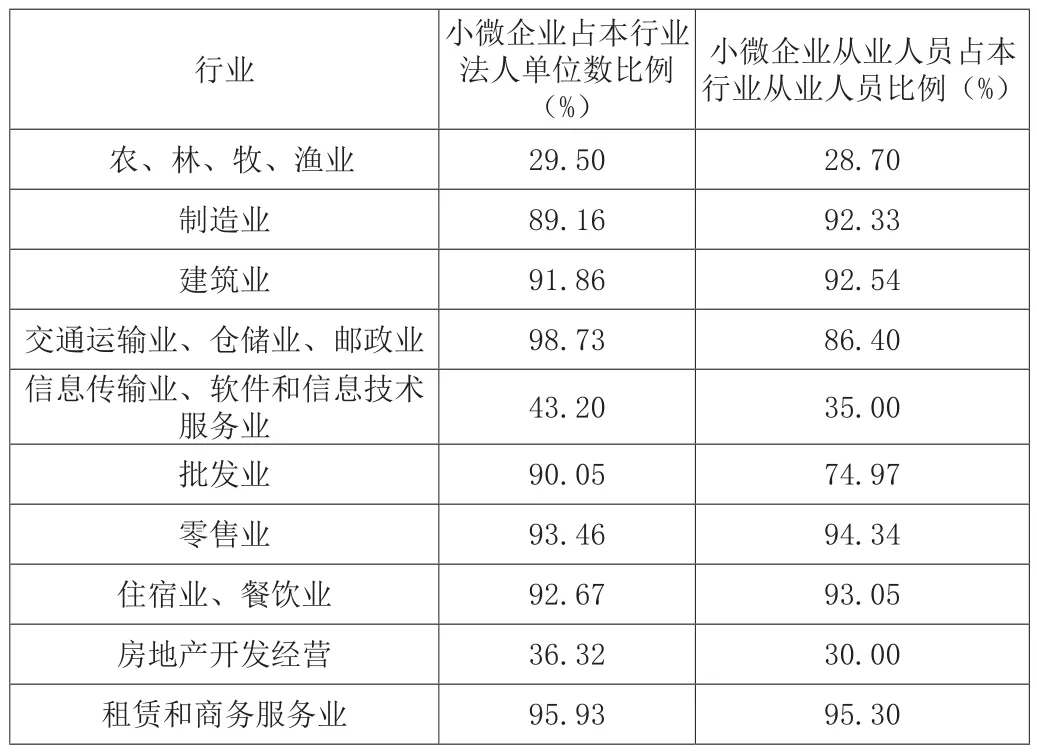

从图1中可以看出,小微企业在各行业中均具有一定的规模,其中建筑业、批发业、零售业等劳动密集型产业小微企业数量较多,而软件和信息技术服务业等高新技术产业小微企业数量相对较少。根据相关部门公布的数据整理得到安徽省小微企业法人单位数在各行业的占比情况以及小微企业带动各个行业人员就业情况,如表1所示。

表1 2018年安徽省小微企业在各行业所占比重

从表1中可以看出,从企业数量角度分析,安徽省小微企业法人代表数在制造业、建筑业、交通运输业、批发零售业等行业占比较高,小微企业在各行业中均占有重要地位。从小微企业提供就业岗位角度分析,建筑业、零售业、住宿业、餐饮业等劳动密集型行业的小微企业为社会提供了大量的就业岗位。

(二)小微企业减税降费优惠政策

在减税方面,为进一步促进小微企业的发展,财政部、税务总局等部门新出台了一系列支持小微企业发展的税收优惠政策。首先,放宽小微企业的认定条件,企业资产总额在5000万元以下、从业人员在300人以下、应纳税所得额在300万以下的均可以被认定为小型微利企业,这将导致更多的企业被认定为小微企业。其次,针对小微企业实行普惠性税收减免政策,自2019年1月1日至2021年12月31日,月销售额10万元以下的增值税小规模纳税人,免征增值税。此外,根据《财政部税务总局海关总署关于深化增值税改革有关政策的公告》《财政部税务总局海关总署公告2019年第39号》相关规定,自2019年4月1日起对于增值税一般纳税人发生增值税应税销售行为或者进口货物,原适用16%税率的,税率调整为13%;原适用10%税率的,税率调整为9%;同时实行增值税加计抵减政策和不动产一次性抵扣以及农产品加计扣除等政策。

在降费方面,2019年全国两会政府工作报告中指出为了降低企业特别是小微企业的社保缴费负担,各地可将城镇职工基本养老保险单位缴费比例下调降至16%;继续执行阶段性降低失业和工伤保险费率政策等明显降低企业社保缴费负担。

(三)安徽省小微企业减税降费成效

自全国两会出台新一轮减税降费政策以来,安徽省积极推进减税降费政策的落实,根据省税务局相关数据显示,减税降费政策实施上半年中全省新增减税降费352.3亿元,并且增值税的减税规模在逐月增长,其中小微企业普惠累计减免37.9亿元,惠及小微企业纳税人33.8万户,此外减税降费直接为各类企业减少社保费支出51.6亿元。从宏观角度分析,减税降费政策优化了小微企业的企业杠杆率,改善了小微企业的融资环境,但是在减税降费政策实施的过程中,具体到每一行业的小微企业的受益情况究竟如何,还需要进行实证分析。

二、减税降费对小微企业的影响

为了深入了解安徽省小微企业的实际发展状况,本文通过发放网上问卷和纸质问卷对安徽省部分小微企业的生产经营情况、企业享受税收优惠等方面进行调研,并对调研得到的数据进行梳理,进而对小微企业在减税降费政策实施的过程中企业的生产经营情况、税收负担情况等方面展开研究。

(一)增值税税收优惠政策的效果分析

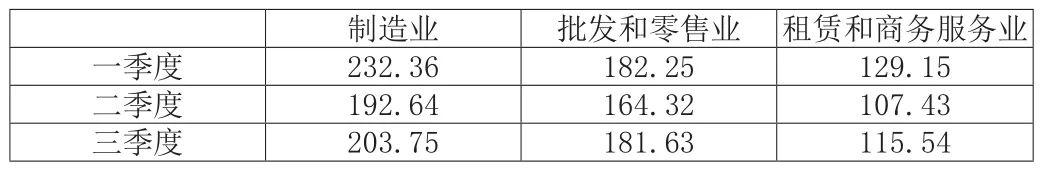

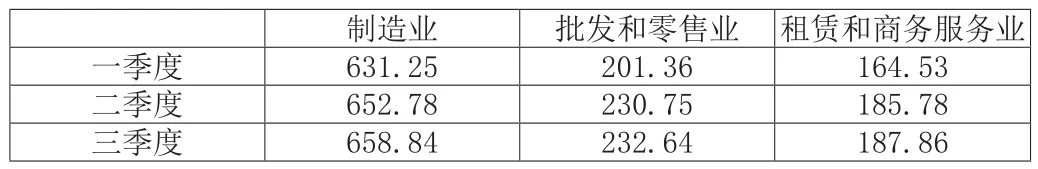

通过对调研企业所填问卷的梳理,按照不同行业的小微企业2019年减税降费政策实施以来前三季度所缴纳的增值税和企业相应的营业收入如表2和表3所示。

表2 2019年样本企业前三季度缴纳的增值税统计(单位:万元)

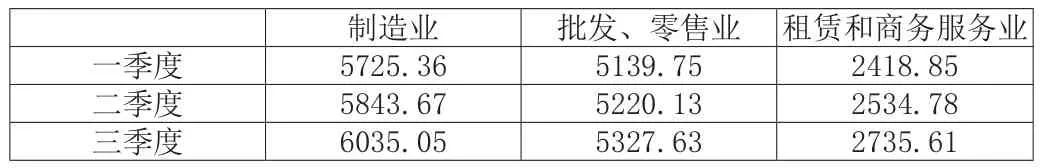

表3 2019年样本企业前三季度的营业收入统计(单位:万元)

结合表2和表3中的数据进行分析,可以发现制造业、批发和零售业以及租赁和商务服务业的小微企业在减税降费的过程中,营业收入稳步增长。其中制造业、批发和零售业以及租赁和商务服务业第三季度相对于第一季度,营业收入分别上升5.4%、3.7%、13.1%;通过对制造业、批发和零售业以及租赁和商务服务业所缴纳的增值税额进行分析,可以发现二季度相对于一季度增值税减免税款总额为79.37万元,第三季度开始企业在减税降费政策下所缴纳的税款初步上升,说明从第三季度开始增值税税收优惠政策促进小微企业发展的效果初步显现。

(二)企业所得税税收优惠政策的效果分析

通过对调研企业所填问卷的梳理,按照不同行业的小微企业2019年减税降费政策实施以来前三季度企业相应的利润数据如表4所示。

表4 2019年前三季度样本企业的净利润统计(单位:万元)

由于今年实施的小型微利企业认定标准将更多的企业划入小型微利企业范畴,这导致小型微利企业所缴纳的企业所得税大幅减少。从表4中可以看出前三季度所调研的样本企业中,企业净利润在企业所得税优惠政策刚实施时,净利润增幅较大,政策广泛实施以后,企业平稳运行,企业净利润稳步增长。

(三)降费政策对小微企业的影响分析

安徽省在减税降费过程中实施的降费政策主要有取消和停止一些不合理的行政事业收费以及社保降费,同时实施目录清单式的管理。据省税务局数据显示安徽省降费的一系列举措直接为企业减少社保费支出51.6亿元,约占全部企业营业收入的0.9%,这大大降低了小微企业的负担,降低了企业的经营成本,激发了小微企业的市场活力。

三、减税降费政策实施的改进策略

(一)加大减税降费政策力度,拓展其政策形式

在对部分小微企业进行实地调研的过程中,部分企业减税带来的优惠效果不佳,减税降费给企业带来的获得感不强。经过仔细调研发现,企业出现减税效果不佳的原因主要有两方面的原因,一方面是因为减税降费政策落实不到位,另一方面是因为减税降费政策的形式比较单一,在政策形式方面可进一步拓展。比如就小微企业缴纳的增值税而言,目前仍有部分企业表示税率偏高且档次较多。将利润总额作为划分依据,低于标准的统一实行一档低税率,进而将增值税税率从三档过渡到两档税率。在企业所得税方面可以引进超额累进税率模式,将利润总额作为划分依据,对企业所得税税率结构设置不同的档次。

在“降费”政策方面,可以进一步降低社保缴费率,降低缴费率将大大缓解部分小微企业的负担压力。同时对于相似的收费项目进行合并征收,进一步精简收费的项目。

(二)给予小微企业更多的融资政策优惠

目前政府针对小微企业融资难融资贵的问题给予了一定的优惠政策。但仍有部分金融机构不敢将资金带给小微企业,建议在金融机构内部建立一项小微企业融资规模的绩效考核机制,提高金融机构对小微企业的放贷热情。其次,积极发挥政策性银行、风险投资公司等其他金融机构对小微企业融资的帮扶作用。

(三)优化地方财政收入

减税降费政策的实施对小微企业的发展有积极的促进作用,但地方政府在落实减税降费政策的过程中,税收收入将减少,长此以往将导致地方政府财政资金紧张,其实施减税降费政策的积极性将会降低。为调动地方政府实施减税降费政策的积极性,还需要合理分配所得税、增值税等税种中央与地方政府分成比例,从而提高地方政府的财政收入。