全球金融稳定展望: 低利率长期化

【提 要】全球金融市场一直受到贸易紧张局势起起伏伏和人们对全球经济前景日益担忧的冲击。2019年4月以来,由于对全球范围内更多货币宽松政策的预期,金融状况进一步缓和。利率大幅下跌进一步推动了投资者追逐收益的行为,并推升部分市场的资产价格。尽管宽松的金融环境有利于缓解近期全球经济下行风险,但也使得金融脆弱性进一步积累。在此背景下,全球经济增长和金融稳定的中期风险显著上升。政策制定者亟需采取行动,解决可能加剧下一次经济衰退的金融脆弱性问题。

【关键词】 金融市场;宽松货币政策;经济下行风险;金融脆弱性

一、贸易摩擦和宽松货币政策导致金融市场大幅波动

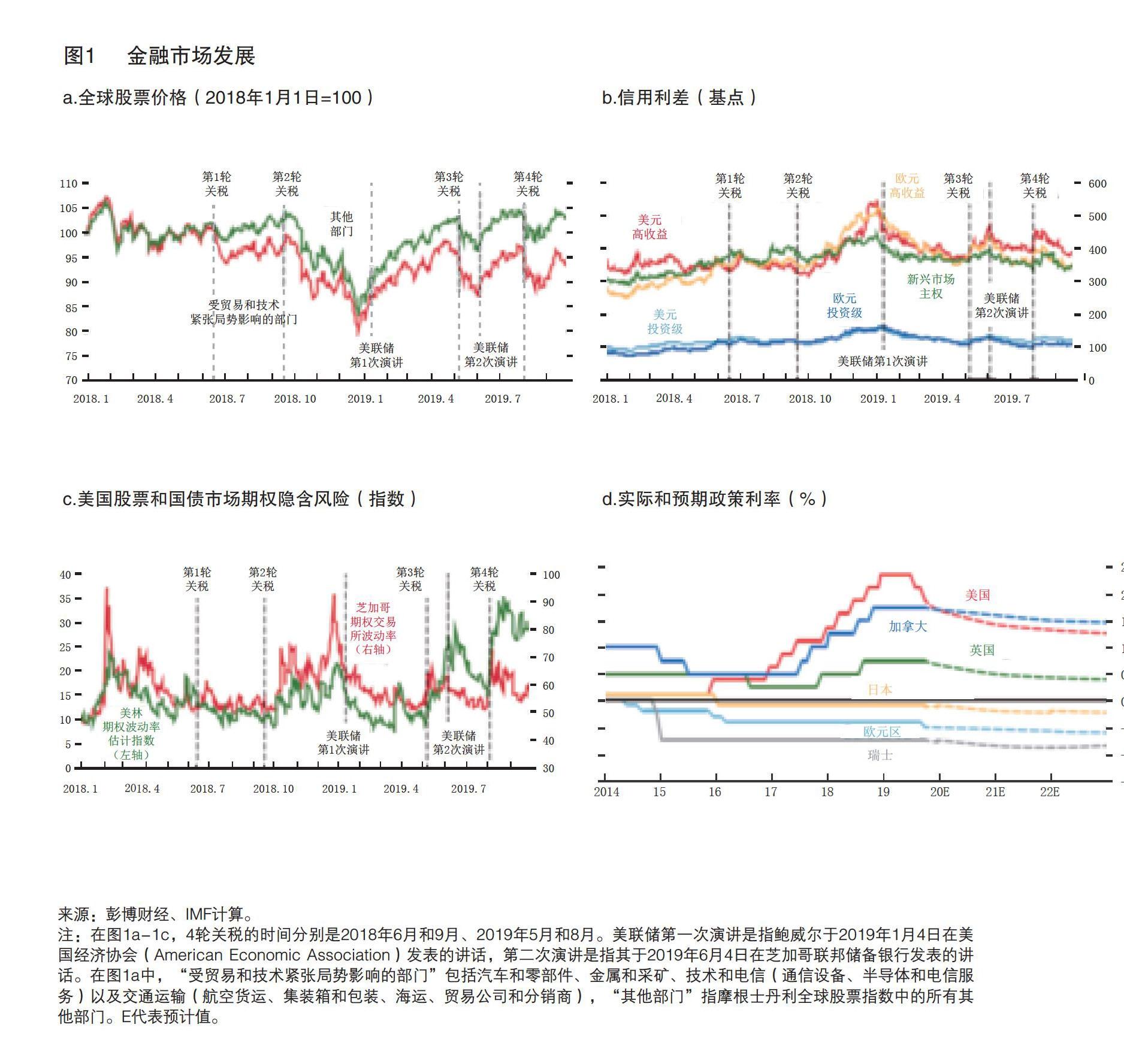

全球经济仍然处于一个艰难时刻。在许多经济体中,经济增长已经放缓,通胀水平持续低迷。尽管经历了几次短暂的缓和,贸易紧张局势依然存在。贸易关系紧张时期(风险资产价格下跌)和贸易关系缓和时期(风险资产价格上涨)交织,导致全球金融市场起起落落。受贸易紧张局势影响最大的企业(包括汽车、金属和采矿、技术和电信、交通运输企业)的股价表现明显弱于其他企业(图1a)。其他风险资产市场的走势与股市基本同步。评级较低的发行人的信用利差对投资者风险偏好的变化相对更敏感(图1b)。反映投资者对未来市场变化预期的期权隐含风险在短期波动和长期平稳态势之间摇摆(图1c)。一些资产的价格波动可能由于市场流动性相对紧张而被放大。

在经济活动和商业信心减弱、增长下行风险增加、通胀持续低迷的背景下,全球各国央行采取了更为稳健的立场。美联储分别在2019年7月和9月下调政策利率50个基点,这是自2008年金融危机以来的首次降息,并提前结束了减持国债的计划。欧央行在9月份将存款利率下调了10个基点,并于11月开始重启净资产购买计划。[1]其他许多国家央行也采取了更为宽松的政策,出台宽松政策的经济体的GDP占全球GDP的比重达到了70%。当前和预期的货币政策宽松大幅推高了风险资产的价格(图1a)。

在一些经济体经历了一段利率正常化时期之后,上述政策立场的变化似乎被金融市场解读为货币政策周期的转折点。这一转折表明,利率和央行资产负债表持续正常化的难度可能比此前预想的更大,尤其是在全球经济增长放缓、央行普遍推行量化宽松政策的背景下。

作为对央行近期行动和沟通的回应,投资者重新评估了预期的货币政策路径。从市场定价来看,投资者预计美国将在2020年底前再下调利率45个基点,欧元区、日本和瑞士的政策利率可能在未来多年保持负值(图1d)。对货币政策前景的重新评估以及对经济前景和通胀前景的担忧,已导致全球市场利率大幅下降。

注:在图1a-1c,4轮关税的时间分别是2018年6月和9月、2019年5月和8月。美联储第一次演讲是指鲍威尔于2019年1月4日在美国经济协会(American Economic Association)发表的讲话,第二次演讲是指其于2019年6月4日在芝加哥联邦储备银行发表的讲话。在图1a中,“受贸易和技术紧张局势影响的部门”包括汽车和零部件、金属和采矿、技术和电信(通信设备、半导体和电信服务)以及交通运输(航空货运、集装箱和包装、海运、贸易公司和分销商),“其他部门”指摩根士丹利全球股票指数中的所有其他部门。E代表预计值。

二、资产估值仍然过高

利率下降进一步促使投资者通過增加期限和信贷敞口来寻求高收益,这一趋势推高了资产估值。目前,主要市场的10年期国债期限溢价大幅缩小,甚至在某些情况下低于基本面的水平。2019年4月以来,期限溢价倒挂的现象有所增加。

尽管偶尔出现波动,但2019年的平均波动率总体而言相对较低。我们的模型显示,企业收入和支出是美国股票波动的主要因素,但目前的波动水平可能没有充分考虑到贸易紧张和全球经济不确定性增大等外部因素。这种分歧可能在一定程度上源于投资者的一种信念,即各国央行将对金融环境的急剧收紧做出迅速反应并为股价大幅下跌提供隐性保障。这也凸显了,在下行风险加大的环境下,各国央行在放松货币政策支持经济扩张的问题上面临沟通挑战。

其他风险资产也显示出估值偏高的迹象。[2]在日本和美国,股票价格似乎被高估了。目前美国股票价格有所上升,但基于基本面的估值出现下跌,原因是未来收益的不确定性加大,抵消了预期收益反弹和利率下调带来的提振作用。主要新兴市场的股票估值更接近公允价值,但因为对贸易紧张局势和经济增长前景的担忧,投资者的风险偏好降低。

IMF的估值模型还显示,高收益债券相对于基本面的息差收窄,包括欧元区和美国的投资及债券。此外,截至2019年第三季度,在摩根大通新兴市场债券指数显示,超过三分之一的新兴市场债券价值被高估。

三、全球金融环境进一步宽松

市场利率大幅下跌导致金融环境进一步放松。在美国,尽管2019年第三季度宽松货币政策有所放缓,但相对于历史水平而言金融环境仍然是宽松的。中国由于企业估值下降,金融环境略有收紧。在过去6个月,主要新兴市场(不含中国)的总体金融环境略有放松。[3]但在所有新兴市场经济体中,各个地区的金融环境出现分化:亚洲地区金融环境略有放松,主要原因是外部借款成本下降;拉美地区金融环境整体上有所收紧,阿根廷市场的紧缩环境与巴西市场的宽松环境在一定程度上相互抵消;欧洲、中东和非洲地区金融环境与6个月前的情况相似,尽管第二季度有所收紧。

发达经济体宽松的金融环境支撑了流向新兴市场的投资组合的反弹。随着高收益美元债券比其他发达经济体发行的债券更具吸引力,债务流动性增加。受益于本币债券被纳入基准指数,人民币债券的流动性也进一步增加。投资者对新兴市场美元债券的兴趣增加,支撑了其债券发行量的上升。

四、金融脆弱性继续上升

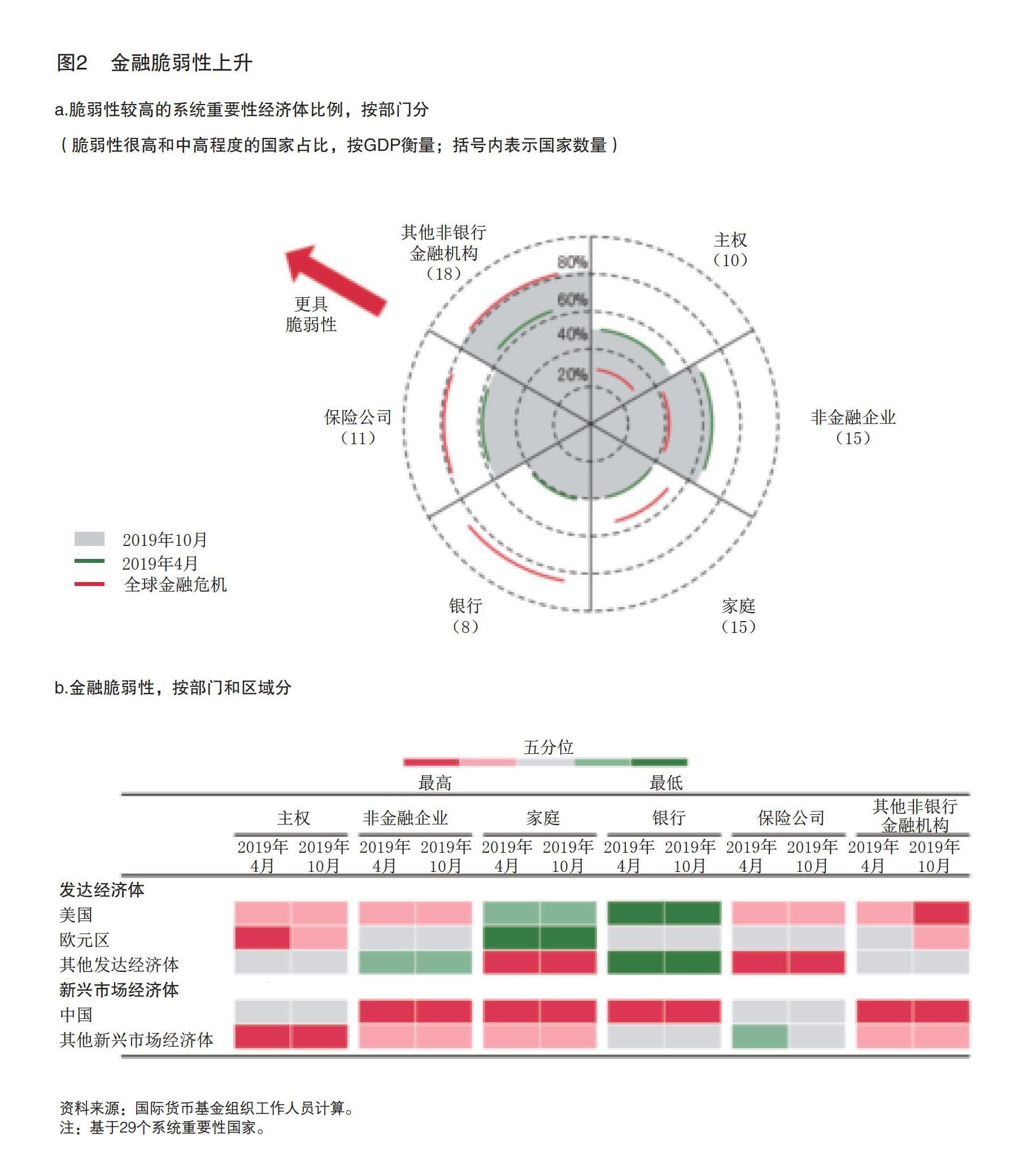

长期宽松的货币政策在近期内为经济增长提供了支撑,但宽松的金融条件鼓励了金融冒险行为,导致部分部门和国家的脆弱性进一步积累。较低的收益率促使机构投资者(特别是那些设定了名义目标收益率的机构投资者)配置风险更高且流动性更差的资产,为非金融企业提供越来越多的资金来源,并为实力较弱的企业提供了借贷便利。虽然宽松的金融环境支持了经济活动,但也增加了一些贷款人和借款人的风险。与历史水平相比较,一些具有系统重要性银行部门的大型经济体的企业部门和非银行金融机构的资产负债表脆弱性有所上升(图2a)。

对于其他非银行金融机构而言,在金融部门具有系统重要性的经济体中(按GDP 衡量),有80%的经济体非银行金融机构的脆弱性处于较高水平。该比重与全球金融危机时期的高点非常接近。自2019年4月以来,美国和欧元区的非银行金融部门的脆弱性仍在增大(图2b),这在很大程度上反映了杠杆率水平和信贷风险的上升。中国也是如此,主要原因是投资工具中的杠杆头寸偏高。

保险部门脆弱性也持续处于较高水平。机构投资者追逐收益的行为可能产生风险敞口,在市场承压时放大冲击的影响:投资基金资产组合的相似性可能放大市场抛售,养老基金的非流动投资可能制约其像过去那样发挥稳定市场的作用,寿险公司的跨境投资可能助推溢出效应的跨市场传导。

在银行部门,脆弱性总体保持相对温和,但银行的信贷业务会使其受到其他行业脆弱性的影响。考虑到中国银行向企业、家庭和其他金融机构发放了大量贷款,加权风险敞口较大。巴西、印度、韩国、土耳其的银行体系也具有相对较高的加权风险敞口。

较低的利率和平坦的收益率曲线,叠加经济前景黯淡,导致银行股票市场估值下跌,因为投资者预计息差收窄将影响银行的盈利能力。经市场调整的资本市值(使用股票市场价值代替资本比率中的账面价值)已经下跌。该指标是银行部门压力的预测指标,可以与监管资本比率一起用来评估实力较弱银行的财务状况。例如,我们通过计算该指标发现,欧元区资本市值较弱的金融机构资产占样本银行的30%以上,中国的这一比例约为25%。

最后,一些银行可能因资产错配问题而存在更大的风险敞口。2018年4月,我们着重强调了非美国银行美元融资的潜在流动性风险。一旦流动性不足,美元融资風险敞口较高的银行可能会放大融资条件收紧的影响,对从非美国银行借入美元的国家产生溢出效应,最终引发金融动荡。

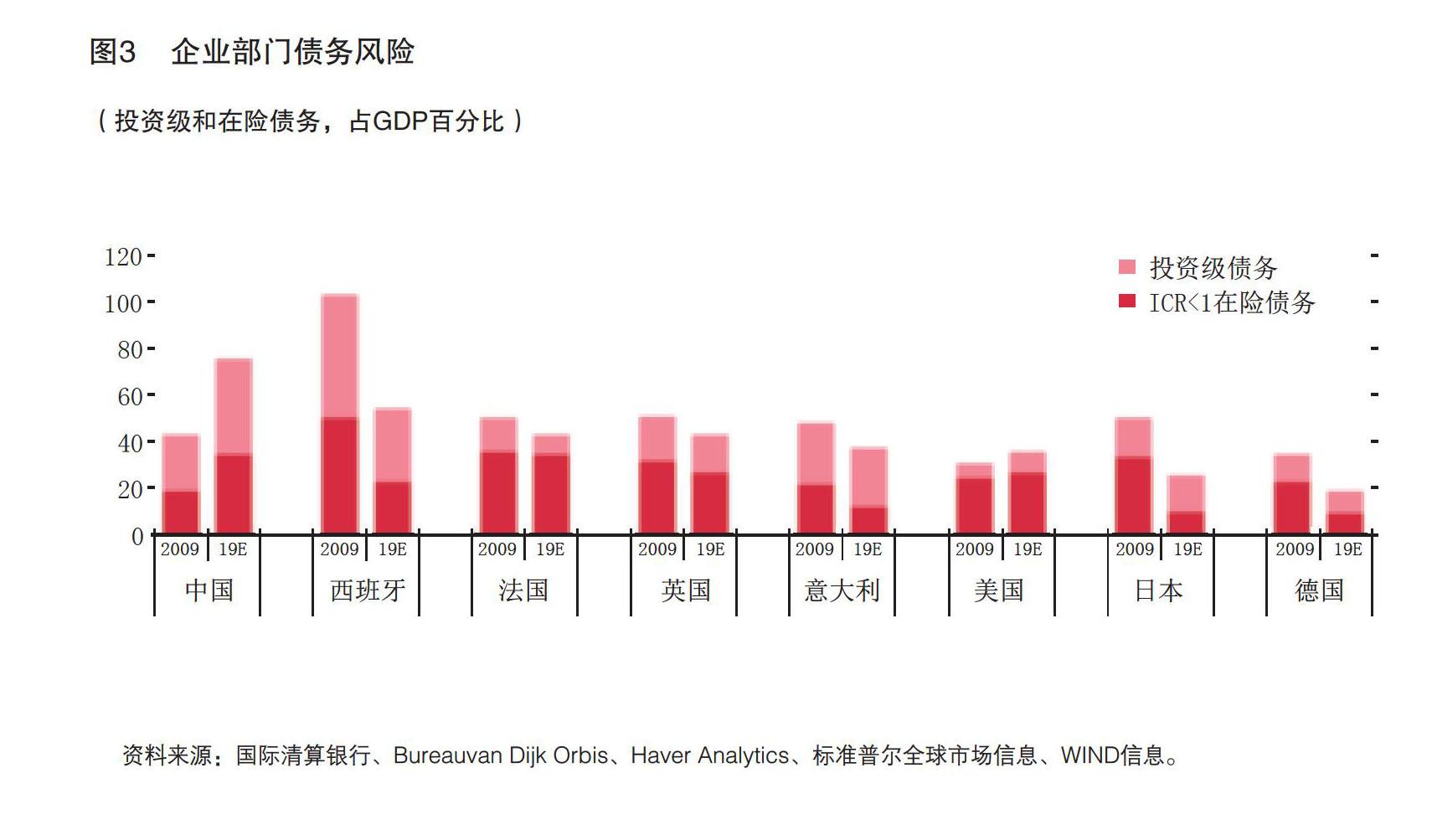

在非金融企业部门,宽松的金融环境也支撑了其金融冒险行为。企业部门的脆弱性有所提高,特别是在新兴市场经济体和美国(图2)。我们对中国、法国、德国、意大利、日本、西班牙、英国和美国这8个主要经济体的企业部门信贷质量进行了评估(图3)。结果显示,若干系统重要性经济体的企业部门脆弱性已处于较高水平,原因是债务负担增加和偿债能力减弱。在经济大幅放缓(严重程度相当于全球金融危机的一半)的情景中,企业在险债务(企业持有的无法用盈利支付利息支出的债务)可能增加至19万亿美元——接近主要经济体企业债务总额的 40%,超过危机时期水平。企业部门脆弱性主要集中在中小企业和大型国有企业。

低利率降低了偿债成本,可能导致主权债务增加。这意味着一些政府更容易受到金融状况急剧收紧的影响。虽然在全球范围内,主权债务风险基本上没有太大变化,但随着一些经济体的债务水平有所下降,欧元区主权债务风险略有下降。我们重点关注了新兴市场经济体和前沿经济体的政府债务。在家庭部门,中国和一些发达经济体的债务风险继续上升。很多国家成功摆脱了2008年全球金融危机的冲击,随后都出现了房地产市场繁荣。这些国家均呈现出家庭债务占GDP比重偏高的特点。而在一些受全球和欧元区金融危机冲击最严重的国家,如爱尔兰和西班牙,家庭部门债务现在已经保持平稳,实际房价也有所下降。不过在英国和美国,实际房价重新回到了危机期间的水平。

五、中期金融稳定仍面临挑战

在金融条件宽松的背景下,部分市场估值过高,脆弱性处于较高水平,全球经济增长和金融稳定的中期风险继续偏向下行。从净值来看,与6个月前相比,短期经济增长在险水平(GaR)几乎没有变化。但宽松的金融环境和过高的资产估值表明,投资者可能对中期风险估计不足。

在当前形势下,一些事件可能引发金融环境急剧收紧,包括贸易紧张局势加剧或扩大、全球经济增长放缓速度快于预期、市场对货币政策前景预测转向(特别是在市场预期与央行沟通之间存在差距的情况下)、政治和政策风险上升(如某个地缘政治事件导致新兴市场危机蔓延和资本流动逆转、高负债国家财政危机、英国无协议脱欧等)。尽管英国脱欧的不确定性依然存在,但近几个月来,英国市场的交易状况一直井然有序。但随着脱欧最后期限的临近,市场波动性可能会上升,如果最终无协议脱欧,相关金融状况可能会急剧收紧。

在中期内,全球经济增长和金融稳定面临的下行风险仍然很高,因为宽松的金融环境有利于进一步积累脆弱性。此外,如果金融环境趋紧,脆弱性水平就至关重要:如果脆弱性已经很高,经济增长和金融稳定的下行风险将在短期和中期内都更加显著。这表明,采取行动降低金融稳定风险的最佳时机是在脆弱性仍相对较低且金融环境较为宽松的时候。

六、政策制定者应关注金融风险

对经济增长乏力和下行风险上升的担忧,促使各国政策制定者重新把重点放在支持经济增长问题上。很多国家央行已经转向更为宽松的货币政策,从宏观经济的角度来看,这是恰当的。由于投资者预计利率将在很长一段时间内维持在极低的水平,金融状况可能会在本已宽松的情况下进一步放松。在这种情况下,货币政策应紧盯数据变化,任何调整都应明确传达,以避免市场参与者对风险定价出现误判。

为了降低额外宽松政策产生意外后果并导致金融体系脆弱性进一步积累的风险,宏观审慎政策应在必要时收紧。由于几个主要经济体缺乏必要的宏观审慎政策工具,应加快推出有关工具。

应调整宏观经济政策与金融政策的组合,以适应不同经济体面临的特定周期性条件和脆弱性:

在经济增长依然强劲、金融环境宽松、脆弱性较高或正在上升的国家,政策制定者应立即收紧宏观审慎政策,以增强金融体系的韧性,减少冒险行为。例如,逆周期资产缓冲只在很少的情况下被使用,但在金融环境过于宽松的时候可以使用这一工具。

在宏观经济政策逐渐放松但特定部门的脆弱性仍令人担忧的国家,政策制定者应考虑使用更具针对性的方式来应对特定领域的脆弱性,如对银行某些类型借款人风险进行压力测试、对这些风险敞口赋予更高的风险权重,或采取其他针对性措施,如部门资本缓冲或借贷便利工具等。

在经济增长显著放缓的国家,考虑到现有的政策空间,重点应放在更加宽松的政策上。虽然政府可能会考虑放松货币政策,但在许多系统重要性的发达经济体,政策空间十分有限。因此,在财政政策仍有余地和财政条件允许的国家,货币政策可以为财政政策创造条件。已经设立了逆周期资本缓冲的国家也可以释放缓冲。

2008年全球金融危机后出台的监管措施提高了银行部门的整体韧性,但一些实力较弱的机构仍然存在。廣而言之,在考虑大型跨国银行的风险敞口或美元融资风险时,稳健的监管框架和有效的监管措施应该是第一道防线。

七、紧急政策行动

在脆弱性较高或正在上升的国家,需要采取一些紧急应对措施,但必要的政策工具可能缺乏。

企业债务负担日益加重:政府应对银行的信用风险评估和贷款操作保持严格监管。应努力改善非银行金融市场的信息披露和透明度,以确保更全面地评估风险。在那些整体企业债务可能引发系统稳定风险的经济体,除了运用针对银行特定部门的审慎工具,当局可考虑制定针对高杠杆公司的审慎工具。可以加大监管力度和扩大监管范围,在必要时将为企业提供金融中介服务的非银行金融实体纳入监管。降低税收系统对债务融资(而非股权融资)的偏好,也有助于减少对过度借款的激励。

机构投资者增持风险更高、流动性更差的证券:政策制定者可以通过合理的激励(例如减少发行承诺收益的产品)、最低偿付和流动性标准以及强化信息披露等措施,来帮助解决机构投资者日益增长的脆弱性。应减少保险公司和共同基金的杠杆水平以及资产负债表不匹配现象。比如,监管部门应对机构投资者进行严格且假设合理的压力测试,并要求机构投资者持有与风险相匹配的流动性资产。

新兴和前沿市场经济体对外部融资的依赖性上升:债务高企的新兴市场和前沿市场经济体需要通过审慎的债务管理和完善的管理框架来降低债务可持续性风险,全面看待与债务有关的总体风险。

八、全球政策协调至关重要

政策制定者还需要敲定并全面落实全球监管改革议程,进一步完善国际解决框架,特别是对大型跨国企业而言,应避免任何监管标准的倒退。

本文主要讨论两个具体领域的行动。第一,市场参与者要为从伦敦同业拆借利率(Libor)过渡到替代性的无风险基准利率做准备。各国政府正积极就这一过渡的有关问题问询市场投资者,尽管在许多领域出现了令人鼓舞的迹象,但基于Libor的新产品发行仍在继续。市场对Libor的持续依赖和目前的进展速度令人担忧,如果不能确保在2021年底前实现平稳过渡,可能会带来潜在金融稳定风险。因此,监管机构应鼓励市场参与者减少相关衍生品头寸,加快采用新的参考利率。

第二,环境、社会和治理(ESG)原则对借款人和投资者的重要性日益提升。环境、社会和治理因素可能对企业业绩产生显著影响,也可能诱发金融稳定风险,尤其是通过气候相关的损失。缩小数据差距对于个人、企业和市场来说将是至关重要的,可以有效地为外部性定价,降低风险,并从可持续性中获得长期收益。为了鼓励可持续金融的发展,监管部门需要在制定标准、弥合数据缺口和加强ESG报告一致性方面取得进展。

参考文献

[1]Adrian, Tobias, Richard Crump, and Emanuel Moench(2013)“Pricing the Term Structure with Linear Regressions.” Federal Reserve Bank of New York Staff Report 340, New York.

[2]Basel Committee on Banking Supervision(BCBS)(2017) “The Regulatory Treatment of Sovereign Exposures.” Bank for International Settlements, Basel.

[3]——(2019) “Sixteenth Progress Report on Adoption of the Basel Regulatory Framework.” Bank for International Settlements, Basel.

[4]CME Group(2019) “SOFR Discounting and Price Alignment Transition-Proposal for Cleared Swaps.” https://www.cmegroup.com/education/articles-and-reports/sofr-price-alignment-and-discounting-proposal.html

[5]European Central Bank(2019) “Financial Stability Review. ”Frankfurt, May.

[6]Financial Stability Board (FSB)(2014)“Reforming Major Interest Rate Benchmarks.” https:// www.fsb.org/wp-content/uploads r_140722.pdf

[7]——(2019) “Overnight Risk-Free Rates: A User's Guide.” https://www.fsb.org/wp -content/ uploads/P040619-1.pdf

[8]Heitfeld, Erik, and Yang-Ho Park(2019) “Inferring Term Rates from SOFR Futures Prices.” Board of Governors of the Federal Reserve System Finance and Economics Discussion Series 2019–014, Washington, DC.

[9]Intercontinental Exchange (ICE)(2019)“ICE LIBOR Weekly Report, 23 Sep 2019-27 Sep 2019.”https://www.theice.com/publicdocs/ICE_LIBO_Weeky_Report_-_23_Sep_2019_-_27_Sep_2019.pdf

[10]International Monetary Fund (IMF)(2016) “People's Republic of China: Selected Issues.” IMF Country Report 16/271, International Monetary Fund, Washington, DC.

[11]——(2019) “People's Republic of China: 2019 Article IV Consultation.” IMF Country Report 19/266, International Monetary Fund, Washington, DC.

[12]International Organization of Securities Commissions(2018) “Recommendations for Liquidity Risk Management for Collective Investment Schemes.” The Board of the International Organization of Securities Commissions, Madrid.

[13]International Swaps and Derivatives Association (ISDA)(2019a)“Supplemental Consultation on Spread and Term Adjustments for Fallbacks in Derivatives Referencing USD LIBOR, CDOR and HIBOR and Certain Aspects of Fallbacks for Derivatives Referencing SOR.” https:// www.isda.org/2019/05/16/may-2019-benchmark-fallbacks-consultations

[14]——(2019b) “Consultation on Final Parameters for the Spread and Term Adjustments in Derivatives Fallbacks for Key IBORs.”https://www.isda.org/a/Ua0TE/Consultation-on-Parameters-for-Fallback-Adjustments.pdf

[15]Kerry, Will(2019) “Finding the Bad Apples in the Barrel: Using the Market Value of Equity to Signal Banking Sector Vulnerabilities.” IMF Working Paper 19/180, International Monetary Fund, Washington, DC.

[16]LCH Group (LCH)(2018) “LCH's Position in Respect of ISDA's Recommended Benchmark Fallback Approaches.” LCH Circular No. 3999. https://www.lch.com/membership/ltd-membership/ltd-member-updates/lchs-position-respect-isdas-recommended-benchmark

[17]Schrimpf, Andreas, and Vladyslav Sushko(2019) “Beyond LIBOR: A Primer on the New Reference Rates.” BIS Quarterly Review (March).

(責任编辑:吴思)

* 作者为Anna Ilyina、Will Kerry、Sergei Antoshin、Sally Chen、Yingyuan Chen、Fabio Cortes、Andrea Deghi、Rohit Goel、Frank Hespeler、Piyusha Khot、Sheheryar Malik、Thomas Piontek、Akihiko Yokoyama、Xingmi Zheng。本文摘自IMF《全球金融稳定报告》,有删节,英文版权归IMF所有,经IMF授权翻译并出版,翻译未经IMF审阅。

1 歐洲央行还推出了准备金分层制度,部分银行持有的过剩流动性将豁免负利率,长期再融资操作期限延至3年、利率下调。

GLOBAL FINANCIAL STABILITY OVERVIEW:LOWER FOR LONGER

International Monetary Fund

Abstract: Financial markets have been buffeted by the twists and turns of trade disputes amid growing investor concerns about downside risks to the economic outlook. Financial conditions have eased further since the previous Global Financial Stability Report (GFSR) but appear to be premised on expectations of additional monetary policy accommodation across the globe. Large declines in interest rates have created further incentives for investors to search for yield, leading to stretched valuations in some asset markets. Although accommodative conditions have helped contain near-term downside risks to global growth, they have also fueled a further buildup of financial vulnerabilities. Against this backdrop, medium-term risks to global growth and financial stability continue to be firmly skewed to the downside. Policymakers urgently need to take action to tackle financial vulnerabilities that could exacerbate the next economic downturn.

Keywords: Financial Markets; Monetary Policy Accommodation; Downside Risks to Global Growth; Financial Vulnerabilities