国际资本流动风险传导机制研究

武俊奎

[提要] 本文基于宏观审慎视角,分析资本流动产生风险的根源,梳理资本流动风险传导机制,结合当前资本流动和人民币汇率双向波动性加大实际背景,为防范资本流动引发的系统性风险,提出完善建议。

关键词:资本流动;宏观审慎;风险

中图分类号:F83 文献标识码:A

收录日期:2019年9月2日

一、我国跨境资本流动的特点

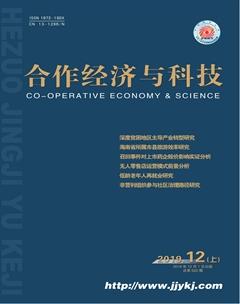

(一)经常项目和资本项目由“双顺差”转为“一顺一逆”新格局。理论上讲,一国合理的国际收支结构应该是经常项目与资本项目形成镜像关系,即经常项目顺差则资本项目逆差(如日本、德国),经常项目逆差则资本项目顺差(如美国、英国),国际收支总体平衡。而我国1994年汇率并轨直到2013年,除1998年和2012年个别年份外,我国经常项目和资本项目(含净误差与遗漏,下同)在相当长时间内保持“双顺差”,跨境资本总体保持净流入。自2014年第二季度起,国际收支转为经常项目顺差、资本项目逆差,跨境资本流动呈现双向波动。(图1)

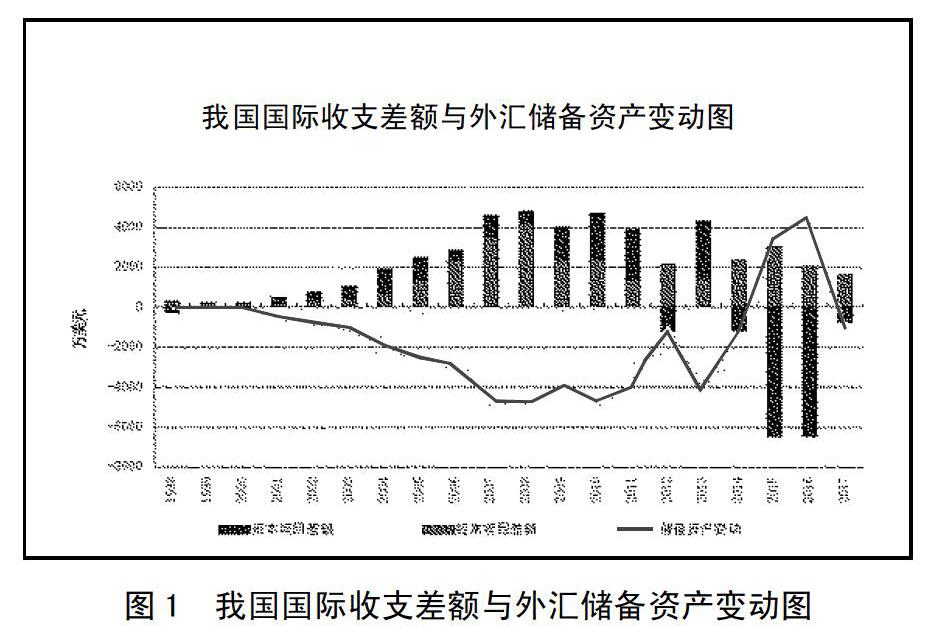

(二)国际收支平衡逐渐由经常项目收支主导转为跨境资本流动主导。加入世界贸易组织以后,我国经常项目顺差规模不断增加,并在国际收支顺差中占主导地位。2005~2009年间,经常项目顺差与资本项目顺差对中国外汇储备资产增加的平均贡献率分别为72%和28%,而2010年、2011年和2013年三年平均贡献率分别是40%和60%(2012年资本项目为净流出,故予以剔除),资本项目在中国国际收支中的比重逐步增加并开始占据主导。2014年第二季度开始,资本項目由净流入转为净流出。2015年“8·11”汇率改革后,资本外流的趋势日益明显。2015年,我国经常项目顺差3,042亿美元,资本项目逆差6,475亿美元,外汇储备资产减少3,423亿美元;2016年,经常项目顺差1,964亿美元,资本项目逆差6,397亿美元,外汇储备资产减少4,487亿美元。资本净流出超越经常项目顺差,成为当前外汇储备资产下降,影响国际收支基本平衡的主要原因。(图2)

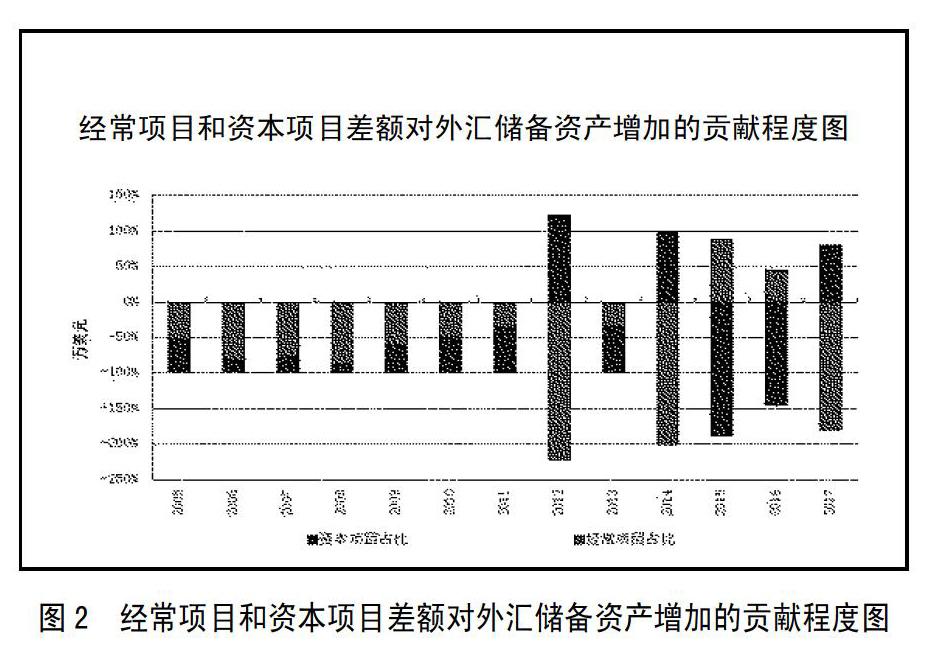

(三)短期资本流动成为当前中国资本外流的主要原因。短期资本流动通常用国际收支口径的证券投资、其他投资以及净误差与遗漏三项合计来衡量,即非直接投资形式的资本流动。从短期资本流动对整个跨境资本流动的影响看,2005年初至2010年底的24个季度中,我国短期资本流动出现13次净流出,而资本项目仅出现5次净流出,这5次净流出都对应着短期资本的净流出。2011年初至2016年底的24个季度中,我国短期资本流动出现了17次净流出,而资本项目净流出次数增至15次,这15次净流出也都对应着短期资本的净流出,由于短期资本净流出规模超过了当期跨境直接投资顺差,以至整个资本项目呈现净流出。自2005年初至2013年底,人民币汇率总体长期面临单边升值压力,国际资本持续大量净流入,外汇储备连年大幅增加。2011年以来,中国跨境资本流动呈现双向震荡格局。其中,2011年第四季度和2012年第二、第三季度,受欧美主权债务危机影响,人民币贬值预期强化,利差交易平仓,短期资本集中流出。之后,又重现短期资本净流入,人民币汇率面临升值压力。(图3)

二、国际资本流动风险渠道理论分析

(一)资本流动风险产生根源。国际资本流动具有正反馈循环和跨部门风险传染这两大特征,会成为实体经济顺周期和金融加速器的一部分。经济过热会吸引跨境资本的流入,持续的流入会进一步推动资产价格膨胀和过度投资,进一步吸引跨境资本流入。这一循环延续到明斯基时刻。正反馈循环机制被打破,进入到下一个循环反馈机制即经济下行,投资和资产价格下跌,资本流出进一步加剧本币贬值和信用收缩的循环。尤其是目前我国以间接融资为主,银行成为跨境资本流动风险的主要传导媒介。银行信贷行为的顺周期性和信用创造的杠杆会进一步加剧风险的积累。

(二)资本流动的风险传导渠道

一是货币市场渠道。跨境资本流入直接体现为银行流动性的增加,银行信贷规模扩张,货币供应量增加,市场利率降低。一方面容易引发经济过热,增加货币政策调控难度,影响物价稳定、经济增长等宏观经济目标的实现;另一方面当经济遭受国内外冲击时,跨境资本流动发生逆转,货币供给紧缩,银行资产负债表在前期扩张时积聚风险释放,银行不良债权和贷款违约概率增加,可能产生挤兑风险,冲击整个银行体系的稳定性。

二是资本市场渠道。跨境资本流入会提升股票等金融资产价格,而资产价格的不断上涨会进一步吸引跨境资本流入,从而形成正反馈效应,导致资产价格虚高,金融风险不断积聚。当跨境资本流动发生逆转时,会带来资产价格急剧下跌,波动性显著增加。资产价格波动会通过财富效应、托宾Q效应等对国内消费和投资等领域产生重要冲击,进而引发系统性风险。

三是外汇市场渠道。固定汇率制度下,跨境资本流入会增加一国的外汇储备,本币将出现升值压力。为维持汇率稳定,货币当局购入外币从而增加基础货币,并通过货币乘数的作用强化货币市场渠道的影响。浮动汇率制度下,一方面资本流动会造成汇率的超调,进而增加实体经济的风险;另一方面资本流动逆转时,由于贬值预期的自我强化,汇率持续贬值,外汇市场波动性加大。

四是房地产市场渠道。我国的投资渠道并不丰富,房地产市场因其高回报率,成为我国重要的投资市场。国际资本流向房地产市场,一方面会通过贷款等方式增加开发商融资渠道,从供给端影响房地产市场;另一方面会通过投资购买成商品房提升房价,从需求端影响房地产市场。随着我国金融开放和金融市场创新步伐的加快,金融市场之间的联动影响也日趋显著,银行信贷、货币供给、利率、汇率、资产价格和房价等指标的波动会相互之间产生联动,单个市场风险会对其他市场产生溢出效应,风险在货币市场、资本市场、外汇市场和房地产市场间交叉传递,最终将演变成整个金融体系的危机,从而触发系统性金融风险。(图4)

三、政策建议

(一)做好宏观审慎政策储备,以应对跨境资本流动风险,防止系统性风险,维护金融体系和宏观经济稳定。跨境资本流动管理的宏观审慎措施主要包括加强跨境资本的真实性审核,坚决打击违规和非法的资本流动,增加短期资本流动成本,如征收金融交易税和反向收费政策,避免短期资本的异常流动和非理性行为。

(二)持续深化人民币汇率形成机制改革。拓宽人民币汇率浮动空间,增强汇率弹性,让市场因素在人民币汇率形成机制中发挥更加重要的作用,有效抑制投机套利行为,减少汇率政策对货币政策的溢出效应。

(三)加快发展外汇市场和资本市场。增加市场交易主体,丰富市场的交易产品,推进资本市场双向开放,促进境内外市场融合,降低境内外投资者跨境交易成本,提高市场定价效率。进一步健全市场应急机制安排,引导市场微观主体树立防范汇率波动和资产价格波动风险的意识。

主要参考文献:

[1]韩乾,袁宇菲,吴博强.短期国际资本流动与我国上市企业融资成本[J].经济研究,2017(6).

[2]张谊浩,裴平,方先明.中国的短期国际资本流入及其动机——基于利率、汇率和价格三重套利模型的实证研究[J].国际金融研究,2007(9).

[3]中国人民银行红河州中心支行课题组.我国跨境资本流动之汇率因素分析及监管建议[J].西南金融,2018(4).