创鑫激光:净现金含量较差依赖国外供应商

杨阳

日前,深圳市创鑫激光股份有限公司(以下简称“创鑫激光”)成功过会,将于不久后登陆科创板。公司本次公开发行股份数量不超过2459万股,拟募集资金约7.64亿元,其中7.01亿元投向于苏州激光器产业基地建设项目,0.63亿元投向于苏州研发中心建设项目。

《股市动态分析》记者通过研读其招股说明书,发现创鑫激光仍存在不少问题,投资者需警惕。首先是,公司盈利质量较差,存货与应收账款大幅增加,一定程度上表示公司经营资金紧张。其次是,美国Lu-mentum公司为其提供关键的芯片组件,虽采购比例逐年下降,但仍是公司供应链上必不可少的一位,由于中美贸易摩擦反复,公司断供风险不容忽视。此外,公司曾多次进行股权转让及增资,且每次股权转让价格差异非常大,不免令人怀疑其股权转让定价是否公允、合理。

造血能力较差

创鑫激光专业从事光纤激光器的研发、生产和销售,主要产品包括脉冲光纤激光器、连续光纤激光器和直接半导体激光器等系列,目前是国内市场销售额排名第二的国产光纤激光器制造商,市占率达12.3%。

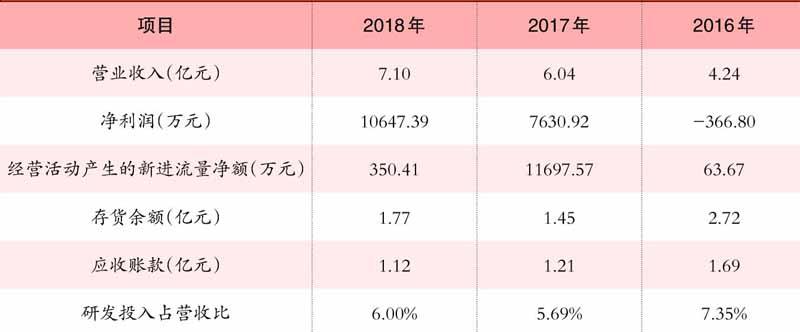

报告期内,创鑫激光营收及净利润均呈现良好上升趋势,营业收入分别为4.24亿元、6.04亿元、7.10亿元,同期净利润分别为-366.80万元、7630.92万元、10647.39万元。然而业绩快速增长的背后,离不开高额的政府补助及税收优惠。2016年-2018年,创鑫激光获得政府补助(包含增值税)金额分别为1526.20万元、2741.86万元、1765.66万元,税收优惠(所得税)分别为336.38万元、641.39万元、1149.13万元,截至2018年,两项合计占当期净利润的比重为27.38%,处于偏高水平。若未来政府补助出现调整,公司持续经营业绩将会受到不小冲击。

与此同时,创鑫激光经营活动产生的现金流净额波动很大,且与净利润规模差异较大,分别为63.67万元、11697.57万元、350.41万元。究其原由,主要是存货及应收账款大幅增加的影响。2018年末,公司存货余额较2017年末增加约1.29亿元;应收账款余额为1.80亿元,较2017年末增加4869.97万元,增幅达37.01%。

可以看到,近年来创鑫激光虽营业规模持续扩大,业绩扭亏为盈,但经营活动现金流量净额仍处于较低水平,存货与应收账款骤然增加,一定程度上反映出公司的造血能力较差,未来公司现金流状况仍有待改善。

依赖第一大供应商

招股书披露,芯片、光纤、高功率光纤光栅、热沉等光学器件是创鑫激光生产激光器产品的重要原材料。由于国内相关产业起步较晚,技术不够成熟,质量及稳定性难以满足公司产品要求,所以公司对外采购原材料占比接近一半,且采购周期较长。2016年至2018年,创鑫激光进口原材料(含向境外厂商或其在国内的代理商)的采购金额分别为1.58亿元、1.68亿元、2.46亿元,占同期采购总额的比例分别为48.67%、48.22%和46.86%。

从前五大供应商名单中看,美国Lumentum公司一直占据第一大供应商地位,主要为公司提供芯片组件,为最关键的原材料。2016年-2018年,创鑫激光向其采购金额分别为6908.03万元、6191.12万元、6648.33万元,占总采购金额的比重分别为21.35%、17.80%、12.65%。另一方面,从采购清单上看,创鑫激光采购的芯片都是来源于美国Lumen-turn公司。

尽管近几年公司对美国Lumen-turn公司采购比例有所下降,但也不能说没有依赖风险。市场人士指出“采购量只占总采购额的1%甚至更低,但需要采购的器件却是不可替代或难以替代的,这就是依赖。”

记者在发去的采访提纲中问道,公司的芯片供应是否有受到中美贸易摩擦影响?目前芯片库存情况如何?若发生类似的断供行为,依赖Lumentum的创鑫激光是否有备用的替代产品或紧急的应对方案?

对此,创鑫激光回复表示,目前公司芯片储备充足,无芯片短缺风险。芯片供应商除Lumentum以外,IIV集团也是公司芯片主要供应商之一,而IIV集团芯片原产国为瑞士,未受到加征关税影响。即使发生断供行为,公司也可以向其他供应商采购。但记者查阅招股说明书,并未找到关于IIV集团采购的相关信息,可想而知,即便公司有其他供应商,对其采购金额及占比也是极小。

股权转让价格备受质疑

创鑫激光自2014年10月成立股份公司以来,曾发生过数十次股权转让及增资行为。

1.2016年1月,李刚以50万元转让20万股给华鑫公司(转让价2.5元/股);

2.2016年3月,招商科技以950万元转让150.18万股给戴广振(约6.33元/股);赵民以200万元转让46.41万股给蒋峰(约4.31元,股);胡小波以2366.97万元转让612万股给新鑫合伙(约3.87元/股);

3.2017年12月,杨彪以3122.93万元转让227.00万股给蒋峰(约13.75元/股);

4.2018年2月,胡磊以130万元转让20万股给蒋峰(约6.5元/股);

5.2018年5月,戴广振以3599.96万元转让150万股给多名新进自然人(约23.97元/股);

6.2018年6月27日,佰仕德投资以2444万元转让173万股给东方佳腾(约14.13元/股),而7月4日,东方佳腾以4277.11萬元转让160万股给前海金诺(约26.74元/股),时隔几天,两次股权转让价格差异非常大。

7.2019年1月,引入湖北小米,股权转让价约34.16元/股。

可以看到,创鑫激光十分频繁股权转让,是每次股权转让价格差异较大,尤其2018年8月份的两次股权转让,仅相隔7天,但转让价每股相差12元,东方佳腾从中赚取利差高达上千万,不免令人怀疑公司股权转让价格是否公允、合理。

创鑫激光在上市前夕,引入多名非关联第三方,这种突击入股的行为或存在利益输送的嫌疑。此外,公司历史沿革中还存在业绩对赌、上市对赌协议,记者在采访提纲中问道,此行为是否会对公司股权结构产生影响?公司目前的控股权结构是否稳定?对此,创鑫激光表示,当前,公司、公司股东与投资机构之前签署的含有特殊条款的特殊协议已经全部解除,对公司股权机构不会产生不利影响。

表:创鑫激光历年财务指标一览

数据来源:招股说明书