利率下调不等于降息周期

姜超

在过去的几个月,关于央行降息的声音不绝于耳,但是看看自己的贷款账单,感觉更像是别人家的降息。到底如何理解本轮利率下调,中国是不是真的进入了所谓的降息周期?

利率下调眼花缭乱

本轮利率下调始于8月17日,央行宣布启动贷款市场报价利率(LPR)形成机制改革。到目前为止,主要有三类利率出现了下调。

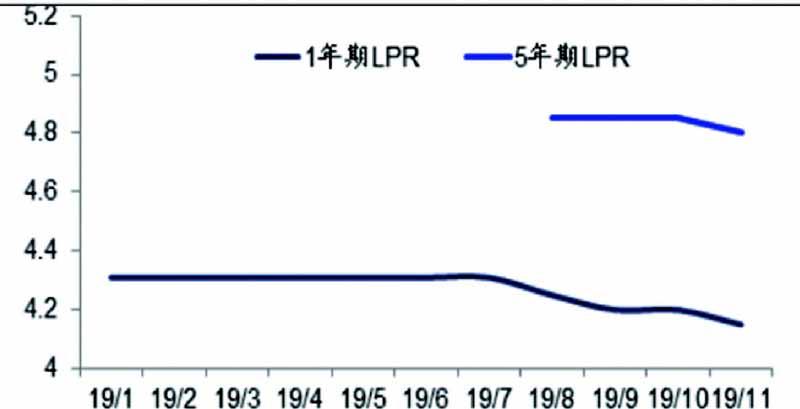

第一类是LPR利率。8月20日,央行公布1年期LPR为4.25%,比此前的4.31%下调了6bp。而在9月20日,1年期LPR下降5bp至4.20%。在最近的11月20日,不仅1年期LPR再度下调5bp至4.15%,5年期以上LPR也首度下调5bp至4.80%。

第二类是MLF利率。11月5日,央行公布1年期MLF操作利率由此前的3.30%降至3.25%,这也是2016年2月以来MLF利率的首次下调。

第三类是逆回购利率。11月18日,央行公告7天逆回购招标利率下降5bp至2.50%,这也是2015年10月份以来逆回购招标利率的首次下调。

实际降息微乎其微

但是从市场的感受来看,实际的降息幅度却是微乎其微,体现在两个方面:首先,基准利率仅下调5bp;其次,贷款利率几乎未降,央行公告9月份的一般贷款加权平均利率为5.96%,比6月份上升0.02%。也就是说,即便在央行启动LPR改革之后的9月份,银行的实际贷款利率也并未下降。

而在10月份LPR利率保持不变,11月LPR利率跟随基准利率下调了5bp,因而最新的银行一般贷款利率或已降至5.91%,相比于6月份的水平也只是下降了3bp。

与居民有关的贷款利率主要是房贷利率,6月末的房贷利率平均为5.53%,9月份时则升至5.55%。最新的房贷利率挂钩5年期LPR,在11月也下调了5bp,因而最新的房贷利率约为5.50%。

假设在6月份贷了一笔20年的100万按本息支付的房贷,按照当时5.53%的房贷利率,每个月需要还款6896元。而按照最新5.50%的房贷利率,每个月需要还款6879元,相比之前节约17元,下降程度非常有限。

货币政策不会收紧

既然利率下调幅度如此有限,那么为什么央行要下调利率呢?在我们看来,这一次央行微幅降息传递的主要信息是货币政策不会收紧,从而稳定利率预期,防止利率上行误伤经济。

通胀引发紧缩预期。在今年8月份以后,受到生猪疫情的影响,猪价突然加速上涨,连续3个月的环比涨幅都在20%左右。由于猪价大涨,9月CPI达到3%的政策目标,并且在10月份进一步上升至3.80%。而通胀的大幅上升引发了货币政策收紧的担忧,反应在债券市场上,则是10年期国债利率大幅反弹,从8月中旬最低的3%升至9月末的3.30%。而历史经验表明,国债利率是贷款利率的领先指标,如果国债利率持续上升,那么往往过一段时间之后贷款利率也会跟随上升。

经济下行仍需宽松。当前经济下行依旧承压,仍需要宽松货币政策的支持。三季度的GDP增速降至6%,创下了近30年的新低水平,已经低于1998年亚洲金融危机和2008年全球金融危机时的季度最低值。而10月份的工业增速降至4.70%,仅高于8月的4.40%,为年内次低值;從三大需求来看,10月仅出口降幅略有改善,而消费投资增速均有下滑,意味着短期经济仍有下行压力。

在这样的背景下,如果放任通胀上行预期推高利率水平,考虑到通胀上行以猪价为主,结构性通胀导致的货币紧缩确实会误伤经济。因而央行通过微幅下调利率释放了明确的信号,即不会因为猪价大涨而收紧货币政策,从而可以稳定市场预期,防止利率水平大幅上升。

在央行11月下调政策利率之后,最新的10年期国债利率已经回落到3.20%左右,这意味着利率上行的预期已经被有效的扭转,这也有助于经济的低位企稳。

不可轻言降息周期

但是另外一方面,我们认为央行短期的降息空间有限,绝非进入了降息周期,理由在于:

首先,真要降息就不是5bp。在国际上,通常一次降息的幅度是25bp,例如美联储今年3次降息共下调利率75bp,而在国内,2010年以后我国贷款基准利率每次下调的幅度也是25bp,此前的最小下调幅度则是18bp和27bp;

其次,要防范通胀预期发散。在央行三季度货政报告中,明确提出未来一段时间需警惕通胀预期发散。而央行也用专栏讨论了物价走势,认为不存在持续通胀或通缩的基础。预计到2020年以后,一方面猪价上涨引发的结构性通胀将逐渐消退,另一方面基数效应消退后PPI有望见底回升,CPI与PPI的差距有望缩窄。在这样的背景下,如果货币政策大幅放松,叠加PPI见底回升,则有可能会刺激通胀从猪价向其他领域扩散。因而要防止通胀预期发散,仍需保持稳健的货币政策,这也意味着利率下调的空间有限;

再次,要避免刺激房地产。在7月份的政治局会议中,明确提出“不将房地产作为短期经济刺激的手段”,而央行也在三季度货币政策报告中呼应了这一提法。而按照最新的贷款利率机制,房贷利率挂钩5年期LPR,由MLF利率以及银行加点共同决定。假设未来真的进入降息周期,也就是持续下调MLF中标利率,就会导致房贷利率不断下调,结果就是重新刺激房地产,万一导致地产泡沫死灰复燃,肯定是得不偿失的。

图:1 年期与5 年期LPR(%)

资料来源:Wind,海通证券研究所

最后,要坚持结构性去杠杆。在过去的两年,得益于资管新规等政策,我们成功地稳住了中国的债务杠杆率。按照修正后的2018年GDP数据,我们测算2018年末的宏观杠杆率为239%,连续6个季度稳定在这一水平。但是进入到2019年以来,宏观杠杆率又出现了小幅上升的趋势,我们测算3季末的宏观杠杆率又升至245%。原因在于,目前社会融资总量余额增速为10.70%,仍高于7.90%的GDP名义增速。如果这个时候我们采用总量上的大幅降息政策,刺激货币融资继续回升,那么就有可能导致中国宏观杠杆率重新大幅回升。

因此,无论是从防止通胀预期发散,还是从不刺激房地产以及结构性去杠杆的角度,都不支持中国未来进入降息周期。