高管海外经历是否降低了企业汇率风险?

刘继红

(中南财经政法大学 会计学院,湖北 武汉 430073)

一、引言

经济全球一体化让各国经济紧密相连,但由于国际结算缺乏统一的货币,国际贸易在各国经济中的比重又越来越高,从而导致汇率波动对经济的影响也越来越大。美元的主导地位、中美经济的相互依赖以及贸易摩擦,使得宏观经济和企业微观层面对美元汇率变化尤其敏感。自2015年11月以来,美元兑人民币汇率总体上一直处于上升势态,2019年8月“离岸”和“在岸”汇率双双“破7”。在企业微观层面,2015年和2016年分别有2702家和2793家上市公司存在汇兑损益,其中分别有1827家和1992家存在汇兑损失,汇兑损失合计金额分别达180亿和375亿人民币①。可见汇率变化带来的影响之大,如何防范汇率风险成为企业风险管理面临的重要现实问题。

企业的经营决策和风险管理由高管掌控,他们的职业生活经历、知识背景等个人特征对企业的经营管理决策产生重要影响[1]。已有的研究发现,高管的从军经历、贫困经历、考取飞行执照的经历以及学术经历能显著影响企业投融资活动和业绩。这表明高管的经历在企业经营管理方面发挥了重要作用,可以推测,具有海外经历的高管同样也能够影响企业的汇率风险管理。由于这类高管曾经在海外学习和工作过,经历过汇率变化对其生活造成的影响,因此他们会对汇率风险更加敏感,同时通过学习和工作积累的专业知识以及过去应对汇率变化积累的经验,可能也有助于企业防范汇率风险。本文试图将高管的海外经历与企业的汇率风险联系起来,揭示具有海外经历的高管影响汇率风险的机制,探索他们防范汇率风险的方式和手段,为企业应对汇率风险提供借鉴和参考。

有关高管海外经历的文献主要研究了这类高管带来的经济后果。比如,高管的海外经历能抑制企业盈余管理和过度投资[2][3]、提升薪酬差距[4]以及提高企业创新绩效[5]。从内容上看,少有文献研究高管的海外经历在风险管理领域发挥的作用。有关汇率风险的研究主要发掘了汇率风险的影响因素,如经营对冲、金融对冲和盈余平滑[6][7],以及公司治理水平[8]。鲜有文献论及拥有经营决策权的高管如何影响汇率风险防范策略等方面的内容。因此,本文试图在这两方面进行完善补充,通过揭示高管海外经历在汇率风险防范和国际财务管理方面的作用,来填补这两方面的文献不足。

本文的研究贡献主要体现在:(1)在中美贸易摩擦和美元汇率波动频繁的大背景下,探索高管应对汇率风险的方式和途径,对企业防范汇率风险有重要的现实意义;(2)从高管的海外背景出发,考察这种海外经历对汇率风险管理和决策产生的影响,拓展了高管背景的相关研究,验证了“高阶梯队”理论在汇率风险管理领域的适用性;(3)发掘了汇率风险的决定因素,揭示了其中的机制和路径,进一步丰富了国际财务管理和汇率风险方面的文献。

二、文献和研究假设

具有海外经历的高管防范汇率风险的意识更强,因为他们过去在海外经历过汇率变化对其工作和学习产生的影响。“高阶梯队”理论认为,企业的经营管理行为会受到高管个人和团队特征的影响[1][9]。高管早期的生活、工作经历通过影响个人行为方式,进而对公司决策产生影响。如高管因切身体会过物资匮乏、饥荒和大灾难,他们对类似经历更容易产生共鸣,会促进企业提高慈善捐赠水平[10]。经历过大萧条的CEO会更加依赖内部融资而不愿举债[11]。高管的极端灾难经历也会导致企业融资和现金持有策略更加保守[12]。军队服役使高管更具侵略性或者过度自信,公司决策更加激进[11]。从军经历也会使高管行为谨慎,风险承受能力更弱,他们所管理的企业研发和投资更少,不会过度使用财务杠杆,较少卷入丑闻[13],税收规避更少[14]。这说明高管的贫困或从军等经历,更容易激起他们对企业类似经历的共鸣,根据“行为一致”理论,高管对企业类似经历会采取和过去一致的策略。这种作用机理和路径同样适用于具有海外经历的高管对汇率风险的管理。高管若曾经在海外学习或工作过,经历过汇率对其学习、工作和生活的影响,他们会对汇率变化更加敏感。这种敏感性会传递到企业的汇率风险管理当中,更强的风险防范意识使得高管对企业的汇率风险反应更加迅速和敏捷。

高管在海外通过学习和工作积累了丰富的专业知识,过去应对汇率变化积累的个人经验有助于企业防范汇率风险。海外经历也是人力资本的具体表现形式之一,标志着良好的教育背景或专业知识技能[2],这些都有助于改善企业治理水平[15],从而提升企业创新绩效[5],抑制企业盈余管理和过度投资[2][3],提升薪酬差距[4]。这些知识同样有助于具有海外经历的高管管理企业汇率风险。有海外经历的高管可能在海外采取过诸多策略来降低汇率变化对其生活的影响,因此具备降低汇率风险的经验。

具有海外经历的高管凭借其良好的风险防范意识、丰富的专业知识和个人经验,能有针对性地采取措施防范汇率风险。Chang等(2013)以及Hutson和Laing(2014)的研究表明,经营对冲、金融对冲和盈余平滑能有效降低企业汇率风险[6][7]。经营对冲是指通过风险转嫁、生产转移和投入要素的调整等策略来规避汇率风险[16];金融对冲则是指企业通过采用远期结售汇、外汇期权及其组合等外汇衍生工具减少汇率变动对已签合约的不利影响。但盈余平滑的市场效果会因管理层动机的不同而不同,管理层基于资本市场动机,可以通过盈余平滑来达到市场预期,给企业带来有利影响[6][17][18]。具有海外经历的高管凭借自己的专业知识和个人经验,为企业“量身设计”经营对冲、金融对冲或盈余平滑策略,以降低企业汇率风险。

具有海外经历的高管还可通过改善公司治理水平来降低企业汇率风险。Allayannis等(2012)发现外汇衍生品对冲汇率风险的价值溢价效应仅在治理水平较高的公司中显著[8]。这是因为具有海外经历的高管能改善公司治理水平[15],而公司治理水平又会影响其风险管理决策[19],在治理水平较低的公司中,使用衍生工具的目的更倾向于投机,而不是风险管理[20][21],良好的公司治理水平甚至能够在短期内替代金融对冲和经营对冲[22],而金融对冲和经营对冲是管理汇率风险的有效方式[7][23]。因此,具有海外经历的高管可以通过改善公司治理来降低汇率风险,减少逆向操作和投机性的汇率风险应对策略。因此,提出本文假设:

H1:具有海外经历的高管能有效降低企业的汇率风险。

三、研究设计

为验证研究假设H1,本文建立了如下模型(1):

absβ1=α0+λ1OM+α1Lnassets+α2Leverage+α3Cratio+α4Turnover+α5Dividend+α6Risk+

α7Fsales+α8Iinvestor +α9Areport +α10Mindex +γ∑Ind+ε

(1)

式(1)中,被解释变量absβ1是β1的绝对值,用来度量企业汇率风险,采用Jorion(1990)的测量方法[24],通过模型(2)进行估计得到回归系数β1。模型(2)中的rit是上市公司月度个股回报率,Mit为对应的市场月回报率,Eit则为相应的月度汇率变化率,δ为随机误差项。使用的汇率是美元兑人民币汇率,故本文的汇率风险是股价变化对美元汇率变化的敏感性。

ri,t=θ0+β1Eit+θ1Mit+δ

(2)

模型(1)中的解释变量OM为高管具有海外经历的虚拟变量,当企业高管团队中有成员具备海外学习或工作经历时OM=1,否则OM=0。根据工作和学习的情况,高管海外经历OM还可以分为OM_work(仅在海外工作)、OM_study(仅在海外学习)和OM_work&study(海外工作和学习)三个虚拟变量。这里高管团队是指直接参与企业经营决策的高级管理人员,不包括纯粹的董事会和监事会成员,具体为首席执行官、正副总经理、执行正副总经理、总会计师以及财务负责人等[25]。

借鉴汇率风险的相关研究[6][26],考虑数据的可获得性,本文控制了以下变量:(1)上市公司资产规模(Lnassets),为期末总资产的自然对数;(2)非流动负债比(Leverage),为期末非流动负债与总资产的比率;(3)流动比率(Cratio),为期末流动资产与流动负债之比;(4)资产周转率(Turnover),为年营业总收入与期末总资产的比值;(5)股利支付率(Dividend),为每股派息税前/(净利润本期值/实收资本本期期末值);(6)股价变化风险(Risk),为股票最高价与最低价比率的自然对数;(7)海外收入比(Fsales),是海外收入占营业总收入的比例;(8)机构持股比例(Iinvestor),为机构持股数除以总股份数;(9)分析师跟踪报告的数量(Areport),为实际分析师跟踪报告的数量加上1,再取自然对数;(10)市场发展程度(Mindex),采用樊纲等(2017)提供的市场化指数,该指数只提供到2014年,故2015和2016年的指数用最接近的2014年指数进行替代。此外,Ind是行业虚拟变量,控制行业固定效应。

为检验高管海外经历降低汇率风险的作用机理,本文还借鉴已有的文献设置了4个方面的中介变量:(1)按照Hutson和Laing( 2014)的方式[7],利用3个变量替代经营对冲——外国子公司数量(Foreign)、外国子公司所在国家数量(Country)以及外国子公司数占所有子公司的比例(Frate);(2)衡量金融对冲的虚拟变量Derivative,若企业使用了外汇衍生品,如外汇或汇率远期合同、期权、期货、互换掉期、远期和其他衍生品及其组合,则Derivative取1,否则取0;(3)以总应计平滑Smooth、盈余管理absDA1和absDA2为盈余平滑的替代变量,分别按McInnis(2010)、Jones(1991)和Dechow等(1995)的模型估算[27][28][29],金融对冲和盈余平滑借鉴了Chang等(2013)的做法[6];(4)公司治理指数Gindex,采用白重恩等(2005)以及张学勇和廖理(2010)的方法[30][31],提取以下五个维度的第一主成分并合成公司治理指数(Gindex)——第一大股东持股比例、独立董事比例、董事会会议次数、董事长和总经理两职合一以及管理层持股比例。

四、样本选择及描述性统计

本文的数据主要来自CSMAR数据库和上市公司年度报告。高管海外经历的数据始于2008年,因此本文选取2008~2016年沪深两市所有A股上市公司为原始研究样本,并按以下条件和顺序进行处理:(1)剔除计算企业汇率风险时,1年内月交易不足半年的公司;(2)剔除金融行业上市公司;(3)剔除外国子公司、海外收入、汇率对现金及等价物的影响以及财务费用—汇兑损益4个项目均为0的公司,因为他们不承担直接的汇率风险;(4)剔除高管团队数据缺失的样本;(5)剔除其他控制变量缺失的样本。通过筛选,本文最终得到观测值15682个。同时,为了减少异常值对回归结果的影响,采用Winsorize对所有连续变量进行了1%和99%的缩尾处理。本文采用的数据处理软件是STATA12.0。

表1报告了样本分布和描述性统计的结果。不难发现,Panel A中具有海外经历高管的样本公司数量及其比例呈逐年上升趋势,在15682个样本中,高管有海外经历的观测值为2885,约占总样本的18.4%,低于代昀昊和孔东民(2017)报告的26.2%[2]。这2885个有海外经历高管的样本中,又包括仅在海外工作、仅在海外学习以及既工作又学习三类高管,分别有1190、895和800个。在描述性统计方面(Panel B),汇率风险absβ1的均值和中位数分别为9.077和3.999,表明样本公司的平均汇率风险为9.077,大多数公司的汇率风险接近4。Panel C中显示,汇率风险absβ1在高管有海外经历和无海外经历的样本中均值分别为7.64和9.40,二者差异在1%的水平上显著(T=-5.48)。同样,在高管有海外经历的样本中,汇率风险absβ1的中位数3.89,也在5%的水平上显著低于无海外经历样本(Z=-2.53)。单变量检验的结果说明,高管有海外经历企业的汇率风险显著低于高管无海外经历的企业,这为本文的研究假设提供了初步证据。在控制变量方面,除了非流动负债比(Leverage)和股价变化风险(Risk)以外,其他控制变量的组间差异均在5%的水平上显著。中介变量方面,均值和中位数组间差异检验的结果显示,除了盈余管理absDA1和absDA2均在1%的水平上显著为负以外,其余中介变量的均值和中位数的组间差异都在1%的水平上显著为正,表明有海外经历的高管比没有海外经历的高管采用了更多经营对冲、金融对冲和应计盈余平滑等方式,公司治理水平也更高。

五、实证结果分析

(一)主回归结果

表2报告了高管海外经历与企业汇率风险的OLS回归结果。表2第(1)列报告的单变量回归结果和表1中均值检验的结果一致②。“高管有海外经历”企业的汇率风险比“高管无海外经历”的低1.767,并且OM的系数在1%的水平上显著,由于比较基准“高管无海外经历企业的汇率风险”为9.402(第(1)列的截距项),因此,海外经历高管为企业降低了18.79%(1.767/9.402)的汇率风险。加入控制变量后(第(2)列),两者的汇率风险仍然相差1.177,同样在1%的水平上显著为负,下降比率依旧有近13个百分点(1.177/9.402)。这些结果表明,高管的海外经历对汇率风险的降低作用有显著的经济意义和统计意义。将高管海外经历OM拆分为OM_work、OM_study和OM_work&study三个虚拟变量放入回归方程,第(3)列结果显示,三个虚拟变量的回归系数均在1%的水平上显著为负。同时具有海外工作和学习经历的高管(OM_work&study)对汇率风险的降低作用最大,为-2.788,分别高于只有海外工作经历(OM_ work)和仅有海外学习经历(OM_ study)的回归系数-1.467和-1.254,系数差异检验的T值分别为-2.58和-2.73,说明同时具备海外学习和工作经历的高管对汇率的降低作用显著大于只有单一海外经历的高管。控制其他因素后的结果类似(见第(4)列)。

(二)内生性检验

汇率变化属于外生事件,因此高管海外经历与汇率风险之间的内生性很弱,但为排除可能的内生性对本文结论产生的影响,仍然采用Heckman两阶段估计和倾向得分匹配法(PSM)对样本做进一步检验,结果报告在表3中。

首先,以上年其他同行业公司聘请海外经历高管的比例(OM_L_I)为工具变量,进入Heckman第一阶段回归,估计出逆米尔斯值(Inverse Mills ratio),然后代入第二阶段回归方程,估计的结果列示在表3第(1)(2)列。从第(1)列报告的结果不难看出,OM_L_I的回归系数在1%的水平上显著为正,说明上年其他同行聘请海外经历高管的行为确实影响到本年度聘任有海外经历高管的概率。第(2)列第二阶段的估计结果显示,Inverse Mills ratio的估计系数显著为正,说明存在一定的内生性问题;OM的估计系数为-1.468,在1%的水平上显著,表明在考虑了内生性问题后,高管海外经历与企

表1样本分布及描述性统计

业汇率风险的负相关关系仍然成立。自选择造成的内生性问题得以排除。

表2高管海外经历与汇率风险

注:*、**和***分别表示在10%、5%和1%的水平上显著;括号中的T值是回归系数与稳健标准误之比(Robust T)。下表同。

其次,利用倾向得分匹配法(PSM)解决内生性问题。第一步,用所有控制变量对高管是否具有海外经历(OM)这一虚拟变量进行回归,每个观测值得到一个分数;第二步,在高管无海外经历的样本中,给高管具有海外经历的样本匹配一个得分最接近的样本;第三步,采用配对后的样本进行回归。回归的结果报告在表3第(3)(4)列,第(3)列中除了Leverage和Cratio的系数显著外,其余8个变量的系数均不显著,说明有海外经历高管和无海外经历高管的公司特征是非常接近的。第(4)列中OM的回归系数仍然在5%的水平上显著为负,说明公司特征差异得到控制之后,研究假设H1依然成立。

(三)机制检验

在上文研究假设的推导过程中,认为海外经历高管降低汇率风险的途径有四种:经营对冲、金融对冲、盈余平滑和改善公司治理。下面将检验这四种机制是否成立,结果列示在表4中。

1.经营对冲。将经营对冲的三个变量(Foreign、Country和Frate)分别加入模型(1)的单变量回归中,Panel A的(1)(3)(5)列显示,三个经营对冲变量的估计系数均显著为负,说明经营对冲降低了汇率风险,与Hutson和Laing(2014)的结论一致[7]。OM的系数从表2中的-1.767,分别上升到-0.714、-0.659和-1.123,可见控制了经营对冲的中介效应后,海外经历高管对企业汇率风险的降低作用分别减少了1.054、1.108和0.644,降低幅度分别达59.65%、62.71%和36.45%,三个变量的中介效应均在1%的水平上显著,这表明海外经历高管更多地利用了经营对冲来降低企业汇率风险,经营对冲程度比高管无海外经历的经营对冲分别多0.438(-1.054/-2.404)、0.362(-1.108/-3.064)和0.061(-0.644/-10.473),也就是表1中三个变量的组间均值差③。在控制了其他变量后(第(2)(4)(6)列),这部分中介效应的结果依然成立(没有报告,但可以结合表2和表4的结果计算得出)。这些结果表明具有海外经历的高管能利用经营对冲降低企业汇率风险。

2.金融对冲。同样,将外汇衍生品的虚拟变量(Derivative)作为中介变量④,加入模型(1)的单变量回归模型中,第(7)列Derivative的回归系数显著为负,说明金融对冲也能显著降低企业汇率风险。Derivative的中介效应为-0.078,并且在5%的水平上显著,同样说明海外经历高管更多地使用了金融对冲,金融对冲的使用比率比无海外经历的高管高近8个百分点(-0.078/-0.982=0.13-0.05)。但是控制了其他变量以后(第(8)列),外汇衍生品的中介效应变为不显著的0.359。通过测试,发现主要影响因素是企业规模Lnassets。这进一步说明,大公司可能更需要降低汇率风险,因为大公司的各种应对策略更具规模经济,综合策略削弱了外汇衍生品的中介效应。

表3内生性问题:Heckman和PSM

3.盈余平滑。Panel B第(9)(11)(13)列显示,中介变量Smooth的回归系数均显著为负,而absDA1和absDA2的系数均显著为正,说明盈余平滑能显著降低汇率风险。Smooth、absDA1和absDA2的中介效应分别在10%、1%和1%的水平上显著。利用Smooth、absDA1和absDA2的盈余平滑方式,汇率风险分别下降了0.027、0.073和0.064⑤,表明具有海外经历的高管通过盈余平滑降低了汇率风险。第(12)(14)列为控制其他变量后的结果,盈余平滑的中介效应依然存在。本文研究结论和Chang等(2013)的结果一致[6],即金融对冲和盈余平滑降低了汇率风险。

4.改善公司治理水平。Panel B第(15)列显示,公司治理水平Gindex的中介效应为-0.740,占总效应的41.88%(-0.740/-1.767),有显著的经济意义和统计意义,说明具有海外经历的高管通过改善公司治理水平来降低企业汇率风险。在控制了其他变量后中介效应依然显著。以上四个方面的中介效应检验结果揭示了具有海外经历的高管影响企业汇率风险的路径,说明这些方式是具有海外经历的高管防范企业汇率风险的有效措施。

(四)稳健性检验

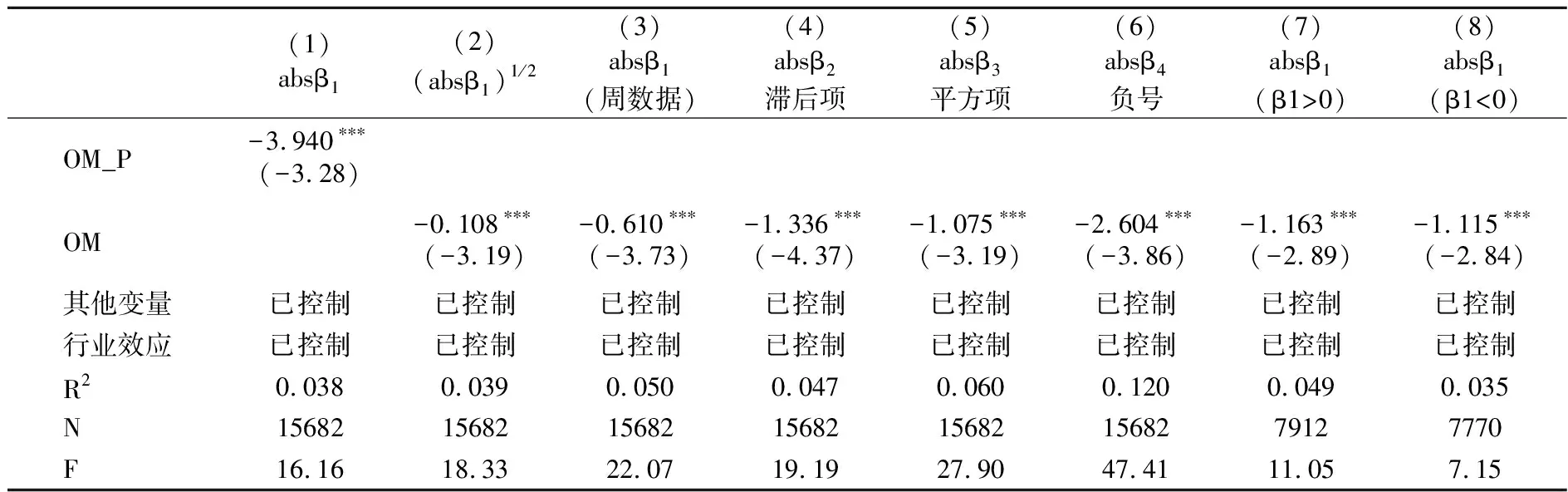

为了进一步夯实本文的研究结论,本文通过更换解释变量和被解释变量的测量方式,进行了如表5所示的8个稳健性检验。首先,将高管海外经历的定义更换为有海外经历的高管占高管团队总人数的比例(OM_P),第(1)列OM _P的估计系数在1%的水平上显著为负,表明海外经历高管的比例与企业汇率风险显著负相关,本文的研究结论依然成立。其次,将汇率风险absβ1的平方根(absβ1)1/2作为因变量进行回归[7],第(2)列中OM的系数仍然在1%的水平上显著为负。再次,用周数据替换月度数据再次估计汇率风险absβ1,第(3)列回归结果显示,OM的估计系数也显著为负,排除了数据频率对汇率风险估计的影响。最后,更换汇率风险的测量模型,利用He和Ng(1998)[26]、Bartram(2004)以及Koutmos和Martin(2003)的模型[32][33]分别测得β2~β4,取绝对值后得到absβ2~absβ4,由第(4)~(6)列可知,无论是加入汇率变化率滞后项估计的absβ2,还是考虑汇率的非线性关系以及汇率风险的不对称性计算的absβ3和absβ4,高管海外经历与汇率风险absβ2~absβ4的负相关关系依然稳健,消除了测量模型差异性对研究结论的影响。最后,由于股价和汇率变动的方向可能会存在不一致的情形,按照已有的文献,将β1大于和小于0的样本进行分组回归,在第(7)(8)列中,OM的估计系数非常接近,均在1%的水平上显著为负,说明无论股价和汇率变化的方向是相反还是相同,高管海外经历均有助于企业降低汇率风险,其作用亦不存在显著差异。

表4作用机制

注:因为absDA1和absDA2有缺失导致样本量减少为14353,具有海外经历的高管降低汇率风险的总效应实际上为-1.722,而非表2中列示的-1.767,对应的T值为-5.07,也在1%的水平上显著,这里进行补充说明,没有报告。

表5稳健性检验

六、研究结论及启示

本文以2008~2016年A股上市公司为研究对象,检验了高管海外经历与企业汇率风险之间的关系,实证结果显示:具有海外经历的高管能显著降低企业汇率风险,其原因主要是具有海外经历的高管能有效运用经营对冲和金融对冲,通过平滑企业盈余和改善公司治理水平来缓解汇率变化形成的冲击,这揭示了具有海外经历的高管防范企业汇率风险的机制和途径。在改变高管海外经历的定义和汇率风险的测量方式,利用Heckman两阶段估计、倾向得分匹配法(PSM)排除内生性问题之后,高管的海外经历与企业汇率风险之间的负相关关系依然显著。

本文将高管海外经历与企业汇率风险联系起来,对深入研究中国企业发展和国际财务管理问题有重要意义。理论上,本文拓展了高管个人特征对企业汇率风险管理和公司治理方面的研究,验证了“高阶梯队”理论在汇率风险管理领域的适用性。本文发现具有海外经历的高管能综合运用经营对冲、金融对冲、盈余平滑和改善公司治理等方式降低企业汇率风险,在中美贸易摩擦和美元汇率波动频繁的大背景下,这对企业采取何种方式防范汇率风险有重要借鉴意义。当企业自身欠缺应对汇率风险的经验时,聘请有海外经历的高管可能是一种有效的策略。本文还发现具有海外经历的高管能改善公司治理水平,表明高管团队建设可能是改善公司治理水平的有效途径之一。

注释:

①数据来源于CSMAR数据库中的“财务费用”明细。

②T值有差异主要是因为表2回归中使用的是robust T,也就是说标准误standard error是robust以后的结果,如果不加robust,T值也会和表1中的一样为-5.48。

③分别为(0.69-0.25)、(0.58-0.22)和(0.09-0.03),两种算法的差异是小数点尾差造成的。

④虚拟变量的中介效应原本应该由其他方法估计和检验的,这里由于结果很类似,所以在报告结果时仍然将这个虚拟变量当作连续变量进行了Sobel-Goodman检验,并提供了统计量Sobel Z。实际上表4中的所有中介效应无需做Sobel-Goodman检验,但是为了更为直观地看到结果,这里仍然报告了Sobel Z。

⑤因为absDA1和absDA2有缺失导致样本量减少为14353,海外经历高管降低汇率风险的总效应实际上为-1.722,而非表2中列示的-1.767,对应的T值为-5.07,也在1%的水平上显著。