结构性货币政策工具与商业银行流动性水平研究

邱新国

摘 要:运用中国43家上市商业银行2013年第2季度至2018年第4季度的数据,实证分析了结构性货币政策工具常备借贷便利(SLF)、中期借贷便利(MLF)和传统货币政策工具(OMO)对商业银行流动性水平的影响。研究结果表明,SLF、MLF及OMO对商业银行流动性水平有显著负向影響,这一影响在大、中、小型银行间存在显著差异,结构性货币政策工具对流动性的调控作用强于传统货币政策工具。

关键词:结构性货币政策工具;流动性;常备借贷便利 ;中期借贷便利

中图分类号:F820.1 文献标志码:A

文章编号:1008-4355(2019)05-0139-13

DOI:10.3969/j.issn.1008-4355.2019.05.13 开放科学(资源服务)标识码(OSID):

一、引言

商业银行作为典型的金融中介,在日常经营活动中不可避免地会面临信用风险、市场风险、操作风险和流动性风险。与其他风险相比,流动性风险的不确定性更强、破坏力更大,其爆发将会给商业银行甚至整个金融体系造成严重的破坏,而其他风险也可能最终转化为流动性风险。随着 2008 年金融危机的爆发和 2010 年《巴塞尔协议 III》的颁布,世界各国对商业银行流动性风险的重视程度不断提升。

就我国而言,央行的流动性管理也面临着诸多挑战。一方面,国际金融环境发生变化。2013年美联储退出量化宽松货币政策以来,新兴市场资本外流压力加剧;2014年至2015年,我国外汇储备剧减以及人民币汇率的波动,都对银行体系流动性管理提出了巨大挑战。另一方面,国内经济金融环境也经历着历史性的变迁,主要表现为:股票市场和债券市场的快速发展不断冲击商业银行资金流通主渠道的历史地位;依托互联网的金融创新产品不断涌现导致一般性存款转换为稳定性较差的同业存款,存贷款利率管制取消后存贷利差减少挤压了银行盈利空间。以上经营环境的变化导致商业银行资金来源与业务结构发生变化,各类表外业务与同业业务发展迅速,这些都对银行体系流动性形成了重大冲击,也增加了央行流动性管理的难度。

事实上,近年来我国银行体系流动性波动较大,银行体系流动性管理水平急需提高。2018年3月末,我国银行业金融机构的超额准备金率仅为1.3%,这是自2017年3月以来第三次处于历史最低位。此外,自2013年6月钱荒事件以来,货币市场利率在2013年6月至2015年7月间波动仍然较大,在2015年8月至2016年10月货币市场利率较为平稳,但是2016年11月以来,货币市场利率波动又有变大的趋势,说明银行体系流动性水平仍不稳定,结构性短缺问题持续存在。在此背景下,中国人民银行借鉴西方发达国家的经验适时推出了多种结构性货币政策工具,以对冲传统货币政策工具的结构性效应。因此,在金融新业态不断涌现、金融强力去杆杠、金融严监管不断深入的背景下,科学评估结构性货币政策工具对商业银行流动性的影响效应,对央行及金融监管部门的流动性风险管理水平的提升就具有重要的政策意义。本文的贡献在于,第一,本文选取了不同层次的流动性度量指标,以克服已有文献中单一流动性指标的不足,提升研究结论的稳健性;第二,本文同时考察了结构性货币政策工具与传统货币政策工具对银行流动性的影响,以探明结构性货币政策工具流动性调节的有效性。本文余下部分的内容安排是:第二部分是文献综述,第三部分是模型、变量与数据,第四部分是实证分析,第五部分是研究结论。

二、文献综述

对银行体系流动性问题的关注始于20世纪30年代,直到80年代全球债务危机爆发后对其研究才广泛展开。Diamond & Dybvig(1983)[1]从博弈论的多重均衡理论的视角提出了D-D银行挤兑模型框架,此模型揭示了商业银行在整个经济社会中所扮演的“流动性中介”角色,商业银行开发的未保险活期存款合约使得商业银行常常面临挤兑危机,加大了商业银行流动性风险。国内外学者在 D-D 挤兑模型基础上对流动性风险进行研究,Waldo(1985)[2]通过建立银行挤兑与银行系统的经济模型,解释了银行挤兑是由于存款人对银行短期利率等因素的预期导致的。Campbell(1987)[3]在理性预期模型中引入了套利成本和冲击,分析了货币市场利率在准备金维持期内存在明显波动的原因。Shleifer & Vishny(1992)[4]指出由于经济周期的变化,企业的偿债能力也随之变化,在经济周期处于低谷时,商业银行容易爆发资产流动性危机。Singh 和 Sharma(2002)[5]认为流动性问题的出现是由于存款机构资产负债到期日的不匹配,流动性风险与利率的敏感性显著相关,并且会受到商业银行声誉的极大影响。Ashcraft (2008)[6]引入货币市场的不完全性和银行体系的多样性,认为在货币市场参与度有限的小银行受信用限制,会持有较多的预防性流动性,而大银行持有的相对较少,由此导致银行间流动性波动,货币市场利率甚至超出中央银行贴现率。Brunnermeier(2009)[7]通过对 2008 年金融危机的研究得出,个别银行的流动性风险会通过金额衍生工具传播,最终引发金融市场的流动性风险。

针对商业银行的流动性风险,大量研究围绕风险调控展开。Bartolini et al.(2002)[8]就商业银行的流动性套利行为首次提出了中央银行干预货币市场的时机问题,这引发了中央银行对商业银行流动性调控的研究。Leeper & Gordon(1991)[9]的实证研究发现流动性与利率之间的关系并不稳定,存在所谓的流动性(liquidity puzzle)。Prati et al.(2003)[10]指出除了市场不完全外,货币政策操作框架本身可能也会影响利率波动。Whitesell(2006)[11]则指出,利率走廊系统(corridor system)可以减少货币市场利率波动。Allen et al.(2009)[12]认为在正常时期,货币市场信息不对称导致的市场不完全性并不重要,但在危机时刻货币市场可能会出现流动性冻结,央行有必要通过公开市场操作调控流动性。Altavilla(2014)[13]指出央行结构性货币政策可通过公告效应影响商业银行的政策预期进而调整其资产负债表结构。

国内的学者围绕银行体系流动性问题的成因及影响因素也进行了理论和经验研究。姚长辉(1997)[14]认为商业银行流动性风险的表层原因是商业银行流动性资产端资金应用和负债端资金来源的不确定性和不规则性,但更深层次的原因是商业银行盈利性与流动性的矛盾。宋婷婷(2010)[15]認为商业银行的资产流动性风险和筹资流动性风险相互影响、相互加强,从而形成“流动性螺旋”,由于流动性风险是亲周期性的,所以“流动性螺旋”会加大流动性风险的波动性。廖岷和杨元元(2008)[16]认为融资渠道的变化、金融衍生工具大量开发、金融支付系统的发展都使得流动性风险爆发的概率增加。高士英等(2016)[17]认为我国货币市场基金、互联网基金的出现,改变了商业银行的资产负债管理结构,它们在给商业银行负债端带来积极影响的同时,也加大了商业银行流动性的不确定性。贾丽平和李旭超(2014)[18]研究了影响商业银行流动性的宏观因素,包括外汇占款、居民储蓄存款及现金漏损率均会影响银行的流动性波动,而居民储蓄存款的影响时效最长。除了上述外部宏观因素外,任庆华等(2013)[19]和钱崇秀等(2018)[20]等指出银行自身因素包括银行业务创新、超额贷款、不良率等也会影响商业银行的流动性。

此外,国内学者也就结构性货币政策工具的流动性效果开展了初步研究。邓雄(2015)[21]、卢岚和邓雄(2015)[22]、刘蔚(2016)[23]、鲁雪岩和王一捷(2016)[24]等诸多学者总结了国外结构性货币政策的实践经验。王倩等(2016)[25]评估了结构性货币政策对银行信贷投放的影响,胡育蓉和范从来(2017)[26]讨论了结构性货币政策的作用机理,余振等(2016)[27]发现PSL对中期利率的影响不稳定且具有阶段性差异,刘澜飚等(2017)[28]实证分析了结构性货币政策的公告效应,发现其可以通过信号渠道改变市场预期、降低货币与债券市场利率,从而降低社会融资成本的传导机制。万冲和朱红(2017)[29]指出,由于货币粘性、信息不对称和经济的体制性矛盾等因素,结构性货币政策难以调结构,还容易加大结构扭曲和降低宏观调控政策的有效性,故此中国应将结构性货币政策定位于维持金融稳定而不是调结构。

综上所述,国外文献对银行体系流动性进行了充分讨论,特别是对危机期间的银行间市场流动性冻结进行了深刻的研究,而国内的文献对银行流动性进行定性描述较多,直接实证评估央行流动性管理效果的文献极少。基于此,本文将利用中国43家上市银行2013年2季度至2018年4季度的面板数据实证分析央行货币政策工具的流动性调节效应,并就央行流动性管理提出简要的政策建议。

三、模型、变量与数据

(一)实证模型设计

根据政策的重要性和使用频率,本文选取常备借贷便利(Standing Lending Facility)和中期借贷便利(Mediumterm Lending Facility)作为结构性货币政策工具的主要变量。同时,为了分析结果的稳健性,本研究选择了多个指标来刻画银行流动性,分别是存贷比(LDR)、流动性资产比例(LAR)和现金与央行存款比率(PR)。

存贷比曾长期作为商业银行的流动性监管指标,流动性资产比例和现金与央行存款比率则刻画了商业银行不同层次的流动性,后文的稳健性检验中还将流动性覆盖率作为商业银行流动性的度量指标。在下文的分析中,本研究还控制了影响银行流动性的其他变量,包括银行特征变量资产规模、资本充足率、不良贷款率和资产收益率,宏观经济变量GDP增长率,金融政策变量法定存款准备金率、M2增长率以及金融市场变量同业拆借利率。为了体现目前央行流动性调控的现实,本研究一并考察了传统货币政策工具公开市场操作对银行体系流动性的影响。本文的实证分析模型设定如下:

在(1)式中,Liquid是银行流动性变量,基于已有文献的思路及数据可得性(王倩等,2016;钱崇秀等,2018),本文分别以LDR、LAR和PR进行描述。Monpol是货币政策变量,分别以常备借贷便利(SLF)季度平均余额、中期借贷便利(MLF)季度平均余额和公开市场操作(OMO)的季度净投放额进行测量。X是银行特征变量,包括银行资产总额(季度期初和期末的均值)的对数值(ASSET)、资本充足率(CAPITAL)、不良贷款率(NONLOAN)和资产收益率(ROA)。C为其他控制变量,包括GDP增长率(RGDP)、银行间同业拆借7天加权平均利率(RINBANK)、法定存款准备金率的变化(RRD)、M2增长率(M2)。表1对各变量的定义进行了详细说明。

由于目前我国上市银行没有披露结构性货币政策工具的交易信息,因此我们无法获得银行个体层面的结构性货币政策工具交易数据。基于数据的可得性及已有文献的方法(王倩等,2016),本研究选择常备借贷便利(SLF)季度平均余额与中期借贷便利(MLF)季度平均余额的对数值作为结构性货币政策工具的代理指标。

(二)数据来源

基于数据的可得性,本文选择43家上市银行作为研究样本。本研究收集了2013年第2季度至2018年第4季度我国43家上市银行的非平衡面板数据。所有数据来自wind数据库和中国人民银行网站。

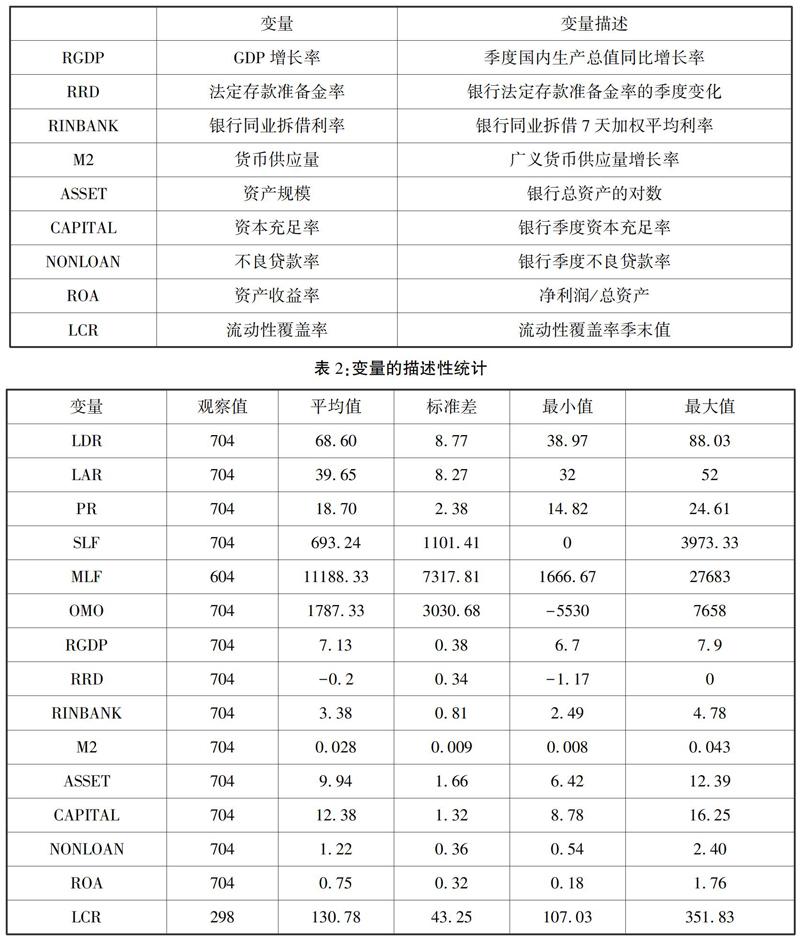

表2给出了各变量的描述性统计结果。LDR的均值为68.61%,低于银监会此前的监管要求75%,但最大值与最小值差异很大,最小值为38.91%,最大值达88.03%,说明就存贷比而言,我国银行间的流动性分布极不均衡,存在结构性的流动性短缺。流动性资产比例的均值为39.65%,说明银行总体流动性较充裕,但银行间流动性资产分布差异也很大,最小值为32%,最大值为52%。现金与央行存款比率均值为18.7%,最小值和最大值分别为14.82%和24.61%,这更充分说明各银行间的流动性分布差异极大。从结构性货币工具的交易额来看,常备借贷便利季度平均余额为693亿元,最大值为3973亿元;中期借贷便利季度平均余额为11188亿元,最大值为27683亿元。中期借贷便利交易额显著大于常备借贷便利。

四、结构性货币政策工具与商业银行流动性水平的实证分析

对(1)式,本文分别进行了混合效应回归、随机效应回归和固定效应回归,但B-P检验和Hauman检验的结果表明应采用固定效应模型回归。以下实证分析均为面板固定效应模型回归的结果。

(一)结构性货币政策工具与银行流动性水平:总体分析

本研究首先就三种货币政策工具对银行流动性的影响进行了总体分析。表3汇报了货币政策工具对存贷比、流动性资产比例和现金与央行存款比率这三个刻画银行流动性的变量的影响。表3第(1)至(3)列汇报了货币政策工具对银行存贷比的回归结果。第(1)列是SLF对银行存贷比的回归结果,结果表明SLF对银行存贷比的回归系数为正但不显著,这说明SLF对银行存贷比不存在显著影响。第(2)列是MLF对银行存贷比的回归结果,结果显示MLF的回归系数为0.00913且在10%的显著性水平上显著,这表明MLF对银行存贷比具有显著的正向影响,即中期借贷便利会提高银行的存贷比从而降低银行的流动性。第(3)列是OMO对银行存贷比的回归结果,其回归系数为正但不显著,这说明公开市场净投放对银行流动性没有显著影响。概而言之,就银行存贷比而言,只有中期借贷便利(MLF)对其有显著的正向影响进而降低银行的流动性水平。

表3第(4)至(6)列汇报了货币政策工具对银行流动性资产比例的回归结果。第(4)列的结果显示,SLF的回归系数为-0.00881且在5%的显著性水平上显著,这说明常备借贷便利对银行流动性资产比例有显著的负向影响,即常备借贷便利会显著减少银行的流动性资产比例,降低银行的流动性水平。第(5)列是MLF对银行流动性资产比例的回归结果,结果显示,其回归系数为-0.0012且在1%的显著性水平上显著,这说明中期借贷便利对银行流动性资产比例有显著的负向影响,即中期借贷便利会显著减少银行的流动性资产比例,降低银行的流动性水平。第(6)列是OMO的结果,其回归系数为 -0.0134且在5%的水平上显著,这说明OMO会显著降低银行的流动性水平。以上结果表明,SLF、MLF及OMO均会显著降低银行的流动性资产比例,即三种货币政策工具均会对银行流动性水平造成负向冲击。

表3第(7)至(9)列汇报了货币政策工具对银行现金与央行存款比率的回归结果。第(7)列是SLF对银行现金与央行存款比率的回归结果,结果显示,其回归系数为-0.827,且在5%的显著性水平上显著,这表明常备借贷便利对银行现金与央行存款比率具有显著的负向影响,即常备借贷便利会降低银行现金与央行存款比率进而降低银行的流动性水平。第(8)列是MLF对银行现金与央行存款比率的回归结果,结果显示,其回归系数为-0.796,且在10%的显著性水平上显著,这表明中期借贷便利对银行现金与央行存款比率具有显著的负向影响,即中期借贷便利会降低银行的现金与央行存款比率进而降低银行的流动性水平。第(9)列是OMO对银行现金与央行存款比率的回归结果,结果显示,二者的回归系数为-0.0028但并不显著,这表明公开市场操作净投放对银行现金与央行存款比率没有显著影响。

以上结论表明,总体而言,结构性货币政策工具及公开市场净投放会降低商业银行的流动性水平,这与王倩等(2016)[25]、邓向荣和张嘉明(2018)[30]、吕思聪(2018)[31]等的结论是一致的。其影响路径是,各项货币政策工具增加了银行体系的流动性供给,在这一冲击下,各商业银行在信贷投放冲动下通过发放贷款实现流动性创造,这反过来可能降低了商业银行自身的流动性水平。

(二)货币政策工具与商业银行流动性水平:比较分析

鉴于银行体系流动性分布的不均衡性,即虽然银行体系流动性总体充裕,但各银行间流动性分布不一,表现为银行体系流动性的结构性短缺(王倩等,2016)[25]。基于这一现实,货币政策工具的实施对流动性充裕的银行和流动性短缺的银行可能会有不同的影响效应,而这也是货币政策工具能够调控银行体系流动性的结构性短缺的前提。有基于此,本研究将按照银行类型将43家上市银行分为大型银行(6家国有银行)、中型银行(9家股份制银行)和小型银行(28家城市商业银行和农村商业银行)并分别考察货币政策工具对三类银行流动性的影响。虽然近来有部分股份制银行的资产规模与国有银行的水平相接近,但由于我们考察的样本期是从2013年开始的,因而这种划分是合乎实际的。表4、表5和表6分别是考虑银行类型后货币政策工具对银行流动性水平(存贷比、流动性资产比例和现金与央行存款比率)的影响。

表4汇报了货币政策工具对各类型银行存贷比的回归结果。第(1)至(3)列分别是 SLF对大型、中型和小型银行的存贷比回归结果,结果显示,SLF只对中型银行的存贷比回归系数在10%的显著性水平上显著,这表明SLF对中型银行的存贷比有显著的正向影响(显著性水平为10%),即SLF会显著提高中型银行的存贷比进而降低其流动性水平,而其对大型和小型银行的存贷比均没有顯著影响。注意到在全样本回归中SLF对银行存贷比无显著影响这一结论,那么SLF对中型银行存贷比的正向影响效应就具有特别的政策意义。第(4)至(6)列分别是MLF对大型、中型和小型银行的存贷比回归结果,结果显示,MLF只对中型银行存贷比有显著的正向影响(显著性水平为1%),即MLF会显著提高中型银行的存贷比进而降低其流动性水平,而对大型和小型银行的存贷比均没有显著影响。第(7)至(9)列分别是OMO对大型、中型和小型银行的存贷比回归结果,结果显示,OMO对大型、中型及小型银行存贷比的回归系数均为正,且对中型及小型银行存贷比的回归系数分别在5%和10%的显著性水平上显著,这说明OMO会显著提升中型和小型银行的存贷比进而降低其流动性水平,而对大型银行流动性没有影响。

表5汇报了货币政策工具对各类型银行流动性资产比例的回归结果。第(1)至(3)列分别是 SLF对大型、中型和小型银行的流动性资产比例回归结果,结果显示,SLF只对中型银行的流动性资产比例回归系数在10%的显著性水平上显著(与全样本回归结果一致),这表明SLF对中型银行的流动性资产比例有显著的负向影响(显著性水平为10%),即SLF会显著降低中型银行的流动性资产比例进而降低其流动性水平,而其对大型和小型银行的流动性资产比例均没有显著影响。第(4)至(6)列分别是MLF对大型、中型和小型银行的流动性资产比例回归结果,结果显示,MLF对大型和中型银行的流动性资产比例均有显著的负向影响(显著性水平分别为5%和1%),即MLF会显著降低大型银行和中型银行的流动性资产比例进而降低其流动性水平(与全样本回归结果一致),而对小型银行的流动性资产比例没有显著影响。此外,MLF对中型银行流动性资产比例的降低作用(系数为-0.004)大于其对大型银行流动性资产比例的降低作用(系数为-0.001)。第(7)至(9)列分别是OMO对大型、中型和小型银行的流动性资产比例回归结果,结果显示,OMO对大型、中型及小型银行的流动性资产比例的回归系数均为负,但只对中型银行的回归系数显著(显著性水平为10%),这说明OMO只会降低中型银行的流动性水平而对大型银行和小型银行的流动性资产比例没有显著影响。

表6汇报了货币政策工具对各类型银行现金与央行存款比率的回归结果。第(1)至(3)列分别是 SLF对大型、中型和小型银行的现金与央行存款比率回归结果,结果显示,SLF只对大型银行的现金与央行存款比率的回归系数在10%的显著性水平上显著(与全样本回归结果一致),这表明SLF对大型银行的现金与央行存款比率有显著的负向影响,即SLF会显著降低大型银行的现金与央行存款比率进而降低其流动性水平,而其对中型和小型银行的现金与央行存款比率均没有显著影响。第(4)至(6)列分别是MLF对大型、中型和小型银行的现金与央行存款比率回归结果,结果显示,MLF只对大型银行现金与央行存款比率有显著的负向影响(显著性水平为1%),即MLF会显著降低大型银行现金与央行存款比率进而降低其流动性水平(与全样本回归结果一致),而对中型及小型银行的现金与央行存款比率没有显著影响。第(7)至(9)列分别是OMO对大型、中型和小型银行的现金与央行存款比率回归结果,结果显示,OMO对大型、中型及小型银行的现金与央行存款比率的回归系数均为负但都不显著,这说明OMO对三类银行的现金与央行存款比率均没有影响。

(三)货币政策工具与商业银行流动性水平:稳健性分析

在MPA框架下流动性监管指标包括流动性覆盖率和净稳定资金比率,但净稳定资金比率样本量太小,本研究只选择了流动性覆盖率进行考察。

为了检验以上经验研究结论的稳健性,本文以MPA框架下流动性监管指标流动性覆盖率(LCR)为银行体系流动性的代理指标,并在(1)式中加入LCR的滞后项作为解释变量进行系统GMM回归。上市商业银行自2015年才开始公布流动性覆盖率,因而样本区间为2015年1季度至2018年4季度。按照MPA的监管要求,有21家上市银行连续或间断公布了流动性覆盖率这一监管指标,因而最终的样本数据是自2015年1季度至2018年4季度的非平衡面板数据。表7汇报了回归结果,其中,第(1)、(5)和(9)列分别是三种货币政策工具对银行流动性覆盖率的总体影响,第(2)至(4)、(6)至(8)及(10)至(12)则分别是三种货币政策工具对大型、中型及小型银行流动性覆盖率的回归结果。第(1)、(5)和(9)列的结果显示,SLF、MLF以及OMO对流动性覆盖率的回归系数均为负,但仅有MLF的回归系数在10%的显著性水平上显著。进一步分银行类型的回归表明,SLF仅对小型银行的回归系数为负且在5%的水平上显著;MLF对中型及小型银行的流动性覆盖率均为负,且分别在10%和5%的水平上显著;而OMO对大型、中型及小型银行流动性覆盖率的回归系数虽然均为负,但均不显著。综上所述,相对前三个度量银行流动性的指标来说,传统货币政策工具(OMO)和结构性货币政策工具(MLF)对其的影响均弱化。

五、研究结论

利用43家上市商业银行2013年至2018年的季度数据,本文就货币政策工具对商业银行流动性水平的影响进行了规范的实证分析。本文的研究结论如下所述:

第一,就我们所考察的样本范围而言,总体来说,传统货币政策工具(公开市场操作)和结构性货币政策工具(常备借贷便利、中期借贷便利)对商业银行流动性水平具有显著负向影响。我们的实证分析表明,SLF、MLF及OMO对银行流动性资产比例均具有显著负向影响;SLF和MLF对银行现金与央行存款比率具有显著负向影响,而OMO则对银行现金与央行存款比率没有显著影响;MLF对银行存贷比有显著正向影响,而SLF和OMO则对银行存贷比没有显著影响;SLF对银行流动性覆盖率有显著负向影响,而MLF和OMO则对银行流动性覆盖率没有显著影响。

第二,就我们所考察的样本范围而言,货币政策工具对不同类型银行的流动性影响存在显著差异。具体来说,SLF和MLF只对中型银行的存贷比有显著正向影响,同时,他们也只对大型银行的现金与央行存款比率具有显著的负向影响;SLF只对中型银行的流动性资产比例具有显著负向影响,而MLF则仅对大型银行和中型银行的流动性资产比例具有显著的负向影响;SLF仅对中型与小型银行的流动性覆盖率有显著负向影响,MLF则只对小型银行的流动性覆盖率有显著负向影响;OMO则仅对中型和小型银行的存贷比有显著正向影响,同时,它也仅对中型银行的流动性资产比例具有显著负向影响,但对大中小型银行现金与央行存款比率及流动性覆盖率均没有显著影响。

第三,传统货币政策工具对商业银行流动性水平的影响效应弱于结构性货币政策工具的作用。全面比较SLF、MLF及OMO对商业银行流动性的影响结果可知,作为传统货币政策工具的公开市场净投放对现金及央行存款比率以及流动性覆盖率均没有显著影响,即OMO对银行流动性的影响要弱于结构性货币政策工具,也就是说,结构性货币政策工具对银行流动性的调控作用要强于传统货币政策工具,这可能表明结构性货币政策工具在实践上是必要的,也是成功的。

第四,流动性覆盖率受货币政策工具的影响较小。流动性覆盖率是MPA考核框架下的流动性监管指标,我们的实证分析表明,常备借贷便利和中期借贷便利对其有显著影响,而公开市场净投放对其没有显著影响。这一发现对央行的流动性管理工具选择具有重要意义。

基于以上結论,本文提出以下简要的政策建议:

第一,除了设立统一的流动性监管指标和监测指标外,监管当局可能需要针对不同银行的规模和业务特征,设立针对性的监测指标,以便于监测各类型银行的流动性状况。不同类型的银行由于其资产负债结构的差异对各项货币政策工具的反应不同,具体表现为其流动性水平对货币政策工具的响应不同。因此,针对不同银行的流动性状况,可能需要不同类型的结构性货币政策工具进行调控。

第二,商业银行应该根据经营目标及自身业务结构建立多层次的流动性调控计划。中央银行结构性货币政策的推出将会加大银行体系的流动性供给,中小商业银行需要在此冲击下适时调整流动性创造计划,与此同时,商业银行应该基于自身业务结构确定合理的多层次的流动性调控计划,以保证在信贷扩张过程中满足流动性监管要求。

第三,结构性货币政策工具的目标是通过影响商业银行的流动性创造及流动性结构,实现商业银行信贷资产的结构性运用以缓解经济运行中的结构性矛盾。因此,央行应该详细披露结构性货币政策工具的操作对象、金额,充分发挥结构性货币政策的公告效应,引导各类市场主体对未来政策走向形成理性预期,以促进有效的货币政策传导机制的形成。

参考文献:

[1]Douglas W. Diamond, Philip H. Dybvig. Bank Runs, Deposit Insurance, and Liquidity[J]. Journal of Political Economy, 1983, 91(3):401-419.

[2]Waldo D G. Bank runs, the deposit-currency ratio and the interest rate[J]. Journal of Monetary Economics, 1985, 15(3):269-277.

[3]Campbell J Y. Money Announcements, The Demand for Bank Reserves, and the Behavior of the Federal Funds Rate within the Statement Week[J]. Journal of Money Credit & Banking, 1987, 19(1):56-67.

[4]Shleifer A, Vishny R W. Liquidation Values and Debt Capacity: A Market Equilibrium Approach[J]. Journal of Finance, 1992, 47(4):1343-1366.

[5] Singh A, Sharma A K. An empirical analysis of macroeconomic and bank-specific factors affecting liquidity of Indian banks[J]. Future Business Journal, 2016, 2(1):40-53.

[6]Ashcraft A B. Are Bank Holding Companies a Source of Strength to Their Banking Subsidiaries?[J]. Journal of Money Credit & Banking, 2008, 40(2/3):273-294.

[7]Brunnermeier M K. Deciphering the Liquidity and Credit Crunch 2007-2008[J]. Journal of Economic Perspectives, 2009, 23(1):77-100.

[8] Bartolini L, Bertola G, Prati A. Day-to-Day Monetary Policy and the Volatility of the Federal Funds Interest Rate[J]. Journal of Money Credit & Banking, 2002, 34(1):137-159.

[9]Leeper E M, Gordon D B. In search of the liquidity effect[J]. Journal of Monetary Economics, 1991, 29(3):341-369.

[10]Prati A, Bartolini L, Bertola G. The overnight interbank market: Evidence from the G-7 and the Euro zone[J]. Journal of Banking & Finance, 2003, 27(10):2045-2083.

[11]Whitesell, William C. Monetary Policy Implementation Without Averaging or Rate Corridors[N]. Finance & Economics Discussion Paper, Board of Governors of the Federal Reserve System ,No. 2006-22.

[12]Franklin Allen, Elena Carletti, Douglas Gale. Interbank market liquidity and central bank intervention[J]. Journal of Monetary Economics, 2009, 56(5):639-652.

[13]Altavilla Carlo, Giannone Domenico and Lenza Michele[N].The Financial and Macroeconomic Effects of OMT Announcements (June 2014). CEPR Discussion Paper ,No. DP10025.

[14]姚長辉.商业银行流动性风险的影响因素分析[J]. 经济科学,1997(4):21-26.

[15]宋婷婷.商业银行流动性风险的变化与监管趋势[J]. 投资研究, 2010(10):43-46.

[16]廖岷,杨元元.全球商业银行流动性风险管理与监管的发展状况及其启示[J]. 金融研究,2008(6):69-79.

[17]高士英,许青,沈娜. 经济“新常态”下的商业银行流动性研究与压力测试[J]. 现代财经(天津财经大学学报),2016,36(2):77-86.

[18]贾丽平, 李旭超. 宏观金融视阈下我国商业银行流动性波动的影响因素研究[J]. 经济社会体制比较, 2014(4):233-242.

[19]任庆华, 陈平, 李科. 商业银行流动性风险的信贷维度分解:模型与实证[J]. 金融经济学研究, 2013(2):120-128.

[20]钱崇秀,宋光辉,许林.超额贷款、不良率与商业银行流动性——流动性螺旋还是流动性权衡[J]. 财贸经济,2018,39(7):81-95.

[21]邓雄.结构性货币政策工具的运用:发达国家的实践及启示[J]. 南方金融,2015(01):26-34.

[22]卢岚,邓雄. 结构性货币政策工具的国际比较和启示[J]. 世界经济研究,2015(6):3-11,127.

[23]刘蔚.基于国际比较的结构性货币政策效果评估及优化路径研究[J].金融发展研究,2016(9):37-44.

[24]鲁雪岩,王一捷.结构性货币政策理論与实践[J].金融发展评论,2016(1):142-152.

[25]王倩,路馨,曹廷求.结构性货币政策、银行流动性与信贷行为[J].东岳论丛,2016,37(8):38-52.

[26]胡育蓉,范从来. 结构性货币政策的运用机理研究[J]. 中国经济问题,2017(5):25-33.

[27]余振,顾浩,吴莹. 结构性货币政策工具的作用机理与实施效果——以中国央行PSL操作为例[J]. 世界经济研究,2016(3):36-44,69,134.

[28]刘澜飚,尹海晨,张靖佳.中国结构性货币政策信号渠道的有效性研究[J].现代财经(天津财经大学学报),2017,37(3):12-22.

[29]万冲,朱红. 中国结构性货币政策的效果评估及优化思路[J]. 学术论坛,2017,40(4):83-91.

[30]邓向荣, 张嘉明. 货币政策、银行风险承担与银行流动性创造[J]. 世界经济, 2018(4): 28-52.

[31]吕思聪. 外部监管和货币政策对中国商业银行流动性创造能力的影响研究[J]. 国际金融研究, 2018, 373(5):55-65.

——基于三元VAR-GARCH-BEEK模型的分析