商业卫星测控发展现状及趋势

郭夏锐 (中国长城工业集团有限公司)

商业航天是采用市场化手段,运用市场机制或按市场规律开展的航天活动,具有产业链条长、服务领域广、带动作用强等特点[1-2]。当前,全球商业卫星及应用产业正处于能力和市场快速发展的鼎盛时期,各种火箭和星座计划百花齐放[3-4]。测控的主要功能包括跟踪测量卫星,确定其运行轨道;接收、处理卫星的遥测数据,监视其工作状况;依据卫星的工作状态和任务,控制卫星的姿态、运行轨道;接收和分发有效载荷数据;实时提供卫星的遥测信息、运行轨道和姿态等数据[5-6]。与商业卫星的井喷式发展相比,作为宇航业务关键组成的测控一直以来没有得到足够的重视,测控能力的不足日益成为制约商业航天健康有序发展的重要因素。

1 国内外商业测控现状

国外现状与发展

作为全球航天强国,美国与欧洲采用了军用和商用分开的测控管理体制。这种体制确保了军用航天测控管理的保密性与高可靠性,也满足了商业公司对低成本、高效率的追求,促进了商业测控公司的发展。

目前国外开展测控业务的公司主要分为成熟运营商、初创运营商以及星座运营商三类,并具有以下特点:

1)传统成熟运营商依靠地理位置,取得先发优势。瑞典空间公司和康斯博格卫星服务公司作为全球领先的两家测控运营商充分利用自身独特的高纬度地理优势建设测控站,形成了布局完善的全球商业测控网,为客户提供卫星测控、发射及早期运行段支持、深空探测支持、地面站托管、工程咨询等专业服务。

2)初创测控运营商在投资基金的支持下,迅速发展进入市场。日本信息恒星公司已获得空客公司(Airbus)领投的A轮730万美元投资;美国RBC信号公司已获得A轮200万美元融资,领投方为百度风投。这些公司通过共享测控站加盟的方式构建网络,提供低成本灵活高效的测控服务,满足新兴商业航天公司的需求。

3)星座运营商逐步开展独立的测控服务业务。以美国行星实验室公司、一网公司为代表的星座运营商利用小口径天线和通信网络建立了自有星座测控通信网,自行开展卫星星座的测控和运控,并逐步成为一项新业务。日前,一网公司与空客公司成立了一网卫星公司(OneWeb Satellite),计划将地面站管理业务独立为新的专业公司来开展服务。

国外开展卫星商业测控的主要公司情况

国内现状与发展

我国商业航天测控以中国航天测控网为主,另建有部分行业测控站和民营测控站[7-12]。中国航天测控网由固定站、机动站、远望号测量船和测控中心四部分组成。可完成高、中、低多种轨道不同类型卫星的发射测控和长期在轨测控。我国出口的巴基斯坦遥感卫星、委内瑞拉遥感卫星等商业卫星项目,以及高景一号、吉林一号等有政府和央企背景的商业卫星项目均由中国航天测控网提供发射及卫星测控服务。

另一方面,部分行业用户如中国卫通集团、二十一世纪公司等为自有的卫星建立了相应的地面测控站,负责卫星的平台和载荷测控。西北工业大学、南京航空航天大学、珠海欧比特宇航科技股份有限公司等高校和企业建设依托各自的科研和商业项目建设了U/V频段测控站。“鸿雁”全球低轨移动卫星星座、“虹云”低轨星座等也计划通过自有关口站和星间链路组成测控网开展星座测控。这类测控站大都支持行业专业卫星,不支持其他卫星测控。2015年以后,在商业航天热潮的驱动下,国内成立了多家民营测控公司,谋划和建设了部分测控站为立方星、微小卫星等提供测控支持。2019年6月,长征十一号海射型固体运载火箭发射,北京航天驭星科技有限公司、北京天链测控技术有限公司等民营公司为火箭和多颗卫星提供了火箭测控、卫星入轨测控以及境外测控。总体而言,商业测控领域正处在政策和能力的成长期。

2 商业测控分析

市场总需求

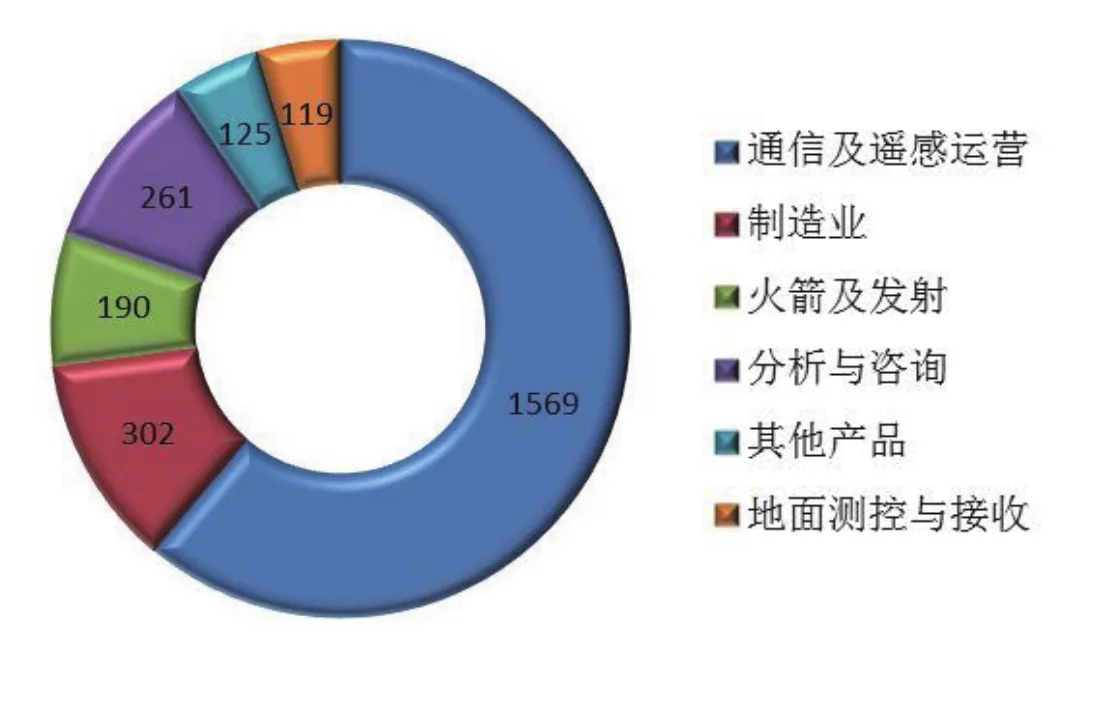

商业航天的发展是卫星测控服务发展的基础。根据欧洲咨询报告的统计和预测,未来10年全球计划发射3600颗小卫星,总市场价值预计将达到220亿美元,将较过去十年增加了76%。根据英国撒拉弗公司(Seraphim)宇航指数的统计信息,2016-2017年间全球商业测控及接收领域的总投资为1.19亿美元,占商业航天领域总投资额26亿美金的4.6%。从长期需求上来看,目前全球商业航天处于星座等空间基础设施的建设阶段,卫星测控作为下游产业,具有后发优势,市场潜力大。

全球商业航天总市值预测

2016-2017年全球商业航天投资额(单位:十万美元)

目标市场

国内商业航天测控服务的目标市场有商业卫星测控、出口卫星测控及发射及早期轨道阶段测控支持三类。截至2018年底,国内公布的星座计划已超过600颗。这些项目聚焦于星座的运营与服务,客户对卫星测控及在轨管理的专业服务有着迫切的需求。第二个目标市场为我国出口卫星的应急和备份测控服务。我国出口卫星的国际客户通常不具备应急测控能力,对卫星交付后的应急测控、备份测控和在轨管理需求明确。该部分市场的收入具有长期持续的特点,既能够在卫星在轨交付完成后带来持续现金流,也能够服务客户促进后续项目的二次开发。最后,卫星发射对商业测控服务也有着明确的需求。在合适地点建设海外测控站能够优化发射及早期轨道测控方案,支持火箭的海外和海上发射,降低发射测控费用,推动商业航天的发展。

市场供给及竞争分析

面向商业微小卫星市场,国际成熟测控运营商已提前布局增加了市场供给。康斯博格卫星服务公司建设了由3.7m和4.2m口径天线组成的KAST Lite卫星测控网,瑞典空间公司在全球增加部署了若干口径小于5m的全向天线。2015年后两家公司在商业航天的需求牵引下营业收入均出现了明显增长。瑞典空间公司在2015年营业收入增加了15%。但由于政策壁垒,上述两家公司市场供给的增加并没有进入到中国商业航天领域,两家公司的在华业务还主要集中于地面站托管服务。

国内民营商业测控市场以创业团队成立的初创公司为主体,尽管民营企业提出和建设了部分地面测控系统,但没有形成能够提供稳定、安全、持续测控服务的能力,有初步的营业收入但尚未实现盈利。从行业周期上分析,目前国内市场上的活跃企业不足十家,企业大多处在A轮,没有形成龙头企业,整个行业尚处于引入期,潜在市场规模大。

商业测控服务行业周期分析

风险及政策

国内开展商业测控面临的主要风险为卫星S频段上行的政策风险和行业的准入风险。国内S频段上行属于国家资源,主要用于国防或政府主导的民用卫星测控。频段申请由工信部统一组织协调,航天工程研究所具体负责落实,西安卫星测控中心统一管理。但境外S频段地球站上行无需国内协调。X、Ka等业务频段开展测控也无相关管控措施。在境外建设S频段和X频段测控站能够有效的实现国内政策风险的规避。

在行业准入方面,国防科工局等主管机关没有实施准入审批,国内已有北京航天驭星科技有限公司、北京牧星人航天科技有限公司、北京宇航智科科技有限公司等多家公司注册开展卫星测控服务业务,但地面站建设需获得工信部无线电管理局颁发的无线电台执照。

政策方面,商业、政府层面也在积极争取卫星测控权的进一步开放,国防测控资源也越来越聚焦于军事作战和军事需求,这为国内商业卫星测控管理带来了政策利好。2015年10月国务院发布《国家民用空间基础设施中长期发展规划(2015-2025)》,鼓励航天军民结合新型产业资本进入航天领域。

3 建议

统筹已有测控资源

从国际新兴测控运营商的分析可以看出,统筹共享第三方测控站是快速形成测控能力的有效途径。目前,中国航天出口的卫星项目已在全球范围内形成了一系列的测控站资源,包括为遥感整星出口客户委内瑞拉和巴基斯坦建设的S/X频段地面站,为通信卫星客户在尼日利亚、玻利维亚、白俄罗斯、阿尔及利亚等国家和地区建设的C频段地面站。这些地面站主要为该国的单颗卫星实施测控任务,备份测控站的利用率通常不足5%。整合这些国家分散的测控站,能够实现资源的优化配置,快速形成能力。

以测控为基础拓展应用服务

卫星测控是开展卫星应用和航天服务的手段和基础性平台,由于商业卫星承担不同的任务,采用不相同的平台和测控体制,在建设初期就应开展测控与接收一体化设计,并兼容S、X、Ka等不同的频段。在建设完成后,以测控和接收网络为依托,将测控服务业务逐步向在轨管理、航天应用服务等领域延伸,带动卫星数据应用、低轨星座运营等业务的拓展。

选择战略位置进行建站

商业星座测控具有测量目标多、分布广泛、数传率高、测控频繁的特点。例如,行星实验室目前已入轨的221颗“鸽子”(DOVE)卫星每天总过顶圈次超过了650 次。测控站选址可借鉴国外成熟运营商,统筹考虑不同业务的要求。北极的高纬度能够极大的提高天线测控和接收的效率。南太平洋区域能够弥补中国航天测控网在南太区域无固定测控资源的空白,优化我国发射及LEOP测控方案,降低成本和费用。