多个大股东对控股股东股权质押的抑制作用

宋建波 冯晓晴 周书琪

【摘要】本文利用2007~2017年沪深A股非金融类上市公司数据,实证检验了多个大股东对控股股东股权质押的影响。实证结果表明,当公司存在多个大股东时,其控股股东股权质押比例更低。在采用公司固定效应、倾向得分匹配以及双重差分分析等方法控制内生性问题以后,以上结论依然成立。细分产权性質后研究发现,其他大股东对控股股东股权质押比例的抑制作用主要体现在非国有控股公司中。本研究为保证股权质押缓解融资约束的同时,预防控股股东股权质押爆发风险提供了有益参考。

【关键词】多个大股东;退出威胁;控股股东;

股权质押

【中图分类号】F271;F275;F832.51

一、引言

股权质押是股东(出质人)将其持有的上市公司股权作为质押标的物抵押给第三方或金融机构(质权人),并据此获取资金的行为。股权质押融资的本质是出质人与质权人以“股权”作为担保的债务融资。一般分成场内质押和场外质押。场内质押的主要资金融出方是券商,包括券商自有资金和资管资金;场外质押的主要资金融出方是银行和信托。2013年以前,股票质押主要以场外为主,银行与信托是主要的资金融出方。2013年,证监会正式推出股票质押式回购业务后,因标准化、审批效率高、违约易处置、风险相对低等优势,以券商为主导地位的场内模式慢慢吞噬场外市场,成为了主要的模式。股票质押的规模也就开始快速攀升。2014年新增质押市值1.8万亿元,2015~2017年持续走高。

股权质押是一柄双刃剑,一方面能够缓解上市公司或股东的融资约束,另一方面可能会增加上市公司的非系统风险,尤其是控股股东高比例质押股权对上市公司的负面影响不容忽视。具体而言,控股股东质押股权后,为防止股价下跌触及平仓线,会进行损害公司价值的市值管理行为,譬如盈余管理(谢德仁等,2016)、操纵现金持有水平(李常青等,2018)、操纵上市公司会计政策选择(谢德仁等,2017);如果控股股东质押的股票触及平仓线,将直接导致上市公司的股价下跌;在整个股市下行及金融去杠杆的大环境下,高比例质押股权的控股股东无力继续补仓并难以获得新的流动性去偿还质押融资贷款,使得上市公司面临控制权变更的风险。据wind数据统计,2018年1月~11月,已经有128家上市公司发生控制权变更,这些变更均与控股股东股权质押有密切关系。

为控制股权质押风险的扩大及蔓延,2018年3月12日开始实施证监会发布的《股票质押式回购交易及登记结算业务办法(2018年修订)》。质押新规新增了五个限制条件:单一股票质押率不得超过60%;单一股票市场整体质押比例不得超过50%;单一股票证券公司质押比例不得超过30%;单一股票资管质押比例不得超过15%;融资资金专户管理并跟踪后续资金用途,融入资金只能用于实体经济。其中第二条意味着先到先得,股东谁先办理股票质押,谁就抢先占了“指标”。由于控股股东持股往往低于总股本的50%,如此规定可能促使控股股东赶快将自己持有的股票进行质押,导致在股价下跌至预警线时,再无补仓能力,反而会增加质押风险。因此,研究如何才能从根源上预防因控股股东高比例质押股权而引发的质押风险具有重要的现实意义。

关于抑制控股股东为自身利益实施对上市公司产生不利影响的行为,许多研究发现多个大股东的股权结构对此有非常显著的治理作用。控股股东之外的其他大股东持股比例较高,能在董事会中占有一席之地,对上市公司的经营决策有重要影响,对控股股东侵害上市公司的行为有监督制约的动机和能力(Attig et al., 2008; Bennedsen and Wolfenzon, 2000; Maury and Pajuste, 2005)。虽然控股股东质押股权处置的是其自身的财产,其他大股东不能通过公司内部治理机制以用手投票的方式制约控股股东的高比例质押股票的私利行为,但是可以选择清仓式减持股票以用脚投票的方式对控股股东形成退出威胁,增加控股股东高比例质押股权的成本,从而达到抑制控股股东股权质押比例的目的。

二、理论分析与研究假设

控股股东股权质押本身并不必然代表对上市公司有负面影响,但是高比例的质押就很有可能对上市公司产生不利影响。按照以往惯例,上市公司大股东都是通过借新还旧的方式来偿还到期的股票质押融资。在遇上金融去杠杆后,证监会对于场内股权质押融资业务的门槛不断提高,导致大股东继续通过场内融资的难度增加。同时银行收紧放贷业务,导致大股东也难以获得银行信贷。由于公司大股东之前通过股权质押融到的资金很多都是投入到项目投资中,短期内难以通过正常的业务调整收回大量的资金,而存量资产的处置又需要一定的时间才能完成。无法获得新的流动性支持,处置存量资产又难上加难,很多上市公司大股东层面的流动性危机已经出现,风险亦很快就从大股东层面向上市公司层面传递。大股东无法偿还即将到期的股权质押债务融资款增加了平仓风险,如此一方面,标的股票被质权人在二级市场处置会直接冲击上市公司股价;另一方面,增加了公司控制权变更风险,不利于上市公司的持续稳定经营。而股价下跌和难以持续经营的状态都会损害其他大股东的利益,因此其他大股东对控股股东的高比例股权质押行为有防范和制约的动机。

已有研究表明,当公司存在多个大股东时,控股股东之外的其他大股东能够有效地监督与制约控股股东过度加杠杆以及资金占用、非公平关联交易、贷款担保等隧道挖掘行为(Boateng and Huang, 2017; Jiang et al., 2018; Maury and Pajuste, 2005; Pagano and Roell, 1998)。非控制性的其他大股东的退出威胁同样能够抑制控股股东谋取私利的行为(姜付秀等, 2015)。控股股东股权质押处理的虽然是其自身的财产,在法理上其他大股东无权进行干涉。但其他大股东能够通过用脚投票的方式诱发公司股价崩盘。非控制性的其他大股东卖出公司股票的行为对于资本市场投资者来说是一个非常重要的不利信号。在这个不利信号的引导下,投资者会纷纷抛售所持该公司的股票,导致股价下跌甚至崩盘。例如在上交所上市的博天环境公司控股股东累计质押的股份占其所持股份的比例达到98.88%。公司于2018年11月19日发布公告称公司第二、三、四大股东计划减持全部股份,合计占公司总股本的31.35%。此公告发布后,博天环境的股价闪崩,于20日以跌停价开盘并牢牢封死跌停。股价下跌会诱发控股股东的股权质押触及警戒线。如果控股股东的股权质押比例过高,将没有能力继续补充质押而面临被强行平仓的危机。如果质押的股票被强行处置,控股股东就丧失了控制权。考虑到这些严重的后果,控股股东就不会做出高比例质押股权的决策。因此,我们提出如下假说:

H1:与单一大股东的公司相比,存在多个大股东的公司的控股股东股权质押比例更低。

为了防止国有资产流失,避免上市公司频繁更换大股东而陷入经营泥潭,政府对国有控股上市公司的股权质押监管非常严格,譬如质押的目的只限于为上市公司及其全资或控股子公司提供担保、质押的数量不得超过其所持该上市公司国有股总额的50%、质押需经董事会审议决定,在质押协议签订后,按照财务隶属关系报省级以上主管财政机关备案。同时,由于国有控股公司的融资约束比较低,无需通过质押股权来获取资金。基于以上两点原因,国有控股公司的控股股东质押股权的动机较弱。即使国有控股公司存在控股股东质押股权的情况,政府作为控股股东对公司有绝对控制权,非控制性的其他大股东能够产生的影响也非常小(Boateng and Huang, 2017)。这意味着,相对于非国有控股公司而言,其他大股东对控股股东股权质押比例的抑制作用就非常有限。因此,我们提出如下假说:

H2:相对于国有控股上市公司,在非国有控股上市公司中,存在多个大股东与控股股东股权质押比例间的负相关关系更强。

三、研究设计

(一)样本与数据来源

本研究以我国2007~2017年间的沪深A股上市公司为初始样本。我国上市公司存在多个股东组成一致行动人,统一行使表决权的现象。我们借鉴已有研究,手工整理上市公司的股东持股情况,将一致行动人的持股数量合计视为一个股东(姜付秀等,2018;姜付秀等, 2017)。

由于本研究所界定的大股东是指持股比例大于等于10%的股东,故剔除控股股东持股比例低于10%的样本。由于财务数据缺乏可比性以及在股权质押业务中扮演的是质权人的角色,故剔除金融行业样本。同时剔除被ST的样本和相关数据有缺失的样本,最终得到23 471个公司——年观察值。所有数据取自国泰安数据库。为控制极端值的影响,本研究对所有的连续变量进行了上下1%的缩尾处理。

(二)实证模型与变量定义

我们构建OLS回归模型来检验研究假设。为控制混合横截面数据的聚类问题,本研究采用基于公司层面的聚类稳健标准差,如此对于公司内的序列相关问题和横截面异方差都更为稳健。具体OLS回归模型如下:

其中:PLEDGERATE衡量控股股东股权质押的比例,由当年末控股股东质押的股数除以控股股东持股总数计算而得(文雯等, 2018)。MULTI衡量公司是否存在多个大股东,若公司除控股股东之外,至少还有一个大股东的取值为1,否则取值为0。关于大股东的界定,我们以10%的持股比例作为判断标准。如此确定的依据是,我国《公司法》赋予持股比例超过10%的股东向董事会请求召开或者自行召开临时股东会议的权利。同时,持股比例在10%以上的股东能够向上市公司派出董事或高管,参与上市公司的经营管理决策(姜付秀等, 2015)。

控制变量包括:公司规模(SIZE),由公司期末总资产取自然对数计算而得;公司资产负债率(LEV),由期末负债总额除以期末资产总额计算而得;公司现金持有水平(CASH),由现金及现金等价物期末余额除以期末资产总额计算而得;机构投资者持股比例(INSI),由所有机构投资者持股合计数除以总流通股数计算而得;控股股东持股比例(SHR1),由控股股东所持股数除以公司总股数计算而得,当存在一致行动人时,将一致行动人持股比例合计计算;产权性质(SOE),若上市公司的控股股东为国有性质则取值为1,否则取值为0;控股股东是否绝对控股(SHR),若控股股东持股比例大于等于50%,就视为绝对控股,取值为1,否则视为非绝对控股,取值为0。同时通过加入虚拟变量IND和YEAR来控制行业和年度效应。

四、实证结果与分析

(一)描述性统计

主要变量的描述性统计如表1所示:上市公司控股股东的股权质押比例(PLEDGERATE)在平均水平上为19.4%,在上四分位点为32.2%,最大值为100%,说明就整个证券市场而言,有25%的公司控股股东的股权质押比例超过30%,同时存在控股股东将所持股票质押一空的情况。是否存在多个大股东(MULTI)的均值为0.398,说明平均而言有39.8%的上市公司除控股股東之外至少还有一个大股东(持股比例超过10%的股东)。现金持有水平(CASH)的均值为0.167,说明上市公司现金及现金等价物占总资产的比重平均为16.7%。机构投资者持股比例(INSI)的均值为0.358,说明平均而言,所有机构投资者持股占比为35.8%;控股股东持股比例(SHR1)的均值为0.382,说明控股股东持股比例平均为38.2%;产权性质(SOE)的均值为0.429,说明样本中有42.9%的公司属于国有资本控股。是否为绝对控股(SHR)的均值为0.239,说明样本中有23.9%的公司控股股东持股比例超过总股本的一半,属于绝对控股。

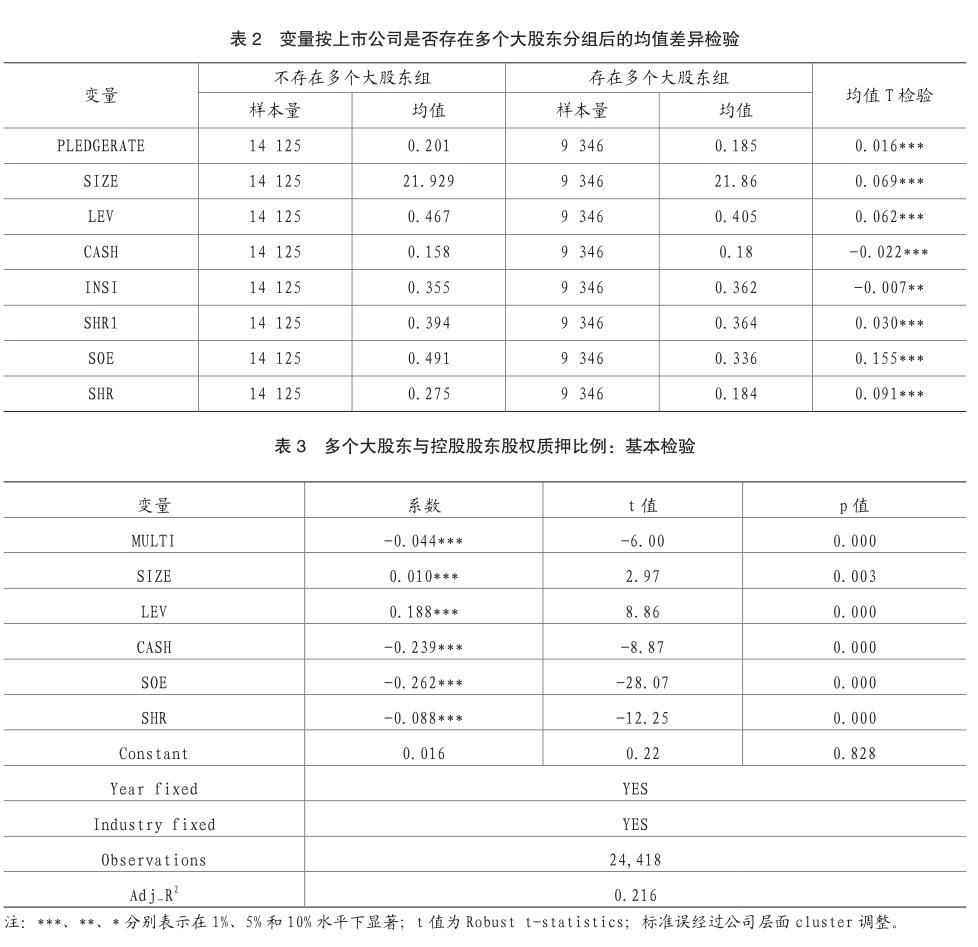

(二)差异检验

本研究以上市公司是否存在多个大股东(MULTI)为标准,将样本分为两组进行均值差异检验,结果如表2所示:存在多个大股东的样本组控股股东股权质押比例(PLEDGERATE)的均值为0.185,而不存在多个大股东的样本组控股股东股权质押比例(PLEDGERATE)的均值为0.201,均值T检验显示存在多个大股东的公司控股股东股权质押比例显著小于不存在多个大股东的公司。各控制变量的均值在两组之间也都存在显著差异。

(三)主要实证结果

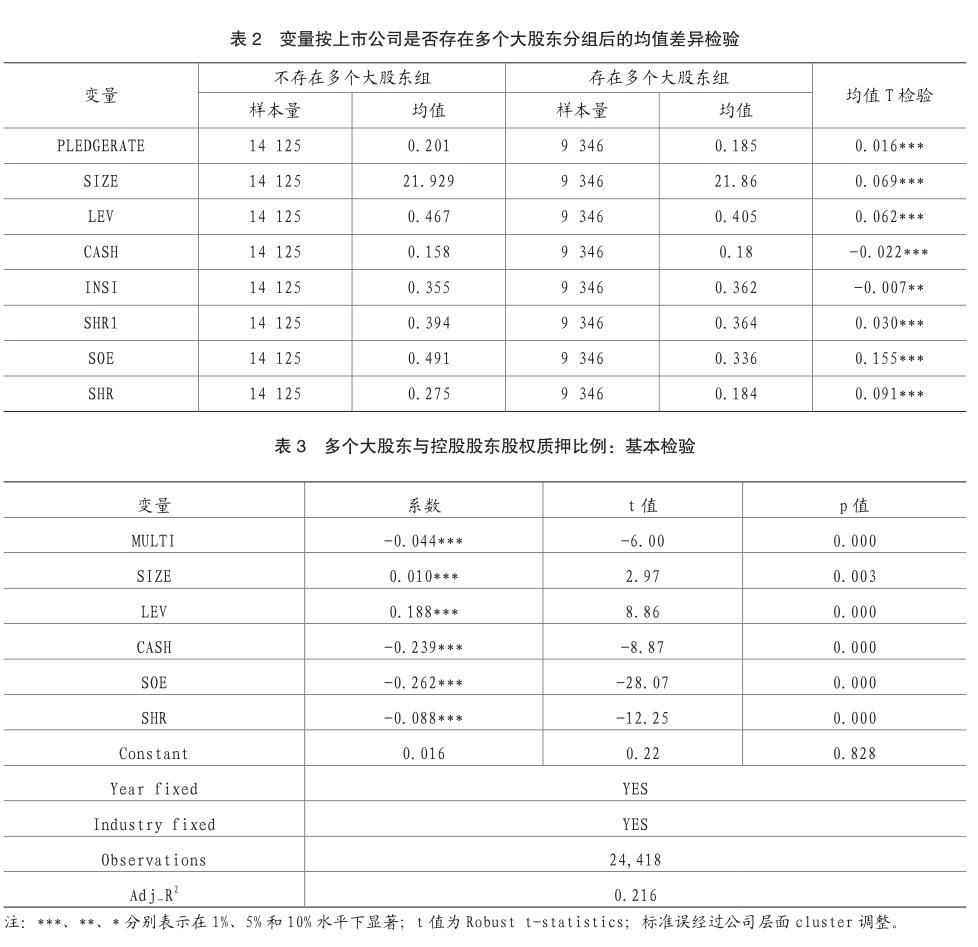

1.假设1的多元回归结果及分析

表3报告了检验结果。从回归结果可见,是否存在多个大股东(MULTI)的回归系数为-0.044,并在1%的水平下显著,说明相对于没有多个大股东的公司,存在多个大股东的公司控股股东股权质押的比例更低。此结果支持假设1,证实了多个大股东的监督与制约能够防止控股股东高比例质押股权的行为。

2.假设2的多元回归结果及分析

首先,本研究在主模型中加入是否存在多个大股东(MULTI)和产权性质(SOE)的交乘项(MULTI*SOE),回归结果如表4列(1)所示:交乘项(MULTI*SOE)的系数为0.931,并在1%的水平下显著。其次,本研究以上市公司的产权性质(SOE)为依据将所有样本分为国有控股公司组和非国有控股公司组两个子样本,分别进行回归并检验是否存在多个大股东(MULTI)的系数在两组之间是否存在显著差异。检验结果如表4列(2)和列(3)所示:在非国有控股公司中,是否存在多个大股东(MULTI)的回归系数为-0.059,并在1%的水平下显著,而在国有控股公司中,是否存在多个大股东(MULTI)的回归系数虽然为负,但是没有通过显著性检验。系数差异检验显示,是否存在多个大股东(MULTI)的回归系数在国有控股公司和非国有控股公司之间的差异显著。以上结果支持了假设2,说明多个大股东对非国有控股公司的控股股东高比例质押股权行为的抑制作用更强。

(四)内生性检验

本文研究的是多个大股东与控股股东股权质押之间的因果关系,可能存在内生性问题。首先是遗漏变量引起的内生性问题。控股股东股权质押比例的高低和控股股东自身的动机有密切关系,但是我们无法从外界观测到控股股东的动机。其次是多个大股东与控股股东股权质押可能存在反向因果问题。正如前文假设推导中提到的博天环境的例子,就是控股股东高比例质押股权的同时,第二三四大股东公布了“清仓”减持计划。

为尽可能地控制以上内生性问题对本研究结果的影响,我们采用公司固定效应模型回归、倾向得分匹配法(PSM)以及双重差分方法(DID)对主模型进行重新检验。

1.公司固定效应模型

我们首先设定面板数据,在此基础上采用公司固定效应以尽可能控制那些类似于控股股东动机等无法观测到的影响因素。检验结果如表5列(1)所示:是否存在多个大股东(MULTI)的系数为-0.037,并在1%的水平下显著,说明存在多个大股东的公司,其控股股东股权质押比例显著更低,假设1依然成立。

2.倾向得分匹配法

现有研究发现公司规模(SIZE)、杠杆率(LEV)、上市年限(AGE)、股权自由现金流量(FCF)、有形资产率(TANGIBILITY)、营业收入增长率(GROWTH)等因素决定了公司是否会出现多个大股东的股权结构(Ben-Nasr et al., 2015;姜付秀,王运通,田园,吴恺, 2017)。基于此,本研究選取以上这些变量作为匹配过程中的协变量,同时控制行业和年度效应。通过1:1最近邻有放回方法为处理组(存在多个大股东的公司)从对照组(单一大股东公司)中寻找配对样本。匹配前,以上变量在两组间存在显著差异,匹配后全部没有显著差异,两组样本的密度函数曲线几乎重叠,满足平衡性假设和共同支撑假设。我们用匹配后的样本重新估计了主模型,检验结果如表5列(2)所示:是否存在多个大股东(MULTI)的系数为-0.043,并在1%的水平下显著,说明存在多个大股东的公司,其控股股东股权质押比例显著更低,假设1依然成立。

3.双重差分方法

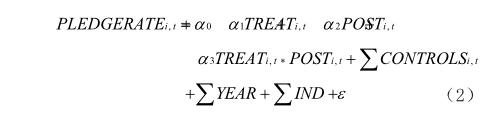

参考已有文献(姜付秀,蔡欣妮,朱冰, 2018; 姜付秀,王运通,田园,吴恺, 2017),本研究在PSM配对样本的基础上,将样本期间内股权结构在单一大股东和多个大股东之间发生过转换的公司作为处理组,TREAT取值为1;没有发生过转换的公司作为控制组,TREAT取值为0。由于双向转换的关系,此处有两部分DID。第一部分的处理组是由单一大股东转为多个大股东的公司,对应的控制组为一直是单一大股东的公司。第二部分的处理组是由多个大股东转为单一大股东的公司,对应的控制组为一直是多个大股东的公司。本文构建如下模型:

其中,TREAT为虚拟变量,若样本期间内股权结构在单一大股东和多个大股东之间发生过转换则取值为1,否则取值为0;POST为期间哑变量,股权结构转换后的时期取值为1,转换前的时期取值为0;交乘项TREAT*POST即为是否存在多个大股东对控股股东股权质押比例的净影响。检验结果如表5列(3)和列(4)所示:在单一大股东转换为多个大股东的DID样本组中,TREAT*POST的系数为-0.041,并且在5%的水平下显著,说明当公司股权结构由单一大股东转换为多个大股东以后,控股股东质押股权的比例显著降低1。

五、结论

本研究以2007~2017年沪深A股非金融类上市公司为样本,探讨公司是否存在多个大股东对该公司控股股东股权质押的影响。研究结果表明,多个大股东的存在抑制了控股股东股权质押比例。相对于只有单一大股东的上市公司,有多个大股东的上市公司的控股股东股权质押比例更低。进一步研究发现,相对于国有控股上市公司,在非国有控股上市公司中,多个大股东对控股股东股权质押的影响更为显著。

本研究的结论丰富了股权结构和控股股东股权质押相关的文献;为抑制控股股东高比例质押股权的行为寻找到一个公司内部因素,即多个大股东的股权结构;为保证股权质押缓解融资约束的同时,预防控股股东股权质押爆发风险提供了可参考的制度设计建议。

主要参考文献:

[1]Attig, N., O.Guedhami, and D.Mishra.Multiple large shareholders, control contests, and implied cost of equity.Journal of Corporate Finance, 2008.14(5): 721-737.

[2]Ben-Nasr,H.,S.Boubaker,and W.Rouatbi.Ownership structure, control contestability,and corporate debt maturity.Journal of Corporate Finance,2015.35: 265-285.

[3]Bennedsen,M.,and D.Wolfenzon.The balance of power in closely held corporations.Journal of Financial Economics, 2000.58(1): 113-139.

[4]Boateng,A.,and W.Huang.Multiple Large Shareholders, Excess Leverage and Tunneling: Evidence from an Emerging Market.Corporate Governance: An International Review, 2017.25(1): 58-74.

[5]Jiang, F.,W.Cai,X.Wang, and B.Zhu.Multiple large shareholders and corporate investment: Evidence from China.Journal of Corporate Finance, 50: 66-83.

[6]Maury, B.,and A.Pajuste.2005.Multiple large shareholders and firm value.Journal of Banking & Finance, 2018.29(7): 1813-1834.

[7]Pagano, M., and A.Roell.The Choice of Stock Ownership Structure: Agency Costs, Monitoring, and the Decision to go Public.The Quarterly Journal of Economics, 1998.113(1): 187-225.

[8]姜付秀,蔡欣妮,朱冰.多個大股东与股价崩盘风险.会计研究, 2018.(01): 68-74.

[9]姜付秀,马云飙,王运通.退出威胁能抑制控股股东私利行为吗 管理世界, 2015.(05): 147-159.

[10]姜付秀,王运通,田园等.多个大股东与企业融资约束——基于文本分析的经验证据.管理世界, 2017.(12): 61-74

[11]李常青,幸伟,李茂良.控股股东股权质押与现金持有水平:“掏空”还是“规避控制权转移风险”.财贸经济, 2018.(04): 82-98.

[12]文雯,陈胤默,黄雨婷.控股股东股权质押对企业创新的影响研究.管理学报, 2018.15(7): 998-1008.

[13]谢德仁,廖珂,郑登津.控股股东股权质押与开发支出会计政策隐性选择.会计研究, 2017. (03): 30-38.

[14]谢德仁,郑登津,崔宸瑜.控股股东股权质押是潜在的“地雷”吗 ——基于股价崩盘风险视角的研究.管理世界, 2016.(05): 128-140.