货币政策“以我为主”对股市的影响

胡语文

今年以来,30多家央行采取了降息来对冲经济下行风险,全球经济下行趋势较明确。但过去几轮经济周期的规律表明,负利率政策很难改变目前全球经济的下行趋势。

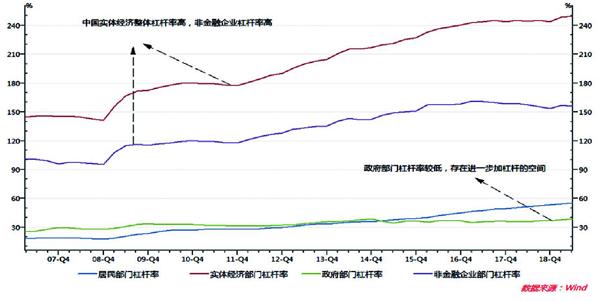

相比之下,中国的政策空间更大,采取的政策也有更强的前瞻性和针对性。过去几年中国一直开展供给侧结构性改革,對供给端的过剩产能的解决提供了更为彻底有效的解决方案。同时,中国目前宏观杠杆率仍在持续上升,与经济下行中宽松的政策对冲构成矛盾,换言之,在货币传导机制不畅的情况下,进一步放松货币政策并不能有效解决经济下行风险,反而可能刺激资金更多追涨资产泡沫,引发债务危机。

由于中国目前仍处于紧缩性去杠杆过程中,具备了紧缩性去杠杆的几个特征:第一,债务主要以本币债务为主,外债很少;第二,宏观杠杆率到了250%以上,突破了通胀型去杠杆的宏观杠杆率180%的极值;第三,利率政策不是化解债务风险的首要选项,宁可推动具备债务重组和市场化的债务违约,也不需要采取债务货币化的手段,毕竟多数债务都属于企业负债。

正如央行行长易纲所言,中国是一个大型的经济体,我们货币政策主要是服务国内经济,所以决定货币政策也主要是“以我为主”,在转型升级中我们遇到一些结构性的问题,主要是通过供给侧结构性改革来解决。我们认为中国的货币政策应当保持定力,坚持稳健的取向。

图:中国宏观杠杆率较高,政府杠杆率仍有上升空间

从易行长的发言可以看出来,宽松不是中国货币政策的主基调!加大结构调整力度,发挥货币传导机制才是重点。

可以预计的是,未来一段时间,在货币政策不搞“大水漫灌”的同时,资产价格短期仍处于收缩期,中国经济在适当压缩泡沫的过程中,加快经济转型是最好的选择。进一步而言,在中国经济逐步转型升级的过程中,随着金融市场的逐步开放,人民币升值的趋势或会强化。即,保持货币政策稳健性,有利于稳定人民币汇率,便于吸引外资流入。而外资的净流入,也会进一步强化人民币汇率的稳健上行,进一步推动资本市场的发展。

对股市而言,由于面临稳杠杆的影响,短期进一步扩大泡沫的可能性并不大,除非经济下行压力缓解,否则,整体A股仍将以构筑底部为主。但从未来3年甚至更长的角度来看,按照易纲行长话来说,由于中国采取的是正常的货币政策,经济的亮点也会明显强于其他经济体,随着经济结构调整和去杠杆的顺利推进,企业业绩层面将会逐步改善,届时,股市将会迎来一波业绩驱动的新牛市。