风险管理和风险矩阵的应用

郑琳 董倩文 刘思妤

摘 要:财政部新颁布的管理会计应用指引第700号和第701号分别是风险管理和风险矩阵。本文着重从风险矩阵的应用入手,结合风险管理,并以苏宁易购为例,对企业风险进行定性和定量的分析。

关键词:风险管理 风险矩阵

中图分类号:F279.23 文献标识码:A 文章编号:2096-0298(2019)01(b)-163-03

随着市场的变化以及企业的发展,我国企业面对的风险也越来越大,对风险控制的要求也越来越高。然而,如何评价风险成为亟待解决的问题,同时,旧有的风险管理工作具有操作性差、范围广、易疏漏等特点。财政部新出台的管理会计应用指引中,就风险管理有两个指引,分别是风险管理和风险矩阵。这两项应用指引应结合起来应用。风险矩阵是风险管理的一项应用工具,能够从风险发生的可能性和风险后果严重程度对风险进行更为具体的评价。本文将结合苏宁易购的案例,对风险矩阵和风险管理的应用进行定性和定量的分析,力争为企业以后的风险管理提供数据支持。

1 文献综述

风险矩阵法是项目管理过程中识别项目风险重要性的一种结构性方法。1995年,该方法由美国空军电子系统中心采办工程小组提出,并在美国军方风险管理中得到广泛应用,同时,也被积极推广和应用在其他领域的风险管理中。

2018年财政部新出台了22项管理会计应用指引,其中,风险管理是重要的组成部分。根据应用指引的定义,风险管理是指企业为实现风险管理目标,对企业风险进行有效识别、评估、预警和应对等管理活动的过程。而风险矩阵,是指按照风险发生的可能性和风险发生后果的严重程度,将风险绘制在矩阵图中,展示风险及其重要性等级的风险管理工具方法。企业进行风险管理一般遵循下列原则。

(1)融合性原则。风险管理不是单一就某一指标进行管理,而是要结合企业的方方面面,例如战略设定、经营管理与业务流程相结合。

(2)全面性原则。风险管理应该是深入到企业的每一个层级与环节。

(3)重要性原则。企业应对风险进行评价,确定需要进行重点管理的风险。此时,也应当结合企业的风险偏好,针对不同的风险偏好来对风险进行新的重要性评估。

(4)平衡性原则。企业应权衡风险与回报、成本与收益之间的关系。

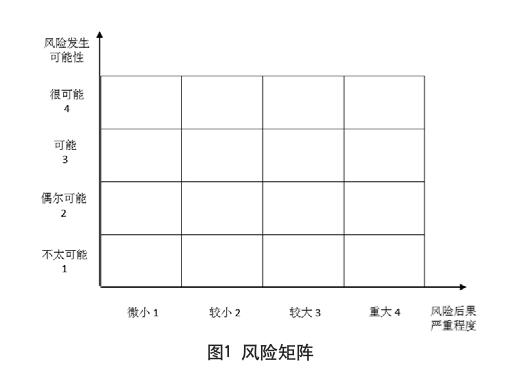

在具体实施风险矩阵时,风险后果严重程度的横坐标等级可定性描述为“微小”“较小”“较大”“重大”等(也可采用1、2、3、4等M个半定量分值),风险发生可能性的纵坐标等级可定性描述为“不太可能”“偶尔可能”“可能”“很可能”等(也可采用1、2、3、4等N个半定量分值),从而形成M×N个方格区域的风险矩阵图,也可以根据需要通过定量指标更精确地描述风险后果严重程度和风险发生可能性。根据矩阵中每一个方格对应的横纵坐标数值相乘,可对该风险进行定量的评估,如图1所示。

2 苏宁易购简介

苏宁易购全称苏宁易购集团股份有限公司,该公司发行的A股于2004年7月21日在深圳证券交易所中小企业板块挂牌上市交易。苏宁易购集团股份有限公司是一家从事综合电器的销售和服务的企业。公司目前经营的商品包括空调、冰洗、彩电、音像、小家电、通讯、电脑、数码八个品类,近千个品牌,20多万个规格型号。公司是中国3C(家电、电脑、通讯)家电的连锁零售的行业领跑者,公司是国内仅有的几家全国性家用电器连锁零售企业之一。苏宁易购主营业务为零售批发行业。

随着市场竞争的加剧,苏宁易购的外部风险加大,由于其高速的发展,企业的内部管理风险加剧。同时一个企业的风险存在于经营管理过程中的方方面面,比如有政策风险、战略风险、市场风险、财务风险等。但是,由于政策风险等风险不易量化,不好进行比较。如果想要比较这些风险,需要成立专家小组,这些专家应极其熟悉该企业的业务流程,同时能够协调各部门配合,共同完成不同的风险管理评估。专家组将不同部门的风险矩阵所列示的风险重要性等级,根据风险发生的可能性,以及风险的影响程度,共同制定出企业总体的风险矩阵,对企业总体风险进行评估,根据评估的结果,提出解决办法。

本文将以苏宁易购集团为例,对其财务风险进行评估,并运用风险矩阵的方法,对破产风险及财务风险进行定性、半定量或定量指标进行描述。

2.1 破产风险

Z值分析法是美国学者Altman发明的一种衡量企业破产风险的方法,被人们广泛应用。这一模型预测企业的Z值<1.20时将破产,Z值介于1.20和2.90之间为“灰色区域”,Z值>2.90则企业没有破产风险。

Z=0.012X1+0.014X2+0.033X3+0.006X4+0.999X5

其中:Z——判别函数值;

X1——(营运资金÷资产总额)×100;

X2——(留存收益÷資产总额)×100;

X3——(息税前利润÷资产总额)×100;

X4——(普通股优先股市场价值总额÷负债帐面价值总额)×100;

X5——销售收入÷资产总额。

苏宁易购公司近几年的Z值计算及预警如表1所示。

由表1中数据可以看出,虽然近些年来主营业务高速增长。净利润在2016—2018年实现连续正值并持续增长,苏宁易购依然没有摆脱破产的风险,并且在2018年一季度出现了1.69的低值。这表明管理层应对企业的风险给予足够的重视,在发展业务的同时,应该分析破产风险高的原因,同时,结合企业的风险偏好将主要风险控制在企业风险容忍度范围之内。

2.2 偿债能力指标

流动比率是流动资产对流动负债的比率,用來衡量企业流动资产在短期债务到期以前,可以变为现金用于偿还负债的能力。一般说来,比率越高,说明企业资产的变现能力越强,短期偿债能力亦越强。虽然每个行业的经营性质不同,导致对流动资产的数量要求也不 同。但是,根据经验分析,流动比率在2以上就可以认为公司有较强的偿债能力。苏宁易购属于商业贸易中的零售行业,该行业最近三年的流动比率全部在2以上。由表2中数据可以看出,虽然2015—2017年流动比率逐年增加,而这三年流动负债几乎不变而流动资产上升,说明其短期偿债能力上升。但与行业平均水平而言依然有较大差别,由此可见,虽然苏宁易购短期偿债能力有所加强,但该方面能力仍然较弱,在偿还债务时有风险。

速动比率是指企业速动资产与流动负债的比率,速动资产是企业的流动资产减去存货和预付费用后的余额,主要包括现金、短期投资、应收票据、应收账款等项目。由于存货、预付费用等资产变现时间较长,流动比率并没有考虑这些流动资产的变现能力,因此,速冻比率是对流动比率较好的补充,对短期债务偿还能力是较有说服力的指标。通常情况下,速动比率应保持在1以上,但是过高的速动比率则表明有较多的闲置资金,降低了资金的运用效率。在零售行业中,其速动比率始终在1以上,表明行业偿债能力较强,而苏宁易购的速动比率始终在1以下,结合该企业的流动比率可以得出其偿债能力低于行业的平均水平。

产权比率的公式是负债总额除以所有者权益。该指标表明了企业的债权人投资企业的资金受到该企业所有者权益的保障程度,可以反映公司的长期偿债能力。产权比率越高,说明企业偿还长期债务的能力越弱;产权比率越低,说明企业偿还长期债务的能力越强。最近三年,苏宁易购的长期偿债能力减弱,但仍然优于行业的平均水平,说明了相对于行业整体情况来看,苏宁易购采取了较低风险,较低报酬的财务结构。

3 风险矩阵的应用

3.1 破产风险

通过Z值的分析,笔者认为,Z值是衡量企业破产风险可能性的一种指标,即Z值<1.20时将破产,对应风险发生可能性为4,Z值介于1.20和2.90之间为“灰色区域”风险发生可能性为2或3,根据财政部文件中所给出的矩阵图,可以将1.2~2.9之间的数据取中位数,然后分为两级,换句话说,Z值在1.20~2.05之间为3,在2.05~2.9之间为2,Z值>2.90则企业没有破产风险,则其对应的风险发生可能性为1。

同时,由于破产是企业经营最严重的后果,一旦破产企业将不能存在,因此其风险后果的严重程度应为4。将过去3年苏宁易购的Z值取平均数可得出Z值平均为2.22,对应矩阵中的数据为2。综合以上分析,苏宁易购在风险矩阵图中的风险应为两数的乘积,即8,属于红色区域重大风险。

3.2 偿债风险

在短期偿债能力方面,通过流动比率分析,苏宁易购虽然没有表现出对短期债务偿还的风险,但是,其偿债能力低于同行业的平均水平。如果同行业的平均水平为不太可能(对应数字为1),那么,笔者认为,可以以2和1作为标准,因为如果企业流动比率低于1,其将面临重大风险。基于此,把流动比率1~2之间的数分为1~1.5和1.5~2,分别对应可能(对应数字为3)和偶尔可能(对应数字为2),苏宁易购的水平定在可能(对应数字为3)会比较合适。一方面,从其最近几年的战略和市场的分析可以看出,它仍然处于发展的高速期,需要较多的资金支持,低于同行业的流动比率将对其带来一定的风险,但通过比率可以知道,其风险有限。基于此,笔者认为从流动比率来看苏宁的偿债风险,其风险发生可能性为3。

另一方面,从速动比率来看,同行业的平均速动比率在1以上,而苏宁易购均在1以下。那么如果以行业作为标准不太可能(对应数字为1),近三年来行业平均速动比率为1.26,结合流动比率的数据分析,笔者认为短期偿债能力在3比较合适。

如果短期的债务无法偿还,将严重影响企业的信誉,从而影响企业的筹资能力,为企业带来极大的不良影响,因此其风险较大3。所以短期偿债能力在矩阵图中对应的数字为9,属于重大风险。

在长期偿债能力方面,由于其产权比率低于行业的平均水平,表明其几乎不存在长期偿债方面的困境。其风险发生可能性较小,但由于其存在较高的破产风险,因此笔者认为其风险可能性在2比较合理。相对于短期偿债能力,长期偿债能力对当下的企业经营影响较小所以风险后果严重程度在2较为合理。综合以上两个维度的数据可得风险矩阵图中对应的数据为4,即为中等风险,如图2所示。

4 结语

通过对苏宁易购的分析,可以看出其经营活动存在重大风险,其破产风险非常大。同时其偿债风险也较大。所以建议苏宁易购在高速拓展新市场发展业务的同时,能够兼顾财务风险,调节财务结构,这样有利于企业更好地发展。

同时,在分析过程中也涉及到了风险矩阵的一些优缺点。其中,优点为能够定性定量地分析企业的各方面风险。但是,缺点也较为突出,在应用指引中也提到了该方法的缺点,即:一是需要对风险重要性等级标准、风险发生可能性、后果严重程度等作出主观判断,可能影响使用的准确性;二是应用风险矩阵所确定的风险重要性等级是通过相互比较确定的,因而无法将列示的个别风险重要性等级通过数学运算得到总体风险的重要性等级。

参考文献

[1] 管理会计应用指引第700号——风险管理[Z].

[2] 管理会计应用指引第700号——风险矩阵[Z].

[3] 陈喆.风险矩阵在A公司风险管理中的应用研究[D].首都经济贸易大学,2018.