站在新零售十字路口 中国汽车维保市场格局将如何演变?

编者按:近年来,随着大量互联网玩家入局,中国汽车售后维保市场已经站在了新零售的十字路口。近日,德勤中国发布了《2019中国汽车后市场白皮书》,全方位分析了汽车后市场当中的维保市场。本报摘要刊登,以飨读者。

2018年,中国新车销量出现了历史性拐点,首次出现了负增长且短期市场调整趋势不改,新车增长失速直接带动新车价值链参与者纷纷盈利下滑甚至亏损,新车产销行业洗牌期已至,产业内玩家与资本的目光也随着汽车保有量和平均车龄的提升逐渐投向了汽车后市场。其中,售后维保市场作为汽车后市场的主要领域,具备体量大、成长性好、集中度低等特點,因而也格外受到关注。

前进的车轮从未停止

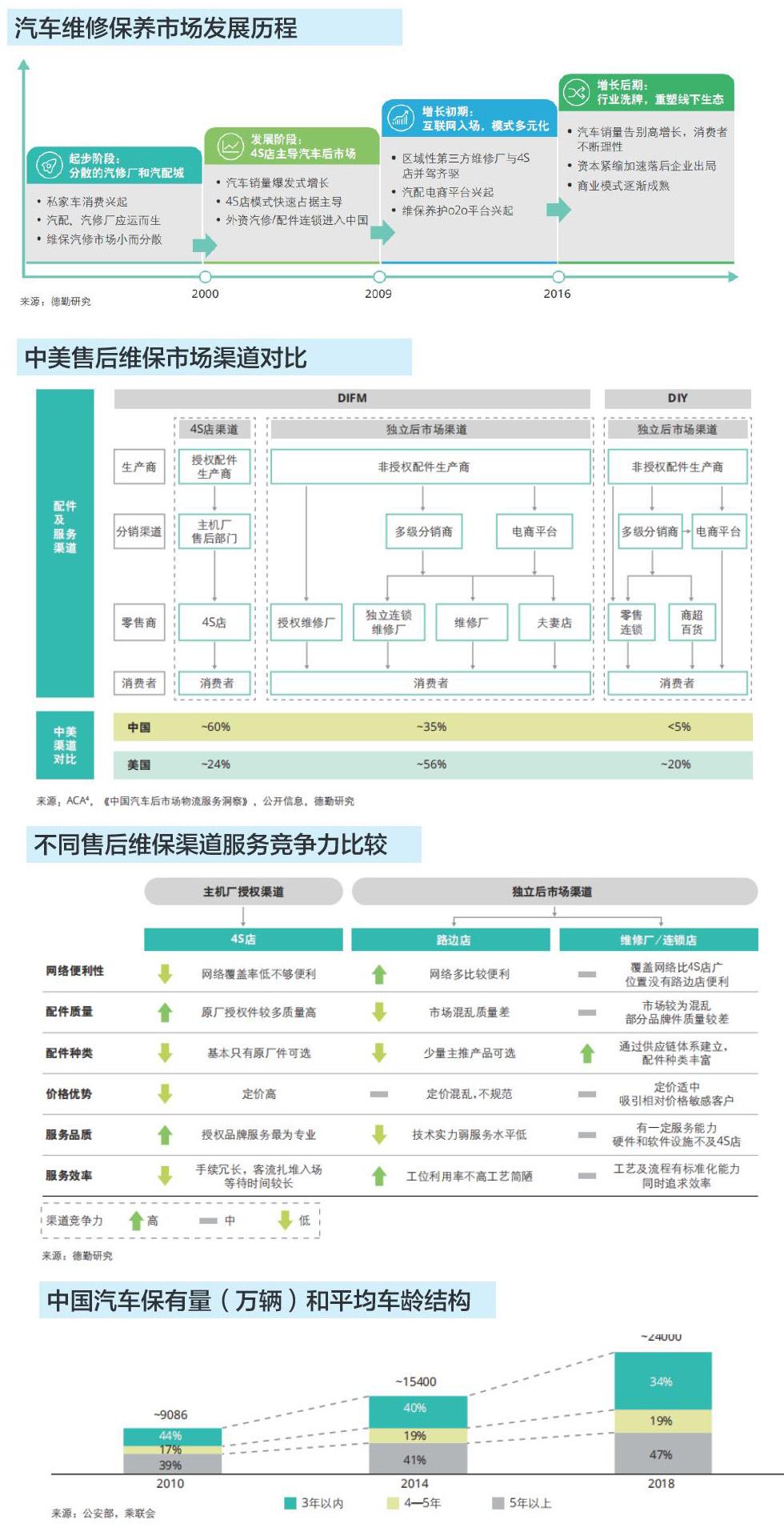

中国维修保养市场发展历程较短,但近20年历经了高速发展已经一跃成为全球最大的后市场之一,在过程中也历经了几个发展阶段,德勤将几个关键阶段总结如下:

90年代:汽车服务萌芽期,服务对象主要是公务车,汽配、汽修厂开始出现萌芽。当时中国的私家车消费刚刚起步,汽修市场仍以服务公务用车的综合维修厂为主导,随着路上行驶的车型越来越多,国营综修厂已经很难满足各类车型维修所需的专业维修技术和配件信息。在此背景下,依托汽配城开办的个体维修店和维修技师开办的社区店越来越多,并逐渐发展成小型的维修连锁。

2000年—2008年:4S店模式兴起使私家车规模开始高速发展,海外售后连锁品牌纷纷进入中国掘金,这一销售和售后服务捆绑的业态迅速占据中国汽修和保养市场的主导。在此期间,中国汽车产销呈爆发式增长,汽车保有量急剧增加。同时,国际连锁汽修企业纷纷进入中国,先在沿海城市成立汽修连锁店,随后轮胎、润滑油等易损件和保养件品牌也瞄准了中国售后市场,以提供换胎、保养、小修及装饰等服务的形式建设连锁网络。与此同时,国内一些颇具技术实力和客户积累的大型维修厂,也迅速转型试水连锁模式。

2009年—2015年:资本与新技术推动下的新商业模式不断涌现。这一时期,私家车已经成为绝对的市场主力,大部分区域均出现了区域性第三方维修连锁龙头,第三方服务提供商与4S店并行,并且随着移动互联网开始普及,后市场的新模式进入者开始增多,并围绕电商化、O2O以及新零售趋势开始试水;市场最早涌现的是围绕更换频率高、SKU(保存库存控制的最小可用单位)数量少且相对标准的轮胎和保养易损件为主的电商平台,希望打破代理商-分销商-批发商-零售商的传统销售渠道,实现S2B2C(一种集合供货商赋能于渠道商,并共同服务于顾客的全新电子商务营销模式)扁平化供应链模式,以厂商授权直销或利用集采优势,获得相比4S店价格更透明的保养件来吸引C端车主。但由于汽车配件重服务的属性,2C端的汽车电商相继转型O2O模式;与此同时,一些新兴企业则以上门服务为核心模式,凭借减免场地设备等固定资产投入,借助移动互联网便利性、高效性的优势,重新匹配维修保养资源和需求,很快成为资本追逐热点。汽车后市场在互联网背景下,资本与新技术双轮驱动,推动汽车后市场快速发展。

2016年—至今:线上线下深度融合,新模式新方向开始逐渐清晰。经过大量的模式创新尝试,资方开始回归理性,使模式创新项目逐渐回归商业本质,大量后市场纯粹的模式创新型企业夭折,特别是在2016年里,大量长期靠烧钱为继的上门保养、洗车类O2O公司,相继因模式具有局限性加之资金链断裂退出市场或开启艰难转型,存活下来的具备良性商业模式的后市场企业,则更加重视线下服务能力与线上互联网技术的深度结合,同时实力雄厚的巨型电商平台随着生态的日趋成熟也纷纷开始发力后市场,促使后市场不断成熟。

成熟度较低,但潜力巨大

中国4S店渠道虽占主导,但连锁和新兴渠道快速兴起,未来有望超过4S店市场份额。

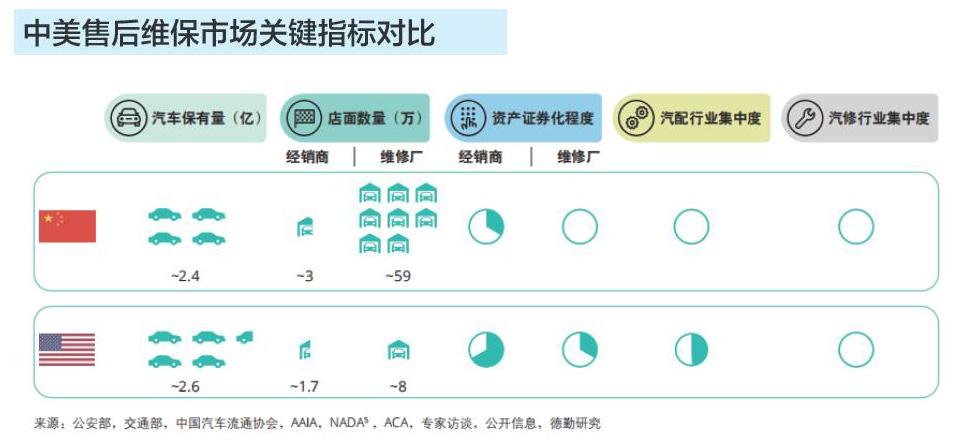

售后维保市场从客户角度可将配件及服务渠道分为DIFM(Do It For Me)和DIY(Do It Yourself)两种模式,前者由修理厂为客户提供专业化的服务,后者由车主自主完成配件采购和维修。中国的汽车后市场同欧美汽车后市场的成熟度存在较大差异,DIFM模式在中国占比超过95%,其中主机厂系的4S店占据约60%的市场份额,剩余约35%的市场份额被独立后市场占据;DIY模式市场份额占比不足5%。这主要是因为中国劳动力成本相较美国有显著优势,且中国居住条件与美国差异较大,中国消费者普遍不具备自己操作的空间及条件。

中国独立后市场渠道的市场份额从90年代不足10%增长到目前的35%,尽管如此,仍有很多客户会首选4S店,主要是消费者对独立后市场中的第三方服务提供商的不信任造成的,这种不信任体现在配件质量参差不齐、价格信息不透明、门店服务技术偏低和售后保障体系不完善四个方面。但随着数字化时代的到来,大数据分析、人工智能、SaaS系统等技术在汽车后市场领域更为广泛地应用,线下连锁店逐渐扩大规模,品牌力越来越强,服务趋于标准化和流程化,将会促进市场信息更加透明,服务更加高效。预计未来5年—10年,独立后市场会快速发展,成熟度提升,4S店的市场份额将被压缩,独立后市场的市场份额有望超过4S店。

而在美国,后市场主机厂授权渠道市场份额占比约24%,约56%的市场份额由独立后市场占据,剩余约20%由车主自己完成,车主购买配件的渠道主要以大型配件零售连锁店、商场百货店和电商平台为主。由于美国的售后配件具有规范且严格的认证体系,汽车零部件认证协会(CAPA)对出厂前的零件进行严格的检测,所以配件的质量、匹配度和售后服务都有保障,CAPA和保险公司建立联动机制,对于出现信用问题的企业有成熟的惩治机制,而且品牌件价格相较原厂件更有竞争力,所以多数车主在质保期后会选择购买配件并通过独立后市场渠道安装和维修,或者自己动手。