基于金融压力指数的河南省区域金融风险监测预警研究

张西栓

摘 要:相关监管机构和金融市场参与各方借助于金融压力指数能够相对准确地评估风险因素来临时一个区域可能承受的金融风险水平。基于河南经济金融实际,根据金融市场各主要组成部分对整个区域金融体系的影响程度,同时借助于经验累积分布函数与信用加总权重法确定各组成部分的权重,构建了区域金融四大主要市场(银行、股票、保险和房地产等)在内的河南金融压力指数测度模型,并对十八大以来河南省金融风险变动情况进行了实证分析。

关键词:金融压力指数;河南;金融风险

中图分类号:F2 文献标识码:Adoi:10.19311/j.cnki.1672-3198.2019.26.005

0 引言

现代市场经济条件下,由于经济的开放性,区域金融体系往往面临诸多内外部压力的冲击。当前,河南省经济社会发展极不平衡不充分,特别是经济发展深层次、结构性矛盾仍较突出。受省内外甚至国内外各种因素冲击,河南省经济仍面临较大下行压力,改革发展面临的风险挑战较多。为把握形势发展变化,化解突出矛盾和问题,全面抓好金融改革发展稳定各项工作,亟需我们能够根据市场变化对整个金融市场体系可能面临的潜在风险做出及时准确的前瞻性判断,以便未雨绸缪,做好应急管理,促进经济金融良性循环、健康发展,为全面建成小康社会、中原更加出彩提供有力金融支撑。

为真实有效地反映河南省区域金融风险状况,及时了解和掌握各类区域金融风险分布及潜在影响,为有关方面检测、跟踪和控制区域金融风险提供决策依据,我们基于区域金融风险理论和河南区域金融发展实际,对河南省区域金融风险分布进行分析、量化和研究,然后基于金融压力指数(Financial Stress Index,简称FSI)理论,构建河南金融压力指数并进行实证检验和分析,从而为有针对性地加强河南省区域金融风险防控,切实维护河南省区域金融稳定,守住不发生系统性、区域性金融风险底线提供参考借鉴。

1 文献综述

金融压力指数是一种典型的综合指数方法,较好地覆盖了银行部门、股票市场、保险市场和外汇市场等主要金融市场和部门,具有良好的广泛性和实用性。Illing和Liu在参考前人研究成果的基础上,考察了加拿大金融风险的监测预警问题,他们从银行部门、股票市场、外汇市场分别选取几个具有代表性意义的变量作为各自市场金融风险程度的测度指标,然后再将这些指标加权组合成一个单独的综合指标—金融压力指数,以此来反映加拿大金融风险整体水平,由此开启了金融压力指数研究的先河。随后,国际货币基金组织(IMF)的研究人员对此做了改进,开发了新的金融压力指数。经过实证考察,IMF的金融压力指数识别出了过去30年17个国家发生的113次金融压力事件,反映出金融压力指数对金融风险具有良好的识别性。此后,金融压力指数获得了越来越多学者和各国监管机构的重视,已有的实证结果表明,金融压力指数能够有效地识别出相关的金融事件,其在银行部门的表现尤为抢眼,可以捕捉到有关文献识别出的80%以上的货币危机事件和90%以上的银行危机事件。相关学者对金融压力研究进行的总结也表明,金融压力指数是金融风险的有效测度指标,能较好地反映金融压力事件,具有较好的應用空间。近年来,国内学者也进行了相关研究,他们以国外相关研究为起点,结合中国经济金融实际,选取了包括货币市场、股票市场、债券市场、外汇市场等为主要构成要素的中国金融压力指数指标体系,并采用因子分析法、动态相关系数和动态信用权重法等对指标体系进行综合,从而形成反映中国金融风险状况的金融压力指数,相关的有效性检验也充分说明了金融压力指数方法在我国的适用性。但相关研究大多局限于中国整体金融市场压力指标的选取和压力指数的构建,而以中国某一区域为研究范围的金融压力指数构建研究文献凤毛麟角。有鉴于此,本文在参考金融压力指数基本内含和构建思想的基础上,针对河南金融经济具体情况构建河南金融压力指数,并结合近年来河南金融风险实际对其进行验证性分析,为河南金融压力研究做有益尝试。

2 河南金融压力指数的构建及实证

根据金融压力指数的含义,我们给出如下其基本数学表达式,并以此为基础更直观地说明河南省区域金融压力指数的具体结构及构建过程。

其中,HNFSIt即为t时期的河南金融压力指数,Xit表示构成FSIt的第i个指标,wit为该指标对应的权重。因此,构造河南省区域金融压力指数有两个关键点:一是各金融市场指标的选取;二是相应权重的确定。为使结果更直观和易于比较,通常将根据上式计算出的金融压力指数转化为基期为100的标准化指数值,方法是将各期金融压力指数原始值除以基期指数原始值,并乘以100。

2.1 指标选取

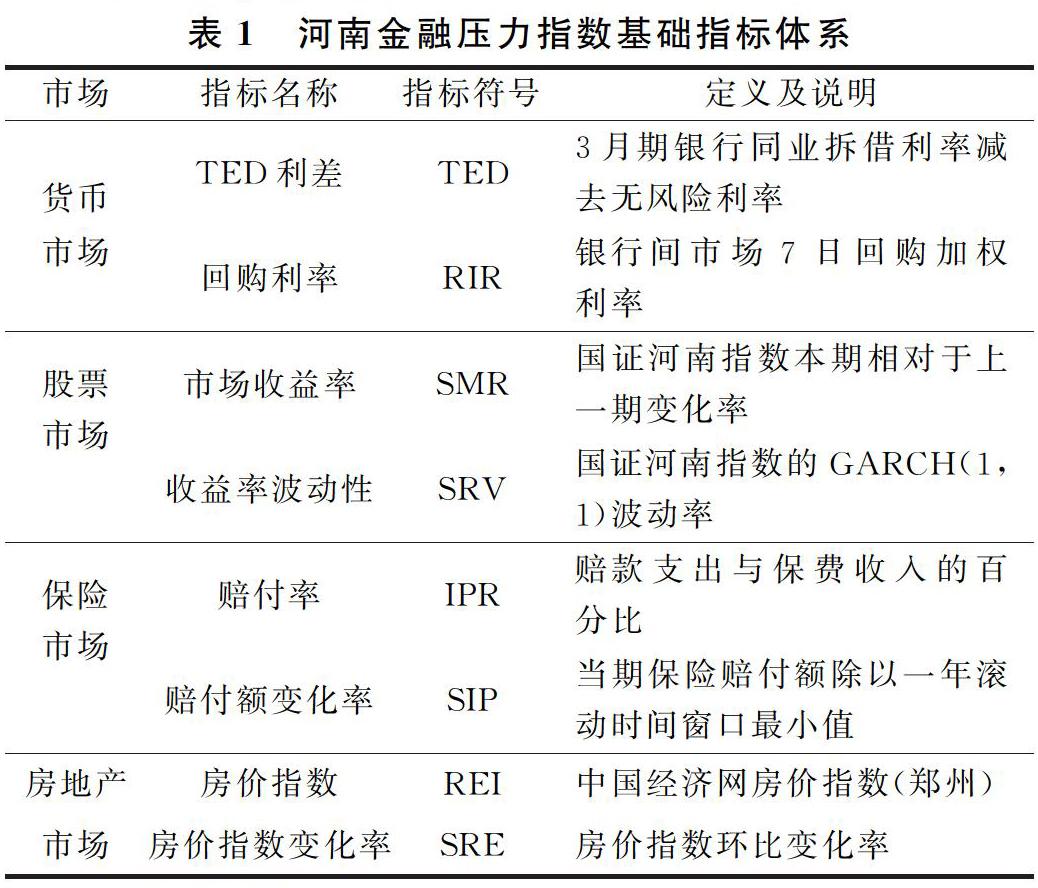

根据河南省区域经济金融发展实际,结合金融市场主要构成和各市场对金融体系影响程度,我们决定从货币、股票、保险及房地产等四大市场中选取分别选取典型指标,作为构成金融压力指数的基础。需要说明的是,目前河南省债券市场、金融衍生品市场融资规模还很有限,对区域金融体系的影响很有效,因此为简化分析,我们在构建过程中将其剔除。此外,考虑到银行部门在河南金融体系中占有绝对的主要地位,而银行部门相关统计数据以月度数据为主。因此,本文的河南省区域金融压力指数将以月度为周期。各市场最终变量选取如表1所示。

2.2 权重确定

不同指标对总体金融压力指数的影响程度体现在权重里,因此金融压力指数的质量在很大程度上受权重的直接影响。目前主要有以下几种方法权重确定方法:等方差权重法、信用加总权重法、样本累积分布函数转换法和因子分析法等。其中信用加总权重法更具优势:一是信用加总权重法以指标所代表的市场信用规模为依据确定相应的权重,具有很好的经济解释;第二个方面的优势是信用加总权重法会随着时间和市场的不断变化而动态调整各因素的相对重要性,克服了等方差权重法等其他方法权重只能固定不变的缺点,这一点对于转型期的河南金融体系显得尤为实用。

信用加总权重法的关键在于单个金融市场规模的测度。货币市场资产主要是银行贷款,因此我们选用银行贷款余额(TL)表示货币市场信用规模。股票市场价值直接反映了按股票现价变现的货币量,因此,我们以股票市价总值(TS)作为股票市场信用规模的测度指标。我们用保险市场总资产(TI)衡量保险市场规模,没有选用常规的保费收入指标的原因在于保费收入是流量。商品房是房地产的主体且与民生关系密切。因此我们用商品房总市值(TR)测度房地产市场提供的信用规模。

2.3 模型确立和数据处理

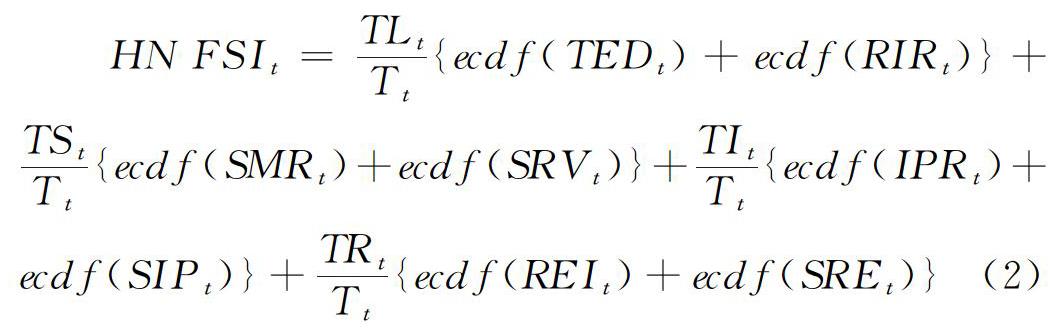

综上所述,我们从货币市场、股票市场、保险市场和房地产市场选取了8个变量作为构造河南省区域金融压力指数的基本指标,并利用信用加总权重法根据各金融市场提供的信用规模确定各指标的相应权重。这样,方程(1)可以具体表示为如下模型。

其中,ecdf为经验分布函数(样本累积分布函数),T为货币市场、股票市场、保险市场和房地产市场的加总信用规模,其他变量含义同前。

数据的样本观测期为2013年1月到2018年12月。其中,利率数据取自于中国人民银行网站,贷款规模数据收集于中經网统计数据库,保险市场相关数据来自于中国保监会河南监管局并经作者手工整理,房价指数数据来源于中国经济网,房地产市场规模数据来源于国家统计局网站,其他数据均来源于万得资讯。实证中数据预处理实用的软件为Excel 2019,后期统计计算和分析使用的软件为SPSS Statistics 25和EViews 10。

2.4 实证结果及分析

利用构建的模型,计算出各月的河南金融压力指数值,然后按照前述方法进行标准化。根据计算结果绘出2013年1月到2018年12月河南金融压力指数图(图1)。

党的十八大以来,以习近平同志为核心的党中央将金融稳定工作摆在更加重要的位置,始终高度重视金融稳定工作。河南省根据中央部署和要求,把防范区域金融风险、维护区域金融安全作为战略性、根本性的大事来抓,采取了一系列有效举措,守住了不发生系统性区域性金融风险的底线。但是,潜在的金融风险不容忽视。根据图形特征,可以将河南金融压力指数简单划分为三个阶段:第一阶段,2013年1月至2015年2月,这一阶段的总体宏观经济特点是经济运行下行压力相对较小,国家各项金融改革和发展措施稳步推进,市场制度逐步完善,金融产品创新不断深化。因此,这段时间河南省区域金融压力指数同全国经济金融形势总体趋势一致,在低位运行,河南省经济社会发展面临的金融压力并不十分突出。第二阶段为2015年3月至2016年10月,由于融资担保机构和小额贷款公司等“两类机构”的快速无序扩张和管理运作不规范等问题逐渐积聚和恶化,这一阶段“两类机构”面临的代偿和逾期骤增,银担风险分担机制、抵质押登记和诉讼保全等问题突出,非法集资案件呈现明显上升趋势。尽管河南省加强了金融生态环境建设,加大了对非法集资的打击力度,保持了金融的总体安全和社会的基本稳定,总体风险可控,但河南省区域金融风险加大,非法集资形势严峻,因此河南金融压力指数有一定程度的上升,特别突出的是振动幅度很大,反映出这一阶段河南金融系统的不稳定性和脆弱性。第三阶段是2016年11月至2018年12月,这一阶段由于互联网金融的普及,互联网金融主要业态快速发展,传统金融机构加快互联网布局,众多互联网企业涉足金融领域,其他新型互联网金融企业和互联网金融产品也如雨后春笋般大量涌现,互联网金融风险显著上升。此外,非法集资活动借助于互联网波及范围突破了地域限制,波及范围更大,表现形式也更加多样,接连发生了一系列令人震惊的重大非法集资案件,严重干扰了正常的经济、金融秩序。另一方面,随着国家和河南省一系列房地产宏观调控的推进,房价过快上涨得到了有效遏制,房地产市场风险有所上升。因此这一阶段河南省金融压力指数明显上升,维持在高位运行,河南面临的区域金融风险压力较大。迫切需要我们把防范金融风险摆在更加突出的位置,坚决防范和化解金融风险,依法严厉打击非法集资,有效管控房地产市场风险,规范经济金融秩序,采取更加有力的措施继续守住不发生系统性区域性金融风险的底线。

3 研究结论

金融是现代经济的核心,金融风险的存在和积聚会严重干扰金融系统的正常运行和功能的充分发挥,更进一步地导致全社会经济秩序的混乱,甚至可能引发严重的经济危机。研究构建科学、有效的区域金融风险监测预警机制对于防范和控制区域金融风险和保障区域经济社会发展具有十分重要的现实意义。

金融压力指数能较好地反映金融体系承受风险的压力状况,帮助金融监管部门和金融市场参与各方前瞻性地评估区域金融系统承受的风险压力水平,从而为有关各方采取相关行动有效应对和化解区域金融风险奠定可靠基础。基于河南金融业发展实际,本文根据银行、股票、保险、房地产等市场对整个金融体系的影响程度,综合利用经验累积分布函数与信用加总权重法联合确定各金融市场对区域整体金融系统的相对重要性,构建了涵盖河南省区域金融系统主要市场的河南省区域金融压力指数计量模型。在此基础上,利用十八大以来河南省区域金融运行相关数据进行了实证分析。

参考文献

[1]Illing M,Liu Y.An Index of Financial Stress for Canada[J].Staff Working Papers from Bank of Canada,2003,(14): 1-52.

[2]国际货币基金组织.世界经济展望(中译本)[M].北京:中国金融出版社,2008.

[3]姚晓阳,孙晓蕾,李建平.考虑市场相关性的中国金融压力指数构建方法与实证[J].管理评论,2019,31(4):34-41.

[4]Gao G,Mishra B,Ramazzotti D.Causal Data Science for Financial Stress Testing[J].Journal of Computational Science,2018,(26):294-304.

[5]仲文娜,朱保华.中国金融体系压力指数构建及有效性检验[J].上海金融,2018,(9): 15-22.

[6]胡宗义,刘砚伊.基于金融压力指数的金融系统性风险测度及影响因素[J].财经理论与实践,2017,38(4): 28-31.

[7]徐国祥,李波.中国金融压力指数的构建及动态传导效应研究[J].统计研究, 2017,34(4):59-71.